Taille et part du marché des systèmes de gestion des essais cliniques

Analyse du marché des systèmes de gestion des essais cliniques par Mordor Intelligence

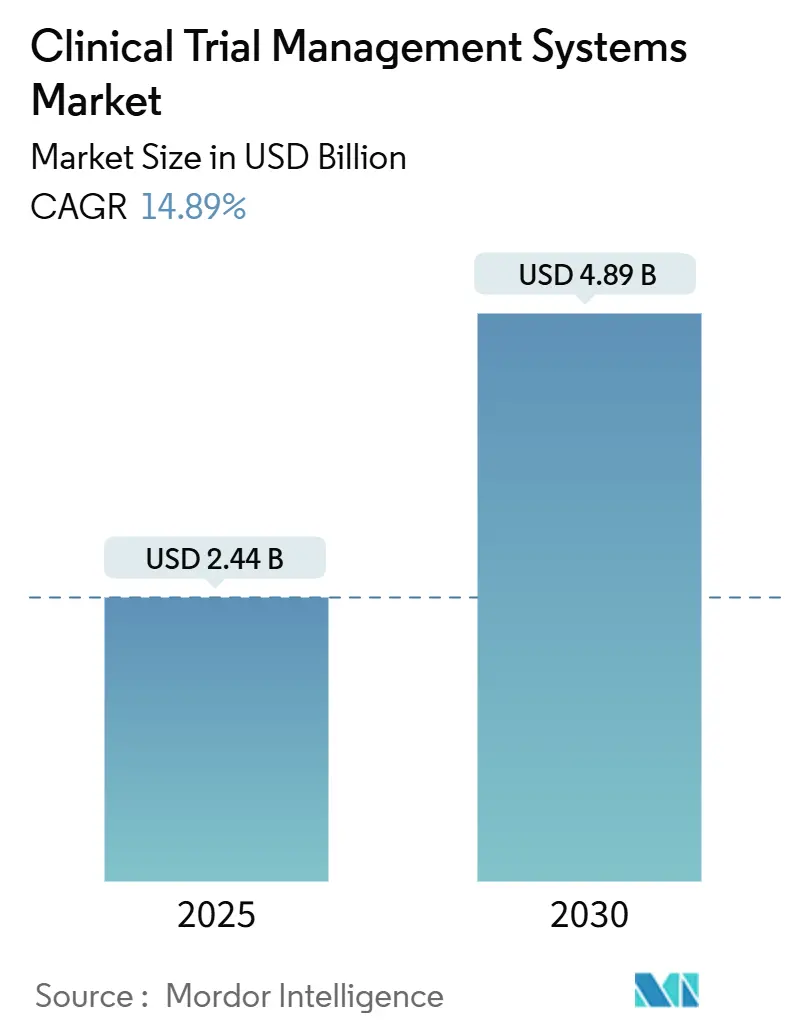

La taille du marché des systèmes de gestion des essais cliniques s'élevait à 2,44 milliards USD en 2025 et progressera à 4,89 milliards USD d'ici 2030, générant un TCAC solide de 14,89 %. La maturité numérique croissante dans la recherche pharmaceutique, les règles de transparence plus strictes et la complexité croissante de la conception des protocoles sont les principales forces derrière cette montée. L'adoption de l'informatique en nuage, l'analytique basée sur l'intelligence artificielle et une vague d'externalisation qui pousse les organisations de recherche sous contrat (CRO) spécialisées vers des rôles centraux renforcent tous la demande pour des plateformes modernes. Le passage vers des essais décentralisés et hybrides élargit également la base adressable pour les outils de surveillance en temps réel qui relient les promoteurs, les investigateurs et les patients. Les fournisseurs qui allient l'expertise réglementaire avec des modèles de déploiement flexibles remportent les contrats alors que les acheteurs s'éloignent des solutions ponctuelles fragmentées vers des écosystèmes cliniques intégrés.

Points clés du rapport

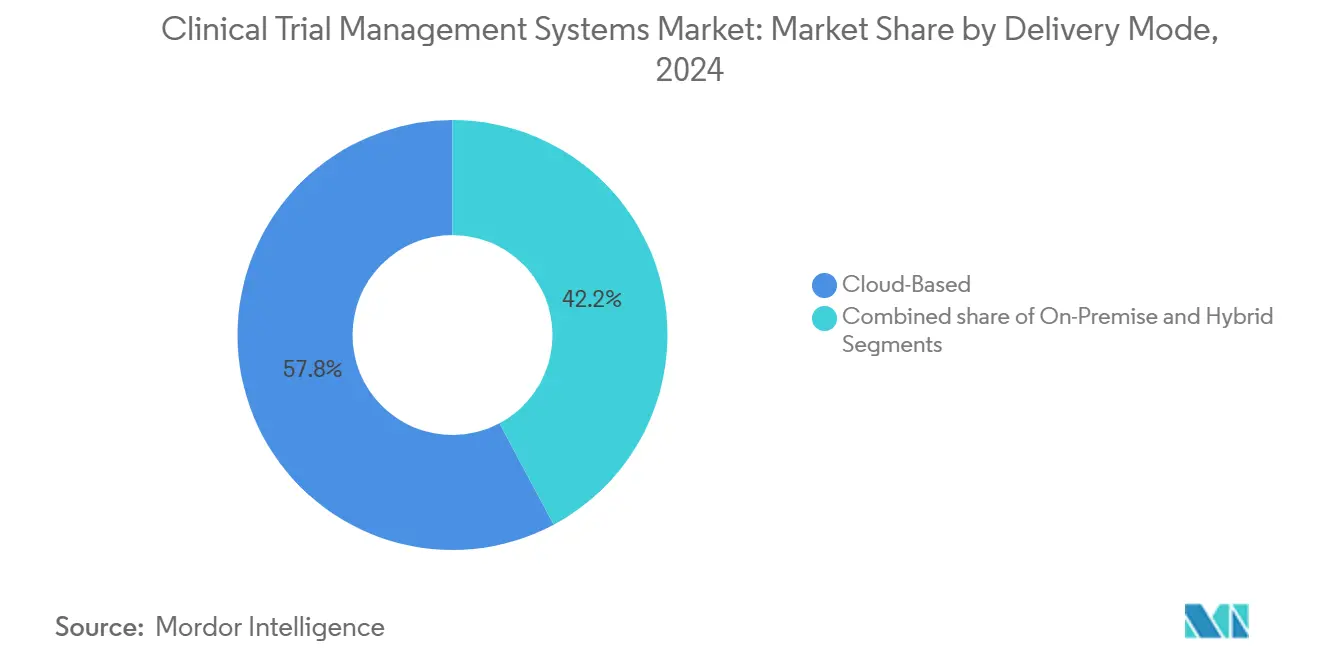

- Par mode de livraison, les déploiements basés sur le cloud ont mené avec 57,85 % de part de revenus en 2024, tandis que les solutions de cloud privé hybride et hébergé devraient croître à un TCAC de 16,45 % jusqu'en 2030.

- Par composant, le logiciel a représenté 64,35 % de la taille du marché des systèmes de gestion des essais cliniques en 2024, tandis que les services se développent à 16,96 % jusqu'en 2030.

- Par type, les plateformes d'entreprise ont détenu 52,67 % de part en 2024 ; les systèmes intégrés eClinical offrent la croissance la plus rapide avec un TCAC de 17,54 %.

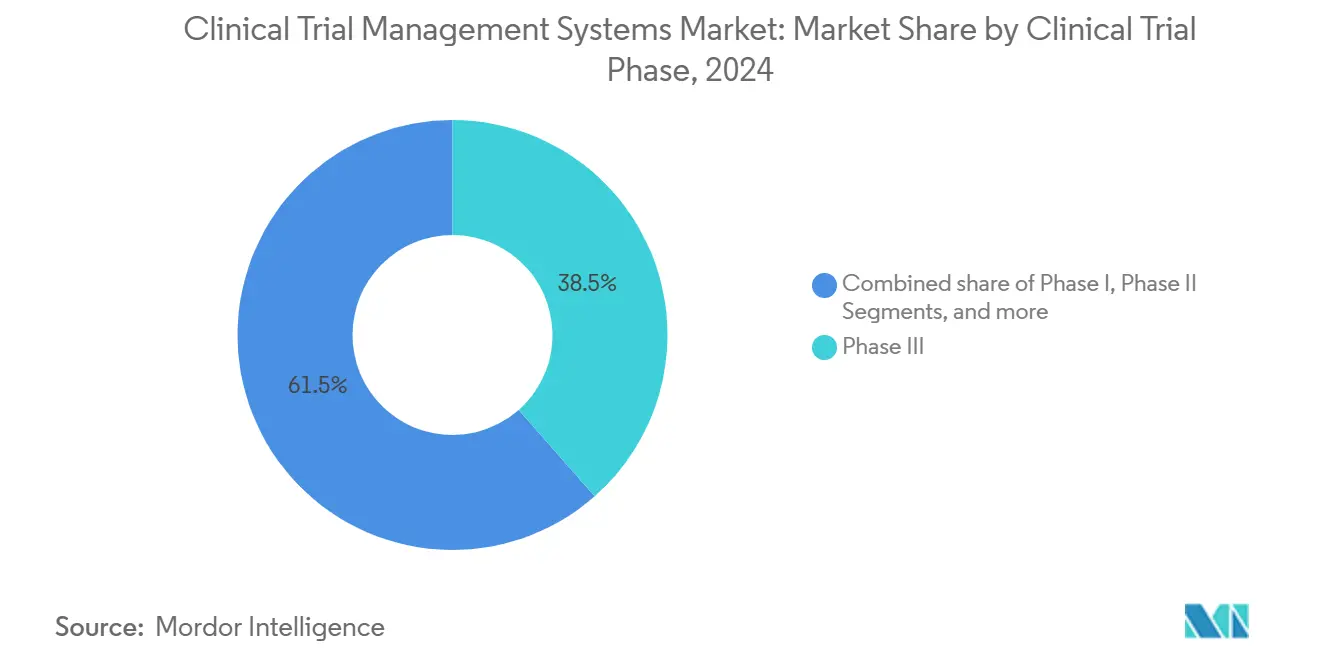

- Par phase d'essai clinique, les essais de Phase III ont capturé 38,54 % de la part de marché des systèmes de gestion des essais cliniques en 2024, tandis que les essais de Phase I progressent à un TCAC de 16,45 %.

- Par utilisateur final, les CRO ont maintenu 41,34 % de part du marché des systèmes de gestion des essais cliniques en 2024 et les compagnies pharmaceutiques enregistrent le TCAC projeté le plus élevé à 17,23 % jusqu'en 2030.

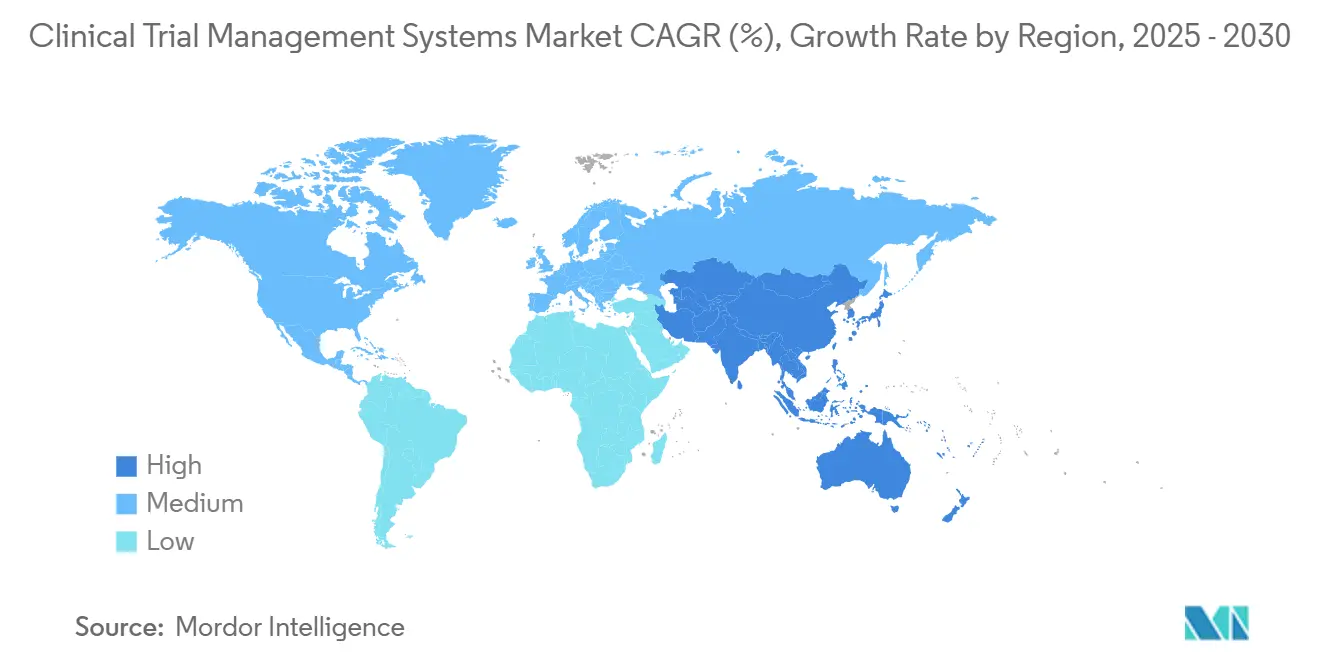

- Par géographie, l'Amérique du Nord a commandé 35,45 % des revenus en 2024 ; l'Asie-Pacifique devrait enregistrer un TCAC de 15,83 % durant le même horizon.

Tendances et perspectives du marché mondial des systèmes de gestion des essais cliniques

Analyse de l'impact des moteurs

| Moteur | % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Volume d'essais cliniques mondiaux en expansion | +3.2% | Amérique du Nord et Asie-Pacifique | Moyen terme (2-4 ans) |

| Passage vers les solutions cliniques basées sur le cloud | +2.8% | Amérique du Nord et Europe | Court terme (≤2 ans) |

| Mandats réglementaires pour la transparence des données d'essais | +2.1% | Amérique du Nord et UE, s'étendant vers l'Asie-Pacifique | Long terme (≥4 ans) |

| Adoption croissante des modèles de recherche externalisés | +1.9% | Mondial avec accent sur les marchés émergents | Moyen terme (2-4 ans) |

| Complexité croissante des protocoles d'essais | +1.7% | Mondial, concentré en oncologie et maladies rares | Long terme (≥4 ans) |

| Demande croissante pour la surveillance d'essais en temps réel | +1.5% | Noyau Amérique du Nord et UE, débordement vers l'Asie-Pacifique | Court terme (≤2 ans) |

| Source: Mordor Intelligence | |||

Volume d'essais cliniques mondiaux en expansion

L'oncologie seule a enregistré plus de 28 millions de nouveaux cas en 2024, une hausse qui alimente des nombres records d'études interventionnelles dans le monde. Les promoteurs mondiaux réagissent en élargissant les empreintes d'essais vers de nouveaux pays et indications, ce qui augmente la charge sur les gestionnaires de projets et les gardiens de données. Les plateformes d'entreprise gagnent en traction car elles permettent aux équipes centrales de planifier, budgéter et suivre les critères de jugement à travers des programmes multi-sites et multi-bras dans un espace de travail unique. ICON plc a plus que doublé ses revenus entre 2020 et 2024 en développant de tels services intégrés pour répondre à cette poussée. La demande accrue stimule également l'investissement dans les modules d'analytique qui repèrent tôt les retards d'inscription et aident les promoteurs à déplacer les ressources avant que les échéanciers ne dérivent.

Passage vers les solutions cliniques basées sur le cloud

Les confinements COVID-19 ont prouvé que la surveillance à distance est viable et souvent plus efficace que les visites sur site. Depuis, les promoteurs ont remplacé les piles sur site vieillissantes par des outils cloud qui fournissent un accès instantané aux données, des pistes d'audit automatisées et une collaboration sécurisée pour les équipes dispersées mondialement. Les options de cloud privé hybride et hébergé se développent à 16,45 % car elles mélangent l'agilité du cloud public avec les contrôles de cloud privé qui satisfont les statuts de confidentialité régionaux. Les fournisseurs qui guident les clients à travers la migration et la validation des données remportent de longs contrats, tandis que ceux liés aux architectures héritées risquent de rétrécir leurs empreintes[1]CCRPS, "Tendances d'adoption du cloud hybride en recherche clinique," ccrps.org.

Mandats réglementaires pour la transparence des données d'essais

La FDA, l'Agence européenne des médicaments et plusieurs autorités de l'Asie-Pacifique exigent maintenant des rapports quasi en temps réel sur les signaux de sécurité, les déviations de protocole et les résultats des patients[2]Food and Drug Administration, "Cadre pour l'utilisation des technologies de santé numériques dans les essais cliniques," fda.gov. Les études de Phase I-déjà le stade à croissance la plus rapide-nécessitent une capture de données particulièrement rigoureuse car les décisions précoces d'escalade de dose dépendent d'informations propres et auditables. Les plateformes capables de générer automatiquement des fichiers prêts pour soumission, relier des sources de preuves du monde réel externes et maintenir des journaux d'audit immuables fournissent un avantage de conformité. Les entreprises qui négligent ces capacités font face à des retards d'examen et une remédiation coûteuse en fin de processus.

Adoption croissante des modèles de recherche externalisés

Les promoteurs continuent de réduire les coûts fixes en transférant les tâches d'exécution aux partenaires CRO, élevant ces derniers à 41,34 % des revenus d'utilisateurs finaux en 2024. Les grandes CRO étendent leur empreinte dans les régions émergentes, offrant des perspectives réglementaires locales et des pools de patients que les compagnies pharmaceutiques multinationales ne peuvent pas servir directement. Le modèle de fournisseur de services fonctionnels augmente davantage les besoins CTMS car les équipes de ressources nécessitent encore des tableaux de bord partagés et un suivi des jalons sous surveillance du promoteur. ICON, Parexel et Syneos Health intègrent tous des couches CTMS propriétaires dans des bundles de services plus larges pour verrouiller les affaires répétées.

Analyse de l'impact des contraintes

| Analyse de l'impact des contraintes | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coûts élevés de mise en œuvre et de maintenance | -1.8% | Le plus élevé dans les marchés émergents | Court terme (≤2 ans) |

| Préoccupations de sécurité et de confidentialité des données | -1.3% | Le plus fort en Amérique du Nord et UE | Moyen terme (2-4 ans) |

| Adoption limitée dans les marchés émergents | -1.2% | Asie-Pacifique, Amérique latine, Moyen-Orient et Afrique | Moyen terme (2-4 ans) |

| Défis d'intégration avec les systèmes hérités | -1.0% | Mondial, surtout parmi les promoteurs de taille moyenne | Court terme (≤2 ans) |

| Source: Mordor Intelligence | |||

Coûts élevés de mise en œuvre et de maintenance

Un déploiement d'entreprise nécessite souvent 5 millions USD sur cinq ans une fois les licences, la validation et l'intégration comptées. Dans les régions où les budgets cliniques restent maigres, ce fardeau en capital ralentit l'adoption. Les couches de services supplémentaires-comme la validation 21 CFR Part 11-peuvent augmenter le coût total de 30 % à 50 %. Les fournisseurs répondent avec des abonnements modulaires et des modèles ' configurer-ne-pas-coder ' accélérés qui réduisent le risque initial, mais le choc d'autocollant persiste pour les biotechs de taille moyenne.

Préoccupations de sécurité et de confidentialité des données

Les données cliniques combinent des informations de santé protégées, des marqueurs génétiques et de nouveaux biomarqueurs qui nécessitent un chiffrement serré et des contrôles d'accès à grain fin. Les révisions de guidance HIPAA américaines les plus récentes ont créé une incertitude temporaire autour des technologies de suivi et des cookies, forçant les promoteurs à revérifier la conformité des fournisseurs. Le RGPD de l'Europe et plusieurs règles de localisation des données de l'Asie-Pacifique ajoutent plus de couches. Les fournisseurs de cloud répondent à ces obstacles avec des instances dédiées, des magasins de données spécifiques aux régions et des tests de pénétration continus, pourtant le risque perçu rallonge encore les cycles d'approvisionnement, particulièrement pour les adopteurs de cloud pour la première fois.

Analyse des segments

Par mode de livraison : les architectures hybrides équilibrent contrôle et agilité

Les systèmes basés sur le cloud ont gardé une avance de revenus de 57,85 % en 2024, confirmant que le marché des systèmes de gestion des essais cliniques favorise les outils web-natifs pour la vitesse et la collaboration. Les déploiements hybrides augmentent à un TCAC de 16,45 % car ils permettent aux promoteurs de parquer des ensembles de données sensibles sur des serveurs internes tout en diffusant des tableaux de bord opérationnels depuis le cloud. Cette flexibilité est essentielle pour les entreprises qui mènent des essais d'oncologie à la fois dans l'Union européenne et en Chine, deux régions avec des lois divergentes de souveraineté des données.

Les conceptions hybrides étendent également la durée de vie du marché des systèmes de gestion des essais cliniques des anciens actifs sur site. Beaucoup d'entreprises biopharmaceutiques de niveau intermédiaire font encore fonctionner des middlewares validés qui se connectent aux instruments de laboratoire. Un pont hybride leur permet de garder ces investissements vivants tout en superposant des modules modernes d'inscription et de paiement de site. Les fournisseurs avec des feuilles de route de migration prouvées voient donc des taux de renouvellement plus élevés, tandis que les fournisseurs purement sur site perdent du terrain rapidement.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par composant : l'adoption de services reflète la complexité de déploiement

Les licences logicielles ont généré 64,35 % des revenus en 2024, reflétant le rôle fondamental des bases de données centrales, des outils de planification et des tableaux de bord de surveillance. Pourtant les services se développent à un TCAC de 16,96 %, soulignant le besoin des acheteurs pour la configuration, la formation des utilisateurs et la préparation d'audit. Chaque étude transfrontalière déclenche des tâches de localisation, de support linguistique et de validation réglementaire que les promoteurs sont rarement dotés en personnel pour gérer en interne.

La taille du marché des systèmes de gestion des essais cliniques pour les services de mise en œuvre gonfle alors que les protocoles de médecine de précision augmentent les demandes d'intégration de données. Les essais d'oncologie modernes ingèrent maintenant des images de radiologie, des résultats rapportés par les patients et de la génomique de laboratoire en temps quasi réel. Les intégrateurs spécialisés cousent ces flux dans des flux de travail unifiés et documentent chaque flux de travail pour les régulateurs. Les fournisseurs qui combinent le logiciel avec des bundles de services gérés capturent ainsi une part plus importante du portefeuille.

Par type : la convergence des plateformes remodèle les préférences des acheteurs

Les suites d'entreprise ont détenu 52,67 % de part en 2024 mais les systèmes intégrés eClinical les dépassent avec un TCAC de 17,54 %. Les promoteurs veulent des outils qui interopèrent avec la capture de données électroniques, le fichier maître d'essai électronique et les modules de pharmacovigilance sans transferts de données. Les plateformes convergées réduisent les charges de travail de réconciliation et raccourcissent les temps de cycle entre les analyses intermédiaires.

Les systèmes au niveau du site gardent de la valeur pour les études initiées par l'investigateur mais dépassent rarement une poignée de protocoles. Alors que plus de promoteurs se standardisent sur la surveillance centrale pour soutenir les conceptions adaptatives mondiales, les outils de site autonomes risquent une pertinence marginale. Le marché des systèmes de gestion des essais cliniques récompense donc les fournisseurs qui construisent soit des suites holistiques soit s'associent agressivement pour combler les lacunes fonctionnelles.

Par phase d'essai clinique : l'accélération de la numérisation en stade précoce

Les projets de Phase III ont apporté le plus grand bloc de revenus à 38,54 % en 2024 car les essais de stade tardif nécessitent encore des milliers de patients, des centaines de sites et un suivi prolongé. Les programmes de Phase I de stade précoce, cependant, affichent un TCAC de 16,45 % dans les dépenses de marché. Cette montée reflète la poussée des candidats de thérapie cellulaire et génique entrant dans les premières études chez l'homme, chacun exigeant une traçabilité fabrication-vers-clinique complexe.

Les promoteurs allouent des budgets plus importants vers des tableaux de bord en temps réel qui surveillent l'escalade de dose, les changements de biomarqueurs et les événements indésirables en quelques heures. En fournissant une telle granularité, le marché des systèmes de gestion des essais cliniques permet aux équipes d'étude d'adapter rapidement les protocoles, protégeant la sécurité des patients et conservant le capital. Les fournisseurs fluides dans les dépôts réglementaires de phase précoce détiennent un avantage distinct ici.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : les promoteurs reprennent la surveillance directe

Les CRO ont conservé 41,34 % de leadership en revenus en 2024, pourtant les compagnies pharmaceutiques et biotechnologiques affichent un TCAC de 17,23 % d'ici 2030 en achetant leurs propres licences d'entreprise. Les dirigeants citent une prise de décision plus rapide et une sécurité IP plus forte lorsque les données restent à l'intérieur des pare-feu corporatifs. En parallèle, beaucoup de pharmas top-20 font maintenant fonctionner des modèles hybrides où les gestionnaires de projets internes utilisent les mêmes tableaux de bord que les ressources CRO, éliminant la double saisie de données.

Ce changement pousse le marché des systèmes de gestion des essais cliniques vers des cadres de permissions multi-locataires qui supportent des hiérarchies de rôles granulaires. Les CRO doivent maintenant prouver leur valeur au-delà de la simple saisie de données, offrant des analytiques et des accélérateurs de démarrage de pays. Les entreprises qui s'adaptent renforcent les partenariats ; celles qui restent transactionnelles risquent la commoditisation.

Analyse géographique

L'Amérique du Nord a produit 35,45 % des revenus de 2024 grâce à sa base dense de promoteurs, ses réseaux d'investigateurs expérimentés et ses orientations réglementaires prévisibles. Les grandes entreprises déploient routinièrement des mises à niveau de plateforme à travers les sites américains et canadiens d'abord car les pools de talents comprennent la validation 21 CFR Part 11 et les règles HIPAA. La croissance, cependant, ralentit comparée aux années précédentes alors que la région approche la saturation dans les comptes pharma de niveau 1.

L'Asie-Pacifique retourne le TCAC le plus rapide de 15,83 % et est prête à étendre matériellement la taille du marché des systèmes de gestion des essais cliniques au cours des cinq prochaines années. Les procédures rationalisées du Bureau d'administration des ressources génétiques humaines de la Chine et les nouvelles règles de médicaments et d'essais cliniques de l'Inde simplifient toutes deux les calendriers de démarrage, invitant des études multinationales. Les gouvernements emploient également des incitations comme les crédits d'impôt pour développer les scènes biotech locales, créant de nouveaux pools d'acheteurs domestiques. Les fournisseurs qui offrent un support multilingue et un hébergement local bénéficient le plus.

L'Europe contribue une croissance stable à un chiffre moyen alors que le règlement d'essais cliniques de l'UE harmonise les approbations à travers les États membres. Les promoteurs apprécient le continent pour l'expertise scientifique et les données de haute qualité, pourtant le Brexit complique les soumissions transfrontalières UK-UE, forçant des flux de travail doubles à l'intérieur de certaines plateformes. Le Moyen-Orient et l'Afrique et l'Amérique du Sud forment collectivement une tranche plus petite aujourd'hui, mais les améliorations dans l'infrastructure de recherche et le financement de santé publique les rendent attrayants pour le recrutement de patients de phase tardive.

Paysage concurrentiel

Le domaine est modérément consolidé. Oracle, Veeva Systems et Medidata (Dassault Systèmes) exploitent de longs registres de clients et de larges suites de produits qui couvrent la randomisation, la capture de données et le signalement de sécurité. Leur échelle permet l'investissement continu dans des modules d'intelligence artificielle qui automatisent la résolution de requêtes et prédisent le glissement d'inscription. Les challengers de niveau intermédiaire se différencient sur la vitesse de déploiement et la spécialisation thérapeutique.

L'activité stratégique signale une course vers l'ampleur de plateforme. Thermo Fisher Scientific est allé plus profondément dans la gestion de données en acquérant SystemLink en janvier 2025 pour intégrer les flux de travail de diagnostics de transplantation dans son bundle de logiciels cliniques existant[3]Thermo Fisher Scientific, "Thermo Fisher Scientific finalise l'acquisition de SystemLink," thermofisher.com. Veeva a élargi son application patient MyVeeva pour lier le consentement électronique directement dans les enregistrements d'étude CTMS, raccourcissant les temps de cycle du site. Oracle a ajouté une fonctionnalité d'essai décentralisé qui permet aux coordinateurs d'examiner les enregistrements de télé-visite dans le même tableau de bord utilisé pour la surveillance de site.

Les opportunités d'espace blanc apparaissent dans la thérapie cellulaire et génique, où les contrôles de chaîne d'identité et la documentation de libération de lot deviennent critiques. Les fournisseurs de niche qui intègrent la planification de fabrication aux côtés de l'inscription de site gagnent l'intérêt des promoteurs qui ne peuvent pas trouver de telles fonctionnalités dans les systèmes hérités. Les start-ups d'intelligence artificielle proposent également des analytiques prédictives d'échec de criblage qui aident les promoteurs à pré-équilibrer les objectifs de recrutement, comprimant davantage les calendriers et créant une nouvelle concurrence pour les titulaires établis.

Leaders de l'industrie des systèmes de gestion des essais cliniques

-

Oracle Corp.

-

Dassault Systèmes (Medidata)

-

Veeva Systems

-

IBM Corp.

-

Advarra

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Infocom Co., Ltd. a annoncé DigiPro EPPV, un service cloud pour la surveillance post-commercialisation avec vérification de conformité IA, prévu pour le lancement d'octobre 2025.

- Avril 2025 : BlackfinBio a sécurisé l'autorisation FDA pour son essai de thérapie génique Phase 1/2 BFB-101 au Boston Children's Hospital.

- Mars 2025 : Johnson & Johnson a présenté de nouvelles données de survie globale de l'étude Phase 3 MARIPOSA de RYBREVANT plus LAZCLUZE au Congrès européen du cancer du poumon.

- Janvier 2025 : Thermo Fisher Scientific a finalisé l'acquisition de SystemLink, Inc., fournisseur du logiciel HistoTrac pour la gestion d'informations de transplantation.

- Décembre 2024 : Merck et Ridgeback Biotherapeutics ont initié l'essai Phase 3 MOVe-NOW pour évaluer LAGEVRIO pour le traitement COVID-19, visant 3 000 participants dans le monde.

Portée du rapport mondial sur le marché des systèmes de gestion des essais cliniques

Un système de gestion des essais cliniques est un système logiciel utilisé pour gérer les essais en recherche clinique. Le système maintient et gère les fonctions de planification, de performance et de rapport, ainsi que les informations de contact des participants et le suivi des échéances, jalons et services.

Le marché des systèmes de gestion des essais cliniques est segmenté par mode de livraison, composant, utilisateur final et géographie. Par mode de livraison, le marché est segmenté en sur site et basé sur le cloud. Par composant, le marché est segmenté en logiciel et services. Par utilisateur final, le marché est segmenté en pharmaceutiques, organisations de recherche clinique et autres utilisateurs finaux. Par géographie, le marché est segmenté en Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud. Le rapport de marché couvre également les tailles de marché estimées et les tendances pour 17 pays différents à travers les principales régions mondialement.

Le rapport offre la valeur (en USD) pour les segments ci-dessus.

| Sur site |

| Basé sur le cloud |

| Cloud privé hybride / hébergé |

| Logiciel |

| Services |

| CTMS d'entreprise |

| CTMS de site |

| CTMS intégré à la plateforme eClinical |

| Phase I |

| Phase II |

| Phase III |

| Phase IV / Post-commercialisation |

| Compagnies pharmaceutiques et biotechnologiques |

| Fabricants d'appareils médicaux |

| Organisations de recherche sous contrat (CRO) |

| Autres utilisateurs finaux |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Australie | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | CCG | |

| Par mode de livraison | Sur site | ||

| Basé sur le cloud | |||

| Cloud privé hybride / hébergé | |||

| Par composant | Logiciel | ||

| Services | |||

| Par type | CTMS d'entreprise | ||

| CTMS de site | |||

| CTMS intégré à la plateforme eClinical | |||

| Par phase d'essai clinique | Phase I | ||

| Phase II | |||

| Phase III | |||

| Phase IV / Post-commercialisation | |||

| Par utilisateur final | Compagnies pharmaceutiques et biotechnologiques | ||

| Fabricants d'appareils médicaux | |||

| Organisations de recherche sous contrat (CRO) | |||

| Autres utilisateurs finaux | |||

| Géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Australie | |||

| Corée du Sud | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | CCG | ||

| Afrique du Sud | |||

| Reste du Moyen-Orient et Afrique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | CCG | ||

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché des systèmes de gestion des essais cliniques ?

Le marché est évalué à 2,44 milliards USD en 2025 et devrait atteindre 4,89 milliards USD d'ici 2030.

Quel mode de livraison se développe le plus rapidement ?

Les déploiements de cloud privé hybride et hébergé croissent à un TCAC de 16,45 % alors que les promoteurs équilibrent sécurité et flexibilité cloud.

Pourquoi les services gagnent-ils de l'élan dans le marché des systèmes de gestion des essais cliniques ?

La complexité de mise en œuvre, la validation réglementaire et le besoin d'optimisation continue poussent les services à un TCAC de 16,96 %.

Quelle région offre le plus haut potentiel de croissance jusqu'en 2030 ?

L'Asie-Pacifique mène avec un TCAC de 15,83 %, propulsé par les réformes réglementaires en Chine et en Inde et les volumes d'essais en expansion.

Comment les mandats réglementaires façonnent-ils les exigences de fonctionnalités CTMS ?

Les agences exigent la transparence des données en temps réel et les rapports prêts pour audit, poussant les fournisseurs à intégrer des fonctions de conformité automatisées.

Quelles stratégies concurrentielles les fournisseurs leaders utilisent-ils pour rester en avance ?

Les leaders du marché se développent par acquisitions, intègrent l'intelligence artificielle pour l'analytique prédictive et construisent des suites cliniques de bout en bout pour verrouiller les clients.

Dernière mise à jour de la page le: