Taille et part du marché des tapis et moquettes

Analyse du marché des tapis et moquettes par Mordor Intelligence

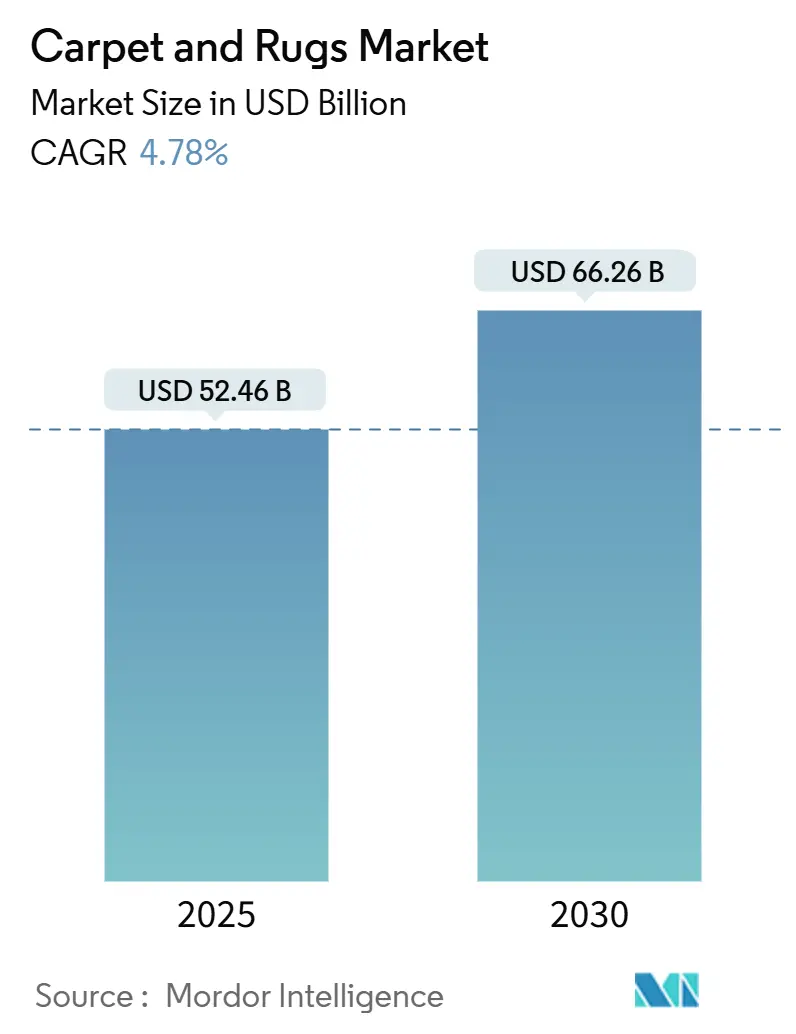

La taille du marché des tapis et moquettes s'élève à 52,46 milliards USD en 2025 et devrait atteindre 66,26 milliards USD d'ici 2030, reflétant un TCAC de 4,78 %. L'expansion se poursuit malgré la concurrence croissante des revêtements de sol durs, alimentée par des dépenses résidentielles résilientes, l'adoption accélérée du commerce électronique et une activité de rénovation commerciale soutenue. L'urbanisation rapide en Asie-Pacifique, un glissement prononcé vers des matériaux durables et la montée en gamme dans les économies matures orientent l'innovation produit et les investissements en nouvelles capacités. Les acteurs intégrés verticalement exploitent la production interne de fil et la distribution omnicanale pour protéger les marges des coûts pétroliers volatils, tandis que les petites marques se concentrent sur l'esthétique de niche et les modèles directs au consommateur. Les réglementations gouvernementales qui récompensent la conception circulaire et étendent la responsabilité du producteur augmentent simultanément les coûts de conformité et stimulent l'innovation, poussant le marché des tapis et moquettes vers une fabrication bas carbone et des stratégies de recyclage en boucle fermée.

Points clés du rapport

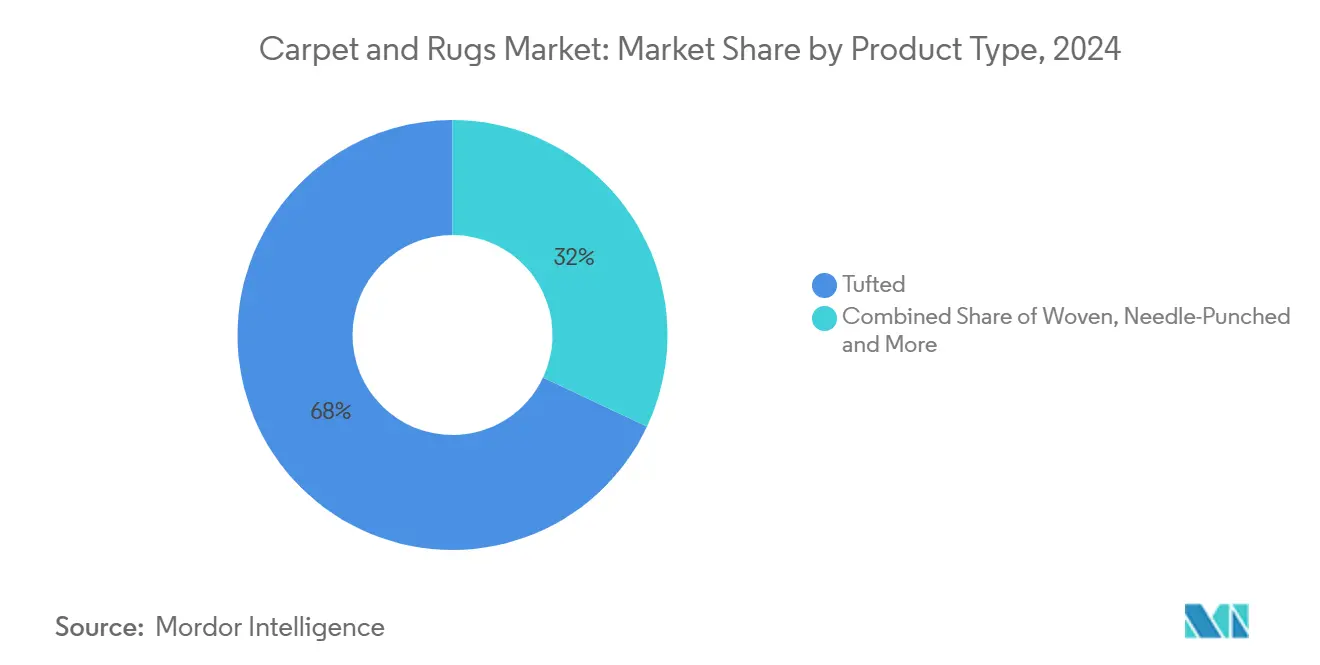

- Par type, les produits touffetés ont dominé avec 68,05 % de la part de marché des tapis et moquettes en 2024 ; les tapis noués affichent le TCAC le plus rapide de 8,43 % jusqu'en 2030.

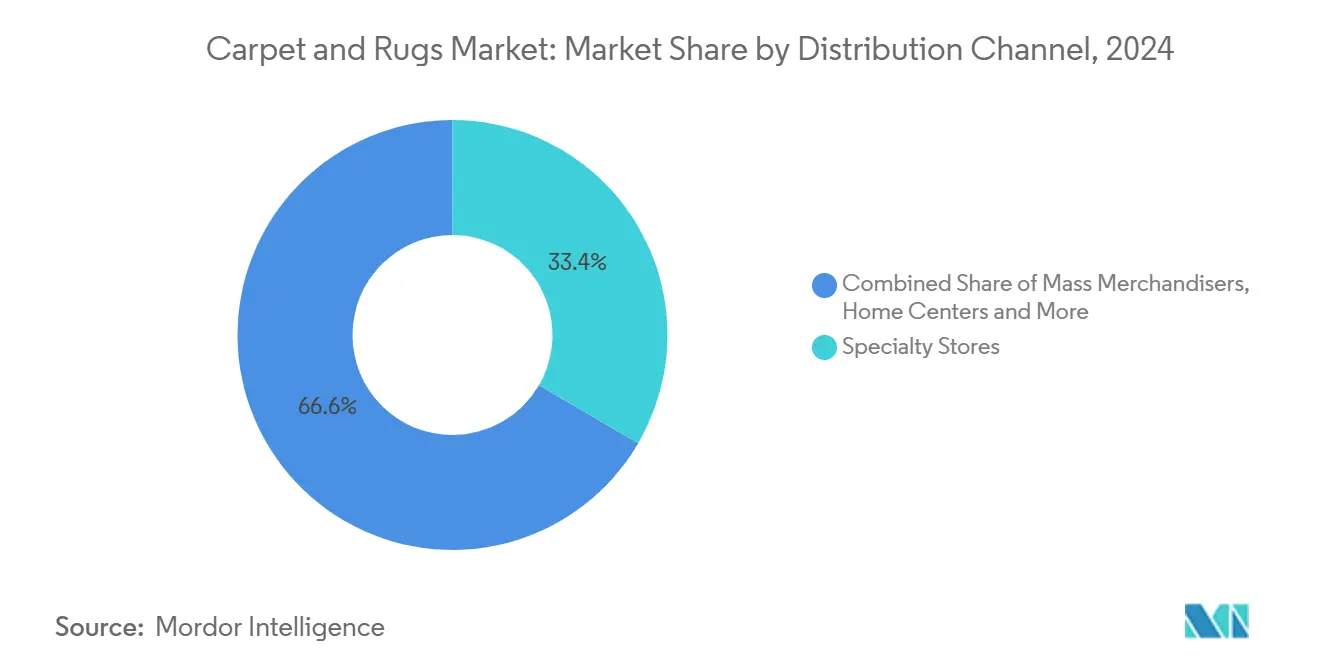

- Par canal de distribution, les magasins spécialisés ont détenu 33,40 % de la part de revenus en 2024, tandis que les détaillants en ligne ont progressé à un TCAC de 9,61 % jusqu'en 2030 sur le marché des tapis et moquettes.

- Par industrie d'utilisation finale, le segment résidentiel a capturé 62,16 % de la taille du marché des tapis et moquettes en 2024 et continue de croître à un TCAC de 5,87 %.

- Par géographie, l'Amérique du Nord a commandé une part de 31,93 % en 2024, tandis que l'Asie-Pacifique devrait progresser à un TCAC de 8,23 % jusqu'en 2030 sur le marché des tapis et moquettes.

- Mohawk Industries, Shaw Industries Group, Oriental Weavers Carpet Co., Interface et Beaulieu International Group sont parmi les entreprises leaders qui détiennent collectivement une part de marché significative en 2024.

Tendances et perspectives du marché mondial des tapis et moquettes

Analyse de l'impact des moteurs

| Moteurs | (~) % Impact sur le TCAC | Pertinence géographique | Impact de pointe |

|---|---|---|---|

| Demande croissante pour la décoration intérieure et l'aménagement d'intérieur | +1.2% | Mondiale, avec accent sur l'Amérique du Nord et l'Europe | Moyen terme |

| Demande croissante de durabilité et de produits écologiques dans la décoration intérieure | +0.9% | Amérique du Nord, Europe, APAC urbaine | Long terme |

| Expansion des canaux de vente en ligne | +0.7% | Mondiale, avec impact plus élevé sur les marchés développés | Court terme |

| Présence d'initiatives gouvernementales et de politiques commerciales | +0.4% | Inde, Moyen-Orient, Europe | Moyen terme |

| Croissance des secteurs de l'hôtellerie et commercial | +0.6% | Mondiale, avec accent sur l'APAC et le Moyen-Orient | Moyen terme |

| Source: Mordor Intelligence | |||

Demande croissante pour la décoration intérieure et l'aménagement d'intérieur

Les espaces domestiques sont devenus des vitrines de style de vie. Les consommateurs traitent de plus en plus les tapis et moquettes comme des éléments décoratifs centraux, catalysant la demande pour des couleurs vives, des impressions numériques et des motifs sur mesure. Le TCAC de 5,87 % du segment résidentiel souligne cette transition, tandis que les fournisseurs augmentent la fabrication à la demande pour livrer des styles premium en petites séries sans gonfler les stocks.

Demande croissante de durabilité et de produits écologiques dans la décoration intérieure

L'examen environnemental s'étend désormais de la source de fibre à la disposition en fin de vie. Les marques déployant du PET recyclé ou des fils bio-sourcés, une teinture à faibles émissions et des divulgations transparentes de chaîne d'approvisionnement bénéficient d'un pouvoir de fixation des prix auprès des jeunes acheteurs. Interface, grâce à son programme Carbon Neutral Floors, fournit des dalles de moquette neutres en carbone du berceau à la porte, transformant la conformité en capital de marque.

Expansion des canaux de vente en ligne

La migration numérique reste implacable car les applications de visualisation permettent aux acheteurs de projeter des motifs de tapis sur de vraies pièces. Le commerce électronique dépasse les showrooms traditionnels grâce à l'échantillonnage transparent, aux retours gratuits et à l'expédition directe. Les plateformes pures et les majors omnicanaux remodèlent les marges et l'acquisition client, forçant les détaillants spécialisés à réinventer les formats de magasin autour de consultations de design expérientielles.

Présence d'initiatives gouvernementales et de politiques commerciales

Les incitations à l'exportation en Inde et les assouplissements tarifaires dans certaines parties du Moyen-Orient facilitent l'entrée sur le marché pour les marques nouées à la main produites régionalement, tandis que les prélèvements commerciaux changeants entre les principales économies contraignent au recalibrage de la chaîne d'approvisionnement. Les fabricants prospectifs diversifient l'approvisionnement et la finition de proximité pour se couvrir contre la volatilité réglementaire.

Analyse de l'impact des contraintes

| Contraintes | (~) % Impact sur le TCAC | Pertinence géographique | Impact de pointe |

|---|---|---|---|

| Cannibalisation LVT et SPC dans les aménagements de commerce et d'éducation | -1.1% | Amérique du Nord, Europe | Court terme |

| Pics de prix du pétrole brut gonflant les coûts des matières premières PP et nylon | -0.7% | Mondiale | Moyen terme |

| Frais de responsabilité étendue du producteur UE élevant le coût de fin de vie | -0.5% | Union européenne | Long terme |

| Attrition d'artisans qualifiés menaçant les chaînes d'approvisionnement nouées à la main (Inde, Iran) | -0.3% | Asie du Sud, Moyen-Orient | Long terme |

| Source: Mordor Intelligence | |||

Cannibalisation LVT et SPC dans les aménagements de commerce et d'éducation

Les carreaux de vinyle de luxe et les sols composites plastique-pierre combinent esthétique et faible coût de cycle de vie, érodant la position des tapis et moquettes dans les couloirs commerciaux à fort trafic. Comme le gaufrage photoréaliste imite le bois et le marbre, les gestionnaires d'installations optent pour des surfaces dures résilientes, limitant les spécifications de tapis et moquettes aux zones acoustiques et espaces de détente.

Pics de prix du pétrole brut gonflant les coûts des matières premières PP et nylon

La volatilité en amont comprime les marges car 85 % du tonnage de fibres de tapis et moquettes reste dérivé du pétrole. Les géants intégrés comme Mohawk Industries contrebalancent les chocs d'intrants via une capacité de fil captive, mais les convertisseurs plus petits font face à une pression de fonds de roulement, provoquant des alliances pour l'approvisionnement en polymère recyclé et les partenariats R&D bio-sourcés.

Analyse par segment

Par type de produit : échelle touffetée, prestige noué

Les offres touffetées ont représenté 68,05 % de la part de marché des tapis et moquettes en 2024, soulignant leur rapport coût-efficacité et leurs cycles de production rapides. Les améliorations continues des machines multi-aiguilles permettent désormais des graphiques complexes en boucles, maintenant la pertinence dans les programmes de rénovation commerciale. Les constructions tissées occupent le niveau intermédiaire de durabilité, attirant les halls d'hôtellerie qui nécessitent une stabilité dimensionnelle. Bien que petit en volume, le créneau noué à la main grimpe à 8,43 % de TCAC car les acheteurs aisés recherchent un savoir-faire d'héritage. L'offre limitée de tapis noués augmente les prix de vente moyens, mais l'attrition d'artisans en Inde et en Iran menace la continuité du pipeline. Les producteurs adoptent des incitations de perfectionnement professionnel et des mélanges laine-soie hybrides pour élargir les palettes de design tout en préservant les techniques patrimoniales. Le segment touffeté a commandé 68,05 % de part de la taille du marché des tapis et moquettes en 2024, tandis que les tapis noués ont livré le rythme d'expansion de valeur le plus net.

Dans toutes les variétés, les fabricants intègrent du PET recyclé et du nylon teint en solution pour réduire les émissions de teinturerie. L'impression numérique comble désormais l'écart esthétique entre touffeté et tissé, démocratisant ainsi l'imagerie haute définition pour les SKU de prix moyen. Ces innovations convergentes soutiennent l'échelle produit du marché des tapis et moquettes de la valeur au ultra-luxe.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par canal de distribution : expertise physique vs échelle numérique

Les magasins spécialisés ont conservé 33,40 % de la part de revenus en 2024 grâce à la vente consultative et aux services d'installation qui simplifient les choix complexes de fibres, sous-couches et coutures pour les propriétaires. Cependant, les détaillants en ligne évoluent à un TCAC de 9,61 %, exploitant le merchandising algorithmique et l'échantillonnage rapide pour gagner les chercheurs de commodité. Le résultat est un parcours mixte où les acheteurs recherchent des designs en ligne et finalisent les sélections en magasin ou vice versa. Les points de vente en ligne ont représenté 9,61 % de croissance TCAC, tandis que les magasins spécialisés ont contrôlé la plus grande tranche de la taille du marché des tapis et moquettes pour les canaux de distribution en 2024.

Les marchands de masse utilisent leur portée nationale pour pousser des paquets de valeur, tandis que les chaînes de centres de bricolage regroupent les tapis et moquettes avec des matériaux de rénovation pour capturer les dépenses de projet. Les startups directes au consommateur expédient des tapis emballés sous vide et promeuvent des housses lavables en machine, perturbant les normes d'installation. Les concessionnaires traditionnels répondent avec des stations VR de showroom et des programmes de reprise de gants blancs qui intègrent la durabilité dans les contrats de service. L'équation des canaux pivote désormais sur l'agilité du dernier kilomètre et l'assurance de maintenance post-achat.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par industrie d'utilisation finale : élan résidentiel

Les applications résidentielles ont capturé 68,16 % de la part de marché des tapis et moquettes en 2024 et se sont étendues le plus rapidement à 5,87 % de TCAC. Les espaces de vie post-pandémie font office de bureaux, gymnases et salles de classe, ravivant l'intérêt pour les revêtements de sol souples qui amortissent le son et offrent un confort thermique. Le polyester teint en solution résiste aux taches, soutenant les salles familiales et zones d'animaux, tandis que les supports imperméables débloquent l'utilisation en cuisine et sous-sol. Pendant ce temps, les dalles de moquette modulaires peuplent les postes de travail domestiques flexibles, reflétant les tendances commerciales.

La demande commerciale reste diversifiée. Les bureaux favorisent les carrés sans baguettes pour le remplacement sélectif alors que les modèles d'occupation évoluent. Les hôtels spécifient des motifs personnalisés qui font écho aux récits de marque, avec des sous-couches conçues pour la fréquentation et la durabilité des chariots. Les établissements de santé déploient des tapis et moquettes à faibles COV, antimicrobiens pour tempérer le bruit dans les couloirs de patients. Les sites industriels adoptent des tapis aiguilletés avec dissipation électrostatique ou résistance chimique, une tranche petite mais accumulatrice de marge. Dans tous les environnements, les gestionnaires d'installations exigent de plus en plus des déclarations de produit environnemental pour documenter les impacts du berceau à la tombe, intégrant les KPI de durabilité dans la notation d'approvisionnement.

Analyse géographique

L'Amérique du Nord a détenu 31,93 % de la part de marché des tapis et moquettes en 2024, soutenue par une forte consommation par habitant et un cycle de remplacement résidentiel robuste. Les climats plus froids favorisent les tapis et moquettes pour l'isolation, et les incitations de rénovation soutiennent les ventes au milieu d'un parc de logements matures. La montée en gamme prévaut car les consommateurs échangent vers des styles boucle-coupe-boucle à motifs et du nylon à contenu recyclé. Le Canada suit des tendances similaires, notamment dans les nouvelles constructions de condos, tandis que le stimulus logement du Mexique et l'expansion de la classe moyenne alimentent une croissance de volume supplémentaire.

L'Asie-Pacifique représente la trajectoire la plus rapide, s'étendant à 8,23 % de TCAC jusqu'en 2030. La migration urbaine et la hausse des revenus disponibles en Chine, Inde, Indonésie et Vietnam élèvent la demande pour des tapis et moquettes de milieu de gamme dans les appartements et complexes à usage mixte. La Chine reste le géant de consommation, tandis que l'Inde se distingue par les usines orientées exportation de tapis noués à la main et touffetés au Rajasthan et Uttar Pradesh. Les développeurs en Australie et Corée du Sud intègrent des éco-labels dans les appels d'offres de spécification, amplifiant davantage la demande de produits durables. La part de l'Asie-Pacifique de la taille du marché des tapis et moquettes devrait dépasser un quart d'ici 2030, soulignant son rôle de moteur de croissance.

L'Europe commande une valeur significative grâce à des réglementations strictes d'éco-conception qui poussent l'industrie vers la circularité. Le cadre de responsabilité étendue du producteur de l'UE attribue des frais de disposition aux fabricants, accélérant la R&D dans les systèmes de support recyclables. Les marchés nordiques récompensent la certification berceau à berceau avec des primes de prix, tandis que l'Allemagne et le Royaume-Uni dominent le volume régional derrière des programmes de rénovation robustes. L'Amérique du Sud montre un élan émergent, principalement au Brésil et au Chili, où la construction hôtelière se développe. Le Moyen-Orient et l'Afrique répondent aux projets d'hôtellerie de luxe et résidentiels palatials ; les Émirats arabes unis et l'Arabie saoudite importent des mélanges laine-soie personnalisés pour des développements de haut profil, soutenant le niveau premium du marché des tapis et moquettes.

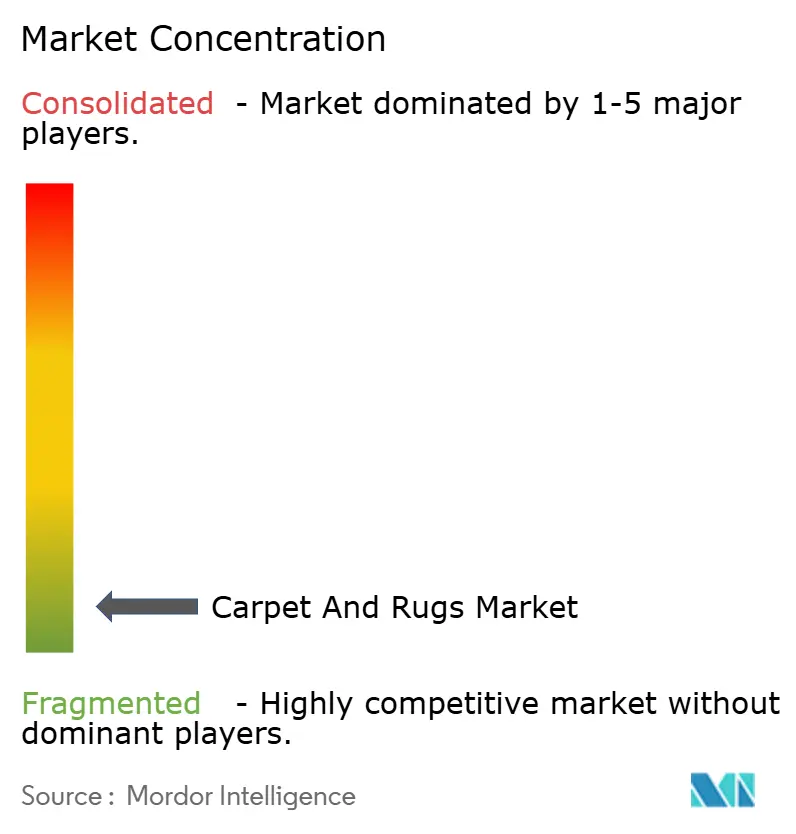

Paysage concurrentiel

L'innovation et la durabilité pilotent le succès futur

Le succès dans l'industrie des tapis et moquettes dépend de plus en plus de la capacité des entreprises à s'aligner sur l'évolution des préférences des consommateurs et les exigences de durabilité. Les leaders du marché investissent massivement dans les processus de fabrication durables, les matériaux recyclés et les gammes de produits écologiques pour maintenir leur avantage concurrentiel. Les entreprises se concentrent également sur le développement de technologies de tapis intelligents, des caractéristiques de durabilité améliorées et des capacités de design innovantes pour différencier leurs offres. La capacité à fournir des solutions personnalisées, des services d'installation efficaces et un support après-vente complet est devenue cruciale pour maintenir la part de marché dans les segments résidentiels et commerciaux.

Le succès futur du marché nécessitera que les entreprises abordent efficacement la menace croissante des solutions de revêtement de sol alternatives tout en s'adaptant aux paysages réglementaires changeants concernant l'impact environnemental et la sécurité des produits. Les acteurs émergents peuvent gagner du terrain en se concentrant sur les segments de marché de niche, développant des caractéristiques de produit innovantes et établissant des réseaux de distribution régionaux solides. L'importance croissante des canaux de vente en ligne et des stratégies de marketing numérique présente à la fois des opportunités et des défis pour les participants du marché. Les entreprises doivent également considérer la concentration du pouvoir d'achat parmi les grands clients commerciaux et l'influence croissante des architectes d'intérieur et architectes dans les décisions de spécification de produits.

Leaders de l'industrie des tapis et moquettes

Mohawk Industries Inc.

Shaw Industries Group, Inc.

Oriental Weavers Carpet Co.

Interface, Inc.

Beaulieu International Group

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Oriental Weavers a lancé une unité de teinture de fil polyester dans la ville du 10 Ramadan pour renforcer la capacité interne de fil.

- Mars 2025 : Interface a alloué 45 millions USD pour stimuler la production de dalles de moquette modulaires dans son usine de Géorgie, ajoutant des équipements conçus pour du nylon 100 % recyclé.

- Février 2024 : Shaw Floors a dévoilé six styles Pet Perfect+ avec la technologie LifeGuard Spill-Proof pour les ménages orientés animaux.

Portée du rapport sur le marché mondial des tapis et moquettes

Les tapis et moquettes sont des revêtements de sol textiles couramment utilisés dans les environnements résidentiels, commerciaux et de bureau. Ils offrent des avantages pratiques et visuels en ajoutant chaleur, confort et isolation, ainsi qu'en rehaussant l'esthétique globale d'un espace. Une analyse complète de l'industrie des tapis et moquettes, comprenant les tendances émergentes par segments et marchés régionaux, les acteurs clés du marché, la dynamique du marché et l'aperçu du marché, est couverte dans le rapport.

Le marché des tapis et moquettes est segmenté par type, application, canal de distribution et géographie. Par type, le marché est segmenté en touffeté, tissé, aiguilleté, noué et autres (boucle, shag, polyester, tapis berbère). Par application, le marché est segmenté en résidentiel et commercial. Par canal de distribution, le marché est segmenté en grandes surfaces, centres de bricolage, magasins spécialisés et autres canaux de distribution (détaillants fabricants, clubs-entrepôts, détaillants discount, distributeurs et entreprises de vente omnicanales) ; par géographie, le marché est segmenté en Amérique du Nord, Amérique du Sud, Europe, Asie-Pacifique, Moyen-Orient et Afrique. Le rapport offre la taille du marché et les prévisions (en USD) pour tous les segments ci-dessus.

| Touffeté |

| Tissé |

| Aiguilleté |

| Noué |

| Autres (boucle, shag, tressé, etc.) |

| Grandes surfaces |

| Centres de bricolage |

| Magasins spécialisés |

| Autres canaux (détaillants fabricants, clubs-entrepôts, discount, omnicanal) |

| Résidentiel | |

| Bureaux commerciaux | Hôtellerie et loisirs |

| Commerce et centres commerciaux | |

| Établissements de santé | |

| Institutionnel (éducation et gouvernement) | |

| Usines de fabrication industrielle | |

| Entrepôts et centres logistiques | |

| Salles blanches et environnements contrôlés | |

| Autres installations industrielles | |

| Industriel |

| États-Unis |

| Canada |

| Mexique |

| Brésil |

| Pérou |

| Chili |

| Argentine |

| Reste de l'Amérique du Sud |

| Inde |

| Chine |

| Japon |

| Australie |

| Corée du Sud |

| Asie du Sud-Est (Singapour, Malaisie, Thaïlande, Indonésie, Vietnam, Philippines) |

| Reste de l'Asie-Pacifique |

| Royaume-Uni |

| Allemagne |

| France |

| Espagne |

| Italie |

| BENELUX (Belgique, Pays-Bas, Luxembourg) |

| NORDIQUES (Danemark, Finlande, Islande, Norvège, Suède) |

| Reste de l'Europe |

| Émirats arabes unis |

| Arabie saoudite |

| Afrique du Sud |

| Nigeria |

| Reste du Moyen-Orient et Afrique |

| Par type de produit | Touffeté | |

| Tissé | ||

| Aiguilleté | ||

| Noué | ||

| Autres (boucle, shag, tressé, etc.) | ||

| Par canal de distribution | Grandes surfaces | |

| Centres de bricolage | ||

| Magasins spécialisés | ||

| Autres canaux (détaillants fabricants, clubs-entrepôts, discount, omnicanal) | ||

| Par utilisation finale | Résidentiel | |

| Bureaux commerciaux | Hôtellerie et loisirs | |

| Commerce et centres commerciaux | ||

| Établissements de santé | ||

| Institutionnel (éducation et gouvernement) | ||

| Usines de fabrication industrielle | ||

| Entrepôts et centres logistiques | ||

| Salles blanches et environnements contrôlés | ||

| Autres installations industrielles | ||

| Industriel | ||

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Pérou | ||

| Chili | ||

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Asie-Pacifique | Inde | |

| Chine | ||

| Japon | ||

| Australie | ||

| Corée du Sud | ||

| Asie du Sud-Est (Singapour, Malaisie, Thaïlande, Indonésie, Vietnam, Philippines) | ||

| Reste de l'Asie-Pacifique | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Espagne | ||

| Italie | ||

| BENELUX (Belgique, Pays-Bas, Luxembourg) | ||

| NORDIQUES (Danemark, Finlande, Islande, Norvège, Suède) | ||

| Reste de l'Europe | ||

| Moyen-Orient et Afrique | Émirats arabes unis | |

| Arabie saoudite | ||

| Afrique du Sud | ||

| Nigeria | ||

| Reste du Moyen-Orient et Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la valeur actuelle du marché des tapis et moquettes ?

La taille du marché des tapis et moquettes est évaluée à 52,46 milliards USD en 2025 et devrait atteindre 66,26 milliards USD d'ici 2030.

Quelle région croît le plus rapidement sur le marché des tapis et moquettes ?

L'Asie-Pacifique est le moteur de croissance, projetée pour s'étendre à un TCAC de 8,23 % jusqu'en 2030 alors que l'urbanisation et la hausse des revenus stimulent la demande.

Qui sont les entreprises leaders sur le marché des tapis et moquettes ?

Mohawk Industries, Shaw Industries Group, Oriental Weavers Carpet Co., Interface et Beaulieu International Group détiennent collectivement la plus grande part de revenus.

Quel type de tapis et moquettes montre le taux de croissance le plus élevé ?

Les tapis et moquettes noués à la main progressent le plus rapidement à 8,43 % de TCAC, alimentés par la demande de consommateurs de luxe pour l'artisanat artisanal.

Comment la durabilité influence-t-elle les décisions d'achat de tapis et moquettes ?

Les acheteurs favorisent de plus en plus les produits fabriqués avec des fibres recyclées ou bio-sourcées et recherchent la vérification de faibles empreintes carbone, stimulant la demande pour des offres telles que les Carbon Neutral Floors d'Interface.

Dernière mise à jour de la page le: