Taille et part du marché des bio-implants

Analyse du marché des bio-implants par Mordor Intelligence

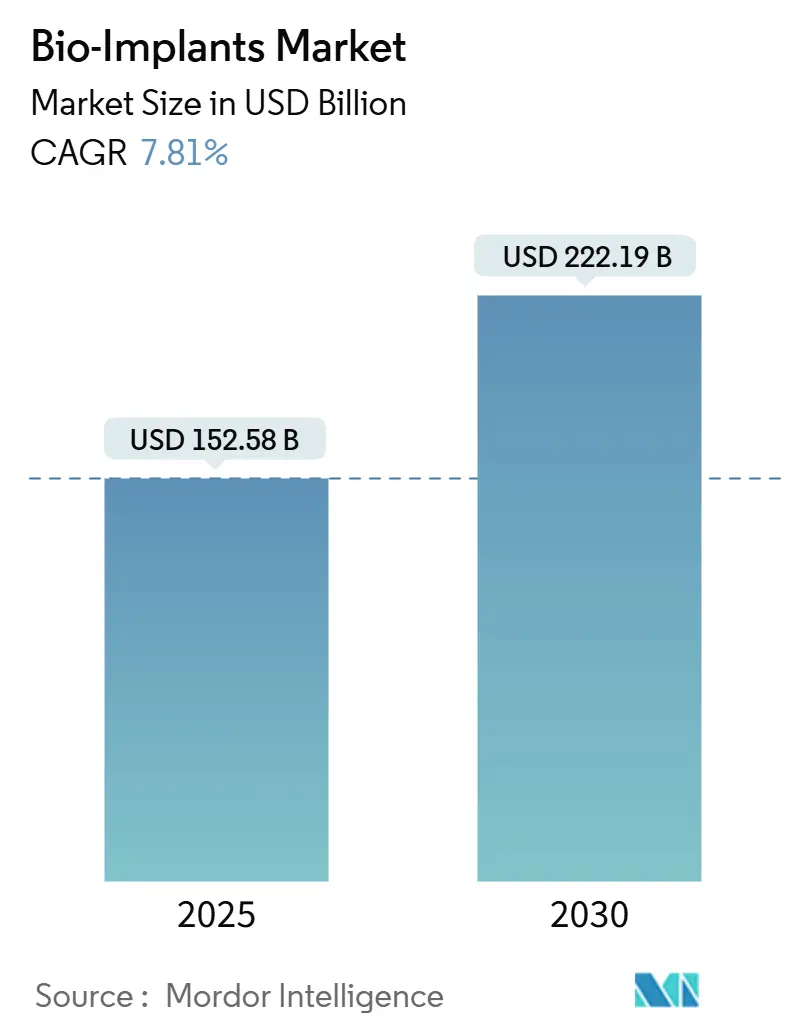

Le marché mondial des bio-implants s'élevait à 152,58 milliards USD en 2025 et devrait atteindre 222,19 milliards USD d'ici 2030, progressant à un TCAC de 7,81%. L'adoption rapide est stimulée par le vieillissement de la population, la prévalence croissante des maladies chroniques et l'utilisation courante de dispositifs équipés de capteurs qui transmettent des données cliniques en temps réel aux équipes soignantes. La demande est renforcée par les constructions imprimées en 3D spécifiques au patient qui raccourcissent le temps opératoire et améliorent les résultats post-opératoires, tandis que les matériaux biorésorbables éliminent les chirurgies d'extraction de suivi. Les mouvements des systèmes de santé vers un remboursement basé sur la valeur accélèrent l'adoption dans les économies émergentes où les prestataires se concentrent sur le coût total de l'épisode plutôt que sur le prix du dispositif seul. L'intensité concurrentielle augmente alors que les principaux fournisseurs acquièrent des innovateurs de niche pour assembler des portefeuilles musculo-squelettiques et cardiovasculaires complets.

Principaux points à retenir du rapport

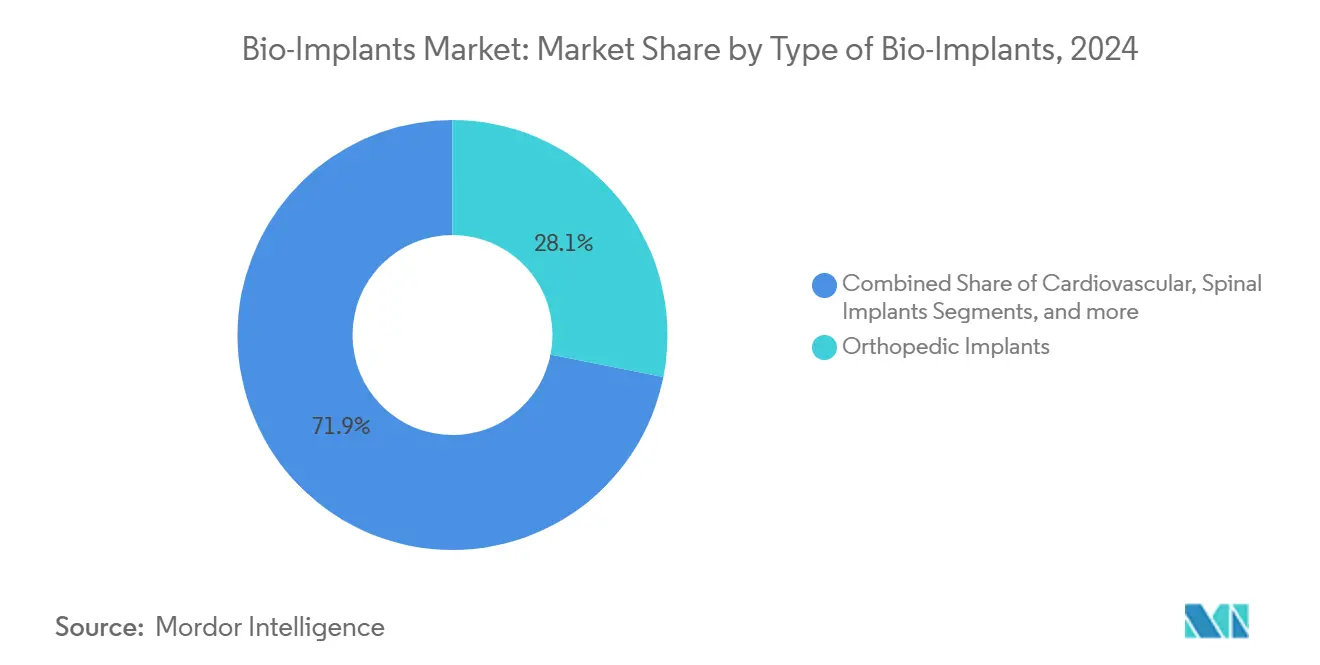

- Par type, les implants orthopédiques ont dominé avec 28,12% de la part du marché des bio-implants en 2024 ; les implants cardiovasculaires devraient s'étendre à un TCAC de 8,54% jusqu'en 2030.

- Par matériau, les métaux et alliages ont représenté 44,34% de part de la taille du marché des bio-implants en 2024, tandis que les biomatériaux composites et hybrides devraient croître à un TCAC de 8,43% jusqu'en 2030.

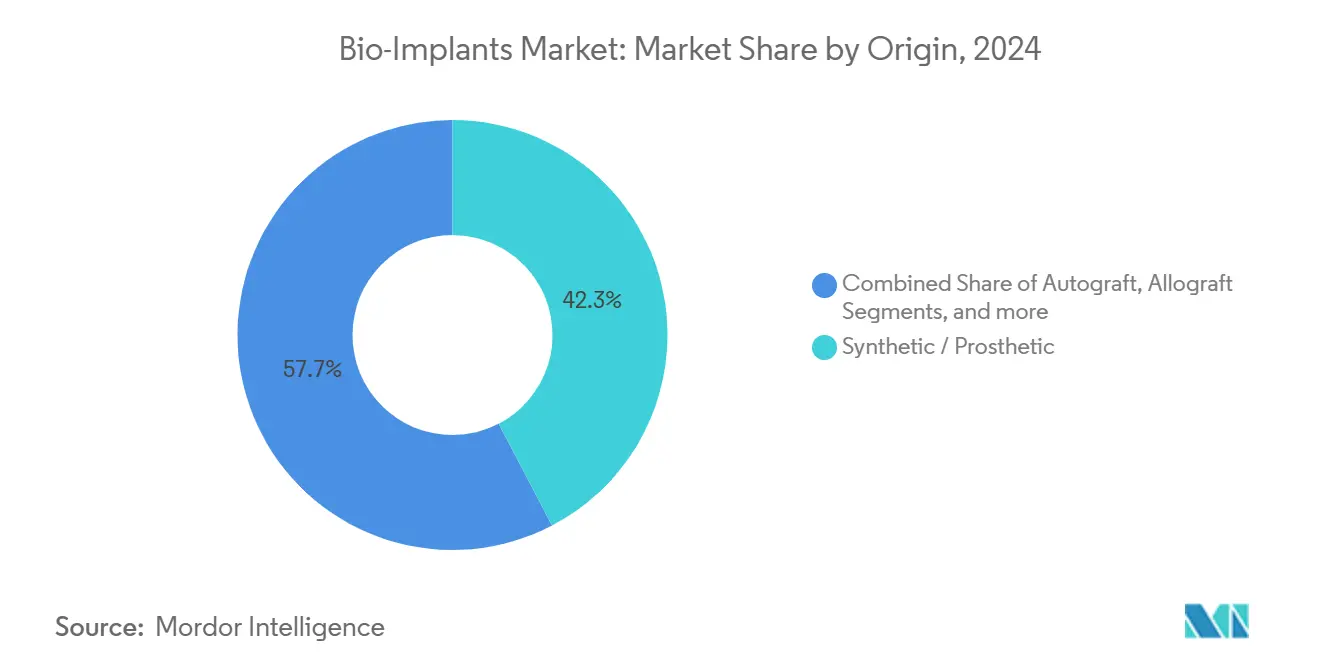

- Par origine, les implants synthétiques détenaient 42,34% de la taille du marché des bio-implants en 2024 ; les matériaux de xénogreffe constituent le segment à croissance la plus rapide avec un TCAC de 8,61%.

- Par utilisateur final, les hôpitaux ont dominé avec 54,34% de la part du marché des bio-implants en 2024 ; les cliniques spécialisées accélèrent à un TCAC de 8,55% jusqu'en 2030.

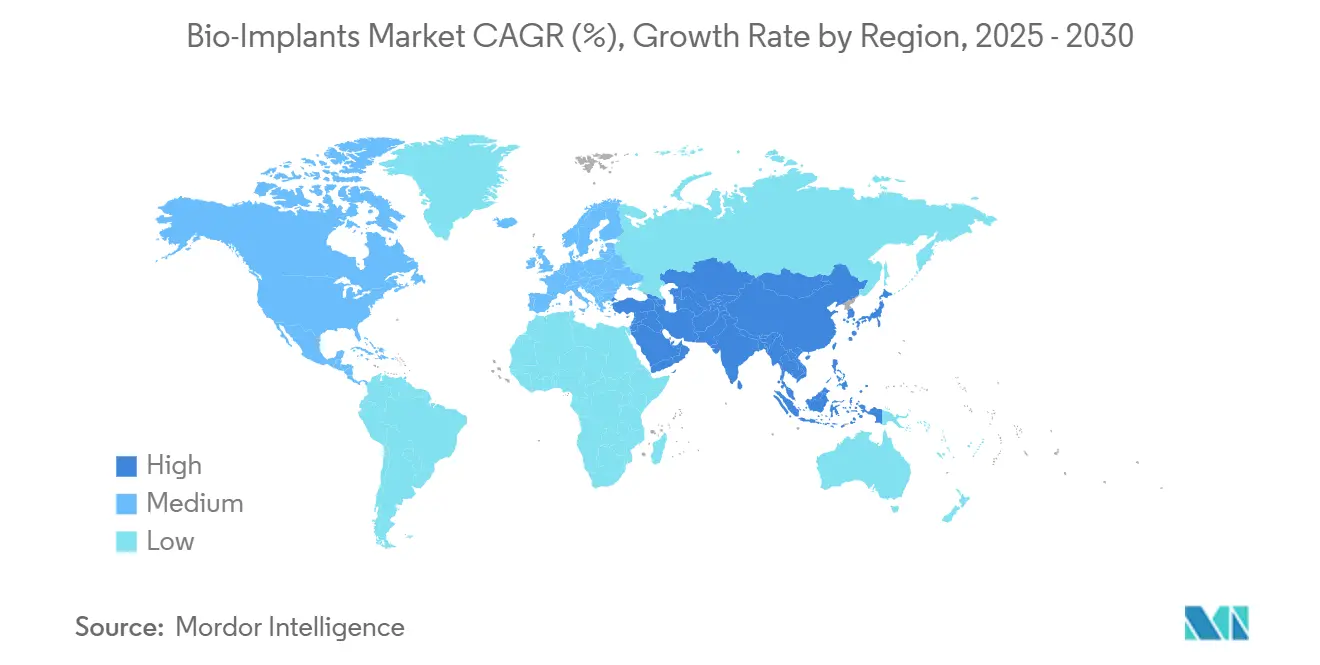

- Par géographie, l'Amérique du Nord a commandé 48,67% des revenus en 2024, tandis que l'Asie-Pacifique devrait enregistrer un TCAC de 8,45% jusqu'en 2030.

Tendances et perspectives du marché mondial des bio-implants

Analyse de l'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Fardeau croissant des maladies chroniques et du mode de vie | +1.8% | Mondial, concentré en Amérique du Nord et Europe | Long terme (≥ 4 ans) |

| Préférence croissante pour les chirurgies mini-invasives | +1.2% | Amérique du Nord et UE ; s'étendant à l'Asie-Pacifique | Moyen terme (2-4 ans) |

| Population vieillissante accélérant les volumes de remplacement articulaire | +1.5% | Mondial, mené par l'Amérique du Nord, l'Europe, le Japon | Long terme (≥ 4 ans) |

| Poussée des implants imprimés en 3D, spécifiques au patient | +0.9% | Noyau Amérique du Nord et UE ; adoption croissante en Asie-Pacifique | Moyen terme (2-4 ans) |

| Commercialisation d'implants biorésorbables et équipés de capteurs intelligents | +1.1% | Adoption précoce dans les marchés développés, s'étendant mondialement | Moyen terme (2-4 ans) |

| Forfaits de soins basés sur la valeur stimulant l'adoption d'implants dans les marchés émergents | +0.7% | Asie-Pacifique, Amérique latine, Moyen-Orient et Afrique | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Fardeau croissant des maladies chroniques et du mode de vie

Le diabète, les maladies cardiovasculaires et les troubles musculo-squelettiques remodèlent les schémas de demande. Le Susvimo de Genentech a reçu l'approbation de la Food and Drug Administration (FDA) des États-Unis en 2025 comme le premier implant de délivrance continue de médicaments oculaires nécessitant seulement des recharges semestrielles, soulignant comment les dispositifs multifonctionnels traitent désormais les pathologies chroniques avec moins d'interventions. Les systèmes de santé des pays à revenu élevé pivotent vers une gestion proactive, favorisant les implants de longue durée qui réduisent la réhospitalisation.

Préférence croissante pour les chirurgies mini-invasives

Les centres de chirurgie ambulatoire ont réalisé 44 millions de procédures en 2024 et continueront de s'étendre alors que les payeurs remboursent les remplacements articulaires en ambulatoire. Les fabricants d'implants répondent en créant des dispositifs optimisés pour des fenêtres opératoires plus courtes et des protocoles de sortie le jour même, augmentant le marché adressable des bio-implants bien au-delà des blocs opératoires hospitaliers traditionnels.

Population vieillissante accélérant les volumes de remplacement articulaire

La cohorte mondiale des 65+ est en passe de doubler d'ici 2050, et les receveurs plus jeunes s'attendent maintenant à ce que les implants survivent 30+ ans. Des entreprises comme Zimmer Biomet investissent dans des surfaces résistantes à l'usure qui limitent l'ostéolyse et prolongent la vie fonctionnelle. Les conceptions spécifiques au patient qui cartographient les variations anatomiques nuancées gagnent en popularité alors que la longévité et l'ajustement deviennent des critères d'achat centraux.

Poussée des implants imprimés en 3D, spécifiques au patient

Les régulateurs ont autorisé la prothèse totale de talus de restor3d, illustrant une voie claire pour les dispositifs adaptés au patient fabriqués par addition. Les hôpitaux installent des imprimantes au point de soins pour raccourcir les délais et contrôler l'inventaire, un changement qui élargit l'accès et réduit les déchets. Les structures en treillis favorisant l'ingrowth osseux améliorent davantage la fixation à long terme.

Analyse de l'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Voies de remboursement défavorables / fragmentées | -1.2% | Mondial, avec une traînée plus importante dans les marchés émergents | Long terme (≥ 4 ans) |

| Coût initial élevé des implants avancés | -0.8% | Mondial, plus aigu dans les régions sensibles au prix | Moyen terme (2-4 ans) |

| Vulnérabilité de la chaîne d'approvisionnement pour les biomatériaux spécialisés | -0.6% | Mondial | Moyen terme (2-4 ans) |

| Examen ESG et d'impact du cycle de vie retardant les approbations | -0.5% | Mondial, plus affecté dans les régions développées | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Coût initial élevé des implants avancés

Les dispositifs premium basés sur des capteurs restent coûteux, rendant les payeurs hésitants dans les régions où les budgets d'investissement sont contraints. Les fournisseurs développent des portefeuilles échelonnés pour que les systèmes de santé puissent faire correspondre la fonctionnalité à la réalité économique sans arrêter l'innovation.

Voies de remboursement défavorables / fragmentées

Les régulateurs approuvent souvent la technologie des années avant que les calendriers de remboursement s'adaptent. Les directives provisoires de Medicare de 2025 sur les critères cliniques pour l'arthrose du genou reflètent les tentatives en cours d'aligner les normes de preuve, pourtant l'incohérence mondiale retarde encore la commercialisation.

Analyse des segments

Par type de bio-implants : l'innovation cardiovasculaire stimule la croissance

Les dispositifs orthopédiques ont représenté le plus grand bloc de revenus en 2024, contribuant à 28,12% de la part du marché des bio-implants. Les implants cardiovasculaires, cependant, offrent la plus forte dynamique avec un TCAC de 8,54%, alimentés par les valves transcathéter et les capteurs hémodynamiques implantables. Le segment bénéficie des désignations de dispositifs révolutionnaires de la FDA telles que le cœur artificiel total de BiVACOR qui cible l'insuffisance terminale. Sur l'horizon de prévision, les stimulateurs cardiaques intelligents intégrés à la télémétrie à distance élargiront davantage l'empreinte cardiovasculaire au sein du marché des bio-implants.

L'innovation orthopédique reste robuste grâce au guidage robotique et à la tribologie améliorée qui prolonge la vie des roulements. Les neuro-stimulateurs exploitent des algorithmes adaptatifs pour se recalibrer en réponse aux commentaires des patients, tandis que les implants cochléaires se rapprochent de facteurs de forme entièrement implantables ; la catégorie devrait atteindre 940,1 millions USD d'ici 2030. Les plateformes ophtalmiques comme Susvimo remodèlent les attentes de fréquence de traitement, renforçant la demande constante dans toutes les gammes d'implants.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par matériau : l'innovation composite défie la domination métallique

Les métaux et alliages ont représenté 44,34% des revenus 2024 grâce au rapport résistance-poids inégalé du titane, mais les composites croîtront le plus rapidement à 8,43% alors que les variantes polyéther-éther-cétone (PEEK) et acide polylactique (PLA) atténuent le blindage de contrainte. Les céramiques dopées aux ions d'argent antimicrobiens diminuent le risque d'infection, et les matrices de verre bio-actif encouragent l'ostéogenèse sans cascade inflammatoire. Les constructions à gradient qui passent de noyaux rigides à des zones externes conformes imitent les tissus naturels et élargissent les indications pour la réparation des tissus mous.

Par origine : dominance synthétique avec accélération des xénogreffes

Les constructions synthétiques ont maintenu une avance de revenus de 42,34% en 2024, valorisées pour la cohérence et l'approvisionnement illimité. Les xénogreffes enregistrent l'avance la plus rapide à 8,61% de TCAC alors que les protocoles de décellularisation éliminent les protéines immunogènes tout en conservant les indices ostéo-inducteurs ; la poudre de xénogreffe dérivée de dentine soutient maintenant la reconstruction maxillo-faciale. Les allogreffes restent essentielles dans la fusion spinale complexe où le volume de récolte d'autogreffe est limité. Les chirurgiens déploient de plus en plus des approches de greffe hybrides qui associent des porteurs d'allogreffe avec des charges de xénogreffe bio-actives, améliorant la stabilité volumétrique.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : les cliniques spécialisées émergent comme leaders de croissance

Les hôpitaux ont conservé 54,34% des ventes 2024 alors que les cas cardiaques et neuro complexes nécessitent encore des environnements intensifs. Le canal des cliniques spécialisées, cependant, se développe à un TCAC de 8,55%, soutenu par l'approbation des payeurs pour l'arthroplastie de l'épaule et du genou en ambulatoire. Becker's ASC Review note que la robotique et la navigation migrent maintenant vers les blocs ambulatoires, permettant une sortie le jour même sans compromettre les résultats. Les centres d'implants focalisés qui regroupent les services chirurgicaux et de rééducation offrent des voies prévisibles attrayantes pour les acheteurs basés sur la valeur.

Analyse géographique

L'Amérique du Nord détenait 48,67% des revenus mondiaux en 2024 alors que la parité de remboursement et les écosystèmes de R&D avancés accélèrent l'adoption de neuro-stimulateurs en boucle fermée comme la plateforme BrainSense de Medtronic, autorisée par la FDA en 2025[1]Medtronic, "FDA Clears BrainSense Adaptive DBS," medtronic.com. Les flux de patients transfrontaliers du Canada et du Mexique soutiennent davantage la croissance des procédures tandis que les mix de payeurs diversifiés stabilisent la réalisation des prix.

L'Asie-Pacifique est le marché des bio-implants qui évolue le plus rapidement avec un TCAC de 8,45%. La Chine soutient la fabrication domestique, l'Inde aligne son code réglementaire avec les normes internationales, et la société super-âgée du Japon priorise les dispositifs articulaires et cardiaques. L'infrastructure de santé numérique en Corée du Sud accélère l'adoption de la surveillance à distance, et les centres de recherche australiens hébergent des essais pivots qui dérisquent les lancements régionaux[2]Perspectives in Clinical Research, "Indian Medical Device Regulations," picronline.org.

L'Europe lutte contre les goulots d'étranglement de certification du Règlement sur les dispositifs médicaux (MDR) - seulement 43 organismes notifiés supervisent un demi-million de dispositifs - ralentissant l'entrée sur le marché. Les extensions de transition jusqu'en 2027 accordent un répit limité, pourtant les entreprises doivent encore satisfaire aux exigences environnementales strictes incorporées dans les nouveaux critères d'approvisionnement. Les hôpitaux soucieux de durabilité demandent de plus en plus des analyses de cycle de vie et des emballages recyclables dans le cadre des appels d'offres.

Paysage concurrentiel

Le marché des bio-implants est modérément consolidé. Le portefeuille DePuy Synthes de Johnson & Johnson couvre l'orthopédie, les traumatismes et la médecine sportive, livrant une part de revenus estimée à 13% en 2024. Medtronic ajoute 4,86% avec un leadership en cardiovasculaire et neuromodulation. Les acquisitions stratégiques illustrent une poussée vers des offres musculo-squelettiques complètes, exemplifiée par Enovis finalisant un achat de 800 millions EUR de LimaCorporate pour accéder aux implants d'épaule adaptés au patient[3]Enovis Corporation, "Completion of LimaCorporate Acquisition," enovis.com. La prise de contrôle de 250 millions USD de Nevro par Globus Medical étend son empreinte spinale à la neuromodulation de la douleur.

La différenciation numérique augmente. Les principaux fournisseurs intègrent des logiciels de planification pilotés par IA qui s'associent avec du matériel chargé de capteurs, créant des écosystèmes de données difficiles à égaler pour les petits rivaux. Les partenariats académie-industrie accélèrent la création de propriété intellectuelle dans les neuro-stimulateurs adaptatifs, et les spin-offs universitaires fournissent des algorithmes spécialisés qui optimisent le contrôle en boucle fermée. Les positions de durabilité composent l'avantage concurrentiel alors que les hôpitaux ajoutent des métriques environnementales aux tableaux de bord.

Leaders de l'industrie des bio-implants

-

ZimmerBiomet

-

Smith & Nephew Plc

-

Edwards

-

BioTronik Plc

-

aap Implantate AG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Genentech a obtenu l'approbation FDA pour l'implant oculaire rechargeable Susvimo (ranibizumab) pour la rétinopathie diabétique, réduisant la fréquence d'injection de mensuelle à semestrielle.

- Avril 2025 : L'implant EEG Minder d'Epiminder a reçu l'autorisation De Novo comme premier moniteur implantable continu pour l'épilepsie résistante aux médicaments, avec un lancement aux États-Unis prévu pour fin 2025.

- Mars 2025 : Vivani Medical a annoncé des plans pour séparer Cortigent, son unité de neurostimulation pour la cécité et la paralysie, créant deux entités focalisées pour débloquer la valeur actionnariale.

- Février 2025 : Medtronic a obtenu l'approbation FDA pour le système de stimulation cérébrale profonde adaptive BrainSense, marquant le plus grand lancement commercial de technologie de neuromodulation en boucle fermée.

Portée du rapport du marché mondial des bio-implants

Selon la portée du rapport, un bio-implant est une prothèse utilisée pour normaliser les fonctions physiologiques. Il est fait de matériaux biosynthétiques, comme le collagène, et de produits d'ingénierie tissulaire, comme la peau et les tissus artificiels. Certains bio-implants sont également composés de polymères ou de biopolymères. Le marché des bio-implants est segmenté par type de bio-implants (implants cardiovasculaires, implants spinaux, implants orthopédiques, implants dentaires, implants ophtalmiques, et autres implants), matériau (biomatériau métaux et alliages, polymères, et autres matériaux), et géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud). Le rapport de marché couvre également les tailles de marché estimées et les tendances pour 17 pays différents à travers les principales régions mondiales. Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| Implants cardiovasculaires |

| Implants orthopédiques |

| Implants spinaux |

| Implants dentaires |

| Implants ophtalmiques |

| Implants neurologiques et cochléaires |

| Autres implants |

| Métaux et alliages |

| Polymères |

| Céramiques et verre bio-actif |

| Biomatériaux composites et hybrides |

| Autres matériaux |

| Autogreffe |

| Allogreffe |

| Xénogreffe |

| Synthétique / Prothétique |

| Hôpitaux |

| Centres de chirurgie ambulatoire |

| Cliniques spécialisées |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Australie | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par type de bio-implants | Implants cardiovasculaires | |

| Implants orthopédiques | ||

| Implants spinaux | ||

| Implants dentaires | ||

| Implants ophtalmiques | ||

| Implants neurologiques et cochléaires | ||

| Autres implants | ||

| Par matériau | Métaux et alliages | |

| Polymères | ||

| Céramiques et verre bio-actif | ||

| Biomatériaux composites et hybrides | ||

| Autres matériaux | ||

| Par origine | Autogreffe | |

| Allogreffe | ||

| Xénogreffe | ||

| Synthétique / Prothétique | ||

| Par utilisateur final | Hôpitaux | |

| Centres de chirurgie ambulatoire | ||

| Cliniques spécialisées | ||

| Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Australie | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et de l'Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché des bio-implants et à quelle vitesse croît-il ?

Le marché des bio-implants est évalué à 152,58 milliards USD en 2025 et devrait atteindre 222,19 milliards USD d'ici 2030, enregistrant un TCAC de 7,81%.

Quelle catégorie d'implants se développe le plus rapidement ?

Les implants cardiovasculaires montrent la plus forte dynamique, progressant à un TCAC de 8,54% jusqu'en 2030 grâce aux valves transcathéter et aux capteurs de surveillance à distance.

Pourquoi les cliniques spécialisées gagnent-elles des parts par rapport aux hôpitaux ?

L'approbation des payeurs pour l'arthroplastie articulaire et de l'épaule en ambulatoire, ainsi que la migration de la robotique vers les environnements ambulatoires, stimule un TCAC de 8,55% pour les cliniques spécialisées.

Quelles régions offrent le plus fort potentiel de croissance ?

L'Asie-Pacifique mène la croissance avec un TCAC de 8,45% jusqu'en 2030, soutenue par des investissements de santé à grande échelle et des voies réglementaires simplifiées.

Comment les implants équipés de capteurs intelligents changent-ils les modèles d'affaires ?

Les dispositifs qui diffusent des données physiologiques continues permettent des services de surveillance basés sur abonnement, déplaçant les revenus des ventes de matériel ponctuelles vers des revenus de service récurrents.

Quel est le principal obstacle réglementaire en Europe ?

Les goulots d'étranglement de certification du Règlement sur les dispositifs médicaux (MDR), causés par seulement 43 organismes notifiés gérant environ 500 000 dispositifs, retardent les lancements de produits et freinent la croissance régionale.

Dernière mise à jour de la page le: