Taille et part du marché des tests de sécurité alimentaire

Analyse du marché des tests de sécurité alimentaire par Mordor Intelligence

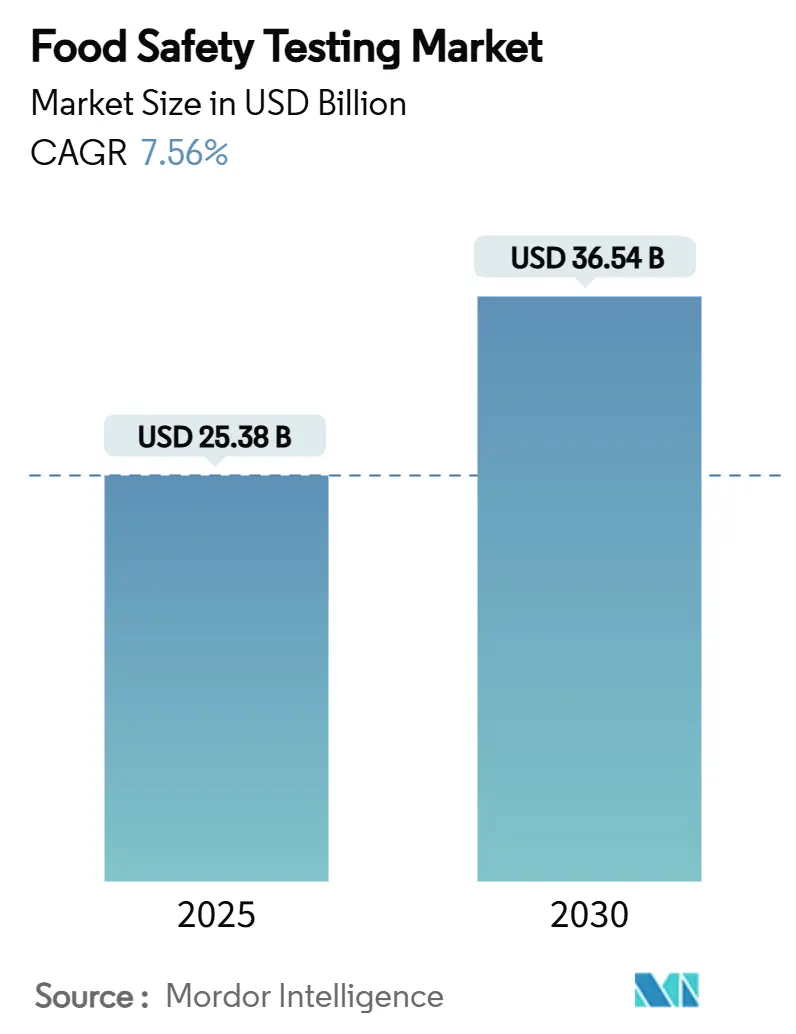

Le marché des tests de sécurité alimentaire est estimé à 25,38 milliards USD en 2025, et devrait s'étendre considérablement, atteignant 36,54 milliards USD d'ici 2030, avec un TCAC solide de 7,56% durant la période de prévision. La croissance du marché des tests alimentaires découle des exigences de conformité réglementaire, de la demande accrue des consommateurs pour la vérification de la sécurité alimentaire, et des améliorations des technologies de tests. Les tests de pathogènes représentent le plus grand segment de marché, servant comme composante fondamentale dans la prévention des maladies d'origine alimentaire et la conformité réglementaire. De plus, les tests OGM démontrent le taux de croissance le plus élevé, stimulés par la mise en œuvre des exigences d'étiquetage et l'attention accrue portée aux ingrédients génétiquement modifiés. L'expansion du commerce alimentaire international et les incidents récurrents de contamination alimentaire nécessitent des protocoles de tests et de surveillance robustes. Les installations de tests mettent en œuvre l'automatisation et des équipements avancés pour améliorer la précision, réduire les temps de traitement, et augmenter la capacité de tests. Cependant, l'expansion du marché reste contrainte dans les régions en développement en raison des coûts d'équipement et des limitations de main-d'œuvre.

Points clés du rapport

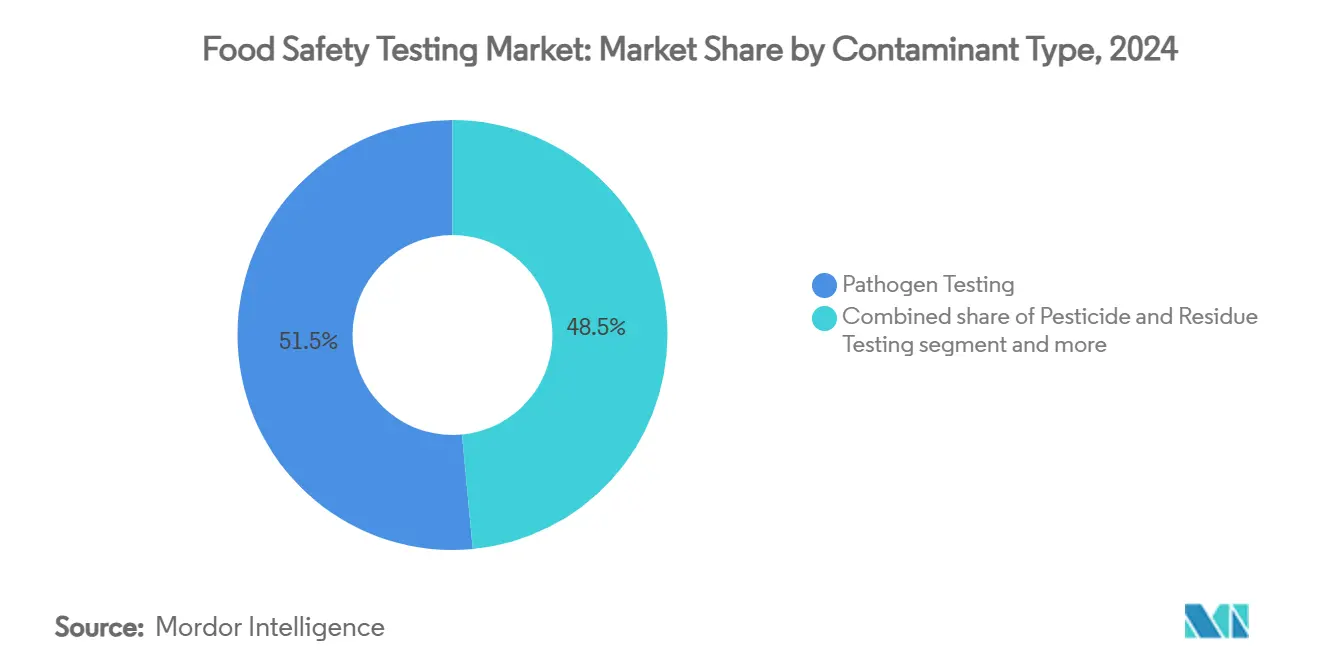

- Par type de contaminant, les tests de pathogènes ont capturé 51,50% de la part du marché des tests alimentaires en 2024, tandis que les tests OGM devraient s'étendre à un TCAC de 8,35% jusqu'en 2030.

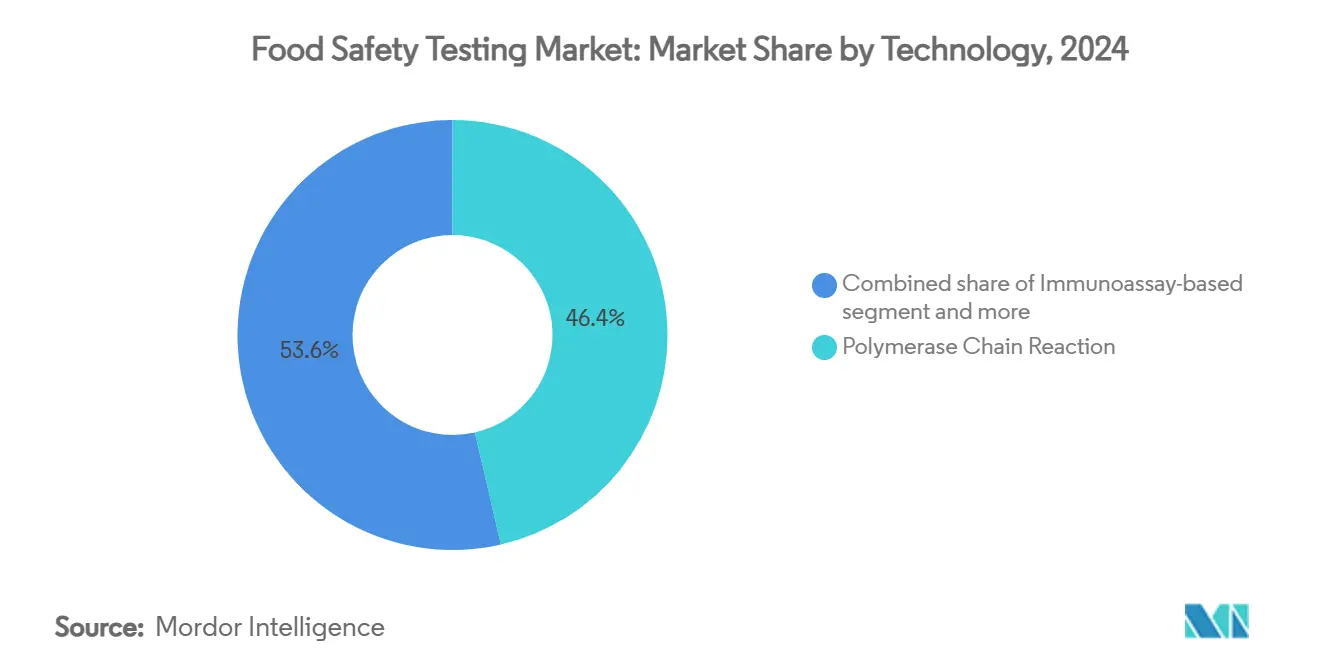

- Par technologie, la réaction en chaîne par polymérase (PCR) détenait 46,40% des revenus en 2024 ; la chromatographie et la spectrométrie devraient afficher le TCAC le plus rapide de 8,53% durant 2025-2030.

- Par application, le segment alimentaire commandait 83,66% de la taille du marché des tests alimentaires en 2024 ; la nourriture pour animaux de compagnie et les aliments pour animaux devraient croître à un TCAC de 8,13% jusqu'en 2030.

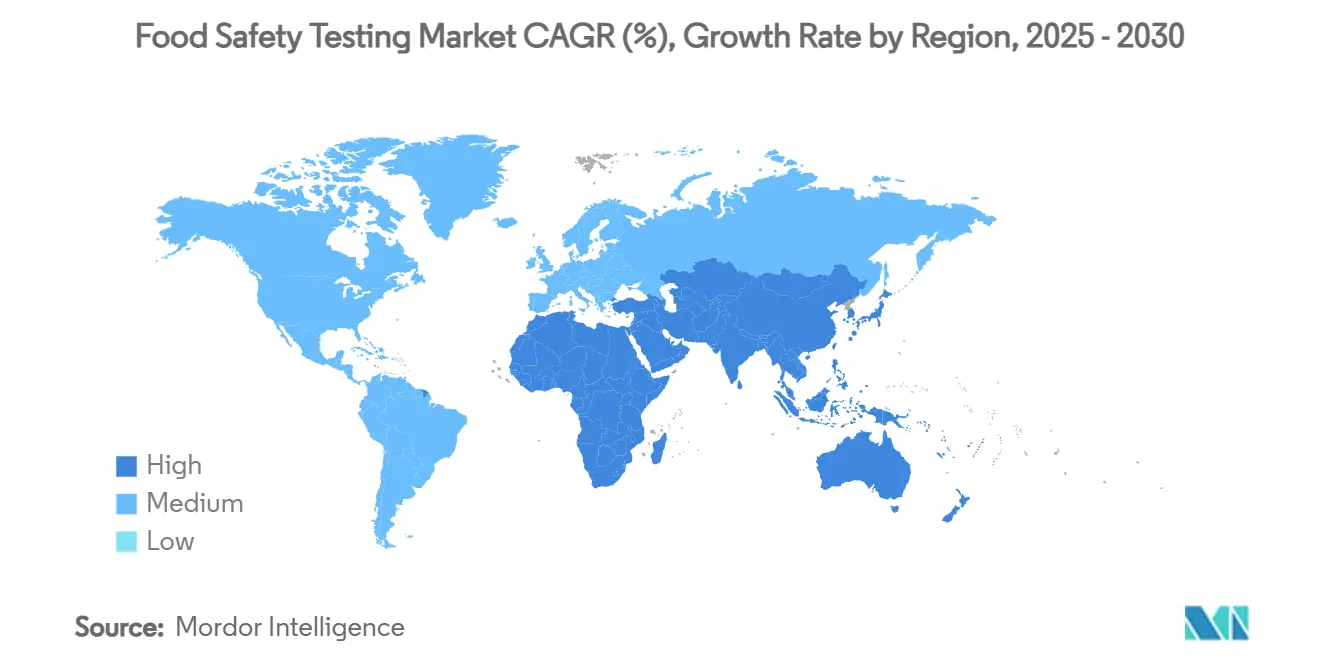

- Par géographie, l'Amérique du Nord menait avec 33,91% de part de revenus en 2024, tandis que l'Asie-Pacifique devrait enregistrer le TCAC le plus élevé de 8,45% jusqu'en 2030.

Tendances et perspectives du marché mondial des tests de sécurité alimentaire

Analyse de l'impact des moteurs

| Moteur | (~) % Impact sur le TCAC prévu | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Sensibilisation accrue des consommateurs aux ingrédients alimentaires et à la précision de l'étiquetage | +2.1% | Mondial, avec le plus fort impact en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Réglementations mondiales strictes de sécurité alimentaire et mandats de conformité | +1.8% | Mondial, avec un impact significatif sur les marchés développés | Court terme (≤ 2 ans) |

| Croissance du commerce alimentaire mondial et des chaînes d'approvisionnement transfrontalières | +1.2% | Mondial, avec emphase sur les principales régions d'export/import | Moyen terme (2-4 ans) |

| Augmentation des cas de maladies d'origine alimentaire | +1.0% | Mondial, avec un impact plus élevé dans les régions avec des épidémies récentes | Court terme (≤ 2 ans) |

| Tendance croissante de l'étiquetage alimentaire et de la transparence | +0.9% | Amérique du Nord et Union Européenne, extension vers l'Asie-Pacifique | Moyen terme (2-4 ans) |

| Avancées technologiques dans les méthodes et équipements de tests alimentaires | +0.6% | Mondial, avec gains précoces en Amérique du Nord, Europe, Japon | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Sensibilisation accrue des consommateurs aux ingrédients alimentaires et à la précision de l'étiquetage

Alors que les consommateurs exigent de plus en plus de transparence concernant les ingrédients alimentaires, les priorités de tests tout au long de la chaîne d'approvisionnement subissent une transformation significative. En réponse, les fabricants alimentaires adoptent des protocoles de tests plus rigoureux pour assurer l'authenticité des ingrédients et la précision des déclarations d'étiquetage, avec un focus particulier sur les allergènes et contaminants. Ce paysage en évolution est souligné par les priorités 2025 de la FDA. Celles-ci incluent la révision de la déclaration de contenu nutritionnel sain,

la promotion de l'étiquetage nutritionnel sur la face avant de l'emballage, et l'appui à la réduction du sodium dans l'approvisionnement alimentaire. Par exemple, des entreprises alimentaires majeures comme Nestlé et Unilever ont déjà commencé à reformuler leurs produits pour répondre à ces standards en évolution, assurant la conformité avec les exigences réglementaires et les attentes des consommateurs. De plus, l'examen englobe maintenant non seulement les mesures de sécurité traditionnelles mais aussi la vérification des déclarations d'origine et des méthodes de production, stimulant une demande pour des techniques analytiques avancées. Un témoignage de cette tendance est l'interdiction par la Commission européenne en décembre 2024 du Bisphénol un (BPA) dans les matériaux en contact avec les aliments, soulignant un changement réglementaire motivé par la défense des consommateurs pour éliminer les substances potentiellement nocives de la chaîne d'approvisionnement alimentaire. De plus, l'essor de la technologie blockchain dans l'industrie alimentaire permet une traçabilité améliorée, permettant aux consommateurs de vérifier le parcours de leurs aliments de la ferme à la table, renforçant davantage la transparence et la confiance.

Réglementations mondiales strictes de sécurité alimentaire et mandats de conformité

Les cadres réglementaires mondiaux deviennent de plus en plus stricts, stimulant la demande pour des solutions de tests alimentaires avancées et fréquentes. Le Programme des aliments humains (HFP) de la FDA, lancé en octobre 2024, un défini des priorités stratégiques pour l'année fiscale 2025, se concentrant sur la sécurité alimentaire microbiologique, la sécurité chimique, et la nutrition [1]Source : Administration américaine des aliments et médicaments, "Priorités du Programme des aliments humains (HFP) pour l'exercice fiscal 2025", fda.gov. Les livrables clés incluent l'application des exigences d'eau agricole pré-récolte et le développement d'outils de traçabilité alimentaire avancés pour améliorer la transparence et la sécurité à travers la chaîne d'approvisionnement. Ces initiatives reflètent l'engagement de la FDA à aborder les défis émergents de sécurité alimentaire et assurer la conformité avec les standards en évolution. En Europe, les mises à jour réglementaires pour les produits chimiques de qualité alimentaire durant 2024-2025 ont introduit des changements significatifs, incluant l'élimination progressive du dioxyde de titane (E171) et les révisions des réglementations sur les arômes et enzymes. Ces mises à jour s'alignent avec une tendance mondiale plus large vers une surveillance plus stricte de la sécurité alimentaire, avec un focus accru sur la détection des contaminants chimiques et pathogènes. Cette évolution réglementaire souligne l'importance croissante d'adopter des technologies de tests innovantes pour répondre aux exigences de conformité, atténuer les risques, et protéger la santé des consommateurs. Alors que l'industrie alimentaire navigue ces changements, les mécanismes de tests robustes joueront un rôle pivot pour assurer la sécurité et maintenir l'adhérence réglementaire.

Croissance du commerce alimentaire mondial et des chaînes d'approvisionnement transfrontalières

Alors que le commerce alimentaire international s'étend, la gestion de la sécurité alimentaire à travers les frontières devient de plus en plus complexe. Cette évolution souligne le besoin urgent de standards de tests unifiés et d'alignement réglementaire. Avec la mondialisation des chaînes d'approvisionnement viennent des risques accrus : contamination, fraude, et défis pour répondre aux diverses normes nationales de sécurité. De tels défis soulignent la nécessité de protocoles de tests cohérents et fiables pour l'accès au marché. Le rapport 2025 d'estimation du commerce national par le Représentant du commerce des États-Unis souligne que les réglementations de sécurité alimentaire et les barrières techniques au commerce sont des obstacles significatifs dans le commerce alimentaire mondial [2]Source : Représentant du commerce des États-Unis, "Rapport 2025 d'estimation du commerce national sur les barrières au commerce extérieur du Président des États-Unis sur le programme d'accords commerciaux", ustr.gov. Les nations du monde entier continuent d'appliquer des mesures sanitaires et phytosanitaires (SPS) variées, beaucoup exigeant une validation scientifique rigoureuse à travers des tests standardisés. Les complexités réglementaires accrues ont intensifié l'examen des marchandises importées. Cet examen un conduit les pays exportateurs et importateurs à adopter des processus de tests et de certification plus rigoureux. Faisant écho à cette tendance, l'Administration américaine des aliments et médicaments (FDA) est prête à forger des accords réglementaires de sécurité des produits de la mer avec l'Équateur, l'Inde, et l'Indonésie en 2025. Ces accords visent à harmoniser les pratiques d'inspection et assurer l'adhérence aux standards de sécurité américains, spécialement dans les zones à haut risque comme les produits de la mer. De tels mouvements sont emblématiques d'une poussée mondiale vers l'alignement réglementaire et les tests basés sur les risques, soulignant le rôle pivot des tests de sécurité alimentaire dans le commerce international et la protection de la santé publique.

Augmentation des cas de maladies d'origine alimentaire

Avec les maladies d'origine alimentaire présentant un défi significatif de santé publique et économique, l'industrie alimentaire intensifie ses investissements dans les tests de pathogènes. Un rapport 2025 du Bureau de responsabilité gouvernementale des États-Unis (GAO) un souligné l'urgence, estimant le coût économique annuel des maladies d'origine alimentaire sur les États-Unis à environ 75 milliards USD, en tenant compte des coûts médicaux, de la perte de productivité, et des décès prématurés [3]Source : Bureau de responsabilité gouvernementale des États-Unis, "Sécurité alimentaire : État des maladies d'origine alimentaire aux États-Unis", gao.gov. Le rapport un également souligné le réseau complexe de la surveillance de la sécurité alimentaire de la nation, gouverné par plus de 30 lois fédérales et 15 agences, résultant en une gouvernance fragmentée et des inefficacités réglementaires. Les épidémies récentes ont souligné ces vulnérabilités systémiques. Durant 2024, un incident de contamination par Salmonella impliquant des concombres un impacté 68 individus dans 19 États. De plus, un incident de contamination par E. coli impliquant des oignons émincés dans les Quarter Pounders de restauration rapide un résulté en 104 cas, 34 hospitalisations, et un décès à travers 14 États. De tels incidents ont non seulement souligné les déficiences en traçabilité et surveillance mais aussi accru les demandes des consommateurs pour la transparence et la responsabilité. À la lumière de ces défis, le réseau de réponse et d'évaluation coordonnées des épidémies (CORE) de la FDA renforce ses stratégies de surveillance et d'atténuation des épidémies. En exploitant le séquençage génomique avancé, l'analytique prédictive, et les protocoles de réponse accélérés, CORE cherche à réduire l'impact des pathogènes d'origine alimentaire, soulignant la nécessité de systèmes de tests de sécurité alimentaire préventifs robustes.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur le TCAC prévu | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coût élevé des équipements de tests avancés et de l'infrastructure | -1.5% | Marchés émergents en Asie-Pacifique, Afrique, et Amérique latine | Moyen terme (2-4 ans) |

| Manque de personnel formé et d'expertise technique | -1.0% | Mondial, avec un impact plus élevé dans les régions en développement | Long terme (≥ 4 ans) |

| Les tests numériques soulèvent des questions de confidentialité et de sécurité | -0.4% | Mondial, avec des préoccupations particulières en Amérique du Nord et Europe | Court terme (≤ 2 ans) |

| Le changement climatique introduit de nouveaux contaminants, compliquant les tests | -0.3% | Mondial, avec un impact précoce dans les régions côtières et agricoles | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Coût élevé des équipements de tests avancés et de l'infrastructure

Les exigences de capital substantielles pour les équipements de tests de sécurité alimentaire avancés restreignent la croissance du marché dans les régions en développement. Les équipements tels que la chromatographie liquide-spectrométrie de masse (LC-MS), la chromatographie gazeuse-spectrométrie de masse en tandem (GC-MS/MS), et les plateformes de séquençage de nouvelle génération (NGS) nécessitent un investissement initial significatif et des dépenses opérationnelles, incluant les coûts de maintenance, les exigences de calibrage, les dépenses consommables, et la formation du personnel. Ces exigences financières dépassent les allocations budgétaires des petits laboratoires, restreignant leur capacité à conduire une détection précise des contaminants, pathogènes, et allergènes. Les contraintes d'investissement sont particulièrement significatives dans les marchés émergents où les exigences de conformité réglementaire augmentent mais le financement d'infrastructure reste limité. En conséquence, les fabricants alimentaires et installations de tests implémentent communément des mesures de réduction des coûts, incluant l'externalisation vers des laboratoires tiers certifiés avec une infrastructure établie et des accréditations internationales. Pour aborder ces limitations opérationnelles, les organisations implémentent diverses solutions, incluant des partenariats public-privé, des initiatives de financement gouvernemental, et des programmes d'optimisation des ressources. Plusieurs régions déploient des unités de tests portables pour l'analyse immédiate sur site comme mesure temporaire. Aborder ces contraintes financières reste essentiel pour étendre les tests de sécurité alimentaire complets mondialement.

Manque de personnel formé et d'expertise technique

Le marché des tests alimentaires connaît un déficit substantiel de professionnels qualifiés dans les méthodologies de tests avancées. Les techniques modernes de tests alimentaires, incluant les méthodes génomiques, la chromatographie avancée, et la spectrométrie de masse, exigent du personnel avec une formation spécialisée. L'implémentation du séquençage de nouvelle génération (NGS) dans les tests de sécurité alimentaire nécessite une expertise en bioinformatique, qui reste limitée dans de nombreuses régions. Cette lacune de main-d'œuvre est particulièrement évidente dans les marchés émergents où l'infrastructure éducationnelle et les ressources sont inadéquates. Les pays d'Asie du Sud-Est rencontrent des défis opérationnels pour établir des programmes de formation complets pour les professionnels des tests alimentaires en raison des limitations de financement et d'infrastructure. L'avancement rapide de la technologie aggrave ce défi, soulignant l'exigence de développement professionnel continu. L'implémentation par l'industrie de l'intelligence artificielle et l'automatisation dans les processus de tests aborde partiellement ce déficit d'expertise, permettant aux laboratoires de maintenir l'efficacité opérationnelle et la précision avec des équipes plus petites et spécialisées. Le déploiement de systèmes automatisés de manipulation des liquides et d'outils d'analyse de données alimentés par l'IA réduit la dépendance à l'expertise manuelle. Alors que les organisations investissent dans des programmes de formation et établissent des partenariats avec des institutions académiques pour développer des professionnels qualifiés, ces initiatives nécessitent un temps d'implémentation substantiel.

Analyse par segment

Par type de contaminant : les tests de pathogènes dominent tandis que les OGM explosent

En 2024, les tests de pathogènes dominent le marché des tests de sécurité alimentaire avec une part de 51,50%, stimulés par la prévalence croissante des maladies d'origine alimentaire et l'implémentation de réglementations de sécurité alimentaire plus strictes dans les économies clés. La contamination croissante par des pathogènes tels que Salmonella, Listeria, et E. coli-particulièrement dans les catégories d'aliments à haut risque comme les viandes transformées, les produits laitiers, et les produits frais-un contraint les fabricants à adopter des protocoles de tests avancés. Ces protocoles sont essentiels pour assurer la conformité avec les standards mondiaux stricts de sécurité alimentaire, incluant HACCP, ISO 22000, et la Loi de modernisation de la sécurité alimentaire (FSMA). De plus, la demande croissante des consommateurs pour des produits alimentaires plus sûrs et les mesures proactives des autorités réglementaires pour atténuer les risques d'origine alimentaire consolident davantage le rôle critique des tests de pathogènes sur le marché.

Les tests OGM sont prêts pour une croissance significative, avec un TCAC prévu de 8,35% de 2025 à 2030. Cette croissance est alimentée par les préoccupations croissantes des consommateurs concernant les ingrédients génétiquement modifiés et le paysage réglementaire mondial en évolution. Par exemple, en 2023, le service de marketing agricole américain un amendé la Norme nationale de divulgation des aliments bio-ingénierie pour inclure la canne à sucre résistante aux insectes Bt dans la liste des aliments bio-ingénierie, exigeant la conformité d'ici le 23 juin 2025. Des développements réglementaires similaires dans des régions telles que l'Union européenne et l'Asie-Pacifique stimulent la demande pour des solutions de tests OGM précises et conformes. De plus, alors que l'examen réglementaire s'intensifie et que la sensibilisation des consommateurs à l'étiquetage alimentaire croît, l'adoption de technologies de tests OGM avancées devrait s'étendre, assurant la transparence, la conformité, et la confiance dans les chaînes d'approvisionnement alimentaire.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par application : le secteur alimentaire domine tandis que la nourriture pour animaux s'étend rapidement

En 2024, le segment alimentaire domine avec une part de marché dominante de 83,66%, soulignant l'emphase mondiale sur la sécurité alimentaire humaine. Dans ce segment, les tests de viande et volaille se distinguent, stimulés par les préoccupations continues concernant la contamination bactérienne. Soulignant ces préoccupations, le service de sécurité alimentaire et d'inspection de l'USDA, en novembre 2024, un proposé une règle pour interdire les produits de poulet cru contaminés par Salmonella du commerce. Au-delà de la viande, diverses catégories comme les produits laitiers, fruits, légumes, aliments transformés, et cultures font face à des défis de tests distincts. Cette diversité exige des protocoles de tests adaptés. Le guide préliminaire de janvier 2025 de la FDA sur l'assainissement pour les "Aliments humains prêts-à-consommer à faible humidité" souligne l'attention changeante sur des catégories d'aliments spécifiques.

Pendant ce temps, les tests de nourriture pour animaux de compagnie et d'aliments pour animaux émergent rapidement comme le segment à croissance la plus rapide, affichant un TCAC de 8,13% de 2025-2030. Cette montée est alimentée par la possession croissante d'animaux de compagnie, le resserrement des réglementations, et la sensibilisation accrue à la sécurité de la nourriture pour animaux. Par exemple, la directive de janvier 2025 de la FDA mandate que les fabricants de nourriture pour chats et chiens prennent en compte H5N1 dans leurs plans de sécurité. Le secteur de la nourriture pour animaux connaît également une vague de fusions et acquisitions, avec une prévision de hausse en 2025, stimulée par des conditions de marché favorables et des acheteurs enthousiastes. Une telle consolidation est prête à renforcer les investissements dans les tests avancés, alors que les entités plus importantes déploient des programmes d'assurance qualité expansifs. De plus, l'Association des responsables américains du contrôle des aliments (AAFCO) et la FDA élaborent des processus d'approbation distincts pour les ingrédients de nourriture pour animaux et d'aliments pour animaux, signalant une position réglementaire plus spécialisée sur ce segment en plein essor.

Par technologie : la réaction en chaîne par polymérase (PCR) mène tandis que la chromatographie et spectrométrie accélère

En 2024, la technologie de réaction en chaîne par polymérase (PCR) reste une force dominante sur le marché des tests alimentaires, détenant une part substantielle de 46,40%. Cette dominance est attribuée à la sensibilité, spécificité, et versatilité exceptionnelles de la PCR dans la détection des pathogènes et organismes génétiquement modifiés (OGM). Sa capacité à amplifier rapidement et identifier avec précision des séquences ADN spécifiques un établi la PCR comme une pierre angulaire des tests de sécurité alimentaire, particulièrement dans la détection de pathogènes. L'introduction de la méthode PCR touchdown innovante en 2024 un davantage renforcé ce segment. Cette méthode un démontré une sensibilité supérieure dans la détection de l'adultération du lait, surpassant les techniques traditionnelles telles que ELISA et les kits immunochromatographiques rapides. Ces avancées soulignent non seulement l'innovation continue du segment mais mettent aussi l'accent sur son rôle critique pour aborder les défis évoluants de sécurité alimentaire et assurer la protection des consommateurs.

À l'inverse, la chromatographie et spectrométrie devraient connaître la croissance la plus rapide, avec un TCAC anticipé de 8,53% de 2025-2030. Cette croissance est stimulée par la précision inégalée de la technologie dans l'identification et quantification des contaminants chimiques, additifs, et résidus dans des matrices alimentaires complexes. Le paysage de la chromatographie subit une transformation rapide, avec une tendance notable vers des designs plus compacts et portables. Ces avancées devraient améliorer la productivité et le débit tout en réduisant simultanément la consommation de solvants et l'usage énergétique, s'alignant avec les objectifs de durabilité. Les technologies basées sur les immunoessais continuent de jouer un rôle pivot dans les tests alimentaires en raison de leur simplicité, rentabilité, et fiabilité dans les dépistages de routine. De plus, les technologies émergentes telles que les biocapteurs, techniques spectroscopiques avancées, et méthodes génomiques étendent les capacités analytiques des laboratoires de tests alimentaires. Ces innovations fournissent des solutions diverses et robustes pour des évaluations complètes de sécurité alimentaire, assurant que l'industrie peut répondre à la demande croissante pour des standards stricts de qualité alimentaire.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Amérique du Nord, stimulée par des réglementations strictes et une sensibilisation accrue des consommateurs, détient une part dominante de 33,91% du marché des tests alimentaires en 2024. Le Programme des aliments humains nouvellement lancé par la FDA en octobre 2024 un établi des objectifs ambitieux pour 2025, tels que renforcer les outils de traçabilité, intensifier la surveillance des pathogènes d'origine alimentaire, et forger des partenariats réglementaires pour les produits de la mer importés. Les réseaux de laboratoires avancés et les capacités analytiques de l'Amérique du Nord soulignent son leadership dans les tests alimentaires. Les maladies d'origine alimentaire notables comme E. coli dans les oignons de restauration rapide soulignent le besoin critique de protocoles de tests stricts. Concurremment, le Canada et le Mexique améliorent leurs mesures de sécurité alimentaire, avec le Canada introduisant de nouvelles réglementations de surveillance PFAS et le Mexique resserrant ses protocoles de tests d'import/export.

L'Asie-Pacifique est prête à être la région à croissance la plus rapide, avec un TCAC anticipé de 8,45% de 2025-2030. Cette croissance est stimulée par un commerce alimentaire en expansion, un examen réglementaire accru, et une sensibilisation croissante des consommateurs à la sécurité alimentaire. Dans une indication claire de son engagement envers la sécurité alimentaire, les autorités douanières de Chine ont rejeté 507 lots d'aliments importés en novembre 2024 en raison d'échecs de tests. La FSSAI de l'Inde renforce sa surveillance, exigeant des fabricants alimentaires licenciés qu'ils soumettent des rapports trimestriels sur les articles rejetés et expirés. De plus, en décembre 2024, l'Agence des affaires de consommation du Japon un introduit un projet d'amendement à ses Standards d'étiquetage alimentaire, mettant l'accent sur les additifs alimentaires et l'étiquetage nutritionnel. L'Europe, renforcée par son cadre de tests alimentaires solide, voit l'EFSA et les organismes nationaux appliquer des mandats de tests rigoureux. L'engagement de l'Europe envers la sécurité alimentaire est davantage souligné par son interdiction de décembre 2024 du Bisphénol un (BPA) dans les matériaux en contact avec les aliments.

L'Amérique du Sud et le Moyen-Orient et l'Afrique connaissent une demande croissante pour les services de tests alimentaires, quoique à partir d'une base plus petite. Le Brésil, comme leader de l'Amérique du Sud, améliore ses mesures de sécurité alimentaire pour protéger ses vastes exports agricoles. Au Moyen-Orient, des pays comme l'Arabie saoudite et les Émirats arabes unis investissent significativement dans l'infrastructure de tests alimentaires, visant à réduire leur dépendance aux services de sécurité importés et renforcer la sécurité alimentaire. Étant donné l'interconnexion des chaînes d'approvisionnement alimentaire mondiales, il y un un effort concerté pour des protocoles de tests standardisés mondialement. Les entités internationales, incluant Codex Alimentarius, ont été proactives, formulant des lignes directrices pour la période du 1er juin 2023 au 31 mai 2024, et du 1er juin 2024 au 31 mai 2025.

Paysage concurrentiel

Le marché des tests de sécurité alimentaire démontre une fragmentation modérée, stimulée par la présence de nombreux acteurs mondiaux, régionaux, et locaux offrant une gamme diverse de services et technologies de tests. Ces services couvrent des segments clés tels que les tests microbiologiques, l'analyse chimique et de pesticides, et la détection d'allergènes. Des entreprises prominentes comme SGS SA, Eurofins Scientific, Intertek Group Plc, Bureau Veritas Group, et ALS mondial détiennent des parts significatives du marché mondial. Cependant, un nombre substantiel de laboratoires plus petits et spécialisés opèrent à travers diverses régions, s'adressant à des catégories alimentaires spécifiques ou adhérant à des standards réglementaires uniques. Cet environnement concurrentiel favorise l'innovation continue et la spécialisation tout en maintenant une structure de marché fragmentée en raison de l'absence d'un leader de marché clair.

Les acteurs industriels leaders adoptent des initiatives stratégiques pour renforcer leurs capacités technologiques et étendre leur présence géographique. Ces stratégies incluent à la fois la croissance organique et les acquisitions. Par exemple, Eurofins Scientific, en 2024, un complété 31 combinaisons d'affaires, générant des revenus pro-forma de 225 millions EUR. Les acquisitions clés, telles qu'Ascend Clinical, LLC, et Infinity Laboratories, soulignent l'attention de l'entreprise sur la croissance stratégique. Les dynamiques concurrentielles au sein du marché sont de plus en plus façonnées par les avancées technologiques, avec des entreprises investissant massivement dans des méthodes analytiques avancées et l'automatisation pour améliorer la précision des tests et l'efficacité opérationnelle.

Les tendances émergentes dans le paysage concurrentiel incluent l'intégration de l'intelligence artificielle et l'apprentissage automatique pour améliorer l'analyse de données, le développement de solutions de tests rapides pour minimiser les délais de traitement, et la diversification des offres de services pour inclure les services de conseil et de certification aux côtés des tests traditionnels. Les laboratoires plus petits et spécialisés capitalisent sur des segments de niche tels que la détection d'allergènes et la vérification d'authenticité, exploitant leur expertise pour gagner un avantage concurrentiel dans ces domaines ciblés.

Leaders de l'industrie des tests de sécurité alimentaire

-

SGS Group

-

Eurofins Scientific SE

-

Bureau Veritas Group

-

Intertek Group Plc

-

ALS mondial

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Novembre 2024 : Eurofins DQCI et Eurofins Microbiology Laboratories, Inc. ont développé un nouveau test pour la grippe aviaire un dans le lait cru pour protéger les troupeaux laitiers et maintenir la sécurité de la production de lait. Le test un fourni aux éleveurs laitiers et transformateurs les capacités pour détecter et gérer les épidémies de grippe aviaire.

- Octobre 2024 : SGS Amérique du Nord un étendu ses capacités de tests pour l'assurance sécurité et qualité alimentaires sur les marchés nord-américains de l'alimentation, nourriture pour animaux de compagnie, et nutraceutiques. L'organisation un déclaré que tester et fabriquer des produits pour la consommation humaine et animale restait essentiel à l'économie nord-américaine, assurant l'accès à des produits diversifiés et sûrs.

- Mai 2024 : Intertek Group PLC un conclu un Accord de services maître (MSA) avec Korea Testing & Research Institute (KTR), un fournisseur majeur coréen de tests et certification. L'accord un facilité l'accès au marché pour les fabricants de produits électriques et électroniques mondialement.

Portée du rapport mondial du marché des tests de sécurité alimentaire

Les tests de sécurité alimentaire sont une procédure scientifique qui évalue la sécurité alimentaire basée sur sa composition microbiologique, physique, ou chimique. L'industrie alimentaire un conçu un ensemble de protocoles de tests de sécurité alimentaire pour assurer la sécurité de l'approvisionnement alimentaire.

Le marché mondial des tests de sécurité alimentaire est segmenté par type de contaminant, technologie, application, et géographie. Par type de contaminant, le marché est segmenté en tests de pathogènes, tests de pesticides et résidus, tests de mycotoxines, tests OGM, tests d'allergènes, et autres tests de confinement. Par technologie, le marché est segmenté en réaction en chaîne par polymérase, basé sur les immunoessais, chromatographie, et autres technologies. Basé sur l'application, le marché étudié est segmenté en nourriture pour animaux de compagnie et aliments pour animaux, et alimentation. Le segment alimentaire est davantage sous-segmenté en viande et volaille, produits laitiers, fruits et légumes, aliments transformés, cultures, et autres aliments. Par géographie, le marché est segmenté en Amérique du Nord, Europe, Amérique du Sud, Asie-Pacifique, et Moyen-Orient et Afrique. Le dimensionnement du marché un été fait en termes de valeur en USD pour tous les segments susmentionnés.

| Tests de pathogènes |

| Tests de pesticides et résidus |

| Tests de mycotoxines |

| Tests OGM |

| Tests d'allergènes |

| Autres tests de contaminants |

| Réaction en chaîne par polymérase |

| Basé sur les immunoessais |

| Chromatographie et spectrométrie |

| Autres |

| Nourriture pour animaux de compagnie et aliments pour animaux | |

| Alimentation | Viande et volaille |

| Produits laitiers | |

| Fruits et légumes | |

| Aliments transformés | |

| Cultures | |

| Autres aliments |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Amérique du Sud | Brésil |

| Argentine | |

| Colombie | |

| Chili | |

| Pérou | |

| Reste de l'Amérique du Sud | |

| Europe | Allemagne |

| Royaume-Uni | |

| Italie | |

| France | |

| Pays-Bas | |

| Pologne | |

| Belgique | |

| Suède | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Indonésie | |

| Corée du Sud | |

| Thaïlande | |

| Singapour | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | Afrique du Sud |

| Arabie saoudite | |

| Émirats arabes unis | |

| Nigeria | |

| Égypte | |

| Maroc | |

| Turquie | |

| Reste du Moyen-Orient et Afrique |

| Par type de contaminant | Tests de pathogènes | |

| Tests de pesticides et résidus | ||

| Tests de mycotoxines | ||

| Tests OGM | ||

| Tests d'allergènes | ||

| Autres tests de contaminants | ||

| Par technologie | Réaction en chaîne par polymérase | |

| Basé sur les immunoessais | ||

| Chromatographie et spectrométrie | ||

| Autres | ||

| Par application | Nourriture pour animaux de compagnie et aliments pour animaux | |

| Alimentation | Viande et volaille | |

| Produits laitiers | ||

| Fruits et légumes | ||

| Aliments transformés | ||

| Cultures | ||

| Autres aliments | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Colombie | ||

| Chili | ||

| Pérou | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| Italie | ||

| France | ||

| Pays-Bas | ||

| Pologne | ||

| Belgique | ||

| Suède | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Indonésie | ||

| Corée du Sud | ||

| Thaïlande | ||

| Singapour | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Afrique du Sud | |

| Arabie saoudite | ||

| Émirats arabes unis | ||

| Nigeria | ||

| Égypte | ||

| Maroc | ||

| Turquie | ||

| Reste du Moyen-Orient et Afrique | ||

Questions clés répondues dans le rapport

Quelle est la valorisation actuelle du marché des tests alimentaires ?

Le marché est évalué à 25,38 milliards USD en 2025 et devrait atteindre 36,54 milliards USD d'ici 2030.

Quel type de confinement détient la plus grande part ?

Les tests de pathogènes mènent avec 51,50% de la part du marché des tests alimentaires en 2024.

Quelle région croît le plus rapidement dans les services de tests alimentaires ?

L'Asie-Pacifique devrait s'étendre à un TCAC de 8,45% de 2025-2030.

Pourquoi les tests OGM s'étendent-ils rapidement ?

Les nouvelles normes de divulgation et l'attention accrue des consommateurs aux ingrédients génétiquement modifiés stimulent un TCAC de 8,35% pour les dosages OGM.

Dernière mise à jour de la page le: