Taille et parts du marché de l'acétate d'éthyle

Analyse du marché de l'acétate d'éthyle par Mordor Intelligence

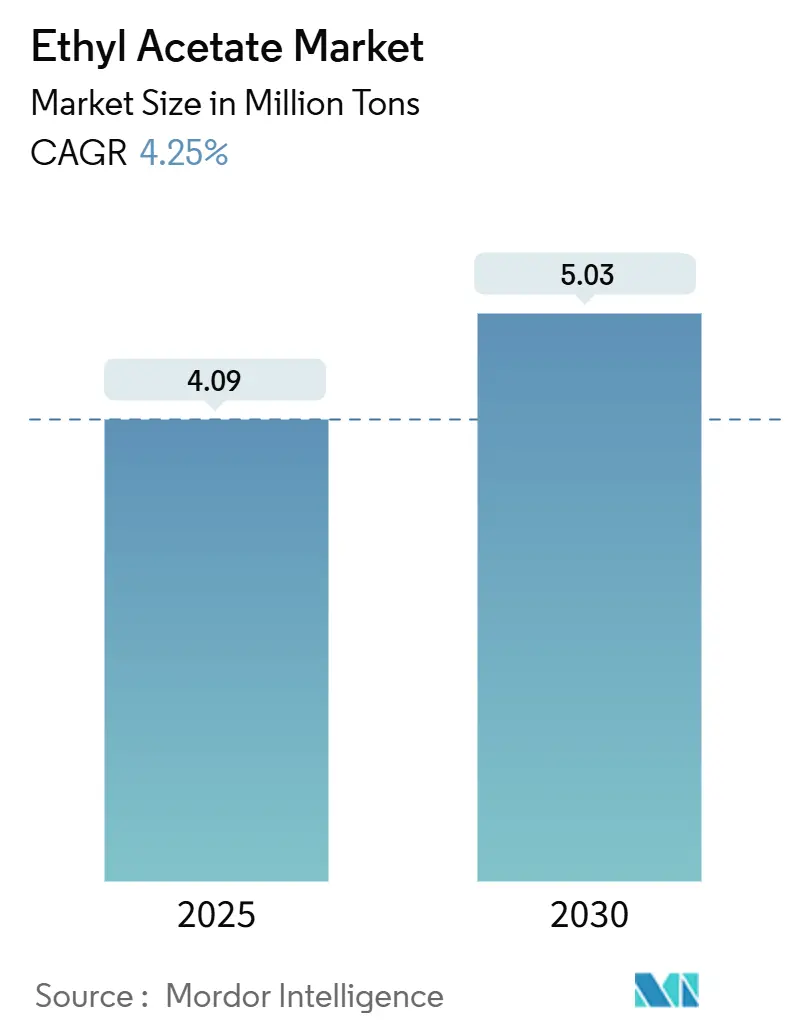

Le marché de l'acétate d'éthyle s'élève à 4,09 millions de tonnes en 2025 et devrait atteindre 5,03 millions de tonnes d'ici 2030, enregistrant un TCAC de 4,25 % entre 2025 et 2030. La croissance est ancrée dans le segment solvant des peintures et revêtements, la demande de grade pharmaceutique, et le virage européen vers les formulations à faible COV. Les ajouts de capacité en Chine maintiennent les prix mondiaux à la baisse, poussant les producteurs occidentaux à pivoter vers les grades spécialisés et bio-sourcés. L'Amérique du Nord bénéficie de l'expansion pharmaceutique et des voies renouvelables émergentes, mais fait face aux fluctuations des prix des matières premières. Le succès concurrentiel dépend de plus en plus de l'intégration verticale, du positionnement sur les grades premium, et de la conformité agile aux régimes réglementaires fragmentés.

Points clés du rapport

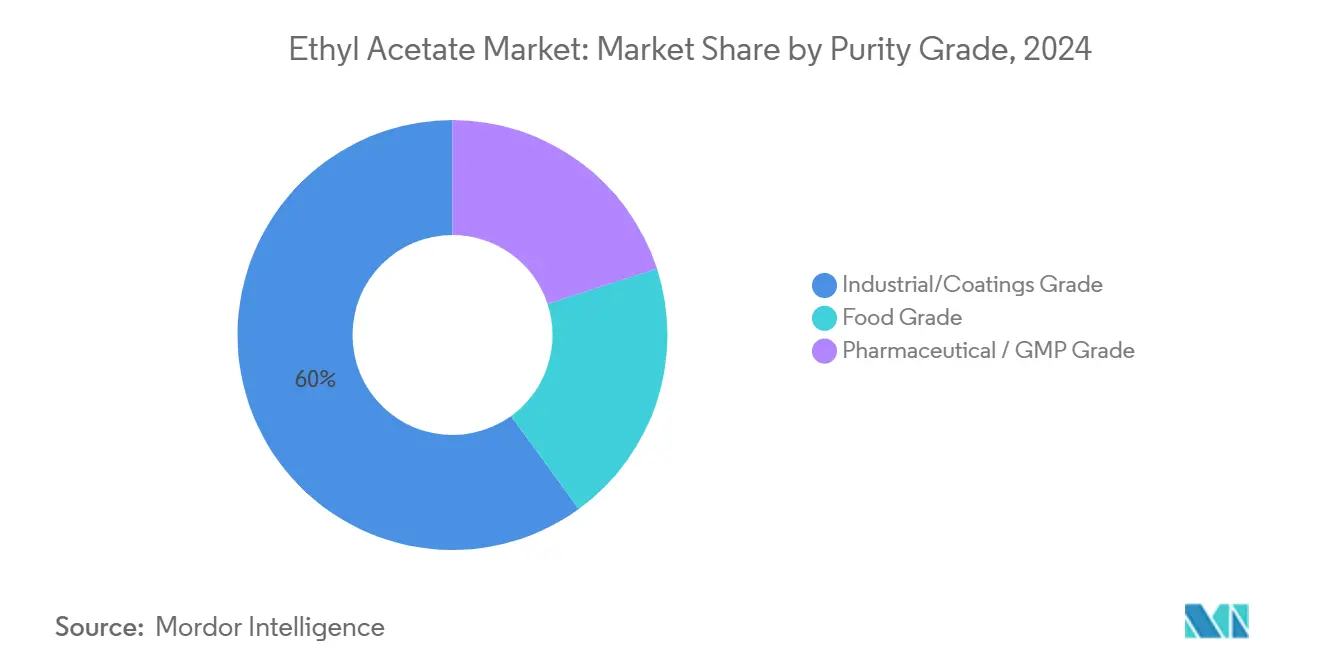

- Par degré de pureté, le grade industriel/revêtements représentait 60 % des parts du marché de l'acétate d'éthyle en 2024 ; le grade pharmaceutique/GMP progresse à un TCAC de 5,3 % jusqu'en 2030.

- Par source, les produits pétro-sourcés détenaient 90 % des parts du marché de l'acétate d'éthyle en 2024, tandis que la voie bio-sourcée devrait croître à un TCAC de 6,30 % jusqu'en 2030.

- Par application, les peintures et revêtements menaient avec 53 % des parts du marché de l'acétate d'éthyle en 2024, tandis que les adhésifs et mastics devraient s'étendre à un TCAC de 5,25 % jusqu'en 2030.

- Par industrie utilisatrice finale, l'automobile capturait 52 % des parts de la taille du marché de l'acétate d'éthyle en 2024 ; l'alimentaire et les boissons sont sur la voie d'un TCAC de 5,10 % entre 2025 et 2030.

- Par géographie, l'Asie-Pacifique dominait avec 73 % des parts du marché de l'acétate d'éthyle en 2024, mais l'Amérique du Nord devrait afficher le TCAC le plus rapide de 5,40 % jusqu'en 2030.

Tendances et perspectives du marché mondial de l'acétate d'éthyle

Analyse de l'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Horizon temporel d'impact |

|---|---|---|---|

| Demande croissante dans les applications solvants | +1,2 | Mondiale, avec accent sur l'Asie-Pacifique | Court terme (≤ 2 ans) |

| Croissance du secteur pharmaceutique | +0,8 | Amérique du Nord et UE | Moyen terme (2-4 ans) |

| Virage de l'UE vers les solvants à faible COV stimulant la consommation d'impression offset | +0,6 | UE | Moyen terme (2-4 ans) |

| Demande croissante de produits de soins personnels | +0,3 | Mondiale | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Demande croissante dans les applications solvants

Les peintures et revêtements, la reprise de la construction, et la retouche automobile maintiennent l'usage de solvants au centre de l'expansion du marché de l'acétate d'éthyle. Le segment bénéficie d'une demande fiable car le solvant équilibre l'évaporation rapide avec un haut pouvoir solvant, offrant des finitions haute brillance. Les formulateurs reformulent pour atteindre les objectifs de faible COV sans perdre en performance, et la toxicité relativement faible de l'acétate d'éthyle encourage davantage la substitution des cétones. Les producteurs intégrés ont investi dans l'acide acétique en amont pour sécuriser la stabilité des marges, les protégeant de l'incertitude des matières premières. Les projets de construction Asie-Pacifique et la croissance des exportations automobiles amplifient les volumes, tandis que l'Europe privilégie les formulations conformes qui s'alignent sur les plafonds d'émissions qui se resserrent[1]Celanese Corporation, "Ethyl Acetate," celanese.com

Croissance du secteur pharmaceutique

La demande de matériel de grade pharmaceutique/GMP augmente plus rapidement que la consommation globale, car les principes actifs pharmaceutiques complexes nécessitent une qualité de solvant constante. Les lignes de fabrication continue spécifient des profils d'impuretés étroits, élevant les barrières pour les fournisseurs non spécialisés. Les producteurs améliorent les technologies de purification, incluant la distillation fractionnée et le polissage adsorptif, pour répondre aux monographies pharmacopées. Des marges plus élevées isolent cette niche des fluctuations de prix des matières premières qui pèsent sur les grades industriels. Les investissements nord-américains dans la capacité API et l'accent de l'Europe sur la relocalisation de l'approvisionnement en médicaments critiques renforcent la consommation régionale.

Virage de l'UE vers les solvants à faible COV

Les régulateurs européens ont resserré les limites COV par la Directive sur les émissions industrielles et les conclusions MTD, incitant les imprimeurs à remplacer les aromatiques par l'acétate d'éthyle. Les presses offset ont besoin d'un solvant qui s'évapore de manière prévisible tout en supportant le transfert d'encre, et l'acétate d'éthyle offre un profil équilibré. La conformité porte une prime, permettant aux formulateurs européens d'accepter des coûts d'intrants plus élevés. Le Règlement sur les emballages et déchets d'emballages, finalisé en mars 2024, ajoute de l'élan car les encres d'emballage recyclables s'appuient souvent sur l'acétate d'éthyle pour un séchage rapide. Par conséquent, la demande européenne croît même tandis que les coûts de production régionaux augmentent[2]USDA Foreign Agricultural Service, "European Union Finalizes New Rules for Packaging and Packaging Waste Reduction," apps.fas.usda.gov .

Demande croissante de produits de soins personnels

Le vernis à ongles, les supports de parfums, et les lancements de beauté clean ont élevé la consommation de solvants dans les soins personnels. Le séchage rapide de l'acétate d'éthyle soutient les vernis à prise rapide privilégiés par les salons, tandis que son odeur fruitée s'harmonise avec les bases de parfums. Les propriétaires de marques préfèrent les variants de grade alimentaire qui fournissent une traçabilité favorable à l'étiquetage et gagnent l'approbation des consommateurs. Les cycles marketing du secteur sont courts, donc les formulateurs choisissent un solvant avec des enregistrements globaux pour minimiser le risque de reformulation. La demande s'étend au-delà des marchés à hauts revenus car les consommateurs de classe moyenne en Asie et Amérique latine adoptent les cosmétiques premium.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Horizon temporel d'impact |

|---|---|---|---|

| Conversion vers les adhésifs aqueux en Europe | -0.70% | Europe | Moyen terme (2-4 ans) |

| Prix volatils des matières premières d'acide acétique en Amérique du Nord | -0.50% | Amérique du Nord | Court terme (≤ 2 ans) |

| Suroffre mondiale due aux récents ajouts de capacité chinoise pressant les prix | -1.00% | Mondiale, avec impact le plus élevé en Asie | Court terme (≤ 2 ans) |

| Réglementations environnementales strictes | -0.30% | UE et Amérique du Nord | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Conversion vers les adhésifs aqueux en Europe

Les lignes d'emballage et de travail du bois européennes passent aux dispersions acryliques pour répondre aux engagements de durabilité internes. Alors que les chimies aqueuses gagnent des parts, les acheteurs industriels réduisent les commandes d'adhésifs à base de solvants qui contiennent typiquement de l'acétate d'éthyle. Les écarts de performance se rétrécissent mais demeurent pour les laminations haute vitesse, donc le remplacement est inégal selon les sous-segments. La demande de solvants se concentre maintenant dans les niches spécialisées où la résistance au pelage et à la chaleur importent le plus. Les fournisseurs contrent les pertes de volume en lançant des grades d'acétate d'éthyle bio-sourcés qui complètent les objectifs de gaz à effet de serre corporatifs.

Prix volatils des matières premières d'acide acétique

L'acide acétique représente jusqu'à 65 % du coût variable. Les événements de force majeure, les fluctuations du gaz naturel, et les routes commerciales mondiales changeantes ont fait osciller les prix depuis 2024. Les producteurs non intégrés subissent une compression des marges ou réduisent les cycles lors des cycles de prix bas, resserrant l'offre spot. Les entreprises verticalement intégrées telles que Celanese sécurisent la stabilité par la capacité d'acide captif, mise en évidence par l'expansion de 1,3 million de tonnes à Clear Lake. La volatilité persistante encourage la diversification géographique des contrats d'approvisionnement mais augmente les besoins en fonds de roulement, défiant les plus petits participants du marché.

Analyse de segmentation

Par degré de pureté : la production pharmaceutique dépasse l'usage des matières premières

Le grade industriel/revêtements a conservé 60 % des parts du marché de l'acétate d'éthyle durant 2024, soutenu par un déploiement large dans les peintures, encres, et solvants généraux. Les prix compétitifs des exportateurs chinois maintiennent ce segment commoditisé, pressant les opérateurs occidentaux à améliorer l'efficacité et explorer les mélanges spécialisés en aval. Le grade pharmaceutique/GMP, bien que plus petit en volume, a enregistré un TCAC de 5,3 % et devrait rester en avance sur la croissance globale du marché de l'acétate d'éthyle. L'examen réglementaire accru des solvants résiduels dans la fabrication de médicaments pousse l'investissement dans des colonnes de purification avancées et la surveillance qualité en ligne. Les producteurs avec des systèmes GMP validés bénéficient de prix premium et de contrats clients plus adhérents. La fabrication continue dans les grandes usines API nord-américaines ancre davantage la demande pour des lots haute pureté qui arrivent selon des programmes juste-à-temps. La résilience de cette niche pointe vers un changement graduel dans la planification de capacité de l'industrie de l'acétate d'éthyle vers moins de molécules à marge plus élevée qui protègent les participants des cycles de prix des matières premières.

Les régulateurs dans l'UE et les États-Unis exigent une traçabilité complète de la provenance des solvants, contraignant les fournisseurs à certifier l'éthanol agricole ou les matières premières d'acide acétique. Par conséquent, les producteurs de grade pharma approfondissent les liens avec les fournisseurs de matières premières pour garantir des empreintes isotopiques cohérentes. Cet alignement améliore la sécurité d'approvisionnement tout en signalant l'adhérence aux attentes environnementales, sociales, et de gouvernance. Les exigences en capital pour l'emballage en salle blanche et les réservoirs de stockage dédiés limitent les nouveaux entrants, élevant effectivement les barrières qui défendent les marges des titulaires.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par source : la voie bio-sourcée gagne en élan

Les variants pétro-sourcés ont dominé 2024 avec 90 % du volume, bénéficiant des voies d'acide acétique intégrées et d'économies d'échelle favorables. Pourtant la voie bio-sourcée s'étend à un TCAC de 6,30 %, surpassant confortablement le marché de l'acétate d'éthyle. Les fournisseurs exploitent la fermentation d'éthanol de canne à sucre, maïs, ou biomasse résiduelle pour réduire l'intensité carbone. Godavari Biorefineries augmente sa distillerie à 1 000 KLPD, permettant une production plus importante de grades d'ester renouvelables qui qualifient pour l'étiquetage bas carbone. Les premiers adopteurs dans l'emballage flexible sont prêts à payer une prime verte quand les divulgations carbone influencent la perception de marque.

L'investissement continue dans l'estérification enzymatique et la catalyse acide solide qui abaissent les empreintes énergétiques versus l'estérification Fischer conventionnelle. Les producteurs européens bénéficient aussi de la Directive sur les énergies renouvelables qui valorise le contenu bio-sourcé dans les produits chimiques. Bien que la logistique des matières premières contraigne l'échelle absolue, les incitations politiques et les objectifs climatiques corporatifs sauvegardent les accords de prélèvement. À moyen terme, les volumes bio-sourcés devraient éroder graduellement les parts pétro-sourcées, spécialement dans les marchés avec taxation carbone ou quotas renouvelables mandatés.

Par application : les adhésifs enregistrent la croissance la plus rapide

Les peintures et revêtements ont absorbé 53 % de la demande mondiale en 2024, soutenant le leadership de la taille du marché de l'acétate d'éthyle au niveau application. L'activité de repeinte architecturale en Asie et la remise en état des flottes de véhicules dans le monde maintiennent la consommation de base même quand la nouvelle construction plafonne. Entretemps, les adhésifs et mastics, bien qu'une tranche plus petite, sont sur la voie d'un TCAC de 5,25 % jusqu'en 2030, en faisant l'utilisateur à la croissance la plus rapide. Les lignes d'emballage flexible laminé nécessitent des profils de séchage précis pour maintenir la résistance de liaison, et l'acétate d'éthyle excelle grâce à son point d'ébullition modéré et sa faible odeur résiduelle.

La pression de substitution des systèmes aqueux est significative en Europe, pourtant les utilisateurs d'adhésifs dans les lignes de revêtement par gravure ou extrusion haute vitesse conservent les grades solvants où le temps ouvert et la résistance au pelage sont critiques. Les producteurs contrent les préoccupations COV en optimisant les systèmes de capture et offrant des voies d'éthanol bio-sourcées qui améliorent la narrative de durabilité. Les adhésifs thermofusibles spécialisés incorporent aussi l'acétate d'éthyle dans les mélanges d'apprêt qui favorisent le mouillage de surface sur les films à faible énergie, assurant la résilience de niche même tandis que la consommation en vrac évolue.

Par industrie utilisatrice finale : l'alimentaire et boissons montre le TCAC le plus élevé

La fabrication automobile a maintenu sa position de plus grand utilisateur final, comptant pour 52 % des parts du marché de l'acétate d'éthyle en 2024 grâce à l'usage étendu dans les revêtements de carrosserie et adhésifs de garniture intérieure. Le secteur bénéficie de la reprise graduelle de la production mondiale et du contenu adhésif croissant dans les plateformes légères. Inversement, les applications alimentaires et boissons sont prévues pour un TCAC de 5,10 %, surpassant la croissance globale du marché de l'acétate d'éthyle. Le statut GRAS du solvant sous les réglementations FDA soutient l'extraction de saveurs dans la décaféination du café et la capture d'essence de fruits[3]Food and Drug Administration, "21 CFR 173.228 - Ethyl Acetate," ecfr.gov .

L'intérêt croissant des consommateurs pour les arômes naturels et l'emballage recyclable pousse la demande soutenue de solvants dans cette verticale. Les nouveaux seuils de recyclage UE renforcent le rôle de l'acétate d'éthyle dans les encres pour structures flexibles mono-matériau qui doivent résister aux lignes de remplissage haute vitesse. Les utilisateurs finaux pharmaceutiques, bien que plus petits par volume, offrent une valeur supérieure par tonne, incitant les fournisseurs à allouer la capacité sélectivement. Le cuir artificiel reste un acheteur notable en Asie, exploitant le solvant pour les dispersions polyuréthane qui simulent le toucher de cuir véritable à coût moindre.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Asie-Pacifique commandait 73 % du volume mondial en 2024 et ancre les prix. Les usines récemment mises en service de la Chine opèrent en dessous de l'utilisation optimale, créant une pression d'exportation qui influence les coûts livrés dans le monde. La demande régionale s'étend aux revêtements automobiles, cuir artificiel, et encres d'emballage, assurant une large prise interne même tandis que les exportations grimpent. L'Inde émerge comme un point lumineux de demande, soutenue par l'expansion pharmaceutique nationale et les incitations gouvernementales pour les produits chimiques dérivés de bio-carburants. Les corporations telles que Godavari Biorefineries exploitent l'abondante matière première de canne à sucre pour soutenir l'acétate d'éthyle renouvelable, diversifiant l'approvisionnement loin des voies purement fossiles.

L'Amérique du Nord devrait enregistrer le TCAC le plus rapide de 5,40 % jusqu'en 2030. La région bénéficie de prix de matières premières avantagés par le schiste, d'intégration partielle en amont, et de proximité avec un secteur pharmaceutique robuste qui nécessite un solvant de grade GMP. Néanmoins, la volatilité de l'acide acétique reste un risque récurrent. L'expansion Clear Lake de Celanese aide à amortir les chocs d'approvisionnement, pourtant les producteurs non intégrés continuent de se couvrir avec des contrats multi-fournisseurs. L'examen environnemental croissant favorise les projets bio-sourcés à l'échelle pilote qui pourraient capturer les incitations politiques sous les initiatives fédérales bas carbone.

L'Europe présente une double réalité de réglementation stricte et d'applications premium. La demande est stable dans l'impression offset, l'emballage flexible, et les usages pharmaceutiques haute pureté, mais la conversion vers les adhésifs aqueux freine les volumes de solvants dans la construction. La Directive sur les émissions industrielles accélère la substitution de solvants à faible COV, favorisant l'acétate d'éthyle sur les alternatives aromatiques. Les producteurs mettent l'accent sur les grades spécialisés pour compenser la hausse des coûts énergétiques et carbone, assurant que la région reste importatrice malgré la capacité locale. Les exportateurs d'Asie doivent naviguer les droits anti-dumping que la Commission européenne révise périodiquement pour protéger les marges domestiques.

Paysage concurrentiel

L'approvisionnement mondial est consolidé, avec les cinq premiers fournisseurs contrôlant environ 57 % de la capacité totale. Les entreprises chinoises se concentrent sur l'échelle et le leadership coût, exploitant les voies charbon-vers-chimique intégrées qui livrent de l'acide acétique à bas coût. Les entreprises occidentales se différencient par l'intégration verticale et les grades premium. Celanese a étendu la capacité d'acide acétique de 1,3 million de tonnes au Texas pour sécuriser la marge en aval et réduire la sensibilité aux fluctuations de matières premières. INEOS déploie un approvisionnement en matières premières flexible et maintient la capacité européenne pour servir les clients pharmaceutiques de niche qui demandent des chaînes d'approvisionnement courtes.

Les stratégies corporatives se centrent de plus en plus sur la durabilité. Celanese a initié un projet de capture et utilisation du carbone qui canalise le CO₂ de retour dans la synthèse d'acide acétique, abaissant ainsi les empreintes carbone des produits. Godavari Biorefineries commercialise des évaluations de cycle de vie du berceau à la porte pour ses grades renouvelables, courtisant les propriétaires de marques multinationales qui portent des objectifs d'émissions Scope 3. L'expansion de l'usine EVA de Sipchem illustre la diversification adjacente, car les intermédiaires acétyle alimentent des polymères à valeur ajoutée. Les plus petits producteurs asiatiques concurrencent sur le prix mais commencent à offrir des volumes bio-sourcés pour accéder aux marchés d'exportation à marge plus élevée.

Leaders de l'industrie de l'acétate d'éthyle

-

Celanese Corporation

-

Daicel Corporation

-

Eastman Chemical Company

-

INEOS

-

Jiangsu SOPO (Group) Co. Ltd

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Novembre 2024 : Viridis Chemical, l'un des principaux développeurs de technologie chimique bio-sourcée à faible carbone et récipiendaire du Prix du défi de chimie verte 2024 de l'Agence américaine de protection de l'environnement, a annoncé la relocalisation de son usine de produits chimiques renouvelables de Columbus, Nebraska, à Peoria, Illinois, États-Unis.

- Mars 2024 : GODAVARI BIOREFINERIES LTD. a obtenu l'autorisation environnementale pour étendre sa capacité de distillerie de 600 KLPD à 1 000 KLPD, renforçant l'approvisionnement en matières premières d'acétate d'éthyle bio-sourcé. Cette expansion devrait influencer positivement le marché de l'acétate d'éthyle en améliorant la disponibilité des matières premières.

Portée du rapport du marché mondial de l'acétate d'éthyle

L'acétate d'éthyle est un ester liquide inflammable volatil parfumé incolore C4H8O2 utilisé spécialement comme solvant. C'est un composé organique, un liquide incolore ayant une odeur sucrée caractéristique, et il est utilisé comme solvant et dans les colles et dissolvants de vernis à ongles. Le marché de l'acétate d'éthyle est segmenté par application, industrie utilisatrice finale, et géographie. Par application, le marché est segmenté en adhésifs et mastics, peintures et revêtements, pigments, solvants de process, intermédiaires, et autres applications (exhausteurs de saveur, encres). Par industrie utilisatrice finale, le marché est segmenté en automobile, cuir artificiel, alimentaire et boissons, pharmaceutiques, et autres industries utilisatrices finales (emballage). Le rapport couvre aussi la taille et les prévisions pour le marché dans 15 pays à travers les principales régions. Pour chaque segment, le dimensionnement du marché et les prévisions ont été faits sur la base du volume (kilo tonne).

| Grade industriel/revêtements |

| Grade alimentaire |

| Grade pharmaceutique/GMP |

| Pétro-sourcé |

| Bio-sourcé |

| Peintures et revêtements |

| Encres d'emballage flexibles |

| Adhésifs et mastics |

| Pigments et colorants |

| Solvants de process |

| Autres (exhausteurs de saveur et parfum, encres) |

| Automobile |

| Cuir artificiel |

| Alimentaire et boissons |

| Pharmaceutiques |

| Autres (Emballage) |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| ASEAN | |

| Reste de l'Asie-Pacifique | |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Nordiques (Suède, Norvège, Finlande, Danemark) | |

| Reste de l'Europe | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie saoudite |

| Émirats arabes unis | |

| Turquie | |

| Afrique du Sud | |

| Nigeria | |

| Reste de l'Est et de l'Afrique |

| Segmentation par degré de pureté | Grade industriel/revêtements | |

| Grade alimentaire | ||

| Grade pharmaceutique/GMP | ||

| Segmentation par source | Pétro-sourcé | |

| Bio-sourcé | ||

| Segmentation par application | Peintures et revêtements | |

| Encres d'emballage flexibles | ||

| Adhésifs et mastics | ||

| Pigments et colorants | ||

| Solvants de process | ||

| Autres (exhausteurs de saveur et parfum, encres) | ||

| Segmentation par industrie utilisatrice finale | Automobile | |

| Cuir artificiel | ||

| Alimentaire et boissons | ||

| Pharmaceutiques | ||

| Autres (Emballage) | ||

| Segmentation par géographie | Asie-Pacifique | Chine |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| ASEAN | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Nordiques (Suède, Norvège, Finlande, Danemark) | ||

| Reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie saoudite | |

| Émirats arabes unis | ||

| Turquie | ||

| Afrique du Sud | ||

| Nigeria | ||

| Reste de l'Est et de l'Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché de l'acétate d'éthyle ?

Le marché de l'acétate d'éthyle s'élève à 4,09 millions de tonnes en 2025 et devrait atteindre 5,03 millions de tonnes d'ici 2030.

Quelle région mène la consommation mondiale d'acétate d'éthyle ?

L'Asie-Pacifique domine avec 73 % de part en 2024, poussée par la large base manufacturière de la Chine.

Pourquoi l'acétate d'éthyle de grade pharmaceutique croît-il plus vite que les grades industriels ?

Les limites strictes d'impuretés et la capacité API croissante en Amérique du Nord et Europe poussent un TCAC de 5,30 % pour le grade pharmaceutique/GMP, dépassant la croissance globale du marché.

Comment les réglementations environnementales affectent-elles la demande d'acétate d'éthyle en Europe ?

Des limites COV plus strictes sous la Directive sur les émissions industrielles poussent les imprimeurs et formulateurs de revêtements à adopter l'acétate d'éthyle comme solvant conforme.

Quelles sont les perspectives pour l'acétate d'éthyle bio-sourcé ?

Les volumes bio-sourcés devraient s'étendre à un TCAC de 6,30 % car les matières premières renouvelables aident les utilisateurs à atteindre les objectifs de réduction carbone et justifient les prix premium.

À quel point les coûts des matières premières sont-ils volatils pour les producteurs d'acétate d'éthyle ?

Les prix de l'acide acétique restent volatils dus aux fluctuations du gaz naturel et perturbations d'approvisionnement, rognant les marges pour les producteurs non intégrés tout en récompensant les entreprises verticalement intégrées.

Dernière mise à jour de la page le: