Taille et part du marché des barres énergétiques

Analyse du marché des barres énergétiques par Mordor Intelligence

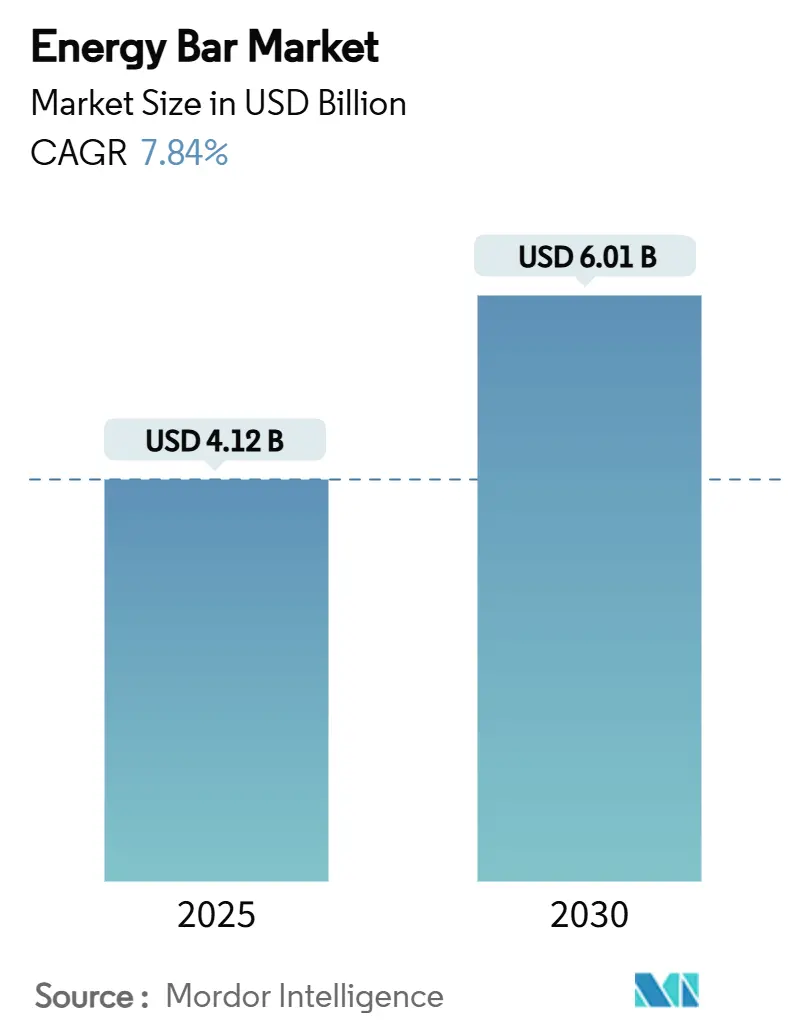

Le marché des barres énergétiques a atteint 4,12 milliards USD en 2025 et devrait progresser à 6,01 milliards USD d'ici 2030, reflétant un TCAC de 7,84 % sur la période. L'innovation produit est de plus en plus influencée par la demande croissante des consommateurs pour une nutrition pratique, des listes d'ingrédients transparentes et des alternatives de protéines d'origine végétale. Les développements réglementaires, tels que la définition révisée de ' sain ' par la Food and Drug Administration américaine, qui impose des limites plus strictes sur les sucres ajoutés et le sodium, contraignent les fabricants à prioriser les formulations de produits riches en nutriments. Le paysage concurrentiel subit une transformation significative en raison des activités de consolidation parmi les principales entreprises multinationales de collations. Dans le même temps, les fluctuations tarifaires du coût de la protéine de pois et d'autres matières premières critiques exercent une pression à la baisse sur les marges bénéficiaires. L'adoption accélérée des plateformes de commerce électronique permet aux entreprises d'élargir efficacement leurs canaux directs aux consommateurs. De plus, la population croissante de la classe moyenne dans la région Asie-Pacifique stimule une croissance substantielle de la demande régionale, présentant des opportunités lucratives pour les acteurs du marché.

Points clés du rapport

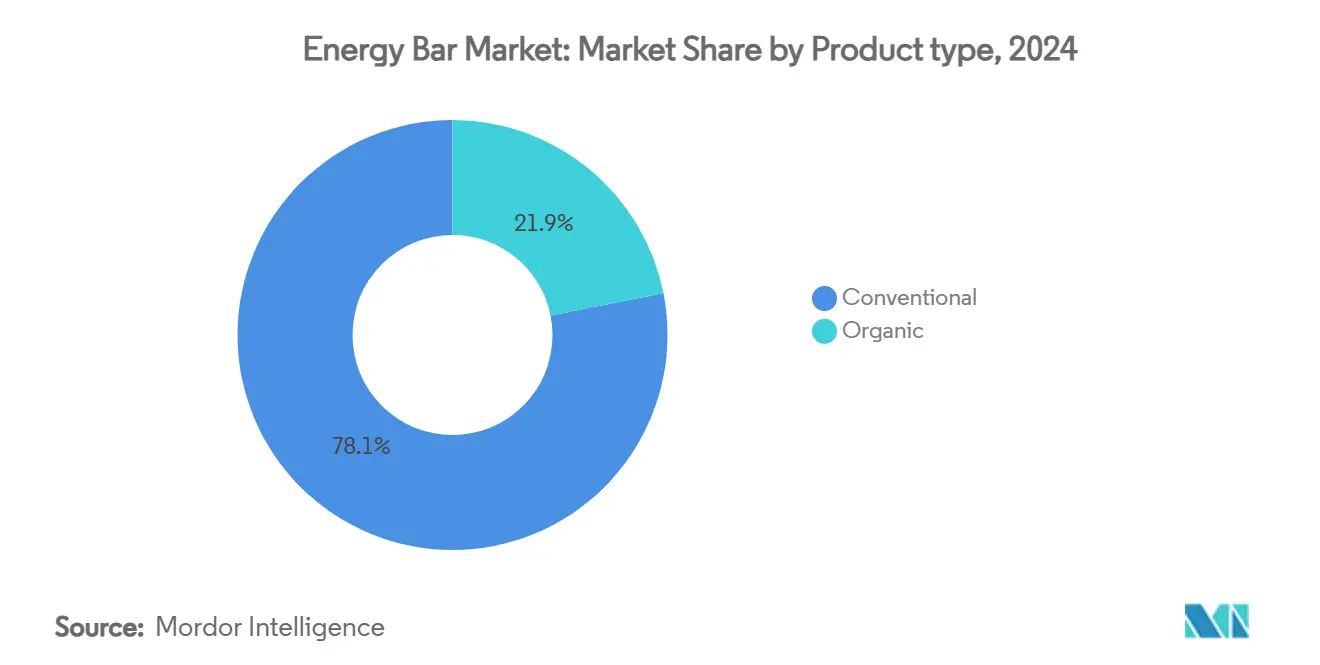

- Par type de produit, les barres conventionnelles représentaient 78,11 % de la part du marché des barres énergétiques en 2024, tandis que les barres biologiques sont en voie d'atteindre un TCAC de 8,50 % jusqu'en 2030.

- Par source de protéines, les barres d'origine végétale détenaient 54,36 % de la part du marché des barres énergétiques en 2024, tandis que les barres d'origine animale sont prêtes à s'étendre à un TCAC de 7,92 % jusqu'en 2030.

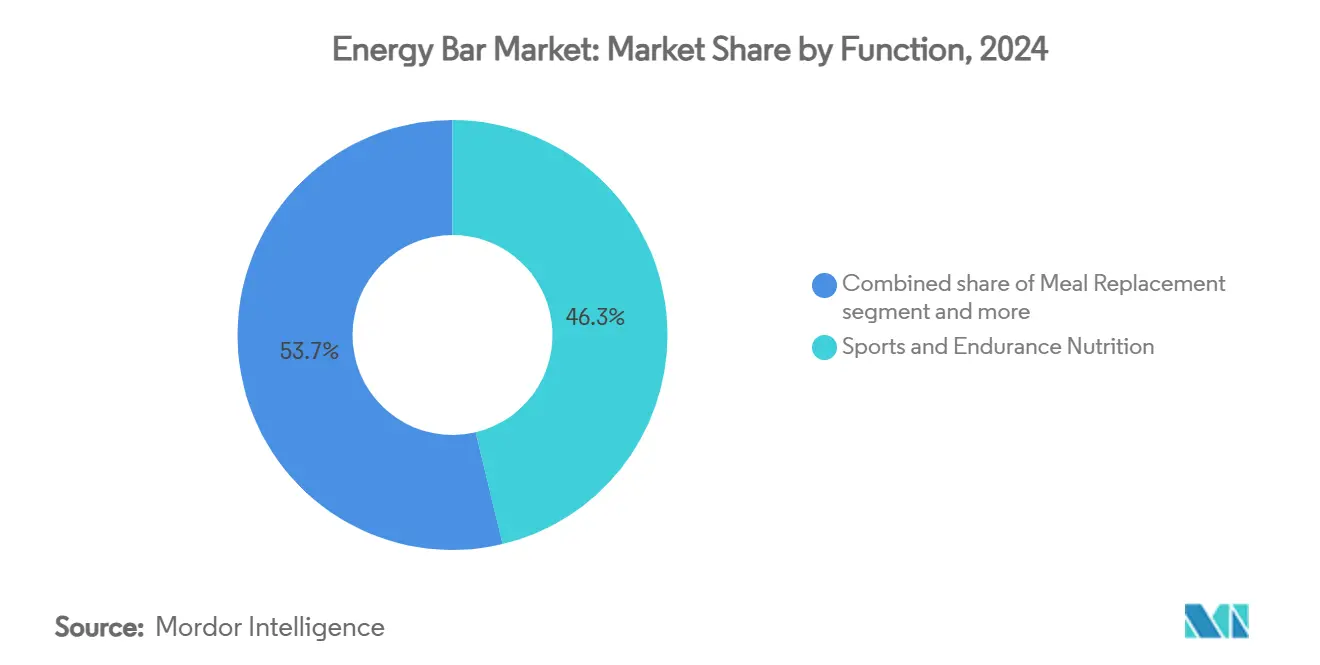

- Par application, la nutrition sportive et d'endurance menait avec 46,27 % des revenus en 2024 ; les barres de gestion du poids sont prêtes pour un TCAC de 9,21 % jusqu'en 2030.

- Par canal, les supermarchés et hypermarchés ont conservé 42,32 % des revenus en 2024 ; les détaillants en ligne croîtront le plus rapidement à un TCAC de 9,66 % sur l'horizon de prévision.

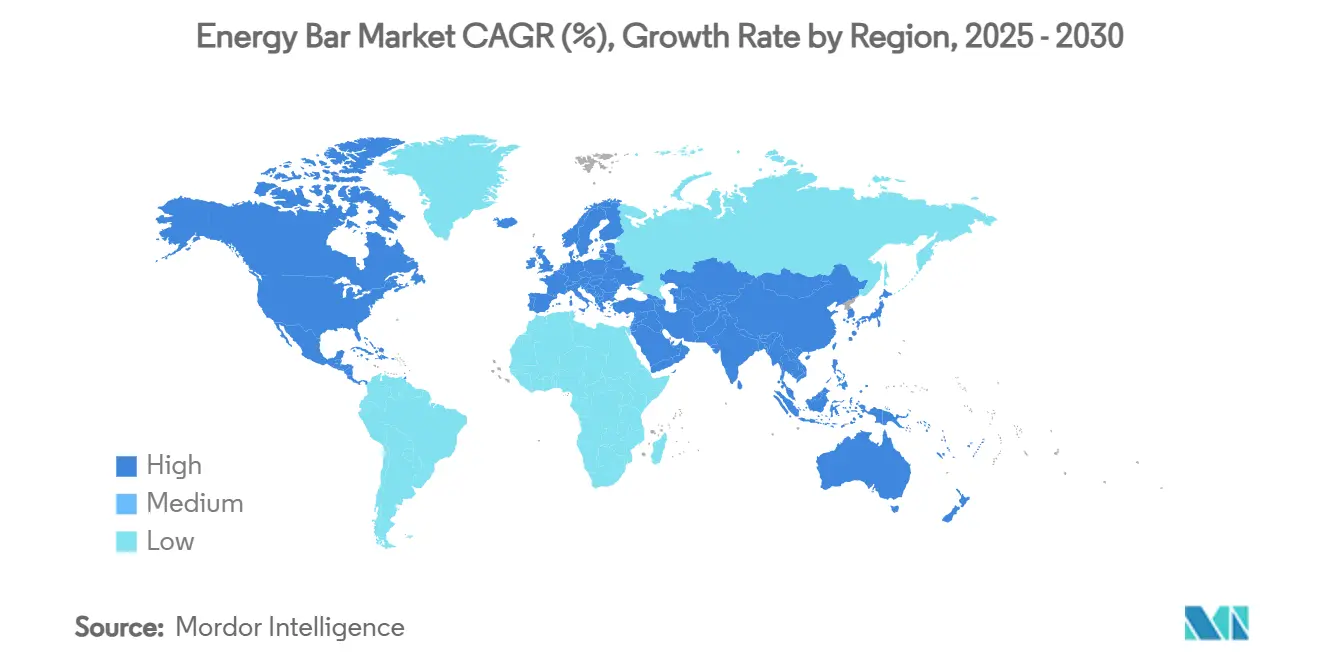

- Par géographie, l'Amérique du Nord commandait 41,12 % des revenus en 2024 ; l'Asie-Pacifique est prête pour le TCAC régional le plus élevé de 9,85 % jusqu'en 2030.

Tendances et perspectives du marché mondial des barres énergétiques

Analyse de l'impact des moteurs

| MOTEUR | (~) % IMPACT SUR LA PRÉVISION DE TCAC | PERTINENCE GÉOGRAPHIQUE | CHRONOLOGIE D'IMPACT |

|---|---|---|---|

| Les formulations innovantes et les ingrédients à étiquette propre attirent les consommateurs soucieux de leur santé | +1.8% | Amérique du Nord et Europe, en hausse en Asie-Pacifique | Moyen terme (2-4 ans) |

| La demande croissante de collations énergétiques rapides alimente la croissance du marché | +1.5% | Mondiale, la plus forte dans les centres urbains d'Asie-Pacifique | Court terme (≤ 2 ans) |

| L'augmentation des activités sportives et de fitness stimule la consommation chez les athlètes | +1.2% | Amérique du Nord et Europe ; croissante en Asie-Pacifique | Long terme (≥ 4 ans) |

| Demande de collations pratiques et saines pour la consommation nomade | +1.4% | Mondiale ; la plus élevée dans les marchés émergents | Moyen terme (2-4 ans) |

| La sensibilisation croissante aux bienfaits nutritionnels stimule l'expansion du marché. | +1.0% | Menée par l'éducation dans les économies en développement | Long terme (≥ 4 ans) |

| La popularité croissante des barres énergétiques d'origine végétale et véganes stimule la demande. | +0.9% | Amérique du Nord et Europe, adoption progressive en Asie-Pacifique | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Les formulations innovantes et les ingrédients à étiquette propre attirent les consommateurs soucieux de leur santé

La reformulation à étiquette propre est devenue une priorité stratégique pour les fabricants alors qu'ils naviguent les changements réglementaires et la demande croissante des consommateurs pour la transparence dans les listes d'ingrédients. À compter de février 2025, les directives mises à jour de la FDA sur les allégations ' saines ' exigeront que les produits répondent à des critères spécifiques de groupes alimentaires et limitent les sucres ajoutés conformément à la recommandation de l'OMS de moins de 10 % de l'apport énergétique total. Ce changement réglementaire s'aligne avec l'approbation par l'EFSA d'ingrédients innovants, tels que le sirop d'isomaltulose, qui offre aux fabricants une solution pour réduire l'impact glycémique sans compromettre le goût du produit. Pour améliorer la différenciation sur les marchés de détail concurrentiels, les fabricants exploitent de plus en plus les ingrédients fonctionnels comme l'huile de noix tigrée, récemment approuvée par l'EFSA pour sa teneur élevée en acide oléique. De plus, les marques mettent l'accent sur des ingrédients d'origine durable, notamment le cacao cultivé de manière responsable et l'huile de palme du commerce équitable, pour renforcer leurs références de durabilité. Ces initiatives d'étiquette propre sont critiques pour établir la confiance des consommateurs, en particulier chez les millénaires, qui utilisent fréquemment des outils numériques pour vérifier les listes d'ingrédients au point de vente.

La demande croissante de collations énergétiques rapides alimente la croissance du marché

Les changements de mode de vie post-pandémie ont considérablement accéléré la tendance de la consommation nomade, menant à une transformation des occasions de grignotage et des attentes des consommateurs pour les produits. En 2024, les consommateurs américains ont déclaré suivre un régime riche en protéines à 20 %, selon l'International Food Information Council[1]Source: International Food Information Council, "2024 IFIC Food & Health Survey", www.ific.org. Ce changement dans les préférences alimentaires s'aligne stratégiquement avec le positionnement des barres énergétiques comme options viables de substituts de repas, particulièrement dans les marchés urbains où les modes de vie occupés et les contraintes de temps stimulent la demande de solutions alimentaires pratiques. Les perspectives agricoles de la Commission européenne, qui s'étendent jusqu'en 2035, projettent une augmentation notable de la consommation de protéines végétales parallèlement à une baisse de la consommation de viande. Ce paysage alimentaire évolutif crée un environnement favorable au développement et à l'adoption de formulations de barres énergétiques d'origine végétale. De plus, les avantages énergétiques rapides des barres protéinées sont soutenus par la recherche scientifique du NIH, qui démontre que les barres protéinées fournissent une libération d'énergie plus soutenue comparativement aux collations riches en glucides simples. Cela les positionne comme un choix idéal tant pour la performance athlétique que pour la productivité au travail. De plus, les directives alimentaires nationales qui encouragent la consommation d'aliments de commodité riches en nutriments renforcent davantage la tendance croissante vers le grignotage fonctionnel, présentant des opportunités significatives pour la croissance du marché.

L'augmentation des activités sportives et de fitness stimule la consommation chez les athlètes

Les barres énergétiques ont émergé comme une solution nutritionnelle privilégiée pour les individus engagés dans des activités sportives et de fitness, répondant à leur besoin de sources d'énergie pratiques et efficaces. En 2024, le Japon a enregistré un taux de participation significatif de 77,4 % dans les sports, comme souligné par le ministère des Affaires intérieures et des Communications[2]Source: Ministry of Internal Affairs and Communications, "Survey on sports FY 2024', www.mext.go.jp. Cet engagement croissant dans les activités sportives est un facteur majeur stimulant l'expansion du marché des barres énergétiques. Le Conseil présidentiel sur les sports, la forme physique et la nutrition continue de plaider pour des modes de vie actifs et athlétiques, amplifiant davantage la demande de barres énergétiques axées sur la performance. Les athlètes professionnels optent de plus en plus pour des barres énergétiques qui présentent des profils d'acides aminés méticuleusement équilibrés, souvent certifiés par des tests rigoureux de tierces parties, pour répondre à leurs exigences de performance spécifiques. Le segment de la nutrition sportive professionnelle progresse vers des formulations personnalisées, répondant aux besoins uniques des athlètes individuels. De plus, les standards d'approvisionnement militaire priorisent maintenant les barres énergétiques à étiquette propre et thermiquement stables pour usage opérationnel, ouvrant ainsi de nouvelles opportunités d'achat institutionnel. Au-delà de la sphère professionnelle, l'adoption croissante des barres énergétiques parmi les athlètes récréatifs et les amateurs de fitness, particulièrement au sein des réseaux de clubs de santé urbains, contribue significativement à la croissance constante des volumes de consommation quotidienne.

Demande de collations pratiques et saines pour la consommation nomade

Les aliments consommés loin de la maison manquent généralement de la qualité nutritionnelle des repas préparés à domicile. Cette lacune crée une opportunité stratégique pour les barres énergétiques premium de se positionner comme alternatives plus saines aux aliments de commodité traditionnels. Les recommandations de politique fiscale de l'OMS, qui incluent la subvention d'aliments nutritifs et la taxation d'options moins saines, pourraient favoriser des conditions de marché favorables pour les barres énergétiques qui répondent à ces standards nutritionnels. L'essor du travail à distance et des horaires flexibles a amplifié la demande de grignotage au travail, faisant des solutions de nutrition portable un moteur de croissance significatif. En 2024, l'Indonésie mettra en œuvre l'étiquetage sur la face avant de l'emballage pour le contenu en sucre, sel et graisse, commençant par les boissons, reflétant un changement réglementaire mondial vers des produits avec une valeur nutritionnelle supérieure. De plus, les fabricants se concentrent sur les innovations d'emballage, telles que les formats refermables et les designs à portions contrôlées, pour améliorer la portabilité et préserver la fraîcheur.

Analyse de l'impact des contraintes

| CONTRAINTE | (~) % IMPACT SUR LA PRÉVISION DE TCAC | PERTINENCE GÉOGRAPHIQUE | CHRONOLOGIE D'IMPACT |

|---|---|---|---|

| Prix volatils des matières premières perturbant la structure de coûts | -1.5% | Mondiale, régions les plus affectées dépendantes des importations | Court terme (≤ 2 ans) |

| Teneur en sucre et additifs artificiels suscitent des préoccupations liées à la santé | -0.8% | Économies développées avec haute littératie d'étiquetage | Moyen terme (2-4 ans) |

| Concurrence des boissons substituts de repas et barres de collation alternatives entravant la croissance | -0.8% | Mondiale | Court terme (≤ 2 ans) |

| Réglementations gouvernementales strictes impactant la formulation des produits | -0.6% | Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Prix volatils des matières premières perturbant la structure de coûts

Le marché des barres énergétiques fait face à des perturbations dues aux fluctuations des prix des matières premières et aux standards réglementaires évolutifs. Les droits antidumping considérables de 122,19 % du Département du Commerce américain sur les importations de protéines de pois chinoises soulignent la volatilité des coûts de matières premières[3]Source: U.S Department of Commerce, "Commerce Department Sets Pea Protein Antidumping Duties", www.commerce.gov. Cette mesure a contraint les fabricants non seulement à repenser leurs chaînes d'approvisionnement mais aussi à faire face à des hausses de coûts importantes. Pendant ce temps, l'examen par le Parlement européen des dépendances du système alimentaire de l'UE a mis en évidence les vulnérabilités, particulièrement à la lumière des tensions géopolitiques. Leurs conclusions préconisent une diversification plus large des sources d'intrants et un renforcement de la production domestique pour réduire la dépendance aux importations. En réponse, les fabricants se tournent vers l'intégration verticale et forgent des contrats à long terme avec les fournisseurs. Cependant, ces stratégies viennent avec des investissements en capital considérables et pourraient contraindre l'adaptabilité de formulation.

Teneur en sucre et additifs artificiels suscitent des préoccupations liées à la santé

Les préoccupations de santé augmentent concernant la teneur en sucre et les additifs artificiels. L'interdiction prochaine par la FDA du Colorant rouge n° 3, prévue pour entrer en vigueur en janvier 2027, met en évidence l'accent réglementaire croissant sur les additifs artificiels dans l'industrie alimentaire. Ce changement réglementaire devrait faire augmenter les dépenses de reformulation pour les fabricants tout en présentant des défis significatifs dans la gestion de la perception des consommateurs et la confiance de marque. De même, les réglementations d'étiquetage sur la face avant de l'emballage du Canada, qui seront appliquées à partir de janvier 2026, mandatent l'inclusion de symboles d'avertissement sur les produits contenant des niveaux élevés de graisses saturées, sucres et sodium. Ces exigences sont susceptibles d'influencer les stratégies de positionnement des produits et d'altérer le comportement des consommateurs dans les marchés d'exportation critiques. De plus, la sensibilisation et le plaidoyer croissants des consommateurs pour des options alimentaires plus saines ont placé les profils nutritionnels des barres énergétiques sous un examen plus minutieux. La recherche indique que bien que les barres énergétiques puissent se vanter d'une teneur élevée en protéines, cela ne se traduit pas nécessairement par une valeur nutritionnelle supérieure, car les méthodes de traitement peuvent affecter négativement la digestibilité des protéines et la qualité globale.

Analyse par segment

Par type de produit : La dominance conventionnelle persiste tandis que le biologique évolue rapidement

En 2024, les barres énergétiques conventionnelles continuent de dominer le marché, détenant une part significative de 78,11 %. En contraste, les alternatives biologiques connaissent une croissance notable, avec un TCAC solide de 8,50 % projeté jusqu'en 2030. Cette tendance met en évidence une préférence croissante des consommateurs pour des produits premium qui mettent l'accent sur la transparence dans l'approvisionnement et la qualité supérieure. Les barres énergétiques conventionnelles bénéficient d'efficacités de fabrication bien établies et de réseaux de distribution étendus, qui leur permettent de maintenir des prix compétitifs. Cette stratégie de prix répond efficacement aux besoins tant des consommateurs soucieux des coûts que des acheteurs institutionnels à grande échelle, assurant leur leadership de marché soutenu.

Bien que les barres énergétiques biologiques représentent une part plus petite du marché par volume, elles commandent des prix plus élevés en raison de la volonté des consommateurs de payer une prime pour des produits associés aux bienfaits pour la santé et à la durabilité environnementale. Cependant, le segment biologique fait face à plusieurs défis significatifs. Les exigences strictes de certification biologique et la disponibilité limitée d'ingrédients certifiés compliquent la formulation des produits et font augmenter les coûts de production, ralentissant potentiellement l'adoption plus large du segment. De plus, la croissance des barres énergétiques biologiques est davantage entravée par la proéminence croissante du marketing de l'agriculture régénératrice. Cette approche se concentre sur les avantages de durabilité sans adhérer aux standards rigoureux de la certification biologique, ce qui pourrait mener à une fragmentation au sein du segment premium et créer une concurrence supplémentaire pour les produits biologiques.

Par source de protéines : Leadership d'origine végétale rencontre la croissance accélérée d'origine animale

En 2024, les sources de protéines d'origine végétale maintiennent une position dominante, représentant 54,36 % de la part de marché. Cependant, les alternatives de protéines d'origine animale devraient croître à un rythme plus rapide, avec un taux de croissance annuel composé (TCAC) projeté de 7,92 % jusqu'en 2030. Cette tendance reflète un changement notable dans les préférences des consommateurs, stimulé par les avancées dans les formulations de produits et une demande croissante pour une gamme plus large d'options de protéines. La popularité croissante du véganisme continue d'alimenter la croissance du marché des protéines d'origine végétale. D'autre part, les protéines d'origine animale, valorisées pour leurs profils d'acides aminés supérieurs et leur forte acceptation par les consommateurs, sont positionnées pour une croissance significative dans les années à venir.

Les formulations de protéines d'origine animale bénéficient grandement de l'infrastructure bien établie de l'industrie laitière, qui assure une qualité de protéine constante et des opérations de chaîne d'approvisionnement efficaces. Cependant, ces formulations font face à des défis, notamment les préoccupations croissantes concernant la durabilité et les pressions réglementaires potentielles des groupes de défense environnementale. Le paysage de marché évolutif révèle un scénario bifurqué : les produits de protéines d'origine végétale gagnent en traction parmi les consommateurs soucieux de l'environnement, tandis que les alternatives d'origine animale demeurent le choix privilégié pour les applications qui nécessitent des solutions protéiniques haute performance, telles que la nutrition sportive et les besoins alimentaires spécialisés.

Par fonction/application : La nutrition sportive mène tandis que la gestion du poids s'élève

En 2024, les applications de nutrition sportive et d'endurance menaient le marché avec une part de 46,27 %. Bien que ces applications aient été traditionnellement associées à l'amélioration de la performance athlétique, elles connaissent maintenant une croissance significative dans les segments de gestion du poids et d'énergie de style de vie. Ces segments sont projetés pour croître à un TCAC robuste de 9,21 % jusqu'en 2030, reflétant un changement notable d'un focus purement athlétique vers un accent plus large sur le bien-être général. La fondation du marché est davantage renforcée par les canaux de distribution établis, incluant les détaillants spécialisés et les gymnases, qui continuent de jouer un rôle critique dans la stimulation de l'accessibilité et l'engagement des consommateurs.

Les applications de gestion du poids gagnent en élan, stimulées par les initiatives répandues de prévention de l'obésité. Ces efforts s'alignent étroitement avec les objectifs Healthy People 2030 du CDC, qui priorisent la réduction de la consommation de sucres ajoutés et la promotion d'habitudes alimentaires plus saines. Pendant ce temps, les applications de substituts de repas opèrent dans un environnement hautement concurrentiel. Elles bénéficient de la demande croissante pour la commodité mais font face à des défis des alternatives telles que les options de repas liquides et les services de repas préparés. Alors que les consommateurs deviennent plus sélectifs, la segmentation fonctionnelle des produits devient de plus en plus apparente. La recherche révèle que la consommation de barres protéinées n'est pas uniforme ; elle varie significativement selon les objectifs spécifiques du consommateur et les caractéristiques démographiques, soulignant l'importance du développement de produits ciblés.

Note: Parts de segment de tous les segments individuels disponibles lors de l'achat du rapport

Par canal de distribution : L'accélération en ligne défie le commerce de détail traditionnel

En 2024, les supermarchés et hypermarchés continuent de mener le paysage de distribution, détenant une part significative de 42,32 %. Ces canaux exploitent efficacement les modèles d'achat des consommateurs bien établis et capitalisent sur les opportunités d'achats impulsifs, qui demeurent un moteur clé de leur dominance. D'autre part, les détaillants en ligne connaissent une croissance robuste, avec un TCAC projeté de 9,66 % jusqu'en 2030. Cette croissance est principalement stimulée par la pénétration croissante du commerce électronique dans le secteur du commerce de détail alimentaire, alors que les consommateurs se tournent de plus en plus vers les plateformes en ligne pour la commodité et la variété. Selon la recherche de l'USDA, 19,4 % des consommateurs américains se sont engagés dans les achats d'épicerie en ligne en 2023, avec des taux d'adoption particulièrement élevés parmi les démographies plus jeunes et plus éduquées[4]Source: U.S. Department of Agriculture, "Online Grocery Shopping Participation", www.usda.gov. Les canaux de détail traditionnels maintiennent leur avantage concurrentiel en offrant une disponibilité immédiate des produits, ce qui permet aux consommateurs d'inspecter physiquement l'emballage et les ingrédients. Cette caractéristique est particulièrement importante pour les acheteurs soucieux de leur santé qui priorisent l'évaluation des allégations nutritionnelles avant de faire un achat.

Les magasins de proximité et les détaillants spécialisés répondent aux besoins et préférences distincts des consommateurs. Les magasins de proximité se concentrent sur le service aux clients cherchant des achats rapides et impulsifs et des options de consommation nomade. En contraste, les magasins spécialisés se différencient en offrant des conseils d'experts et une sélection soigneusement curatée de produits premium, attirant les segments de marché de niche. Le canal de détail en ligne bénéficie de caractéristiques telles que les modèles basés sur l'abonnement, les options d'achat en vrac et l'accès aux marques de niche qui sont souvent indisponibles dans les points de vente au détail traditionnels. Cependant, il fait face à des défis notables, incluant des coûts d'expédition élevés et les préoccupations des consommateurs concernant la fraîcheur et la qualité des produits livrés.

Analyse géographique

En 2024, l'Amérique du Nord détient une part leader de 41,12 % du marché des barres énergétiques, stimulée par une culture de santé et bien-être bien établie, une infrastructure de détail avancée et des cadres réglementaires qui favorisent l'innovation dans les aliments fonctionnels. Les critères d'allégations ' saines ' mis à jour de la FDA fournissent aux fabricants des directives claires pour le positionnement des produits, leur permettant de mettre en évidence efficacement les avantages nutritionnels. Le marché mature de la région est défini par une forte sensibilisation des consommateurs à l'étiquetage nutritionnel, des réseaux de distribution solides et l'acceptation de prix premium, ce qui soutient l'innovation. Cependant, les fabricants de marques font face à des défis tels que la saturation du marché dans les démographies centrales et la concurrence croissante des produits de marques privées.

L'Asie-Pacifique est la région à la croissance la plus rapide, avec un TCAC projeté de 9,85 % jusqu'en 2030. Cette croissance est alimentée par l'augmentation des revenus de la classe moyenne, l'urbanisation et la sensibilisation accrue à la santé dans des marchés clés comme la Chine, le Vietnam et la Thaïlande. L'industrie de transformation alimentaire en expansion de la Chine et la demande croissante des consommateurs pour des produits plus sains et premium créent un environnement favorable pour le marché des barres énergétiques. Bien que les initiatives gouvernementales promeuvent une alimentation saine, les complexités réglementaires et les standards de sécurité alimentaire variés à travers les pays posent des défis. Par exemple, l'extension par l'Inde des exigences d'enregistrement FSSAI pour les fabricants alimentaires étrangers à septembre 2024 met en évidence le paysage réglementaire évolutif.

L'Europe représente un marché significatif, caractérisé par les préférences des consommateurs pour des produits biologiques et d'origine durable. Cependant, les taux de croissance sont plus modérés comparés aux régions émergentes en raison de la maturité du marché. La Vision pour l'agriculture et l'alimentation de la Commission européenne, qui met l'accent sur une production alimentaire durable et compétitive, soutient la croissance des barres énergétiques qui répondent aux standards environnementaux et nutritionnels. Les processus rigoureux d'approbation d'aliments nouveaux de l'EFSA et les réglementations sur les allégations de santé créent des barrières à l'entrée mais offrent aussi des avantages concurrentiels pour les produits conformes. Pendant ce temps, l'Amérique du Sud, le Moyen-Orient et l'Afrique présentent des opportunités émergentes stimulées par la croissance de la population urbaine et l'augmentation des revenus disponibles. Cependant, les limitations d'infrastructure et les incertitudes réglementaires contraignent le potentiel de croissance à court terme dans ces régions.

Paysage concurrentiel

Le marché mondial des barres énergétiques est concurrentiel, avec divers acteurs internationaux et régionaux. Les principaux acteurs du marché incluent Mars Inc., General Mills Inc., Mondelēz International, Inc., Nestle S.A., et Glanbia plc, entre autres. Les principaux acteurs du marché se sont concentrés sur des stratégies comme l'innovation produit, les fusions, acquisitions et expansions géographiques, pour établir une base de consommateurs solide et une position estimée sur le marché. Parmi les stratégies, les acteurs proéminents du marché mondial des barres énergétiques préfèrent le plus l'innovation produit, avec les acteurs clés investissant massivement en recherche et développement, incorporant des ingrédients biologiques/véganes pour déployer des saveurs et emballages innovants, et les positionnant comme produits à étiquette propre.

En 2024, Mars a complété une acquisition de 35,9 milliards USD de Kellanova, élargissant significativement son portefeuille de collations avec des marques de barres énergétiques établies telles que RXBAR et NutriGrain. Cette fusion stratégique reflète la progression de l'industrie et souligne l'importance croissante du segment de collations saines. Mars projette que cette acquisition pourrait potentiellement doubler sa croissance de collations au cours de la prochaine décennie. Les entreprises priorisent des stratégies comme l'intégration verticale, la reformulation à étiquette propre et les initiatives axées sur le numérique. Les investissements dans les canaux directs aux consommateurs gagnent en traction, permettant aux entreprises d'atteindre des marges plus élevées et de recueillir des données critiques sur les consommateurs. Dans le même temps, l'opposition réussie de la FTC à la fusion Kroger-Albertsons met en évidence l'examen réglementaire intensifié sur la concentration du marché, particulièrement dans le secteur du commerce de détail d'épicerie où les barres énergétiques rivalisent pour l'espace de rayonnage.

Des opportunités émergent dans la nutrition personnalisée, l'emballage durable et l'intégration d'ingrédients fonctionnels. L'approbation par l'EFSA d'ingrédients nouveaux, tels que la poudre de grillon domestique, présente de nouvelles avenues pour la diversification des protéines. L'adoption de technologie se centre sur l'optimisation des chaînes d'approvisionnement, l'assurance de la traçabilité des ingrédients et l'amélioration de l'engagement des consommateurs. Les acteurs plus importants exploitent leur échelle pour stimuler les efficacités dans l'approvisionnement et la fabrication. Pendant ce temps, les perturbateurs émergents ciblent les démographies mal desservies en développant des formulations adaptées aux seniors et des produits spécifiques aux diabétiques. Les marques établies défendent leur part de marché par des dépenses promotionnelles accrues et le renforcement des partenariats de détail.

Leaders de l'industrie des barres énergétiques

-

General Mills Inc.

-

Glanbia plc

-

Mars Inc.

-

Nestlé S.A.

-

Mondelez International Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Kind, une marque de collations détenue par Mars, a introduit une nouvelle gamme de barres énergétiques sur le marché américain, mettant en évidence une innovation ' axée sur les fruits ' dans la catégorie des barres énergétiques. La gamme de produits est formulée en utilisant une combinaison de cinq grains : avoine, millets, sarrasin, amarante et quinoa.

- Avril 2025 : Clif Bar a introduit sa ' Collection caféinée ' de barres énergétiques sur le marché allemand. Chaque barre de cette collection contient 60-70 mg de caféine biologique, avec 10 grammes de protéines d'origine végétale et d'avoine roulée biologique.

- Janvier 2025 : Fulfil Nutrition, une filiale de Hershey, a lancé une nouvelle gamme de produits, incluant les Protein Bites, une barre au chocolat et beurre d'arachide faite avec le beurre d'arachide de Reese's, et la Biggest Bar surdimensionnée.

- Août 2024 : Pakka Limited et Brawny Bear ont introduit les premières barres énergétiques de l'Inde avec emballage flexible compostable. Faites de dattes premium et ne contenant aucun sucre ajouté, ces barres énergétiques s'alignent avec l'accent stratégique de Brawny Bear sur la livraison de produits nutritifs et naturellement sucrés.

Portée du rapport mondial sur le marché des barres énergétiques

Une barre énergétique est une collation saine avec des ingrédients nutritionnels qui stimulent l'énergie et l'endurance. Le marché des barres énergétiques est segmenté par type, canal de distribution et géographie. Basé sur le type, le marché étudié est segmenté en biologique et conventionnel. Le marché est segmenté par canal de distribution en supermarchés/hypermarchés, magasins de proximité, magasins spécialisés, magasins de détail en ligne et autres canaux de distribution. Le rapport analyse également le marché étudié dans les régions émergentes et établies, incluant l'Amérique du Nord, l'Europe, l'Amérique du Sud, l'Asie-Pacifique, le Moyen-Orient et l'Afrique. Pour chaque segment, le dimensionnement du marché et les prévisions ont été faits basés sur la valeur (en millions USD).

| Biologique |

| Conventionnel |

| D'origine végétale |

| D'origine animale |

| Nutrition sportive et d'endurance |

| Substitut de repas |

| Gestion du poids et énergie de style de vie |

| Supermarchés/Hypermarchés |

| Magasins de proximité |

| Magasins spécialisés |

| Détaillants en ligne |

| Autres canaux de distribution |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Europe | Allemagne |

| Royaume-Uni | |

| Italie | |

| France | |

| Espagne | |

| Pays-Bas | |

| Pologne | |

| Belgique | |

| Suède | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Indonésie | |

| Corée du Sud | |

| Thaïlande | |

| Singapour | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Colombie | |

| Chili | |

| Pérou | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Afrique du Sud |

| Arabie Saoudite | |

| Émirats Arabes Unis | |

| Nigeria | |

| Égypte | |

| Maroc | |

| Turquie | |

| Reste du Moyen-Orient et de l'Afrique |

| Par type de produit | Biologique | |

| Conventionnel | ||

| Par source de protéines | D'origine végétale | |

| D'origine animale | ||

| Par fonction/application | Nutrition sportive et d'endurance | |

| Substitut de repas | ||

| Gestion du poids et énergie de style de vie | ||

| Par canal de distribution | Supermarchés/Hypermarchés | |

| Magasins de proximité | ||

| Magasins spécialisés | ||

| Détaillants en ligne | ||

| Autres canaux de distribution | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| Italie | ||

| France | ||

| Espagne | ||

| Pays-Bas | ||

| Pologne | ||

| Belgique | ||

| Suède | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Indonésie | ||

| Corée du Sud | ||

| Thaïlande | ||

| Singapour | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Colombie | ||

| Chili | ||

| Pérou | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Afrique du Sud | |

| Arabie Saoudite | ||

| Émirats Arabes Unis | ||

| Nigeria | ||

| Égypte | ||

| Maroc | ||

| Turquie | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des barres énergétiques ?

En 2025, le marché a atteint 4,12 milliards USD et devrait atteindre 6,01 milliards USD d'ici 2030 à un TCAC de 7,84 %

Quelle région croît le plus rapidement pour les barres énergétiques ?

L'Asie-Pacifique devrait afficher un TCAC de 9,85 % en raison de l'augmentation des revenus de la classe moyenne et de l'expansion de l'infrastructure de commerce électronique.

Comment les règles d'allégations ' saines ' changent-elles les formules de produits ?

Les règles de la FDA en vigueur en février 2025 limitent les sucres ajoutés et le sodium, poussant les marques à inclure des noix, graines et grains entiers tout en retirant les additifs artificiels.

Quel canal de distribution dépassera les autres ?

Les détaillants en ligne s'étendront à un TCAC de 9,66 % jusqu'en 2030, bénéficiant des services d'abonnement et des modèles directs aux consommateurs qui élargissent l'assortiment

Dernière mise à jour de la page le: