Taille et Part du Marché du Séquençage ADN

Analyse du Marché du Séquençage ADN par Mordor Intelligence

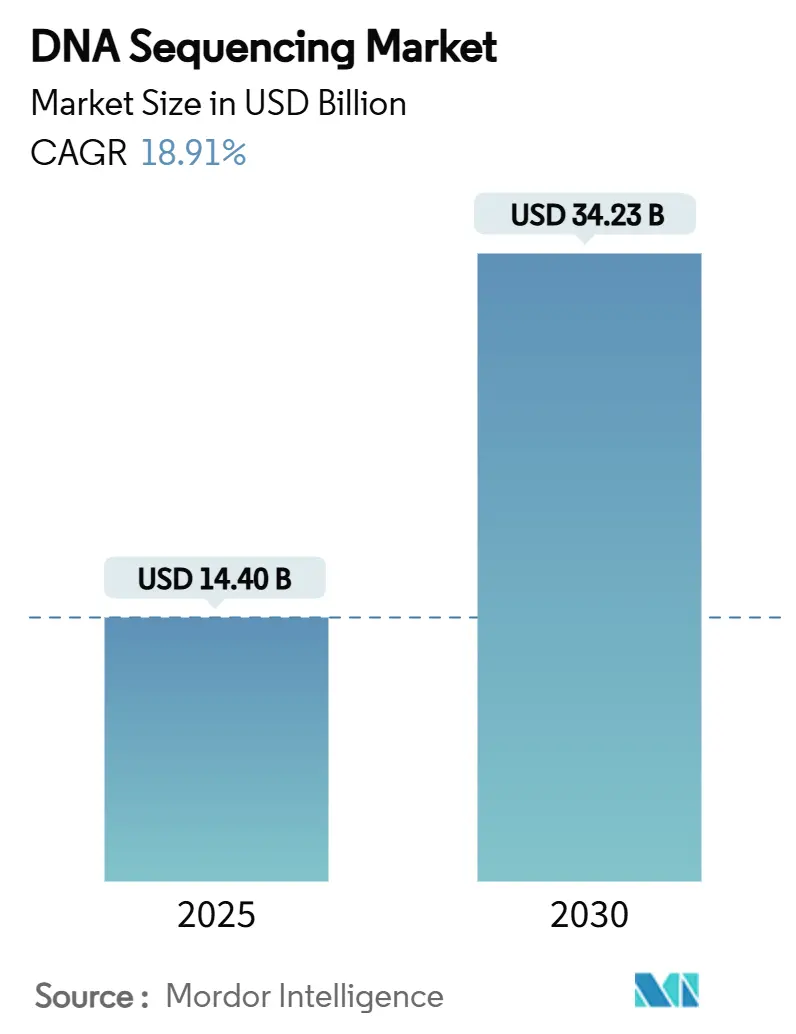

La taille du marché du séquençage ADN a atteint 14,40 milliards USD en 2025 et devrait toucher 34,23 milliards USD d'ici 2030, reflétant un TCAC de 18,91% sur la période de prévision. La demande se déplace de la découverte académique vers les tests cliniques de routine en oncologie, maladies rares, et surveillance des maladies infectieuses. Une baisse soutenue du coût par génome, une expansion constante du remboursement, et des programmes gouvernementaux de médecine de précision élargissent l'accès des patients tout en agrandissant les bases d'instruments installés. Les plateformes nanopores et autres technologies de lecture longue érodent le monopole des lectures courtes en résolvant les régions génomiques complexes, tandis que la bioinformatique cloud et les pipelines IA rationalisent l'interprétation et réduisent les délais d'exécution. Néanmoins, les règles fragmentées de confidentialité des données et les risques géopolitiques de chaîne d'approvisionnement augmentent les coûts de conformité et menacent la continuité des réactifs, tempérant l'élan de croissance.

Points Clés du Rapport

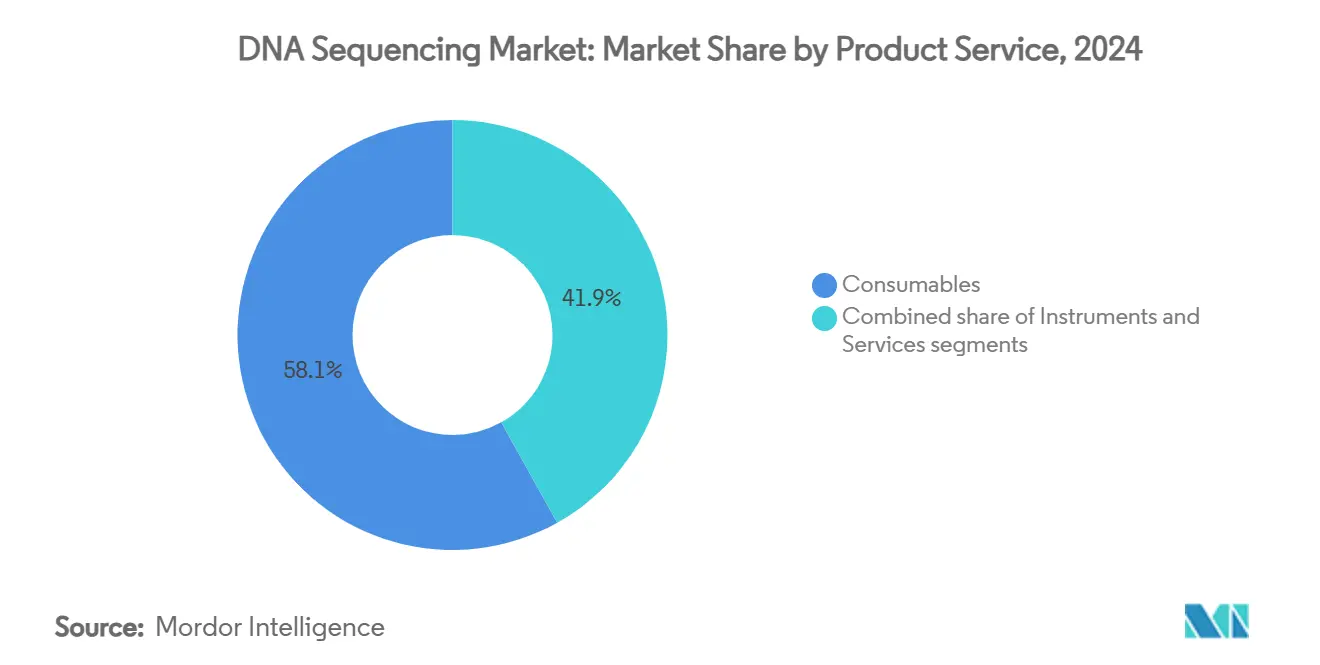

- Par produit et service, les consommables détenaient 58,11% de la part de marché du séquençage ADN en 2024 tandis que le séquençage en tant que service devrait évoluer à un TCAC de 18,21% jusqu'en 2030.

- Par technologie de séquençage, le séquençage de nouvelle génération représentait 81,51% de la part de marché du séquençage ADN en 2024 ; le séquençage nanopore devrait afficher un TCAC de 28,41% entre 2025 et 2030.

- Par étape de workflow, les activités de séquençage ont capturé 45,31% de la taille du marché du séquençage ADN en 2024, tandis que l'analyse et le stockage de données devraient grimper à un TCAC de 20,11% jusqu'en 2030.

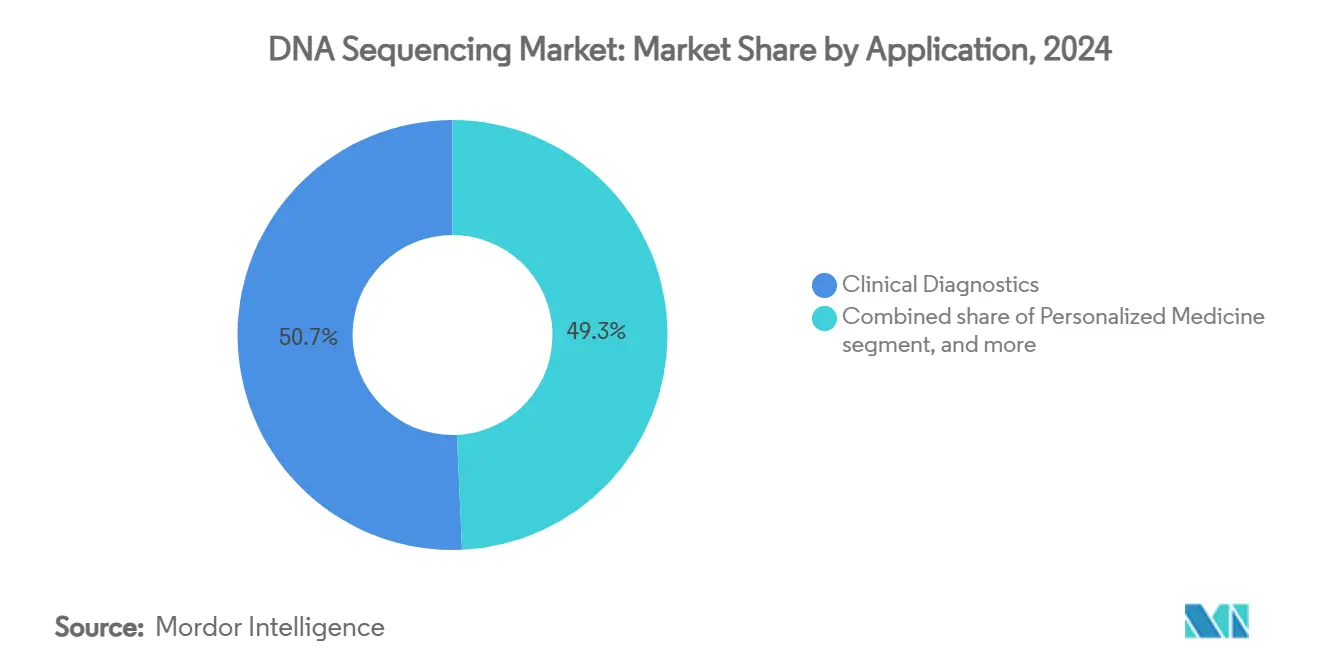

- Par application, les diagnostics cliniques représentaient 50,71% des revenus en 2024 et les diagnostics oncologiques progressent à un TCAC de 19,31% sur 2025-2030.

- Par utilisateur final, les institutions académiques contrôlaient 40,21% de la taille du marché du séquençage ADN en 2024 tandis que les hôpitaux et laboratoires cliniques devraient croître à un TCAC de 17,11% jusqu'en 2030.

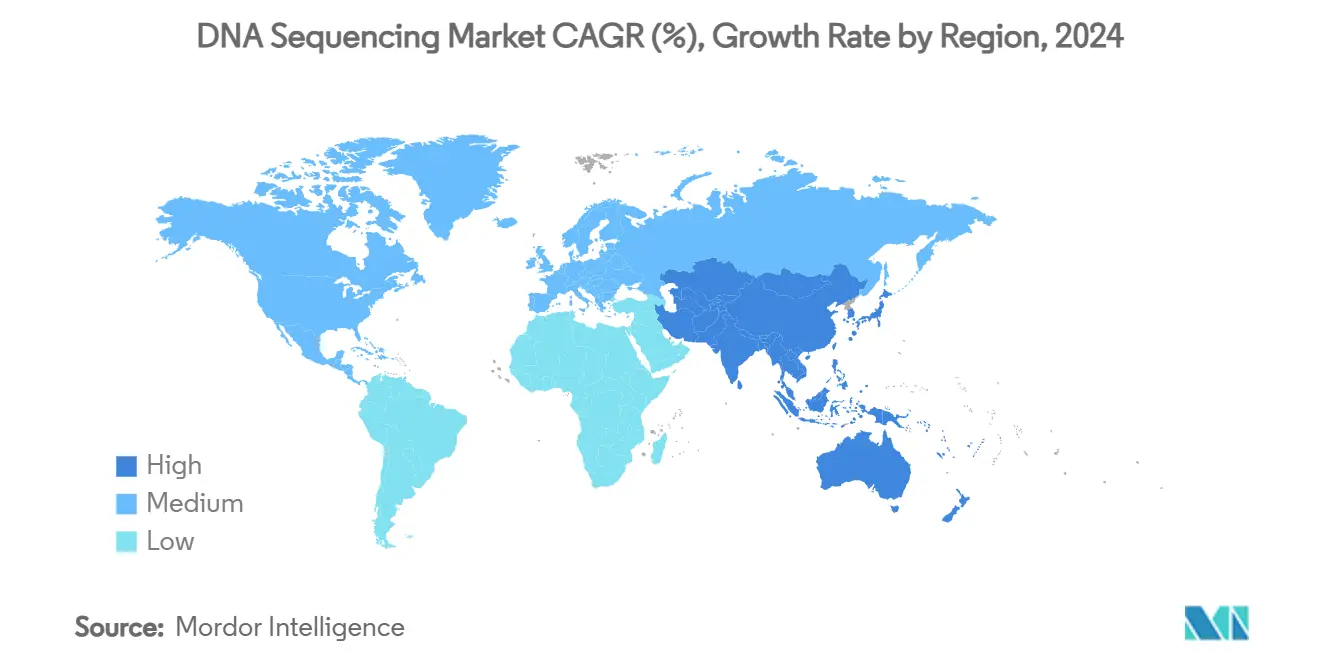

- Par géographie, l'Asie-Pacifique est la région à croissance la plus rapide avec un TCAC de 19,63%, tandis que l'Amérique du Nord conservait une part de revenus de 45,11% en 2024.

Tendances et Insights du Marché Mondial du Séquençage ADN

Analyse d'Impact des Moteurs

| Moteur | % Impact sur les Prévisions TCAC | Pertinence Géographique | Chronologie d'Impact |

|---|---|---|---|

| Coût décroissant par génome avec des plateformes à plus haut débit | +2.0% | Mondiale | Long terme (≥ 4 ans) |

| Remboursement plus large et approbations pour le séquençage clinique | +1.7% | Amérique du Nord, Europe, Asie-Pacifique | Moyen terme (2-4 ans) |

| Programmes gouvernementaux de médecine de précision et de génomique des populations | +1.5% | États-Unis, UE, Asie-Pacifique | Long terme (≥ 4 ans) |

| Adoption de la découverte de médicaments basée sur la génomique et des diagnostics compagnons | +1.3% | Mondiale | Moyen terme (2-4 ans) |

| Expansion des workflows de lecture longue, cellule unique et multi-omiques | +1.2% | Mondiale | Long terme (≥ 4 ans) |

| Croissance du séquençage en tant que service et de la bioinformatique cloud | +1.0% | Mondiale (plus forte dans les hubs développés) | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Le Coût Décroissant par Génome Révolutionne l'Accès

Le séquençage d'un génome humain complet est passé de 1 million USD en 2007 à moins de 600 USD en 2025, débloquant l'utilisation routinière dans les hôpitaux communautaires. Le NovaSeq X d'Illumina réduit ce chiffre en dessous de 200 USD, et Ultima Genomics commercialise un génome à 100 USD, modifiant l'allocation budgétaire vers les outils d'interprétation de données. Les centres d'oncologie du Royaume-Uni déploient maintenant le séquençage du génome entier pour les cancers pédiatriques, et l'Allemagne et la Suède pilotent des programmes similaires[1]National Health Service, "Genomic Medicine Service Update 2024," nhs.uk. Les fournisseurs pivotent des ventes de matériel vers les solutions spécifiques aux applications ; l'acquisition de Fluent BioSciences par Illumina renforce les portefeuilles d'essais cellulaires uniques, soulignant un passage vers des offres à plus forte marge et riches en logiciels. Alors que les coûts approchent des niveaux de commodité, l'attention concurrentielle se centre sur la chimie différenciée et les écosystèmes de bioinformatique.

Un Remboursement Plus Large Accélère l'Adoption Clinique

Les Centers for Medicare & Medicaid Services ont étendu la couverture nationale pour le séquençage de nouvelle génération dans les tumeurs solides en 2024, supprimant une barrière principale à l'adoption. Le National Comprehensive Cancer Network recommande maintenant le séquençage du génome entier pour la leucémie myéloïde aiguë, consolidant davantage la demande clinique. Pourtant le remboursement reste inégal parmi les payeurs privés et les assureurs européens, incitant les fournisseurs à investir dans les packages d'évidences d'économie de la santé et les équipes d'éducation des payeurs. Les Déterminations de Couverture Locale ciblent de plus en plus les utilisations à haute valeur comme la stratification des risques de nodules pulmonaires indéterminés, créant des vents favorables supplémentaires.

Les Programmes Gouvernementaux de Médecine de Précision Stimulent l'Infrastructure

Le US National Human Genome Research Institute dirige 5,3 millions USD annuellement vers l'intégration de la génomique dans les soins de routine, tandis que l'initiative National Precision Medicine de Singapour s'associe avec PacBio et Oxford Nanopore pour générer des génomes de référence de lecture longue pour les populations asiatiques. Les projets européens Horizon dédient des financements de subventions au développement de scores de risque polygénique pour les ascendances sous-représentées. De tels programmes fournissent des placements de séquenceurs, des échantillons de biobanques, et des procédures opérationnelles standard qui collectivement abaissent les barrières d'entrée commerciales et élargissent le marché du séquençage ADN.

La Découverte de Médicaments Basée sur la Génomique Élargit les Applications

Les développeurs pharmaceutiques s'appuient de plus en plus sur le séquençage à grande échelle pour la validation de cibles et les diagnostics compagnons. Illumina pilote un test de maladie résiduelle minimale du génome entier pour les tumeurs solides, permettant la détection précoce de rechute. Les plateformes d'intelligence artificielle formées sur des jeux de données multi-omiques accélèrent les cycles de hit-to-lead, avec le segment IA en bioinformatique prédit pour dépasser 37 milliards USD d'ici 2029[2]US Food and Drug Administration, "Artificial Intelligence in Drug Development Framework," fda.gov. Les directives FDA sur les essais cliniques décentralisés permettent la collecte d'échantillons génomiques à distance, élargissant la participation des patients et consolidant le séquençage comme épine dorsale du développement futur de médicaments.

Analyse d'Impact des Contraintes

| Analyse d'Impact des Contraintes | (~) % Impact sur les Prévisions TCAC | Pertinence Géographique | Chronologie d'Impact |

|---|---|---|---|

| Coûts d'investissement et d'exploitation élevés des systèmes à haut débit | −1.6% | Mondiale | Court terme (≤ 2 ans) |

| Pénurie de talents en bioinformatique et goulots d'étranglement d'analyse | −1.4% | Mondiale (aiguë dans les marchés émergents) | Moyen terme (2-4 ans) |

| Paysage réglementaire et de confidentialité des données mondial fragmenté | −1.3% | Amérique du Nord, UE, commerce transfrontalier | Moyen terme (2-4 ans) |

| Volatilité de la chaîne d'approvisionnement pour les réactifs critiques et cellules de flux | −1.1% | Mondiale (notamment corridors États-Unis-Chine) | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Les Coûts d'Investissement Élevés Créent des Barrières d'Entrée au Marché

Un instrument haut débit de premier plan peut dépasser 1 million USD, avec des contrats de maintenance annuels ajoutant des frais généraux significatifs. Les laboratoires plus petits reportent l'acquisition ou s'appuient sur des modèles de location de réactifs et des installations centralisées. Element Biosciences tente de démocratiser l'accès avec le système AVITI à 289 000 USD qui présente des coûts opérationnels par gigabase de 2-5 USD, pourtant l'économie razor-and-blade favorise toujours les acteurs établis qui contrôlent l'approvisionnement en consommables. Les exigences de capital ralentissent donc l'expansion dans les environnements à faibles ressources et renforcent les économies d'échelle pour les fournisseurs établis.

Les Goulots d'Étranglement de Bioinformatique Contraignent l'Extraction de Valeur

Le débit des séquenceurs continue de doubler, tandis que la demande pour les professionnels de science des données a bondi de 42% depuis 2018. Les pénuries d'expertise Python, SQL, et R retardent l'interprétation des variants, limitant l'utilité clinique. Les efforts d'automatisation comme le pipeline DRAGEN d'Illumina et l'annotation pilotée par IA de DNAnexus-Intelliseq atténuent mais n'éliminent pas ces lacunes. L'appel de variants structurels complexes et la curation de nouveaux variants rares nécessitent toujours une révision manuelle, contraignant la vitesse à laquelle les utilisateurs finaux peuvent traduire les données de séquençage en décisions exploitables.

Analyse par Segments

Par Produit et Service : Les Revenus Récurrents de Consommables Dominent les Modèles Opérationnels

Les consommables ont généré 58,11% des revenus en 2024 grâce aux cellules de flux et kits de réactifs propriétaires que les utilisateurs doivent recommander pour chaque run, soulignant le modèle razor-and-blade qui soutient le marché du séquençage ADN. Les marges sur la chimie dépassent régulièrement celles sur les instruments, finançant des cycles de rafraîchissement produit accélérés. Les services, incluant le séquençage en tant que service et l'analytique de données, grimpent à un TCAC de 18,21% alors que les laboratoires externalisent les charges de travail informatiques et de conformité complexes.

L'innovation en consommables se concentre maintenant sur la réduction des coûts et l'augmentation du débit. Ultima Genomics passe aux wafers non structurés qui réduisent les dépenses de lithographie et facilitent la fabrication scale-out. Pendant ce temps, les fournisseurs de services comme DNAnexus couplent le calcul cloud, la conformité, et l'interprétation IA pour livrer des rapports exploitables de bout en bout plutôt que des données brutes, améliorant la fidélisation client. Ensemble ces changements positionnent les consommables récurrents et services gérés comme la force vitale du marché du séquençage ADN.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par Technologie de Séquençage : Les Plateformes de Lecture Courte Dominent Toujours mais les Solutions de Lecture Longue Comblent l'Écart

Les instruments de lecture courte de nouvelle génération ont capturé 81,51% des revenus en 2024 grâce aux workflows cliniques validés, haute précision, et larges menus d'essais. Le séquençage nanopore est le sous-segment à croissance la plus rapide à un TCAC de 28,41%, propulsé par les lectures longues en temps réel qui résolvent les variants structurels et motifs de méthylation. La chimie SPRQ de PacBio fait chuter les coûts du génome humain HiFi en dessous de 500 USD, améliorant l'accessibilité pour les études de population.

Le PromethION 2 Integrated d'Oxford Nanopore livre jusqu'à 290 Gb par cellule de flux avec calcul embarqué, tandis que sa précision de nucléotide unique de 99,7% renforce la crédibilité clinique. Les fournisseurs promeuvent de plus en plus les pipelines hybrides qui fusionnent l'économie de lecture courte avec le contexte de lecture longue, élargissant les scénarios d'usage de l'oncologie à la métagénomique et transcriptomique. L'intensité concurrentielle accélère donc le rythme d'innovation à travers les deux régimes de longueur de lecture.

Par Étape de Workflow : L'Analyse de Données Devient le Principal Moteur de Croissance

Le séquençage lui-même a conservé 45,31% des revenus 2024, pourtant l'analyse et le stockage de données devraient croître de 20,11% annuellement jusqu'en 2030. La croissance reflète l'escalade des tailles de fichiers des projets multi-omiques et le besoin clinique d'interprétation rapide et confiante. Le DRAGEN 4.3 d'Illumina introduit le mappage de graphes multi-génomes, tandis que des outils comme Sniffles2 affinent l'appel de variants structurels dans les fichiers de lecture longue.

L'automatisation de laboratoire s'étend en amont à la préparation d'échantillons, avec des kits de bibliothèque à faible input et multicanaux réduisant les minutes de manipulation et le gaspillage de réactifs. Les pipelines cloud démocratisent le calcul haute performance, permettant aux hôpitaux de niveau intermédiaire de contourner l'investissement en serveur local. Alors que le remboursement lie le paiement aux rapports exploitables plutôt qu'à la séquence brute, la valeur migre vers l'informatique, solidifiant l'analyse comme la couche de revenus à croissance la plus rapide du marché du séquençage ADN.

Par Application : Les Diagnostics Surpassent la Recherche comme Principal Contributeur de Revenus

Les diagnostics cliniques ont produit 50,71% des ventes en 2024, dépassant les utilisations de recherche pour la première fois. L'oncologie stimule l'adoption, avec le profilage génomique compréhensif gagnant l'endorsement des payeurs jusqu'en 2030. L'ASCO souligne le séquençage ARN pour capturer les fusions que les essais ADN peuvent manquer, élargissant la boîte à outils clinique[3]American Society of Clinical Oncology, "Molecular Testing Guideline 2024," asco.org.

Les applications de maladies rares, pharmacogénomique, et santé reproductive s'étendent également. Une cohorte roumaine de cancer du poumon a vu des variants exploitables chez 74,8% des patients via NGS initial, bien que seulement 35,3% aient accédé à la thérapie adaptée à cause des barrières de remboursement et de statut de performance. Les tests de maladie résiduelle moléculaire visent à fournir un suivi longitudinal du cancer, préparant le terrain pour des tests patients récurrents et revenus soutenus pour le marché du séquençage ADN.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par Utilisateur Final : Les Centres Académiques Pionnier, les Hôpitaux Montent en Échelle l'Adoption

Les institutions académiques ont commandé 40,21% des revenus 2024, exploitant les fonds de subventions pour piloter les workflows cellulaires uniques et omiques spatiales. Les hôpitaux et laboratoires cliniques devraient croître de 17,11% par an jusqu'en 2030 alors que les plateformes clés en main simplifient la validation et le reporting. Le MiSeq i100 d'Illumina offre des runs de quatre heures et réactifs à température ambiante, permettant la détection de pathogènes le jour même dans les environnements de soins urgents.

Les entreprises pharmaceutiques et biotechnologiques intègrent le séquençage dans la découverte de cibles, stratification de patients, et co-développement de diagnostics compagnons, fournissant un pipeline stable de travail de séquençage contractuel. Les utilisateurs de niche en génétique forensique et wellness consommateur ajoutent un volume supplémentaire, bien qu'ils soulèvent des considérations de confidentialité et éthiques qui nécessitent des cadres de gouvernance robustes.

Analyse Géographique

L'Amérique du Nord représentait 45,11% des revenus 2024, alimentée par l'expansion de couverture Medicare, un capital-risque abondant, et un cadre FDA de soutien. Les National Institutes of Health canalisent des subventions pluriannuelles dans les initiatives de génome de maladies rares et cancer, tandis que les lois d'infrastructure incitent la biofabrication. La législation américaine proposée restreignant les fournisseurs génomiques chinois, cependant, menace le flux de réactifs et augmente les coûts d'inventaire pour les laboratoires domestiques.

L'Asie-Pacifique est positionnée pour être le territoire à croissance la plus rapide avec un TCAC de 19,63%, stimulé par les projets de séquençage à l'échelle de la population et les dépenses de santé croissantes. La Chine domine le volume par les registres de cancer hospitalier et tests direct-to-consumer, tandis que le programme de population de lecture longue de Singapour vise à créer un génome de référence asiatique de haute qualité qui sous-tend les essais régionaux. L'Inde annonce des réseaux de biobanques sous sa National Genomics Mission, bien que le remboursement disparate entrave le déploiement clinique.

L'Europe maintient une part significative par les systèmes de santé financés publiquement qui intègrent les tests génomiques dans les soins de routine. Le Règlement Général sur la Protection des Données impose des protocoles de consentement stricts et règles de données transfrontalières, augmentant les coûts de conformité. La Genomics England du Royaume-Uni cible 5 millions de génomes entiers, l'Allemagne finance la digitalisation hospitalière pour l'intégration de données génomiques, et le plan national de France met à l'échelle les pilotes de dépistage néonatal. Les marchés émergents au Moyen-Orient, Afrique, et Amérique du Sud restent naissants mais investissent dans le séquençage d'oncologie et surveillance de maladies infectieuses alors que les coûts chutent et les laboratoires mobiles se répandent dans les cliniques distantes.

Paysage Concurrentiel

Le marché du séquençage ADN est modérément concentré. Illumina conserve près de 66% des placements mondiaux par ses familles MiSeq, NextSeq, et NovaSeq. Oxford Nanopore et PacBio rivalisent dans les niches de lecture longue, tandis qu'Element Biosciences défie l'économie benchtop avec le coût de fonctionnement de 2-5 USD par gigabase du système AVITI.

Les acquisitions stratégiques façonnent la concurrence. Illumina a acheté Fluent BioSciences pour les capacités d'essai cellulaire unique, et Hitachi High-Tech a acquis Nabsys pour commercialiser la cartographie électronique du génome. La chimie SPRQ de PacBio resserre les écarts de coût, et les nouveaux venus comme 454.bio visent à livrer des séquenceurs open-source à environ 33 USD par run, ciblant les marchés éducatifs.

La résilience de la chaîne d'approvisionnement a émergé comme différenciateur concurrentiel au milieu des restrictions américaines proposées sur les fournisseurs génomiques chinois. Les fournisseurs diversifient les empreintes de fabrication de réactifs et forgent des accords de seconde source. Les opportunités d'espace blanc persistent dans le séquençage point-of-care, instruments entièrement automatisés échantillon-à-rapport, et plateformes d'analyse intégrées qui facilitent le goulot d'étranglement de bioinformatique.

Leaders de l'Industrie du Séquençage ADN

-

Merck KGaA

-

Thermo Fisher Scientific, Inc.

-

Agilent Technologies, Inc.

-

Illumina, Inc.

-

F. Hoffmann-La Roche Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements Récents de l'Industrie

- Janvier 2025 : Illumina a investi 320 millions USD dans Truveta, renforçant l'accès à l'analytique de données cliniques du monde réel.

- Janvier 2025 : MaxCyte a acquis SeQure Dx pour renforcer les évaluations d'édition de thérapie cellulaire et génique.

- Octobre 2024 : Element Biosciences a lancé Trinity, un workflow de séquençage ciblé qui réduit le temps et coût de capture d'exome.

- Octobre 2024 : Illumina a lancé la Série MiSeq i100 avec des cartouches à température ambiante et des runs de quatre heures.

- Octobre 2024 : PacBio a introduit la chimie SPRQ pour Revio, abaissant le coût du génome humain HiFi en dessous de 500 USD.

Portée du Rapport de Marché Mondial du Séquençage ADN

Selon la portée du rapport, le séquençage ADN est la procédure de détermination ou identification de la séquence de nucléotides dans une molécule ADN. Cette information est utile pour les chercheurs pour comprendre le type d'information génétique qui est portée dans l'ADN, ce qui peut affecter sa fonction dans le corps. Cela peut alors, à son tour, aider à détecter les changements génétiques qui peuvent être associés à causer certaines conditions de santé. Le Marché du Séquençage ADN est Segmenté par Type de Produit (Instruments, Consommables, et Autres Types de Produits), Type de Séquençage (Séquençage Sanger, Séquençage de Nouvelle Génération, et Autres Types de Séquençage), Application (Diagnostics, Médecine Personnalisée, et Autres Applications), Utilisateur Final (Hôpitaux et Organisations de Santé, Institutions Académiques et de Recherche, Entreprises Pharmaceutiques et Biotechnologiques, et Autres Utilisateurs Finals), et Géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud). Le rapport étudie également le marché des biopharmaceutiques dans 17 pays différents à travers les principales régions du monde. Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| Instruments |

| Consommables |

| Services |

| Séquençage Sanger | |

| Séquençage de Nouvelle Génération (NGS) | Illumina SBS |

| Semiconducteur Ionique | |

| Autres Technologies | |

| Séquençage de Troisième Génération |

| Préparation d'Échantillons |

| Préparation de Bibliothèque |

| Séquençage |

| Analyse et Stockage de Données |

| Diagnostics Cliniques | Oncologie |

| Santé Reproductive (DPNI, Porteur) | |

| Maladie Infectieuse | |

| Troubles Rares et Génétiques | |

| Médecine Personnalisée | |

| Découverte et Développement de Médicaments | |

| Autres Applications |

| Hôpitaux et Laboratoires Cliniques |

| Instituts Académiques et de Recherche |

| Entreprises Pharmaceutiques et Biotechnologiques |

| Autres Utilisateurs Finals |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Australie | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par Produit et Service | Instruments | |

| Consommables | ||

| Services | ||

| Par Technologie de Séquençage | Séquençage Sanger | |

| Séquençage de Nouvelle Génération (NGS) | Illumina SBS | |

| Semiconducteur Ionique | ||

| Autres Technologies | ||

| Séquençage de Troisième Génération | ||

| Par Étape de Workflow | Préparation d'Échantillons | |

| Préparation de Bibliothèque | ||

| Séquençage | ||

| Analyse et Stockage de Données | ||

| Par Application | Diagnostics Cliniques | Oncologie |

| Santé Reproductive (DPNI, Porteur) | ||

| Maladie Infectieuse | ||

| Troubles Rares et Génétiques | ||

| Médecine Personnalisée | ||

| Découverte et Développement de Médicaments | ||

| Autres Applications | ||

| Par Utilisateur Final | Hôpitaux et Laboratoires Cliniques | |

| Instituts Académiques et de Recherche | ||

| Entreprises Pharmaceutiques et Biotechnologiques | ||

| Autres Utilisateurs Finals | ||

| Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Australie | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions Clés Répondues dans le Rapport

Quelle est la valeur projetée du marché du séquençage ADN d'ici 2030 ?

Le marché du séquençage ADN devrait atteindre 34,23 milliards USD d'ici 2030, reflétant une croissance soutenue à deux chiffres.

Quel segment technologique se développe le plus rapidement ?

Le séquençage nanopore devrait croître à un TCAC de 28,41% alors que sa capacité de lecture longue gagne du terrain dans l'analyse de variants structurels et épigénétiques.

Quelle est l'importance des consommables dans les modèles de revenus des fournisseurs ?

Les consommables représentaient 58,11% des revenus 2024, illustrant l'importance des réactifs propriétaires et cellules de flux pour soutenir les flux de trésorerie.

Pourquoi l'Asie-Pacifique est-elle considérée comme un moteur de croissance clé ?

Les initiatives de médecine de précision à l'échelle de la population et l'investissement croissant en santé stimulent un TCAC de 19,63% pour l'Asie-Pacifique jusqu'en 2030.

Quelles principales barrières limitent une adoption plus large du séquençage ?

Les coûts d'investissement élevés des instruments et une pénurie de professionnels qualifiés en bioinformatique restreignent une adoption plus large malgré la baisse des prix par génome.

Quelle est la dominance d'Illumina dans le paysage concurrentiel actuel ?

Illumina contrôle environ 66,11% des installations système mondiales mais fait face à une concurrence croissante de PacBio, Oxford Nanopore, et Element Biosciences.

Dernière mise à jour de la page le: