Taille et part du marché de la génomique

Analyse du marché de la génomique par Mordor Intelligence

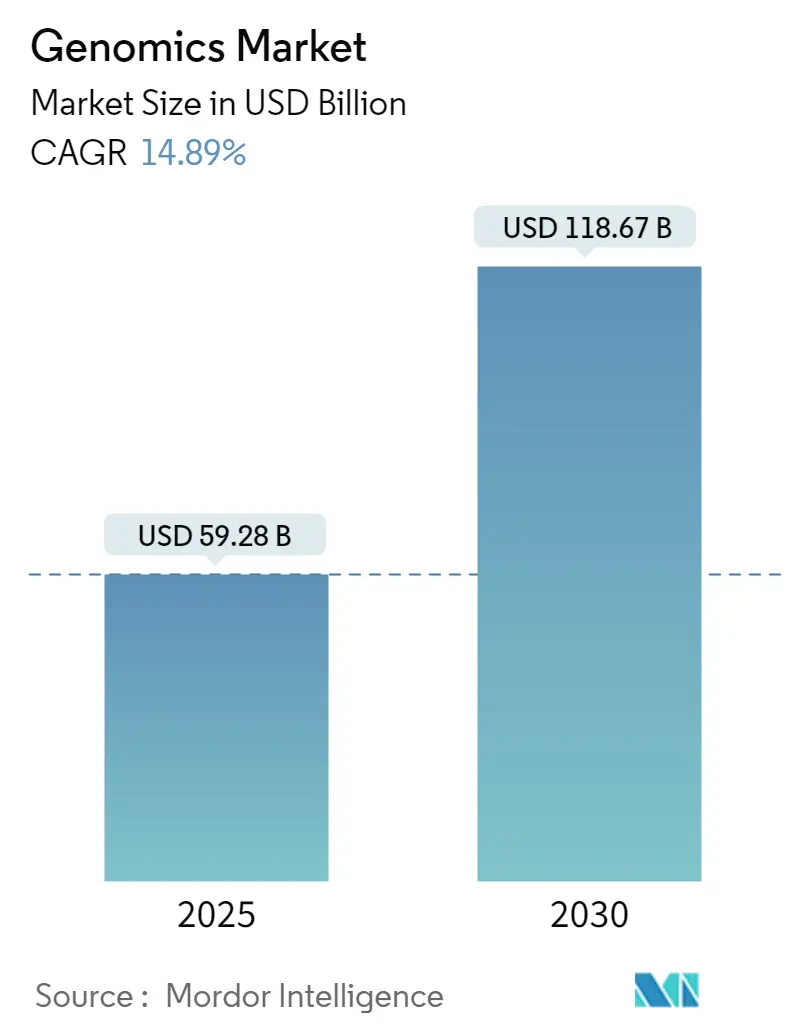

Le marché de la génomique est évalué à 59,28 milliards USD en 2025 et devrait doubler pour atteindre 118,67 milliards USD d'ici 2030, s'étendant à un TCAC de 14,89%. La baisse des coûts de séquençage, les initiatives à l'échelle de la population et l'adoption rapide de l'intelligence artificielle positionnent le marché de la génomique pour une croissance pluriannuelle. Les programmes de séquençage souverains réduisent les coûts par génome vers la fourchette de 200 à 500 USD, tandis que les investissements nationaux dans les plateformes domestiques isolent les chaînes d'approvisionnement et soutiennent la souveraineté des données. Les hôpitaux, les entreprises pharmaceutiques et les gouvernements considèrent désormais la génomique comme une infrastructure de soins de santé critique plutôt qu'un outil expérimental, catalysant les dépenses en instruments, consommables et analyses cloud. La dynamique concurrentielle continue de pencher vers les entreprises offrant des piles matériel-logiciel intégrées qui réduisent le temps de traitement et soutiennent la conformité réglementaire. Enfin, une consolidation modérée, ancrée par des partenariats plutôt que des acquisitions complètes, préserve l'espace pour des entrants innovants qui se concentrent sur la chimie de lecture longue, l'interprétation IA et la bioinformatique cloud.

Points clés du rapport

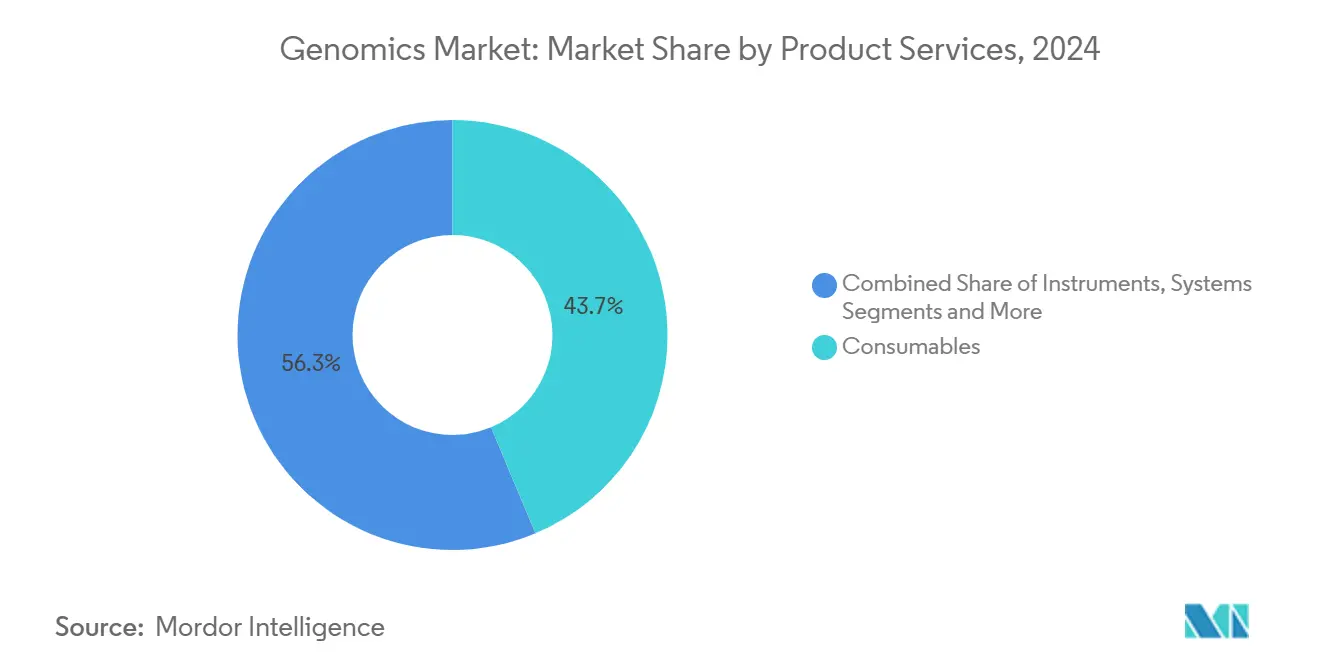

- Par produits et services, les consommables ont mené avec une part de revenus de 43,7% en 2024, tandis que le segment des services progresse à un TCAC de 18,2% jusqu'en 2030.

- Par technologie, la PCR a conservé 35,2% de la part du marché de la génomique en 2024 ; les plateformes de séquençage suivent un TCAC de 17,5% jusqu'en 2030.

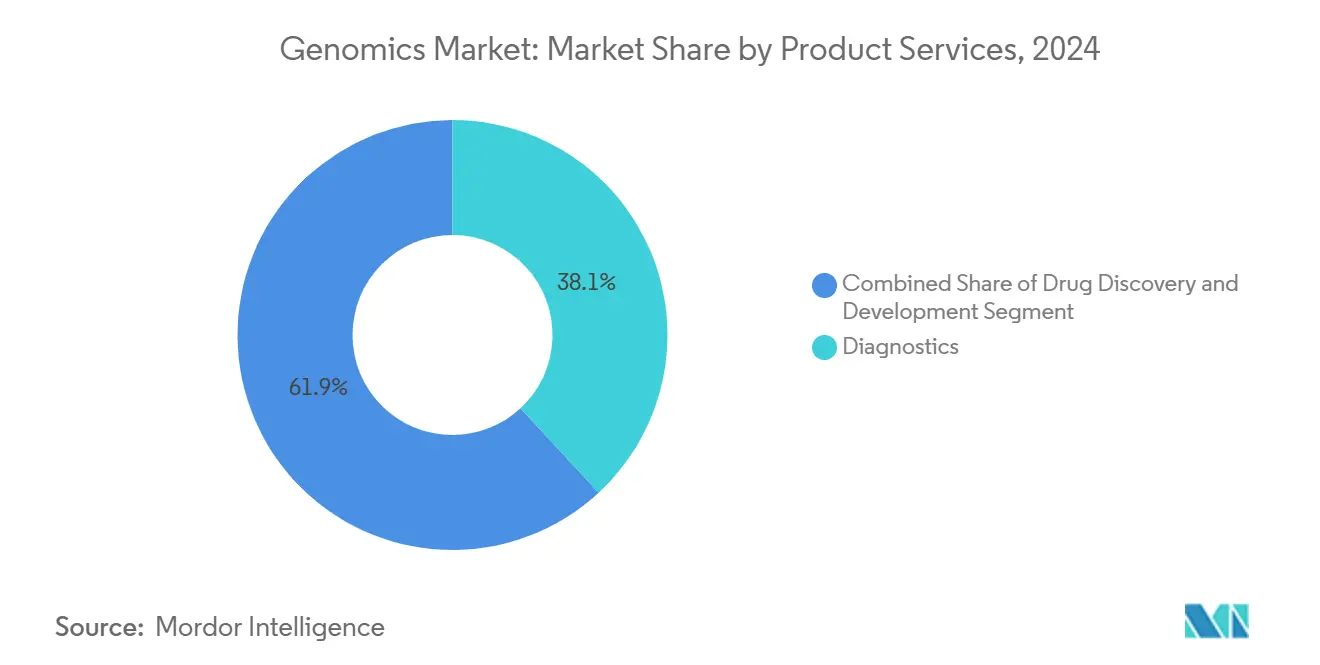

- Par application, les diagnostics ont capturé 38,1% des revenus de 2024 ; la médecine de précision devrait s'étendre à un TCAC de 20,1% jusqu'en 2030.

- Par utilisateur final, les entreprises pharmaceutiques et biotechnologiques ont commandé 32,7% de part du marché de la génomique en 2024, tandis que les hôpitaux et cliniques croissent à un TCAC de 15,9%.

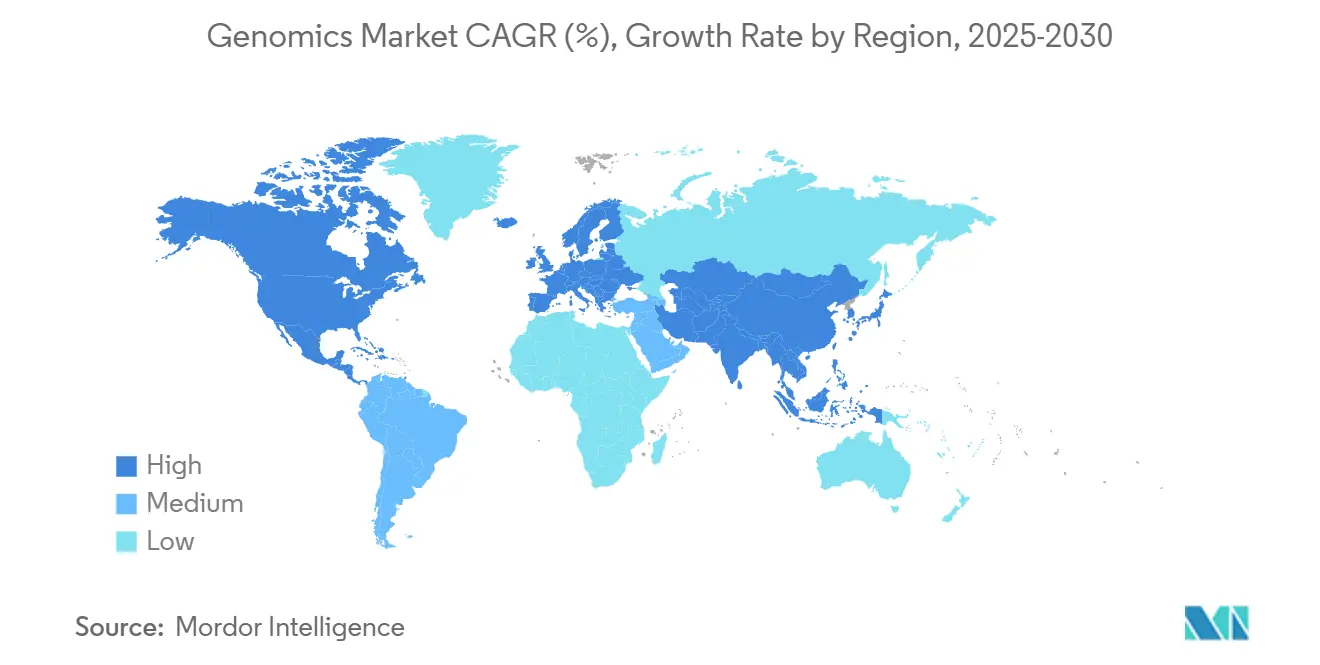

- Géographiquement, l'Amérique du Nord détenait 42,5% de part de marché en 2024 ; l'Asie-Pacifique est la région à croissance la plus rapide avec un TCAC de 17,8% jusqu'en 2030.

Tendances et perspectives mondiales du marché de la génomique

Analyse de l'impact des moteurs

| Moteur | (~) % Impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Programmes de séquençage du génome des nouveau-nés à l'échelle de la population | +3.20% | Mondial, avec des gains précoces au Royaume-Uni, Singapour, pays nordiques | Moyen terme (2-4 ans) |

| Intégration des données génomiques avec les plateformes de santé prédictive basées sur l'IA | +2.80% | Amérique du Nord et UE, s'étendant à l'APAC | Court terme (≤ 2 ans) |

| Le séquençage de lecture longue débloque les perspectives épigénomiques et de variants structurels | +2.10% | Mondial, concentré dans les centres de recherche | Moyen terme (2-4 ans) |

| Financement gouvernemental croissant et initiatives nationales de génomique | +2.40% | Cœur APAC, débordement vers MEA | Long terme (≥ 4 ans) |

| Déclin rapide des coûts du NGS et des technologies auxiliaires | +2.90% | Mondial | Court terme (≤ 2 ans) |

| Expansion des applications cliniques et de recherche dans la médecine de précision | +3.10% | Amérique du Nord et UE, s'étendant mondialement | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Programmes de séquençage du génome des nouveau-nés à l'échelle de la population

Les systèmes de santé nationaux adoptent le séquençage universel du génome des nouveau-nés pour faire passer les soins pédiatriques de réactifs à prédictifs. Le NHS britannique étend le dépistage du génome entier, tandis que le programme de Singapour cible l'hypercholestérolémie familiale. Ces initiatives verrouillent la demande de réactifs à long terme pour les séquenceurs à haut débit et génèrent des ensembles de données que les entreprises pharmaceutiques licencient pour la découverte de médicaments orphelins. Les analystes projettent un retour économique de 10 pour 1 grâce aux traitements de stade avancé évités, renforçant le financement public soutenu. Les défis de mise en œuvre, tels que les pénuries de conseillers génétiques et le stockage sécurisé des données, poussent les hôpitaux vers les plateformes de bioinformatique cloud.

Intégration des données génomiques avec les plateformes de santé prédictive basées sur l'IA

L'intelligence artificielle transforme les sorties génomiques en scores de risque longitudinaux et recommandations de traitement. La collaboration d'Illumina avec NVIDIA démontre comment les algorithmes accélérés par GPU réduisent le temps d'analyse secondaire et améliorent la précision d'appel des variants. Les systèmes de santé américains rapportent 30% de réactions médicamenteuses indésirables en moins après l'ajout de la pharmacogénomique guidée par IA, tandis que les fabricants de médicaments utilisent l'IA multiomique pour stratifier les populations d'essais.[1]Philip Payne, "Cancer mortality drops with genome-matched therapy," Nature, nature.comLes entreprises maîtrisant à la fois les réglementations des dispositifs FDA et la gouvernance IA émergente remportent les contrats hospitaliers. Les attentes accrues de confidentialité poussent les fournisseurs à adopter le chiffrement homomorphique et l'apprentissage fédéré.

Le séquençage de lecture longue débloque les perspectives épigénomiques et de variants structurels

Les chimies de lecture longue d'Oxford Nanopore et Roche résolvent les assemblages télomère à télomère, détectent les grands réarrangements et mesurent la méthylation en une seule exécution. Les laboratoires cliniques rapportent 25% de rendements diagnostiques plus élevés dans les flux de travail de maladies rares et d'oncologie. Cette capacité étend la demande de stockage computationnel et met à jour les pipelines de bioinformatique de lecture courte existants. La parité des coûts avec les systèmes de lecture courte approche, accélérant davantage l'adoption dans les centres de soins tertiaires et les hôpitaux universitaires.

Financement gouvernemental croissant et initiatives nationales de génomique

Les gouvernements voient la génomique comme une infrastructure stratégique. Le Royaume-Uni a alloué 650 millions GBP pour la génomique de population, et plusieurs économies asiatiques cartographient des cohortes nationales pour alimenter la biotechnologie domestique. Les consortiums public-privé construisent des plateformes cloud souveraines, la fabrication locale de réactifs et des pipelines de formation pour les bioinformaticiens. Les préférences d'approvisionnement favorisent les fournisseurs domestiques, remodelant les paysages concurrentiels régionaux et incitant les vendeurs multinationaux à établir une production dans le pays.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

| Règles de souveraineté des données limitant les flux d'échantillons/données transfrontaliers | -1.80% | UE, Chine, marchés émergents avec exigences de localisation des données | Long terme (≥ 4 ans) |

| Réaction négative de la génomique grand public érodant la confiance publique et l'approvisionnement en échantillons | -1.20% | Amérique du Nord, marchés UE avec préoccupations de confidentialité | Moyen terme (2-4 ans) |

| Coût en capital élevé persistant des séquenceurs avancés et réactifs | -1.10% | Mondial, affectant particulièrement les petits laboratoires et marchés émergents | Moyen terme (2-4 ans) |

| Pénurie de bioinformaticiens/conseillers génomiques qualifiés | -0.90% | Mondial, avec pénuries aiguës en APAC et marchés émergents | Long terme (≥ 4 ans |

| Source: Mordor Intelligence | |||

Règles de souveraineté des données limitant les flux d'échantillons/données transfrontaliers

L'Espace européen des données de santé et la législation de biosécurité de la Chine placent des contrôles stricts sur les transferts génomiques, forçant les fournisseurs multinationaux à établir des centres de données régionaux et des flux de travail conformes. Ces infrastructures parallèles augmentent les coûts d'exploitation, ralentissent la collaboration et favorisent les concurrents intégrés domestiquement. Les petites entreprises manquent de bande passante réglementaire risquent la sortie ou l'acquisition, renforçant la consolidation parmi les acteurs mondialement diversifiés.

Réaction négative de la génomique grand public érodant la confiance publique et l'approvisionnement en échantillons

Plusieurs violations de haut profil et la vente en détresse de 23andMe à Regeneron pour 256 millions USD ont ébranlé la confiance des consommateurs. La participation aux programmes de tests directs aux consommateurs chute, ce qui réduit l'afflux d'échantillons et biaise les ensembles de données de population. Les systèmes de santé observent des taux de refus des patients plus élevés malgré les recommandations des médecins, ralentissant l'adoption clinique. Les fournisseurs répondent avec un chiffrement plus fort et des modèles d'opt-in transparents, mais reconstruire la confiance est un effort de plusieurs années.

Analyse de segment

Par produits et services : Les consommables pilotent les fondations du marché

Les consommables ont livré 43,7% des revenus de 2024, soulignant leur rôle essentiel dans les flux de travail de séquençage quotidiens. La croissance est soutenue par la standardisation des kits qui minimise la variabilité des lots et par l'automatisation qui accélère la préparation des bibliothèques. La catégorie des services, soutenue par le séquençage en tant que service et l'externalisation de la bioinformatique, s'étend à un TCAC de 18,2% alors que les laboratoires convertissent les dépenses en capital en budgets d'exploitation. La demande d'instruments reste stable car les mises à niveau en milieu de vie et l'adoption de lecture longue compensent les contraintes de capital hospitalier. Les logiciels et l'informatique, autrefois un accessoire, attirent maintenant des dépenses premium car l'interprétation des données devient le principal goulot d'étranglement. Les fournisseurs regroupent les abonnements de réactifs avec des analyses alimentées par IA et des contrats de support, sécurisant des revenus prévisibles et une rétention client plus élevée.

L'achat de consommables n'est plus limité aux réactifs de base. Les laboratoires commandent des kits d'extraction spécialisés pour les échantillons difficiles, des consommables d'édition génique CRISPR pour les dosages fonctionnels et des microplaques à codes-barres pour les études à haut débit. Les fournisseurs de services ajoutent de la valeur avec les tests certifiés CLIA, la facturation d'assurance et les portails cloud qui livrent des rapports prêts pour les médecins. Les hôpitaux gravitent vers ces modèles pour accélérer le temps de traitement sans étendre le personnel de bioinformatique interne. Le marché de la génomique bénéficie car chaque test incrémental entraîne des besoins en consommables, logiciels et stockage de données.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par technologie : Le séquençage perturbe les méthodes traditionnelles

La PCR représente encore 35,2% des revenus de 2024 car elle offre rapidité et faible coût dans les diagnostics ciblés et la détection d'agents pathogènes. Pourtant, les plateformes de séquençage s'étendent à un TCAC de 17,5% car le profilage génomique complet devient faisable dans les soins de routine. Les systèmes de lecture longue et molécule unique détectent les variants structurels et les états de méthylation en une passe, comblant les lacunes cliniques laissées par les méthodes de lecture courte. Pendant ce temps, les microréseaux continuent de perdre du terrain mais restent utiles pour le génotypage à haut volume.

Les fournisseurs de séquençage diversifient les chimies. Oxford Nanopore offre un échantillonnage adaptatif qui sélectionne les régions d'intérêt à la volée. Roche prépare des systèmes SBX basés sur les nanopores qui promettent une vitesse et une précision plus élevées d'ici 2026. À mesure que la précision de lecture longue augmente et que les coûts des réactifs chutent, les laboratoires peuvent consolider plusieurs dosages en un seul flux de travail, réduisant le temps pratique et les dépenses globales. La PCR conserve sa valeur dans les applications décentralisées et au point de soins où les instruments doivent être robustes, bon marché et rapides.

Par application : La médecine de précision accélère l'adoption clinique

Les diagnostics détenaient une part de revenus de 38,1% en 2024, reflétant l'utilisation répandue en oncologie, maladie infectieuse et dépistage de porteurs. Les déploiements de médecine de précision, cependant, croissent à un TCAC de 20,1% alors que les hôpitaux adoptent les perspectives génomiques pour guider la sélection de thérapie à travers l'oncologie, la cardiologie et la psychiatrie. Les développeurs de médicaments utilisent des ensembles de données de génome entier pour affiner les critères d'inclusion d'essai, améliorant la puissance statistique et approuvant les traitements plus rapidement. L'agriculture et la génomique animale tirent parti des mêmes plateformes pour le développement de cultures et la surveillance de la santé du troupeau.[2]Philip Payne, "Cancer mortality drops with genome-matched therapy," Nature, nature.com

Les preuves cliniques s'accumulent. L'Initiative de génomique du cancer du Maine a enregistré 31% de mortalité plus faible lorsque le traitement correspondait aux génomes tumoraux. Les hôpitaux comme Mass General Brigham ont intégré des tests pharmacogénétiques DPYD dans les systèmes de prescription, prévenant la toxicité de la fluoropyrimidine. Ces succès accélèrent la couverture de remboursement, ce qui à son tour alimente une adoption plus large. Les tests d'ascendance grand public plafonnent, mais les applications de recherche et environnementales compensent le ralentissement en ouvrant de nouveaux flux de revenus.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : Les systèmes de santé pilotent l'intégration clinique

Les entreprises pharmaceutiques et biotechnologiques représentaient 32,7% de la demande des utilisateurs finaux en 2024, capitalisant sur les perspectives génomiques pour la découverte de biomarqueurs et les diagnostics compagnons. Les hôpitaux et cliniques évoluent à un TCAC de 15,9% alors que les tests génomiques deviennent routiniers en oncologie, maladies rares et gestion d'interaction médicament-gène. Les laboratoires de référence diagnostique subissent une pression sur les marges et se consolident pour capturer les efficacités d'échelle. Les instituts de recherche continuent d'investir dans les études de population, tandis que les organismes de recherche agricole et les laboratoires judiciaires fournissent une demande de niche stable.

Le changement du marché de la génomique vers les environnements cliniques force les fournisseurs à livrer des solutions approuvées FDA, marquées CE et conformes HIPAA. Illumina a noté que les revenus cliniques ont dépassé les ventes de recherche en 2023, une étape qui signale un changement durable dans les priorités d'approvisionnement. Les utilisateurs finaux évaluent maintenant les solutions clés en main qui intègrent la préparation d'échantillons, le séquençage, l'interprétation IA et les rapports de dossiers de santé électroniques. Les fournisseurs avec des équipes de service qui peuvent former les médecins et assurer l'approbation de remboursement gagnent des contrats à long terme.

Analyse géographique

L'Amérique du Nord détenait 42,5% des revenus mondiaux en 2024, soutenue par un remboursement avancé, de grands pipelines biopharmaceutiques et des programmes de génomique clinique matures. Les États-Unis pilotent la plupart des dépenses à travers des projets de cohorte nationaux et des déploiements hospitaliers agressifs. Le Canada soutient la génomique avec des subventions fédérales de santé de précision, tandis que le Mexique collabore transfrontalier pour moderniser la capacité diagnostique. Les vents contraires régionaux incluent des réglementations LDT complexes et des pénuries de bioinformaticiens, qui ralentissent l'expansion des laboratoires.

L'Europe conserve une base installée forte grâce aux programmes de population financés par le gouvernement et aux voies réglementaires harmonisées. L'Espace européen des données de santé facilite la recherche transfrontalière une fois que les critères de protection des données sont remplis, encourageant les partenariats académique-industrie. L'engagement de 650 millions GBP du Royaume-Uni et le dépistage génomique universel des nouveau-nés cimentent la demande à long terme. L'Allemagne et la France étendent la génomique clinique par la couverture d'assurance nationale, tandis que les pays d'Europe du Sud tirent parti des subventions UE pour rattraper.

L'Asie-Pacifique est la région à croissance la plus rapide avec un TCAC de 17,8% jusqu'en 2030, propulsée par la stratégie d'autonomie de la Chine, les codes de remboursement de médecine de précision du Japon et les clusters IA-génomique de la Corée du Sud. BGI Genomics étend le séquençage de tuberculose et les panneaux d'oncologie qui respectent les règles de localisation des données domestiques. L'Inde commercialise des services de séquençage à bas coût pour sa classe moyenne en expansion, et l'Australie traduit la force de recherche en adoption clinique. Les mandats gouvernementaux qui gardent les données à l'intérieur des frontières nationales incitent à la fabrication locale et créent des gagnants régionaux.

L'Amérique latine, le Moyen-Orient et l'Afrique contribuent à des parts plus petites mais croissantes. Les 3,4 milliards USD du Brésil en M&A de soins de santé et les études génomiques sur les populations afro-brésiliennes soulignent l'intérêt pour la recherche de cohorte diverse.[3]Dylan Petersen, "Brazil invests USD 3.4 billion in health M&A," Journal of the American Heart Association, ahajournals.org Les États du Golfe investissent dans des initiatives nationales de santé de précision, s'associant souvent avec des fournisseurs de technologie occidentaux pour accélérer la préparation clinique. Les nations africaines participent à des projets de consortium qui construisent des centres de séquençage et une formation en bioinformatique, assurant que le marché de la génomique devienne finalement plus inclusif.

Paysage concurrentiel

La consolidation du marché est modérée. Illumina, Thermo Fisher Scientific et QIAGEN maintiennent des portefeuilles larges, des antécédents réglementaires et une distribution mondiale. Oxford Nanopore et BGI Genomics tirent parti de la chimie différenciée et du soutien de politique régionale pour gagner des parts. Les alliances stratégiques l'emportent sur les méga-fusions ; les entreprises mettent en commun l'IA, les réactifs et les ressources cloud pour éviter le risque antitrust et se concentrer sur des cycles de produits rapides. Les zones d'espace blanc telles que l'omique spatiale, le séquençage unicellulaire et le profilage épigénétique attirent des entrants soutenus par le capital-risque qui s'associent au lieu de concurrencer tête à tête.

La convergence technologique brouille les lignes entre séquençage, logiciel et automatisation de laboratoire. GeneDx a acheté Fabric Genomics pour 33 millions USD, ajoutant l'interprétation IA à sa suite de tests cliniques. Quest Diagnostics lie l'IA générative de Google Cloud avec son réseau d'échantillons pour rationaliser les rapports. Les disputes de brevets, incluant le conflit d'Illumina avec Molecular Loop sur l'enrichissement NGS, soulignent l'importance du positionnement IP. Les perturbateurs axés sur les coûts comme Ultima Genomics et Element Biosciences poursuivent le génome à 100 USD, pressant les titulaires à accélérer l'innovation.

Les grands acteurs aiguisent la profondeur de service plutôt que la taille de l'empreinte. Le TruSight Oncology 500 v2 d'Illumina promet des appels de variants plus rapides et plus précis, s'alignant avec les besoins hospitaliers pour des résultats dans la même semaine. QIAGEN étend Ingenuity Pathway Analysis avec l'IA pour automatiser l'extraction d'insights biologiques. BGI Genomics déploie PTseq pour les tests de résistance à la tuberculose rapides dans les environnements à ressources limitées. Ensemble, ces mouvements illustrent comment la différenciation dépend maintenant de la vitesse de flux de travail, de la précision d'interprétation et de la conformité réglementaire plutôt que du débit brut.

Leaders de l'industrie de la génomique

-

Thermo Fisher Scientific

-

Agilent Technologies

-

F. Hoffmann-La Roche Ltd

-

PerkinElmer Inc.

-

QIAGEN N.V.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : GeneDx a acquis Fabric Genomics pour 33 millions USD pour intégrer l'interprétation alimentée par IA dans les flux de travail de séquençage clinique.

- Avril 2025 : Illumina a étendu son portefeuille TruSight Oncology avec TSO 500 v2 pour un profilage génomique complet plus rapide et plus précis.

- Janvier 2025 : Regeneron Pharmaceuticals a acquis 23andMe pour 256 millions USD par des procédures de faillite, sécurisant l'accès aux données génétiques d'environ 15 millions d'individus pour soutenir les pipelines de découverte de médicaments.

- Janvier 2025 : Illumina s'est associé avec NVIDIA pour intégrer l'IA accélérée par GPU dans les plateformes de séquençage, améliorant l'analyse multiomique.

Portée du rapport mondial sur le marché de la génomique

Selon la portée du rapport, le génome est le matériel génétique de l'organisme qui contient l'ADN non codant, les gènes, l'ADN chloroplastique et mitochondrial. L'analyse du génome est connue sous le nom de génomique. Le marché de la génomique est segmenté par produit et service (consommables, systèmes et logiciels, et services), technique (PCR, séquençage, micropuces, extraction et purification d'acides nucléiques, et autres techniques), application (diagnostics, découverte et développement de médicaments, médecine de précision, et autres applications), utilisateur final (hôpitaux et cliniques, centres de recherche, entreprises pharmaceutiques et biotechnologiques, et autres utilisateurs finaux), et géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud). Le rapport offre la valeur (en milliards USD) pour les segments mentionnés ci-dessus.

| Consommables | Réactifs |

| Kits | |

| Microplaques | |

| Instruments et systèmes | Plateformes NGS |

| Machines PCR | |

| Scanners de micropuces | |

| Logiciels et informatique | Suites d'analyse |

| LIMS | |

| Support de décision IA | |

| Services | Séquençage en tant que service |

| Analyse de données | |

| Conseil |

| Réaction en chaîne par polymérase (PCR) |

| Séquençage |

| Séquençage de lecture longue/molécule unique |

| Micropuce |

| Extraction et purification d'acides nucléiques |

| Autres techniques |

| Diagnostics |

| Découverte et développement de médicaments |

| Médecine de précision/personnalisée |

| Agriculture et génomique animale |

| Criminalistique et ascendance |

| Autres applications |

| Hôpitaux et cliniques |

| Laboratoires de diagnostic et de référence |

| Instituts et centres de recherche |

| Entreprises pharmaceutiques et biotechnologiques |

| Autres utilisateurs finaux |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Australie | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par produits et services | Consommables | Réactifs |

| Kits | ||

| Microplaques | ||

| Instruments et systèmes | Plateformes NGS | |

| Machines PCR | ||

| Scanners de micropuces | ||

| Logiciels et informatique | Suites d'analyse | |

| LIMS | ||

| Support de décision IA | ||

| Services | Séquençage en tant que service | |

| Analyse de données | ||

| Conseil | ||

| Par technologie | Réaction en chaîne par polymérase (PCR) | |

| Séquençage | ||

| Séquençage de lecture longue/molécule unique | ||

| Micropuce | ||

| Extraction et purification d'acides nucléiques | ||

| Autres techniques | ||

| Par application | Diagnostics | |

| Découverte et développement de médicaments | ||

| Médecine de précision/personnalisée | ||

| Agriculture et génomique animale | ||

| Criminalistique et ascendance | ||

| Autres applications | ||

| Par utilisateur final | Hôpitaux et cliniques | |

| Laboratoires de diagnostic et de référence | ||

| Instituts et centres de recherche | ||

| Entreprises pharmaceutiques et biotechnologiques | ||

| Autres utilisateurs finaux | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et de l'Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés répondues dans le rapport

Quelle est la taille du marché de la génomique ?

La taille du marché de la génomique devrait atteindre 59,28 milliards USD en 2025 et croître à un TCAC de 14,89% pour atteindre 118,67 milliards USD d'ici 2030.

Quelle est la taille actuelle du marché de la génomique ?

En 2025, la taille du marché de la génomique devrait atteindre 59,28 milliards USD.

Quelle est la région à croissance la plus rapide dans le marché de la génomique ?

L'Asie-Pacifique devrait croître au TCAC le plus élevé sur la période de prévision (2025-2030).

Quelle région a la plus grande part dans le marché de la génomique ?

En 2025, l'Amérique du Nord représente la plus grande part de marché dans le marché de la génomique.

Quelles années ce marché de la génomique couvre-t-il, et quelle était la taille du marché en 2024 ?

En 2024, la taille du marché de la génomique était estimée à 50,45 milliards USD. Le rapport couvre la taille historique du marché de la génomique pour les années : 2019, 2020, 2021, 2022, 2023 et 2024. Le rapport prévoit également la taille du marché de la génomique pour les années : 2025, 2026, 2027, 2028, 2029 et 2030.

Dernière mise à jour de la page le: