Taille et part du marché des vannes cryogéniques

Analyse du marché des vannes cryogéniques par Mordor Intelligence

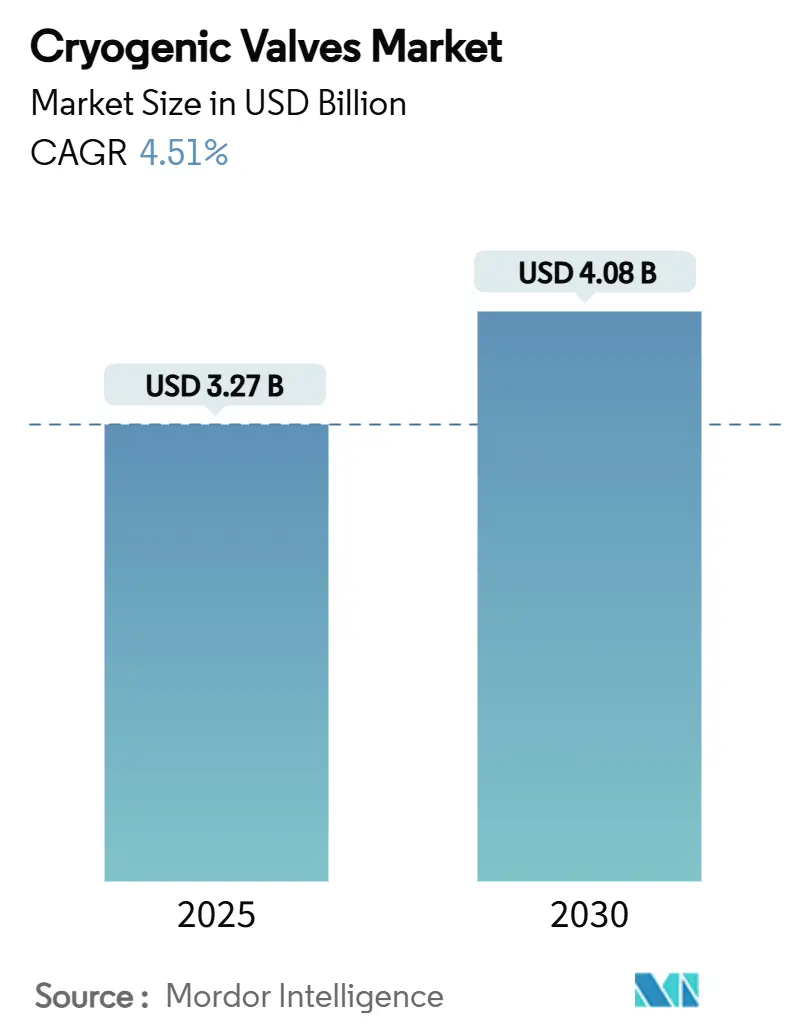

La taille du marché des vannes cryogéniques est estimée à 3,27 milliards USD en 2025, et devrait atteindre 4,08 milliards USD d'ici 2030, à un TCAC de 4,51 % au cours de la période de prévision (2025-2030). L'augmentation des investissements dans les terminaux de gaz naturel liquéfié (GNL), les projets d'hydrogène vert et les expansions pétrochimiques soutient cette trajectoire constante. Les installations à grande échelle nécessitent chacune des centaines de vannes capables d'assurer l'étanchéité à des températures inférieures à -150 °C, et les propriétaires privilégient les fournisseurs capables de certifier rapidement les produits selon plusieurs codes. L'Asie-Pacifique reste le plus grand acheteur régional d'équipements, tandis que l'Amérique du Nord offre des opportunités à haute valeur ajoutée liées aux usines pilotes d'hydrogène. Les producteurs capables de combiner une expertise en ingénierie cryogénique avec des services après-vente attirent des contrats premium, car les utilisateurs finaux recherchent une fiabilité à long terme et une maintenance rapide.

Points clés du rapport

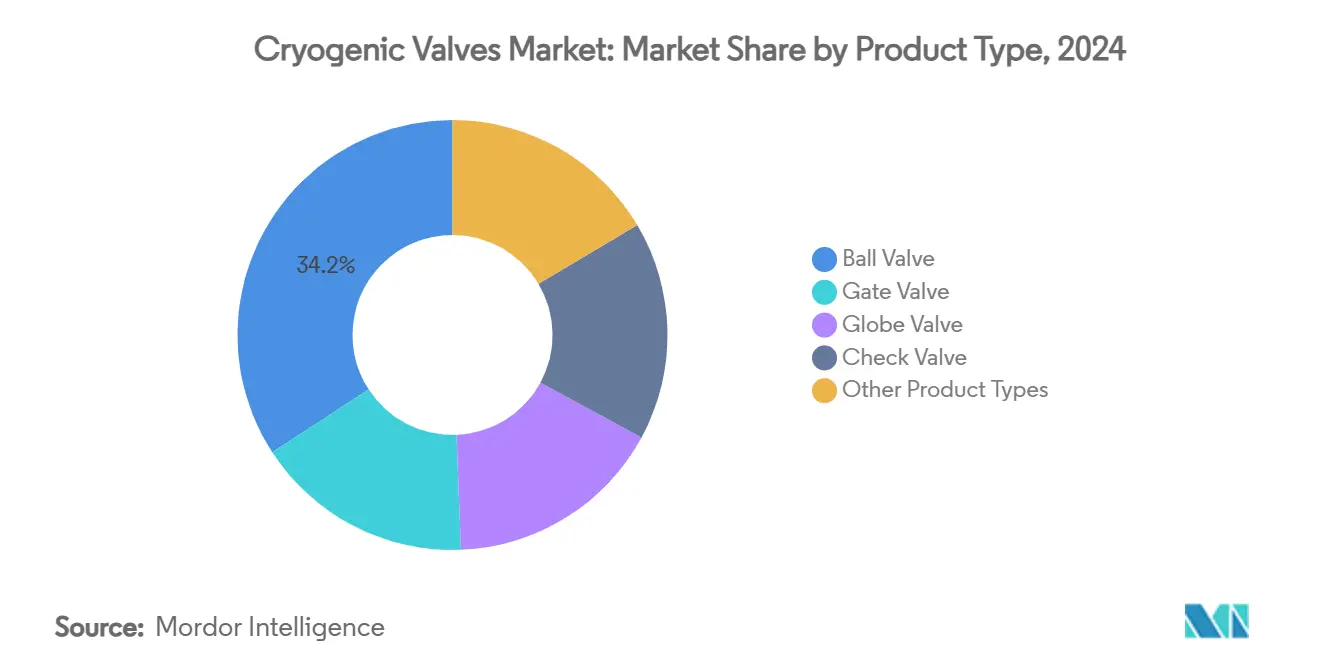

- Par type de produit, les vannes à bille ont dominé avec 34,18 % de la part du marché des vannes cryogéniques en 2024 ; les vannes à soupape devraient afficher le TCAC le plus rapide de 5,41 % jusqu'en 2030.

- Par actionnement, les systèmes manuels ont représenté 59,82 % de la part de la taille du marché des vannes cryogéniques en 2024, tandis que l'actionnement pneumatique devrait croître à un TCAC de 5,57 % entre 2025-2030.

- Par gaz traité, le GNL a représenté 45,47 % de la part de la taille du marché des vannes cryogéniques en 2024, tandis que les applications hydrogène devraient croître à un TCAC de 5,86 % jusqu'en 2030.

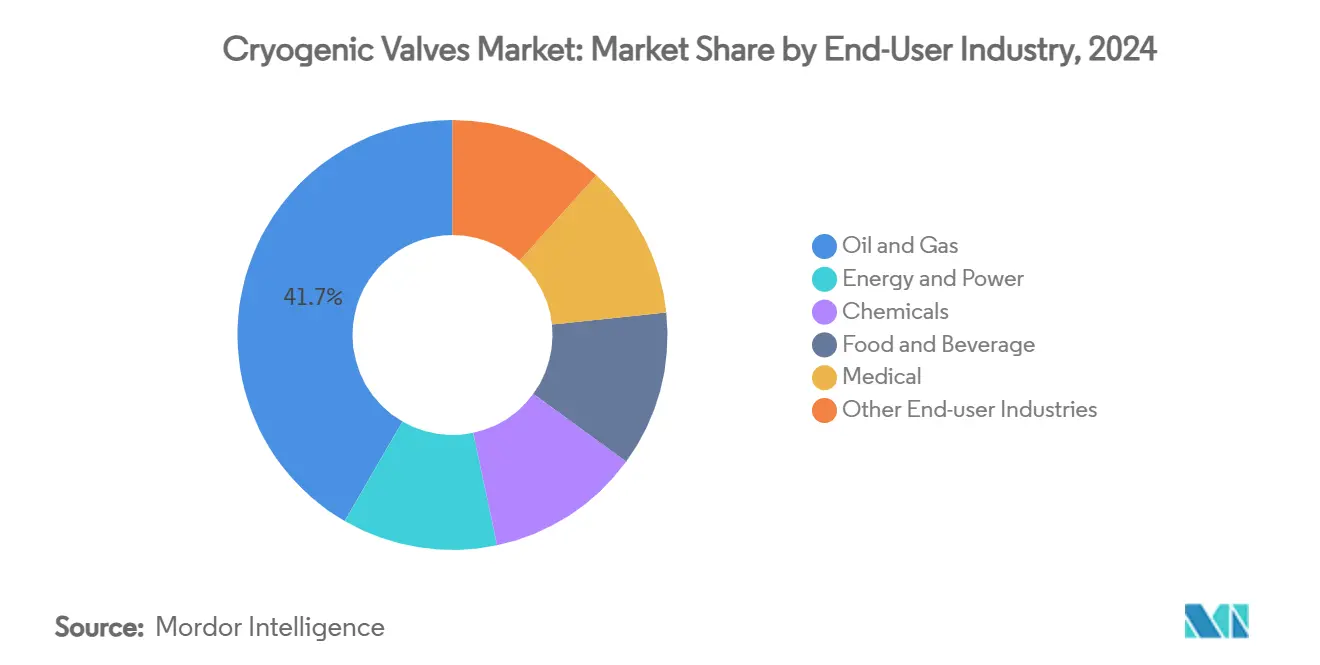

- Par utilisateur final, le secteur du pétrole et du gaz détenait 41,65 % de la part de la taille du marché des vannes cryogéniques en 2024 ; les installations d'énergie et d'électricité enregistrent les meilleures perspectives de TCAC à 5,34 %.

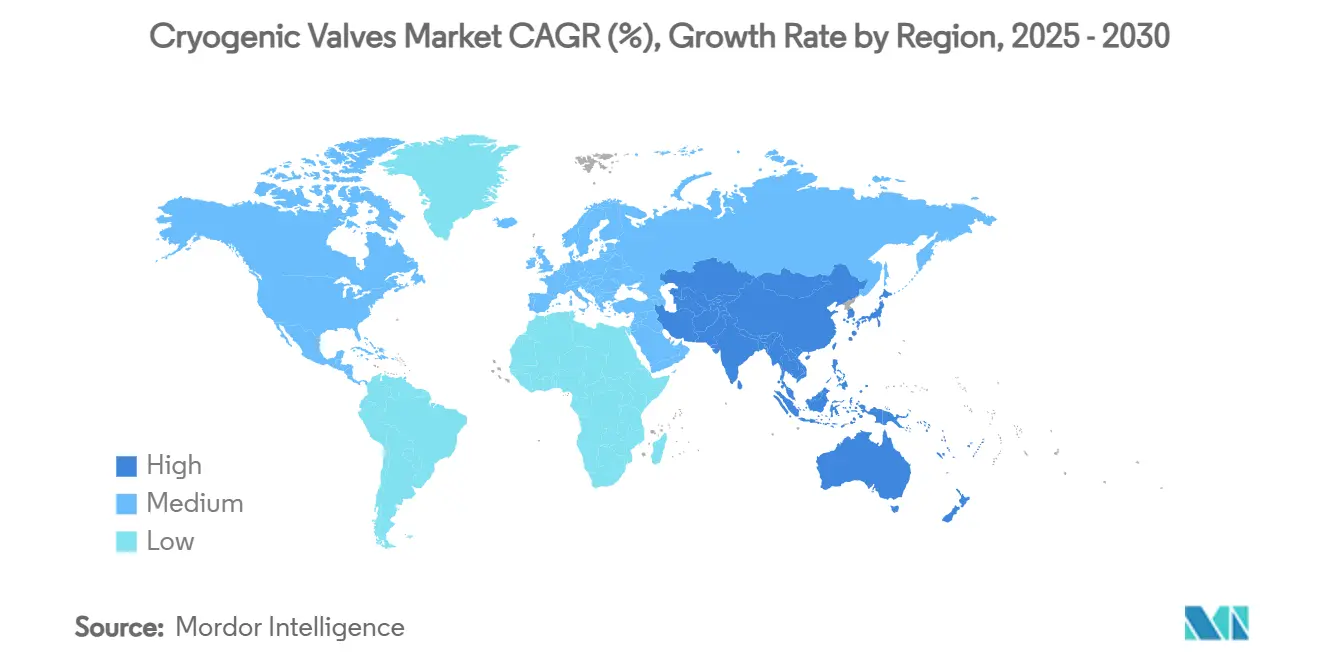

- Par géographie, l'Asie-Pacifique a conservé 26,55 % de la part du marché des vannes cryogéniques en 2024 et est la région à la croissance la plus rapide avec un TCAC de 5,72 % jusqu'en 2030.

Tendances et perspectives du marché mondial des vannes cryogéniques

Analyse de l'impact des moteurs

| Moteur | Impact (~) % sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Augmentation des investissements en infrastructure GNL | +1.8% | Mondial ; focus sur l'Asie-Pacifique et l'Amérique du Nord | Moyen terme (2-4 ans) |

| Croissance de la demande de gaz industriels | +1.2% | Mondial ; forte en Asie-Pacifique et Amérique du Nord | Long terme (≥ 4 ans) |

| Accélération du pipeline de projets d'économie de l'hydrogène | +0.9% | Amérique du Nord et UE, expansion vers l'Asie-Pacifique | Long terme (≥ 4 ans) |

| Ajouts de capacité dans les usines pétrochimiques et de gaz spéciaux | +0.7% | Mondial ; focus Moyen-Orient et Asie-Pacifique | Moyen terme (2-4 ans) |

| Soutage GNL à petite échelle dans les ports mondiaux | +0.5% | Mondial le long des principales routes maritimes | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Augmentation des investissements en infrastructure GNL

Les expansions prévues entre 2024-2028 augmenteront la capacité mondiale de liquéfaction de GNL de 40 %, les États-Unis dépassant le Qatar comme premier exportateur tandis que l'Asie-Pacifique achète la majorité des cargaisons supplémentaires. Baker Hughes a obtenu 5,6 milliards USD d'attributions d'équipements GNL pour deux trains en Louisiane, illustrant l'appétit des contractants pour des partenaires de vannes éprouvés sur le terrain capables de garantir des performances ultra-faibles en fuites[1]Baker Hughes, "Q4 2024 Investor Presentation," bakerhughes.com. La demande de soutage maritime devrait dépasser 16 millions de tonnes annuellement d'ici 2030, incitant les ports à spécifier des assemblages de transfert cryogénique automatisés qui intègrent des vannes d'arrêt d'urgence. Enterprise Products Partners étend la capacité de réfrigération du Houston Ship Channel de 300 000 bbl/j, créant de nouvelles commandes pour des vannes d'arrêt à triple excentrique classées jusqu'à -162 °C. La modernisation de Fadhili de Saudi Aramco de 7,7 milliards USD ajoutera 1,3 Bcf/j de traitement de gaz doux, chaque train équipé de circuits cryogéniques redondants pour traiter les réfrigérants mixtes.

Croissance de la demande de gaz industriels

Les quatre unités modulaires de séparation d'air d'Air Liquide au Texas livreront 9 000 t/j d'oxygène au complexe d'hydrogène bas carbone d'ExxonMobil et généreront le plus grand flux d'argon du continent, plaçant une demande à long cycle sur les fabricants de vannes capables de certifier pour le service oxygène[2]Air Liquide, "Large ASU Investment in Texas," airliquide.com. L'expansion des soins de santé maintient la consommation d'oxygène liquide en hausse, et les hôpitaux exigent des conceptions de vannes qui empêchent la libération de particules dans les circuits patients. Les transformateurs alimentaires privilégient les tunnels d'azote liquide pour la congélation rapide, avec des vannes qui tolèrent le cyclage thermique rapide jusqu'à -196 °C tout en maintenant des finitions hygiéniques. Les usines de séparation d'air alimentées par les énergies renouvelables nécessitent des garnitures de contrôle à réponse rapide pour que les opérateurs puissent ajuster la production pour correspondre aux tarifs de réseau fluctuants.

Accélération du pipeline de projets d'économie de l'hydrogène

Le Consortium H-Mat du ministère américain de l'Énergie rapporte que le stockage d'hydrogène cryogénique atteint 73,46 kg/m³ à -223 °C, doublant presque la densité gazeuse et intensifiant la demande pour des vannes HP sans fuite. La NASA prévoit une installation d'essai d'hydrogène dédiée au Glenn Research Center pour soutenir la propulsion aéronautique, s'appuyant sur cinq décennies d'expertise cryo que les fournisseurs doivent répliquer dans le matériel commercial. Horizon Europe finance des liquéfacteurs ciblant une consommation énergétique de 8-10 kWh/kg, un changement d'étape qui emploiera des centaines de vannes à soupape de précision pour le contrôle de débit sous-refroidi. Les développeurs de réservoirs cryo-comprimés de 700 bar spécifient des alliages inoxydables haute pression avec des garnitures à faibles émissions. La recherche universitaire sur les systèmes d'alimentation d'hydrogène sans pompe illustre les futures opportunités de vannes de style instrument dans le secteur des transports.

Ajouts de capacité dans les usines pétrochimiques et de gaz spéciaux

Le complexe de Baytown d'Air Liquide de 850 millions USD fournira 9 000 t/j d'O₂ et 6 500 t/j de N₂, plus argon, xénon et krypton, chaque flux séparé par fractionnement à basse température qui repose sur des réseaux de vannes à fermeture étanche. Le projet Fadhili de Saudi Aramco augmentera la production de soufre de 2 300 t/j, nécessitant des alliages capables de résister à la fois au choc froid et à la corrosion des gaz acides. Enterprise Products Partners ajoute des services séparés de gaz flash, propane et butane, élargissant le mélange de métallurgie de vannes nécessaire pour les opérations multi-grades. L'intégration de boucles de capture de carbone pousse les opérateurs à sélectionner des vannes qualifiées pour le cyclage de changement de phase CO₂ sous zéro, élargissant davantage les spécifications.

Analyse de l'impact des contraintes

| Contrainte | Impact (~) % sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Complexités de sécurité et de conformité | -0,8 % | Mondial ; strict en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Volatilité des prix de l'acier inoxydable et du nickel | -0,6 % | Centres de fabrication mondiaux, notamment Asie-Pacifique | Court terme (≤ 2 ans) |

| Lacunes de la chaîne d'approvisionnement en composants brasés sous vide | -0,4 % | Mondial ; applications spécialisées les plus affectées | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Complexités de sécurité et de conformité

ASME B31.3 impose des matériaux testés aux chocs en dessous de -425 °F ; les vannes conformes utilisent des alliages inoxydables austénitiques ou en aluminium prouvés par des tests Charpy. La mise à jour 2025 d'ASME VIII introduit de nouvelles études de cas cryogéniques, incitant les concepteurs à ajouter des chapeaux plus épais ou des joints soufflets pour satisfaire les nouvelles règles. MSS SP-158-2021 exige des tests de gaz haute pression qui gonflent les coûts de développement, mais les services publics insistent de plus en plus sur la certification pour réduire le risque de panne. Le Code américain 49 CFR oblige les vannes à maintenir la pression d'essai du réservoir sans suintement et à inclure des protections robustes contre les dommages mécaniques, façonnant les choix de disposition sur les remorques. Les cycles de recertification quinquennaux pour les vannes de sécurité génèrent des revenus de service récurrents mais augmentent les coûts de propriété pour les petits opérateurs. Les petits fabricants peinent à suivre le rythme du travail de codes multi-juridictionnels, donnant un avantage concurrentiel aux marques établies.

Volatilité des prix de l'acier inoxydable et du nickel

Les prix du nickel oscillant de plus de 40 % en 2024 ont créé des maux de tête budgétaires pour les projets de vannes verrouillés dans des contrats EPC à prix fixe. Les grades austénitiques 304L et 316L restent dominants en raison de la rétention de ductilité et de ténacité à -196 °C, mais leur volatilité de coût accélère la recherche sur les options inoxydables duplex et bronze-aluminium qui pourraient réduire de 15 % les dépenses en matières premières. Les OEM leaders signent maintenant des accords d'approvisionnement pluriannuels pour garantir le tonnage et couvrir les pics de coûts, tandis que certains investissent dans des fonderies de précision internes pour dérisquer la disponibilité des composants coulés.

Analyse des segments

Par type de produit : Les vannes à bille maintiennent leur avance tandis que les vannes à soupape accélèrent

Les vannes à bille détenaient une part dominante de 34,18 % du marché des vannes cryogéniques en 2024, grâce à une fermeture étanche éprouvée et une maintenance simple. Les fabricants fournissent des conceptions à tige prolongée qui isolent le siège des gaz liquéfiés bouillants, réduisant l'accumulation de glace et les dommages au siège. La série Fisher HP d'Emerson utilise des anneaux PTFE activés par ressort pour maintenir une fermeture Classe VI à -198 °C. Les vannes à soupape, bien que plus petites en base installée, devraient croître à un TCAC de 5,41 % car les projets de liquéfaction d'hydrogène privilégient leur précision d'étranglement. La taille du marché des vannes cryogéniques pour les vannes à soupape devrait s'élargir notamment dans les usines pilotes produisant 8-10 t/h d'hydrogène liquide, chacune nécessitant un contrôle de débit variable pour gérer la chaleur de conversion ortho-para.

Les améliorations techniques se poursuivent sur les deux lignes. Les fabricants de vannes à bille ajoutent des joints de chapeau en graphite certifiés ISO 15848-1 Classe A pour des émissions fugitives ultra-faibles, un facteur important pour les opérateurs recherchant des crédits ESG. Les OEM de vannes à soupape déploient des bouchons contournés qui offrent des caractéristiques de pourcentage égal, améliorant la stabilité du processus dans les détendeurs multi-étages. Les vannes à opercule et les clapets anti-retour conservent des utilisations de niche : les vannes à opercule accommodent les lignes de chargement GNL plein passage jusqu'à 42 pouces, tandis que les clapets anti-retour cryogéniques à double plaque empêchent la poussée inverse dans les boucles de recirculation des gaz de vaporisation. Les vannes papillon et à bouchon spécialisées comblent les lacunes telles que le service hélium à densité ultra-faible où un couple très faible est essentiel.

Note: Parts des segments de tous les segments individuels disponibles à l'achat du rapport

Par actionnement : Les systèmes manuels dominent mais l'élan pneumatique se développe

Les opérateurs manuels à engrenage et à volant ont représenté 59,82 % du marché des vannes cryogéniques en 2024, prisés pour leur simplicité et leur capacité de sécurité intrinsèque lors de perte d'alimentation. Les terminaux d'exportation GNL s'appuient sur des vannes d'isolement manuelles pour sécuriser les lignes de cargaison lors d'urgences à quai. Le segment, cependant, croît lentement car les propriétaires d'installations cherchent l'opération à distance pour réduire le personnel. L'actionnement pneumatique s'étendra à un TCAC de 5,57 % jusqu'en 2030, exploitant l'air d'usine ou l'azote pour fournir des temps de course rapides sous logique de fermeture en cas de panne. Les sites d'hydrogène privilégient les entraînements pneumatiques pour éviter les risques d'ignition liés aux moteurs électriques.

Les actionneurs électriques atteignent une adoption de niche où le retour de position riche en données est essentiel, comme dans les tunnels de congélation d'azote gérés numériquement qui ajustent finement le débit pour maintenir la texture du produit. Les solutions hybrides qui boulonnent une boîte de vitesses débrayable sur un entraînement pneumatique combinent la surcharge manuelle avec la vitesse automatisée, capturant la demande dans les installations à double usage. Les OEM intègrent de plus en plus des positionneurs intelligents mesurant la friction de tige et le nombre de cycles, alimentant les historiens d'usine qui déclenchent les ordres de travail de service avant que les fuites ne se produisent. Ce modèle de maintenance prédictive renforce les liens du marché secondaire et augmente les revenus à vie par vanne installée.

Par gaz : Le GNL conserve le leadership tandis que l'hydrogène fixe le rythme de croissance

Les applications GNL ont généré 45,47 % de la taille du marché des vannes cryogéniques en 2024. Chaque train de liquéfaction intègre plus de 800 vannes de processus, d'isolement et de sécurité classées pour -162 °C, assurant une base substantielle pour les remplacements alors que les anciennes installations de la côte du Golfe et australiennes atteignent les cycles de révision. L'hydrogène, actuellement plus petit, est positionné pour le TCAC le plus rapide de 5,86 % jusqu'en 2030. Le marché des vannes cryogéniques répond avec de nouveaux alliages qui freinent la fragilisation à l'hydrogène tout en conservant la ténacité à basse température, couplés à une technologie de joint soufflet qui limite la perte de masse fugitive à moins de 1 × 10-⁶ sccs.

L'azote et l'oxygène liquides restent vitaux bien que secteurs de croissance plus lente. Les utilisateurs finaux de l'alimentation, de l'électronique et des soins de santé exigent des finitions internes ultra-propres, poussant les fournisseurs de vannes à polir les pièces mouillées à Ra ≤ 0,4 µm. Les gaz spéciaux tels que l'hélium, le xénon et le néon, bien que petits en volume, commandent des prix premium ; les vannes ici doivent protéger contre les micro-fuites qui gaspilleraient un produit coûtant 20-100 USD par m³. Globalement, l'amplitude de portefeuille à travers plusieurs gaz cryogéniques améliore la résilience du fournisseur contre les dépenses cycliques dans tout groupe de matières premières unique.

Par secteur d'utilisation finale : Le pétrole et le gaz toujours le plus grand, la transition énergétique stimule le secteur de l'électricité

Les compagnies pétrolières et gazières possédaient 41,65 % du marché des vannes cryogéniques en 2024. Les terminaux de liquéfaction, regazéification et d'exportation GPL GNL livrent des commandes répétitives et de gros montants pour des vannes à bille et à opercule de 8-12 pouces conçues pour un service classe 900. Pourtant, le TCAC le plus rapide de 5,34 % réside dans l'énergie et l'électricité, alimenté par les usines de démonstration d'hydrogène à l'échelle des services publics et les unités de séparation d'air liées aux énergies renouvelables. Ces projets privilégient les vannes à soupape associées à des actionneurs numériques pour moduler le débit en réponse aux oscillations de production éolienne et solaire.

Les producteurs chimiques appliquent la séparation cryogénique pour extraire les flux d'argon, krypton et CO₂, utilisant des collecteurs multi-ports remplis de vannes à pointeau de petit diamètre. Les transformateurs d'aliments et de boissons adoptent des tunnels d'azote liquide pour la préservation de la qualité, sélectionnant des vannes à bille hygiéniques avec des joints conformes FDA pour les procédures de nettoyage en place. Les hôpitaux et fabricants de médicaments nécessitent des vannes d'oxygène et d'azote certifiées pour un service non lubrifié, élargissant les niches de revenus spécialisées. Les installations d'essai aérospatiales utilisent de l'hélium jusqu'à -270 °C, exigeant des matériaux de tige sur mesure extrêmes. La diversification à travers de tels secteurs amortit les fournisseurs contre la volatilité des méga-projets GNL.

Note: Parts des segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Asie-Pacifique contrôlait 26,55 % du marché des vannes cryogéniques en 2024 et devrait s'étendre d'un TCAC de 5,72 % jusqu'en 2030. Le renversement de la politique gaz-électricité de la Chine et la demande indienne liée aux vagues de chaleur relancent la croissance des importations, tandis que le Japon et la Corée du Sud investissent dans des centres de rechargement qui repositionnent les cargaisons des États-Unis. Les trains de liquéfaction vieillissants d'Australie entrent dans des cycles de rénovation, poussant les services de vannes du marché secondaire. Les feuilles de route gouvernementales de l'hydrogène en Chine, Corée du Sud et Australie créent des offres supplémentaires pour des vannes à soupape haute pression sur les sites de liquéfacteurs pilotes.

L'Amérique du Nord bénéficie des États-Unis devenant le plus grand exportateur mondial de GNL et du financement fédéral agressif pour les centres d'hydrogène. Les projets de liquéfaction brownfield de la côte du Golfe stipulent l'adhésion à l'Association nord-américaine des fabricants de vannes, favorisant les fournisseurs domestiques avec des inventaires locaux. L'investissement de Baytown d'Air Liquide plus plusieurs constructions-propriétés d'oxygène liquide à moyenne échelle maintiennent une absorption constante de vannes de gaz industriels. La première expédition GNL du Canada prévue pour 2027 depuis la Colombie-Britannique ajoutera une demande de l'hémisphère occidental.

L'Europe, malgré des importations GNL plus faibles en 2024, s'engage lourdement dans l'hydrogène. La capacité d'électrolyseurs planifiée de 10 GW en Allemagne se lie aux schémas de liquéfaction et de stockage souterrain, chacun spécifiant des vannes d'isolement ultra-faibles fuites. Horizon Europe finance des essais de réservoirs LH₂ mobiles entre l'Espagne et les Pays-Bas, générant des commandes de vannes de manutention de cargaison spécialisées. Les ports nordiques accélèrent les déploiements de soutage GNL soutenant les alliances de transport de corridor vert.

Le Moyen-Orient et l'Afrique témoignent d'un traitement gazier greenfield considérable. L'expansion Fadhili de Saudi Aramco, North Field South du Qatar et plusieurs complexes pétrochimiques omanais nécessitent une métallurgie cryogénique durable qui résiste aux composés de gaz acides. Abu Dhabi explore l'ammoniac bleu, qui importera les philosophies de conception des trains GNL aux packages de vannes. En Afrique, l'usine GNL terrestre reportée du Mozambique, une fois la sécurité stabilisée, promet un cycle frais d'approvisionnement en vannes.

L'Amérique du Sud reste naissante mais prometteuse. Le Brésil envisage des unités flottantes de stockage et de regazéification pour gérer les déficits gaziers saisonniers, nécessitant des skids de vannes cryogéniques compacts. Le schiste Vaca Muerta d'Argentine pourrait éventuellement alimenter des projets de barges d'exportation GNL, bien que l'incertitude du calendrier tempère la demande à court terme. Le secteur minier du Chili enquête sur l'oxygène liquide pour l'efficacité des processus, présentant des perspectives de vannes petites mais à marge élevée.

Paysage concurrentiel

La consolidation remodèle le marché des vannes cryogéniques. La fusion entièrement en actions de Chart Industries et Flowserve, évaluée à 19 milliards USD, crée une entité intégrée verticalement couvrant les pompes de processus, vannes et services après-vente, avec 300 millions USD de synergies de coûts annuelles attendues dans les trois ans. L'acquisition antérieure de MOGAS Industries par Flowserve de 290 millions USD renforce la capacité d'isolement en service sévère, positionnant le groupe pour les tâches hydrogène. PSG, propriété de Dover, a acheté Cryogenic Machinery Corp, et OPW a acheté Marshall Excelsior, élargissant leurs portefeuilles d'énergie propre.

La différenciation technologique reste vitale. La conception de bouchon équilibré Fisher HP d'Emerson maintient un contrôle serré sous des différentiels de 300 bar, tandis que les vannes à soupape à entrée par le haut de Samson AG permettent des échanges de garniture in situ qui réduisent les temps d'arrêt de 40 %. Les entreprises émergentes comme HeLIUM Cryogenics commercialisent des refroidisseurs Stirling miniatures qui intègrent des micro-vannes propriétaires, signalant un futur de réfrigération décentralisée. Baker Hughes exploite les compresseurs plus les packages de vannes dans les offres clé en main, remportant des attributions GNL multi-trains d'une valeur de 5,6 milliards USD.

Le service reste une pierre angulaire des revenus. Le groupe Chart-Flowserve combiné attend 42 % des ventes des contrats du marché secondaire, reflétant la préférence des opérateurs pour les pièces groupées et les programmes d'inspection annuels. Les OEM déploient de plus en plus des jumeaux numériques qui enregistrent les cycles de vannes et prédisent l'usure des sièges, renforçant l'adhésion client. Régionalement, les fabricants japonais conservent des réputations de référence pour les vannes d'oxygène construites en salle blanche ; les maisons européennes mènent dans les assemblages à chemise sous vide ; et les marques américaines dominent l'isolement GNL de gros diamètre.

L'intensité concurrentielle est modérée : les cinq premiers fournisseurs contrôlent ensemble environ 55 % de la capacité de liquéfaction installée, tandis que des centaines de spécialistes locaux servent des segments de niche tels que les dewars et congélateurs de laboratoire. La pression sur les prix persiste dans les vannes à bille de base, mais les projets hydrogène et aérospatial haute spécification commandent des marges premium. Les fournisseurs capables de soutenir une certification rapide pour ASME, CE-PED et KGS simultanément capturent des opportunités multi-continentales.

Leaders de l'industrie des vannes cryogéniques

-

Emerson Electric Co.

-

Baker Hughes

-

Flowserve Corporation

-

Velan

-

Samson AG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Chart Industries et Flowserve Corporation ont annoncé une fusion entièrement en actions d'égaux évaluée à 19 milliards USD, formant un acteur différencié dans les technologies de processus industriels avec 300 millions USD de synergies de coûts attendues.

- Février 2025 : Baker Hughes a remporté un contrat de Bechtel pour fournir des équipements de technologie gazière, incluant huit compresseurs de réfrigération principaux, pour deux trains de liquéfaction totalisant 11 MTPA en Louisiane.

Portée du rapport mondial sur le marché des vannes cryogéniques

Une vanne cryogénique est généralement conçue pour réagir à la haute pression, qui pousse la vanne en position ouverte pour permettre au gaz ou autre fluide de s'écouler facilement. Le marché est segmenté par type de produit, gaz, secteur d'utilisation finale et géographie. Par type de produit, le marché est segmenté en vanne à bille, clapet anti-retour, vanne à opercule, vanne à soupape et autres types de produits. Par gaz, le marché est segmenté en azote liquide, hélium liquide, hydrogène, oxygène et autres gaz. Par secteur d'utilisation finale, le marché est segmenté en produits chimiques, pétrole et gaz, énergie et électricité, alimentation et boissons, médical et autres secteurs d'utilisation finale. Le rapport couvre également la taille et les prévisions pour le marché des vannes cryogéniques dans 15 pays à travers les principales régions. Pour chaque segment, le dimensionnement du marché et les prévisions ont été faits sur la base des revenus (millions USD).

| Vanne à bille |

| Vanne à opercule |

| Vanne à soupape |

| Clapet anti-retour |

| Autres types de produits |

| Manuel |

| Pneumatique |

| Électrique |

| Azote liquide |

| Gaz naturel liquéfié |

| Hydrogène |

| Oxygène |

| Autres gaz |

| Pétrole et gaz |

| Énergie et électricité |

| Produits chimiques |

| Alimentation et boissons |

| Médical |

| Autres secteurs d'utilisation finale |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Europe | Allemagne |

| Royaume-Uni | |

| Italie | |

| France | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | Arabie saoudite |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique |

| Par type de produit | Vanne à bille | |

| Vanne à opercule | ||

| Vanne à soupape | ||

| Clapet anti-retour | ||

| Autres types de produits | ||

| Par actionnement | Manuel | |

| Pneumatique | ||

| Électrique | ||

| Par gaz | Azote liquide | |

| Gaz naturel liquéfié | ||

| Hydrogène | ||

| Oxygène | ||

| Autres gaz | ||

| Par secteur d'utilisation finale | Pétrole et gaz | |

| Énergie et électricité | ||

| Produits chimiques | ||

| Alimentation et boissons | ||

| Médical | ||

| Autres secteurs d'utilisation finale | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| Italie | ||

| France | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Arabie saoudite | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché des vannes cryogéniques ?

Le marché est évalué à 3,27 milliards USD en 2025 et devrait croître à 4,08 milliards USD d'ici 2030.

Quelle région mène la demande de vannes cryogéniques ?

L'Asie-Pacifique détient la première position régionale avec 26,55 % des revenus en 2024, portée par la croissance des importations GNL et l'expansion de l'infrastructure gazière.

Quel type de produit a la plus grande part du marché des vannes cryogéniques ?

Les vannes à bille mènent avec 34,18 % de part grâce à leur performance de fermeture étanche dans les applications GNL et pétrochimiques.

Quel segment de gaz devrait croître le plus rapidement ?

Les vannes de manipulation d'hydrogène devraient enregistrer le TCAC le plus élevé de 5,86 % jusqu'en 2030 alors que les investissements en hydrogène vert s'accélèrent.

Quelles normes régissent la sécurité des vannes cryogéniques en Amérique du Nord ?

Les réglementations clés incluent ASME B31.3 tuyauterie de processus, les mises à jour du code de réservoirs sous pression ASME VIII, les protocoles de test MSS SP-158, et les règles de transport 49 CFR.

Dernière mise à jour de la page le: