Taille et parts du marché de l'immobilier commercial en Israël

Analyse du marché de l'immobilier commercial en Israël par Mordor Intelligence

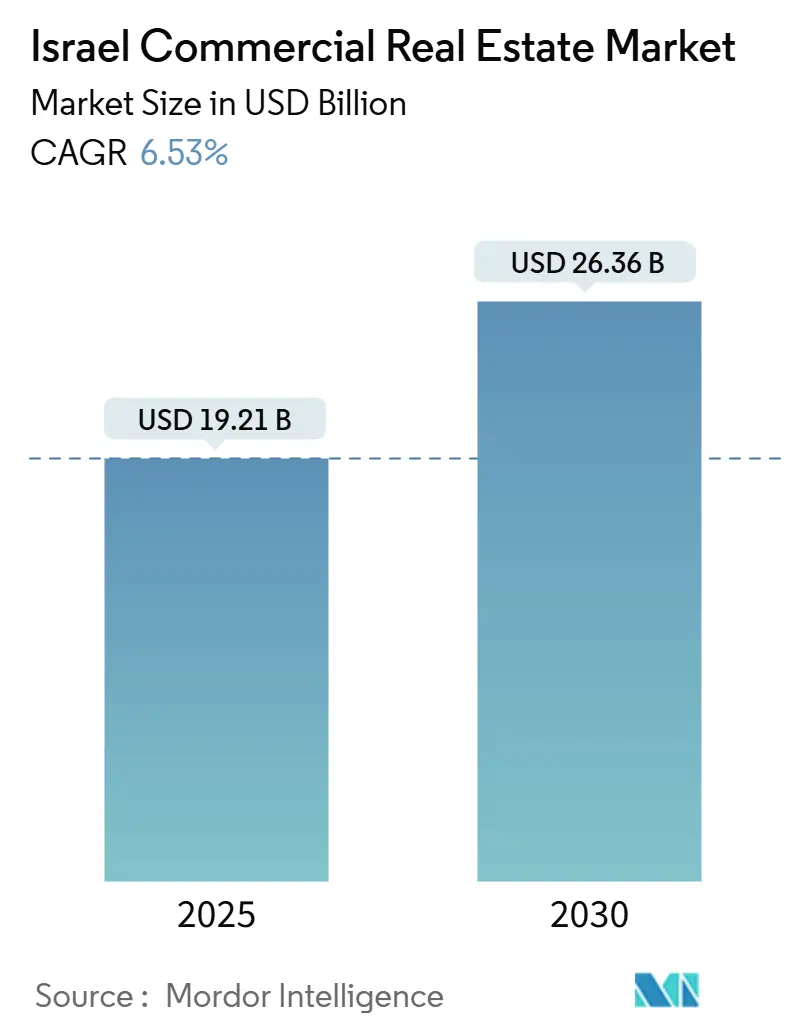

Le marché de l'immobilier commercial en Israël s'élève à 19,21 milliards USD en 2025 et est en voie d'atteindre 26,36 milliards USD d'ici 2030, progressant à un TCAC de 6,53 %. Cette expansion reflète le statut d'Israël en tant que hub technologique mondial, sa position pivot entre trois continents, et le flux constant de capitaux institutionnels domestiques recherchant des revenus liés à l'inflation. La demande stimulée par l'e-commerce pour des parcs logistiques de catégorie un, le développement accéléré orienté vers les transports le long des nouveaux corridors ferroviaires de Tel-Aviv, et la construction de centres de données périphériques élèvent tous les exigences des occupants. Dans le même temps, la volatilité géopolitique et la hausse des coûts de construction maintiennent les primes de risque élevées, incitant les investisseurs à mettre l'accent sur la qualité des actifs, les emplacements résilients et les bases locatives diversifiées[1]Amir Yaron, "Rapport annuel de stabilité financière 2024," Banque d'Israël, bankisrael.gov.il. Les promoteurs établis répondent par des rénovations de bâtiments intelligents, des améliorations d'efficacité énergétique et des coentreprises stratégiques qui réduisent les coûts de financement tout en élargissant l'accès au marché.

Principales conclusions du rapport

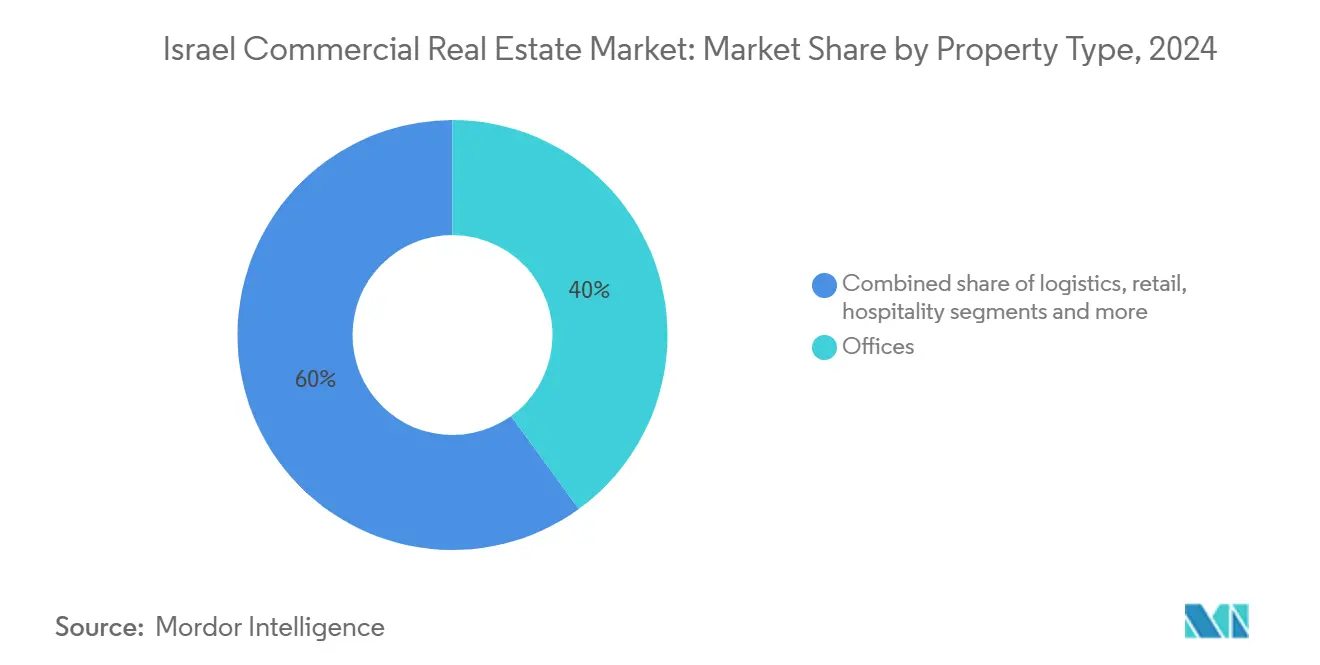

- Par type de propriété, les bureaux détenaient la plus grande part de marché de l'immobilier commercial en Israël avec 40,0 % en 2024, tandis que l'espace logistique et industriel devrait croître à un TCAC de 6,73 % jusqu'en 2030.

- Par modèle économique, les transactions de vente représentaient 74,0 % de la taille du marché de l'immobilier commercial en Israël en 2024, tandis que les activités de Localisation et de bail enregistrent le TCAC le plus rapide de 6,99 % pour 2025-2030.

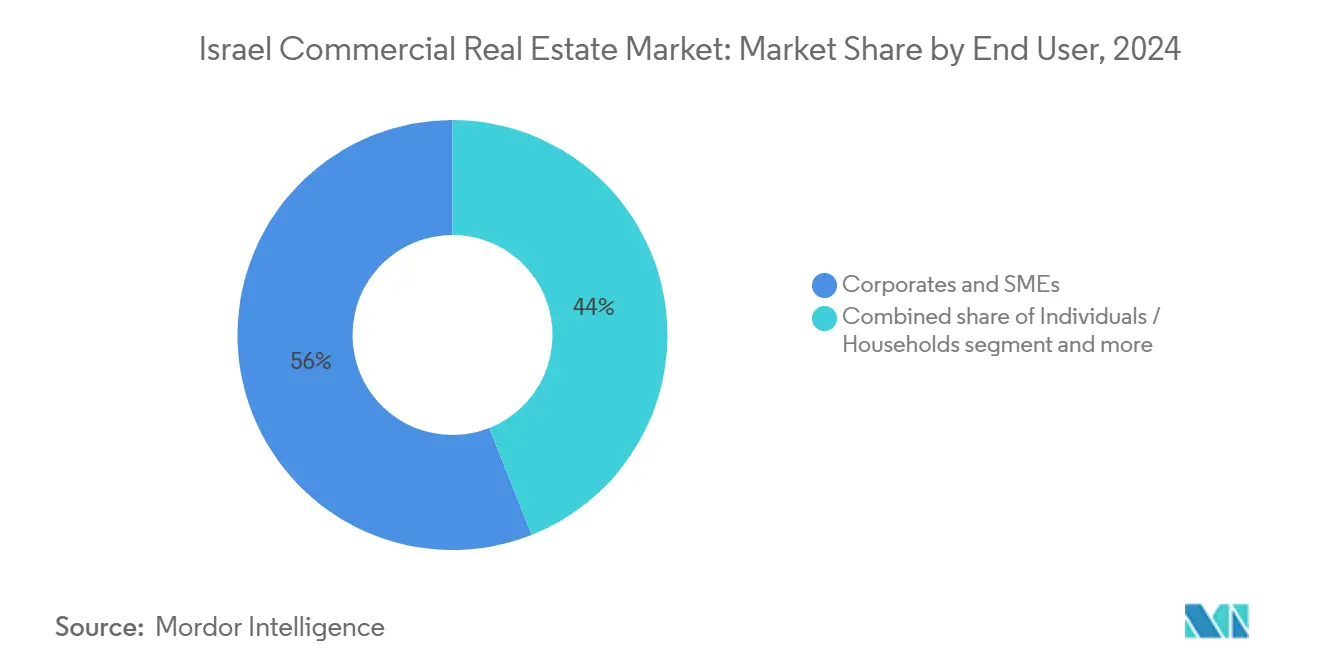

- Par utilisateur final, les entreprises et PME commandaient 56,0 % de l'activité en 2024 ; ce segment devrait croître à 6,92 % sur la période de prévision.

- Par région, le district de Tel-Aviv menait avec 45,0 % de part de revenus en 2024, tandis que le district central affiche le TCAC le plus élevé de 7,12 % jusqu'en 2030.

Tendances et aperçus du marché de l'immobilier commercial en Israël

Analyse de l'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Expansion des locataires technologiques mondiaux | +1.2% | Districts de Tel-Aviv et Central | Moyen terme (2-4 ans) |

| Demande logistique de catégorie un et chaîne du froid | +0.9% | National ; Central et Sud | Court terme (≤ 2 ans) |

| Rotation des fonds de pension vers les REIT | +0.8% | National | Moyen terme (2-4 ans) |

| Amélioration du corridor de métro léger de Tel-Aviv | +0.7% | Corridors de Tel-Aviv et Central | Long terme (≥ 4 ans) |

| Détournement de chaîne d'approvisionnement UE via Haïfa | +0.6% | District Nord | Moyen terme (2-4 ans) |

| Croissance des campus de centres de données périphériques | +0.5% | Districts de Tel-Aviv et Central | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Expansion des locataires technologiques mondiaux se concentrant à Tel-Aviv et Herzliya

Les entreprises technologiques mondiales continuent d'étendre leurs activités de R&D et leurs sièges régionaux dans le quartier central des affaires de Tel-Aviv et à Herzliya Pituach. La demande se concentre sur les tours de catégorie un offrant des infrastructures de télécommunications résilientes, une alimentation électrique redondante et des plateaux adaptables. Le regroupement comprime les taux de vacance, maintient les loyers premium et stimule le redéveloppement mixte adjacent. Les réformes gouvernementales dans la banque, les marchés de capitaux et l'immobilier rationalisent les approbations et encouragent les engagements de Localisation d'entreprise à long terme. Les promoteurs capables d'intégrer une alimentation haute densité, des systèmes de cybersécurité robustes et des équipements collaboratifs trouvent un avantage pour attirer les locataires ancres.

Demande accélérée pour les parcs logistiques et de chaîne du froid de catégorie A stimulée par l'e-commerce

La pénétration du commerce en ligne alimente les exigences nationales pour des entrepôts à haute baie, des nœuds d'exécution automatisés et des stockages à température contrôlée près des centres de population. Les installations doivent supporter la robotique, un débit élevé et une distribution multi-locataires. La géographie centrale d'Israël soutient les flux régionaux, mais les goulots d'étranglement opérationnels au port de Haïfa exposent les vulnérabilités de la chaîne d'approvisionnement, incitant les investisseurs à construire une capacité redondante autour d'Ashdod et des centres intérieurs. Les parcs de chaîne du froid commandent des primes locatives étant donné le besoin de contrôles climatiques précis pour les stocks alimentaires et pharmaceutiques.

Corridors de métro léger et de métro de Tel-Aviv réévaluant les valeurs foncières commerciales adjacentes

Les nouvelles lignes de transport remodèlent la mobilité urbaine, ajoutant des stations qui élargissent les zones de chalandise et augmentent la fréquentation. Les parcelles commerciales à distance de marche bénéficient d'une revalorisation des valeurs d'évaluation, tandis que la pression de redéveloppement augmente sur les lots sous-utilisés. Les propriétaires de commerces de détail et de bureaux capitalisent sur des densités plus élevées, et les schémas d'usage mixte gagnent en traction alors que les planificateurs encouragent les clusters vivre-travailler-jouer. Les investisseurs évaluent les projets à long délai d'exécution sur les attentes d'une fréquentation soutenue et d'une préférence croissante pour les transports publics.

Rotation des fonds de pension vers les REIT israéliens recherchant des flux de trésorerie liés à l'inflation

Les gestionnaires de pensions locaux augmentent les allocations aux REIT pour se couvrir contre les hausses de prix à la consommation. L'afflux approfondit la liquidité du marché et réduit les écarts de financement pour les émetteurs expérimentés. En retour, les REIT recyclent le capital dans le redéveloppement des stocks vieillissants et l'acquisition de plateformes logistiques. La gouvernance transparente et la divulgation trimestrielle satisfont les exigences de diligence raisonnable institutionnelle, renforçant un cercle vertueux de formation de capital[2]Eyal Cohen, "Loi sur les fonds d'investissement immobilier d'Israël-Mise à jour 2025," Ministère des Finances, mof.gov.il.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coûts de construction et fonciers records | -1.1% | National ; Tel-Aviv aigu | Court terme (≤ 2 ans) |

| Adoption persistante du travail hybride | -0.8% | CBD de Tel-Aviv et Central | Court terme (≤ 2 ans) |

| Prime de risque géopolitique sur le financement | -0.7% | National ; régions frontalières | Moyen terme (2-4 ans) |

| Stress hydrique croissant et dépenses d'investissement climatiques | -0.4% | Districts côtiers | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Adoption persistante du travail hybride adoucissant l'absorption nette des bureaux de CBD

Les politiques de travail hybride réduisent la densité des bureaux et prolongent les cycles de décision. Les tours premium maintiennent l'occupation en offrant des équipements de bien-être, des aménagements flexibles et un contrôle d'accès numérique, mais les stocks secondaires font face à des vacances plus longues et à des concessions de loyer. Les propriétaires se tournent vers des plateaux plus petits, des suites spécialisées et des étages d'équipements partagés pour préserver l'attrait. Les opérateurs d'espaces de coworking agrègent la demande d'appoint des clients d'entreprise équilibrant les modèles distants et en bureau.

Coûts de construction et fonciers records compressant les marges de développement

Les coûts du béton, de l'acier et de la main-d'œuvre ont augmenté de 15-20 % d'une année sur l'autre en 2024, tandis que les enchères foncières dans le cœur de Tel-Aviv ont établi des références records. Les promoteurs recherchent soit des coentreprises, des engagements de pré-Localisation ou une densité mixte verticale pour justifier les rendements pro forma. L'ingénierie de valeur, les composants modulaires et les incitations pour les bâtiments verts réduisent chacun les dépenses d'investissement mais ne peuvent pas compenser entièrement les pressions tarifaires, retardant les démarrages spéculatifs[3]Lior Horowitz, "Perspectives 2025 de l'Association des constructeurs d'Israël," Association des constructeurs d'Israël, iba.org.il.

Analyse des segments

Par type de propriété : les bureaux détiennent la plus grande part tandis que la logistique accélère

Les bureaux contrôlaient une part dominante de 40 % du marché de l'immobilier commercial en Israël en 2024, ancrés par les locataires de technologie et de services financiers regroupés dans les CBD de Tel-Aviv. Les tours premium obtiennent des primes de loyer grâce aux équipements de classe un, aux certifications ESG et à l'infrastructure numérique plug-and-play. Malgré le travail hybride, l'absorption nette reste positive pour les bâtiments offrant des aménagements flexibles et des caractéristiques de bien-être. Les promoteurs convertissent les stocks obsolètes en usage mixte boutique ou en laboratoires de sciences de la vie pour capturer les poches de demande émergentes. Pendant ce temps, le sous-segment logistique affiche un TCAC prévu de 7,77 %, stimulé par la croissance de l'e-commerce et les stratégies de rapprochement. Le capital institutionnel afflue vers les parcs d'entrepôts build-to-core dotés de hautes hauteurs libres et de dalles prêtes pour l'automatisation. Les accords de financement à terme réduisent le risque locatif et accélèrent les calendriers de projet.

La taille du marché de l'immobilier commercial en Israël liée à la logistique bénéficie de la diversification portuaire et des améliorations autoroutières qui raccourcissent la livraison du dernier kilomètre. Les installations de chaîne du froid gagnent en traction auprès des importateurs pharmaceutiques et des plateformes d'épicerie recherchant la conformité avec des normes de température strictes. L'offre spéculative reste mesurée, maintenant une occupation saine et encourageant la croissance locative. En comparaison, le commerce de détail fait face à un changement structurel alors que les stratégies omnicanales remodèlent les empreintes de magasins. L'hôtellerie rebondit avec le retour des voyages d'affaires et du tourisme régional, mais les propriétaires privilégient le potentiel de réutilisation adaptative pour couvrir les fluctuations de la demande.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par modèle économique : les ventes dominent encore mais la location gagne en dynamisme

Les transactions de vente représentaient 74 % de l'activité globale en 2024, reflétant la préférence locale pour la propriété d'actifs et la disponibilité prête des hypothèques. Les investisseurs fortunés et les family offices acquièrent des bâtiments générateurs de revenus pour préserver le capital et se couvrir contre l'inflation. Néanmoins, la Localisation affiche des perspectives robustes de TCAC de 7,45 % alors que les entreprises optimisent les bilans et les entrants internationaux favorisent la flexibilité opérationnelle. Les propriétaires élaborent des conditions de bail incorporant des escalations liées aux indices, une maintenance partagée et des options de résiliation anticipée. Les structures de cession-bail libèrent du capital pour les occupants tout en assurant une Localisation à long terme pour les propriétaires.

Les revenus locatifs récurrents stabilisent les flux de trésorerie pour les REIT, soutenant la visibilité des dividendes qui attire les fonds de pension. La taille du marché de l'immobilier commercial en Israël attribuable à la Localisation s'élargit alors que les promoteurs livrent des campus sur mesure conçus pour une occupation mono ou multi-locataires. Les plateformes prop-tech numérisent la gestion des contrats, automatisent la facturation et permettent l'optimisation d'actifs basée sur les données, améliorant à la fois l'expérience locataire et les marges propriétaires.

Par utilisateur final : les entreprises et PME stimulent la dynamique de la demande

Les entreprises et PME ont contribué à 56 % de l'activité du marché en 2024, soutenues par un écosystème de start-up dynamique et une expansion multinationale constante. Les afflux de capital-risque financent l'occupation d'espaces de travail, tandis que les entreprises mondiales basent leurs centres de R&D à proximité des pools de talents d'Israël. Les fournisseurs d'espaces de travail flexibles agrègent la demande de locataires plus petits en baux maîtres, facilitant l'entrée pour les nouvelles entreprises. Le segment devrait croître à 6,41 % jusqu'en 2030, maintenant une absorption constante à travers les portefeuilles de bureaux, industriels légers et d'usage mixte.

Les utilisateurs ménagers et individuels restent importants dans le commerce de détail au niveau de la rue, les points de vente de restauration et les petits entrepôts. Les locataires gouvernementaux et institutionnels apportent la stabilité grâce à des baux longs à Jérusalem et dans les capitales de district. La taille du marché de l'immobilier commercial en Israël est liée aux utilisateurs gouvernementaux, soutenant l'investissement infrastructurel, particulièrement pour l'administration publique et les installations de santé. Les promoteurs équilibrent les stratégies spéculatives et de pré-Localisation pour servir les calendriers d'approvisionnement variables et les exigences de conformité.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Analyse géographique

La part de 45 % du district de Tel-Aviv souligne son statut incontesté de noyau financier et technologique du pays. Les tours de bureaux premium avec certifications LEED ou WELL atteignent une occupation supérieure à la moyenne alors que les géants technologiques et les start-up fintech étendent les effectifs de R&D. La proximité du district avec l'unéroport Ben Gourion améliore la mobilité des cadres, tandis que le nouveau réseau de métro léger élargit les zones de chalandise des navetteurs et augmente la fréquentation commerciale autour des nœuds de stations.

La croissance du district Sud de 7,12 % TCAC reflète les efforts gouvernementaux concertés pour diversifier l'activité économique loin du centre encombré. Les parcs industriels près de Be'er Sheva attirent les sous-traitants de semi-conducteurs, les intégrateurs d'énergie renouvelable et les producteurs de technologie de défense. Les promoteurs logistiques acquièrent de grandes étendues le long de l'autoroute 6 pour construire des campus de distribution multi-clients desservant les flux domestiques et d'exportation via le port d'Ashdod. Les coûts fonciers plus bas permettent des ratios de parcelles plus élevés, tandis que les incitations fiscales municipales renforcent la faisabilité des projets.

Les banlieues du district Central telles que Petah Tikva et Ramat Gan fournissent des alternatives rentables pour les occupants intensifs en espace. Les entreprises relocalisent les fonctions non orientées client bénéficient de loyers compétitifs tout en restant à 20 minutes du CBD de Tel-Aviv par rail. Le district accueille la plus grande concentration de projets de centres de données périphériques, tirant parti des réseaux électriques robustes et de la connectivité fibre.

La demande commerciale de Jérusalem reste constante, menée par les ministères gouvernementaux, les missions diplomatiques et les institutions académiques. Les incubateurs de sciences de la vie liés aux hôpitaux et universités stimulent la demande d'espaces de bureaux spécialisés équipés de laboratoires. Les règles de préservation du patrimoine contraignent la nouvelle offre, maintenant la fidélité des occupants aux actifs existants de haute qualité.

Les nœuds côtiers du Nord autour de Haïfa connaissent une absorption progressive liée à la privatisation portuaire et aux améliorations ferroviaires. L'entreposage côtier et les installations de quai de transfert réduisent la congestion et permettent des opérations 24h/24. Les investisseurs intègrent des micro-réseaux d'énergie renouvelable pour atténuer l'instabilité du réseau et atteindre les objectifs de durabilité d'entreprise.

Paysage concurrentiel

Le marché de l'immobilier commercial en Israël présente une concentration modérée, avec des promoteurs domestiques établis tels qu'Azrieli Group, Melisron et Gazit Globe tirant parti de réserves foncières profondes et de la familiarité réglementaire pour sécuriser des sites premium. Ces entreprises poursuivent la diversification à travers les verticales bureaux, commerce de détail, logistique et centres de données pour lisser les cycles de revenus. La levée de capitaux via les structures REIT domestiques réduit les coûts de financement, tandis que les cessions stratégiques libèrent du capital pour de nouveaux développements.

Les entrants internationaux s'associent avec les acteurs locaux pour naviguer les processus de zonage et les réglementations de sécurité. Les prestataires de services mondiaux CBRE, JLL, Cushman & Wakefield et Colliers conseillent sur le déploiement de capital transfrontalier, la gestion de portefeuille et la conformité ESG. Les coentreprises mélangent le capital étranger avec l'expertise d'exécution sur le terrain, atténuant le risque géopolitique et de change.

L'intégration technologique différencie les propriétaires leaders. Les plateformes de bâtiments intelligents surveillent la consommation d'énergie, la maintenance prédictive et la qualité de l'air intérieur, améliorant la satisfaction des locataires et réduisant les dépenses d'exploitation. Les opérateurs d'espaces de travail flexibles louent des étages contigus dans des tours premium, offrant aux entreprises des espaces d'appoint clés en main. Les promoteurs pilotent la construction modulaire pour réduire les temps de construction et les empreintes carbone.

Leaders de l'industrie de l'immobilier commercial en Israël

-

Arko Holdings Ltd

-

Ashtrom Group Ltd

-

Gazit-Globe Ltd

-

Azrieli Group Ltd

-

Melisron Ltd

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Février 2025 : L'évaluation de la Banque mondiale valorise les besoins de reconstruction pour Gaza et la Cisjordanie à 53 milliards USD, impliquant des perturbations de chaîne d'approvisionnement régionale qui peuvent affecter les flux logistiques commerciaux israéliens.

- Janvier 2025 : Eli Cohen assume le poste de ministre de l'Énergie et des Infrastructures, signalant des révisions potentielles des codes du bâtiment et de l'expansion du réseau qui influencent les valorisations d'actifs futures.

- Décembre 2024 : Les menaces sécuritaires au port de Haïfa augmentent la perspective de détournement de fret, stimulant l'investissement dans des centres logistiques alternatifs.

- Octobre 2024 : L'escalade du conflit régional entraîne des pics de prix du pétrole et augmente le coût du capital pour les investisseurs immobiliers.

Portée du rapport sur le marché de l'immobilier commercial en Israël

Une analyse complète du contexte du marché de l'immobilier commercial israélien, qui inclut une évaluation du marché parent, les tendances émergentes par segments et marchés régionaux, les changements significatifs dans la dynamique du marché, et un aperçu du marché est couverte dans le rapport

Bureau

Industriel

Par type de propriété Commerce de détail

Hôtels

Autres types de propriétés

| Bureaux |

| Commerce de détail |

| Logistique / Industriel |

| Autres (usage mixte, centres de données) |

| Ventes |

| Location |

| Particuliers / Ménages |

| Entreprises et PME |

| Autres |

| District de Tel-Aviv |

| District Central |

| District de Jérusalem |

| Reste d'Israël |

| Par type de propriété | Bureaux |

| Commerce de détail | |

| Logistique / Industriel | |

| Autres (usage mixte, centres de données) | |

| Par modèle économique | Ventes |

| Location | |

| Par utilisateur final | Particuliers / Ménages |

| Entreprises et PME | |

| Autres | |

| Par région | District de Tel-Aviv |

| District Central | |

| District de Jérusalem | |

| Reste d'Israël |

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché de l'immobilier commercial en Israël ?

Le marché est évalué à 19,21 milliards USD en 2025 et devrait atteindre 26,36 milliards USD d'ici 2030.

Quel type de propriété mène le marché ?

Les bureaux détiennent la plus grande part de marché de l'immobilier commercial en Israël avec 40 %, ancrés par les locataires de technologie et de services financiers à Tel-Aviv.

Où la croissance la plus rapide se produit-elle régionalement ?

Le district Central affiche la croissance la plus élevée avec un TCAC prévu de 7,12 % pour 2025-2030, stimulé par l'expansion logistique et industrielle.

Pourquoi les actifs logistiques attirent-ils un intérêt croissant des investisseurs ?

La croissance de l'e-commerce, la diversification portuaire et la demande de chaîne du froid stimulent un TCAC de 6,73 % dans l'immobilier logistique et industriel.

Comment les promoteurs atténuent-ils la hausse des coûts de construction ?

Ils emploient des coentreprises, la construction modulaire, l'ingénierie de valeur et la densité d'usage mixte pour protéger les marges face aux prix records des terrains et matériaux.

Quel rôle jouent les REIT sur le marché ?

L'allocation des fonds de pension domestiques vers les REIT fournit un capital liquide lié à l'inflation qui soutient le nouveau développement et les acquisitions d'actifs.

Dernière mise à jour de la page le: