Analyse du marché des revêtements en bobine

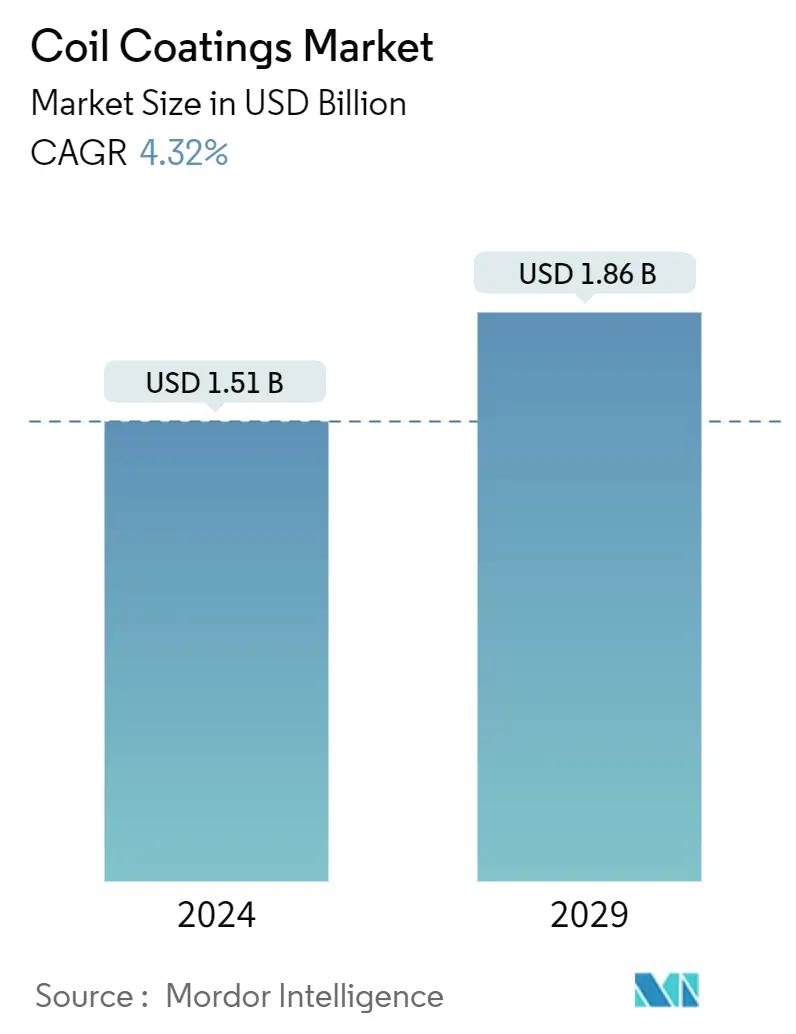

La taille du marché des revêtements en bobines est estimée à 1,51 milliard USD en 2024 et devrait atteindre 1,86 milliard USD dici 2029, avec une croissance de 4,32 % au cours de la période de prévision (2024-2029).

La pandémie de COVID-19 a eu un impact négatif sur le marché. La pandémie a mis en danger les projets de construction et dingénierie dans le monde entier de nombreuses manières, et de nombreux projets ont été fermés ou interrompus, ralentissant la croissance du marché des revêtements en continu pendant la crise pandémique. Cependant, lindustrie a connu une reprise en 2021, faisant ainsi rebondir la demande pour le marché étudié.

- À court terme, la demande croissante du secteur du bâtiment et de la construction, les influences environnementales croissantes et les progrès technologiques sont les principaux facteurs qui animent le marché étudié.

- À linverse, la demande croissante de matériaux légers dans lindustrie automobile devrait freiner la croissance du marché étudié.

- Cependant, la demande croissante de revêtements en polymères fluorés pour les applications architecturales constituera probablement une opportunité.

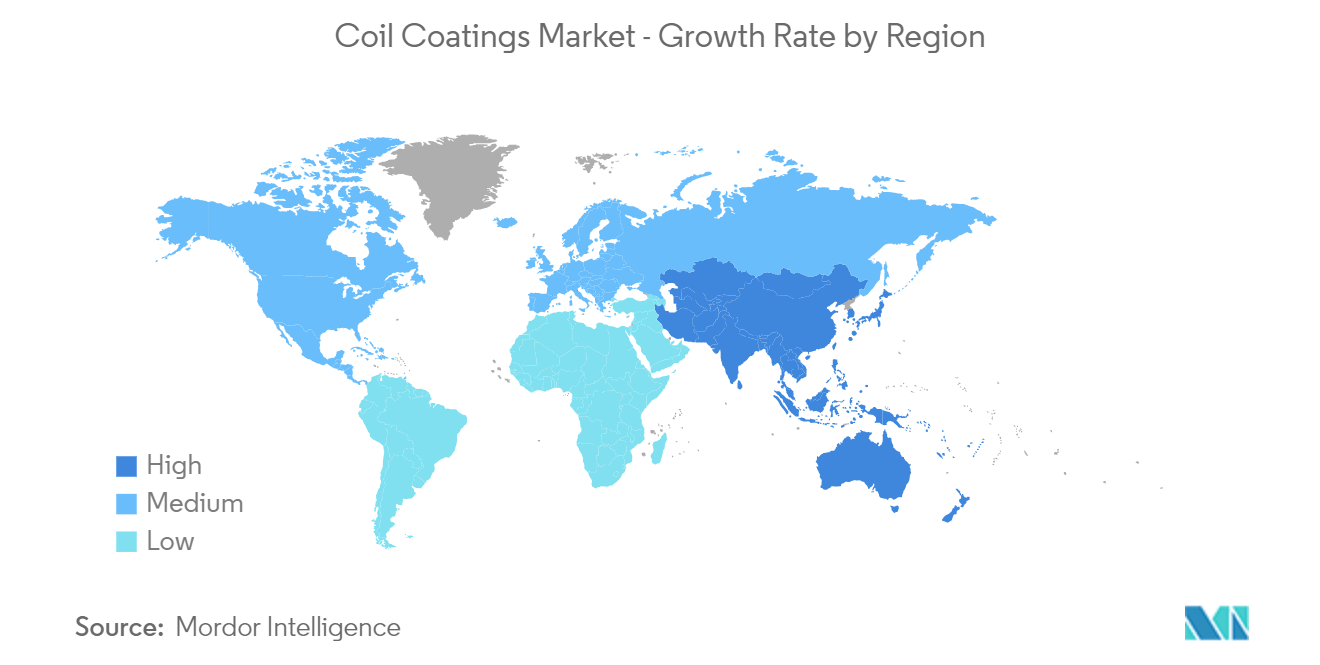

- L'Asie-Pacifique a dominé le marché en termes de consommation en raison de l'augmentation de la production et des exportations de tôles prérevêtues dans la région en raison de la production élevée d'acier fini et de la fabrication élevée de produits destinés aux utilisateurs finaux.

Tendances du marché des revêtements en bobine

Demande croissante du secteur du bâtiment et de la construction

- L'industrie du bâtiment et de la construction est de loin le plus gros consommateur de revêtements en continu. Les principales résines largement utilisées dans la construction sont la résine polyester, le polyester modifié au silicone, les polyfluorures de vinylidène (PVDF) ou le fluoropolymère. Avec le nombre croissant de codes du bâtiment qui favorisent les structures économes en énergie, les constructeurs de maisons et les consommateurs s'orientent progressivement vers des stratégies de construction qui offrent des performances et des économies d'énergie à long terme.

- La demande croissante du secteur de la construction est un facteur clé qui anime le marché des revêtements en continu. Parmi les grands projets de construction de bâtiments en cours dans le monde, citons le projet de complexe à usage mixte Magnolia d'une valeur d'un milliard de dollars au Texas, qui devrait être achevé au premier trimestre 2025. Le projet de réaménagement urbain de type 1 du district Minamikoiwa 6-Chome à Tokyo, au Japon, est un autre projet qui devrait être achevé en 2026. Ainsi, on estime que ces projets de construction utiliseront des produits en bobines pour la toiture, les portes en acier, les panneaux en aluminium, le caoutchouc, le collage par stratification métallique, les travaux de rénovation et autres.

- De plus, les revêtements en continu sont également largement utilisés pour les applications de construction intérieure et extérieure en raison de leur malléabilité. Les constructeurs de maisons et les consommateurs se tournent de plus en plus vers des techniques de construction qui confèrent des performances et des économies d'énergie à long terme. Ils se concentrent donc sur le développement de structures économes en énergie.

- Les revêtements en bobine fournissent une technologie de pigment réfléchissant les infrarouges qui contribue à abaisser la température intérieure du bâtiment. Cette technique réduit l'énergie consommée pour le refroidissement, ce qui rend les revêtements en bobines économes en énergie et le choix privilégié pour les produits en bobines utilisés dans les travaux de construction. Il est également utilisé pour construire des gouttières et des descentes pluviales pour des installations étanches.

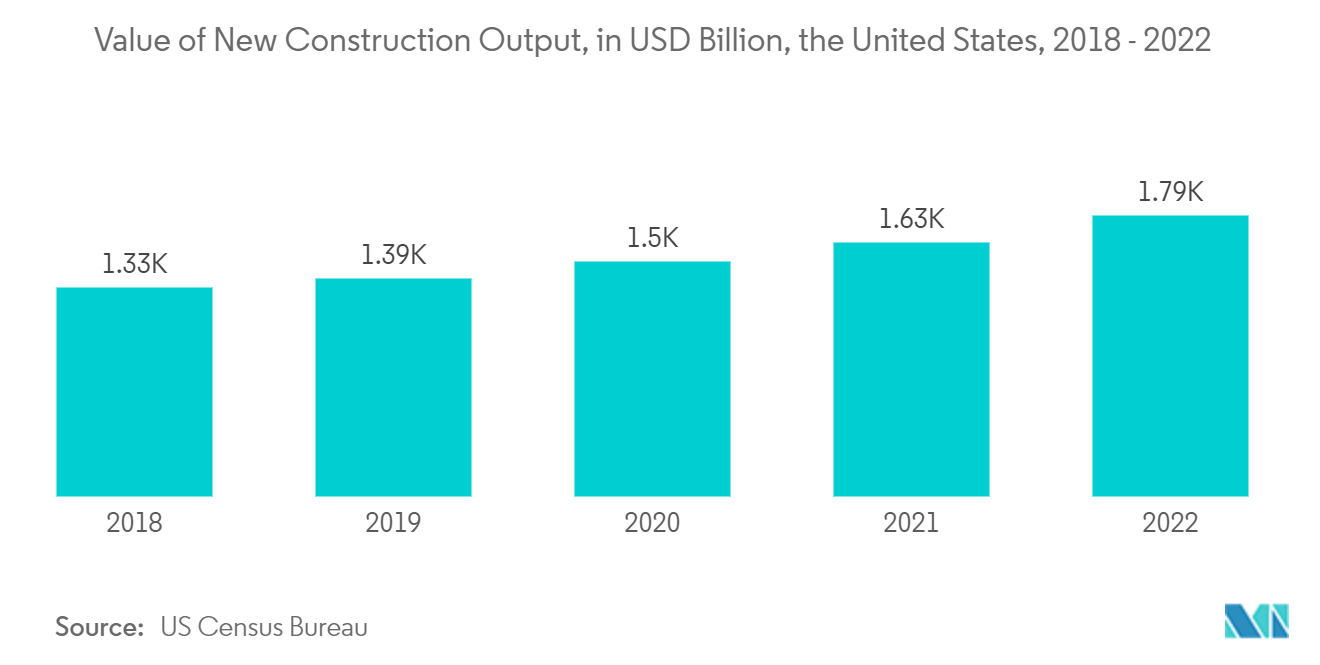

- L'industrie de la construction en Amérique du Nord connaît une croissance constante en raison de l'amélioration du secteur de l'immobilier commercial et de l'augmentation des investissements fédéraux et étatiques dans la construction publique et les bâtiments institutionnels. Parmi les principaux projets de construction de bâtiments en Amérique du Nord, citons le projet de développement à usage mixte d'East River, d'une valeur de 2,5 milliards de dollars. Le projet vise à fournir de meilleures installations résidentielles et de bureaux au Texas, et devrait être achevé en 2040. Par conséquent, l'augmentation des investissements dans le secteur du bâtiment et de la construction devrait créer un avantage pour les revêtements en continu.

- Les principaux pays dEurope occidentale, dont la France, lAllemagne, le Royaume-Uni et lItalie, contribuent activement au marché des revêtements en continu. Avec la croissance des activités de construction de bâtiments dans la région, la demande de revêtements en continu a considérablement augmenté. Par exemple, selon Trading Economics, la production de construction en France a augmenté de 3,1 % en décembre 2022 par rapport à juillet 2022.

- De plus, en raison de leur esthétique haut de gamme et de leur valeur durable, les revêtements en continu sont utilisés dans l'industrie du bâtiment et de la construction dans les grilles de plafond, les portes, la toiture et les revêtements extérieurs, les fenêtres, etc. Certains des projets de construction en cours incluent la tour Eight Office. projet d'une valeur de 476 millions de dollars, qui concerne la construction d'une tour de bureaux de 25 étages à Bellevue, Washington, États-Unis. Il devrait être achevé en 2024. Le projet de réaménagement Hamamatsucho Shibaura 1 Chome, d'une valeur de 3,17 milliards de dollars à Tokyo, au Japon, est un autre projet en cours.

- Le projet implique la construction de deux bâtiments et devrait être achevé d'ici 2030. Le projet de construction du complexe à usage mixte Elizabeth Quay Lot V et Lot VI d'une valeur de 841 millions de dollars en Australie est un autre projet qui devrait être achevé en 2025. Ces projets devraient accroître la demande de métaux prérevêtus dans la construction de bâtiments résidentiels et commerciaux dans les années à venir.

- En raison de tous ces facteurs, le marché des revêtements en bobines de lindustrie du bâtiment et de la construction devrait croître régulièrement au cours de la période de prévision.

La région Asie-Pacifique dominera le marché

- La région Asie-Pacifique dominait la part de marché mondiale. En raison de leur esthétique haut de gamme et de leur valeur durable, les revêtements en continu sont utilisés dans l'industrie du bâtiment et de la construction dans les grilles de plafond, les portes, les toitures et les revêtements extérieurs, les fenêtres, etc.

- Le marché des revêtements en continu en Asie-Pacifique devrait connaître une croissance significative au cours de la période de prévision, la Chine étant en tête du marché en raison de lexpansion de la construction et de son développement industriel rapide. Les activités croissantes de construction et de rénovation de bâtiments dans la région devraient faire augmenter la consommation de revêtements en continu.

- Par exemple, parmi les projets de construction de bâtiments en cours dans la région Asie-Pacifique, citons le projet de réaménagement Hamamatsucho Shibaura 1 Chome d'une valeur de 3,17 milliards de dollars, qui devrait être achevé en 2030 à Tokyo, au Japon. Un autre projet de ce type est le projet Wuhan Fosun Bund Center T1, qui implique la construction du Fosun Bund Center T1 à Wuhan, en Chine. Par conséquent, laugmentation des projets de construction de bâtiments devrait stimuler la croissance des revêtements en continu dans la région.

- En outre, la demande croissante de véhicules de transport stimule le marché des revêtements en continu. En 2023, le secteur automobile indien devrait être le plus solide de la région Asie-Pacifique, en raison de la forte demande et de la préférence des consommateurs pour les véhicules personnels plutôt que pour les transports publics. Par exemple, selon l'OICA, en 2022, la production automobile dans le pays s'élevait à 5456857 unités, ce qui représente une augmentation de 24 % par rapport à 2020. Par conséquent, l'industrie du revêtement en continu de la région va probablement se développer en raison de l'augmentation de la fabrication automobile globale.

- Tous ces facteurs devraient accroître la demande de revêtements en continu dans la région.

Aperçu du marché des revêtements en bobines

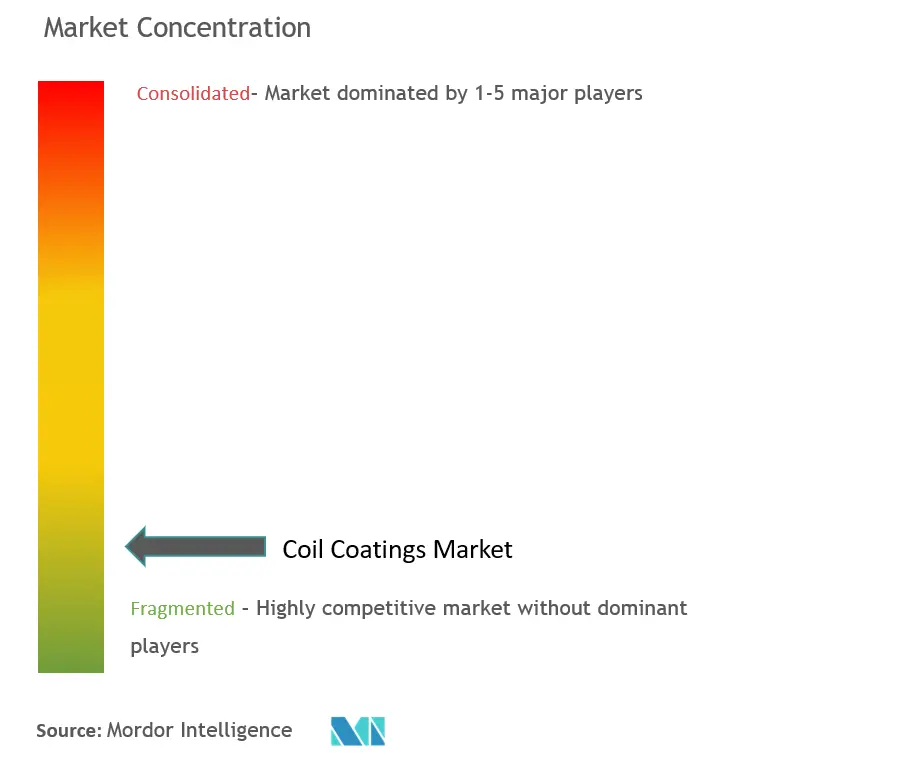

Le marché des revêtements en continu est par nature fragmenté. Les principaux acteurs de ce marché (pas dans un ordre particulier) comprennent Akzo Nobel NV, Beckers Group, PPG Industries, Inc., The Sherwin-Williams Company et Nippon Paint Holdings Co., Ltd., entre autres.

Leaders du marché des revêtements en bobine

Beckers Group

Akzo Nobel N.V.

PPG Industries, Inc.

The Sherwin-Williams Company

Nippon Paint Holdings Co., Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des revêtements en bobine

- Avril 2022 : BlueScope Steel Limited a conclu un accord contraignant pour acquérir l'activité Coil Coatings de Cornerstone Building Brands Inc pour 500 millions de dollars. Coil Coatings est le deuxième plus grand peintre de métaux aux États-Unis, avec une capacité totale d'environ 900000 tonnes par an répartie sur sept installations, servant principalement des applications de construction commerciale et industrielle.

- Janvier 2022: Le groupe Beckers a collaboré avec des clients de revêtement en bobines d'acier et d'aluminium pour développer et tester les solutions nécessaires et décarboner les industries du revêtement de l'acier et de l'aluminium.

Segmentation de lindustrie des revêtements en bobine

Les revêtements en bobines sont utilisés pour les bobines ou les tôles daluminium et dacier et appliqués sur des lignes automatisées. La bobine ou la feuille de métal revêtue est ensuite fournie aux fabricants d'équipements pour être transformée en une gamme de pièces prêtes à être peintes. Le marché des revêtements en bobine est segmenté en fonction du type de résine, de lindustrie de lutilisateur final et de la géographie. Le marché est segmenté par type de résine en polyester, fluorures de polyvinylidène (PVDF), polyuréthane (PU), plastisols et autres types de résine. Le marché est segmenté en bâtiments et construction, appareils industriels et domestiques, transports, meubles et autres industries dutilisateurs finaux par industrie dutilisateur final. Le rapport propose la taille du marché et des prévisions pour 15 pays dans les principales régions. Pour chaque segment, la taille du marché et les prévisions sont basées sur les revenus (USD) de tous les segments ci-dessus.

| Polyester |

| Fluorures de polyvinylidène (PVDF) |

| Polyuréthane (unité centrale) |

| Plastisols |

| Autres types de résine |

| Bâtiment et construction |

| Appareils Industriels et Domestiques |

| Transport |

| Meubles |

| Autres industries d'utilisateurs finaux |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| L'Europe | Allemagne |

| Royaume-Uni | |

| Italie | |

| France | |

| Le reste de l'Europe | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique |

| Type de résine | Polyester | |

| Fluorures de polyvinylidène (PVDF) | ||

| Polyuréthane (unité centrale) | ||

| Plastisols | ||

| Autres types de résine | ||

| Industrie des utilisateurs finaux | Bâtiment et construction | |

| Appareils Industriels et Domestiques | ||

| Transport | ||

| Meubles | ||

| Autres industries d'utilisateurs finaux | ||

| Géographie | Asie-Pacifique | Chine |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| L'Europe | Allemagne | |

| Royaume-Uni | ||

| Italie | ||

| France | ||

| Le reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et de l'Afrique | ||

FAQ sur les études de marché sur les revêtements en bobine

Quelle est la taille du marché des revêtements en bobines ?

La taille du marché des revêtements en bobine devrait atteindre 1,51 milliard USD en 2024 et croître à un TCAC de 4,32 % pour atteindre 1,86 milliard USD dici 2029.

Quelle est la taille actuelle du marché des revêtements en bobines ?

En 2024, la taille du marché des revêtements en bobines devrait atteindre 1,51 milliard USD.

Qui sont les principaux acteurs du marché des revêtements en bobine ?

Beckers Group, Akzo Nobel N.V., PPG Industries, Inc., The Sherwin-Williams Company, Nippon Paint Holdings Co., Ltd. sont les principales sociétés opérant sur le marché des revêtements en bobine.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des revêtements en bobine ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des revêtements en bobine ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché sur le marché des revêtements en bobine.

Dernière mise à jour de la page le:

Rapport sur l'industrie des revêtements en bobines

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des revêtements de bobines 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des revêtements en bobine comprend des perspectives de prévision du marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.