Taille et parts du marché chinois du café prêt-à-boire (RTD)

Analyse du marché chinois du café prêt-à-boire (RTD) par Mordor Intelligence

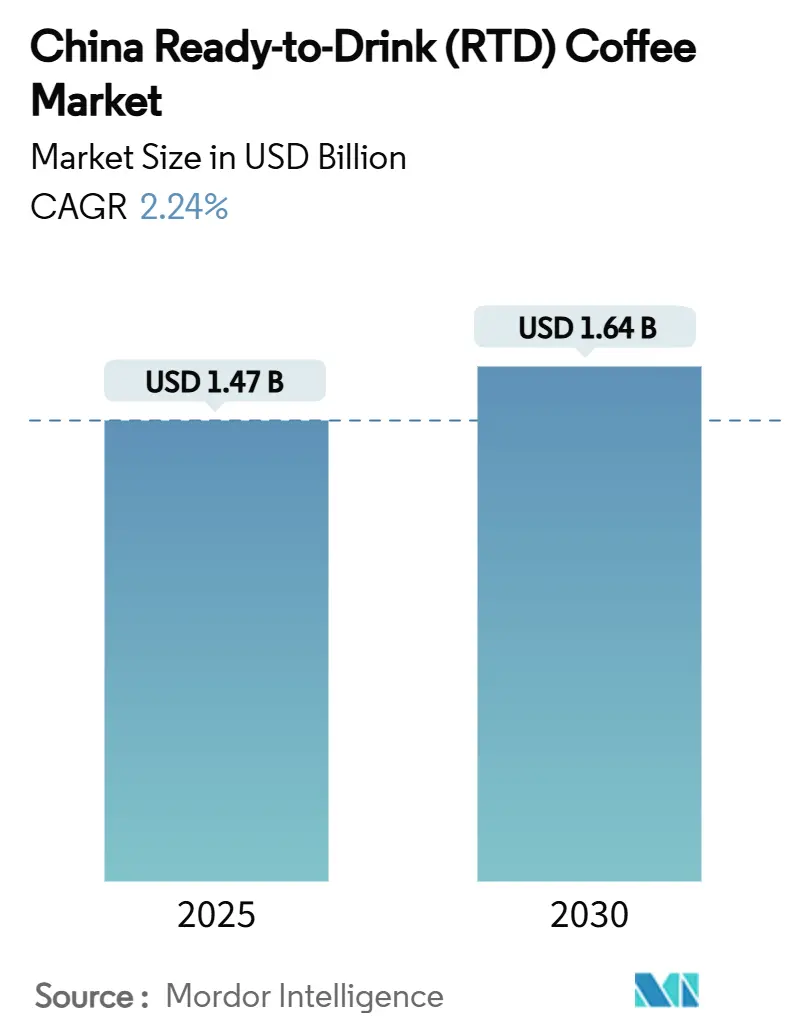

La taille du marché chinois du café prêt-à-boire (RTD) devrait passer de 1,47 milliard USD en 2025 à 1,64 milliard USD d'ici 2030, à un TCAC de 2,24 %. L'expansion du marché est stimulée par l'augmentation des revenus disponibles urbains et l'adoption généralisée des plateformes de paiement numérique comme WeChat et Alipay, qui simplifient les transactions d'achat. Les préférences des consommateurs évoluent des marques premium internationales vers des alternatives locales abordables, indiquant un comportement d'achat soucieux de la valeur en évolution. Cette transition vers les marques nationales met en évidence une transformation du marché alors que les consommateurs chinois choisissent des produits de café rentables et adaptés localement qui s'alignent avec les goûts régionaux et les préférences culturelles. Le marché bénéficie de la culture du café établie dans les grandes villes comme Shanghai et Pékin, où le café fait partie des habitudes de consommation quotidiennes. La préférence de la génération Z pour les variétés d'infusion à froid a créé de nouvelles opportunités de marché. De plus, les expansions de magasins axées sur la technologie ont amélioré l'efficacité opérationnelle grâce aux systèmes automatisés de commande et de gestion des stocks, réduisant les périodes de récupération d'investissement des franchisés. Cependant, le marché fait face à des défis incluant l'augmentation des coûts de production due à la hausse des prix du café arabica vietnamien, les préoccupations croissantes des consommateurs et réglementaires concernant la teneur en sucre des boissons et les effets sur la santé, et la concurrence avec les marques de thé établies pour l'espace de rayonnage dans les points de vente traditionnels et modernes.

Points clés du rapport

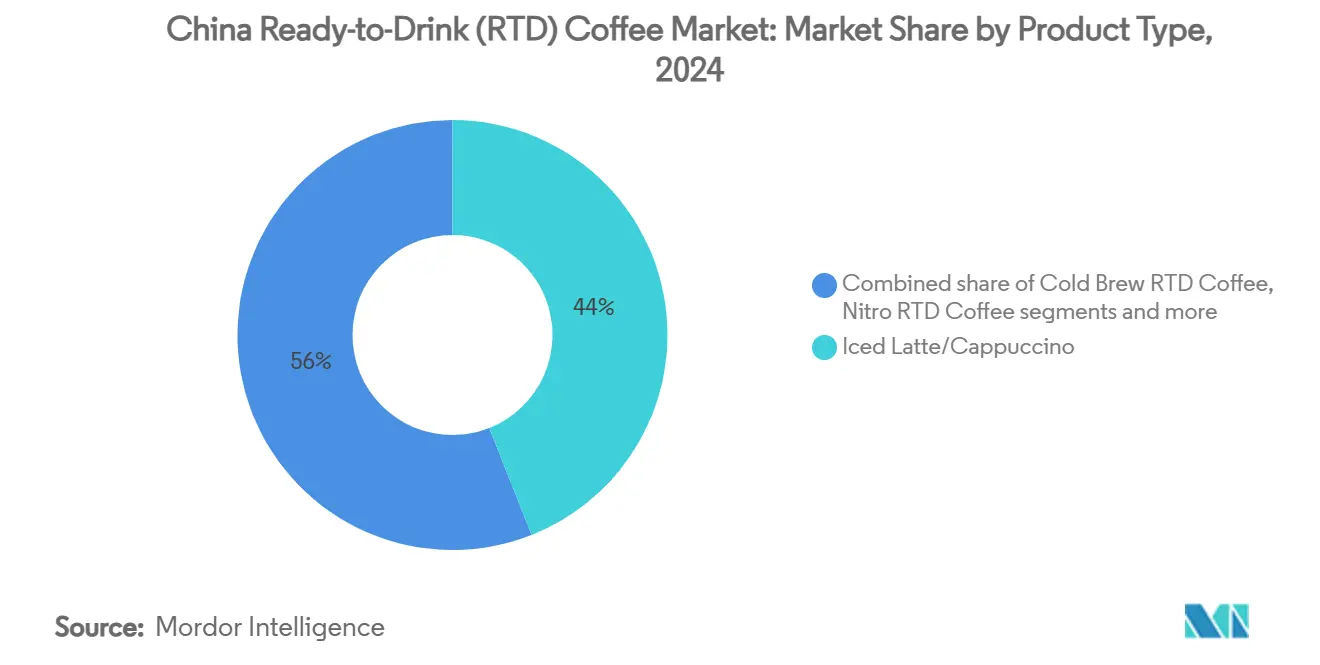

- Par type de produit, les lattes/cappuccinos glacés détenaient 44 % de la taille du marché chinois du café RTD en 2024 ; l'infusion à froid se développe à un TCAC de 4,5 %.

- Par ingrédient, les produits à base de produits laitiers commandaient 72 % des parts du marché chinois du café RTD en 2024 ; l'utilisation du lait végétal grimpe à un TCAC de 6,8 %.

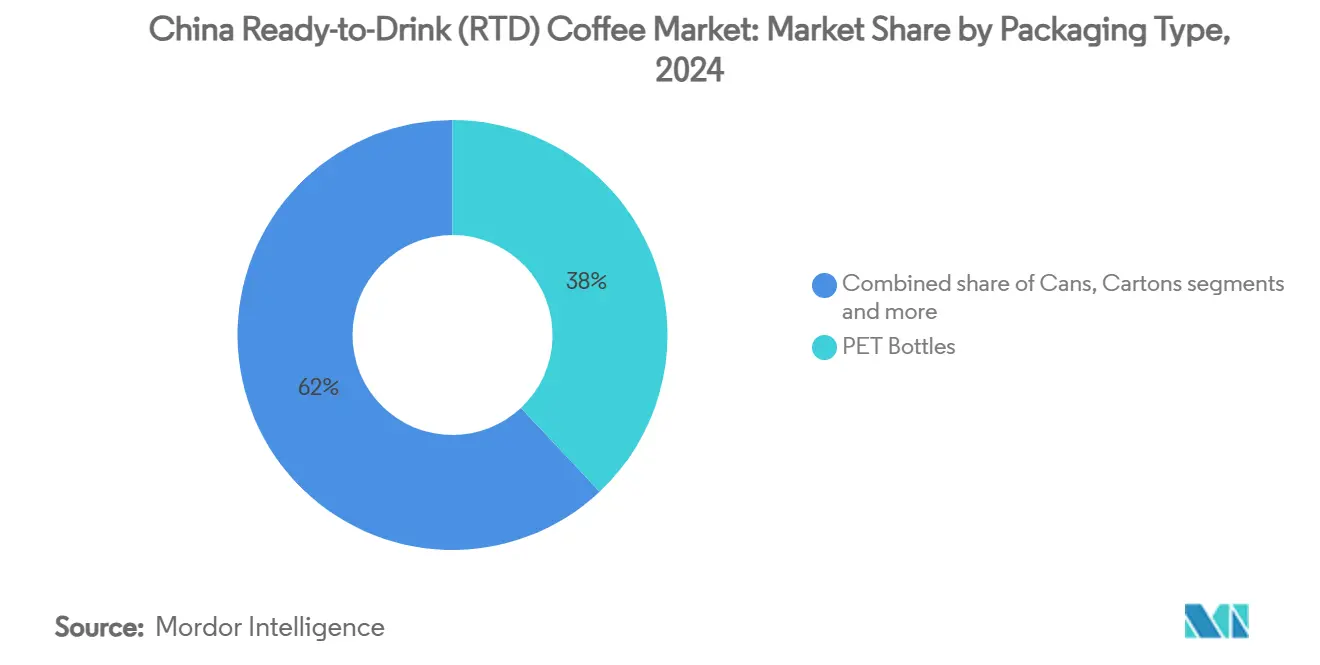

- Par emballage, les bouteilles PET ont capturé 38 % du marché chinois du café RTD en 2024, tandis que les cartons progressent à un TCAC de 4,4 %.

- Par positionnement tarifaire, le segment grand public contrôlait 80 % des parts du marché chinois du café RTD en 2024, tandis que les lignes premium croissent à un TCAC de 6,2 %.

- Par canal de distribution, les dépanneurs et épiceries ont livré 37 % des ventes de 2024, pourtant la vente au détail en ligne évolue à un TCAC de 6,5 %.

- Par profil de saveur, nature/classique a capturé 61 % du marché chinois du café RTD en 2024, tandis que les aromatisés progressent à un TCAC de 6,7 %.

- Par région, la Chine de l'Est menait avec 43 % des parts du marché chinois du café RTD en 2024 ; la Chine centrale et occidentale devrait mener le marché à un TCAC de 5,4 % jusqu'en 2030.

Tendances et perspectives du marché chinois du café prêt-à-boire (RTD)

Analyse de l'impact des facteurs moteurs

| Facteur moteur | Impact (~) % sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Croissance de la consommation pratique et nomade | +0.8% | Chine de l'Est et Chine du Sud, débordement vers les régions centrales | Court terme (≤ 2 ans) |

| Tendances santé repérées dans les boissons café rtd | +0.6% | Mondial, avec des gains précoces à Pékin, Shanghai, Guangzhou | Moyen terme (2-4 ans) |

| Dépenses accrues en publicité et activités promotionnelles | +0.4% | National, concentré dans les villes de niveaux 1 et 2 | Court terme (≤ 2 ans) |

| L'innovation produit connaît une poussée notable | +0.5% | Noyau de la Chine de l'Est, expansion vers les régions du Nord et du Centre | Moyen terme (2-4 ans) |

| Expansion des canaux de distribution | +0.3% | National, accéléré dans les villes de niveaux inférieurs | Long terme (≥ 4 ans) |

| Influence de la culture du café occidentale et des jeunes professionnels | +0.2% | Chine de l'Est et Chine du Nord, pénétration rurale limitée | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Croissance de la consommation pratique et nomade

L'adoption du café RTD en Chine est stimulée par l'évolution des schémas de mobilité urbaine et des horaires de travail de plus en plus exigeants, alors que les professionnels des grandes villes recherchent des solutions énergétiques efficaces et pratiques dans leurs modes de vie effrénés [1]CoBank Knowledge Exchange, "China's Coffee Consumption Jumps as Urban Workers Embrace On-the-Go Formats," cobank.com. L'application mobile de Luckin Coffee permet aux clients de récupérer leurs commandes ou de recevoir une livraison dans les 30 minutes dans les grandes villes, rationalisant le processus d'achat de boissons et répondant aux contraintes de temps des consommateurs urbains. Cette commodité est particulièrement importante dans les mégapoles comme Shanghai et Pékin, où les temps de trajet quotidiens dépassent souvent 90 minutes et les horaires de travail s'étendent jusqu'en fin de soirée. Les professionnels achètent fréquemment des boissons café glacées dans les stations de métro pendant leurs trajets ou stockent plusieurs bouteilles dans les réfrigérateurs de bureau tout au long de la journée, établissant le café RTD comme une source d'énergie pratique pour une productivité soutenue dans des environnements de travail sous haute pression. Ce changement fondamental dans le comportement de consommation diffère significativement des habitudes traditionnelles de consommation de thé, qui impliquent généralement une préparation soigneuse, des températures d'infusion spécifiques et un partage communautaire.

Tendances santé repérées dans les boissons café RTD

Le marché montre une demande croissante pour les produits de café fonctionnels, incluant le café à l'orange sanguine, le café aux cerises acidulées et les boissons enrichies en protéines, qui s'adressent aux consommateurs soucieux de leur santé recherchant des bénéfices nutritionnels dans leur consommation quotidienne de café. Ces formulations innovantes combinent les attributs du café traditionnel avec des propriétés fonctionnelles améliorées, répondant à des besoins de bien-être spécifiques. Selon l'Alliance ASEAN des aliments et boissons, plus de 80 % des consommateurs asiatiques en 2024 sont prêts à acheter des produits reformulés qui maintiennent le goût tout en réduisant la teneur en sucre, sel et matières grasses [2]ASEAN Food and Beverage Alliance Secretariat, "Reformulation Acceptance Survey 2024," aseanfba.org. Cette tendance axée sur la santé englobe à la fois les ingrédients modifiés et l'incorporation de la fortification en protéines et des alternatives de lait végétal, reflétant un mouvement plus large vers des options de boissons plus saines dans l'industrie du café. L'intégration d'ingrédients fonctionnels et de formulations alternatives démontre l'adaptation du marché aux préférences évolutives des consommateurs pour les produits de café orientés bien-être, avec les fabricants se concentrant sur le développement de produits qui offrent à la fois satisfaction gustative et bénéfices santé.

Dépenses accrues en publicité et activités promotionnelles

Le paysage concurrentiel du marché du café a stimulé l'augmentation des dépenses marketing alors que les entreprises rivalisent pour attirer l'attention des consommateurs à travers de multiples canaux, incluant la télévision, les plateformes numériques et les environnements de vente au détail. Les stratégies de marketing numérique ont considérablement évolué pour se concentrer sur des lancements de produits complets et des budgets marketing dédiés, incorporant l'analyse des données et les insights sur le comportement des consommateurs. Les initiatives de co-marquage servent de canaux de croissance supplémentaires pour élargir la portée du marché et créer des propositions de valeur uniques pour les consommateurs. Les entreprises ont largement adopté les parrainages de célébrités et une présence stratégique sur les réseaux sociaux à travers des plateformes influentes comme Weibo et Xiaohongshu pour se connecter avec les consommateurs plus jeunes et férus de numérique qui privilégient les expériences de marque authentiques. Le café prêt-à-boire (RTD) Nescafé de Nestlé en Chine démontre cette approche multi-canal à travers son partenariat stratégique avec Yu Shuxin (Esther Yu) comme ambassadrice de marque, la mettant en vedette dans les publicités télévisées et les campagnes numériques pour leur nouvelle variante de saveur soyeuse. Cette activité promotionnelle accrue indique un marché qui arrive à maturité où la distinction de marque nécessite des stratégies marketing complètes au-delà de la qualité des produits et de la compétitivité des prix, incluant des campagnes numériques ciblées, des partenariats d'influenceurs, des communications marketing intégrées et un engagement continu des consommateurs sur toutes les plateformes.

L'innovation produit connaît une poussée notable

Le développement de produits de café RTD s'étend alors que les entreprises se concentrent sur des saveurs uniques et des bénéfices fonctionnels pour la différenciation. En avril 2024, Nestlé a introduit six nouveaux produits, incluant l'Orange C Americano et le premier thé aux fruits de café de Chine, répondant à la demande des consommateurs pour des expériences gustatives diversifiées. Les lancements de produits stratégiques de l'entreprise démontrent son engagement à capturer des parts de marché à travers des combinaisons de saveurs innovantes et des formats de boissons novateurs. Le café RTD infusé à froid continue de croître en raison des consommateurs plus jeunes préférant son profil plus doux et moins acide, avec de nombreuses marques incorporant des ingrédients premium et des techniques de brassage spécialisées. Les entreprises innovent également dans la conception d'emballages pour améliorer la durabilité et prolonger la durée de conservation des produits, implémentant des matériaux recyclables et des technologies de conservation avancées. Cet accent sur le développement de nouveaux produits reflète la compréhension que l'innovation stimule les achats répétés dans un marché avec une fidélité limitée des consommateurs, alors que les entreprises s'efforcent de maintenir un avantage concurrentiel à travers l'amélioration continue des produits et la réactivité au marché.

Analyse de l'impact des contraintes

| Contrainte | Impact (~) % sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Forte teneur en sucre HFSS limitant la croissance du café glacé | -0.3% | National, application plus stricte dans les villes de niveau 1 | Moyen terme (2-4 ans) |

| Volatilité des coûts des grains de café | -0.4% | National, impact de la chaîne d'approvisionnement mondiale, affectant toutes les régions | Court terme (≤ 2 ans) |

| Le café RTD fait face à une concurrence féroce pour l'espace de rayonnage de la part d'alternatives émergentes | -0.2% | National, intensifié dans les canaux de dépanneurs | Long terme (≥ 4 ans) |

| Préoccupations concernant la caféine limitant le café RTD | -0.1% | Zones urbaines avec des démographies soucieuses de leur santé | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Forte teneur en sucre HFSS limitant la croissance du café glacé

La surveillance réglementaire de la teneur élevée en matières grasses, sel et sucre (HFSS) dans les boissons impacte significativement les formulations de café RTD et les approches marketing. Les exigences d'étiquetage des produits pré-emballés de 2024 mandatent la divulgation complète des ingrédients et des informations détaillées sur l'origine, ce qui peut considérablement influencer les décisions d'achat des consommateurs concernant les produits de café RTD riches en sucre. Les principaux fabricants de boissons, incluant Coca-Cola et PepsiCo, reformulent activement leurs portefeuilles de produits avec une teneur réduite en sucre pour s'aligner avec la demande croissante des consommateurs pour des alternatives plus saines. L'environnement réglementaire strict accélère la recherche et développement en édulcorants naturels et ingrédients fonctionnels, se concentrant sur des alternatives comme la stévia, le fruit du moine et d'autres édulcorants d'origine végétale. Cependant, les processus étendus de reformulation des produits, les coûts de substitution d'ingrédients et les investissements de recherche dans les solutions d'édulcoration alternatives peuvent temporairement impacter les marges bénéficiaires à travers le segment du café RTD. De plus, les fabricants doivent naviguer dans des exigences de conformité réglementaire complexes tout en maintenant des profils gustatifs de produits qui répondent aux attentes des consommateurs, ajoutant davantage aux complexités opérationnelles et aux délais de développement.

Volatilité des coûts des grains de café

Les perturbations mondiales de la chaîne d'approvisionnement du café créent des pressions tarifaires significatives qui affectent la rentabilité du café RTD et l'accessibilité du marché à travers les régions. Les prix du café vietnamien ont atteint des sommets sans précédent en 50 ans de 131 000 VND (5,1 USD) par kilogramme en février 2025, en raison d'impacts sévères du changement climatique incluant des conditions de sécheresse et des précipitations irrégulières, combinés à des perturbations persistantes de la chaîne d'approvisionnement dans le transport et la disponibilité de la main-d'œuvre [3]Vietnam Plus, "Coffee prices hit record highs, heightening speculation risks", vietnamplus.vn. Ces pressions de coûts croissantes affectent particulièrement les segments de café RTD premium qui dépendent de grains d'arabica de haute qualité provenant de régions de culture spécifiques, forçant les marques soit à réduire considérablement leurs marges bénéficiaires soit à augmenter les prix aux consommateurs dans divers marchés. Les entreprises implémentent des stratégies complètes de diversification de la chaîne d'approvisionnement, incluant l'approvisionnement auprès de multiples origines et l'établissement d'accords de contrats à terme avec plusieurs fournisseurs, pour maintenir des prix compétitifs au milieu de la volatilité croissante du marché et de l'incertitude dans le commerce mondial du café. L'impact s'étend au-delà des préoccupations tarifaires immédiates, affectant les calendriers de production, la gestion des stocks et les initiatives de durabilité à long terme au sein de l'industrie du café RTD. Les fabricants investissent également dans des outils de prévision avancés et renforcent les relations avec les communautés agricoles locales pour assurer des chaînes d'approvisionnement stables et atténuer les risques de perturbation futurs.

Analyse par segment

Par type de produit : Les lattes glacés mènent tandis que l'infusion à froid s'accélère

Les produits de latte glacé et cappuccino détiennent une part de marché de 44 % en 2024, stimulés par les préférences des consommateurs pour les boissons à base de lait dans les supermarchés, dépanneurs et cafés spécialisés. Les préférences des consommateurs évoluent des boissons sucrées traditionnelles à base de produits laitiers vers les variétés infusées aux fruits, reflétant les tendances vers des profils de saveurs complexes et une consommation soucieuse de la santé. L'adoption de la technologie micro-mousse dans les produits de café prêt-à-boire dans les dépanneurs montre les efforts de différenciation des produits, alors que les fabricants investissent dans les techniques d'emballage et de transformation pour créer des boissons de qualité café. Ces innovations augmentent la concurrence dans le segment premium du café prêt-à-boire, soutenant le développement des produits et la croissance du marché.

Le café infusé à froid croît à un TCAC de 4,5 %, attirant les consommateurs urbains grâce à son profil de saveur lisse, sa faible acidité et son positionnement qualité premium. Ce segment résonne avec les consommateurs millennials et de la génération Z recherchant de nouvelles expériences café. Le café nitro, malgré sa petite présence sur le marché, génère des ventes à travers les canaux de distribution automatique et les cafés spécialisés, avec les grandes chaînes élargissant leurs offres. Le segment du café enrichi en protéines cible les passionnés de fitness à travers les plateformes numériques, avec les fabricants développant des formulations spécialisées pour la récupération post-entraînement et collaborant avec des influenceurs fitness.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par profil de saveur : La saveur lait domine tandis que les segments aromatisés surgissent

En 2024, les profils de saveurs à base de lait dominent le marché avec une part de 61 %, soulignant la forte inclinaison des consommateurs chinois vers les expériences de café crémeuses. Ces expériences mélangent harmonieusement la culture traditionnelle du thé de la nation avec la tendance montante du café occidental. L'adoption généralisée du café à base de lait reflète le succès des marques dans l'éducation du marché et le positionnement du café au lait comme un point d'entrée familier et accessible pour les buveurs de thé en transition vers la consommation de café. En tirant parti du confort et de la familiarité associés au lait, les marques ont efficacement comblé l'écart entre les préférences de boissons traditionnelles et modernes. Cette préférence pour le lait ne met pas seulement en évidence un changement dans la consommation de café mais résonne également avec les tendances plus larges des boissons asiatiques, où les ajouts laitiers sont vus comme à la fois réconfortants et nutritionnellement bénéfiques.

Les segments aromatisés sont sur une trajectoire de croissance, s'accélérant à un TCAC de 6,7 % jusqu'en 2030. Cette poussée est largement attribuée aux lancements de produits innovants qui résonnent avec les goûts locaux et les nuances saisonnières. Par exemple, Kudi Coffee a déployé des offres culturellement pertinentes comme le Latte Ejiao, mélangeant les ingrédients chinois traditionnels avec les styles de café contemporains. Pendant ce temps, le partenariat de Luckin Coffee avec Moutai a donné naissance à des variantes de café infusé à l'alcool, qui ont été accueillies avec un enthousiasme débordant, vendant plus de 5,4 millions de tasses le jour de leur lancement. De telles innovations de saveurs soulignent une réalisation cruciale parmi les marques : dans un paysage où la concurrence par les prix est féroce, la différenciation gustative distincte est clé pour stimuler à la fois l'essai et les achats répétés. Bien que les profils nature et classiques conservent encore leur emprise parmi les puristes, leur part de marché diminue alors que l'expérimentation des saveurs prend le devant de la scène dans les préférences des consommateurs.

Par base d'ingrédients : Les produits laitiers mènent tandis que le végétal s'accélère

En 2024, les produits laitiers dominaient la production, représentant 72 % de la production totale. Cette domination est soutenue par des chaînes d'approvisionnement bien établies et une base de consommateurs de plus en plus consciente des bienfaits du calcium sur la santé. La forte présence des produits laitiers reflète les préférences traditionnelles des consommateurs, qui ont été façonnées au cours de décennies, et l'efficacité des processus de fabrication établis. Le rôle des produits laitiers dans diverses applications alimentaires et de boissons solidifie davantage sa position comme ingrédient de base sur le marché. La dépendance continue aux ingrédients laitiers met en évidence la capacité de l'industrie à s'adapter aux demandes évolutives des consommateurs tout en maintenant ses forces fondamentales.

Les alternatives de lait végétal ont transitionné de produits de niche vers des options mainstream, atteignant un TCAC notable de 6,8 %. Le lait d'avoine mène ce segment, favorisé pour son goût neutre et son impact environnemental moindre, particulièrement en termes d'émissions de carbone réduites et d'utilisation d'eau. Le lait de soja reste populaire parmi les consommateurs soucieux des protéines, tandis que le lait d'amande séduit les démographies axées sur la santé recherchant des options nutritives. Les fabricants tirent également parti de la crème de coco pour introduire des saveurs tropicales dans les offres saisonnières, spécialement les boissons d'été. Cette diversification au sein du segment végétal reflète la demande croissante des consommateurs pour des alternatives durables et innovantes aux produits laitiers traditionnels.

Par positionnement tarifaire : Domination du marché de masse avec croissance premium

Le positionnement tarifaire de masse détient 80 % des parts de marché en 2024, démontrant la conscience de la valeur des consommateurs chinois et l'accent des marques sur la tarification accessible plutôt que le positionnement premium. Ce contrôle du marché résulte d'une concurrence tarifaire efficace par les marques nationales telles que Cotti Coffee, qui fournissent du café de qualité à des prix inférieurs aux concurrents internationaux. La stratégie du marché de masse facilite la pénétration rapide du marché et l'adoption par les consommateurs, particulièrement cruciale dans un marché où la consommation de café reste en développement comparée aux habitudes traditionnelles de consommation de thé.

Le segment premium affiche un TCAC de 6,2 % jusqu'en 2030, indiquant une sophistication croissante des consommateurs et une préparation à investir dans des offres à prix plus élevés. Cette croissance correspond à la hausse des revenus parmi les professionnels urbains et l'appréciation accrue pour les expériences de café spécialisé. Bien que Starbucks maintienne son positionnement premium malgré les pressions concurrentielles, le marché montre une segmentation claire. Les consommateurs recherchant la valeur stimulent la croissance du volume, tandis que les démographies axées sur la qualité soutiennent l'expansion des marges. Les entreprises implémentent maintenant des stratégies de portefeuille qui s'adressent aux deux segments à travers des gammes de produits et des positions de marché distinctes.

Par type d'emballage : Les bouteilles PET dominent le marché axé sur la commodité

En 2024, les bouteilles PET ont capturé une part dominante de 38 % du marché chinois du café RTD, grâce à leur portabilité et leur refermabilité. Ces caractéristiques résonnent avec les navetteurs urbains, spécialement pendant les trajets en métro et au travail. Les bouteilles PET sont légères, incassables et pratiques pour la consommation nomade, en faisant un choix préféré pour les consommateurs aux modes de vie occupés. De plus, leur nature refermable permet le contrôle des portions et de multiples occasions de consommation, améliorant leur praticité. Les fabricants tirent également parti des bouteilles PET pour des conceptions innovantes et des opportunités de marquage, renforçant davantage leur attrait. Tandis que les bouteilles en verre, positionnées comme des offres premium, peinent avec une part de marché modeste malgré leur présentation de produit améliorée. Les canettes, bien qu'aptes à garder les boissons fraîches, sont insuffisantes sur la refermabilité, limitant leur usage pour de multiples occasions de consommation.

L'emballage carton est en ascension constante, projeté pour croître à un TCAC de 4,4 % jusqu'en 2030. Cette croissance est renforcée par les préoccupations environnementales et la technologie de Tetra Pak, qui non seulement prolonge la durée de conservation à six mois mais réduit aussi les coûts de distribution via un stockage et transport efficaces. Le marché assiste également à l'émergence de formats innovants comme les pochettes et des formes de contenants distinctes, telles que des conceptions ergonomiques et des options portion individuelle, soulignant la réponse de l'industrie aux goûts évolutifs des consommateurs. L'engagement des détaillants à réduire les déchets plastiques de 30 % d'ici 2025 cimente davantage le statut de l'emballage carton comme choix de référence pour les consommateurs éco-conscients. Dans un effort pour améliorer l'attrait des cartons, les fabricants intègrent des codes QR, déverrouillant des avenues pour les programmes de fidélité client, les récompenses basées sur des points, les coupons numériques et les interactions de marque immersives, tissant harmonieusement l'engagement numérique dans la vie quotidienne des consommateurs.

Par canal de distribution : Les dépanneurs mènent tandis que l'en ligne s'accélère

Les dépanneurs et épiceries détiennent une part de marché de 37 % en 2024, bénéficiant du réseau de vente au détail étendu de la Chine et de la préférence des consommateurs pour les produits facilement disponibles pendant les activités quotidiennes. Cette domination de canal reflète comment le café RTD est devenu intégré dans les habitudes d'achat régulières, avec les consommateurs achetant du café aux côtés d'autres articles quotidiens. Le succès des dépanneurs découle de leurs emplacements près des bureaux, centres de transport et zones résidentielles, capturant efficacement à la fois les achats impulsifs et la consommation régulière.

Les magasins de vente au détail en ligne affichent le taux de croissance le plus élevé à 6,5 % de TCAC jusqu'en 2030, soutenu par l'infrastructure e-commerce robuste de la Chine et l'adoption croissante par les consommateurs des achats de boissons numériques. Cette croissance s'aligne avec la numérisation plus large du commerce de détail et permet aux marques d'atteindre les consommateurs dans les villes de niveaux inférieurs où la présence physique de vente au détail de café est limitée. Les supermarchés et hypermarchés maintiennent une part de marché substantielle à travers les achats en volume et les promotions, tandis que la catégorie Autres, incluant les distributeurs automatiques et les détaillants de stations-service, fournit un accès 24h/24. L'évolution des canaux de distribution met en évidence l'importance des stratégies omnicanal, alors que les segments de consommateurs montrent des préférences variées basées sur l'accessibilité, la tarification et la sélection de produits.

Analyse géographique

En 2024, la Chine de l'Est commande une part de marché de 43 %, stimulée par le secteur financier fort de Shanghai et la concentration d'entreprises multinationales de Pékin, qui stimulent la consommation de café parmi les professionnels urbains. La culture du café bien établie de la région et le pouvoir d'achat plus élevé des consommateurs favorisent le développement de produits de café premium, en faisant un hub pour l'innovation dans le marché du café RTD. De plus, la présence de consommateurs aisés et une préférence croissante pour les boissons orientées commodité soutiennent davantage la croissance du marché. Cependant, alors que les grandes villes approchent de la saturation du marché, la croissance commence à se modérer, avec les entreprises se concentrant sur la rétention des parts de marché à travers la différenciation des produits et les stratégies marketing ciblées. Malgré ces défis, la Chine de l'Est reste une région critique pour la premiumisation et la génération de revenus soutenus dans le segment du café RTD.

La Chine centrale et occidentale connaît la croissance la plus rapide, avec un TCAC de 5,4 % projeté jusqu'en 2030. Cette croissance découle du succès des marques nationales à pénétrer les marchés sous-desservis avec des produits de café abordables et adaptés localement qui s'adressent aux goûts et préférences régionaux. Les franchises dans la région s'étendent rapidement, tirant parti des coûts de location plus bas et des efficacités opérationnelles pour maintenir la rentabilité malgré les valeurs d'achat plus faibles. L'urbanisation croissante et la hausse des revenus disponibles dans ces zones contribuent également à la demande croissante pour le café RTD. De plus, le potentiel inexploité de la région et la capacité des marques à établir une forte présence dans ces marchés émergents en font un point focal pour l'expansion du marché à long terme et les opportunités d'investissement.

D'autres régions, incluant la Chine du Nord et du Sud, affichent des dynamiques de marché uniques qui contribuent à la diversité globale du marché du café RTD. La Chine du Nord bénéficie de la demande touristique russe et coréenne pour des variétés de café plus fortes, qui s'alignent avec leurs préférences gustatives, tandis que les hivers prolongés stimulent la consommation constante de lattes en canettes à conservation longue, assurant une demande toute l'année. En Chine du Sud, le climat tropical soutient la consommation de boissons froides toute l'année, avec l'expertise internationale en aliments et boissons améliorant davantage les offres de produits et les expériences consommateurs. L'ouverture de la région aux tendances mondiales et ses réseaux de distribution établis en font une zone clé pour introduire des produits de café RTD innovants. Ces variations régionales mettent en évidence le besoin pour les entreprises d'adapter leur tarification, leurs saveurs et leur emballage pour s'adresser aux préférences diverses et aux habitudes de consommation à travers le marché chinois du café RTD, assurant une croissance soutenue et une compétitivité.

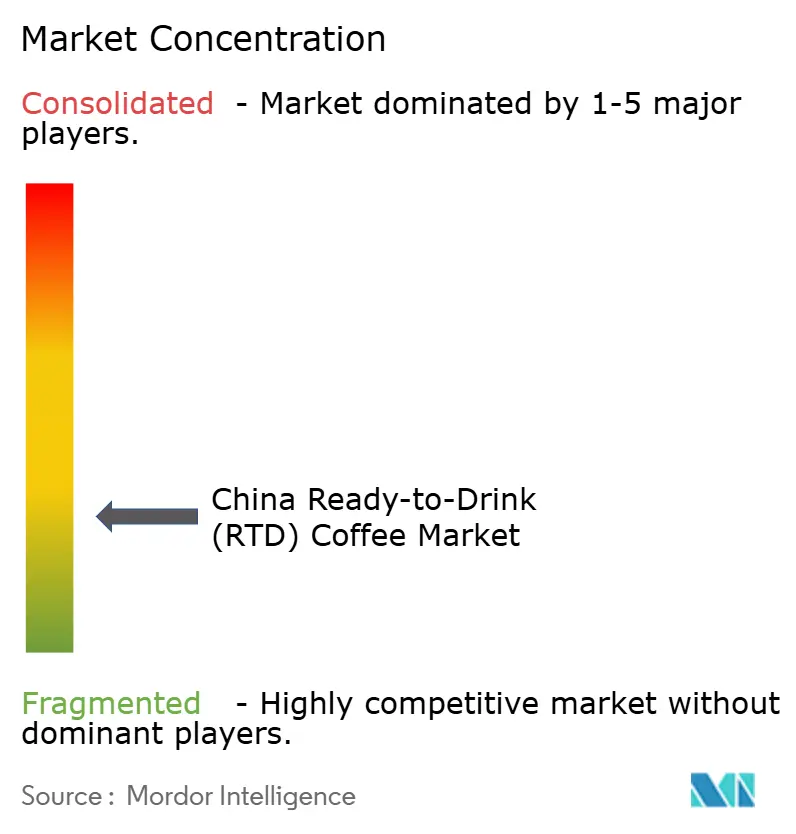

Paysage concurrentiel

Le marché chinois du café prêt-à-boire (RTD) présente une fragmentation. Les marques nationales ont capturé des parts de marché substantielles des entreprises internationales en implémentant des stratégies tarifaires agressives et en développant des produits adaptés aux préférences des consommateurs chinois, particulièrement dans les villes de niveaux 2 et 3. Les principales entreprises mondiales opérant sur le marché incluent Nestle SA, Suntory Holdings Ltd, Restaurant Brands International Inc. (Tim Hortons), et Uni-President Enterprises Corp, entre autres.

Les entreprises sur le marché implémentent une technologie avancée pour l'optimisation de la chaîne d'approvisionnement, l'analyse des données clients et les systèmes de production automatisés, avec des investissements croissants dans les capacités d'intelligence artificielle et d'apprentissage automatique. Ces implémentations technologiques réduisent les coûts de main-d'œuvre opérationnels tout en maintenant une qualité de produit constante à travers les réseaux de vente au détail. Les grandes entreprises comme Nestlé ont réduit leurs cycles d'innovation produit d'années à mois pour répondre aux demandes du marché.

Le marché présente des opportunités à travers les boissons café enrichies en protéines pour les consommateurs soucieux de leur santé, les variantes d'infusion à froid sans sucre en cartons de 250 ml, et les distributeurs automatiques ruraux utilisant des silos à grains comme points de vente au détail automatisés. L'environnement concurrentiel reste intense alors que les investisseurs en capital-risque et en private equity financent des produits différenciés et des modèles d'affaires. La croissance du marché est stimulée par l'urbanisation croissante, la hausse des revenus disponibles, la préférence croissante des consommateurs pour les boissons prêtes-à-boire pratiques, et l'expansion de la consommation annuelle de café RTD dans les zones urbaines.

Leaders de l'industrie chinoise du café prêt-à-boire (RTD)

-

Nestle S.A

-

Restaurant Brands International Inc. (Tim Hortons)

-

The Coca-Cola Company

-

Suntory Holdings Ltd (Boss Coffee)

-

Uni-President Enterprises Corp.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Starbucks a lancé un nouveau mélange de café et thé prêt-à-boire (RTD) en Chine, avec la conception de bouteille et l'identité visuelle développées par l'agence créative Marks. Le produit combine des ingrédients café et thé premium, marquant l'entrée de l'entreprise dans la catégorie émergente des boissons café-thé RTD.

- Avril 2024 : Nestlé Coffee a introduit six nouveaux produits, améliorant ses offres d'expérience consommateur. L'entreprise a développé ces produits pour répondre à quatre préférences clés des consommateurs : rafraîchissement soutenu, expérience immersive, combinaisons de saveurs et choix soucieux de la santé.

- Juin 2023 : Tims China a lancé une gamme de café prêt-à-boire (RTD) en collaboration avec Oatly. Les produits de latte au lait d'avoine co-marqués sont disponibles à travers les plateformes e-commerce des deux entreprises et certains détaillants tiers sélectionnés.

Portée du rapport sur le marché chinois du café prêt-à-boire (RTD)

Le café prêt-à-boire est une boisson froide qui vient pré-faite dans une canette ou une bouteille et est une option rapide à emporter pour les déjeuners. Le marché chinois du café prêt-à-boire (RTD) est segmenté par type d'emballage et canal de distribution. Basé sur le type d'emballage, le marché est segmenté en bouteilles, canettes et autres types d'emballage. Basé sur le canal de distribution, le marché est segmenté en supermarchés/hypermarchés, dépanneurs, canaux de restauration, magasins de vente au détail en ligne, et autres canaux de distribution. Le rapport offre la taille du marché et les prévisions en valeur (millions USD) pour les segments ci-dessus.

| Café RTD infusé à froid |

| Latte glacé/Cappuccino |

| Café RTD nitro |

| Café RTD fonctionnel/enrichi en protéines |

| Nature/Classique |

| Aromatisé |

| À base de produits laitiers |

| Lait végétal |

| Grand public |

| Premium |

| Bouteilles | Bouteilles en verre |

| Bouteilles PET | |

| Canettes | |

| Cartons | |

| Autres |

| Supermarchés/Hypermarchés |

| Dépanneurs et épiceries |

| Magasins de vente au détail en ligne |

| Autres (distributeur automatique, magasins de stations-service, etc) |

| Chine de l'Est |

| Chine du Sud |

| Chine du Nord et du Nord-Est |

| Chine centrale et occidentale |

| Par type de produit | Café RTD infusé à froid | |

| Latte glacé/Cappuccino | ||

| Café RTD nitro | ||

| Café RTD fonctionnel/enrichi en protéines | ||

| Par profil de saveur | Nature/Classique | |

| Aromatisé | ||

| Par base d'ingrédients | À base de produits laitiers | |

| Lait végétal | ||

| Par positionnement tarifaire | Grand public | |

| Premium | ||

| Par type d'emballage | Bouteilles | Bouteilles en verre |

| Bouteilles PET | ||

| Canettes | ||

| Cartons | ||

| Autres | ||

| Par canal de distribution | Supermarchés/Hypermarchés | |

| Dépanneurs et épiceries | ||

| Magasins de vente au détail en ligne | ||

| Autres (distributeur automatique, magasins de stations-service, etc) | ||

| Par région | Chine de l'Est | |

| Chine du Sud | ||

| Chine du Nord et du Nord-Est | ||

| Chine centrale et occidentale | ||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché chinois du café RTD ?

Il est évalué à 1,47 milliard USD en 2025 et devrait croître à 1,64 milliard USD d'ici 2030 à un TCAC de 2,24 %.

Quelle région mène les ventes de café RTD en Chine ?

La Chine de l'Est mène avec 43 % des parts de marché, principalement stimulée par Shanghai et Pékin.

Quel segment de produit se développe le plus rapidement ?

Le café RTD infusé à froid est celui qui croît le plus rapidement, enregistrant un TCAC de 4,5 % jusqu'en 2030.

Quel format d'emballage montre la croissance la plus élevée ?

Les cartons, grâce à leur attrait de durabilité, croissent à un TCAC de 4,4 %, même si les bouteilles PET dominent encore les ventes globales.

Dernière mise à jour de la page le: