Taille et part du marché des équipements d'imagerie diagnostique du Chili

Analyse du marché des équipements d'imagerie diagnostique du Chili par Mordor Intelligence

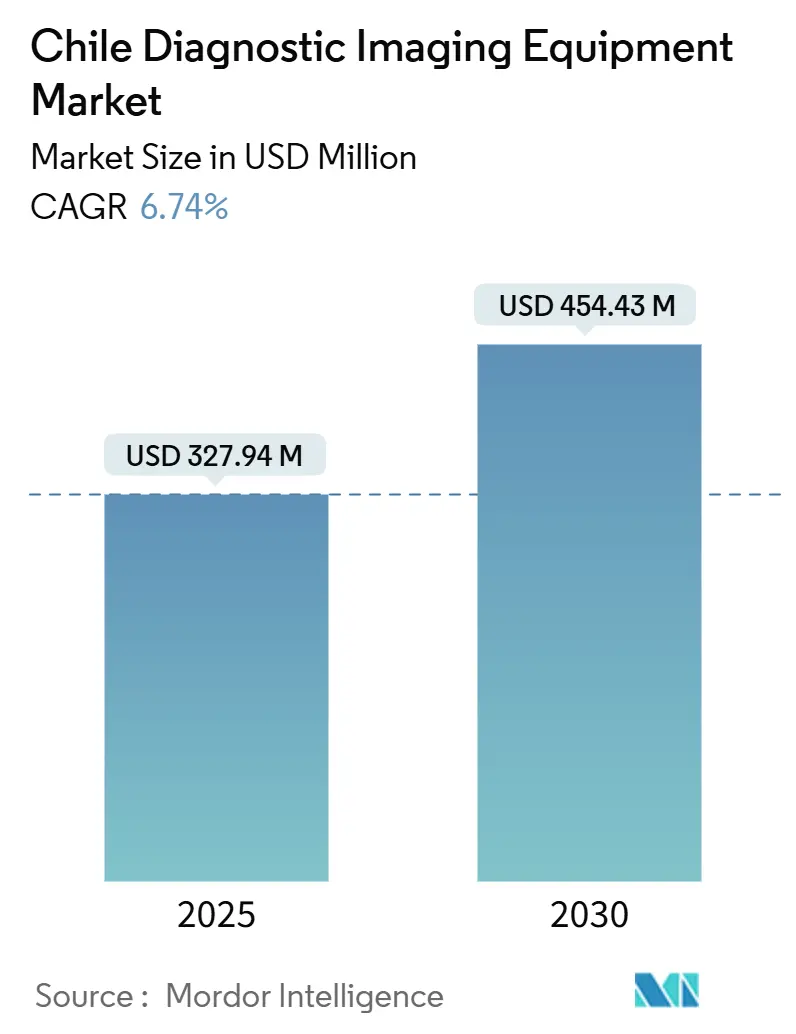

La taille du marché des équipements d'imagerie diagnostique du Chili est estimée à 327,94 millions USD en 2025, et devrait atteindre 454,43 millions USD d'ici 2030, à un TCAC de 6,74 % durant la période de prévision (2025-2030). Les investissements stables du secteur public, la numérisation rapide du secteur privé et une population vieillissante qui représente désormais 16 % des résidents renforcent la demande d'équipements dans toutes les modalités. L'essor de l'oncologie comme principale cause de mortalité au Chili, ainsi que la prévalence cardiovasculaire affectant 27 % des adultes, poussent les prestataires à moderniser vers des unités CT, IRM et mammographie à haut débit qui intègrent des logiciels d'aide à la décision.

Points clés du rapport

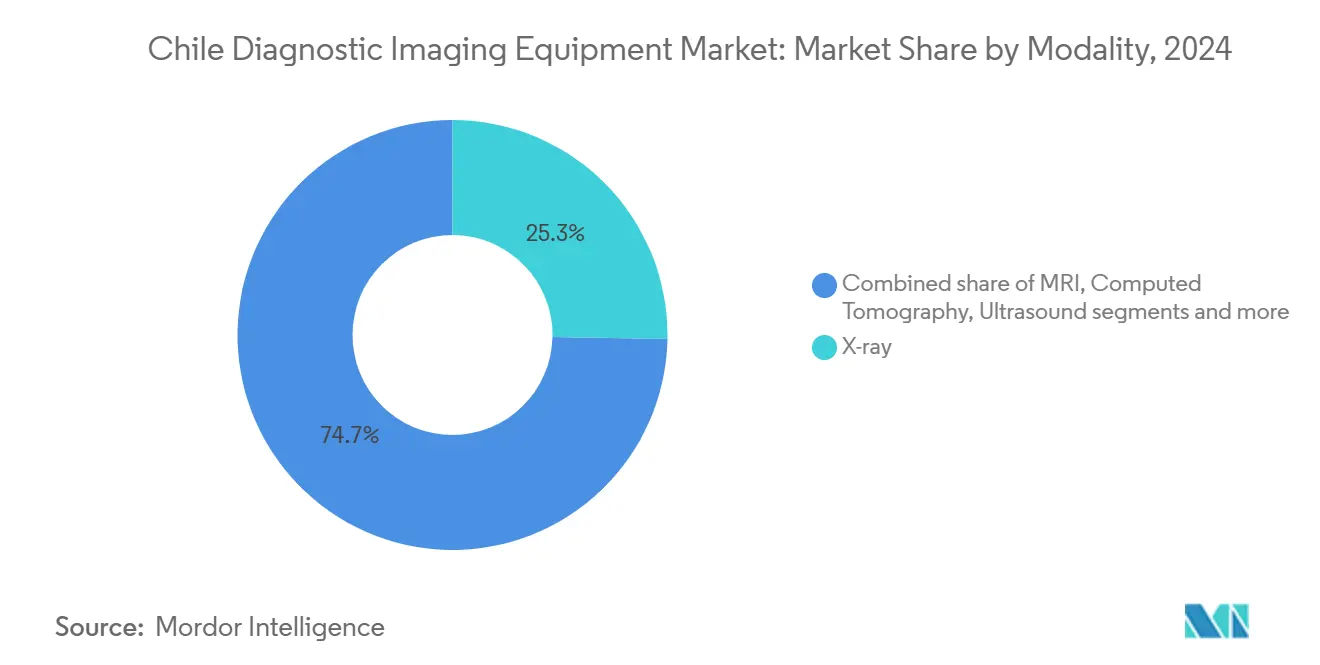

- Par modalité, les systèmes de rayons X dominaient avec 25,33 % de la part de marché des équipements d'imagerie diagnostique du Chili en 2024, tandis que l'IRM devrait s'étendre à un TCAC de 8,19 % jusqu'en 2030.

- Par portabilité, les systèmes fixes commandaient 80,21 % de la taille du marché des équipements d'imagerie diagnostique du Chili en 2024, tandis que les systèmes mobiles et portables affichent le TCAC le plus rapide de 7,82 % jusqu'en 2030.

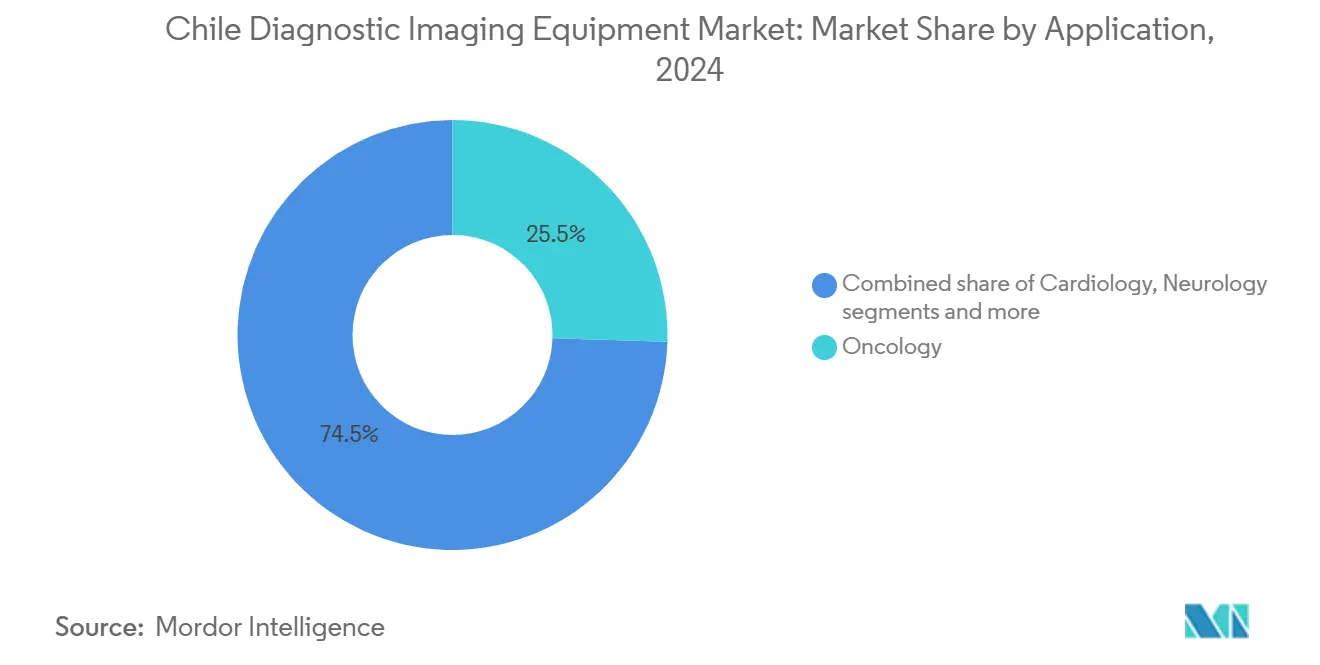

- Par application, l'oncologie représentait 25,54 % de part de la taille du marché des équipements d'imagerie diagnostique du Chili en 2024 ; la cardiologie progresse à un TCAC de 8,34 % jusqu'en 2030.

- Par utilisateur final, les hôpitaux captaient 56,17 % de la taille du marché des équipements d'imagerie diagnostique du Chili en 2024, pourtant les centres d'imagerie diagnostique enregistrent le TCAC leader de 7,51 % jusqu'en 2030.

Tendances et insights du marché des équipements d'imagerie diagnostique du Chili

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Population gériatrique croissante | +1.2% | National, concentré à Santiago, Valparaíso, Concepción | Long terme (≥ 4 ans) |

| Prévalence croissante des maladies chroniques | +1.5% | National, avec des gains précoces à Santiago, Valparaíso, Concepción | Moyen terme (2-4 ans) |

| Avancées technologiques et numérisation | +1.8% | National, retombées vers les centres régionaux | Court terme (≤ 2 ans) |

| Investissement gouvernemental dans l'expansion du réseau hospitalier | +1.1% | National, avec des gains précoces à Santiago, Valparaíso, Concepción | Moyen terme (2-4 ans) |

| Expansion du réseau national de téléradiologie | +0.9% | National, bénéficiant particulièrement aux régions éloignées | Moyen terme (2-4 ans) |

| Initiatives nationales de lutte contre le cancer et cardiovasculaires priorisant la capacité diagnostique avancée | +1.3% | National, concentré dans les grands centres urbains | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Population gériatrique croissante

D'ici 2030, les personnes âgées de 65 ans et plus formeront un cinquième des résidents du Chili, et elles subissent des examens d'imagerie 3,2 fois plus souvent que les cohortes plus jeunes, surtout pour les évaluations musculo-squelettiques et cardiovasculaires. Les résultats d'enquêtes nationales montrent que 74 % des seniors ont au moins une condition nécessitant des examens de routine, ce qui pousse les hôpitaux à remplacer la radiographie traditionnelle par des unités numériques à réduction de dose qui diminuent l'exposition jusqu'à 70 %. Les équipes d'approvisionnement priorisent donc les portiques conviviaux et les temps de table plus rapides pour minimiser l'inconfort parmi les aînés à mobilité réduite.

Prévalence croissante des maladies chroniques

Le cancer a dépassé les maladies cardiovasculaires comme principale cause de mortalité au Chili,[1]Source : Cecilia Vial, "Un aperçu du cancer au Chili II," Biological Research, biolres.biomedcentral.com et l'Institut national du cancer a élargi son pipeline de recherche, signalant des exigences plus élevées pour la capacité CT, mammographie et PET-CT. Les maladies cardiovasculaires pèsent encore sur 27 % des adultes, stimulant l'adoption de CT cardiaque et d'IRM qui s'intègrent avec les plateformes de télé-cardiologie. Les établissements recherchent des scanners capables d'usage double oncologie-cardiologie pour maximiser l'utilisation des actifs, une stratégie clé dans les hôpitaux provinciaux aux budgets contraints.

Avancées technologiques et numérisation

La firme locale de technologie santé Sked24 a réduit les retards moyens de rendez-vous de 70 % grâce à une programmation pilotée par IA qui soutient désormais plus d'un million de visites annuellement. Le déploiement cloud domestique d'AGFA-RedSalud permet le triage IA et la lecture à distance tout en satisfaisant les règles de souveraineté des données. Les fournisseurs intègrent des algorithmes dans les scanners. Ces avancées allègent la charge de travail des radiologues et permettent aux sites plus petits d'accéder aux interprétations de sous-spécialités.

Investissement gouvernemental dans l'expansion du réseau hospitalier

Le ministère des Travaux publics a engagé 180 millions USD pour de nouveaux hôpitaux à Rengo et Pichilemu qui ajouteront 262 lits et incorporeront des suites d'imagerie complètes d'ici 2028. Vingt-cinq autres hôpitaux sont simultanément en construction, marquant la plus grande expansion sanitaire jamais réalisée au Chili. Les appels d'offres standardisés sur la plateforme ChileCompra rationalisent les achats, permettant aux fournisseurs d'offrir des remises de volume across modalités. Le régime de remboursement PAD de FONASA supprime l'incertitude financière pour les patients publics, garantissant un volume d'examens de base une fois les nouvelles installations ouvertes.

Analyse d'impact des contraintes

| Contrainte | (~)% Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coût élevé des équipements et procédures d'imagerie | -0.8% | National, affectant particulièrement les centres régionaux plus petits | Long terme (≥ 4 ans) |

| Pénurie de radiologues et d'échographistes | -0.6% | National, avec des pénuries aiguës hors Santiago | Moyen terme (2-4 ans) |

| Tarifs de remboursement inadéquats pour les modalités haut de gamme limitant le ROI des prestataires | -0.5% | National, affectant particulièrement les bénéficiaires ISAPRE | Moyen terme (2-4 ans) |

| Capacités de service et maintenance limitées hors des grandes métropoles réduisant le temps de fonctionnement des équipements | -0.4% | Régional, affectant les installations hors Santiago, Valparaíso, Concepción | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Coût élevé des équipements et procédures d'imagerie

Une seule IRM 1,5 T peut coûter 1 à 3 millions USD, et la maintenance annuelle absorbe 8 à 12 % de la valeur d'achat. Les plans ISAPRE privés ne remboursent que 60 à 80 % des frais d'examens haut de gamme, forçant les ménages à revenus moyens à supporter de lourds co-paiements.[2]Source : Andrew Anderson, "Accès aux médicaments pour le traitement des maladies chroniques au Chili," BMC Health Services Research, bmchealthservres.biomedcentral.com La volatilité du peso élève les prix d'importation car pratiquement tous les scanners arrivent des États-Unis, d'Europe ou du Japon. Pour contrer la tension, les fournisseurs proposent la location et des contrats de paiement par examen qui lient les frais à l'utilisation et aux résultats.

Pénurie de radiologues et d'échographistes

Le ratio radiologues-population du Chili est en retard par rapport aux normes OCDE, et 18 % des postes dans les hôpitaux publics restent vacants. Les volumes d'examens s'étendent de 8 à 10 % annuellement, donc le triage IA et la téléradiologie sont devenus des solutions d'appoint essentielles qui permettent aux experts métropolitains de servir les hôpitaux du sud et du nord en temps réel. La migration de carrière vers des cliniques privées mieux rémunérées élargit davantage les écarts dans les établissements publics, incitant le ministère de la Santé à cofinancer les créneaux de résidence et parrainer les bourses à l'étranger à partir de 2026.

Analyse de segmentation

Par modalité : La domination des rayons X fait face au défi de l'innovation IRM

Les équipements de rayons X ont conservé 25,33 % de la part de marché des équipements d'imagerie diagnostique du Chili en 2024 car chaque service d'urgence dépend de la radiographie pour le dépistage des traumatismes. La demande de détecteurs numériques qui réduisent la dose et produisent des images instantanées maintient des cycles de remplacement soutenus. L'IRM, bien que représentant une base installée plus petite, croît à un TCAC de 8,19 % car la recherche neurologique et le suivi oncologique requièrent une résolution plus élevée et des détails de tissus mous.

La stratégie d'approvisionnement du Chili favorise désormais les plateformes polyvalentes. Une seule salle DR peut gérer les examens traumatologiques, thoraciques et orthopédiques avec un positionnement basé sur l'IA qui accélère le débit. Les fournisseurs IRM mettent en avant l'angiographie sans contraste et les capacités CT synthétiques qui permettent aux oncologues de stager la maladie sans radiation supplémentaire. Les fournisseurs de tomodensitométrie intègrent la réduction d'artefacts métalliques essentielle pour le pool considérable de patients orthopédiques du Chili lié aux accidents miniers et blessures sportives. Les fournisseurs de systèmes mammographiques livrent de plus en plus la tomosynthèse comme caractéristique standard, améliorant les taux de détection précoce des lésions dans les centres de dépistage nationaux.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par portabilité : Les systèmes fixes ancrent le marché malgré la croissance mobile

Les installations fixes représentaient 80,21 % de la taille du marché des équipements d'imagerie diagnostique du Chili en 2024, car les hôpitaux tertiaires nécessitent des IRM montées sur portique et des CT multi-coupes pour gérer de gros volumes de patients. Les centres majeurs de Santiago et Valparaíso opèrent typiquement deux à quatre suites CT chacun, assurant la redondance pour la couverture traumatologique 24h/24. Les systèmes mobiles, cependant, affichent un TCAC de 7,82 % car la géographie montagneuse et les communautés insulaires nécessitent des solutions transportables. Les remorques CT mobiles servent les camps miniers d'Antofagasta, et l'échographie portable comble les lacunes de soins dans les cliniques primaires de Patagonie. Les fournisseurs commercialisent maintenant des unités de rayons X portables à batterie qui s'intègrent dans les véhicules d'urgence, répondant aux protocoles nationaux de préparation aux catastrophes du Chili liés au risque sismique. Le marché des équipements d'imagerie diagnostique du Chili bénéficie car les subventions gouvernementales financent des équipements durcis certifiés pour la résistance aux tremblements de terre.

Les modèles d'adoption varient par région. Les hôpitaux publics métropolitains remplacent la radiographie fixe traditionnelle par des DR suspendus au plafond pour libérer l'espace au sol et accélérer la rotation des patients. Les cabinets d'orthopédie privés adoptent des IRM compactes d'extrémités pour des flux de travail dédiés en médecine sportive. Pendant ce temps, les hôpitaux ruraux choisissent des camionnettes multi-modalités qui combinent rayons X numériques avec échographie, permettant à un seul technologue d'effectuer des examens essentiels lors de visites rotatives. Les acteurs de l'industrie s'attendent à une croissance future dans les PET-CT mobiles auto-blindés qui peuvent opérer sans bunkers spécialement construits, étendant les services de staging oncologique aux villes secondaires.

Par application : Le leadership de l'oncologie défié par la croissance cardiologique

L'oncologie contrôlait 25,54 % de la taille du marché des équipements d'imagerie diagnostique du Chili en 2024, reflétant la primauté du cancer dans la mortalité nationale. L'expansion PET-CT accompagne de nouveaux canaux d'importation radiopharmaceutique via l'aéroport de Santiago, raccourcissant les fenêtres de livraison d'isotopes. La cardiologie montre le TCAC le plus élevé de 8,34 % ; les systèmes CT 512 coupes offrent des examens coronariens sous-seconde qui s'intègrent avec les PACS cloud pour une révision cardiologique rapide. La neurologie exploite l'IRM avancée pour le triage d'AVC et les études de démence liées à la population âgée croissante. Les revenus d'imagerie orthopédique maintiennent une croissance à un chiffre moyen car les secteurs agraires et miniers du Chili génèrent des taux élevés de fractures. L'imagerie gastro-intestinale et gynécologique maintient une adoption stable grâce aux programmes d'endoscopie de routine et de santé féminine.

Les flux de travail cliniques se chevauchent de plus en plus. Les oncologues utilisent des CT cardio-synchronisés pour surveiller la cardiotoxicité induite par chimiothérapie, une pratique conduisant à la justification inter-départementale d'équipements partagés. Les algorithmes IA ciblent à la fois la cartographie de lésions oncologiques et le scoring calcique cardiologique, permettant aux prestataires de justifier les licences logicielles premium across spécialités. L'échographie portable voit l'adoption dans les services d'oncologie pour l'accès vasculaire et dans les cliniques de cardiologie pour l'évaluation rapide de fraction d'éjection, démontrant la convergence des cas d'usage.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par utilisateur final : Les hôpitaux dominent tandis que les centres d'imagerie accélèrent

Les hôpitaux représentaient 56,17 % de la taille du marché des équipements d'imagerie diagnostique du Chili en 2024, abritant la majeure partie des suites fixes CT, IRM et angiographiques. Le système public FONASA reste le plus grand acheteur unique, exploitant les appels d'offres groupés pour équiper les nouveaux hôpitaux régionaux. Les groupes privés tels que Clínica Alemana et RedSalud se différencient par des créneaux de rendez-vous plus rapides et des rapports assistés par IA, approfondissant leurs cycles de renouvellement de scanners tous les cinq à sept ans. Les centres d'imagerie croissent à un TCAC de 7,51 % car les patients urbains valorisent les courts temps d'attente et le personnel spécialisé. Beaucoup de centres déploient des IRM 3 T haut de gamme et des CT double énergie pour attirer les contrats de recherche et essais cliniques, une tendance soulignée par l'augmentation de 20 à 33 essais de dispositifs entre 2021-2023.[3]Source : Charles Sieg, "Comment le Chili façonne les essais cliniques de dispositifs médicaux en Amérique latine," Med Device Online, meddeviceonline.com Les petites cliniques et opérateurs mobiles couvrent les demandes de niche, louant souvent des échographies portables ou des systèmes DR pour gérer la trésorerie.

La concurrence estompe les frontières : les hôpitaux publics externalisent les examens excédentaires vers les centres d'imagerie privés sous des accords par cas, tandis que les chaînes privées construisent des mini-hôpitaux qui incluent la chirurgie de jour et les soins intensifs. Les contrats de service des fournisseurs couvrent donc les deux segments, regroupant matériel, PACS cloud, cybersécurité et formation de radiologues en accords multi-années uniques qui couvrent des écosystèmes régionaux entiers.

Analyse géographique

Le Santiago métropolitain concentre le marché des équipements d'imagerie diagnostique du Chili, hébergeant le cluster le plus dense de radiologues, hôpitaux spécialisés et centres de recherche académiques. Les hôpitaux tertiaires de la région opèrent couramment plusieurs aimants IRM et des systèmes CT 256 coupes pour soutenir les charges de travail traumatologiques, oncologiques et cardiaques. Valparaíso, le second hub urbain de la nation, combine la logistique portuaire avec les références provinciales, soutenant une demande de modalité diversifiée et agissant comme point de réception pour les scanners importés. Concepción ancre le corridor sud-central, où les nouveaux hôpitaux public-privés s'alignent avec les industries forestières et manufacturières qui nécessitent l'imagerie de santé professionnelle.

Les macro-zones du nord, incluant Antofagasta et Tarapacá, reflètent la demande liée à l'exploitation minière pour la radiographie numérique sur site et le CT à faible dose pour surveiller la silicose et les blessures musculo-squelettiques parmi les travailleurs. Les camionnettes mobiles opèrent le long de l'autoroute panaméricaine, desservant les camps éloignés trois à quatre fois par mois. L'augmentation des installations CT fixes dans les centres de traumatologie d'Antofagasta répond au taux d'accidents élevé de la région, tandis que l'échographie portable assiste les soins d'urgence sur les sites en haute altitude. Les régions du sud telles que Los Ríos et Los Lagos dépendent d'échographies portables et d'unités DR compactes qui peuvent être transportées vers les cliniques insulaires à travers la mer intérieure.

La longueur et le terrain montagneux du Chili créent des obstacles logistiques qui façonnent les stratégies des fournisseurs. Les vendeurs maintiennent des dépôts de pièces à Santiago, Concepción et Antofagasta pour satisfaire les clauses de service garanties de 48 heures. Les châssis d'équipement doivent respecter les standards sismiques locaux ; les hôpitaux spécifient des montures de sol renforcées et des évents de trempe magnétique automatiques. Les réseaux de téléradiologie utilisant des PACS cloud connectent les hôpitaux ruraux aux sous-spécialistes de Santiago, élevant la justification pour les modalités avancées dans les sites régionaux plus petits car l'interprétation peut être externalisée sans relocaliser le personnel.

Paysage concurrentiel

Le marché des équipements d'imagerie diagnostique du Chili est modérément consolidé, avec GE Healthcare, Siemens Healthineers et Philips fournissant la plupart des unités IRM, CT et échographie premium. Canon Medical Systems et Fujifilm renforcent la concurrence de milieu de gamme grâce à des prix compétitifs et des fonctionnalités IA. AGFA HealthCare mène les logiciels d'imagerie d'entreprise après avoir scellé l'accord cloud RedSalud qui couvre plusieurs hôpitaux et centres d'imagerie. Le distributeur local Global Ultrasonido comble les lacunes pour l'échographie et DR reconditionnés dans les cliniques communautaires, soutenant des budgets inférieurs et un service de rotation rapide.

Les alliances stratégiques définissent la différenciation. Siemens Healthineers pilote des partenariats basés sur la valeur liant le paiement de location au débit clinique dans les hôpitaux provinciaux. L'acquisition radiopharmaceutique mondiale de GE Healthcare renforce la croissance PET-CT chilienne en assurant la fiabilité de la chaîne d'approvisionnement d'isotopes. Canon établit un hub d'innovation à Cleveland qui exportera les mises à jour de flux de travail vers les bases installées chiliennes, promettant des mises à niveau logicielles à distance sans temps d'arrêt d'équipement.

La concurrence par les prix s'intensifie dans les rayons X mobiles et l'échographie portable, où les entrants portables sous-cotent les marques établies. Les fournisseurs cherchent la différenciation à travers les ensembles IA, analyses de gestion de dose et intégration PACS cloud. La qualité de service reste un facteur d'achat décisif car les hôpitaux ruraux dépendent du remplacement rapide de pièces pour maintenir les scanners opérationnels dans des environnements mono-système. Les fabricants s'associent avec les écoles locales d'ingénierie biomédicale pour certifier les techniciens, renforçant la capacité après-vente et satisfaisant les exigences d'appel d'offres pour le transfert de connaissances domestiques.

Leaders de l'industrie des équipements d'imagerie diagnostique du Chili

-

Canon Medical Systems Corporation

-

Fujifilm Holdings Corporation

-

Koninklijke Philips N.V.

-

GE HealthCare

-

Siemens Healthineers AG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Subtle Medical a lancé SubtleHD AI approuvé par la FDA au Chili via Hospiline, améliorant la qualité d'image IRM et réduisant les temps d'examen jusqu'à 80 %.

- Août 2024 : SonoVascular a commencé la première utilisation humaine du système SonoThrombectomy à l'hôpital DPIRECA à Santiago, démontrant un retrait efficace de caillots avec un dosage thrombolytique minimal. Cela favorisera la croissance des équipements d'imagerie diagnostique avancés.

Portée du rapport sur le marché des équipements d'imagerie diagnostique du Chili

L'imagerie diagnostique est utilisée pour prendre des images de la structure interne du corps humain, utilisant le rayonnement électromagnétique, pour un diagnostic précis du patient. L'imagerie diagnostique utilise la radiation pour diagnostiquer et traiter les maladies.

| IRM |

| Tomodensitométrie |

| Échographie |

| Rayons X |

| Imagerie nucléaire |

| Fluoroscopie |

| Mammographie |

| Systèmes fixes |

| Systèmes mobiles et portables |

| Cardiologie |

| Oncologie |

| Neurologie |

| Orthopédie |

| Gastro-entérologie |

| Gynécologie |

| Autres applications |

| Hôpitaux |

| Centres d'imagerie diagnostique |

| Autres utilisateurs finaux |

| Par modalité | IRM |

| Tomodensitométrie | |

| Échographie | |

| Rayons X | |

| Imagerie nucléaire | |

| Fluoroscopie | |

| Mammographie | |

| Par portabilité | Systèmes fixes |

| Systèmes mobiles et portables | |

| Par application | Cardiologie |

| Oncologie | |

| Neurologie | |

| Orthopédie | |

| Gastro-entérologie | |

| Gynécologie | |

| Autres applications | |

| Par utilisateur final | Hôpitaux |

| Centres d'imagerie diagnostique | |

| Autres utilisateurs finaux |

Questions clés auxquelles répond le rapport

Quel est le principal facteur accélérant la demande d'équipements d'imagerie diagnostique au Chili ?

La convergence d'une population vieillissante avec l'augmentation des cas de cancer et cardiovasculaires pousse les hôpitaux à étendre leur capacité d'imagerie et à moderniser vers des systèmes avancés multi-modalités.

Comment l'intelligence artificielle redéfinit-elle les flux de travail d'imagerie dans les établissements chiliens ?

Les outils IA intégrés dans les scanners et plateformes cloud raccourcissent les temps d'examen, automatisent le triage et permettent aux radiologues d'interpréter les études à distance, ce qui aide à compenser la pénurie de spécialistes du pays.

Pourquoi les appareils d'imagerie mobiles et portables gagnent-ils en traction hors de Santiago ?

La géographie montagneuse du Chili et les communautés rurales dispersées favorisent les unités portables qui peuvent voyager vers les cliniques éloignées, sites miniers et hôpitaux insulaires où les suites fixes sont impraticables.

Comment les projets hospitaliers gouvernementaux influencent-ils les décisions d'achat d'équipements ?

Les appels d'offres publics standardisés liés aux nouvelles constructions hospitalières créent des commandes groupées qui récompensent les fournisseurs offrant des contrats de service évolutifs, la conformité cybersécurité et des conceptions résistantes aux tremblements de terre.

Dernière mise à jour de la page le: