Taille et Part du Marché des Dispositifs Prothétiques Cardiaques

Analyse du Marché des Dispositifs Prothétiques Cardiaques par Mordor Intelligence

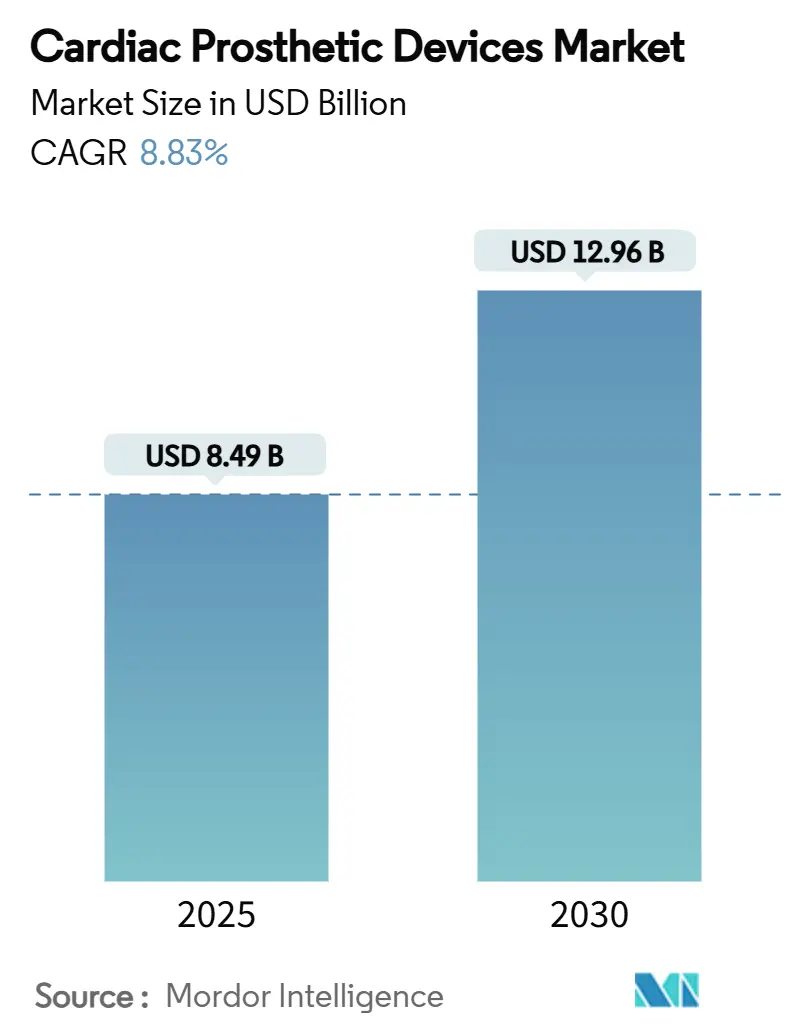

La taille du marché des dispositifs prothétiques cardiaques a atteint 8,49 milliards USD en 2025 et devrait s'étendre à 12,96 milliards USD d'ici 2030, enregistrant un TCAC de 8,83 % durant cette période. L'augmentation de l'espérance de vie, l'expansion des indications pour les procédures transcathéter, et la miniaturisation continue des dispositifs soutiennent collectivement cette progression constante. Les fabricants capitalisent sur l'adoption rapide des remplacements valvulaires aortiques et mitraux par cathéter, qui permettent le traitement de patients âgés ou à haut risque qui ne disposaient auparavant d'aucune option chirurgicale [1]Edwards Lifesciences, Edwards' EVOQUE Valve Replacement System First Transcatheter Therapy to Earn FDA Approval for Tricuspid Valve,

edwards.com. En parallèle, les logiciels de surveillance à distance intégrés dans les stimulateurs cardiaques de nouvelle génération libèrent des revenus de type abonnement pour les fabricants de dispositifs tout en réduisant les charges de suivi pour les cliniques de cardiologie. La pression concurrentielle s'intensifie autour des plateformes d'ablation par champ pulsé qui promettent des temps de traitement plus courts et moins de complications, forçant les acteurs établis à accélérer leurs feuilles de route R&D. Enfin, les hôpitaux et les centres ambulatoires bénéficient du soutien des payeurs pour les sorties le jour même, une tendance politique qui amplifie les volumes de procédures sans augmenter proportionnellement les frais généraux des établissements.

Points Clés du Rapport

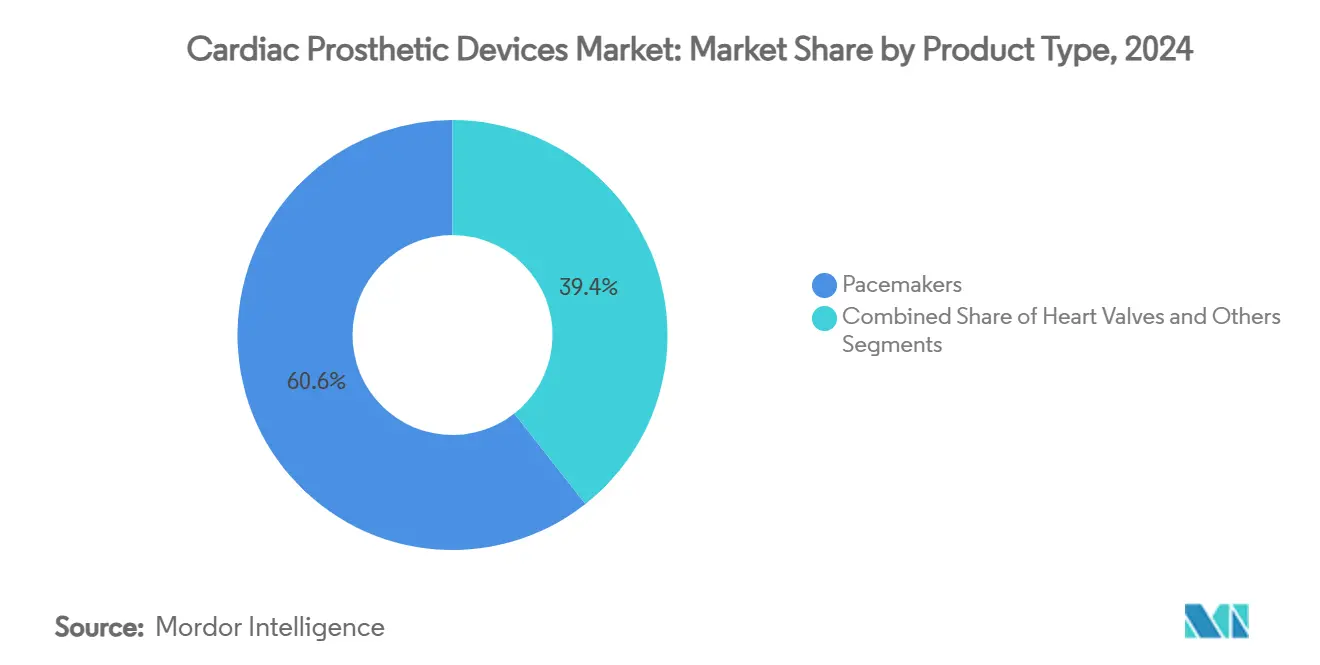

- Par type de produit, les stimulateurs cardiaques ont dominé la part de marché des dispositifs prothétiques cardiaques avec 60,61 % en 2024, tandis que les valves cardiaques devraient afficher le TCAC le plus rapide de 9,56 % jusqu'en 2030.

- Par matériau, les alliages métalliques ont représenté 57,89 % de la taille du marché des dispositifs prothétiques cardiaques en 2024, tandis que le tissu biologique devrait progresser à un TCAC de 9,75 % jusqu'en 2030.

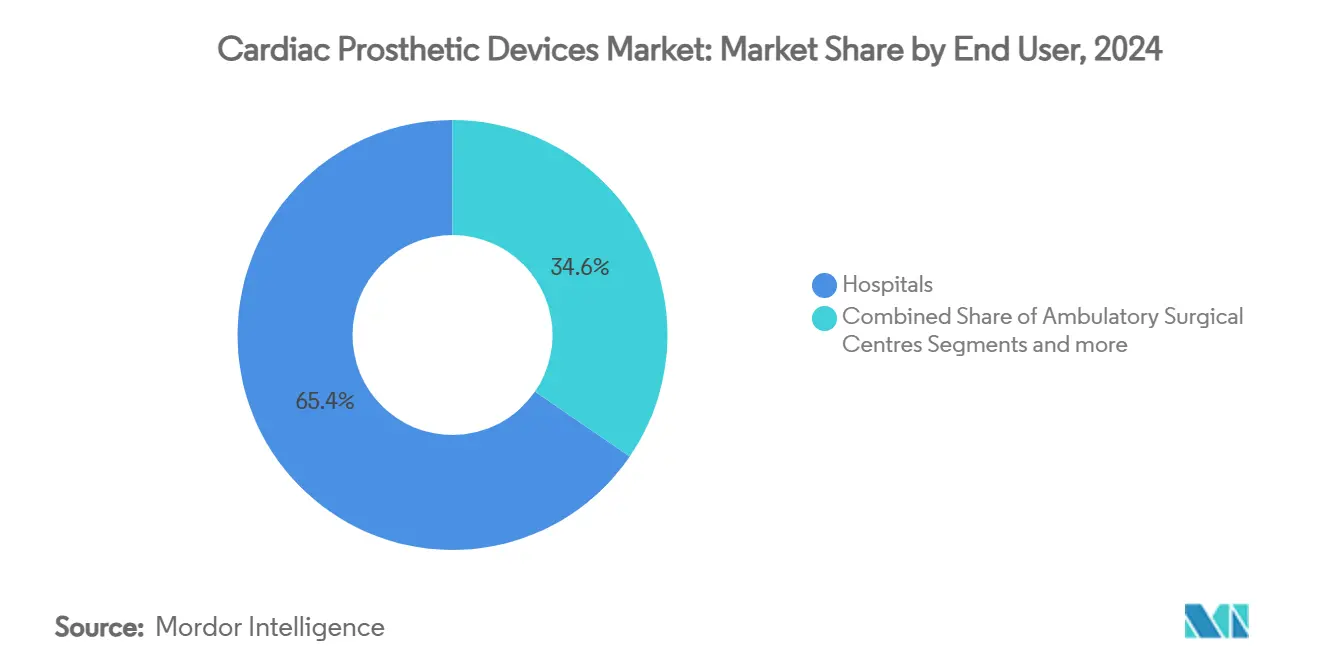

- Par utilisateur final, les hôpitaux ont traité 65,44 % du volume total d'implants en 2024 ; les centres chirurgicaux ambulatoires devraient enregistrer le TCAC le plus élevé de 9,69 % sur l'horizon de prévision.

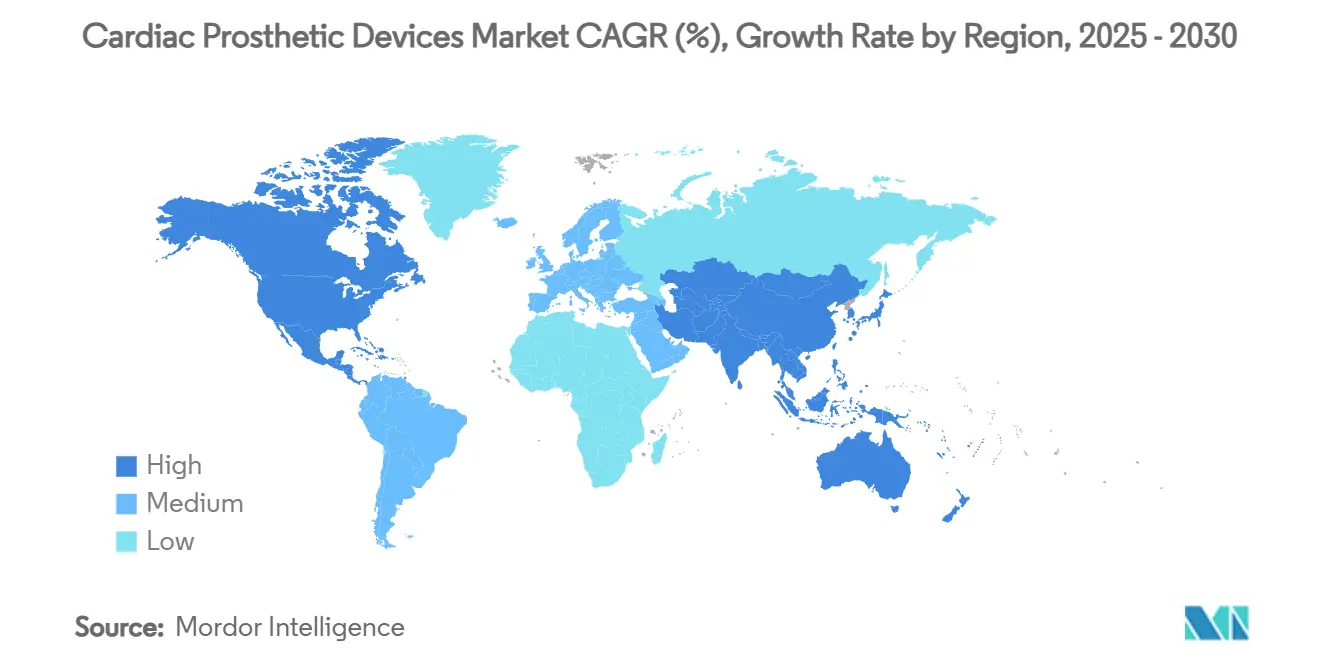

- Par géographie, l'Amérique du Nord a capturé 41,29 % des parts de revenus en 2024, tandis que l'Asie-Pacifique est en voie d'atteindre un TCAC de 9,91 % jusqu'en 2030.

Tendances et Perspectives du Marché Mondial des Dispositifs Prothétiques Cardiaques

Analyse de l'Impact des Moteurs

| Moteur | (~) % Impact sur le TCAC Prévisionnel | Pertinence Géographique | Chronologie d'Impact |

|---|---|---|---|

| Augmentation de la prévalence des maladies cardiaques et vieillissement de la population | +1.8% | Mondiale, plus aiguë en Amérique du Nord et Europe | Long terme (≥ 4 ans) |

| Adoption rapide des procédures TAVI minimalement invasives | +2.1% | Amérique du Nord et UE en tête, Asie-Pacifique suit | Moyen terme (2-4 ans) |

| Améliorations technologiques continues des stimulateurs sans sonde et compatibles IRM | +1.2% | Mondiale, adoption précoce sur les marchés développés | Moyen terme (2-4 ans) |

| Voies de remboursement favorables aux États-Unis, UE et Japon | +0.9% | Amérique du Nord, Europe, Japon | Court terme (≤ 2 ans) |

| Programmation et surveillance à distance des stimulateurs pilotées par IA | +1.1% | Amérique du Nord et UE au cœur, répercussion vers Asie-Pacifique | Long terme (≥ 4 ans) |

| Valves polymériques de type RESILIA étendant la durabilité au-delà de 25 ans | +0.7% | Segment mondial premium | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Augmentation de la prévalence des maladies cardiaques et vieillissement de la population

L'incidence des maladies cardiovasculaires augmente fortement après 65 ans, et la part des citoyens dans cette tranche d'âge dépasse désormais 17 % aux États-Unis, 21 % au Japon et 20 % en Europe occidentale. Une espérance de vie plus élevée élargit donc le bassin de patients vivant assez longtemps pour développer une sténose aortique sévère, une fibrillation auriculaire ou une insuffisance cardiaque nécessitant une thérapie d'implant. Une survie plus longue élève également les attentes cliniques concernant la longévité des dispositifs, poussant les fournisseurs à concevoir des valves pouvant durer des décennies sans réopération. Les patients gériatriques tendent à favoriser les thérapies minimalement invasives qui raccourcissent les séjours hospitaliers, renforçant la demande pour les solutions transcathéter. Ensemble, ces forces démographiques élargissent les volumes de procédures ainsi que les prix unitaires, soutenant une croissance soutenue des revenus pour le marché des dispositifs prothétiques cardiaques.

Adoption rapide des procédures TAVI minimalement invasives

Le remplacement valvulaire aortique transcathéter (TAVI) est passé d'une thérapie de niche à haut risque à une option grand public approuvée pour les patients à faible risque après que des données robustes sur cinq ans ont confirmé une survie comparable par rapport à la chirurgie ouverte. Les hôpitaux gagnent en efficacité opérationnelle car la durée de séjour type tombe en dessous de deux jours, libérant de la capacité dans les services cardiaques bondés. Les techniques valve-dans-valve élargissent encore davantage le bassin adressable en traitant les bioprothèses dégénérées sans sternotomie, une capacité particulièrement appréciée par les patients âgés. Les plateformes de nouvelle génération présentent maintenant un alignement commissural élargi et un accès coronaire plus facile, garantissant que les futures interventions coronariennes percutanées restent faisables. Alors que les politiques des payeurs remboursent de plus en plus le TAVI en dehors des centres tertiaires, les comptes de procédures s'accélèrent, amplifiant l'impact positif sur le TCAC du marché des dispositifs prothétiques cardiaques.

Améliorations technologiques continues des stimulateurs sans sonde et compatibles IRM

Les sondes transveineuses traditionnelles sont impliquées dans près de 55 % des complications de stimulateur cardiaque à long terme, notamment les fractures, infections et occlusions veineuses. Les systèmes sans sonde éliminent ces risques en positionnant le générateur d'impulsions directement à l'intérieur du ventricule et en l'ancrant via des griffes en nitinol. Les variantes à double chambre, maintenant commercialement disponibles en Europe, reproduisent la stimulation physiologique tout en préservant les avantages esthétiques et infectieux de leurs prédécesseurs à chambre unique. Les conceptions compatibles IRM permettent des examens corps entier à champs 1,5 T et 3 T, une fonctionnalité de plus en plus critique car plus de 70 % des patients porteurs de dispositifs cardiaques auront besoin d'imagerie par résonance magnétique au cours de leur vie. Collectivement, ces améliorations itératives rafraîchissent le segment mature des stimulateurs cardiaques et maintiennent les points de prix premium au sein du marché des dispositifs prothétiques cardiaques.

Voies de remboursement favorables aux États-Unis, UE et Japon

Medicare a élargi la couverture du TAVI aux patients à faible risque chirurgical en 2024, élargissant instantanément la population facturable d'environ 30 %. Des décisions parallèles du G-BA allemand et de la HAS française ont confirmé le paiement public pour les valves mitrales et tricuspides transcathéter répondant à des seuils stricts de preuves cliniques. Au Japon, le Ministère de la Santé, du Travail et du Bien-être fournit un remboursement séparé pour les services de surveillance à distance des stimulateurs cardiaques alimentés par IA, transformant ainsi ce qui était autrefois un centre de coûts pour les hôpitaux en un flux de revenus attractif. Ces approbations politiques compriment les courbes d'adoption pour les implants innovants, renforçant la croissance du chiffre d'affaires dans chaque tranche régionale majeure du marché des dispositifs prothétiques cardiaques.

Analyse de l'Impact des Contraintes

| Contrainte | (≈) % Impact sur le TCAC Prévisionnel | Pertinence Géographique | Chronologie d'Impact |

|---|---|---|---|

| Approbations réglementaires multi-régions strictes | -0,8% | Mondiale, aiguë dans l'UE sous RDM | Moyen terme (2-4 ans) |

| Coût élevé des procédures et dispositifs, accès limité dans les PRFI | -1,2% | Principalement PRFI, effets de ricochet sur les marchés émergents | Long terme (≥ 4 ans) |

| Dépendance aux chaînes d'approvisionnement de tissus bovins et porcins | -0,6% | Mondiale, concentrée chez les fabricants de valves biologiques | Court terme (≤ 2 ans) |

| Thérapies d'ablation par cathéter retardant le besoin d'implant | -0,4% | Amérique du Nord et UE, adoption graduelle Asie-Pacifique | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Approbations réglementaires multi-régions strictes

Le Règlement européen sur les Dispositifs Médicaux (RDM) impose des exigences de preuves cliniques qui triplent approximativement le fardeau de documentation par rapport à l'ancien processus de marquage CE, ajoutant 18-24 mois aux délais d'approbation types et gonflant les coûts pré-commercialisation de 12 millions USD par dispositif à haut risque selon les déclarations d'entreprises [2]Bijaya Chettri, A comparative study of medical device regulation between countries based on their economies,

Expert Review of Medical Devices, tandfonline.com. Simultanément, l'exigence de la FDA américaine pour des études post-approbation à long terme place des demandes de ressources continues sur les fabricants. Les petits innovateurs peinent à financer ces obligations, amenant plusieurs à octroyer des licences de technologies prometteuses ou à quitter complètement le domaine. Les acteurs multinationaux peuvent absorber la dépense, mais le chemin plus long vers les revenus retarde le retour sur investissement en R&D, atténuant marginalement le TCAC du marché des dispositifs prothétiques cardiaques durant la fenêtre de prévision.

Coût élevé des procédures et dispositifs, accès limité dans les PRFI

Un package d'implantation TAVI, incluant diagnostics, valve, cathéter de livraison et hospitalisation, dépasse typiquement 40 000 USD aux États-Unis, un montant hors de portée de nombreux systèmes de santé dans les pays à revenus faibles et moyens. Même où une assurance publique existe, les co-paiements peuvent égaler plusieurs mois de revenus du ménage, forçant les patients à différer le traitement jusqu'à ce que l'escalade des symptômes rende les soins d'urgence obligatoires. Les hôpitaux de ces régions font également face à des contraintes de capital qui limitent l'acquisition de salles d'opération hybrides et de modalités d'imagerie avancées nécessaires pour faire fonctionner efficacement les programmes transcathéter. Par conséquent, les taux de pénétration restent faibles dans les territoires peuplés comme l'Inde, le Nigeria et l'Indonésie, plafonnant le potentiel de revenus global du marché des dispositifs prothétiques cardiaques malgré sa valeur clinique convaincante.

Analyse des Segments

Par Type de Produit : Les Valves Cardiaques Stimulent la Croissance Premium

Les valves cardiaques ont contribué à un TCAC de 9,56 % jusqu'en 2030, dépassant toutes les autres catégories même si les stimulateurs cardiaques ont conservé une part de marché des dispositifs prothétiques cardiaques de 60,61 % en 2024. Le TAVI, TMVR et les systèmes transcathéter tricuspides émergents ont élargi le bassin de patients traitables tout en commandant des prix de vente moyens élevés qui portent le chiffre d'affaires global. Les hôpitaux prisent la dynamique de récupération rapide de ces implants, et les patients valorisent l'évitement de la sternotomie, alimentant une croissance annuelle soutenue des procédures à deux chiffres. Les ventes de stimulateurs cardiaques restent résilientes en raison de la taille même de la population de bradyarythmie, mais leur statut mature et la compression des prix restreignent l'expansion du segment. Le segment autres, incluant les dispositifs d'assistance ventriculaire, continue de recevoir des désignations de dispositifs révolutionnaires, suggérant une remontée à long terme qui pourrait diversifier les revenus au-delà de la base de gestion du rythme cardiaque, mais la contribution à court terme reste modeste.

Les valves tissulaires de deuxième génération intégrant une chimie anti-calcification capturent maintenant des parts des valves mécaniques, en particulier chez les patients âgés de 50-65 ans qui préfèrent éviter l'anticoagulation à vie. Simultanément, les stimulateurs cardiaques sans sonde avec analytique alimentée par IA sculptent un sous-segment premium même au sein d'une catégorie qui se stabilise. L'effet combiné est une inclinaison graduelle du mix produit vers des solutions à marge plus élevée et riches en technologie qui soutiennent la trajectoire de croissance plus large du marché des dispositifs prothétiques cardiaques.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par Matériau : L'Innovation des Tissus Biologiques S'Accélère

Le tissu biologique a enregistré un TCAC de 9,75 %, éclipsant la croissance des alliages métalliques qui représentent encore 57,89 % des revenus de 2024. Ce changement est lié aux processus améliorés de préservation des feuillets qui étendent la vie de l'implant et élargissent l'éligibilité clinique aux patients plus jeunes. Les valves polymériques-hybrides en développement pourraient accélérer davantage le déplacement biologique en offrant à la fois durabilité et excellence hémodynamique. Cependant, les générateurs de stimulateurs cardiaques et les boîtiers de DCI continueront de s'appuyer sur les alliages de titane en raison de leur résistance supérieure à la corrosion et de leur blindage électromagnétique, garantissant que les métaux conservent une large part absolue de la taille du marché des dispositifs prothétiques cardiaques. Les revêtements de surface avancés qui réduisent la formation de biofilm pourraient renforcer la compétitivité des implants métalliques, mais le projecteur de croissance principal restera sur les innovations biologiques.

Les fournisseurs de composants métalliques font face à une pression sur les marges alors que la concurrence des fabricants sous contrat à bas coût en Asie du Sud-Est s'intensifie. Pour se différencier, les entreprises leaders intègrent des techniques de fabrication additive qui raccourcissent les cycles de développement pour les pièces complexes de systèmes de livraison. Les matériaux composites gagnent du terrain dans les cathéters de livraison où rigidité et flexibilité doivent coexister, illustrant que le progrès de la science des matériaux imprègne tous les coins du marché des dispositifs prothétiques cardiaques [3]Raquel Ahnert Aguiar Evangelista, A chronological history of heart valve prostheses to offer perspectives of their limitations,

Frontiers in Bioengineering and Biotechnology, frontiers.org.

Par Utilisateur Final : Les CSA Capturent la Migration Procédurale

Les centres chirurgicaux ambulatoires (CSA) ont enregistré le TCAC le plus rapide de 9,69 %, surfant sur les vagues politiques qui remboursent les procédures TAVI et stimulateurs cardiaques sans sonde en une journée en dehors des murs hospitaliers traditionnels. Les suites de cathétérisme spécialement conçues favorisent un haut débit avec un personnel allégé, permettant aux CSA de tarifer de manière compétitive tout en maintenant des marges attractives. Les hôpitaux commandent encore 65,44 % du volume car ils gèrent les cas multi-valvulaires complexes, les situations d'urgence et les patients avec des co-morbidités significatives. Néanmoins, les administrateurs redéfinissent les programmes hospitaliers pour émuler l'efficacité des CSA, créant un continuum de soins mixte qui partage des protocoles cliniques et des plateformes de données. Les cliniques spécialisées se concentrant sur les troubles du rythme cardiaque ou les maladies valvulaires prolifèrent également et agissent comme des centres de référence qui canalisent les candidats bien optimisés dans les pipelines des CSA, amplifiant davantage l'élan de croissance ambulatoire.

La migration procédurale exerce une pression de conception sur les fabricants de dispositifs pour simplifier le déploiement et raccourcir les courbes d'apprentissage. Les entreprises qui intègrent un guidage d'imagerie étape par étape dans les poignées de livraison ou intègrent l'étanchéité hémostatique dans les gaines d'introduction gagnent un avantage concurrentiel dans les environnements CSA à ressources limitées. Au fil du temps, le changement ambulatoire devrait redistribuer les dépenses d'équipement capital vers des unités de fluoroscopie compactes et des stations de surveillance connectées au cloud, étendant les effets d'ondulation au-delà des dispositifs d'implant centraux au sein du marché des dispositifs prothétiques cardiaques.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse Géographique

L'Amérique du Nord mène les revenus mondiaux, représentant 41,29 % en 2024 alors que Medicare a élargi la couverture TAVI aux cohortes à faible risque et approuvé les codes de facturation ambulatoire. La présence de vastes réseaux d'essais cliniques facilite les études first-in-human, accordant souvent aux établissements américains 12-18 mois d'avance sur leurs pairs internationaux dans l'adoption de nouvelles technologies. Les programmes réglementaires tels que la voie FDA Breakthrough Device raccourcissent le délai de mise sur le marché pour les plateformes transformatrices, cimentant davantage le leadership de la région. Pourtant, la compression des marges est inévitable alors que les accords d'achat basés sur la valeur et les paiements groupés s'étendent ; les fabricants leaders se couvrent en regroupant les services numériques et les garanties étendues dans les propositions de tarification pour préserver les PSV.

L'Asie-Pacifique est le grimpeur le plus rapide avec un TCAC de 9,91 %, soutenu par la poussée gouvernementale pour moderniser les soins tertiaires et une classe moyenne en plein essor capable de payer de sa poche pour les interventions avancées. Les subventions chinoises des Centres d'Excellence subventionnent les dépenses d'équipement pour les suites opératoires hybrides, libérant la demande latente. Le calendrier de remboursement révisé du Japon reconnaît les codes de surveillance à distance pilotés par IA, créant des revenus récurrents qui stabilisent les flux de trésorerie des fournisseurs. Bien que la dépense par patient soit inférieure à celle de l'Amérique du Nord, l'échelle de population compense, et les partenariats de fabrication locale réduisent les tarifs d'importation, améliorant l'accessibilité financière.

L'Europe démontre une expansion constante à un chiffre moyen alors que les modèles de payeur universels protègent les volumes de procédures de la volatilité économique. Le système DRG allemand récompense la durée de séjour plus courte, bénéficiant directement aux approches transcathéter. Le RDM impose des coûts initiaux mais améliore la confiance des patients dans la sécurité des dispositifs, soutenant indirectement l'adoption. Pendant ce temps, l'Agence de Réglementation des Médicaments et Produits de Santé du Royaume-Uni pilote une révision accélérée pour les implantables post-Brexit, offrant une voie rapide alternative vers le marché pour les entreprises disposées à investir dans la génération de preuves localisées. Collectivement, ces dynamiques régionales façonnent une mosaïque de croissance équilibrée qui sous-tend la trajectoire ascendante du marché des dispositifs prothétiques cardiaques.

Paysage Concurrentiel

Le marché est modérément concentré : les cinq principaux fournisseurs représentent environ 72 % des revenus mondiaux, créant des barrières d'entrée significatives tout en laissant de la place aux innovateurs agiles. Les acteurs établis déploient des portefeuilles complets couvrant valves, produits de rythme et solutions d'insuffisance cardiaque, permettant des contrats multi-produits qui fidélisent les fournisseurs. Edwards Lifesciences approfondit ses douves avec une évolution continue de plateforme valvulaire, mise en évidence par l'approbation de marquage CE 2025 de son système mitral SAPIEN M3. Medtronic répond avec la valve Evolut FX+ présentant des ports d'accès coronaire surdimensionnés qui plaisent aux cardiologues interventionnels planifiant de futures procédures ICP. Abbott et Boston Scientific continuent d'investir dans les concepts de stimulation sans sonde et sans batterie, espérant dépasser les concurrents en miniaturisation et longévité.

Pendant ce temps, les acteurs chinois comme MicroPort évoluent agressivement chez eux et soumettent des dossiers aux régulateurs occidentaux, introduisant une tension de prix sur les marchés d'appel d'offres. La collaboration stratégique entre les OEM occidentaux et les fabricants sous contrat en Malaisie et au Vietnam vise à affûter les positions de coût sans compromettre la qualité. Les start-ups spécialisées dans les valves polymériques ou les dispositifs CRT alimentés sans fil cherchent souvent des accords de licence plutôt qu'une commercialisation solo, renforçant la dominance des acteurs établis. La couche d'analytique de données émerge comme un nouveau champ de bataille, avec des algorithmes propriétaires délivrant des alertes prédictives qui différencient les dispositifs au-delà des métriques matérielles brutes, resserrant le verrouillage fournisseur à travers le marché des dispositifs prothétiques cardiaques.

Leaders de l'Industrie des Dispositifs Prothétiques Cardiaques

Abbott Laboratories

LivaNova PLC

Medtronic plc

Boston Scientific Corporation

Edwards Lifesciences Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements Récents de l'Industrie

- Avril 2025 : Edwards Lifesciences a obtenu un marquage CE pour la valve mitrale transcathéter SAPIEN M3, ajoutant un produit crucial à son portefeuille cardiaque structurel

- Mars 2025 : MicroPort CRM a lancé la famille de stimulateurs cardiaques TEN en Chine, marquant la première ligne de générateurs compatibles IRM fabriqués localement par l'entreprise.

- Octobre 2024 : Medtronic a obtenu le marquage CE pour le système TAVI Evolut FX+, présentant des fenêtres d'accès coronaire élargies pour des interventions futures plus faciles.

- Février 2024 : Edwards Lifesciences a reçu l'approbation FDA pour la valve de remplacement tricuspide EVOQUE, la première thérapie transcathéter sanctionnée pour la régurgitation tricuspide fonctionnelle.

Portée du Rapport Mondial sur le Marché des Dispositifs Prothétiques Cardiaques

Selon la portée du rapport, les dispositifs prothétiques cardiaques sont utilisés pour remplacer ou soutenir la fonction de tissus ou organes cardiaques endommagés ou infirmes qui aident au fonctionnement cardiaque des patients. Les dispositifs de remplacement valvulaire cardiaque et les stimulateurs cardiaques ont attiré une attention majeure, avec une forte augmentation des cas d'insuffisance cardiaque ces dernières années stimulant le marché des dispositifs prothétiques cardiaques. Le Marché des Dispositifs Prothétiques Cardiaques est Segmenté par Produit (Valves Cardiaques et Stimulateurs Cardiaques) et Géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient, Afrique et Amérique du Sud). Le rapport de marché couvre également les tailles de marché estimées et les tendances pour 17 pays différents dans les principales régions mondiales. Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| Valves Cardiaques | Valves Mécaniques |

| Valves Tissulaires | |

| Valves Transcathéter | |

| Stimulateurs Cardiaques | Avec Sondes |

| Sans Sondes | |

| Autres |

| Alliages Métalliques |

| Tissu Biologique |

| Polymériques et Hybrides |

| Hôpitaux |

| Cliniques Spécialisées |

| Centres Chirurgicaux Ambulatoires |

| Autres |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Australie | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par Type de Produit | Valves Cardiaques | Valves Mécaniques |

| Valves Tissulaires | ||

| Valves Transcathéter | ||

| Stimulateurs Cardiaques | Avec Sondes | |

| Sans Sondes | ||

| Autres | ||

| Par Matériau | Alliages Métalliques | |

| Tissu Biologique | ||

| Polymériques et Hybrides | ||

| Par Utilisateur Final | Hôpitaux | |

| Cliniques Spécialisées | ||

| Centres Chirurgicaux Ambulatoires | ||

| Autres | ||

| Par Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Australie | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et de l'Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions Clés Répondues dans le Rapport

Quelle est la taille du marché des dispositifs prothétiques cardiaques en 2025 ?

La taille du marché des dispositifs prothétiques cardiaques a atteint 8,49 milliards USD en 2025.

Quel est le taux de croissance attendu pour les implants prothétiques cardiaques jusqu'en 2030 ?

Les revenus devraient augmenter à un TCAC de 8,83 %, portant le marché à 12,96 milliards USD d'ici 2030.

Quelle catégorie de produit mène en revenus ?

Les stimulateurs cardiaques ont détenu 60,61 % des revenus de 2024, en faisant le plus grand segment prothétique cardiaque.

Quelle région s'étend le plus rapidement ?

L'Asie-Pacifique devrait afficher un TCAC de 9,91 % jusqu'en 2030, le plus élevé parmi toutes les régions.

Quel moteur affecte le plus la demande future ?

Le changement rapide vers les remplacements valvulaires par cathéter ajoute 2,1 % au TCAC prévisionnel.

Quelle est la force de la concurrence parmi les fournisseurs ?

Les cinq principales entreprises contrôlent environ 72 % des revenus, donnant au marché un score de concentration modéré de 7.

Dernière mise à jour de la page le: