Taille et part du marché des dispositifs cardiovasculaires du Canada

Analyse du marché des dispositifs cardiovasculaires du Canada par Mordor Intelligence

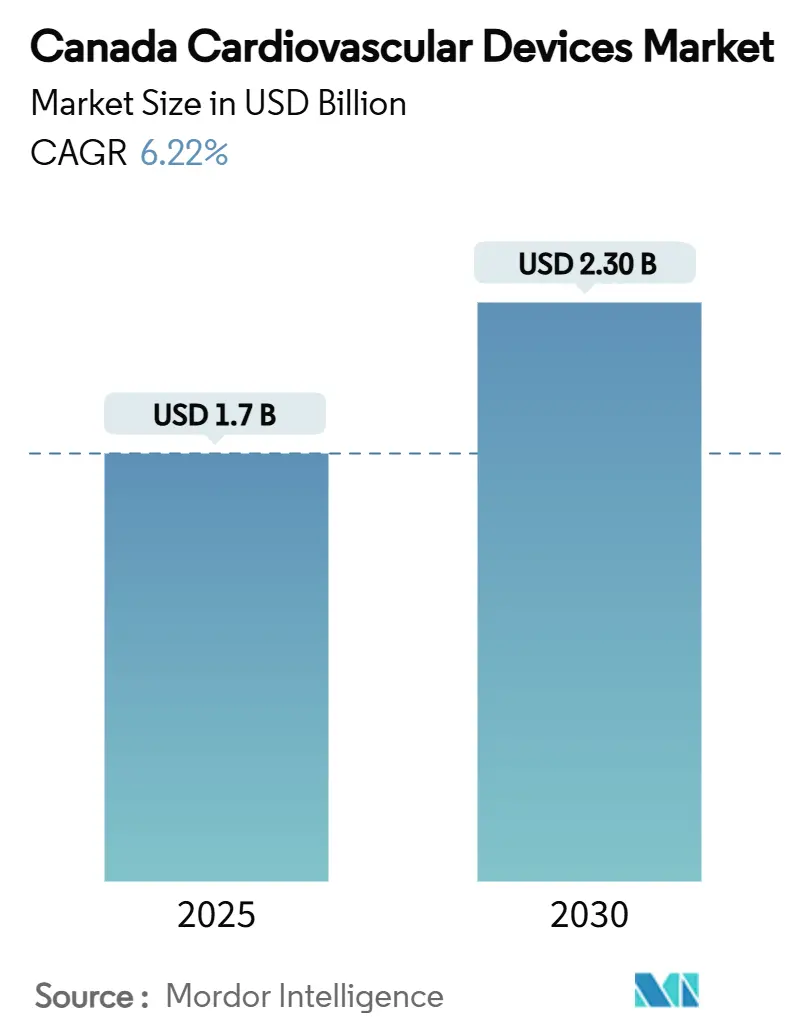

La taille du marché des dispositifs cardiovasculaires du Canada un atteint 1,7 milliard USD en 2025 et devrait grimper à 2,30 milliards USD d'ici 2030, se traduisant par un TCAC de 6,22 % sur 2025-2030. La croissance des volumes de procédures liée au vieillissement de la population, les dépenses d'investissement provinciales dans les laboratoires de cathétérisme cardiaque, et l'expansion rapide des plateformes de surveillance à distance des patients établissent une base de croissance durable pour le marché des dispositifs cardiovasculaires du Canada. Des gains solides se produisent même alors que les organisations centralisées d'achats groupés (GPO) négocient des prix unitaires plus bas, forçant les fabricants à prouver une valeur clinique et économique quantifiable. Les engagements provinciaux tels que l'expansion de 31 millions USD du laboratoire de cathétérisme de Windsor en Ontario et l'ouverture accélérée de Red Deer en Alberta intensifient la concurrence entre les fournisseurs qui se disputent les lots d'approvisionnement. Pendant ce temps, le Programme d'audit unique des dispositifs médicaux (MDSAP) compresse les délais réglementaires, bien que les approbations de Santé Canada pour les cathéters d'ablation de nouvelle génération continuent de traîner derrière les autorisations de la FDA de plusieurs mois.

Points clés à retenir

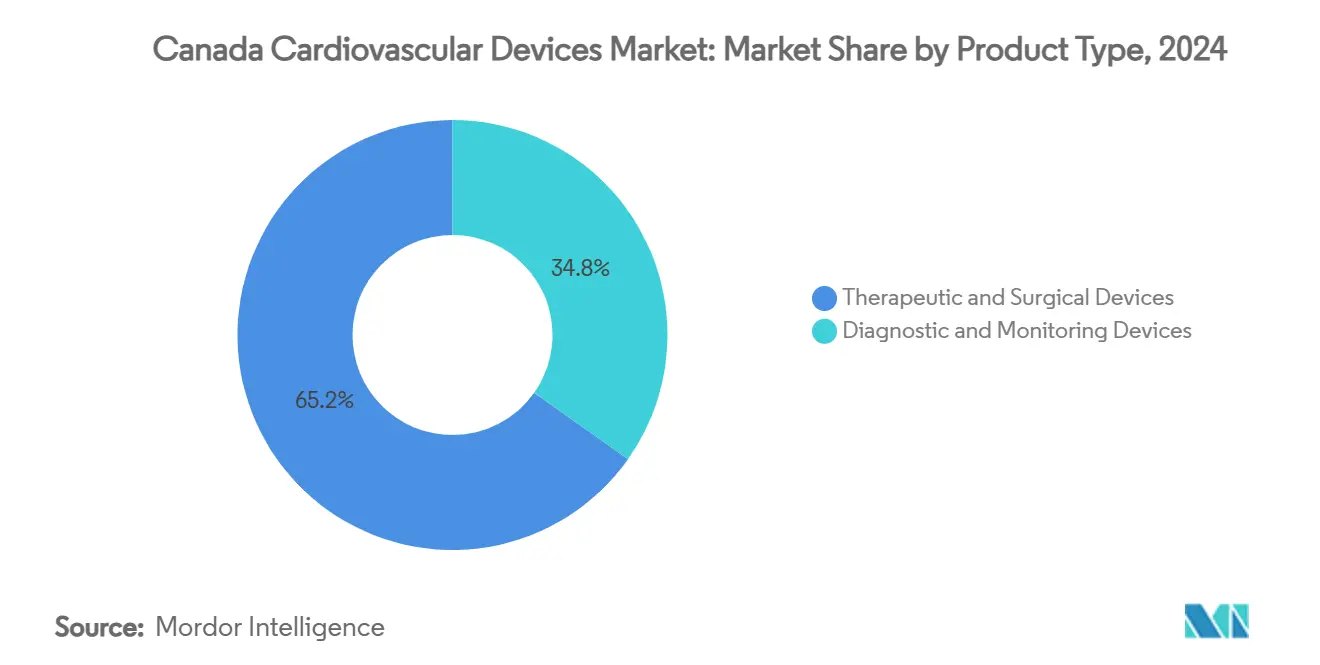

- Par type de produit, les dispositifs thérapeutiques et chirurgicaux ont dominé avec 65,20 % de la part du marché des dispositifs cardiovasculaires du Canada en 2024, tandis que les dispositifs de diagnostic et de surveillance devraient afficher le TCAC le plus rapide de 6,98 % jusqu'en 2030

- Par application, la maladie coronarienne un dominé les revenus 2024 avec 40,50 % de part de la taille du marché des dispositifs cardiovasculaires du Canada, tandis que l'insuffisance cardiaque et la cardiomyopathie devraient s'étendre à un TCAC de 7,14 % entre 2025-2030

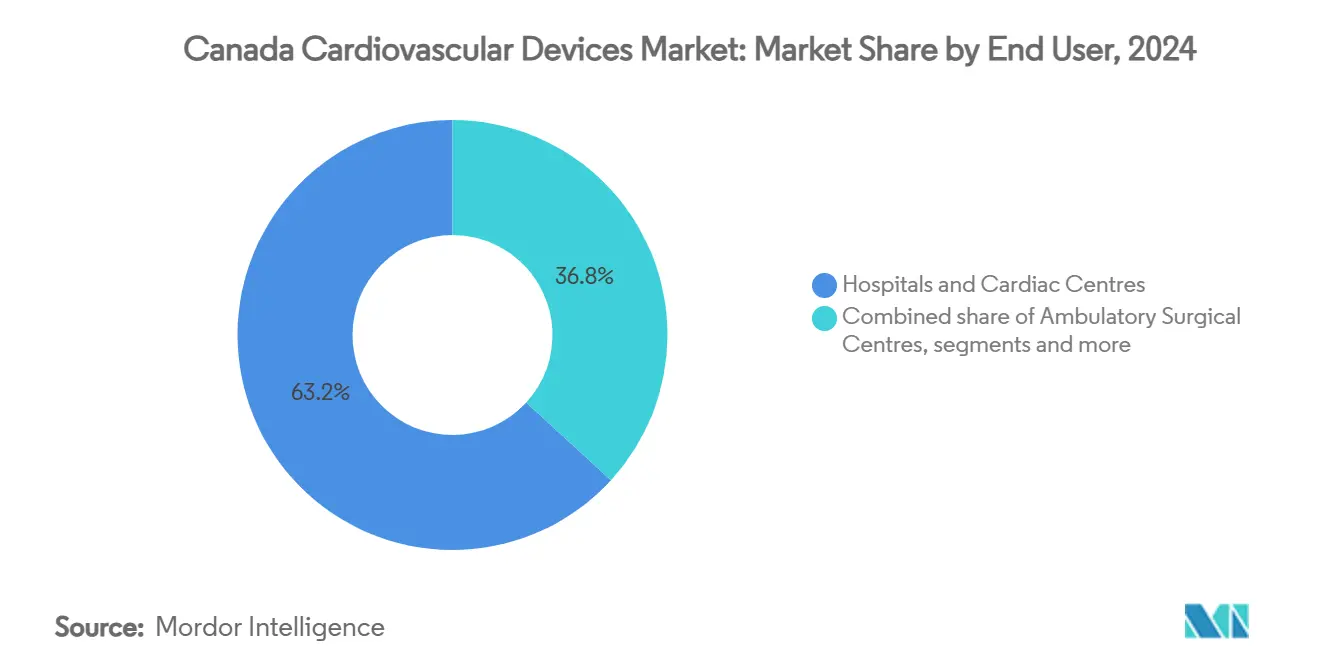

- Par utilisateur final, les hôpitaux ont contrôlé 63,20 % de la taille du marché des dispositifs cardiovasculaires du Canada en 2024, mais les environnements de soins à domicile sont sur la voie d'un TCAC de 6,78 % jusqu'en 2030

Tendances et perspectives du marché des dispositifs cardiovasculaires du Canada

Analyse de l'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Vieillissement de la population stimulant les volumes de procédures | +1.8% | National, avec concentration en Ontario, Québec et Colombie-Britannique | Long terme (≥5 ans) |

| Financement provincial pour nouveaux laboratoires de cathétérisme et EP | +1.2% | Ontario, Québec, Alberta, avec impact limité en Colombie-Britannique | Moyen terme (≈3-4 ans) |

| Adoption rapide des thérapies transcathéter minimalement invasives | +0.9% | Centres urbains avec installations de soins tertiaires, pénétration rurale limitée | Moyen terme (≈3-4 ans) |

| Taux élevés de diabète et d'obésité parmi les populations autochtones | +0.7% | Territoires du Nord, communautés rurales, réserves autochtones | Long terme (≥5 ans) |

| Harmonisation MDSAP rationalisant les approbations de dispositifs | +0.6% | National, avec impact plus important pour les fabricants multinationaux | Court terme (≤2 ans) |

| Grappes de technologies médicales alimentant l'innovation nationale | +0.4% | Toronto, Vancouver, avec retombées limitées vers d'autres régions | Long terme (≥5 ans) |

| Source: Mordor Intelligence | |||

Vieillissement de la population stimulant les volumes de procédures

Dix-neuf pour cent des Canadiens ont maintenant 65 ans ou plus, une proportion projetée pour augmenter régulièrement jusqu'en 2030[1]Statistique Canada. ' Démographie de la population canadienne et statistiques de santé. ' Mars 2025. www150.statcan.gc.ca. . Les personnes âgées représentent 27 % des cas diagnostiqués de cardiopathie ischémique, créant une demande soutenue pour des endoprothèses avancées, des implants valvulaires et des dispositifs de surveillance. Au-delà du volume pur, les patients âgés présentent des charges de comorbidité plus élevées, orientant les hôpitaux vers des approches minimalement invasives qui réduisent le risque périopératoire. Les fabricants d'appareils privilégient donc les cathéters de plus petit profil et l'imagerie assistée par IA qui simplifient les anatomies complexes et raccourcissent les temps de récupération. Les ministères provinciaux de la santé lient de plus en plus les budgets d'investissement aux mesures de vieillissement de la population, renforçant l'attraction à long terme sur le marché des dispositifs cardiovasculaires du Canada.

Financement provincial pour nouveaux laboratoires de cathétérisme et EP

Le projet de 31 millions USD de l'Hôpital régional de Windsor en Ontario ajoutera une deuxième table de cathétérisme et permettra un service 24 heures sur 24, s'attaquant aux listes d'attente locales et augmentant l'utilisation des guides coronaires, des endoprothèses à élution médicamenteuse et des dispositifs d'hémostase. La décision de l'Alberta d'ouvrir le laboratoire de Red Deer cinq ans plus tôt un des effets d'entraînement similaires, stimulant la demande de contraste radio-opaque, de kits d'accès radial et de cathéters de cartographie dans la région. Le financement de l'Hôpital général St. Mary's du Québec pour un troisième laboratoire lui permet maintenant de gérer un débit de patients 43 % plus élevé que les installations comparables, amplifiant les achats de consoles d'ablation et de systèmes de fermeture cardiaque structurel. Collectivement, ces dépenses ciblées remodèlent les calendriers d'approvisionnement et intensifient la concurrence des fournisseurs sur le marché des dispositifs cardiovasculaires du Canada.

Adoption rapide des thérapies transcathéter minimalement invasives

Le lancement en 2025 par la Saskatchewan d'un Programme de réparation valvulaire tricuspide interventionnelle souligne la détermination provinciale à réduire les arriérés chirurgicaux via des solutions basées sur cathéter[2]Gouvernement de la Saskatchewan. ' La Saskatchewan élargit les soins cardiaques dans la province avec une nouvelle procédure spécialisée. ' Septembre 2024. www.saskatchewan.ca. . Les études de temps d'attente suggèrent qu'un accès transcathéter en temps opportun pourrait réduire la mortalité des patients à haut risque de 29 %. Les hôpitaux allouent par conséquent plus de budget aux gaines orientables, aux dispositifs de fermeture et aux plateformes de vannes transcathéter, accélérant la migration des revenus des canules de chirurgie ouverte vers les portefeuilles minimalement invasifs. Les centres cardiaques urbains rapportent également des séjours en soins intensifs plus courts et des économies de jours-lits, étayant les arguments d'approvisionnement basés sur la valeur lors des négociations de prix GPO.

Taux élevés de diabète et d'obésité parmi les populations autochtones

Les communautés des Premières Nations connaissent une prévalence de maladies cardiaques de 17 % contre 7 % chez les Canadiens non autochtones. L'apparition précoce de maladie coronarienne oriente la demande vers des endoprothèses durables et des dispositifs implantables à plus longue durée de vie capables de servir des patients plus jeunes. Les environnements nordiques éloignés élèvent davantage le besoin de sondes ultrasonores portables et de patchs ECG connectés au cloud qui permettent un triage immédiat avant les transferts unériens. Les entreprises d'appareils s'associant aux services de santé autochtones pilotent des modules d'éducation culturellement adaptés qui mettent en évidence les résultats technologiques, visant à augmenter les taux d'utilisation et à réduire les écarts de traitement.

Analyse de l'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| GPO provinciaux comprimant les prix des dispositifs premium | -1.2% | National, avec effet le plus fort dans les provinces avec approvisionnement centralisé | Moyen terme (≈3-4 ans) |

| Retard de licence de Santé Canada pour cathéters d'ablation de nouvelle génération | -0.8% | National, avec impact plus important sur le segment électrophysiologie | Court terme (≤2 ans) |

| Dispersion rurale limitant l'accès à la cardiologie avancée | -0.7% | Communautés rurales dans toutes les provinces, particulièrement dans les territoires du Nord | Long terme (≥5 ans) |

| Recul de remboursement après rappels d'implants très médiatisés | -0.4% | National, avec impact plus important sur les segments de dispositifs implantables | Court terme (≤2 ans) |

| Source: Mordor Intelligence | |||

GPO provinciaux comprimant les prix des dispositifs premium

Les appels d'offres orientés valeur d'organisations telles que HealthPRO et Mohawk MedBuy génèrent des réductions de prix de 8-12 % sur les produits cardiovasculaires premium. Les fournisseurs doivent maintenant fournir des données longitudinales de coût-efficacité et des preuves de résultats du monde réel pour sécuriser des positions de formulaire, augmentant les exigences d'investissement pré-vente. Les structures de rabais échelonnés liées aux mesures de réadmission gagnent également du terrain, incitant les fabricants à soutenir la surveillance à distance post-implantation et les programmes de formation.

Retard de licence de Santé Canada pour cathéters d'ablation de nouvelle génération

La plateforme à impulsions VARIPULSE de Johnson & Johnson un obtenu l'autorisation de Santé Canada en juillet 2024, des mois après son autorisation américaine, soulignant les délais persistants. Les alertes de sécurité subséquentes en mars 2025 ont déclenché une pause volontaire et un rappel de Type 1, sapant la confiance des médecins et retardant l'adoption à grande échelle. Des délais similaires affectent d'autres outils d'électrophysiologie émergents, rétrécissant le marché adressable à court terme pour les consommables d'ablation avancés.

Analyse des segments

Par type de produit : Les dispositifs de surveillance gagnent du terrain avec l'élan des soins à distance

Les dispositifs de diagnostic et de surveillance, cependant, sont en cours pour un TCAC de 6,98 %, signalant une préférence croissante pour les soins préventifs et à domicile. Les hôpitaux continuent d'allouer des capitaux importants vers les vannes transcathéter, les endoprothèses à élution médicamenteuse et les cathéters de cartographie, mais le financement provincial de télésanté canalise maintenant des dollars supplémentaires vers les capteurs ECG portables et les systèmes de tension artérielle connectés au cloud. Le programme MyChart Care Companion de Hamilton Health Sciences illustre ce pivot, inscrivant des patients d'insuffisance cardiaque dans un suivi continu des symptômes qui un réduit les réadmissions lors des pilotes 2024.

Les preuves du monde réel renforcent l'avantage économique de la détection précoce. Le système mCRM de Boston Scientific un livré un taux sans complication de 97,5 % dans les sites d'essai canadiens, étayant le dossier hospitalier pour adopter les combinaisons stimulateur cardiaque sans sonde-S-ICD. Les avancées parallèles en interprétation IA réduisent la charge de travail du clinicien et accélèrent les diagnostics, élargissant les volumes adressables pour les dispositifs de surveillance à l'échelle nationale. Le marché des dispositifs cardiovasculaires du Canada absorbe facilement ces innovations, soutenu par des lancements nord-américains synchronisés activés par MDSAP.

Par application : Les traitements d'insuffisance cardiaque accélèrent au-delà des interventions CAD traditionnelles

Les applications de maladie coronarienne ont commandé 40,50 % des revenus 2024 dans la part du marché des dispositifs cardiovasculaires du Canada, soutenues par des volumes PCI élevés. Pourtant, les dispositifs d'insuffisance cardiaque et de cardiomyopathie croissent plus rapidement, à un TCAC de 7,14 %, soutenus par une hausse de 25 % des hospitalisations pour insuffisance cardiaque au cours de la dernière décennie. Les capteurs de pression de l'artère pulmonaire, les dispositifs d'assistance VG de nouvelle génération et les moniteurs hémodynamiques à distance sous-tendent cette poussée. L'initiative de réparation valvulaire tricuspide de la Saskatchewan démontre la volonté provinciale de financer des solutions structurelles qui réduisent les réhospitalisations.

Les dispositifs de maladie vasculaire périphérique gagnent également en dynamisme alors que la prévalence du diabète grimpe, en particulier parmi les populations autochtones, orientant les budgets de dépistage provinciaux vers l'ultrason duplex et les consommables d'athérectomie. La superposition de santé numérique-telle que l'Hôpital virtuel à domicile de la Zone d'Edmonton-permet la titration à distance des thérapies, validant davantage l'investissement dans les dispositifs connectés [BMJOPENQUALITY.BMJ.COM]. La superposition de plateformes numériques sur le matériel de dispositif élargit les revenus à vie par patient, renforçant la diversification des segments d'application à l'intérieur du marché des dispositifs cardiovasculaires du Canada.

Par utilisateur final : Les environnements de soins à domicile émergent comme le canal à croissance la plus rapide

Les hôpitaux ont détenu 63,20 % de la taille du marché des dispositifs cardiovasculaires du Canada en 2024, reflétant la concentration des interventions de haute acuité dans les centres tertiaires. Cependant, les environnements de soins à domicile s'étendront à un TCAC de 6,78 % alors que les payeurs provinciaux cherchent à freiner les réadmissions et optimiser la capacité des lits. L'Agence des médicaments du Canada un catalogué 11 programmes actifs de surveillance cardiaque à distance, avec l'application Medly de l'Ontario démontrant des compensations de coûts tangibles. La pénétration des dispositifs portables accélère l'adoption dans les environnements domiciliaires, étayée par l'adoption élargie de télésanté des médecins de soins primaires canadiens post-pandémie.

Les centres chirurgicaux ambulatoires et les cliniques de cardiologie/EP capturent également du volume des ablations EP électives et TAVI de jour. Les initiatives de parité de remboursement favorisent la migration des procédures à risque plus faible loin des services d'hospitalisation, incitant les fournisseurs à adapter les kits de dispositifs aux flux de travail de séjour court. Les fabricants répondant avec des consommables groupés et l'imagerie portable intègrent davantage leurs offres à travers des sites de soins diversifiés, assurant un mélange de canaux robuste dans le marché des dispositifs cardiovasculaires du Canada.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Analyse géographique

L'Ontario et le Québec représentent conjointement les plus importants revenus provinciaux, stimulés par l'échelle de population et les réseaux denses d'instituts cardiaques. L'expansion de 31 millions USD de Windsor en Ontario et la construction du troisième laboratoire de Kitchener renforcent l'effet de levier d'approvisionnement, attirant des offres compétitives pour les ballons, guides et dispositifs de fermeture. Les investissements analogues du Québec soutiennent une croissance à deux chiffres dans les cathéters de cartographie et les systèmes cardiaques structurels. Les provinces de l'Ouest comblent l'écart ; l'ouverture anticipée du laboratoire de cathétérisme de Red Deer en Alberta et le programme de réparation valvulaire de la Saskatchewan poussent les dépenses d'équipement locales devant les moyennes nationales.

Les provinces atlantiques et les territoires du Nord font face à des temps d'attente prolongés pour les procédures invasives, incitant les autorités sanitaires à déployer des camions de télé-échocardiographie et des cliniques satellites. L'omission par la Colombie-Britannique d'une allocation de laboratoire de cathétérisme à Nanaimo dans son budget 2025 un suscité des critiques des parties prenantes et souligné l'iniquité géographique. Les fabricants d'appareils répondent en promouvant des systèmes d'imagerie compacts et des algorithmes de triage IA adaptés aux environnements contraints, élargissant ainsi les carnets de commandes dans ces zones mal desservies.

Les gradients urbain-rural façonnent les calendriers d'approvisionnement. Les centres métropolitains adoptent rapidement les plateformes d'ablation par champ pulsé une fois approuvées, tandis que les sites ruraux s'appuient plus longtemps sur les systèmes de radiofréquence en raison des lacunes de formation. L'Hôpital virtuel à domicile de la Zone d'Edmonton montre comment les programmes décentralisés peuvent combler les disparités d'accès tout en maintenant des résultats de qualité. De telles initiatives créent une attraction supplémentaire pour la télémétrie portable, assurant une couverture continue à travers la géographie variée du Canada et renforçant la dynamique à base large du marché des dispositifs cardiovasculaires du Canada.

Paysage concurrentiel

Le marché des dispositifs cardiovasculaires du Canada présente une concentration modérée, avec les cinq premiers acteurs multinationaux contrôlant plus de la moitié des revenus 2024. Medtronic, Abbott, Boston Scientific et Edwards Lifesciences exploitent des portefeuilles complets et des relations établies avec les hôpitaux d'enseignement premier plan, tandis que les innovateurs de niche ciblent des domaines spécifiques tels que l'imagerie cardiaque IA ou les voies de soins autochtones. La compression des prix GPO provinciaux amplifie la concurrence en récompensant les fournisseurs qui fournissent des dossiers clinico-économiques robustes et soutiennent des contrats basés sur les résultats.

Medtronic un obtenu la licence de Santé Canada pour son système de dénervation rénale Symplicity Spyral en mars 2024, renforçant les offres de gestion de l'hypertension. Les concurrents domestiques, nourris par les grappes d'innovation de Toronto et Vancouver, introduisent des logiciels disruptifs tels que le biomarqueur numérique de rigidité myocardique de SickKids et les outils d'échocardiographie IA incubés par TAHSN. Ces entrants contraignent les titulaires à s'associer sur l'analyse de données et les modèles de service localisés pour préserver la part dans le marché des dispositifs cardiovasculaires du Canada.

Les opportunités d'espace blanc demeurent dans la télécardiologie rurale, le triage guidé par IA, et les dispositifs adaptés aux jeunes patients autochtones. Les entreprises démontrant des réductions tangibles de la durée de séjour hospitalier ou des réadmissions gagnent la préférence d'approvisionnement, réalignant les mesures de succès concurrentiel loin de la nouveauté purement technologique vers la valeur de soins de bout en bout.

Leaders de l'industrie des dispositifs cardiovasculaires du Canada

Biotronik

Boston Scientific Corporation

Siemens Healthcare GmbH

Medtronic

Cardinal Health

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Merit Medical Systems un obtenu l'autorisation de Santé Canada pour son endoprothèse imperméable aux cellules WRAPSODY, lançant immédiatement via son hub de Toronto.

- Mai 2024 : Medtronic un obtenu la licence de Santé Canada pour le système de dénervation rénale multi-électrodes Symplicity Spyral pour l'hypertension non contrôlée

Portée du rapport sur le marché des dispositifs cardiovasculaires du Canada

Selon la portée du rapport, les maladies cardiovasculaires sont un groupe de troubles du cœur et des vaisseaux sanguins, incluant la maladie coronarienne, la maladie artérielle périphérique, la cardiopathie congénitale et la maladie cérébrovasculaire.

Le marché canadien des dispositifs cardiovasculaires est segmenté par type d'appareil (dispositifs de diagnostic et de surveillance (électrocardiogramme (ECG), surveillance cardiaque à distance, et autres dispositifs de diagnostic et de surveillance), et dispositifs thérapeutiques et chirurgicaux (dispositifs d'assistance cardiaque, dispositifs de gestion du rythme cardiaque, cathéter, greffons, vannes cardiaques, endoprothèses, et autres dispositifs thérapeutiques et chirurgicaux)). Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| Dispositifs de diagnostic et de surveillance | Systèmes ECG | |

| Moniteur cardiaque à distance | ||

| IRM cardiaque | ||

| CT cardiaque | ||

| Échocardiographie / Ultrason | ||

| Systèmes de réserve de flux fractionnaire (FFR) | ||

| Dispositifs thérapeutiques et chirurgicaux | Endoprothèses coronaires | Endoprothèses à élution médicamenteuse |

| Endoprothèses en métal nu | ||

| Endoprothèses biorésorbables | ||

| Cathéters | Cathéters à ballonnet PTCA | |

| Cathéters IVUS/OCT | ||

| Gestion du rythme cardiaque | Stimulateurs cardiaques | |

| Défibrillateurs cardioverteurs implantables | ||

| Dispositifs de thérapie de resynchronisation cardiaque | ||

| Valves cardiaques | TAVR/TAVI | |

| Valves mécaniques | ||

| Valves tissulaires/bioprothétiques | ||

| Dispositifs d'assistance ventriculaire | ||

| Cœurs artificiels | ||

| Greffons et patchs | ||

| Autres dispositifs chirurgicaux cardiovasculaires | ||

| Maladie coronarienne |

| Arythmie et troubles de conduction |

| Insuffisance cardiaque et cardiomyopathie |

| Défauts cardiaques structurels et congénitaux |

| Maladie vasculaire périphérique |

| Hôpitaux et centres cardiaques |

| Centres chirurgicaux ambulatoires |

| Cliniques de cardiologie/EP |

| Programmes de soins à domicile et de surveillance à distance |

| Par type de produit | Dispositifs de diagnostic et de surveillance | Systèmes ECG | |

| Moniteur cardiaque à distance | |||

| IRM cardiaque | |||

| CT cardiaque | |||

| Échocardiographie / Ultrason | |||

| Systèmes de réserve de flux fractionnaire (FFR) | |||

| Dispositifs thérapeutiques et chirurgicaux | Endoprothèses coronaires | Endoprothèses à élution médicamenteuse | |

| Endoprothèses en métal nu | |||

| Endoprothèses biorésorbables | |||

| Cathéters | Cathéters à ballonnet PTCA | ||

| Cathéters IVUS/OCT | |||

| Gestion du rythme cardiaque | Stimulateurs cardiaques | ||

| Défibrillateurs cardioverteurs implantables | |||

| Dispositifs de thérapie de resynchronisation cardiaque | |||

| Valves cardiaques | TAVR/TAVI | ||

| Valves mécaniques | |||

| Valves tissulaires/bioprothétiques | |||

| Dispositifs d'assistance ventriculaire | |||

| Cœurs artificiels | |||

| Greffons et patchs | |||

| Autres dispositifs chirurgicaux cardiovasculaires | |||

| Par application | Maladie coronarienne | ||

| Arythmie et troubles de conduction | |||

| Insuffisance cardiaque et cardiomyopathie | |||

| Défauts cardiaques structurels et congénitaux | |||

| Maladie vasculaire périphérique | |||

| Par utilisateur final | Hôpitaux et centres cardiaques | ||

| Centres chirurgicaux ambulatoires | |||

| Cliniques de cardiologie/EP | |||

| Programmes de soins à domicile et de surveillance à distance | |||

Questions clés répondues dans le rapport

1. Quelle est la valeur actuelle du marché des dispositifs cardiovasculaires du Canada ?

Le marché était évalué à 1,70 milliard USD en 2025 et devrait atteindre 2,30 milliards USD d'ici 2030.

2. Quel segment de produit s'étend le plus rapidement ?

Les dispositifs de diagnostic et de surveillance croissent à un TCAC de 6,98 %, dépassant les catégories thérapeutiques.

3. Comment les GPO provinciaux affectent-ils les prix des dispositifs ?

Les appels d'offres centralisés réalisent une compression de prix de 8-12 % sur les produits cardiovasculaires premium, contraignant les fabricants à fournir des preuves de santé-économie solides.

4. Pourquoi la demande de traitement d'insuffisance cardiaque augmente-t-elle au Canada ?

L'amélioration de la survie après des événements coronariens aigus un élargi le bassin de patients d'insuffisance cardiaque, stimulant une hausse de 25 % des hospitalisations liées et augmentant l'adoption des dispositifs de surveillance et d'assistance.

Dernière mise à jour de la page le: