Taille et part du marché des dispositifs diabète Brésil

Analyse du marché des dispositifs diabète Brésil par Mordor Intelligence

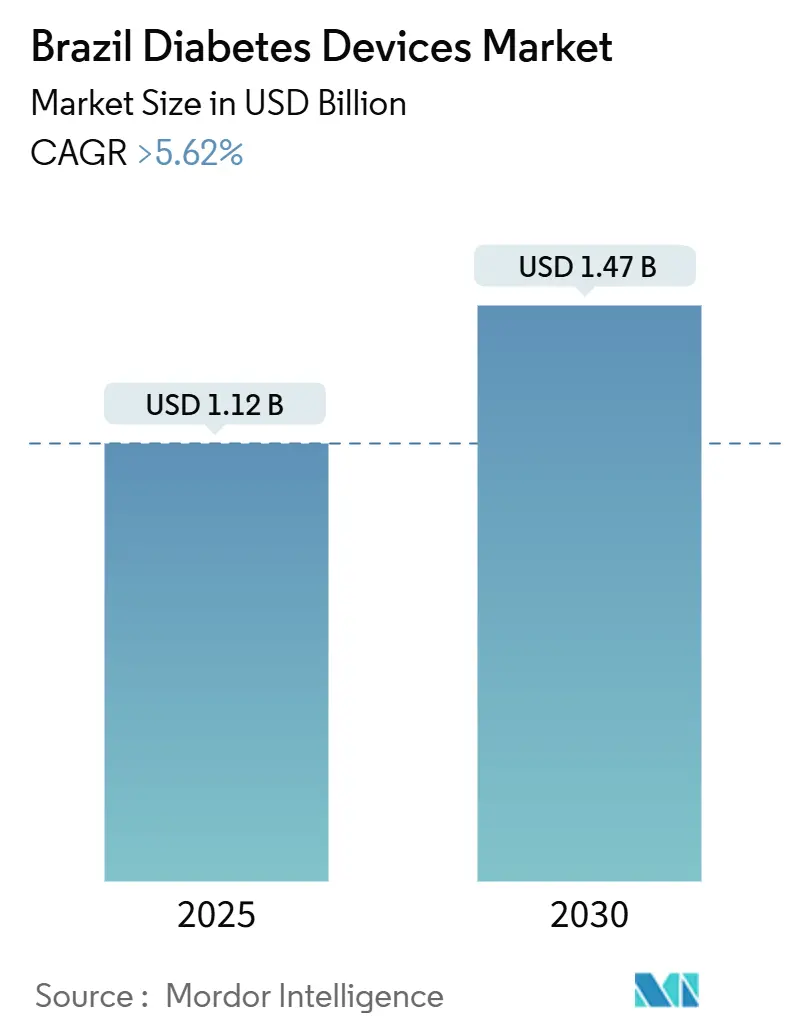

Le marché des dispositifs diabète Brésil est évalué à 1,12 milliard USD en 2025 et devrait atteindre 1,47 milliard USD d'ici 2030, reflétant un TCAC de 5,62% sur la période. La croissance est propulsée par une population diabétique croissante de 16,8 millions de personnes en 2024, des programmes de dépistage nationaux plus larges, et l'adoption rapide d'outils de santé numériques qui rationalisent l'engagement des patients et le partage de données. Les fabricants de dispositifs localisent la production pour se conformer à la réglementation nationale tout en répondant à la demande croissante de moniteurs de glucose innovants et de systèmes d'administration d'insuline. En parallèle, les programmes de subventions gouvernementales étendent le remboursement, améliorant l'accessibilité dans les régions à faibles revenus, et stimulant les ventes en volume. La pression concurrentielle s'intensifie alors que les multinationales et les entreprises nationales poursuivent des solutions hybrides qui allient accessibilité et fonctionnalité avancée, une combinaison bien adaptée aux niveaux de revenus variés du Brésil et aux cadres de soins.

Points clés du rapport

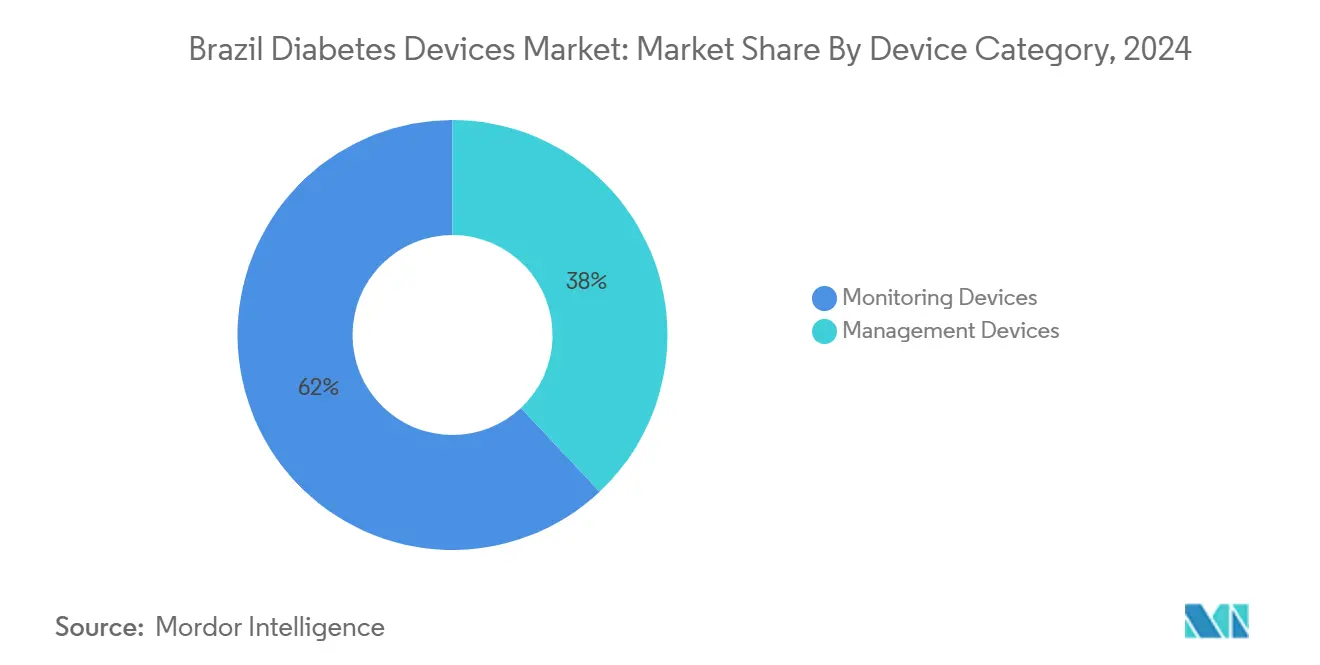

- Par catégorie de dispositif, les produits SMBG ont dominé avec 62% de part du marché des dispositifs diabète Brésil en 2024, tandis que les systèmes CGM progressent avec un TCAC de 6,5% jusqu'en 2030.

- Par dispositif de gestion, les stylos à insuline jetables ont capturé 45% de part de la taille du marché des dispositifs diabète Brésil en 2024, tandis que les pompes à insuline enregistrent le TCAC le plus rapide de 5,9% jusqu'en 2030.

- Par utilisateur final, les hôpitaux et cliniques détenaient 55% de part de revenus en 2024 ; les cadres de soins à domicile devraient croître avec un TCAC de 6,1% entre 2025 et 2030.

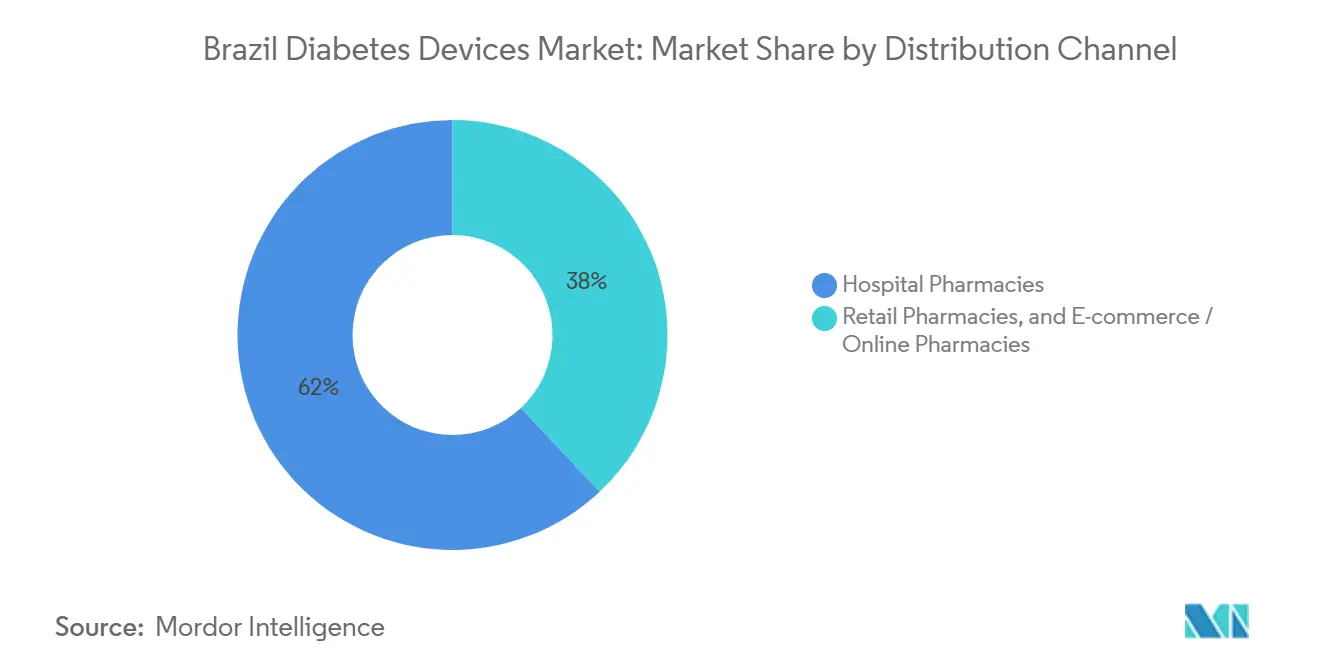

- Par canal de distribution, les pharmacies hospitalières représentaient 62% de part de la taille du marché des dispositifs diabète Brésil en 2024, tandis que l'e-commerce se développe avec un TCAC de 6,7% jusqu'en 2030.

Tendances et perspectives du marché des dispositifs diabète Brésil

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur prévision TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Prévalence croissante de l'obésité et du diabète | +0.9% | Sud-Est et Sud | Long terme (≥ 4 ans) |

| Population gériatrique croissante | +1.2% | Centres urbains à l'échelle nationale | Long terme (≥ 4 ans) |

| Intégration de solutions de santé numériques | +1.4% | Urbain, expansion vers l'intérieur | Moyen terme (2-4 ans) |

| Adoption rapide de CGM après inclusion du remboursement ANVISA (SUS et privé) | +1.0% | À l'échelle nationale | Court terme (≤ 2 ans) |

| Essor des plateformes e-pharmacie brésiliennes permettant les ventes directes aux consommateurs | +0.7% | Grandes villes et ceintures métropolitaines | Moyen terme (2-4 ans) |

| Expansion du dépistage national du diabète | +0.8% | Capitales d'États à l'échelle nationale | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Prévalence croissante de l'obésité et du diabète

Le taux d'obésité des adultes au Brésil devrait atteindre 48% d'ici 2044, passant de 28,2% en 2022 [1]Eduardo Augusto F. Nilson, "Almost Half of Brazilian Adults Will Be Living With Obesity Within 20 Years," World Obesity Federation, worldobesity.org. Cette tendance est étroitement liée à une augmentation modélisée de la prévalence du diabète de type 2 de 9,2% à 27,0% d'ici 2036. L'augmentation du fardeau de la maladie se traduit par une demande plus forte de dispositifs de surveillance sophistiqués, en particulier les systèmes CGM qui s'intègrent aux applications de gestion du poids et offrent des informations continues. Les jeunes adultes font maintenant face à des diagnostics plus précoces, créant un segment de consommateurs qui valorise la mobilité, la connectivité et l'analyse préventive. Les fabricants répondent avec des plateformes intégrées qui lient le suivi de glucose au coaching de style de vie, un changement de gamme de produits qui augmente la valeur moyenne des dispositifs. L'influence du moteur est amplifiée dans les régions Sud-Est et Sud plus industrialisées où les taux d'obésité et les revenus disponibles sont les plus élevés.

Population gériatrique croissante

La population brésilienne âgée de 65 ans et plus devrait doubler d'ici 2050, avec des études actuelles montrant une prévalence du diabète de 18,5% chez les seniors contre 6,4% au niveau national. [2]Adriana Amorim de Farias Leal, "Access to Medicines for Hypertension and Type 2 Diabetes in Brazil," Cad Saude Publica, pubmed.ncbi.nlm.nih.gov Cette démographie exige des dispositifs avec des écrans plus grands, des interfaces simplifiées, et un partage de données convivial pour les aidants. Les utilisateurs âgés préfèrent souvent la surveillance hybride-combinant la journalisation manuelle avec des tableaux de bord numériques-incitant les fournisseurs à reconcevoir les récepteurs CGM et les glucomètres SMBG pour la clarté et le retour tactile. L'espérance de vie prolongée signifie des horizons de traitement plus longs, augmentant ainsi la consommation cumulative de dispositifs. Les centres urbains voient le plus grand impact car les cliniques spécialisées et l'infrastructure de télésanté simplifient l'intégration des personnes âgées. À long terme, les fabricants de dispositifs qui répondent aux besoins ergonomiques et d'utilisabilité consolideront leur part parmi cette cohorte en expansion.

Intégration de solutions de santé numériques

L'approbation réglementaire de la télémédecine en 2022 a accéléré les plateformes de gestion à distance telles que GlucoTrends, qui rapportent des taux de résolution de consultation de 85%. L'appairage transparent des alertes CGM avec les applications mobiles permet aux cliniciens d'ajuster la thérapie sans visites en personne, une capacité valorisée dans l'intérieur géographiquement dispersé du Brésil. Les thérapeutiques numériques créent également des opportunités de tarification premium : les glucomètres connectés et les stylos intelligents se vendent environ 30% au-dessus des dispositifs de base tout en bénéficiant d'optimisations thérapeutiques plus rapides. Les données de chaîne d'approvisionnement montrent que les hôpitaux et les assureurs privés penchent vers des écosystèmes intégrés, encourageant les fournisseurs à regrouper le matériel, l'analyse cloud et les services de coaching. Alors que les lacunes d'infrastructure dans les zones rurales se comblent à moyen terme, la santé numérique devrait être le plus grand contributeur supplémentaire à la croissance du marché des dispositifs diabète Brésil.

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur prévision TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Prévalence croissante de l'obésité et du diabète | +0.9% | Sud-Est et Sud | Long terme (≥ 4 ans) |

| Population gériatrique croissante | +1.2% | Centres urbains à l'échelle nationale | Long terme (≥ 4 ans) |

| Intégration de solutions de santé numériques | +1.4% | Urbain, expansion vers l'intérieur | Moyen terme (2-4 ans) |

| Expansion du dépistage national du diabète | +0.8% | Capitales d'États à l'échelle nationale | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Expansion du dépistage national du diabète

Le ministère de la Santé du Brésil standardise les protocoles de patients à haut risque pour améliorer la détection précoce, s'attaquant au fait que seulement 36,5% des professionnels utilisent maintenant des critères uniformes. Un dépistage plus large augmente les taux de diagnostic et guide les patients directement vers le canal Farmácia Popular subventionné, où 53,6% des utilisateurs de médicaments oraux s'approvisionnent déjà. Le diagnostic précoce augmente les dépenses de dispositifs à vie, particulièrement pour les kits de démarrage SMBG et les glucomètres d'entrée de gamme. L'adoption est la plus rapide dans les capitales d'États qui hébergent des laboratoires centralisés et des centres d'achat du secteur public. Au cours des quatre prochaines années, le dépistage augmentera les volumes d'unités de base de manière plus prévisible, permettant aux producteurs d'affiner les prévisions de demande et les stratégies d'inventaire.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur prévision TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Réglementations strictes | -0.7% | À l'échelle nationale ; plus fort sur les importations | Court terme (≤ 2 ans) |

| Faible densité d'endocrinologues | -0.6% | Intérieur Nord, Nord-Est | Moyen terme (2-4 ans) |

| Coûts élevés | -0.4% | Régions à faibles revenus | Moyen terme (2-4 ans) |

| Tarifs d'importation (14-16%) sur les transmetteurs CGM | -0.5% | À l'échelle nationale | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Faible densité d'endocrinologues

La rareté des spécialistes limite l'adoption de dispositifs avancés dans les municipalités de l'intérieur ; de nombreux systèmes CGM ou pompes complexes nécessitent une prescription et un suivi d'endocrinologues. Les pilotes de téléconsultation tels qu'UBS+Digital ont atteint un taux de résolution de 85% sur 6 312 sessions, indiquant un soulagement partiel [3].Celina de Almeida Lamas, "Telehealth Initiative to Enhance Primary Care Access in Brazil," Journal of Medical Internet Research, jmir.orgNéanmoins, la couverture haut débit et l'alphabétisation numérique incohérentes tempèrent les résultats, laissant l'adoption inégale en dehors des grandes villes. Les fabricants s'associent avec les réseaux d'infirmières et les médecins de soins primaires pour élargir la portée de formation, mais la vitesse de déploiement reste liée à la capacité professionnelle.

Réglementations strictes

Le processus d'approbation rigoureux d'ANVISA prolonge les délais de lancement de dispositifs jusqu'à 18 mois ; sa note technique de 2024 a interdit les capteurs de glucose SmartWatch non invasifs pour des préoccupations de sécurité. Les entrants étrangers doivent nommer des représentants locaux et souvent construire des lignes d'assemblage domestiques, augmentant les coûts de première année. Bien que les réformes visent une plus grande reconnaissance mutuelle avec les régulateurs étrangers d'ici 2029, les goulots d'étranglement actuels favorisent les multinationales établies qui détiennent des certificats de Bonnes Pratiques de Fabrication brésiliennes. Les innovateurs plus petits font face à une contrainte de capital alors qu'ils naviguent dans la documentation, la validation clinique et les exigences linguistiques. Ces obstacles ralentissent le cycle de renouvellement des technologies haut de gamme, freinant l'accélération du marché à court terme.

Coûts élevés

Les kits CGM premium et les pompes à insuline se vendent au détail à 3-4 fois le prix des lots SMBG de base, dépassant les budgets des patients dépendants du Système de Santé Unifié. Bien que Farmácia Popular élargisse l'accès aux bandelettes et seringues, la couverture pour CGM en temps réel reste limitée. Les entreprises de dispositifs introduisent des modèles à valeur ajustée avec des capteurs réutilisables et des périodes de port prolongées pour réduire le coût par jour, mais l'expansion des subventions reste clé. Jusqu'à ce que le remboursement s'élargisse, la sensibilité aux prix limitera la pénétration dans les segments du marché des dispositifs diabète Brésil servant les utilisateurs à faibles revenus.

Analyse par segment

Par catégorie de dispositif - Dispositifs de surveillance : la CGM gagne du terrain

L'autosurveillance glycémique a encore dominé avec 62% de part de revenus du marché des dispositifs diabète Brésil en 2024. Les bandelettes de test consommables du segment génèrent des ventes régulières, tandis que les glucomètres et lancettes ont des cycles de remplacement plus lents. Les systèmes CGM, cependant, devraient enregistrer un TCAC de 6,5% jusqu'en 2030, remodelant le mix de surveillance. La taille du marché des dispositifs diabète Brésil pour CGM devrait s'étendre parallèlement à la demande d'insights 24h/24 qui se connectent aux tableaux de bord des médecins, une fonctionnalité valorisée par les assureurs publics et privés pour son potentiel à réduire les coûts liés aux complications.

SMBG reste indispensable où Farmácia Popular couvre les bandelettes et glucomètres, conduisant à une pénétration élevée à travers les tranches de revenus. Les fournisseurs intègrent maintenant Bluetooth dans les glucomètres abordables pour que les données s'intègrent aux applications mobiles, réduisant les écarts de fonctionnalité avec CGM. En conséquence, des produits hybrides émergent : des glucomètres de piqûre au doigt qui déclenchent un coaching automatisé via smartphones, offrant un point d'entrée accessible pour les patients passés progressivement à la détection continue au fil du temps. Ce chemin de mise à niveau échelonnée soutient une augmentation graduelle des revenus tout en gardant les dépenses initiales modestes.

Les stylos à insuline jetables ont capturé 45% de part du marché des dispositifs diabète Brésil en 2024 grâce à leur précision de dosage et leur remboursement large. Les pompes à insuline, bien qu'une base plus petite, devraient croître de 5,9% TCAC d'ici 2030 alors que les algorithmes en boucle fermée et les interfaces utilisateur simplifiées améliorent l'acceptation des patients. La part du marché des dispositifs diabète Brésil pour les pompes est renforcée par des partenariats qui intègrent les capteurs Abbott avec le matériel de livraison Medtronic, créant un contrôle glycémique quasi-automatisé.

Les stylos réutilisables utilisant des cartouches d'insuline plaisent aux utilisateurs soucieux de l'environnement et aux institutions cherchant à réduire les déchets. Les seringues et injecteurs à jet, autrefois prédominants, servent maintenant les environnements contraints par les coûts. À travers les catégories, la convergence est en cours : les fabricants regroupent les dispositifs stylos avec des applications cloud qui enregistrent les injections et combinent les journaux avec les données de glucose, soutenant les décisions de titration des médecins et les rapports d'adhérence.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final - Les cadres de soins à domicile remodèlent la livraison

Les hôpitaux et cliniques ont conservé 55% des revenus de dispositifs en 2024 car ils restent le point d'entrée pour le diagnostic, la gestion aiguë et l'initiation de technologie avancée. Les cadres de soins à domicile, cependant, croissent à un TCAC de 6,1%, propulsés par les réglementations de télémédecine qui permettent le suivi à distance et les prescriptions électroniques. La taille du marché des dispositifs diabète Brésil pour les soins à domicile s'étend le plus rapidement dans les zones métropolitaines où l'infrastructure internet soutient la transmission de données en temps réel des capteurs CGM aux équipes de soins.

Les pharmacies de détail et centres diabète dédiés agissent comme centres intermédiaires en offrant une formation sur les dispositifs sans les frais généraux hospitaliers. Les études des utilisateurs FreeStyle Libre sous le système public du Brésil montrent que les programmes d'éducation livrés à travers ces centres améliorent significativement les métriques de temps dans la plage, soulignant l'importance du soutien accessible. Au fil du temps, les données de dispositifs circulant des domiciles aux cliniques faciliteront l'analyse au niveau de la population qui informe les stratégies de santé publique.

Par canal de distribution - L'e-commerce perturbe l'approvisionnement traditionnel

Les pharmacies hospitalières représentaient 62% de la taille du marché des dispositifs diabète Brésil en 2024 sur la force des protocoles de sortie intégrés et des liens de remboursement. Les canaux en ligne progressent à un TCAC de 6,7%, alimentés par les préférences des patients plus jeunes et un programme de numérisation fédéral de 200 millions USD qui soutient les prescriptions électroniques. Les consommateurs urbains valorisent la livraison à domicile, en particulier pour le réapprovisionnement mensuel de bandelettes de test et les remplacements de capteurs.

Les chaînes de détail restent une option physique clé, particulièrement où les subventions Farmácia Popular s'appliquent. Elles servent de points de collecte pour les approvisionnements subventionnés, rationalisant l'accès du dernier kilomètre dans les villes de taille moyenne. Pour les fabricants, la cohérence omnicanale-tarification cohérente, authentification, et soutien après-vente à travers les points de vente physiques et numériques-devient un différenciateur compétitif.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

Le Sud-Est du Brésil commande la plus grande tranche régionale du marché des dispositifs diabète Brésil en raison de revenus des ménages plus élevés, de réseaux de spécialistes denses, et de 68% de la capacité de fabrication nationale de dispositifs à São Paulo[4]International Trade Administration, "Brazil - Healthcare," International Trade Administration, trade.gov. Les hôpitaux de la région ouvrent la voie à l'adoption d'intégrations CGM-pompe et participent aux régimes pilotes de remboursement, établissant des références plus tard répliquées ailleurs. Les plateformes de télémédecine telles que le service de l'Hôpital Sírio-Libanês enrichissent davantage l'écosystème de la région, permettant des soins basés sur les données qui amplifient la valeur des dispositifs.

Le Sud jouit de dépenses de santé publique fortes et affiche ainsi une pénétration CGM plus élevée que la moyenne nationale. À l'inverse, le Nord-Est présente une utilisation de base plus faible mais la croissance régionale la plus rapide alors que les projets fédéraux ciblés s'attaquent au sous-investissement historique. L'expansion des subventions via Farmácia Popular, couplée aux campagnes éducatives, réduit les écarts d'accès, bien que la rareté d'endocrinologues contraigne encore le déploiement de dispositifs high-tech dans les zones rurales.

Les zones Nord et Centre-Ouest représentent des opportunités de stade précoce avec une croissance à deux chiffres sur une petite base. Les barrières géographiques entravent la logistique, et la couverture internet est inégale, mais les pilotes de télésanté comme UBS+Digital révèlent une demande latente ; 85% des consultations ont fermé sans référence, indiquant un potentiel de gestion à distance efficace. Alors que l'infrastructure s'améliore, les fournisseurs axés sur des dispositifs robustes qui tolèrent la chaleur et l'humidité peuvent trouver des marchés réceptifs.

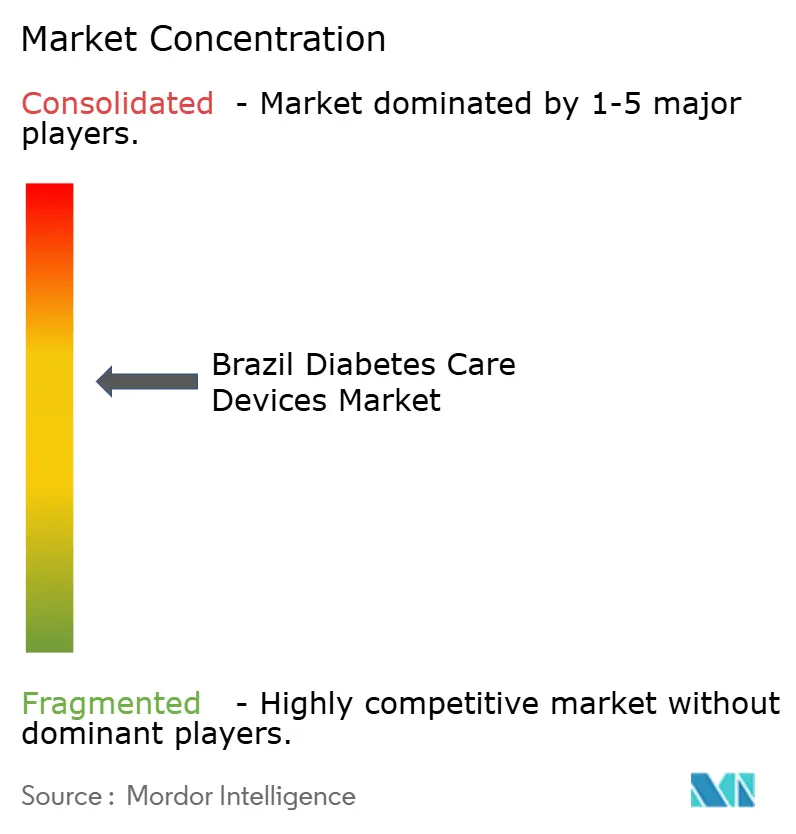

Paysage concurrentiel

La concurrence du marché des dispositifs diabète Brésil est modérée, menée par Abbott, Roche, et Medtronic, qui tirent parti de la R&D globale et des sites d'assemblage locaux. Medtronic contrôle environ 20,5% de la niche des pompes à insuline, tandis qu'Abbott's FreeStyle Libre domine l'approvisionnement CGM flash aux cliniques publiques. Les stratégies de localisation incluent l'expansion de 6,4 milliards USD de Novo Nordisk de l'usine Montes Claros, s'alignant avec le Partenariat de Développement Productif du gouvernement pour sécuriser le transfert de technologie.

Les constructeurs d'écosystèmes numériques émergent comme des cartes joker compétitives. Les plateformes telles que GlucoTrends agrègent les données des glucomètres, capteurs et stylos, puis alimentent les insights aux cliniciens, augmentant l'adhérence du matériel que le patient utilise. Les multinationales investissent dans des API ouvertes, tandis que les entreprises domestiques poursuivent des hybrides à prix plus bas qui comblent la surveillance de base et la détection à temps plein. La réglementation façonne la rivalité : les examens stricts d'ANVISA avantagent les entreprises avec des équipes réglementaires dans le pays, une barrière que les nouveaux venus doivent surmonter via des partenariats ou la fabrication sous contrat.

L'espace blanc reste dans les glucomètres SMBG connectés de prix moyen et les pompes d'entrée de gamme emballées avec des modules de formation en portugais. Les entreprises qui intègrent le codage de remboursement et l'éducation des cliniciens dans les lancements de produits gagnent de l'accélération. Sur l'horizon de prévision, l'étendue du portefeuille, la résilience de la chaîne d'approvisionnement, et l'intégration avec les portails de télésanté dicteront les changements de part.

Leaders de l'industrie des dispositifs diabète Brésil

-

Abbott Diabetes Care

-

Medtronic PLC

-

Eli Lilly and Company

-

Roche Diabetes Care

-

LifeScan Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Medtronic a annoncé la scission de sa division Diabète pour affiner le focus d'innovation sur la gestion intensive de l'insuline

- Avril 2025 : Novo Nordisk a engagé 8 milliards DKK pour étendre son usine de thérapies injectables Montes Claros, créant 600 emplois permanents.

- Mai 2025 : Medtronic a reçu le prix Líderes da Saúde 2025 pour l'excellence en R&D au Brésil.

- Mars 2025 : Abbott et la Société brésilienne du diabète ont lancé des programmes d'éducation nationaux sur l'usage CGM.

- Février 2025 : Roche Diabetes Care a introduit un glucomètre à bas coût adapté aux patients du Système de Santé Unifié.

- Octobre 2024 : Le ministère de la Santé a élargi la couverture Farmácia Popular des fournitures diabète, élargissant l'accès subventionné.

Portée du rapport du marché des dispositifs diabète Brésil

Les dispositifs de soins diabète sont le matériel, l'équipement et les logiciels utilisés par les patients diabétiques pour réguler les niveaux de glucose sanguin, prévenir les complications du diabète, réduire le fardeau du diabète, et améliorer la qualité de vie. Le marché des dispositifs de soins diabète Brésil est segmenté en dispositifs de gestion (pompes à insuline (technologie et composants (dispositifs de pompe à insuline, réservoirs de pompe à insuline, et ensemble de perfusion)), seringues à insuline, cartouches d'insuline dans stylos réutilisables, stylos à insuline jetables, et injecteurs à jet), et dispositifs de surveillance (autosurveillance glycémique (dispositifs glucomètres, bandelettes de test de glucose sanguin, et lancettes) et surveillance continue du glucose (capteurs et durables (récepteurs et transmetteurs)))Utilisateur final (Hôpital/Cliniques et Domicile/Personnel). Le rapport offre la valeur (en USD) et le volume (en unités) pour les segments ci-dessus.

| Dispositifs de surveillance | Dispositifs d'autosurveillance glycémique (SMBG) | Glucomètres |

| Bandelettes de test | ||

| Lancettes | ||

| Dispositifs de surveillance continue du glucose (CGM) | Capteurs | |

| Durables (récepteurs et transmetteurs) | ||

| Dispositifs de gestion | Dispositifs d'administration d'insuline | Dispositifs de pompe à insuline |

| Stylos à insuline jetables | ||

| Cartouches d'insuline dans stylos réutilisables | ||

| Seringues à insuline et injecteurs à jet | ||

| Hôpitaux et cliniques |

| Cadres de soins à domicile |

| Pharmacies de détail et centres diabète |

| Pharmacies hospitalières |

| Pharmacies de détail |

| E-commerce / pharmacies en ligne |

| Sud-Est |

| Sud |

| Nord-Est |

| Nord |

| Centre-Ouest |

| Par catégorie de dispositif | Dispositifs de surveillance | Dispositifs d'autosurveillance glycémique (SMBG) | Glucomètres |

| Bandelettes de test | |||

| Lancettes | |||

| Dispositifs de surveillance continue du glucose (CGM) | Capteurs | ||

| Durables (récepteurs et transmetteurs) | |||

| Dispositifs de gestion | Dispositifs d'administration d'insuline | Dispositifs de pompe à insuline | |

| Stylos à insuline jetables | |||

| Cartouches d'insuline dans stylos réutilisables | |||

| Seringues à insuline et injecteurs à jet | |||

| Par utilisateur final | Hôpitaux et cliniques | ||

| Cadres de soins à domicile | |||

| Pharmacies de détail et centres diabète | |||

| Par canal de distribution | Pharmacies hospitalières | ||

| Pharmacies de détail | |||

| E-commerce / pharmacies en ligne | |||

| Par région (Brésil) | Sud-Est | ||

| Sud | |||

| Nord-Est | |||

| Nord | |||

| Centre-Ouest | |||

Questions clés auxquelles répond le rapport

Quelle est la taille du marché des dispositifs diabète Brésil ?

La taille du marché des dispositifs diabète Brésil devrait atteindre 1,12 milliard USD en 2025 et croître avec un TCAC supérieur à 5,62% pour atteindre 1,47 milliard USD d'ici 2030.

Quel segment de dispositif de surveillance croît le plus rapidement ?

Les systèmes de surveillance continue du glucose se développent avec un TCAC de 6,5% entre 2025 et 2030.

Quelle est l'importance du rôle des pharmacies hospitalières dans la distribution des dispositifs ?

Les pharmacies hospitalières représentent 62% du chiffre d'affaires total, bien que l'e-commerce gagne en élan avec un TCAC de 6,7%.

Quelle initiative gouvernementale améliore le plus l'accessibilité ?

Le programme Farmácia Popular subventionne les bandelettes, seringues et médicaments, avec 53,6% des utilisateurs de médicaments diabète oraux s'approvisionnant via ce canal.

Dernière mise à jour de la page le: