Taille et Part du Marché des Biscuits

Analyse du Marché des Biscuits par Mordor Intelligence

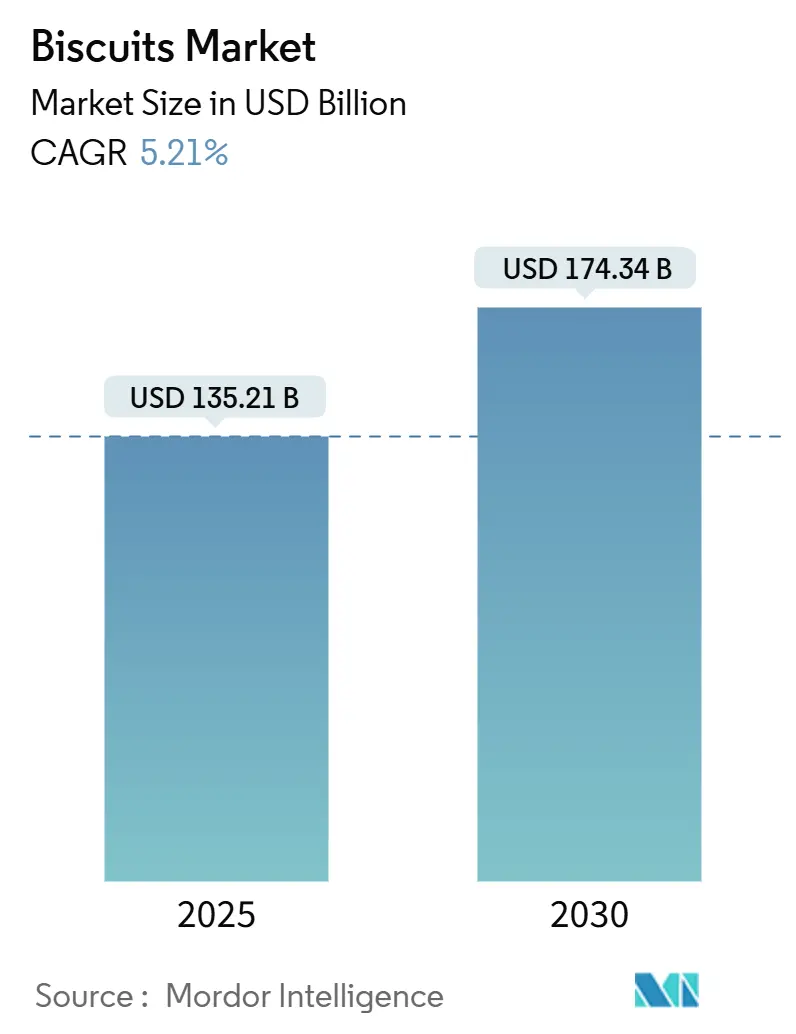

La taille du marché des biscuits évaluée à 135,21 milliards USD en 2025 devrait atteindre 174,34 milliards USD d'ici 2030, croissant à un TCAC de 5,21%. Cette croissance découle de modèles de consommation domestique continus, de démographies de classe moyenne urbaine en expansion, et de comportements de grignotage établis. Les fabricants reformulent leurs gammes de produits pour inclure des variantes à teneur réduite en sucre et enrichies en fibres tout en maintenant leurs offres traditionnelles indulgentes, répondant à la fois aux consommateurs soucieux de leur santé et à ceux recherchant des plaisirs. L'expansion du commerce électronique un facilité la distribution de produits premium et les canaux directs au consommateur, avec des formats d'emballage mono-portion capturant le segment de consommation nomade. Les fabricants majeurs renforcent leurs chaînes d'approvisionnement par des acquisitions stratégiques et des initiatives d'expansion géographique pour atténuer les fluctuations de coûts des matières premières.

Points Clés du Rapport

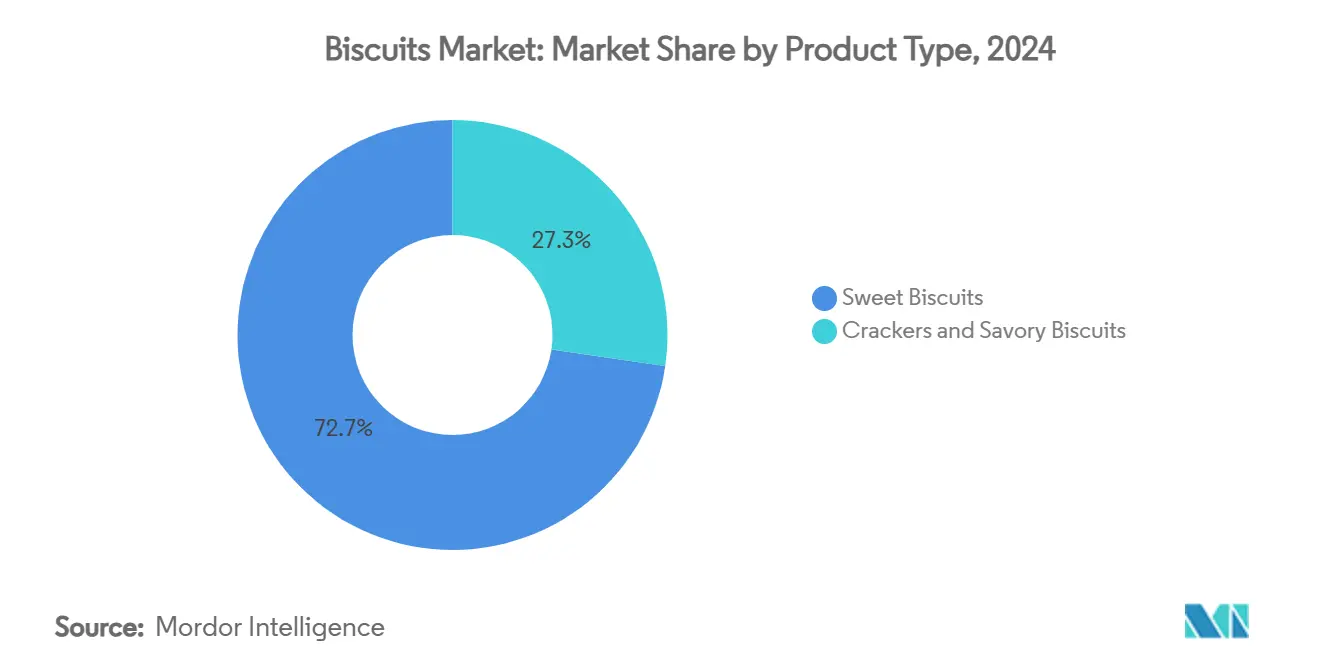

• Par type de produit, les biscuits sucrés ont mené avec 72,69% de part de revenus en 2024 ; les crackers et biscuits salés devraient progresser à un TCAC de 6,38% jusqu'en 2030.

• Par type d'emballage, les sachets plastiques et pochettes nomades détenaient 58,42% de la part du marché des biscuits en 2024, tandis que les boîtes devraient croître à 4,12% TCAC jusqu'en 2030.

• Par catégorie, les références conventionnelles à base de blé ont capturé 85,31% de la taille du marché des biscuits en 2024 ; les options sans se développent à 6,45% TCAC entre 2025-2030.

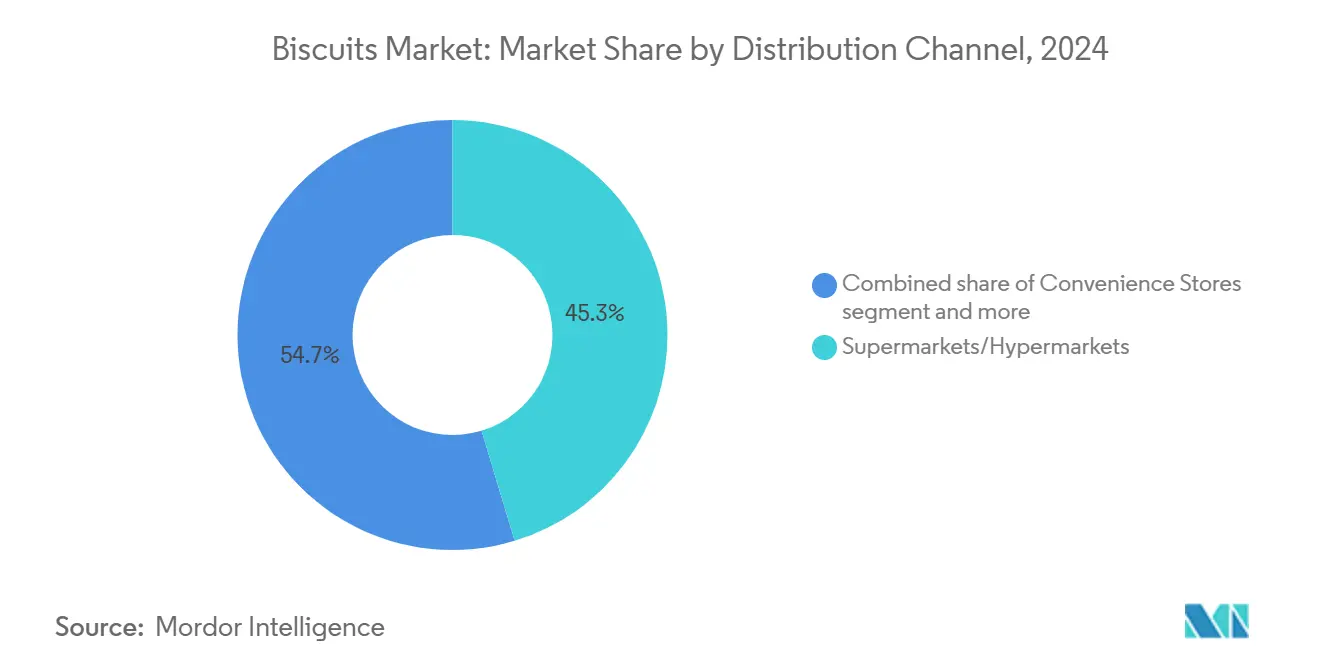

• Par canal de distribution, les supermarchés et hypermarchés représentaient 45,33% du marché des biscuits en 2024, tandis que la vente en ligne grimpe à un TCAC de 8,08% jusqu'en 2030.

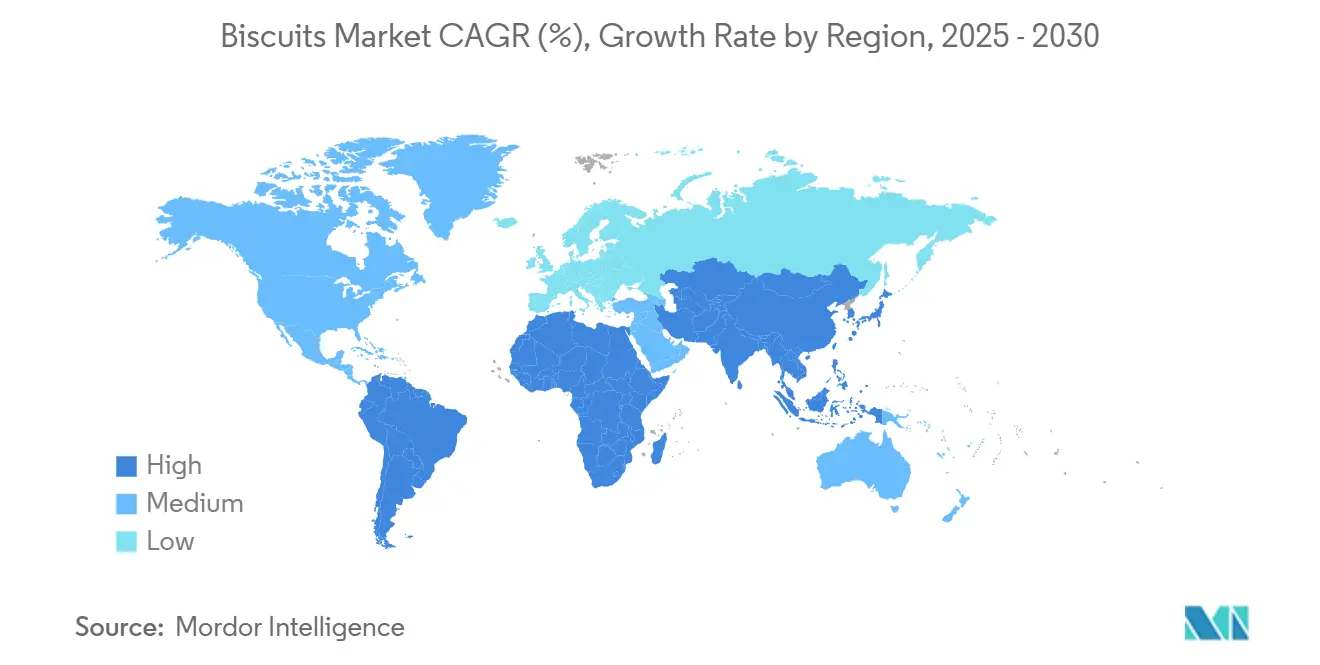

• Par géographie, l'Europe dominait avec une part de 27,82% de la taille du marché des biscuits en 2024 ; la région d'Amérique du Sud est en cours pour le TCAC le plus rapide de 7,03% sur 2025-2030.

Tendances et Perspectives du Marché Mondial des Biscuits

Analyse d'Impact des Moteurs

| Moteurs | (~) % Impact sur les Prévisions TCAC | Pertinence Géographique | Chronologie d'Impact |

|---|---|---|---|

| Demande croissante pour les occasions de collations indulgentes | +1.2% | Mondial, avec un impact plus élevé en Amérique du Nord et en Europe | Moyen terme (2-4 ans) |

| Reformulations axées sur la santé stimulant les biscuits enrichis en fibres | +1.0% | Mondial, avec adoption précoce en Europe et Amérique du Nord | Long terme (≥ 4 ans) |

| Tendance de premiumisation alimentant les portions individuelles | +0.8% | Amérique du Nord, Europe, et APAC urbain | Moyen terme (2-4 ans) |

| Innovation produit et variétés de saveurs | +0.7% | Mondial, avec un impact plus élevé dans les marchés développés | Moyen terme (2-4 ans) |

| Expansion des canaux de vente et de commerce électronique | +0.6% | Mondial, avec croissance accélérée en APAC et MEA | Court terme (≤ 2 ans) |

| Demande croissante pour les biscuits biologiques et aux ingrédients naturels | +0.4% | Amérique du Nord, Europe, et APAC urbain | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Demande Croissante pour les Occasions de Collations Indulgentes

Le comportement des consommateurs évolue des repas traditionnels vers un grignotage plus fréquent. Les biscuits, autrefois des plaisirs occasionnels, sont maintenant des alternatives de repas fonctionnelles, stimulant la croissance de la catégorie par des innovations de produits premium. Le rapport sur les tendances de l'industrie 2025 de Roland Foods souligne une demande croissante pour des portions compactes et riches en saveurs, élargissant la consommation de biscuits. La commodité, l'abordabilité, et les facteurs psychologiques alimentent ce changement, alors que les consommateurs post-pandémie recherchent des options indulgentes mais rentables pour leur bien-être émotionnel. Par exemple, Mayora Indah un réalisé une croissance de 15% en 2024 malgré les défis économiques. Les jeunes consommateurs préfèrent de plus en plus les collations d'inspiration mondiale, recherchant des saveurs diverses. Cette tendance souligne les opportunités d'innovation et de croissance soutenue sur le marché des biscuits.

Reformulations Axées sur la Santé Stimulant les Biscuits Enrichis en Fibres

Les exigences réglementaires et la conscience croissante de la santé des consommateurs stimulent des efforts de reformulation étendus dans l'industrie des biscuits. En Irlande, le Groupe de Travail sur la Reformulation Alimentaire un établi des objectifs complets pour 2025, exigeant une réduction de 20% du sucre et des calories, ainsi qu'une réduction de 10% des graisses saturées et du sel dans les biscuits et autres catégories d'aliments prioritaires [1]Source: The Food Reformulation Task Force (FRTF), "Food Reformulation Task Force: Priority Food Categories for Reformulation in Ireland", fsai.ie. Les fabricants mettent en œuvre des réductions stratégiques du contenu en sucre, sel et matières grasses tout en améliorant la valeur nutritionnelle globale de leurs produits. Ce changement s'aligne avec l'évolution des préférences des consommateurs, car 62% des Américains considèrent la santé comme un facteur clé pour les achats d'aliments et de boissons, selon le rapport d'enquête santé 2024 du Conseil International d'Information Alimentaire. Les dynamiques actuelles du marché créent des opportunités pour les fabricants de développer des produits de biscuits premium qui combinent avec succès les bénéfices nutritionnels avec des profils de goût attrayants.

Tendance de Premiumisation Alimentant les Portions Individuelles

Le marché croît grâce à la premiumisation et à la demande de portions individuelles. L'augmentation des revenus disponibles et l'évolution des modes de vie stimulent l'intérêt pour les collations de haute qualité. Les biscuits premium, fabriqués avec des ingrédients de premier plan et des saveurs innovantes, sont maintenant des symboles de style de vie pour les consommateurs urbains. Les acheteurs soucieux de leur santé préfèrent les options à étiquetage propre, biologiques et enrichies, poussant les marques vers un emballage durable et un approvisionnement responsable. Les saveurs saisonnières et multiculturelles aident les marques à diversifier et s'étendre. La concurrence s'intensifie alors que les marques privées et les marques établies se concentrent sur la différenciation et l'innovation. Le marketing numérique, les médias sociaux et les promotions en ligne sont clés pour construire la fidélité et stimuler les ventes. Les avancées en emballage améliorent la fraîcheur, la durée de conservation et l'attrait visuel, renforçant le positionnement premium. Le marché des biscuits évolue rapidement, façonné par les préférences des consommateurs, les tendances de durabilité et le progrès technologique, stimulant une croissance continue alors que les fabricants innovent pour répondre aux demandes diverses.

Innovation Produit et Variétés de Saveurs

Les fabricants sur le marché des biscuits exploitent les saveurs mondiales et les combinaisons uniques pour répondre aux préférences évolutives des consommateurs. Les ingrédients axés sur le bien-être comme la lavande et l'ail noir gagnent en popularité pour leurs bénéfices santé et saveurs distinctes. Dans le segment des crackers salés, les options sans gluten avec des saveurs innovantes comme Everything, Oignon Grillé et Poivre Concassé séduisent les consommateurs soucieux de leur santé. L'innovation de saveurs sert maintenant des rôles fonctionnels, avec les algues riches en umami rehaussant le goût tout en répondant à la demande d'alternatives végétales. Cette approche satisfait le désir des consommateurs pour des options uniques, plus saines et durables. Un exemple clé est ITC Sunfeast's Sunfeast Wowzers, prévu pour janvier 2025. Présentant un design enrobé 14 couches pour un croquant inégalé, Wowzers offre des variantes Crème Fromage et Crème Citron, ajoutant une touche sucrée aux crackers salés. Ciblant les ménagères et jeunes adultes, ITC Sunfeast positionne Wowzers comme une référence sur le marché concurrentiel des biscuits.

Analyse d'Impact des Contraintes

| Contraintes | (~) % Impact sur les Prévisions TCAC | Pertinence Géographique | Chronologie d'Impact |

|---|---|---|---|

| Restrictions publicitaires HFSS strictes limitant les promotions de biscuits | -0.8% | Europe, Amérique du Nord, avec expansion graduelle mondiale | Moyen terme (2-4 ans) |

| Fluctuation des prix du blé et du sucre affectant les marges bénéficiaires | -0.9% | Mondial, avec impact plus élevé sur les marchés dépendants des importations et émergents | Court terme (≤ 2 ans) |

| Concurrence des collations salées traditionnelles | -0.5% | Mondial, avec impact plus élevé en Amérique du Nord et Europe | Court terme (≤ 2 ans) |

| Concurrence intense des marques de distributeur | -0.6% | Europe, Amérique du Nord, avec expansion vers les marchés de vente organisée | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Restrictions Publicitaires HFSS Strictes Limitant les Promotions de Biscuits

Les restrictions publicitaires sur les produits riches en gras, sucre et sel (HFSS) transforment les approches marketing dans l'industrie des biscuits, les marchés européens subissant l'impact le plus significatif. Les réglementations publicitaires HFSS du Royaume-Uni limitent spécifiquement les promotions de produits pendant les heures de grande écoute et sur les plateformes numériques qui attirent les jeunes audiences. En réponse, des entreprises comme PepsiCo et Well & Truly reformulent stratégiquement leurs produits pour atteindre la conformité non-HFSS d'ici 2025, principalement par la réduction du sel et les améliorations nutritionnelles [2]Source: Action on Salt and Sugar, "Crisps, Nuts and Popcorn Opportunities for Reformulation", actiononsugar.org. Les fabricants ont déplacé leur focus de communication du goût seul vers la mise en avant de la qualité des ingrédients, le contrôle des portions et les bénéfices fonctionnels. Cette transformation stratégique demande un investissement considérable en éducation du consommateur et canaux marketing alternatifs, créant des barrières d'entrée pour les petites entreprises tout en favorisant les marques qui communiquent avec succès les bénéfices santé sans compromettre leur positionnement indulgent.

Fluctuation des Prix du Blé et du Sucre Affectant les Marges Bénéficiaires

Les fabricants de biscuits font face à des pressions sur les marges dues à la volatilité des prix du blé et du sucre. Au-delà de la gestion des coûts, ils doivent développer des stratégies de prix équilibrant la sensibilité des consommateurs et la rentabilité dans un environnement inflationniste. En année fiscale 2024, Fox's Burton's Companies un rapporté une croissance des revenus stimulée par des volumes de ventes plus élevés et des ajustements de prix induits par l'inflation. Les marchés dépendants des importations font face à des défis supplémentaires dus aux fluctuations monétaires, compliquant les prévisions et la planification financière. Les perturbations de chaîne d'approvisionnement, comme souligné par Essfeed, ont encore entravé la production stable et les structures de coûts. Pour aborder ces enjeux, les fabricants adoptent des stratégies de couverture, diversifient les fournisseurs, et reformulent les produits pour maintenir la qualité et la compétitivité dans un marché volatil.

Analyse de Segmentation

Par Type de Produit : Les Biscuits Sucrés Dominent Tandis que le Salé S'accélère

Les biscuits sucrés dominent avec une part de marché de 72,69% en 2024, établissant leur position comme catégorie de produit principale sur les marchés mondiaux. Le succès continu du segment découle du développement de produits innovants, illustré par les 'Pure Magic Choco Stars' de Britannia présentant de la crème chocolat dans une cavité distinctive en forme d'étoile. Les fabricants maintiennent l'élan du marché en équilibrant la conformité aux réglementations santé avec des profils de goût supérieurs. ITC's Sombre Fantasy Choco Fills illustre cette approche par un positionnement premium stratégique dans une catégorie axée sur la valeur.

Le segment crackers et biscuits salés présente une croissance robuste à 6,38% TCAC (2025-2030), propulsé par l'évolution des préférences des consommateurs pour des saveurs diverses et des bénéfices fonctionnels. Cette expansion reflète la tendance croissante du grignotage, où les consommateurs gravitent de plus en plus vers les saveurs internationales qui combinent satisfaction et bénéfices santé. Food Affaires News rapporte un intérêt croissant des consommateurs pour les saveurs umami dérivées d'algues et d'ail noir, particulièrement dans les offres végétales. L'évolution du segment est démontrée par l'introduction d'Absolutely! Gluten Free de crackers Everything, Oignon Grillé et Poivre Concassé, qui fusionnent avec succès les considérations santé avec des profils de saveur distinctifs.

Par Type d'Emballage : Les Pochettes Plastiques Mènent Tandis que les Boîtes Premium Gagnent du Terrain

Les sachets plastiques et pochettes nomades détiennent 58,42% de part de marché en 2024, grâce à leur combinaison de rentabilité, protection du produit et commodité. La croissance du commerce rapide et l'évolution des habitudes d'achat ont renforcé la position de ce format, alors que les fabricants adaptent l'emballage pour divers canaux de vente et scénarios de consommation. Le format sert efficacement les segments de marché de valeur et premium. En réponse aux préoccupations environnementales, les entreprises développent des solutions durables, Greggs visant à réduire l'emballage de 25% d'ici 2025 par rapport aux niveaux de 2019.

L'emballage en boîte devrait croître à 4,12% TCAC de 2025 à 2030, stimulé par les tendances de produits premium et l'augmentation des occasions de cadeaux. Les consommateurs démontrent une plus grande volonté de payer des prix plus élevés pour une présentation améliorée, tandis que les boîtes offrent des opportunités de narration de marque et de réutilisation. La croissance s'aligne avec le segment plus large de biscuits premium, où l'emballage différencie les produits dans des environnements de vente concurrentiels. L'expansion du commerce électronique soutient davantage l'adoption d'emballage en boîte, car il fournit une protection supérieure du produit pendant l'expédition tout en améliorant l'expérience de déballage du consommateur.

Par Catégorie : Le Blé Conventionnel Maintient sa Dominance Malgré la Montée du Sans

Les biscuits conventionnels à base de blé commandent une part de marché de 85,31% en 2024, soulignant la préférence durable des consommateurs pour les formulations traditionnelles. La prééminence du segment reflète l'adaptation réussie des fabricants par une reformulation stratégique qui aborde les préoccupations santé tout en préservant les profils de goût familiers. Les entreprises réduisent systématiquement le contenu en sucre, sel et matières grasses tout en maintenant l'attrait du produit, comme en témoignent les objectifs 2025 du Groupe de Travail sur la Reformulation Alimentaire en Irlande : 20% de réduction en sucre et calories, et 10% de réduction en graisses saturées et sel dans les biscuits. Le leadership du segment continue par une disponibilité complète à travers les gammes de prix et canaux de distribution.

Les variétés sans mènent la croissance du marché à 6,45% TCAC (2025-2030), signalant une acceptation plus large des consommateurs pour les produits adaptés aux restrictions alimentaires. Cette expansion découle d'améliorations significatives des profils de goût et texture qui éliminent les barrières précédentes à l'adoption généralisée. FoodNavigator rapporte des ventes accélérées de produits sans gluten, soulignant leur évolution de niche à offres mainstream. Frontier Biscuit Company illustre cette transformation par ses biscuits sans gluten et véganes, présentant des farines alternatives comme amande et pois chiche, avec des produits comme les variétés Jowar Stick qui remplissent les exigences alimentaires sans compromettre la qualité du goût.

Par Canal de Distribution : La Vente Traditionnelle Mène Tandis que le Numérique Transforme

Les supermarchés et hypermarchés dominent le paysage de distribution avec une part de 45,33% en 2024. Ces formats de vente maintiennent leur leadership de marché par une présence géographique étendue, des modèles de prix stratégiques et des solutions d'achat intégrées. Leur forte position de marché résulte de portefeuilles de produits étendus et de campagnes promotionnelles ciblées qui résonnent avec plusieurs segments de consommateurs. L'environnement de vente alimentaire dans les marchés émergents, notamment l'Arabie Saoudite, présente un changement distinct vers les formats de vente modernes, alors que les hypermarchés deviennent les destinations d'achat préférées. Ces canaux de vente continuent d'évoluer en optimisant les expériences en magasin tout en intégrant parfaitement les capacités numériques [3]Source: Food Export, "2025 UES Middle East marché Assessment", foodexport.org.

Le segment de vente en ligne projette un taux de croissance de 8,08% TCAC de 2025 à 2030, stimulé par la transformation numérique accélérée post-pandémie et les réseaux de livraison renforcés. Les comportements d'achat des consommateurs se sont fondamentalement transformés vers les plateformes numériques, qui offrent accessibilité, gammes de produits complètes et parcours d'achat personnalisés. ITC Foods illustre cette transformation en repositionnant stratégiquement sa présence sur le marché pour s'aligner avec les plateformes de commerce rapide. L'expansion du commerce électronique facilite les interactions directes avec les consommateurs et les initiatives marketing basées sur les données. De plus, la plateforme permet aux marques émergentes d'atteindre les consommateurs sans exigences d'infrastructure de vente physique étendues.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse Géographique

En 2024, l'Europe détient 27,82% du marché mondial des biscuits, avec l'Allemagne, la France et le Royaume-Uni menant les innovations de produits axés sur la santé et premium. L'acquisition de Patisserie Casteleijn par Biscuit International le 1er janvier 2025 souligne la réponse de l'industrie aux réglementations strictes sur la teneur en sucre et la publicité HFSS, stimulant la reformulation des produits. En Amérique du Nord, 28% des consommateurs américains et canadiens vérifient les listes d'ingrédients, reflétant une préférence pour les produits premium et centrés sur la santé. L'interdiction prochaine par la FDA du Colorant Rouge No. 3, effective le 15 janvier 2027, souligne la sécurité alimentaire [4]Source: The U.S. Food and Drug Administration (FDA), "FDA bans use of Red Dye 3 in food", fda.gov. L'infrastructure de vente avancée et l'adoption numérique stimulent les ventes en ligne et le marketing direct au consommateur.

L'Amérique du Sud est le marché à croissance la plus rapide, avec un TCAC de 7,03% (2025-2030), stimulé par l'urbanisation et une classe moyenne croissante demandant des collations pratiques et abordables. Les marques locales innovent avec des saveurs traditionnelles latino-américaines pour concurrencer les acteurs mondiaux. La volatilité économique et les fluctuations monétaires défient les coûts de matières premières et la tarification au Brésil et en Argentine. Cependant, un changement vers des biscuits plus sains avec sucre réduit et fibres ajoutées crée des opportunités pour les produits premium. L'expansion de la vente moderne et du commerce électronique améliore l'accessibilité, stimulant la croissance du marché.

L'Asie-Pacifique est prête pour la croissance, stimulée par l'urbanisation, l'augmentation des revenus et l'évolution des habitudes de consommation. Mayora Indah un réalisé une croissance de 15% en 2024 par des placements stratégiques et des endorsements de célébrités. En Chine, les boulangeries artisanales et une préférence pour les produits de boulangerie de style occidental stimulent la demande d'offres premium et de saveurs innovantes. Le Moyen-Orient et l'Afrique croissent aussi. L'entrée de CBL Group au Kenya souligne le potentiel de l'Afrique de l'Est. En Arabie Saoudite, l'augmentation des revenus et l'évolution des régimes stimulent le marché des aliments emballés. Les réglementations centrées sur la santé poussent les fabricants vers les reformulations. Les Émirats Arabes Unis et l'Afrique du Sud se distinguent comme centres de croissance, bénéficiant de l'urbanisation et de la vente moderne. Une démographie jeune et l'engagement des médias numériques accélèrent l'adoption de produits mélangeant saveurs mondiales et locales.

Paysage Concurrentiel

Le marché des biscuits est modérément consolidé, caractérisé par un mélange de multinationales dominantes et un nombre croissant d'acteurs régionaux et de marques de distributeur. Les entreprises leaders comme Mondelēz International, Inc., Britannia Industries Limited, Parle Products privé Limited, ITC Limited, et Yildiz Holding un.Ş. maintiennent leur dominance de marché par des réseaux de distribution robustes, des portefeuilles de produits étendus et une innovation continue. Cependant, la préférence croissante des consommateurs pour des produits plus sains, spécialisés et artisanaux un créé des opportunités pour les petites marques d'établir une présence concurrentielle. De plus, les produits de marque de distributeur gagnent en traction grâce à leur rentabilité et pénétration de vente en expansion. Cet équilibre concurrentiel favorise un environnement de marché dynamique, combinant stabilité et innovation, qui définit la nature modérément consolidée du marché.

La différenciation stratégique est cruciale pour naviguer le paysage concurrentiel en évolution. Des entreprises comme ITC Foods ont adopté une stratégie à deux vitesses, équilibrant les offres axées rurales avec des produits premium pour aborder les pressions inflationnistes tout en construisant l'équité de marque à long terme. Cette approche devient de plus en plus critique alors que le marché se diversifie à travers les segments soucieux de la santé, axés sur l'indulgence et orientés valeur. De plus, l'adoption de technologies avancées, comme l'analytique de données et l'écoute sociale, est devenue un avantage concurrentiel significatif. Ces outils permettent aux entreprises d'obtenir des insights plus profonds sur les préférences des consommateurs et de répondre rapidement aux tendances émergentes, garantissant qu'elles restent pertinentes dans un marché fragmenté.

Les stratégies d'acquisition jouent un rôle crucial dans le façonnement des dynamiques concurrentielles du marché. Par exemple, l'affilié de Ferrero, CTH Invest, négocie l'acquisition de Michel et Augustin de Danone pour renforcer sa position dans le segment des biscuits premium. Cette démarche s'aligne avec les acquisitions précédentes de CTH de Burton's Biscuit Company, Fox's, Kelsen Group et Delacre, reflétant un focus stratégique sur l'expansion de son portefeuille de produits premium. Pendant ce temps, les perturbations de chaîne d'approvisionnement continuent de défier les fabricants, impactant les niveaux de production et l'approvisionnement en ingrédients. Ces perturbations soulignent l'importance de stratégies de chaîne d'approvisionnement résilientes pour assurer une production cohérente et la disponibilité des matières premières.

Leaders de l'Industrie des Biscuits

-

Mondelēz International, Inc.

-

Britannia Industries Limited

-

Parle Products privé Limited

-

Yildiz Holding un.Ş.

-

ITC Limited

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements Récents de l'Industrie

- Mai 2025 : McVitie's un élargi sa gamme de produits biscuits au Ghana avec le lancement de nouvelles variétés incluant digestif Multicéréales, Speculars Gingembre, Choco puces, Shortbread Bites et Chocolate Shortbread, chacune offrant des saveurs distinctives et des ingrédients sains pour diverses occasions de grignotage.

- Février 2025 : Britannia s'est associé à Warner Bros. Discovery mondial Consumer Products pour lancer des biscuits Pure Magic Choco Frames en édition limitée sur le thème Harry Potter, chaque paquet présentant cinq biscuits inspirés des quatre maisons de Poudlard-Gryffondor, Serpentard, Serdaigle et Poufsouffle.

- Février 2025 : Mondelez International s'est associé à l'entreprise fromagère familiale du Wisconsin Sargento pour lancer une nouvelle ligne de crackers au fromage appelée Sargento cheese bakes. Fabriqués avec du fromage Sargento et des herbes, les crackers sont disponibles en trois saveurs : cheddar blanc vieilli et romarin, pepper jack, et parmesan et origan, selon Mondelez.

- Janvier 2025 : Oreo un introduit plusieurs nouvelles gourmandises pour commencer 2025, incluant Oreo Loaded avec plus de crème et morceaux de cookies, et Oreo Minis Beurre de Cacahuète. La marque un aussi des saveurs limitées comme Oreo Game Day sur le thème football et Oreo Irish Creme Thins. De plus, l'entreprise un introduit les Oreo Bites et Mini Bars congelés, ainsi que Double Chocolate Cakesters et Golden Birthday Cake Cakesters.

Portée du Rapport Mondial sur le Marché des Biscuits

Les biscuits sont des produits alimentaires cuits à base de farine, typiquement durs, plats et non levés.

Le marché des biscuits est segmenté par type, canal de distribution et géographie. Par type, le marché est segmenté en crackers et biscuits salés et biscuits sucrés. Les crackers et biscuits salés sont davantage sous-segmentés en crackers nature et crackers aromatisés. D'autre part, les biscuits sucrés sont davantage sous-segmentés en biscuits nature, cookies, biscuits sandwich, biscuits enrobés de chocolat et autres biscuits sucrés. Par canal de distribution, le marché est segmenté en supermarchés/hypermarchés, magasins de proximité, détaillants spécialisés, magasins de vente en ligne et autres canaux de distribution. Par géographie, le marché est segmenté en Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud, Moyen-Orient et Afrique.

Le dimensionnement du marché un été fait en termes de valeur en USD pour tous les segments susmentionnés

| Crackers et Biscuits Salés | |

| Biscuits Sucrés | Biscuits Nature |

| Cookies | |

| Biscuits Sandwich | |

| Biscuits Enrobés de Chocolat | |

| Autres |

| Boîtes |

| Sachets Plastiques/Pochettes Nomades |

| Autres |

| Conventionnel |

| Sans |

| Supermarchés/Hypermarchés |

| Magasins de Proximité |

| Magasins Spécialisés et Gourmets |

| Magasins de Vente en Ligne |

| Autres Canaux de Distribution |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Europe | Allemagne |

| France | |

| Royaume-Uni | |

| Espagne | |

| Pays-Bas | |

| Italie | |

| Suède | |

| Pologne | |

| Belgique | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Corée du Sud | |

| Indonésie | |

| Thaïlande | |

| Singapour | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Colombie | |

| Chili | |

| Pérou | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Émirats Arabes Unis |

| Afrique du Sud | |

| Nigéria | |

| Arabie Saoudite | |

| Égypte | |

| Maroc | |

| Turquie | |

| Reste du Moyen-Orient et Afrique |

| Par Type de Produit | Crackers et Biscuits Salés | |

| Biscuits Sucrés | Biscuits Nature | |

| Cookies | ||

| Biscuits Sandwich | ||

| Biscuits Enrobés de Chocolat | ||

| Autres | ||

| Par Type d'Emballage | Boîtes | |

| Sachets Plastiques/Pochettes Nomades | ||

| Autres | ||

| Par Catégorie | Conventionnel | |

| Sans | ||

| Par Canal de Distribution | Supermarchés/Hypermarchés | |

| Magasins de Proximité | ||

| Magasins Spécialisés et Gourmets | ||

| Magasins de Vente en Ligne | ||

| Autres Canaux de Distribution | ||

| Par Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Europe | Allemagne | |

| France | ||

| Royaume-Uni | ||

| Espagne | ||

| Pays-Bas | ||

| Italie | ||

| Suède | ||

| Pologne | ||

| Belgique | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Corée du Sud | ||

| Indonésie | ||

| Thaïlande | ||

| Singapour | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Colombie | ||

| Chili | ||

| Pérou | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Émirats Arabes Unis | |

| Afrique du Sud | ||

| Nigéria | ||

| Arabie Saoudite | ||

| Égypte | ||

| Maroc | ||

| Turquie | ||

| Reste du Moyen-Orient et Afrique | ||

Questions Clés Répondues dans le Rapport

Quelle est la valeur actuelle du marché des Biscuits ?

Le marché des biscuits s'élevait à 135,21 milliards USD en 2025 et devrait atteindre 174,34 milliards USD d'ici 2030 à un TCAC de 5,21%.

Quelle région détient la plus grande part du marché des Biscuits ?

L'Europe mène avec 27,82% des revenus mondiaux, avec l'Allemagne, la France et le Royaume-Uni menant les innovations de produits axés sur la santé et premium.

Quel segment de produit croît le plus rapidement dans le marché des biscuits ?

Les crackers et biscuits salés devraient s'étendre à un TCAC de 6,38% jusqu'en 2030 grâce à l'innovation de saveurs diverses et au positionnement fonctionnel.

Quelle est la taille du canal en ligne dans la taille du marché des biscuits ?

La vente en ligne est le canal le plus avancé, augmentant à un TCAC de 8,08%, reflétant l'essor du commerce rapide et des modèles directs au consommateur.

Dernière mise à jour de la page le: