Analyse du marché des radars automobiles

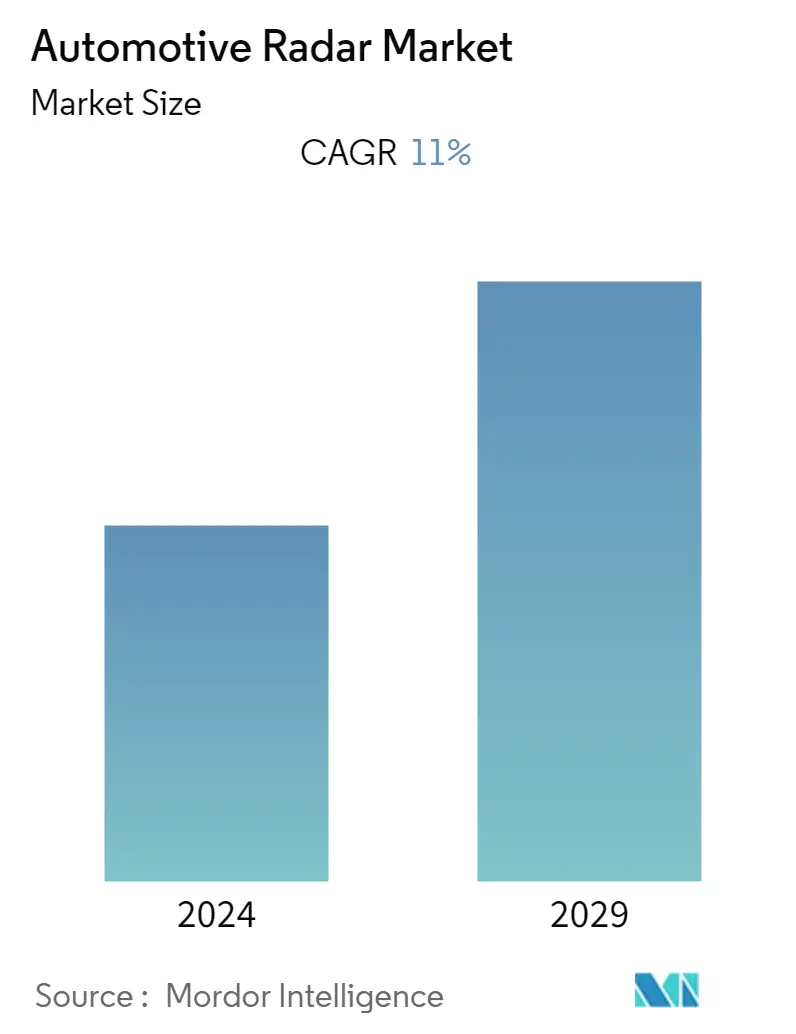

Le marché des radars automobiles était évalué à 6,56 milliards USD en 2022. Il devrait enregistrer un TCAC de 11 % au cours de la période de prévision. Cette croissance est largement tirée par le pouvoir dachat croissant des consommateurs, ce qui entraîne une augmentation des ventes de voitures, la conduite autonome et laugmentation des organismes de réglementation dans les différents pays qui exigent linclusion de certaines caractéristiques de sécurité et ladoption de systèmes avancés daide à la conduite. Cependant, limpact de la COVID-19 a été sévère sur lindustrie automobile, entraînant une faible production et des ventes enregistrées en 2020 en raison de larrêt des plans de fabrication en raison des confinements nationaux et des perturbations de la chaîne dapprovisionnement. Alors que les premiers effets de la crise du COVID-19 ont provoqué une baisse de la route, les ventes et la production de voitures remontent.

- La sécurité des conducteurs, des passagers et des autres usagers de la route est devenue un intérêt majeur au cours des dernières décennies en raison du taux croissant daccidents de la route dans le monde. Par exemple, selon la National Highway Traffic Safety Administration (NHTSA), on estime que 31785 personnes sont mortes dans des accidents de la route aux États-Unis au cours des neuf premiers mois de 2022. À cette fin, les capteurs radar étaient essentiels pour détecter les autres véhicules, les piétons ou les cyclistes et lenvironnement routier. Le radar est insensible à la mauvaise lumière et aux conditions météorologiques extrêmes et peut mesurer directement la distance, la vitesse radiale et, avec un système dantenne approprié, également langle des objets éloignés.

- De plus, la réglementation gouvernementale dans lindustrie automobile a un impact direct sur lapparence des voitures, la conception de leurs composants, les dispositifs de sécurité incorporés et les performances globales dun véhicule donné. Par conséquent, la réglementation gouvernementale affecte également de manière significative le secteur automobile. Par exemple, en octobre 2022, le ministère des Transports de lInde a apporté de nombreuses modifications à la sécurité des véhicules en incluant diverses caractéristiques de sécurité des véhicules dans deux grandes catégories la sécurité active et la sécurité passive. Par conséquent, tous les constructeurs automobiles doivent introduire ces dispositifs de sécurité pour vendre leurs voitures en Inde. Ces facteurs ont encore favorisé le rôle du marché des radars automobiles.

- Par exemple, au début, laccent était mis sur lavertissement de distance et lévitement des collisions, mais avec une maturité et une complexité croissantes, les fonctions comprenaient le régulateur de vitesse adaptatif (ACC), le freinage durgence automatique (AEB), la détection des angles morts (BSD) ou lassistance au changement de voie (LCA). De nos jours, les fonctions de sécurité protégeant les passagers et les usagers vulnérables de la route jouent un rôle majeur.

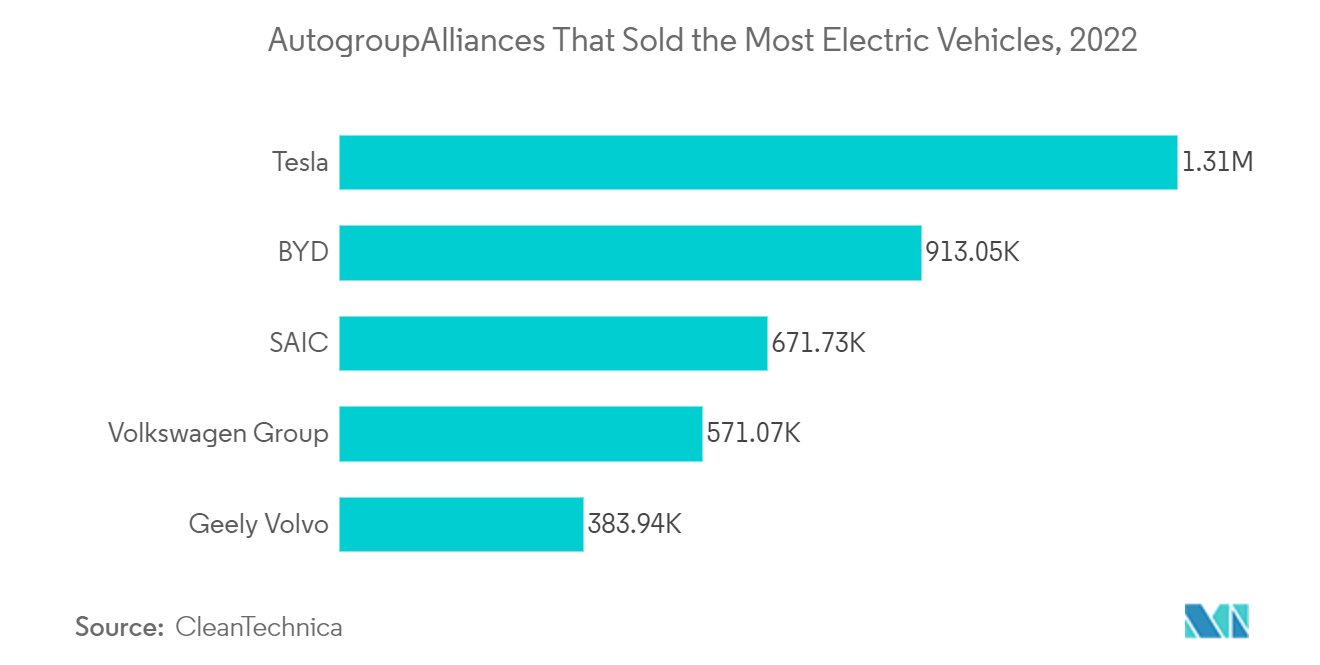

- De plus, il y a une augmentation significative des ventes de véhicules de luxe et électriques car, en plus doffrir des caractéristiques traditionnelles de confort, de commodité, de divertissement et de sécurité, les voitures de luxe sont hérissées déléments de connectivité avancés, doptions de conduite autonome et des dernières technologies délectrification des groupes motopropulseurs. Ils ont également certaines des marques les plus fortes de lindustrie. De plus, lintérêt croissant des constructeurs automobiles pour voir des flottes de voitures sans conducteur transporter efficacement les gens à destination a capturé et alimenté des milliards de dollars dinvestissements ces dernières années. Même après quelques revers qui ont retardé les délais de lancement des véhicules autonomes (VA) et retardé ladoption par les clients, la communauté de la mobilité saccorde toujours à dire que la conduite autonome (AD) a le potentiel de transformer les transports, le comportement des consommateurs et la société en général.

Tendances du marché des radars automobiles

Déploiement croissant des ADAS

- Avec la découverte des ondes radio et de leur capacité à réfléchir sur les objets en cours de compréhension, les ingénieurs recherchent de nouvelles applications basées sur leurs propriétés de détection et de télémétrie. La technique, appelée radar (Radio Detection and Ranging), fonctionne principalement sur le principe dune source transmettant londe radio, réfléchie par une surface, et reçue et traitée par un système récepteur. Lapplication automobile est lune de ces applications majeures où le RADAR connaît une adoption sans précédent.

- Plus précisément, avec la conduite autonome qui gagne du terrain et les organismes de réglementation de tous les pays qui exigent linclusion de certaines fonctions de sécurité, ladoption de systèmes avancés daide à la conduite (ADAS) est en hausse. Ainsi, diverses technologies de détection utilisent actuellement le radar, linfrarouge (IR), le LiDAR (détection et télémétrie par la lumière), les ultrasons et les caméras. Chacune de ces technologies a des avantages et des inconvénients, et la plupart des systèmes ADAS sappuient aujourdhui sur ces technologies pour faciliter la mise sur le marché de solutions fiables.

- Lune des applications importantes du radar dans les systèmes ADAS est la détection dobjets, la surveillance des angles morts et lavertissement et latténuation des collisions. La surveillance des angles morts et la détection dobjets sont toutes deux basées sur la technologie radar, tandis que les systèmes datténuation des collisions utilisent les données du système radar et adoptent des mesures préventives telles que le contre-braquage et le freinage pour éviter les accidents.

- De plus, lutilisation croissante des véhicules électriques (VE) stimule davantage la numérisation des véhicules. Cette entreprise pourrait agir comme un accélérateur de la demande pour davantage de fonctions de sécurité et des attentes croissantes pour davantage de fonctions de systèmes avancés daide à la conduite (ADAS).

- On peut supposer que lélectrification avancée peut entraîner des synergies croissantes dans le développement ultérieur de la technologie ADAS. Les véhicules électriques et les systèmes ADAS offrent des avantages significatifs en matière defficacité et de durabilité. Par exemple, selon un article publié dans le MDPI Energies Journal, les groupes motopropulseurs des véhicules électriques sont beaucoup plus efficaces que les moteurs à combustion interne utilisés dans la plupart des voitures et des camions aujourdhui. Le document indique en outre que la production et la distribution dénergie électrique sont comparativement plus efficaces que lextraction, la production et la livraison de pétrole nécessaires pour alimenter les véhicules à essence. Cela permet de réduire les émissions de gaz à effet de serre et les polluants à tous les niveaux, ce qui permet détendre davantage la portée de la technologie radar dans le secteur automobile.

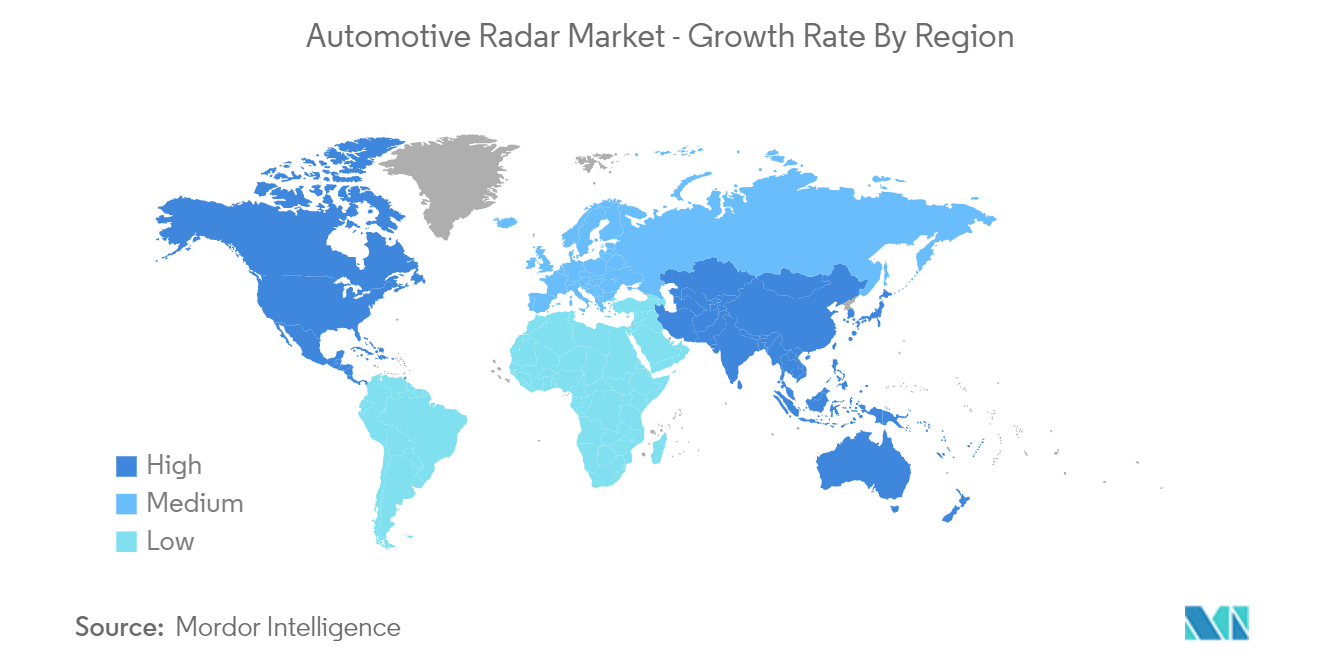

LAsie-Pacifique domine le marché

- LAsie-Pacifique détenait une part de marché importante dans les revenus au cours de la période de prévision. Une augmentation des ventes de véhicules dans la région est susceptible daugmenter la demande de capteurs dans le véhicule. Laugmentation de la demande de véhicules électriques dans la région propulse également la croissance du marché. La présence majeure des industries manufacturières en Chine, en Inde et au Japon crée des opportunités de croissance sur le marché.

- En raison de lurbanisation croissante et de la stabilité des conditions économiques, la production automobile dans les économies en développement croît plus rapidement que dans les économies développées. Selon lAssociation chinoise des constructeurs automobiles, la production automobile chinoise a dépassé 2,67 millions dunités le mois dernier, en hausse de 28,1 % par rapport à 2021. De plus, selon Forbes, lInde a dépassé le Japon en termes de ventes de voitures neuves en 2022, ce qui en fait le troisième plus grand marché. En outre, lAsie du Sud-Est devient également une puissance pour lindustrie automobile en Asie, enregistrant une production importante au Cambodge, en Indonésie, à Laon, en Malaisie, au Myanmar, aux Philippines, en Thaïlande et au Vietnam.

- Avec les préoccupations croissantes en matière de sécurité des consommateurs dans les économies en développement de lInde et des pays de lASEAN, les constructeurs automobiles intègrent davantage de capteurs dans les véhicules à bas prix. Il devrait stimuler la demande de capteurs automobiles dans un avenir prévisible.

- Certaines des économies à la croissance la plus rapide au monde se trouvent dans la région APAC, la Chine et lInde en tête. En conséquence, les consommateurs de la classe moyenne sont plus susceptibles dacheter des véhicules dotés de fonctionnalités avancées telles que les ADAS car ils ont plus dargent à dépenser, stimulant ainsi la croissance du marché des radars automobiles dans la région.

Aperçu de lindustrie des radars automobiles

Le marché des radars automobiles est très concurrentiel et se compose de nombreux acteurs. En termes de part de marché, certains des acteurs dominent actuellement le marché. Cependant, avec les progrès de la conception de puces dans les entreprises, de nouveaux acteurs augmentent leur présence sur le marché, étendant ainsi leur empreinte commerciale dans les économies émergentes.

En novembre 2022, Renesas Electronics Corporation a annoncé son entrée sur le marché des radars automobiles avec lintroduction dun émetteur-récepteur 4x4 canaux, 76-81 GHz, conçu pour répondre aux besoins exigeants des ADAS (systèmes avancés daide à la conduite) et des applications de conduite autonome de niveau 3 et supérieur. Renesas devait intégrer le nouvel émetteur-récepteur radar haute définition RAA270205 dans son portefeuille croissant de fusion de capteurs, qui combinait radar, systèmes de vision et autres modalités de détection, en tirant parti de lexpertise automobile accumulée au fil des années dengagements clients mondiaux.

En octobre 2022, Rohde & Schwarz a autorisé le lancement dune plateforme radar dimagerie 4D par un fabricant de radars automobiles, car les oscilloscopes Rohde & Schwarz et leurs circuits intégrés spécifiques à lapplication (ASIC) développés indépendamment fournissent les meilleurs outils de mesure pour la recherche et le développement de radars automobiles. Notamment, Cubtek en partenariat avec NXP. Cubtek Inc. a utilisé les analyseurs de réseau de Rohde & Schwarz pour développer un radar imageur 4D pour la mesure RF de la bande E.

Leaders du marché des radars automobiles

Robert Bosch GmBH

Continental AG

Denso Corporation

Autoliv

NXP Semiconductors

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Nouvelles du marché des radars automobiles

- Mai 2023 Arbe Robotics Limited a participé à la conférence sur larchitecture des capteurs automobiles de lInternational WIreless Industry Consortium (IWPC) pour faire une présentation sur la technologie de pointe de la fusion radar-caméra et son potentiel pour révolutionner la perception de lenvironnement, améliorant la sécurité dans toutes les conditions de conduite. Les algorithmes dIA avancés dArbe facilitent la fusion en temps réel des données radar et des caméras, offrant aux véhicules des capacités améliorées de détection et de suivi dobjets à grande vitesse et à longue distance. Cette solution innovante a été conçue pour exceller dans la détection de plusieurs objets afin de faciliter le dégagement des voies sur les autoroutes et dans les environnements urbains, ce qui la rend vraiment sûre pour les conducteurs et les piétons.

- Novembre 2022 Le gouvernement indien a exigé que les fabricants de véhicules électriques subissent trois niveaux de contrôles de sécurité pour leurs offres électriques, y compris la batterie, le système de gestion de batterie (BMS) et les cellules elles-mêmes. Afin de réclamer des incitations gouvernementales dans le cadre des programmes PLI, ACC et FAME-II, les fabricants de véhicules électriques devaient passer une série de tests et répondre à certaines normes établies. Le mandat devait être applicable à partir du 1er avril 2023.

Segmentation de lindustrie des radars automobiles

La technique Radar (Radio Detection and Ranging) fonctionne sur le principe dune source émettant londe radio, réfléchie par une surface, et recevant et traitant par un système récepteur. Lune de ces applications où RADAR connaît une adoption sans précédent est lapplication automobile et, plus précisément, les solutions ADAS qui offrent une sécurité et un confort accrus.

Le marché des radars automobiles est segmenté par type de produit (courte portée, milieu de gamme, longue portée), par application (ADAS/conduite autonome, surveillance de loccupation, conduite autonome Robotaxis) et par géographie (Amérique du Nord, Europe, Asie-Pacifique, reste du monde). Les tailles et les prévisions du marché sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Courte portée |

| Milieu de gamme |

| Longue portée |

| ADAS/Conduite Autonome |

| Surveillance de l'occupation |

| Conduite autonome Robotaxis |

| Amérique du Nord |

| L'Europe |

| Asie-Pacifique |

| Reste du monde |

| Par type de produit | Courte portée |

| Milieu de gamme | |

| Longue portée | |

| Par candidature | ADAS/Conduite Autonome |

| Surveillance de l'occupation | |

| Conduite autonome Robotaxis | |

| Géographie | Amérique du Nord |

| L'Europe | |

| Asie-Pacifique | |

| Reste du monde |

Foire aux questions

Quelle est la taille actuelle du marché des radars automobiles ?

Le marché des radars automobiles devrait enregistrer un TCAC de 11 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché des radars automobiles ?

Robert Bosch GmBH, Continental AG, Denso Corporation, Autoliv, NXP Semiconductors sont les principales entreprises opérant sur le marché des radars automobiles.

Quelle est la région à la croissance la plus rapide du marché des radars automobiles ?

On estime que lAsie-Pacifique connaîtra le TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des radars automobiles ?

En 2024, lAmérique du Nord représente la plus grande part de marché du marché des radars automobiles.

Quelles sont les années couvertes par ce marché des radars automobiles ?

Le rapport couvre la taille historique du marché des radars automobiles pour les années suivantes 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des radars automobiles pour les années suivantes 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des radars automobiles en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des radars automobiles comprend des prévisions du marché pour 2024 à 2029 et un aperçu historique. Avoir un échantillon de cette analyse de lindustrie sous forme de rapport gratuit à télécharger en format PDF.