Analyse du marché des systèmes radar

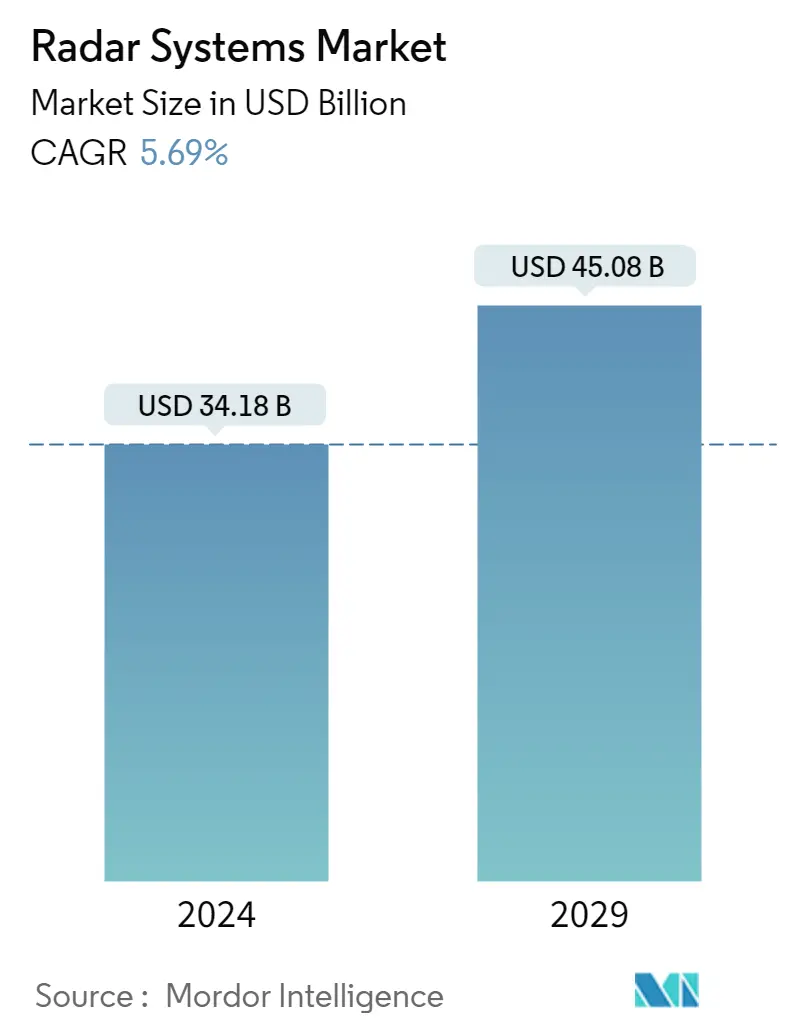

La taille du marché des systèmes radar est estimée à 34,18 milliards USD en 2024 et devrait atteindre 45,08 milliards USD dici 2029, avec une croissance de 5,69 % au cours de la période de prévision (2024-2029).

Les radars peuvent être utilisés en météorologie, en surveillance aérienne et dans les domaines maritimes. Les radars embarqués dans les automobiles peuvent aider à mesurer la vitesse des voitures sur la route. Les entreprises utilisent les technologies dIA pour développer différents types de radars destinés à diverses applications industrielles. Une avancée technologique significative est le radar laser, idéal pour une utilisation dans le secteur automobile.

- Les dépenses mondiales en matière de services militaires et de défense ont augmenté au fil des ans, et les pays investissent dans des technologies de sécurité basées sur l'IA afin de protéger leur pays et ses frontières des intrus. Les forces d'autodéfense japonaises ont déployé le radar SPY-7, développé par Lockheed Martin. Lorsqu'il est connecté au système d'armes Aegis pour le Japon, ce radar aidera à identifier, suivre et discriminer les menaces de missiles balistiques et à cibler avec succès les intercepteurs.

- Les constructeurs automobiles investissent massivement dans les solutions de conduite autonome, ce qui constitue le principal facteur à l'origine de la demande croissante de produits matériels automobiles tels que les unités de contrôle de domaine, les caméras, les radars, les capteurs de sécurité, etc. Hyundai a introduit un système d'alerte des occupants arrière basé sur un radar pour le confort et la sécurité des passagers au plus haut niveau de conduite autonome. Le système peut détecter le moindre mouvement d'un passager et est composé d'un module de capteur radar dissimulé dans le plafond, du CAN et de l'unité de contrôle corporelle intégrée (IBU).

- La pandémie de COVID-19 a mis à rude épreuve léconomie mondiale en affectant lindustrie manufacturière, la production, les perturbations et les systèmes financiers. De nombreux pays ont réduit leur budget pour leurs services de défense afin de surmonter l'inflation, ce qui a affecté la demande de systèmes radar, les services militaires étant les principaux utilisateurs de cette application. Le commerce international des systèmes radar a également été affecté, car les entreprises ont retenu leurs fonds pour une collaboration non essentielle.

- Il est important d'étudier l'architecture des produits sur lesquels le radar est branché en vue d'une utilisation ultérieure, car le radar est souvent utilisé avec d'autres technologies de détection, telles que les caméras vidéo et le LiDAR. Les radars automobiles doivent fonctionner dans divers contextes urbains, ruraux et interétatiques. Cette large gamme de vitesses remet en question la conception de la forme d'onde, la configuration du chirp et la taille du cadre, ce qui a un impact sur le fonctionnement du radar.

Tendances du marché des systèmes radar

L'application automobile connaîtra une croissance significative au cours de la période de prévision

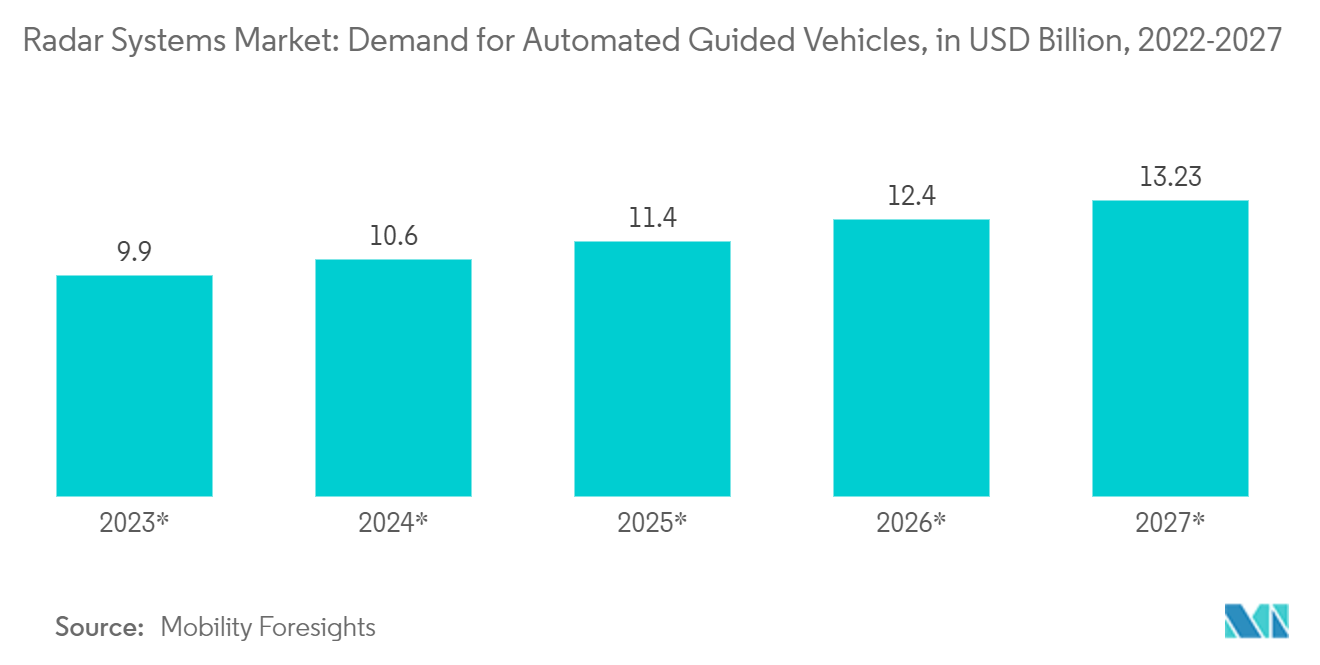

- À mesure que les acteurs de lautomobile sadaptent à lIoT, la conduite autonome va révolutionner la façon dont les consommateurs vivent la mobilité. Une étude de Mckinsey prédit que l'adoption croissante des systèmes avancés d'aide à la conduite (ADAS) en Europe pourrait réduire le nombre d'accidents d'environ 15 % d'ici 2030. La valeur totale du marché du matériel de conduite autonome devrait atteindre 80 milliards de dollars d'ici 2030. Cela créera un marché robuste pour les produits matériels tels que les unités de contrôle de domaine, les caméras, les radars et les capteurs de sécurité.

- Les radars MMWave utilisés dans les systèmes automobiles, industriels, civils et météorologiques fournissent une détection précise de l'emplacement, de la vitesse et de l'angle sans aucun obstacle. Ces radars attirent l'attention des acteurs de l'automobile pour leurs systèmes avancés d'assistance à la conduite (ADAS), car ceux-ci peuvent détecter une collision, effectuer un suivi multivoies et multi-objets et aider au stationnement.

- Les constructeurs automobiles investissent massivement dans les solutions de conduite autonome. Hyundai a annoncé un investissement de 10 milliards de dollars dans l'électrification et la technologie des véhicules autonomes. Volkswagen prévoyait de dépenser 2,35 milliards de dollars en Chine pour rester compétitif à l'ère des véhicules électriques intelligents.

LAmérique du Nord connaîtra la plus forte croissance au cours de la période de prévision

- En 2022, les dépenses mondiales consacrées aux services de défense sélevaient à 1981 milliards de dollars. Les dépenses militaires américaines sélevaient à environ 754 milliards de dollars en 2022, ce qui en fait le pays le plus payant au monde. La région a un besoin important en systèmes radar pour les applications aéronautiques et maritimes en raison de sa base militaire la plus puissante au monde.

- En août 2022, la direction des opérations du commandement nord américain a confirmé les essais du radar de discrimination à longue portée (LRDR) dans l'architecture opérationnelle de la défense antimissile. Ce système radar d'un coût de 1,5 milliard de dollars peut fournir une couverture constante pour détecter les lancements de missiles balistiques intercontinentaux (ICBM) par des pays adversaires vers les États-Unis.

- En avril 2022, pour améliorer la sécurité continentale en collaboration avec les États-Unis, le gouvernement canadien. a annoncé un plan d'investissement d'un milliard de dollars pour un nouveau système radar destiné à protéger les principales agglomérations d'Amérique du Nord. Le système radar assurerait une surveillance à longue portée des approches nordiques de l'espace aérien arctique afin de détecter les menaces contre les grandes villes américaines ou canadiennes.

Aperçu du marché des systèmes radar

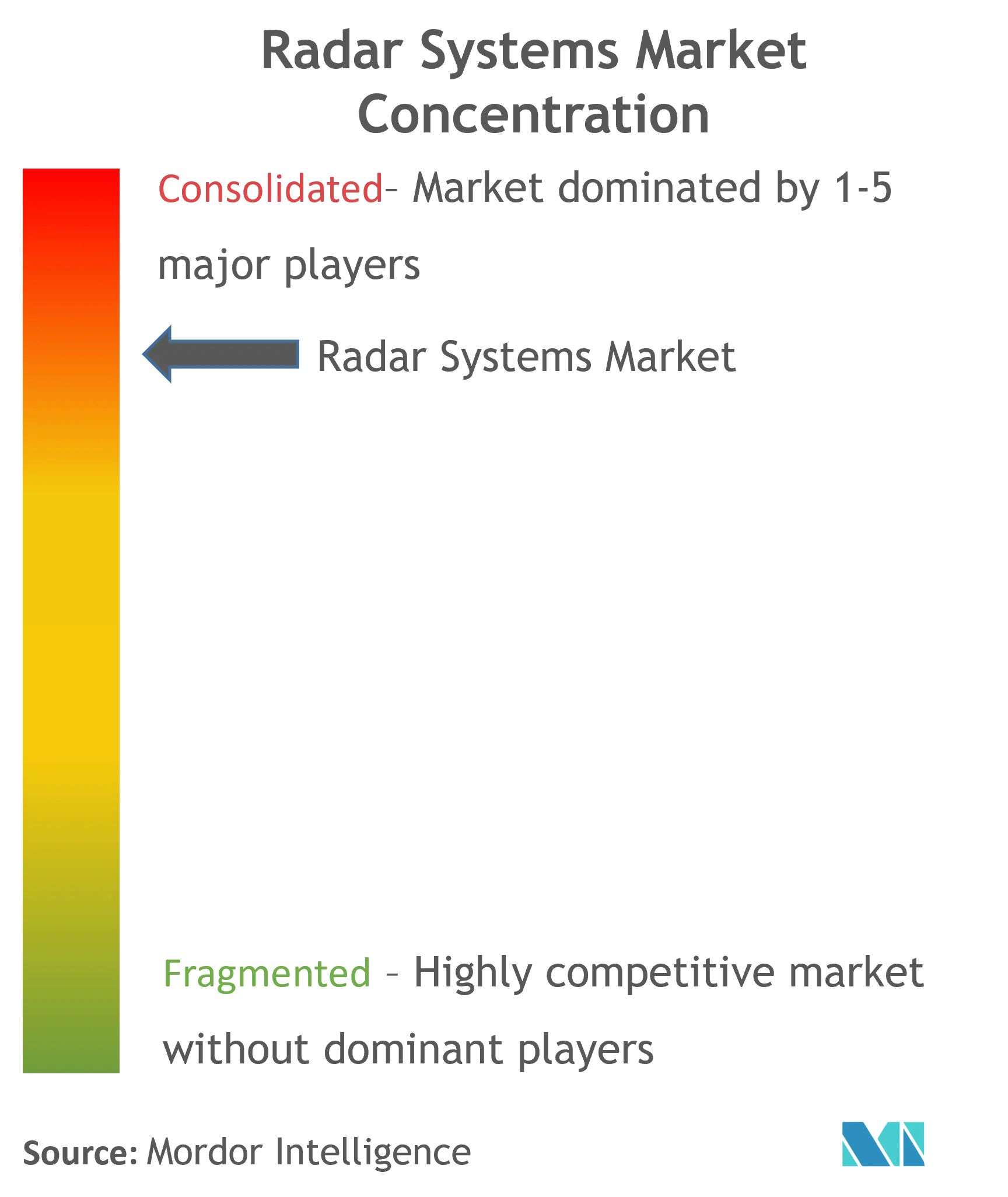

En raison de quelques acteurs dominants comme Airbus SE et BAE Systems plc, le marché des systèmes radar a tendance à se consolider. Des sociétés comme Infineon Technologies AG et NXP Semiconductors NV sont entrées sur le marché des solutions de systèmes radar automobiles en raison des opportunités croissantes présentées par les applications du secteur automobile.

- Janvier 2022 – Google travaille avec Ford pour développer une interface API ouverte et standardisée pour le système radar. Pour les radars à usage général, les appels API standardisés favorisent linteropérabilité et accélèrent le déploiement de nouvelles applications. Si le projet continue de réussir, ce développement conduira à de nouveaux produits et services de consommation.

- Mars 2022 - Uhnder a lancé le premier radar d'imagerie numérique 4D pour les ADAS (systèmes avancés d'aide à la conduite), les véhicules autonomes (AV) et les applications de mobilité automatisées de nouvelle génération. Il offrira une précision tout en minimisant les interférences des autres radars, quelles que soient les conditions météorologiques et d'éclairage. Sa précision 4D offrira une précision et une sensation améliorée d'objets debout ou en mouvement à courte ou longue distance.

- Janvier 2023 – Mobileye s'est associé à Wistron NeWeb Corp. (WNC) pour produire des radars d'imagerie définis par logiciel. Grâce à une conception intégrée de système sur puce, ces radars de Mobileye fournissent une image complète en quatre dimensions de l'environnement jusqu'à une distance de 1 000 pieds et au-delà. Les principaux systèmes de perception basés sur des caméras de Mobileye et la dernière technologie radar de la société permettent aux véhicules autonomes de voir et de comprendre leur environnement, quels que soient la météo, l'éclairage ou le type de routes.

Leaders du marché des systèmes radar

Leonardo S.p.A.

General Dynamics Corporation

NXP Semiconductors N.V.

BAE Systems plc

Airbus Defense and Space, Inc. (Airbus SE)

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des systèmes radar

- Janvier 2023 – NXP Semiconductors a lancé une puce radar RFCMOS 28 nm pour les applications ADAS critiques en matière de sécurité, notamment le freinage d'urgence automatisé et la détection des angles morts. DENSO, le principal client de NXP, utilisera cette technologie de puce pour maintenir sa position de leader du secteur ADAS.

- Décembre 2022 – ZF présente la technologie Imaging Radar à la société chinoise SAIC Motor Corporation. Cela fournira la sécurité et la fiabilité nécessaires aux applications de conduite autonome. Cette technologie permet à un véhicule en mouvement d'identifier la fin d'un embouteillage, même dans un tunnel ou sous un pont. Si le conducteur ne réagit pas, le système émettra des avertissements de freinage ou déclenchera un freinage d'urgence automatique.

- Novembre 2022 – Renesas Electronics Corporation entre sur le marché des radars automobiles en introduisant des émetteurs-récepteurs conçus pour répondre aux exigences exigeantes des ADAS (systèmes avancés d'aide à la conduite). Le nouvel émetteur-récepteur MMIC (circuit intégré monolithique à micro-ondes) est particulièrement adapté aux radars 4D et peut être utilisé avec les systèmes radar automobiles par satellite.

Segmentation de lindustrie des systèmes radar

Le terme RADAR signifie Radio Detection and Ranging. Les ondes radio constituent la base du radar. De la même manière que les réseaux informatiques sans fil et les téléphones mobiles, les radars émettent des ondes électromagnétiques. Il a la propriété de détecter les objets environnants grâce aux ondes radio. Les radars peuvent être utilisés en météorologie, en surveillance aérienne et même dans le domaine maritime. Les radars peuvent être utilisés pour mesurer la vitesse des voitures sur la route.

Le marché des systèmes radar est segmenté par type, application, secteur dutilisation final et géographie. Par type, le marché est segmenté en systèmes RADAR à ondes continues et systèmes RADAR à ondes pulsées). Par application, le marché est segmenté en aéroporté, terrestre et naval. Par secteur dutilisation final, le marché est segmenté en aviation, applications maritimes, automobile, militaire et défense. Le rapport couvre également la taille du marché et les prévisions du marché des systèmes radar dans les principaux pays de différentes régions. Pour chaque segment, la taille du marché est fournie en termes de valeur (USD).

| Systèmes RADAR à ondes continues |

| Systèmes RADAR à ondes pulsées |

| Aéroporté |

| Terrestre |

| Naval |

| Aviation |

| Applications maritimes |

| Automobile |

| Militaire et Défense |

| Amérique du Nord | États-Unis |

| Canada | |

| L'Europe | Royaume-Uni |

| Allemagne | |

| France | |

| Le reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Reste de l'Asie-Pacifique | |

| Reste du monde | l'Amérique latine |

| Moyen-Orient et Afrique |

| Par type | Systèmes RADAR à ondes continues | |

| Systèmes RADAR à ondes pulsées | ||

| Par candidature | Aéroporté | |

| Terrestre | ||

| Naval | ||

| Par secteur d'activité de l'utilisateur final | Aviation | |

| Applications maritimes | ||

| Automobile | ||

| Militaire et Défense | ||

| Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| L'Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Le reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Reste de l'Asie-Pacifique | ||

| Reste du monde | l'Amérique latine | |

| Moyen-Orient et Afrique | ||

FAQ sur les études de marché sur les systèmes radar

Quelle est la taille du marché des systèmes radar ?

La taille du marché des systèmes radar devrait atteindre 34,18 milliards USD en 2024 et croître à un TCAC de 5,69 % pour atteindre 45,08 milliards USD dici 2029.

Quelle est la taille actuelle du marché des systèmes radar ?

En 2024, la taille du marché des systèmes radar devrait atteindre 34,18 milliards USD.

Qui sont les principaux acteurs du marché des systèmes radar ?

Leonardo S.p.A., General Dynamics Corporation, NXP Semiconductors N.V., BAE Systems plc, Airbus Defense and Space, Inc. (Airbus SE) sont les principales sociétés opérant sur le marché des systèmes radar.

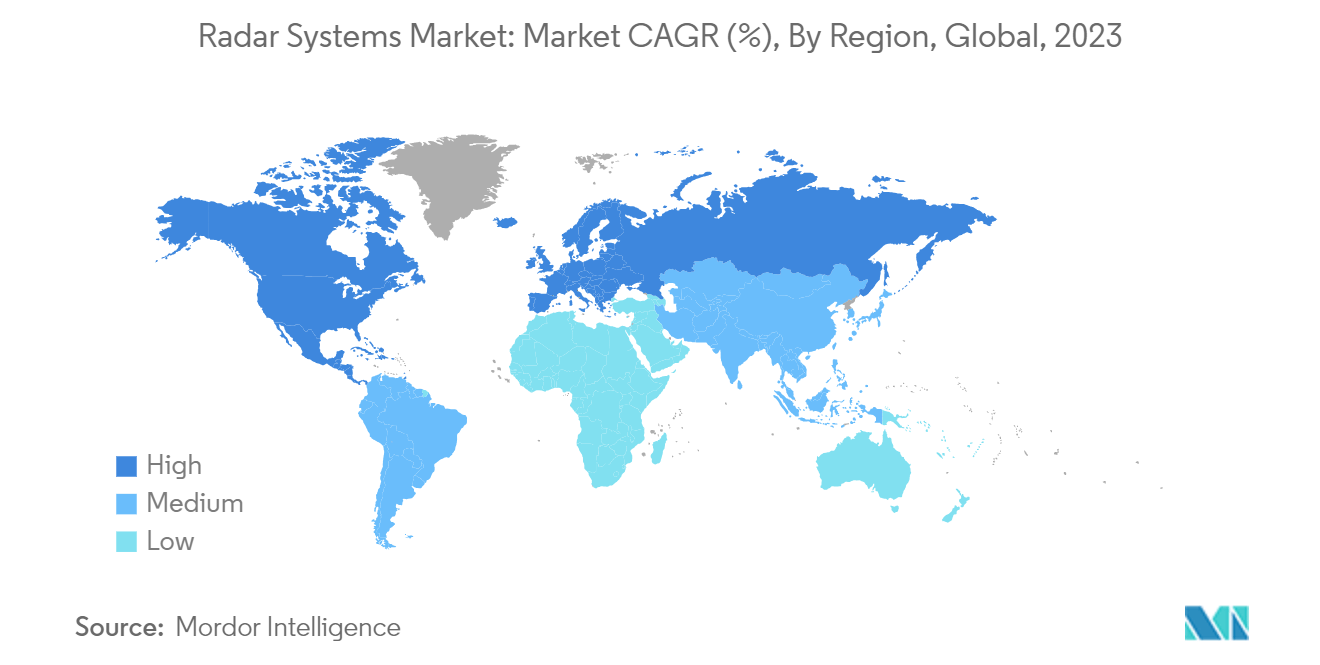

Quelle est la région qui connaît la croissance la plus rapide sur le marché des systèmes radar ?

On estime que lAmérique du Nord connaîtra la croissance au TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des systèmes radar ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché des systèmes radar.

Quelles années couvre ce marché des systèmes radar et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des systèmes radar était estimée à 32,34 milliards USD. Le rapport couvre la taille historique du marché des systèmes radar pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des systèmes radar pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des systèmes radar

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du système radar 2023, créées par Mordor Intelligence™ Industry Reports. Lanalyse du système radar comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.