Taille et part du marché des systèmes de vision nocturne automobile

Analyse du marché des systèmes de vision nocturne automobile par Mordor Intelligence

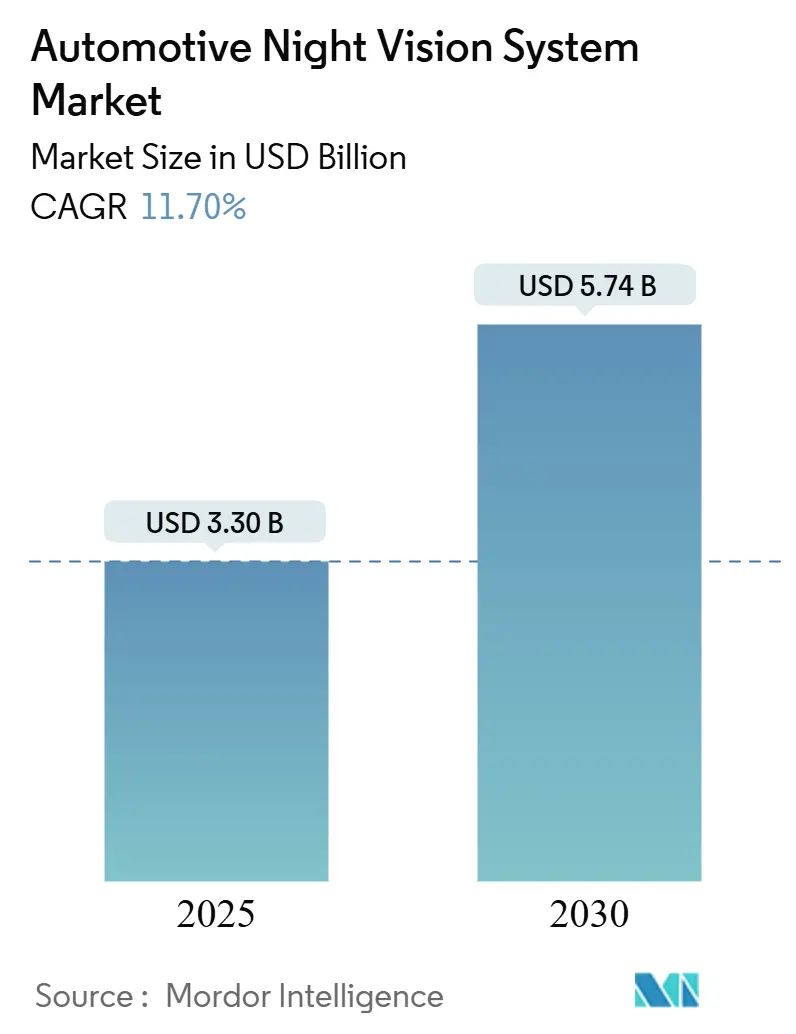

Le marché des systèmes de vision nocturne automobile est évalué à 3,30 milliards USD en 2025 et devrait atteindre 5,74 milliards USD d'ici 2030, enregistrant un TCAC de 11,70 %. Les réglementations obligatoires de protection des piétons aux États-Unis et dans l'Union européenne, l'expansion des portefeuilles premium de véhicules électriques à batterie, et les réductions constantes des coûts des composants d'imagerie thermique soutiennent ces perspectives. Par exemple, la norme fédérale de sécurité des véhicules automobiles n° 127 de la National Highway Traffic Safety Administration exige des systèmes de freinage d'urgence automatique pour piétons d'ici septembre 2029[1]"Federal Motor Vehicle Safety Standards; Automatic Emergency Braking Systems for Light Vehicles", Federal Register, www.federalregister.gov.. Les constructeurs automobiles réagissent en intégrant des capteurs thermiques dans les systèmes d'aide à la conduite avancés (ADAS), tandis que les fournisseurs exploitent l'optique au niveau de la plaque pour atténuer les pressions sur les prix. L'élan concurrentiel s'intensifie alors que les fournisseurs traditionnels de niveau 1 s'allient avec des spécialistes de l'infrarouge pour défendre les tableaux de bord contre les nouveaux entrants perturbateurs. Au cours de la période de prévision, le marché des systèmes de vision nocturne automobile devrait évoluer d'un différenciateur de luxe vers une fonctionnalité de conformité largement adoptée, en particulier en Amérique du Nord, en Europe et sur les plateformes chinoises haut de gamme.

Points clés du rapport

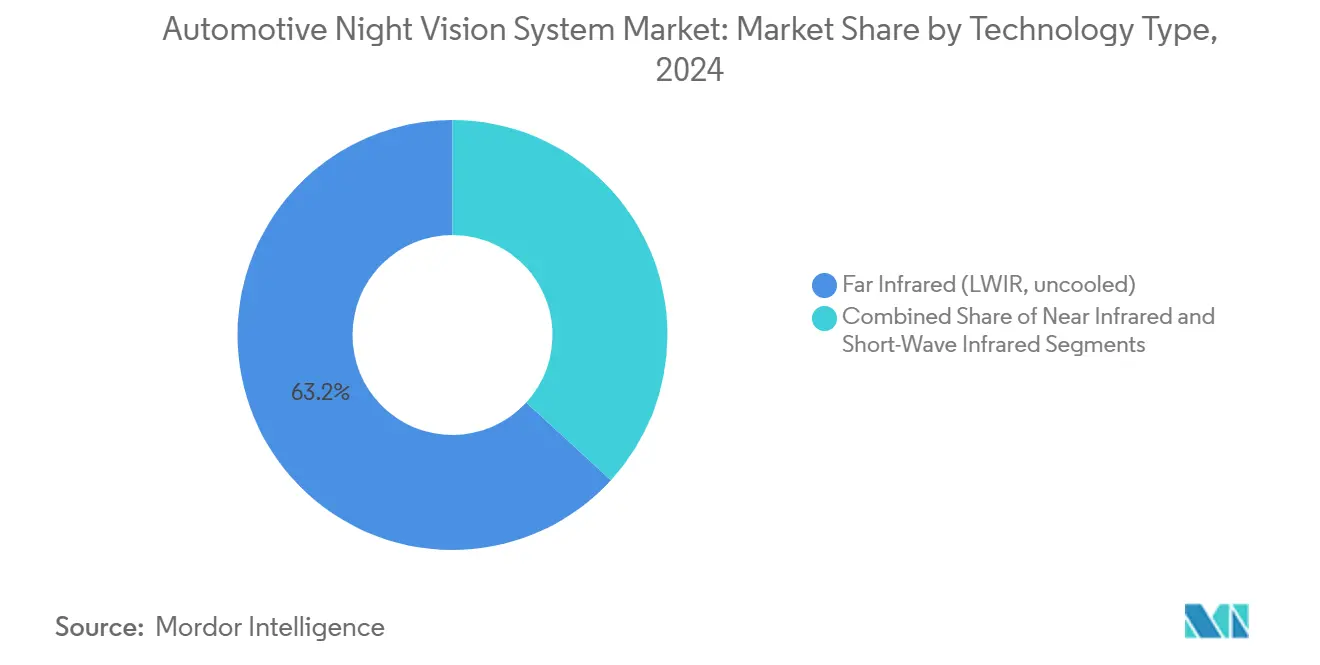

- Par type de technologie, l'infrarouge lointain (LWIR) détenait 63,24 % de la part du marché des systèmes de vision nocturne automobile en 2024, tandis que l'infrarouge à ondes courtes (SWIR) devrait croître à un TCAC de 16,20 % jusqu'en 2030.

- Par type d'affichage, les affichages tête haute représentaient 43,68 % de la part des revenus des systèmes de vision nocturne automobile en 2024 ; les écrans centraux d'infodivertissement devraient progresser à un TCAC de 18,40 % jusqu'en 2030.

- Par composant, les caméras de vision nocturne commandaient 55,39 % de la part des revenus des systèmes de vision nocturne automobile en 2024, tandis que les sources d'éclairage IR progressent à un TCAC de 15,90 %.

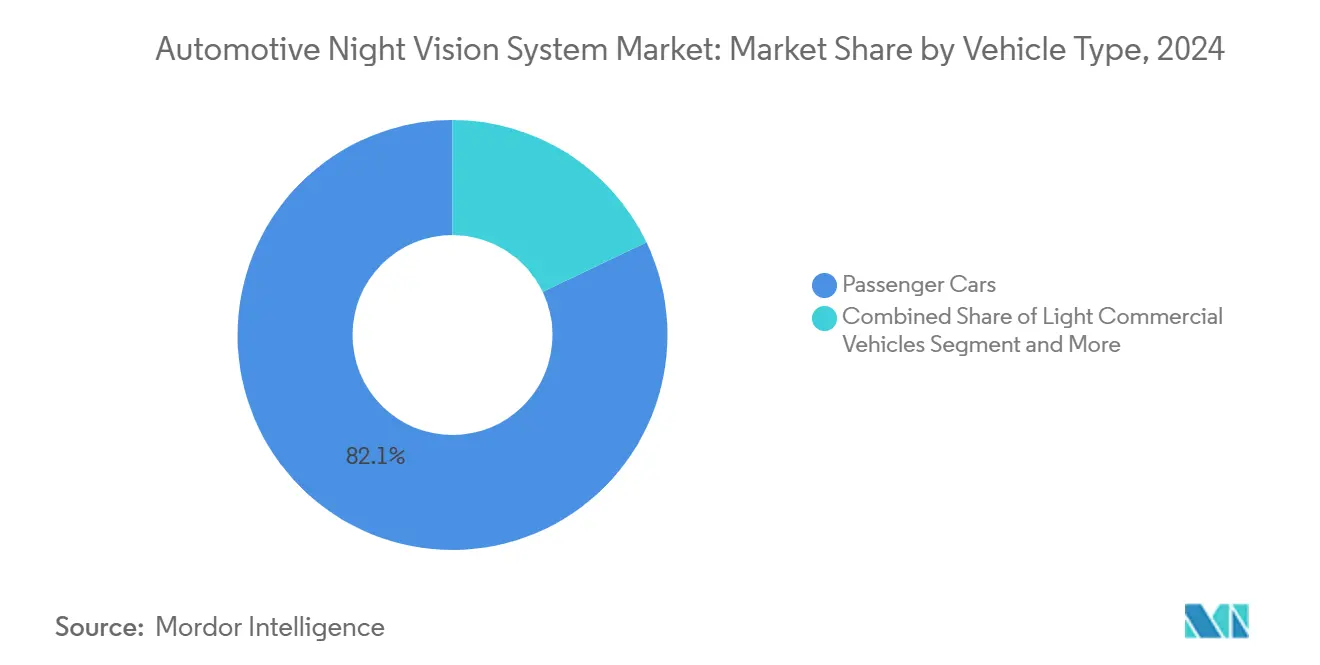

- Par catégorie de véhicule, les voitures particulières ont dirigé 82,16 % de la part du marché des systèmes de vision nocturne automobile en 2024, tandis que les véhicules commerciaux légers croîtront à un TCAC de 14,80 % jusqu'en 2030.

- Par canal de vente, les installations équipement d'usine OEM représentaient 84,32 % de la part des revenus des systèmes de vision nocturne automobile en 2024 et continuent de croître à un TCAC de 15,30 %.

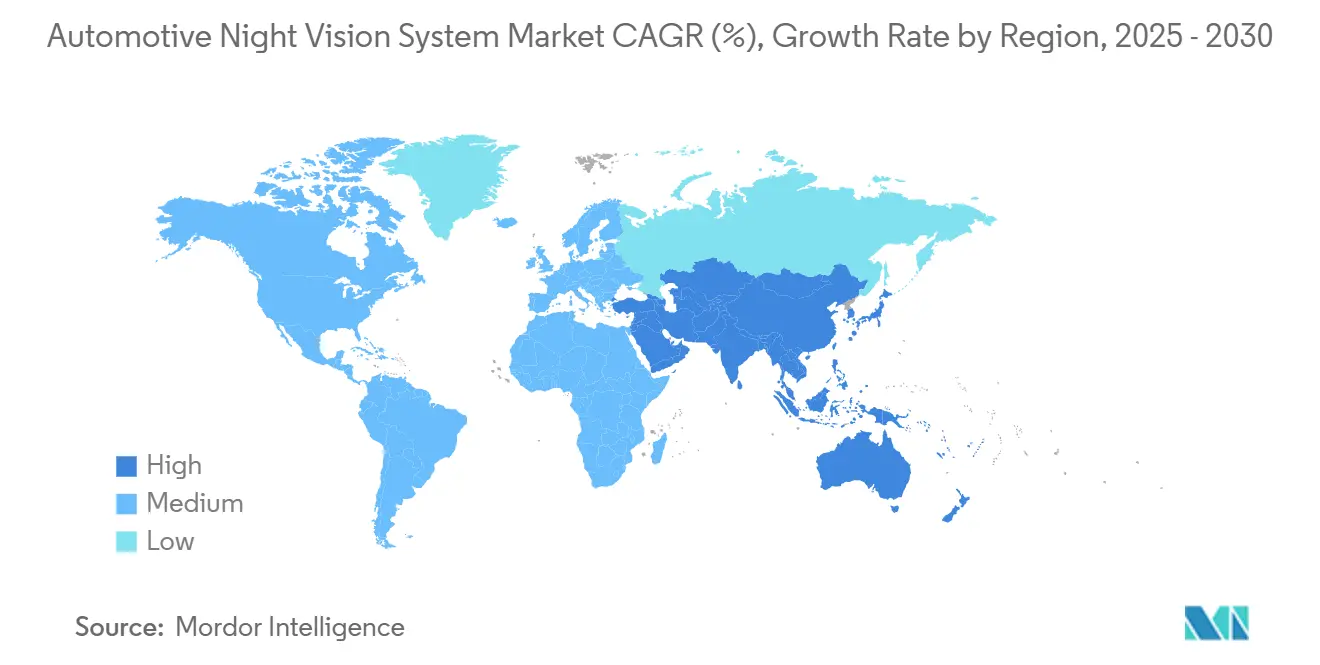

- Par géographie, l'Amérique du Nord un contribué à 41,73 % de la part des revenus des systèmes de vision nocturne automobile en 2024 et l'Asie-Pacifique est en voie d'atteindre un TCAC de 14,60 %.

Tendances et aperçus du marché mondial des systèmes de vision nocturne automobile

Analyse de l'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Mandats ADAS dans US-FMVSS 111 et EU GSR 2029 | +3.2% | Amérique du Nord et UE | Moyen terme (2-4 ans) |

| Pénétration du segment premium dans les VEB et modèles ICE de luxe | +2.8% | Mondial, concentré en Amérique du Nord et UE | Court terme (≤ 2 ans) |

| Réduction des coûts via l'optique au niveau de la plaque et solutions AI uniquement | +2.1% | Mondial, fabrication concentrée en Asie-Pacifique | Long terme (≥ 4 ans) |

| Fusion de capteurs thermiques/visibles permettant l'autonomie L3 de nuit | +1.9% | Mondial, adoption précoce en Amérique du Nord et UE | Long terme (≥ 4 ans) |

| Remises télématiques d'assurance pour flottes équipées d'infrarouge | +1.2% | Amérique du Nord et UE, expansion vers l'Asie-Pacifique | Moyen terme (2-4 ans) |

| Capteurs LWIR de qualité militaire entrant dans les chaînes d'approvisionnement civiles | +0.5% | Mondial, soumis aux contrôles d'exportation | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Mandats ADAS dans US-FMVSS 111 et EU GSR 2029

La convergence réglementaire entre la norme fédérale de sécurité des véhicules automobiles américaine n° 127 et le règlement général de sécurité UE 2029 crée une échéance de conformité synchronisée qui remodèle fondamentalement l'économie d'adoption de la vision nocturne automobile. Le mandat NHTSA exigeant des systèmes de freinage d'urgence automatique pour piétons d'ici septembre 2029 expose un écart de performance critique, car les tests de Teledyne FLIR et VSI Labs ont démontré que les systèmes PAEB à fusion thermique ont réussi tous les scénarios nocturnes tandis que trois modèles de véhicules majeurs de 2024 ont échoué à plusieurs tests. Cette pression réglementaire transforme la vision nocturne d'une fonction de luxe en nécessité de conformité, avec 77,7 % des décès de piétons survenant la nuit en 2022 fournissant la justification de sécurité. Le calendrier parallèle de l'UE garantit que les constructeurs automobiles mondiaux ne peuvent pas régionaliser leur approche, créant des économies d'échelle qui accélèrent la réduction des coûts dans les chaînes d'approvisionnement d'imagerie thermique. Les fabricants de petits volumes reçoivent une extension d'un an jusqu'en septembre 2030, créant une dynamique de marché à deux niveaux qui peut avantager les acteurs établis avec des capacités de détection thermique existantes.

Pénétration du segment premium dans les VEB et modèles ICE de luxe

Les VE haut de gamme intègrent désormais des caméras thermiques pour justifier les prix premium et se différencier des rivaux conventionnels. Le Mercedes-Benz Night View Assist Plus identifie les piétons et la faune jusqu'à 160 m à l'avance et applique un faisceau de projecteur sans éblouir la circulation venant en sens inverse. La solution infrarouge lointain de BMW atteint 300 m et reste efficace sans éclairage externe. Les modèles ICE de luxe tels que l'Audi A6 et Q7 reflètent cette pratique, chacun offrant une option à 2 500 USD. Parce que les acheteurs premium acceptent des listes d'équipement qui dépassent le seuil de 2 300-2 500 USD, ils fournissent les volumes d'amorçage nécessaires aux courbes d'apprentissage de la chaîne d'approvisionnement, ouvrant ainsi la voie à des finitions optimisées en coût dans les segments de volume.

Réduction des coûts via l'optique au niveau de la plaque et solutions AI uniquement

L'innovation de fabrication dans l'optique au niveau de la plaque modifie fondamentalement l'économie des systèmes de vision nocturne en permettant des processus de production compatibles avec les semi-conducteurs qui atteignent des volumes de qualité automobile. Le financement de 12,5 millions USD de Meridian Innovation pour les capteurs thermiques CMOS compatibles silicium démontre la confiance du capital-risque dans le potentiel de réduction des coûts, avec leur emballage sous vide au niveau de la plaque breveté ciblant une production à volume plus élevé à des coûts inférieurs par rapport aux capteurs infrarouges à ondes longues traditionnels. Les solutions d'optique au niveau de la plaque d'EV Group permettent la maîtrise pas-à-pas et le moulage de microlentilles UV pour les applications de détection infrarouge automobile, soutenant l'intégration de structures photoniques innovantes qui améliorent les capacités de vision nocturne. De plus, les chercheurs de l'Université Flinders ont développé des matériaux polymères à faible coût à partir de soufre et de cyclopentadiène pour les lentilles infrarouges, offrant des alternatives moins chères aux verres de germanium coûteux et aux verres chalcogénures toxiques tout en permettant une production rapide et une flexibilité de moulage Université Flinders. Les solutions AI uniquement éliminent les exigences d'obturateur mécanique dans les détecteurs non refroidis, réduisant la complexité du système tout en améliorant la fiabilité grâce aux algorithmes de correction de non-uniformité basés sur logiciel.

Fusion de capteurs thermiques/visibles permettant l'autonomie L3 de nuit

Les architectures de fusion de capteurs combinant l'imagerie thermique avec des caméras du spectre visible débloquent les capacités de conduite autonome de niveau 3 pendant les opérations nocturnes, traitant les 90 % d'échecs de vision machine qui se produisent dans des conditions de visibilité difficiles. Le partenariat de Visionary.ai avec Innoviz démontre cette convergence, intégrant la technologie True Night Vision avec des capteurs LiDAR haute performance pour améliorer les performances de vision machine 3D dans des conditions de faible luminosité et de temps défavorable. Le système de caméra thermique intégré au pare-brise de Lynred et Saint-Gobain Sekurit atteint une portée de détection de piétons de 140 mètres tout en maintenant la transparence grâce à la technologie à base de cristaux, positionnant les capteurs thermiques pour améliorer la fiabilité du freinage d'urgence automatique. L'évaluation de Plus des caméras thermiques pour les camions autonomes de niveau 4, fournies par Teledyne FLIR, cible une capacité de détection de piétons de 250 mètres qui dépasse la portée typique des phares pour la sécurité de manœuvre des véhicules lourds. L'approche de fusion traite les limitations individuelles des capteurs tout en créant la redondance essentielle pour la validation du système autonome et l'approbation réglementaire.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| ASP élevé des modules LWIR non refroidis et intégration HUD | -2.1% | Mondial, plus aigu dans les segments sensibles aux prix | Moyen terme (2-4 ans) |

| Contrôles d'exportation US ITAR / Wassenaar sur les cœurs thermiques de plus de 9 Hz | -1.8% | Mondial, affectant le transfert de technologie vers l'Asie-Pacifique | Long terme (≥ 4 ans) |

| Réaction de confidentialité des données des consommateurs sur l'imagerie IR de cabine | -1.3% | UE et Amérique du Nord, incertitude réglementaire | Court terme (≤ 2 ans) |

| Dérive de fiabilité des obturateurs MEMS dans les détecteurs non refroidis | -0.9% | Mondial, affectant le déploiement sur le marché de masse | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

ASP élevé des modules LWIR non refroidis et intégration HUD

Les cœurs thermiques et l'optique associée restent coûteux par rapport aux unités de caméra et de radar. L'intégration des projections tête haute ajoute des dépenses supplémentaires car chaque affichage demande des combineurs optiques et un étalonnage élaboré. Les équipes d'ingénierie des coûts OEM doivent choisir entre une couverture LWIR complète ou des voies de fusion radar-caméra qui promettent la conformité avec des comptes de nomenclature inférieurs. Les algorithmes sans obturateur émergents et la fabrication au niveau de la plaque peuvent soulager la pression, mais la période de transition maintient les segments grand public sensibles aux prix

Contrôles d'exportation US ITAR / Wassenaar sur les cœurs thermiques de plus de 9 Hz

Les imageurs thermiques qui rafraîchissent au-dessus de 9 Hz sont classés comme biens à double usage. Les licences d'exportation régissent les expéditions vers de grandes portions de l'Asie, obligeant les constructeurs automobiles à jongler avec plusieurs routes d'approvisionnement. Le spécialiste infrarouge Xenics liste les codes harmonisés contrôlés qui déclenchent des examens de licence. Les sanctions récentes sur des fournisseurs chinois sélectionnés pour liens militaires mettent en évidence les risques d'application. De tels obstacles allongent les calendriers de qualification, gonflent les tampons d'inventaire, et obligent parfois les divisions de conception régionales. L'innovation des matériaux, telle que le verre chalcogénure BDNL-4 de LightPath Technologies qui contourne la dépendance au germanium, vise à limiter l'exposition mais ne peut pas neutraliser entièrement les retards de conformité.

Analyse des segments

Par technologie : Domination LWIR face à la perturbation SWIR

Les systèmes de vision nocturne automobile pour solutions LWIR ont contribué à 63,24 % de la valeur mondiale. Un fort contraste thermique permet une reconnaissance fiable des piétons au-delà des faisceaux de phares, expliquant l'adoption soutenue dans les cycles de tests réglementaires. Les capteurs SWIR évoluent à un TCAC élevé de 16,20 % car les photodiodes au niveau de la plaque ont franchi le seuil de 100 USD par unité. Les processus semi-conducteurs familiers aux fabricants de caméras fournissent des courbes de coût attrayantes, et la capacité du SWIR à voir à travers les embruns de neige et le brouillard léger est convaincante pour le service autonome sur autoroute. La part de marché des systèmes de vision nocturne automobile détenue par LWIR devrait s'éroder graduellement, bien qu'elle reste la référence pour la certification de conformité. Le proche infrarouge actif occupe une voie médiane, fournissant une imagerie monochrome à des portées de 600 pieds lorsqu'il est associé à des émetteurs LED discrets.

Les pipelines de R&D continuent d'élargir la portée spectrale. L'Université Aalto un livré des photodiodes en germanium avec 35 % de réactivité supérieure à 1,55 µm, idéales pour les bandes automobiles SWIR. À l'extrême, les détecteurs à points quantiques ont enregistré une détectivité jusqu'à 18 µm de longueurs d'onde, démontrant le plafond futur pour les concepteurs de capteurs. Pour les cinq prochaines années, les réseaux à double bande qui mélangent LWIR et SWIR sur une logique commune feront probablement la une des packages premium, assurant la redondance tout en tempérant le coût total de possession.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type d'affichage : Leadership HUD défié par l'intégration d'infodivertissement

Les affichages tête haute ont sécurisé 43,68 % de la part de marché en 2024, contribuant à la taille du marché des systèmes de vision nocturne automobile. Les conducteurs apprécient la rétention de vue avant et le temps de regard réduit. Même ainsi, les affichages de pile centrale capturent les placements budgétaires car les constructeurs automobiles intègrent déjà des écrans tactiles de 12 pouces ou plus grands pour la navigation et le streaming. Un TCAC de 18,40 % met les flux basés sur l'infodivertissement en voie de rencontrer les installations HUD d'ici la fin de la décennie. Par conséquent, la part de marché des systèmes de vision nocturne automobile des modules HUD devrait glisser vers la bande de 30 % du milieu d'ici 2030.

Les cockpits futurs renforceront les superpositions de réalité augmentée. Continental, Bosch et HARMAN ont prévisualisé des contrôleurs d'affichage qui mettent en évidence les silhouettes de corps chauds dans des limites codées par couleur. Dans les finitions inférieures, les vues de tableau de bord ou les widgets d'écran partagé peuvent suffire. Parce que les données projetées sur pare-brise exigent un alignement optique strict, certains badges de volume de masse contournent l'architecture HUD jusqu'à ce que les prix des composants baissent. Les stratégies à double mode permettent aux marques premium de maintenir HUD comme fonction phare tandis que les plaques signalétiques de milieu de gamme réutilisent les panneaux centraux, préservant la cohérence fonctionnelle à travers les gammes.

Par composant : Domination des caméras avec croissance de l'éclairage

Les caméras ont représenté 55,39 % de la part de marché des systèmes de vision nocturne automobile en 2024. L'assemblage de caméra intègre le réseau de plan focal, le package sous vide et la pile de lentilles primaires, d'où son poids démesuré dans la facture. Les sources d'éclairage IR représentaient une base plus petite mais sont estimées croître à un TCAC de 15,90 % car les systèmes actifs prolifèrent. Dans les crossovers de marché de masse, les unités caméra-LED NIR de combinaison équilibrent coût et performance, en particulier pour la conduite en densité urbaine, où le mobilier urbain peut confondre la détection de bord thermique passive.

Les unités de traitement restent essentielles pour la différenciation de trame, la classification d'objet et la logique d'alerte conducteur. Beaucoup migrent vers des contrôleurs de domaine qui desservent plusieurs fonctions ADAS, aidant la consolidation de carte. Les modules d'affichage, bien que techniquement simples, dictent encore l'acceptation utilisateur. La luminosité du panneau, le ratio de contraste et l'adaptation à la lumière ambiante décident si les conducteurs font confiance aux indices thermiques. Les fournisseurs répondent avec des OLED de qualité automobile évaluées pour -40 °C à +105 °C, assurant la parité de durée de vie avec l'électronique de base.

Par type de véhicule : Base de voitures particulières permet la croissance commerciale

Les voitures particulières ont constitué 82,16 % de la part de marché des systèmes de vision nocturne automobile en 2024, pourtant le sous-segment des véhicules commerciaux légers génère l'élan le plus fort. À un TCAC de 14,80 %, les flottes exploitent les superpositions thermiques pour sécuriser les remises d'assurance tout en protégeant les piétons dans les zones de dépôt. Les camions long-courriers et autocars interurbains suivent le mouvement, où le risque nocturne sur autoroute est concentré. La taille du marché des systèmes de vision nocturne automobile pour les véhicules lourds s'étend d'une base faible. Il attire les partenariats entre les fabricants de châssis et les spécialistes de niveau 1 qui garantissent des notations de sécurité fonctionnelle jusqu'à ASIL D.

En parallèle, les crossovers et berlines premium gardent des pilotes pour les piles de perception de prochaine génération. Leurs budgets électriques plus importants accommodent les réseaux thermiques doubles et la fusion de capteurs hybrides qui migrent vers les fourgonnettes de fret une fois que les objectifs de coût s'alignent. Alors que les régulateurs finalisent les protocoles AEB de véhicules commerciaux, le saut technologique du passager premium vers la flotte LCV devrait se comprimer de cinq ans aujourd'hui à moins de trois.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par canal de vente : L'intégration OEM domine l'aftermarket

Les installations équipement d'usine OEM ont saisi 84,32 % de la part de 2024, consolidant la majeure partie du marché des systèmes de vision nocturne automobile et sont également positionnées pour démontrer le TCAC le plus élevé de 15,30 % sur la période de prévision. L'intégration directe pendant l'assemblage garantit le positionnement correct du capteur, les éléments chauffants et les mises à jour logicielles sécurisées en direct. Les cadres de garantie simplifient également la responsabilité en cas de faux positifs ou d'échecs de détection. Les solutions aftermarket conservent une popularité de niche parmi les passionnés de conduite et les propriétaires de voitures classiques, mais les procédures d'alignement complexes et le support d'écosystème limité freinent l'adoption de masse.

Les fournisseurs de niveau 1 mettent l'accent sur les modules de caméra standardisés qui s'adaptent à plusieurs plateformes de véhicules. Magna, par exemple, un dépassé le jalon d'un million d'unités et possède encore 98 % des déploiements cumulés. Les nouveaux entrants font face à des cycles de qualification PPAP exhaustifs, pourtant les annonces de partenariat entre Valeo et Teledyne FLIR indiquent que la pression concurrentielle augmente. Tandis que les kits de retrofits devraient persister pour les véhicules spécialisés, le champ de bataille principal restera le cycle d'approvisionnement OEM régi par des objectifs ASIL rigoureux.

Analyse géographique

L'Amérique du Nord un contrôlé 41,73 % du chiffre d'affaires du marché des systèmes de vision nocturne automobile de 2024. La clarté législative est l'avantage décisif. La stipulation NHTSA que l'AEB piétonnier opère dans l'obscurité d'ici septembre 2029 force les constructeurs automobiles à verrouiller les feuilles de route d'approvisionnement maintenant. Les fournisseurs domestiques tels que Teledyne FLIR et L3Harris fournissent des cœurs thermiques matures, gardant la valeur ajoutée sur territoire. La demande de SUV premium aux États-Unis compose le volume, tandis que les usines d'assemblage canadiennes reflètent les spécifications américaines grâce aux architectures de véhicules partagées. La collaboration de Teledyne FLIR avec VSI Labs dans les tests de conformité FMVSS n° 127 positionne avantageusement les fournisseurs nord-américains pour l'expansion du marché mondial[2]"Teledyne FLIR and VSI Labs Testing Shows How Thermal Imaging Helps Vehicle Makers Meet Nighttime AEB Federal Safety Standards", Stock Titan, stocktitan.net..

L'Asie-Pacifique devrait enregistrer un TCAC de 14,60 %. La Chine mène la charge régionale car elle met à l'échelle l'ADAS niveau 2+ pour les marques domestiques. GAC, NIO et BYD incorporent l'amélioration d'image alimentée par IA qui élève les capteurs CMOS standard vers une sortie pseudo-thermique, pourtant l'adoption LWIR véritable s'accélère dans les finitions phares. La fabrication locale de lentilles chalcogénures et de plaquettes à faible coût est en cours pour réduire l'exposition aux contrôles d'exportation. Le Japon et la Corée du Sud ajoutent la pénétration premium via les plaques signalétiques Toyota, Lexus, Hyundai et Genesis, chacune associant la vision nocturne avec les suites de caméras de vue panoramique.

L'Europe présente une croissance équilibrée construite sur son propre règlement général de sécurité 2029. Les marques allemandes ont dirigé avec le déploiement du début des années 2000 et raffinent maintenant la fusion de capteurs pour l'autonomie conditionnelle. L'accord d'approvisionnement de Valeo avec Teledyne FLIR couvre les caméras thermiques de production en série qui répondent aux objectifs ASIL B. Lynred de France double la superficie de salle blanche sous un programme de 85 millions EUR pour sécuriser la capacité de détecteur contre les chocs géopolitiques. Les marchés scandinaves affichent une adoption supérieure à la moyenne en raison de l'obscurité hivernale prolongée, tandis que le volume européen du sud dépend des importations haut de gamme. Bien que la région traîne l'Amérique du Nord en part, la réglementation synchrone et les investissements des fournisseurs verrouillent une croissance fiable.

Paysage concurrentiel

La concentration du marché reste élevée mais tend vers le bas. La solution thermique pionnière de Magna est d'abord apparue sur la BMW Série 7 de 2005 et un depuis livré plus d'un million de modules, capturant une part cumulative de 98 % des caméras de vision nocturne automobile déployées. Cependant, les parties prenantes sentent un point d'inflexion alors que les échéances de conformité étendent le marché adressable des berlines de luxe aux crossovers à gros volume.

Teledyne FLIR et Valeo ont signé un contrat de production pour co-développer des imageurs thermiques de qualité ASIL qui s'intègrent avec radar et LiDAR. Ceci aligne la distribution ADAS étendue de Valeo avec l'héritage infrarouge de Teledyne, défiant la domination de Magna. Bosch, DENSO et Continental explorent les voies construire-ou-acheter, prenant occasionnellement des participations minoritaires dans des start-ups photoniques pour accéder à la propriété intellectuelle sans licence longue. Meridian Innovation utilise l'outillage CMOS pour cibler des coûts de caméra inférieurs à 100 USD, visant directement les finitions de segment moyen qui s'appuyaient auparavant sur des caméras à lumière visible seules.

L'activité de brevetage souligne une course pour l'intégration optimisée en coût. Mercedes-Benz un récemment déposé une méthode de détection d'objet thermique qui compense la variance de température ambiante, signalant l'intention OEM de posséder des algorithmes critiques. Pendant ce temps, les acteurs centrés sur le logiciel tels que Deepthink et Visionary.ai insèrent des pipelines IA qui convertissent les trames nocturnes bruyantes en superpositions à contraste élevé sans matériel thermique dédié. Bien que ces solutions nécessitent encore validation, elles illustrent la tension concurrentielle entre les approches lourdes en matériel et définies par logiciel.

Leaders de l'industrie des systèmes de vision nocturne automobile

-

FLIR Systems Inc.

-

DENSO Corporation

-

Autoliv Inc.

-

Magna International Inc.

-

Robert Bosch GmbH

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Janvier 2025 : Imagry un annoncé un partenariat avec ADASKY pour incorporer la technologie d'imagerie thermique avancée dans la plateforme de véhicule autonome alimentée par IA d'Imagry, permettant le fonctionnement dans l'obscurité complète et les conditions météorologiques extrêmes tout en améliorant les capacités de sécurité de navigation.

- Janvier 2024 : Valeo et Teledyne FLIR ont annoncé une collaboration et un premier contrat pour les systèmes de sécurité automobile d'imagerie thermique, livrant l'imagerie thermique ASIL B pour l'intégration ADAS de vision nocturne avec les technologies de capteurs existantes.

Portée du rapport mondial sur le marché des systèmes de vision nocturne automobile

Un système de vision nocturne automobile utilise une caméra thermographique pour augmenter la perception d'un conducteur et voir la distance dans l'obscurité ou par mauvais temps au-delà de la portée des phares du véhicule. Le rapport couvre également la taille du marché et les prévisions pour le marché des systèmes de vision nocturne automobile à travers les régions mentionnées.

Le marché des systèmes de vision nocturne automobile un été segmenté par technologie, affichage, composant et géographie. Le marché un été segmenté par type de technologie en infrarouge lointain (FIR) et proche infrarouge (NIR). Le marché un été segmenté par type d'affichage en systèmes de navigation, tableaux de bord et HUD.

Le marché un été segmenté par type de composant en caméras de vision nocturne, unités de contrôle, unités d'affichage, capteurs et autres composants. Par géographie, le marché un été segmenté en Amérique du Nord, Europe, Asie-Pacifique et le reste du monde. Pour chaque segment, le dimensionnement du marché et les prévisions ont été faits sur la base de la valeur (milliards USD).

| Infrarouge lointain (LWIR, non refroidi) |

| Proche infrarouge (NIR) |

| Infrarouge à ondes courtes (SWIR) |

| Système de navigation |

| Tableau de bord |

| Affichage tête haute (HUD) |

| Écran central d'infodivertissement/IVI |

| Caméras de vision nocturne (thermique, NIR) |

| Unités de contrôle/traitement |

| Modules d'affichage |

| Sources d'éclairage IR (LED/VCSEL) |

| Capteurs et autres composants |

| Voitures particulières |

| Véhicules commerciaux légers |

| Véhicules commerciaux moyens et lourds |

| Équipement d'usine OEM |

| Retrofits aftermarket |

| Amérique du Nord | États-Unis |

| Canada | |

| Reste de l'Amérique du Nord | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Australie et Nouvelle-Zélande | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Émirats Arabes Unis | |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

| Par type de technologie | Infrarouge lointain (LWIR, non refroidi) | |

| Proche infrarouge (NIR) | ||

| Infrarouge à ondes courtes (SWIR) | ||

| Par type d'affichage | Système de navigation | |

| Tableau de bord | ||

| Affichage tête haute (HUD) | ||

| Écran central d'infodivertissement/IVI | ||

| Par type de composant | Caméras de vision nocturne (thermique, NIR) | |

| Unités de contrôle/traitement | ||

| Modules d'affichage | ||

| Sources d'éclairage IR (LED/VCSEL) | ||

| Capteurs et autres composants | ||

| Par type de véhicule | Voitures particulières | |

| Véhicules commerciaux légers | ||

| Véhicules commerciaux moyens et lourds | ||

| Par canal de vente | Équipement d'usine OEM | |

| Retrofits aftermarket | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Reste de l'Amérique du Nord | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Australie et Nouvelle-Zélande | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Émirats Arabes Unis | ||

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché des systèmes de vision nocturne automobile ?

Le marché se situe à 3,30 milliards USD en 2025 et devrait atteindre 5,74 milliards USD d'ici 2030 avec un TCAC de 11,70 %.

Quelle technologie détient la plus grande part du marché des systèmes de vision nocturne automobile ?

Les solutions infrarouge lointain (LWIR) détiennent 63,24 % de part en 2024, soutenues par un contraste thermique supérieur utile pour la détection de piétons la nuit.

Pourquoi les constructeurs automobiles se tournent-ils vers la fusion de capteurs qui combine les caméras thermiques et visibles ?

La fusion réduit les angles morts de perception dans des conditions de faible luminosité, permettant l'autonomie de niveau 3 tout en respectant les mandats de sécurité imminents.

Quels segments au-delà des voitures de luxe devraient stimuler la croissance future ?

Les véhicules commerciaux légers devraient croître à un TCAC de 14,80 % car les propriétaires de flottes recherchent des incitations d'assurance liées à la réduction des taux d'accidents nocturnes.

Dernière mise à jour de la page le: