Taille et part du marché des contrôleurs de livraison d'applications (ADC)

Analyse du marché des contrôleurs de livraison d'applications (ADC) par Mordor Intelligence

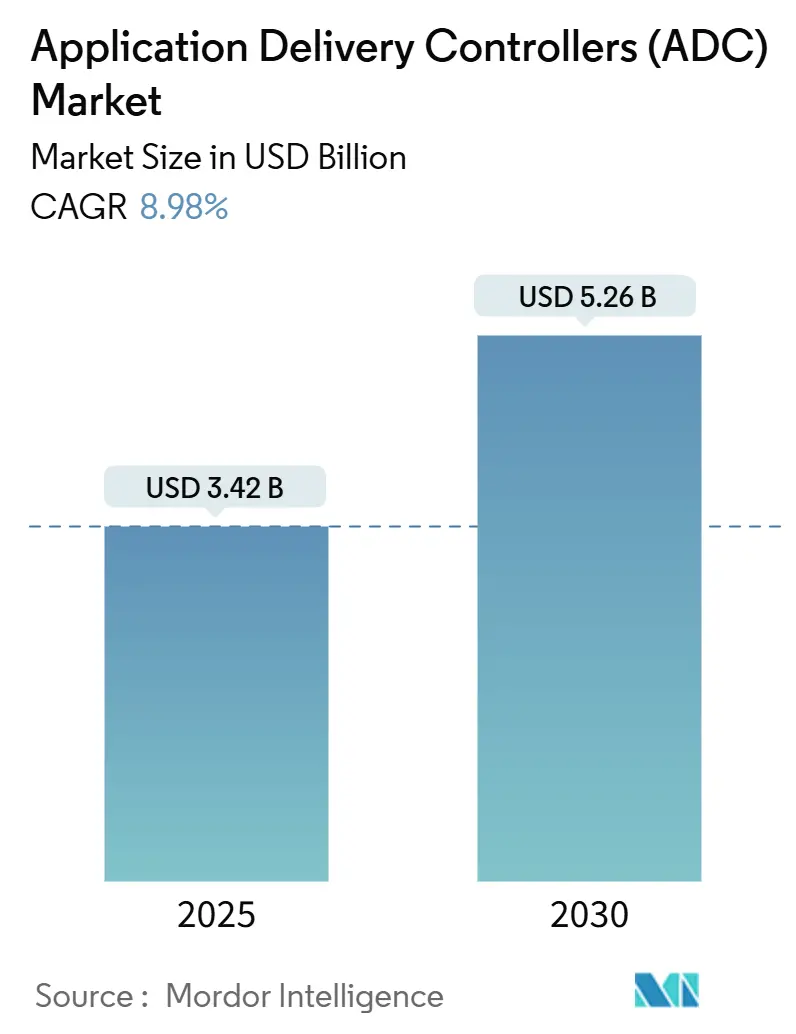

La taille du marché des contrôleurs de livraison d'applications s'élève à 3,42 milliards USD en 2025 et devrait atteindre 5,26 milliards USD d'ici 2030, avec une expansion à un TCAC de 8,98 %. La migration rapide vers les architectures cloud-natives, l'augmentation du trafic est-ouest des centres de données et les stratégies multi-cloud persistantes maintiennent une demande élevée pour des plateformes de gestion du trafic intelligentes et sensibles à la sécurité. Les fournisseurs regroupent désormais la sécurité avancée de couche 7, la protection d'API et l'analytique assistée par IA dans des offres uniques, permettant aux entreprises d'améliorer l'expérience utilisateur tout en contenant les risques. Les appliances matérielles dominent encore les charges de travail critiques en performance, mais les facteurs de forme virtuels et gérés dans le cloud évoluent plus rapidement alors que les organisations privilégient l'agilité et l'économie basée sur la consommation. Régionalement, l'Amérique du Nord exploite des parcs informatiques matures et des vents réglementaires favorables pour maintenir son leadership, tandis que les déploiements 5G et les initiatives numériques de l'Asie-Pacifique créent la courbe de croissance la plus prononcée.

Points clés du rapport

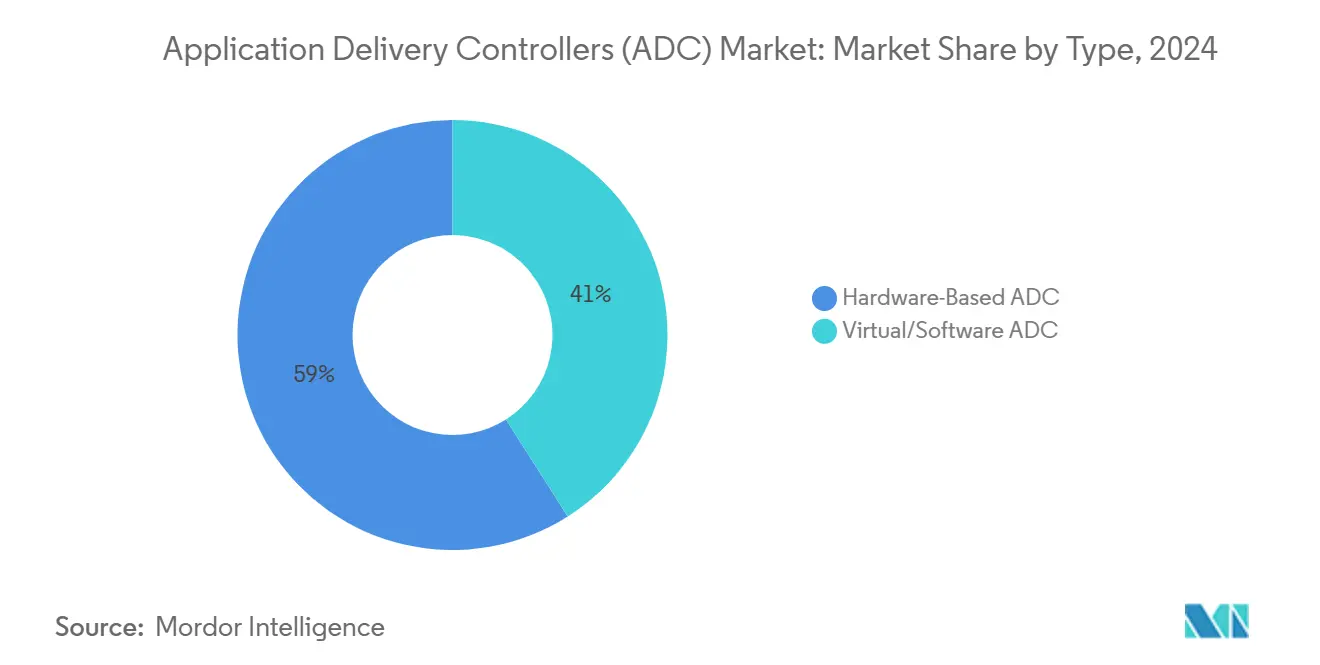

- Par type, les appliances matérielles ont dominé avec 59 % de la part de marché des contrôleurs de livraison d'applications en 2024 ; les ADC logiciels progressent à un TCAC de 14,6 % jusqu'en 2030.

- Par déploiement, les solutions sur site ont représenté 64 % de la taille du marché des contrôleurs de livraison d'applications en 2024, tandis que les modèles gérés/hébergés dans le cloud affichent le TCAC le plus élevé de 15,2 % jusqu'en 2030.

- Par composant, les solutions ont capturé 70 % des revenus en 2024 ; les services devraient croître à un TCAC de 12 %.

- Par taille d'entreprise, les grandes entreprises ont dominé avec une part de 69 % en 2024, tandis que les PME ont connu la croissance la plus rapide à 10,5 % de TCAC.

- Par secteur vertical, l'informatique et les télécommunications ont détenu 30 % de la taille du marché des contrôleurs de livraison d'applications en 2024 ; la santé et les sciences de la vie ont accéléré à un TCAC de 12,3 %.

- Par région, l'Amérique du Nord a conservé une part de 34 % en 2024 ; l'Asie-Pacifique devrait grimper à un TCAC de 12,8 %.

Tendances et perspectives du marché mondial des contrôleurs de livraison d'applications (ADC)

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Évolution vers l'architecture cloud-native et microservices | +2.8% | Mondiale, avec adoption précoce en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Croissance exponentielle du trafic est-ouest des centres de données | +1.9% | Amérique du Nord, Europe, APAC avancé | Moyen terme (2-4 ans) |

| Mandats réglementaires pour la banque numérique sécurisée en Amérique du Nord et UE | +1.2% | Amérique du Nord, Europe, avec retombées vers l'APAC avancé | Court terme (≤ 2 ans) |

| Déploiements 5G croissants stimulant l'adoption d'ADC en périphérie en Asie | +1.7% | APAC, avec impact secondaire en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Stratégies informatiques multi-cloud et hybrides croissantes parmi le Global 2000 | +2.1% | Mondiale, menée par l'Amérique du Nord et l'Europe | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Évolution vers l'architecture cloud-native et microservices

Plus de la moitié des charges de travail d'entreprise fonctionnent déjà comme composants conteneurisés ou sans serveur, forçant le marché des contrôleurs de livraison d'applications à pivoter vers des facteurs de forme légers et centrés sur les API qui s'intègrent dans les clusters Kubernetes et les maillages de services. Ces micro-passerelles injectent un pilotage granulaire du trafic, une terminaison mutual-TLS et des crochets de mise à l'échelle automatisée qui correspondent à la nature éphémère des applications modernes [1] F5 Inc., "2025 State of Application Strategy Report," f5.com. Les fournisseurs intègrent des pare-feu d'API sensibles aux schémas et des limiteurs de débit distribués pour combler les lacunes de sécurité ouvertes par les appels de service est-ouest. Alors que les directeurs informatiques poussent vers l'ingénierie de plateforme, l'"ADC-as-code" déclaratif s'intègre parfaitement avec les pipelines GitOps, réduisant les transferts entre Dev et NetOps.

Croissance exponentielle du trafic est-ouest des centres de données

La densité des serveurs virtuels a multiplié les flux internes, dépassant les modèles traditionnels nord-sud et élevant les micro-transactions sensibles à la latence. Les instances ADC distribuées se positionnent désormais plus près des pods de charge de travail, fournissant une télémétrie omniprésente et un décryptage en ligne sans introduire de goulots d'étranglement [2]Fortinet, "Data Center Trends and Network Security Impact," fortinet.com. Les bourses financières, les opérateurs télécoms et les fournisseurs de jeux déploient des milliers de proxies légers qui appliquent collectivement les politiques de couche 7 tout en s'adaptant aux pools de ressources en rafales.

Mandats réglementaires pour la banque numérique sécurisée

Des règles comme l'Acte de résilience opérationnelle numérique de l'UE obligent les banques à prouver une défense en profondeur au niveau de la couche application d'ici janvier 2025. Les institutions renforcent les passerelles d'API, la gestion des bots et l'inspection du trafic chiffré au sein des piles ADC pour satisfaire les auditeurs sans compromettre les objectifs de temps de réponse d'une seule milliseconde. Des statuts similaires aux États-Unis et en Asie-Pacifique reproduisent la trajectoire de dépenses axée sur la conformité.

Déploiements 5G croissants stimulant l'adoption d'ADC en périphérie

Les services 5G à ultra-faible latence poussent le calcul vers les sites d'accès radio, élevant la demande pour des micro-instances ADC durcies et économes en énergie qui peuvent orchestrer de manière autonome la QoS, la mise en cache de contenu et la sécurité en périphérie [3]Global TD-LTE Initiative, "5G-AxAI White Paper," gtigroup.org. Les déploiements MEC pour les véhicules autonomes, AR/VR et l'IoT industriel s'appuient sur la télémétrie par paquet et la détection d'anomalies basée sur l'IA intégrée dans ces empreintes ADC de périphérie.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Configuration complexe des politiques de couche 7 pesant sur les opérations informatiques | -1.4% | Mondiale, plus prononcée dans les marchés émergents | Moyen terme (2-4 ans) |

| Inflation des coûts des modèles de licence ADC avancés | -1.1% | Mondiale, avec impact plus élevé dans les régions sensibles aux prix | Court terme (≤ 2 ans) |

| Commoditisation des fonctionnalités de base de répartition de charge | -0.8% | Mondiale | Moyen terme (2-4 ans) |

| Pénurie de talents qualifiés NetOps et DevSecOps | -1.2% | Mondiale, plus sévère dans les marchés émergents | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Configuration complexe des politiques de couche 7 pesant sur les opérations informatiques

Les équipes d'entreprise confrontent des centaines d'applications hétérogènes, chacune exigeant une logique de routage, réécriture ou WAF sur mesure. Maintenir l'exactitude à travers les parcs multi-cloud met à rude épreuve les talents rares en DevSecOps et peut retarder les déploiements ADC plus larges. Les fournisseurs répondent avec des modèles basés sur l'intention, la création de règles assistée par IA et des cartes de dépendance visuelles, mais les lacunes en compétences persistent.

Inflation des coûts des modèles de licence ADC avancés

La hiérarchisation par abonnement et les modules de sécurité supplémentaires ont augmenté les dépenses globales, particulièrement pour les organisations migrant du matériel perpétuel vers les ADC livrés en SaaS. Les PME contraintes par le budget retardent souvent les mises à niveau ou cherchent des substituts open-source, ralentissant la pénétration dans les régions sensibles aux prix jusqu'à ce que les modèles flexibles et mesurés à l'usage normalisent les dépenses.

Analyse des segments

Par type : Les ADC logiciels perturbent la dominance matérielle

Les appliances matérielles ont représenté 59 % du marché des contrôleurs de livraison d'applications en 2024, soutenues par des puces de déchargement SSL spécialisées et un débit déterministe. Pourtant, le segment virtuel évolue à un TCAC de 14,6 % alors que les équipes DevOps intègrent les images ADC directement dans les pipelines CI/CD, réduisant l'empreinte de rack et accélérant les fenêtres de déploiement. La taille du marché des contrôleurs de livraison d'applications pour les solutions virtuelles devrait bondir aux côtés de l'adoption des conteneurs, défiant l'emprise du matériel sur les niveaux critiques.

Les fournisseurs matures se protègent en publiant des proxies natifs de conteneurs qui héritent de leurs moteurs de politique tout en abandonnant la surcharge des appliances. La transparence des coûts plus la facturation des places de marché cloud séduisent les équipes agiles, stimulant les gains de part incrémentaux pour le logiciel même à l'intérieur des entreprises traditionnelles. Alors que l'adoption de TLS 1.3 et QUIC grimpe, l'agilité au niveau du code inclinera davantage les décisions vers les facteurs de forme logiciels, bien que le matériel persistera pour les passerelles ultra-haut TPS dans la finance et les cœurs télécom.

Par déploiement : Les solutions gérées dans le cloud s'accélèrent

Les instances sur site commandent encore 64 % de la taille du marché des contrôleurs de livraison d'applications en 2024, favorisées par les secteurs liés aux mandats de souveraineté des données. Les modules d'analytique de menaces intégrés et les licences de capacité pay-as-you-grow rafraîchissent maintenant les parcs hérités sans remplacements complets [4]Cisco Systems, "Secure Application Delivery Controller AAG," cisco.com.

Inversement, le modèle géré dans le cloud augmente à un TCAC de 15,2 % alors que les équipes de plateforme délèguent les correctifs, la mise à l'échelle et la télémétrie aux plans de contrôle opérés par les fournisseurs. Les déploiements multi-régions se terminent en heures, et l'application unifiée des politiques d'API élimine la dérive au niveau du site, en faisant le chemin préféré pour les entreprises numériques natives. Le marché des contrôleurs de livraison d'applications continue de mélanger ces modes à travers des tableaux de bord hybrides qui configurent les points de terminaison matériels, virtuels et SaaS depuis une console unique.

Par composant : La croissance des services dépasse les solutions

Les solutions principales-répartition de charge, accélération et sécurité intégrée-ont capturé 70 % des revenus en 2024, mais les services affichent un TCAC plus prononcé de 12 % alors que les architectes recherchent des conseils pour tisser la logique ADC dans les initiatives zero-trust et d'ingénierie de plateforme. Les partenaires de conseil livrent maintenant des bibliothèques de plans, des scripts d'automatisation et des évaluations continues de posture qui raccourcissent les cycles de réalisation de valeur. Les contrats de services gérés regroupent le réglage de politique 24/7, les mises à jour de signature de menaces et le monitoring SLO, abordant la crise de talent entravant les opérations internes. Ce mouvement de revenus récurrents incite les fournisseurs à améliorer les modules AIOps qui réduisent le temps moyen de détection, étendant les taux d'attachement de services à travers l'industrie des contrôleurs de livraison d'applications.

Par taille d'entreprise : Les PME comblent l'écart d'adoption

Les grandes entreprises ont détenu 69 % des revenus en 2024, exploitant des grilles ADC multi-niveaux et multi-clusters s'étendant sur les clouds privés et publics. L'orchestration centrale et le basculement inter-sites protègent les plateformes critiques pour les revenus, faisant des cycles de renouvellement ADC une priorité de niveau conseil d'administration.

Les PME, traditionnellement contraintes par les CapEx, exploitent maintenant les ADC SaaS avec mesure quotidienne et points d'entrée bas. La croissance à 10,5 % de TCAC reflète la démocratisation de la gestion sophistiquée du trafic autrefois exclusive au Fortune 500. Les tableaux de bord low-code et les paquets de politiques organisés dissolvent les obstacles techniques, positionnant le marché des contrôleurs de livraison d'applications comme une couche fondamentale pour le commerce numérique du marché intermédiaire.

Par secteur vertical d'utilisateur final : La santé accélère l'infrastructure numérique

L'informatique et les télécommunications ont représenté 30 % du marché des contrôleurs de livraison d'applications en 2024. Les opérateurs mondiaux dépendent de clusters ADC déployés en périphérie pour atteindre des objectifs de latence stricts pour la voix sur 5G, les jeux cloud et la vidéo OTT. Les opérateurs télécoms chargent également en amont l'analytique pilotée par IA pour anticiper la congestion et prévenir les pannes.

La santé et les sciences de la vie croissent le plus rapidement à un TCAC de 12,3 %, catalysées par la télémédecine, l'échange d'imagerie et les portails de dossiers de santé électroniques qui exigent un accès sécurisé et toujours disponible. Les mandats HIPAA et GDPR stimulent l'adoption du WAF intégré et de la détection d'anomalies d'API. Les filtres cliniques dédiés accélèrent les flux DICOM, soulignant le réglage spécifique au secteur vertical au sein du marché plus large des contrôleurs de livraison d'applications.

Analyse géographique

L'Amérique du Nord a conservé 34 % du marché des contrôleurs de livraison d'applications en 2024, soutenue par les écosystèmes d'hyperscalers et les réglementations strictes de confidentialité des données qui élèvent les exigences de sécurité intégrées. Les jeux de consolidation, comme le déplacement rapporté par F5 de centaines de parcs Citrix NetScaler, démontrent le remaniement au sein des comptes matures.

L'Asie-Pacifique livre le TCAC le plus prononcé de 12,8 % alors que les déploiements 5G et les agendas Industrie 4.0 stimulent la demande pour des structures ADC multi-locataires à faible latence à travers les usines et villes intelligentes. Les programmes cloud gouvernementaux en Chine et en Inde intègrent la fonctionnalité ADC dans les clouds souverains, stimulant les partenariats avec les fournisseurs locaux.

L'Europe équilibre l'adoption sur site et cloud, renforcée par les échéances de conformité DORA influençant les mises à niveau bancaires et fintech. L'accent des régulateurs sur la résidence des données alimente la demande pour la délimitation de localisation pilotée par politique.

Le Moyen-Orient et l'Afrique exploitent les ADC pour soutenir 3,7 billions USD de construction de mégaprojets, des services publics activés par IoT et des portails gouvernementaux numériques nationaux. Les modèles hybrides satisfont à la fois les besoins de performance et les empreintes limitées de centres de données régionaux.

La modernisation des services financiers de l'Amérique du Sud et le e-commerce de détail stimulent une adoption incrémentale, avec les ADC basés cloud préférés pour contourner les contraintes de capital au milieu de la volatilité économique.

Paysage concurrentiel

La concurrence reste vigoureuse alors que les leaders matériels hérités reconstruisent les portefeuilles autour du logiciel et de l'IA. F5 a déplacé 58 % des revenus produits vers le logiciel d'ici 2025 et a introduit une passerelle IA qui optimise les pipelines d'inférence de modèles tout en appliquant la sécurité des API. Citrix, rebaptisé NetScaler, met l'accent sur l'accès sécurisé pour les clients de santé et du secteur public, mais les réalignements de partenaires ont ouvert des fenêtres de migration.

Les fournisseurs cloud comme AWS et Azure continuent de regrouper des répartiteurs de charge natifs qui satisfont le routage de base, pressant les fournisseurs autonomes de se différencier par une observabilité profonde, l'accélération TLS 1.3 et l'intégration de threat-intel. HAProxy open-source maintient son élan ; 91 % des utilisateurs le recommandent malgré un effort d'auto-support plus prononcé, signalant une innovation communautaire saine.

Les mouvements stratégiques en 2025 incluent l'accord de licence élastique de Radware avec une banque italienne de premier plan pour contrer une croissance de 265 % d'une année sur l'autre des attaques Web DDoS, et la publication par Kubermatic de KubeLB, un répartiteur de charge multi-locataires conçu spécialement pour Kubernetes. Les discussions de M&A tournent autour des spécialistes natifs de périphérie et des start-ups de sécurité d'API, préfigurant une convergence supplémentaire.

Leaders de l'industrie des contrôleurs de livraison d'applications (ADC)

-

F5 Networks Inc.

-

NetScaler (Citrix Systems)

-

Fortinet Inc.

-

A10 Networks Inc.

-

Array Networks Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : F5 Networks a introduit la passerelle IA pour les charges de travail IA multicloud hybrides.

- Mars 2025 : Radware a étendu la protection cloud dans une banque italienne du top 5, incluant Alteon ADC avec licence élastique globale.

- Février 2025 : F5 a lancé sa plateforme convergée "ADC 3.0" pour les applications de l'ère IA.

- Février 2025 : Citrix a détaillé la feuille de route d'accès sécurisé centré sur NetScaler pour les secteurs fortement réglementés.

Portée du rapport sur le marché mondial des contrôleurs de livraison d'applications (ADC)

Le contrôleur de livraison d'applications fournit des services d'applications et contrôle les communications entre l'application et les serveurs clients. Le contrôleur gère ou contrôle le flux de données entre les systèmes informatiques, comme les dispositifs clients et les services d'applications, optimisant la sécurité, la disponibilité et la performance des applications avec l'explosion des applications métier, du trafic internet et du nombre de dispositifs connectés à internet, les contrôleurs de livraison d'applications livrent l'intelligence front-end qui améliore et complète le flux d'applications métier.

Le marché des contrôleurs de livraison d'applications (ADC) est segmenté par déploiement (cloud, sur site), par taille d'entreprise (petites et moyennes entreprises (PME), grandes entreprises), par secteur vertical d'utilisateur final (BFSI, commerce de détail, informatique et télécommunications, santé), par géographie (Amérique du Nord, Europe, Asie-Pacifique, reste du monde).

Les tailles et prévisions de marché sont fournies en termes de valeur en USD pour tous les segments ci-dessus.

| ADC basé sur matériel |

| ADC virtuel/logiciel |

| Sur site |

| Géré/hébergé dans le cloud |

| Solutions (contrôle, accélération, sécurité) |

| Services (intégration, gérés, formation) |

| Grandes entreprises |

| Petites et moyennes entreprises (PME) |

| Informatique et télécommunications |

| BFSI |

| Commerce de détail et e-commerce |

| Santé et sciences de la vie |

| Gouvernement et secteur public |

| Fabrication et Industrie 4.0 |

| Médias et divertissement |

| Énergie et services publics |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Chili | |

| Pérou | |

| Reste de l'Amérique du Sud | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Corée du Sud | |

| Inde | |

| Australie | |

| Nouvelle-Zélande | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | Émirats arabes unis |

| Arabie saoudite | |

| Turquie | |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique |

| Par type | ADC basé sur matériel | |

| ADC virtuel/logiciel | ||

| Par déploiement | Sur site | |

| Géré/hébergé dans le cloud | ||

| Par composant | Solutions (contrôle, accélération, sécurité) | |

| Services (intégration, gérés, formation) | ||

| Par taille d'entreprise | Grandes entreprises | |

| Petites et moyennes entreprises (PME) | ||

| Par secteur vertical d'utilisateur final | Informatique et télécommunications | |

| BFSI | ||

| Commerce de détail et e-commerce | ||

| Santé et sciences de la vie | ||

| Gouvernement et secteur public | ||

| Fabrication et Industrie 4.0 | ||

| Médias et divertissement | ||

| Énergie et services publics | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Chili | ||

| Pérou | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Corée du Sud | ||

| Inde | ||

| Australie | ||

| Nouvelle-Zélande | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Émirats arabes unis | |

| Arabie saoudite | ||

| Turquie | ||

| Afrique du Sud | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés auxquelles répond le rapport

Qu'est-ce qui stimule la croissance la plus forte dans le marché des contrôleurs de livraison d'applications ?

L'adoption rapide des microservices cloud-natives, l'informatique de périphérie activée par la 5G et les mandats réglementaires pour la banque numérique sécurisée propulsent la demande, poussant le TCAC mondial à 8,98 %.

Quelle est la taille du marché des contrôleurs de livraison d'applications aujourd'hui ?

La taille du marché des contrôleurs de livraison d'applications s'élève à 3,42 milliards USD en 2025 et devrait atteindre 5,26 milliards USD d'ici 2030.

Quelle région connaît la croissance la plus rapide pour les déploiements ADC ?

L'Asie-Pacifique est la région à croissance la plus rapide avec un TCAC projeté de 12,8 % alors que les déploiements 5G et les projets Industrie 4.0 multiplient les besoins d'applications à faible latence.

Pourquoi les ADC logiciels gagnent-ils de l'élan par rapport au matériel ?

Les ADC logiciels et natifs de conteneurs s'intègrent parfaitement dans les pipelines CI/CD, évoluent élastiquement et réduisent les dépenses en capital, menant à un TCAC de 14,6 % contre une croissance plus lente du matériel.

Comment les fournisseurs abordent-ils l'écart de compétences dans la gestion ADC ?

Les fournisseurs intègrent l'automatisation de politiques pilotée par IA, des assistants de configuration visuels et des offres de services gérés pour simplifier la création de règles de couche 7 et le réglage continu pour les organisations manquant d'expertise NetOps.

Quel impact auront les cadres réglementaires comme DORA sur le marché ?

Les réglementations exigeant une résilience démontrable au niveau de la couche application stimulent des mises à niveau immédiates dans le secteur financier, ajoutant une augmentation estimée de 1,2 % au TCAC global du marché jusqu'en 2027.

Dernière mise à jour de la page le:

_Market_Major_Players.webp)