Taille et part du marché de l'industrie plastique en Inde

Analyse du marché de l'industrie plastique en Inde par Mordor Intelligence

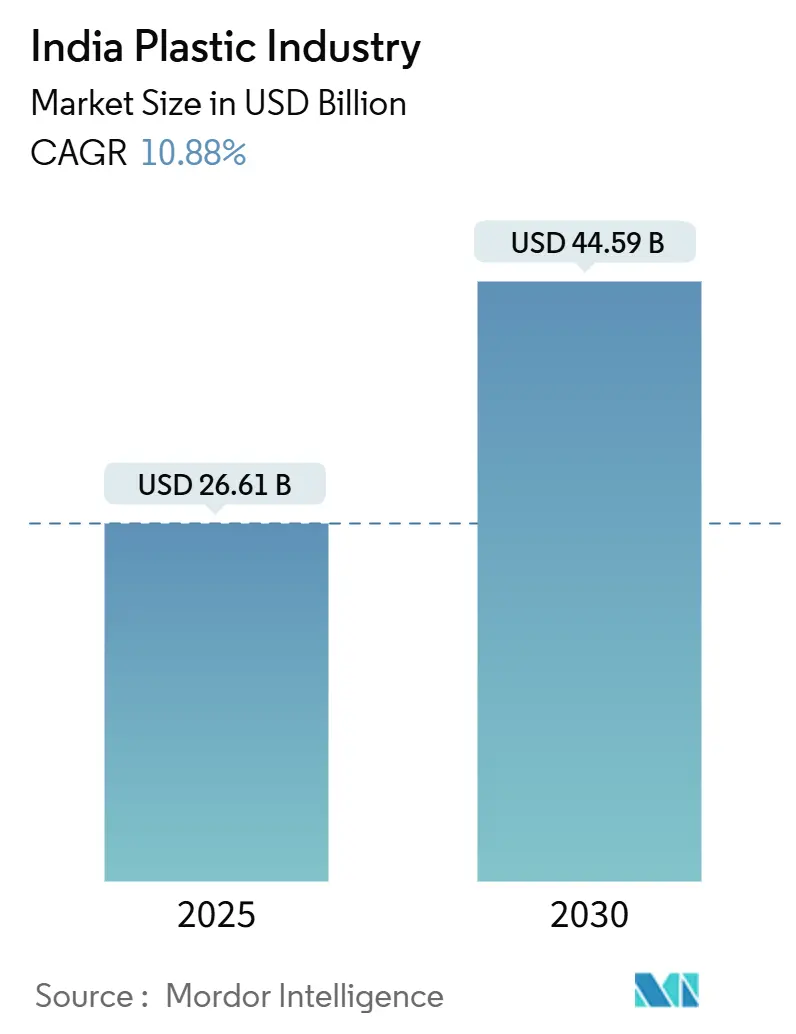

Le marché de l'industrie plastique en Inde est actuellement évalué à 26,61 milliards USD en 2025 et devrait atteindre 44,59 milliards USD d'ici 2030, soit un TCAC de 10,88 %. De solides incitations du secteur public telles que le programme d'incitation liée à la production, des programmes d'infrastructure à grande échelle et une demande des consommateurs en accélération dans l'emballage, la construction et la mobilité soutiennent cette trajectoire à deux chiffres. L'Inde occidentale demeure l'épicentre de consommation, alimentée par les clusters pétrochimiques denses du Gujarat et du Maharashtra, tandis que les grades spécialisés gagnent des parts de marché car les marques recherchent l'allègement et la recyclabilité. Les ajouts côté offre en polyoléfines et PVC, amplifiés par les récents investissements brownfield et greenfield, atténuent la dépendance historique du pays aux importations. Parallèlement, l'augmentation des réglementations de gestion des déchets, les coûts volatils des matières premières et l'adoption rapide des contrôles de production numériques façonnent un accent plus marqué sur l'efficacité opérationnelle et la circularité.

Principales conclusions du rapport

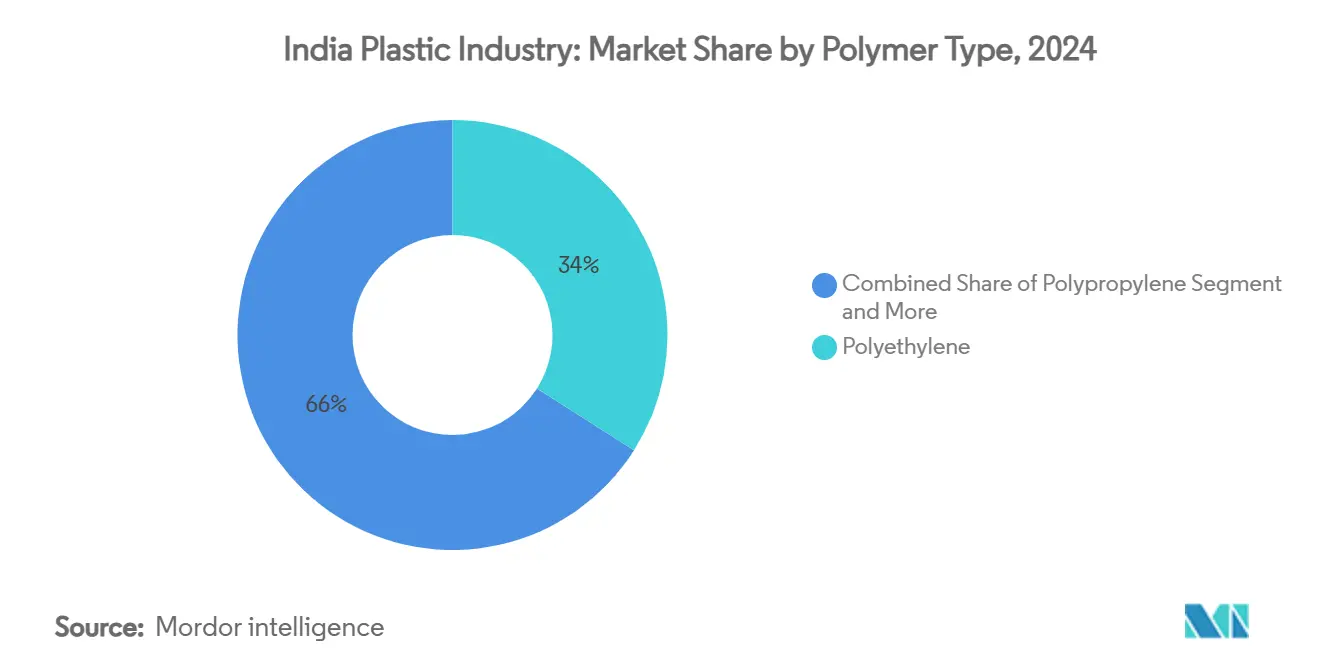

- Par type de polymère, le polyéthylène était en tête avec 34 % de la part de marché de l'industrie plastique en Inde en 2024 ; les bioplastiques biodégradables/bio-plastiques devraient progresser à un TCAC de 12,3 % jusqu'en 2030.

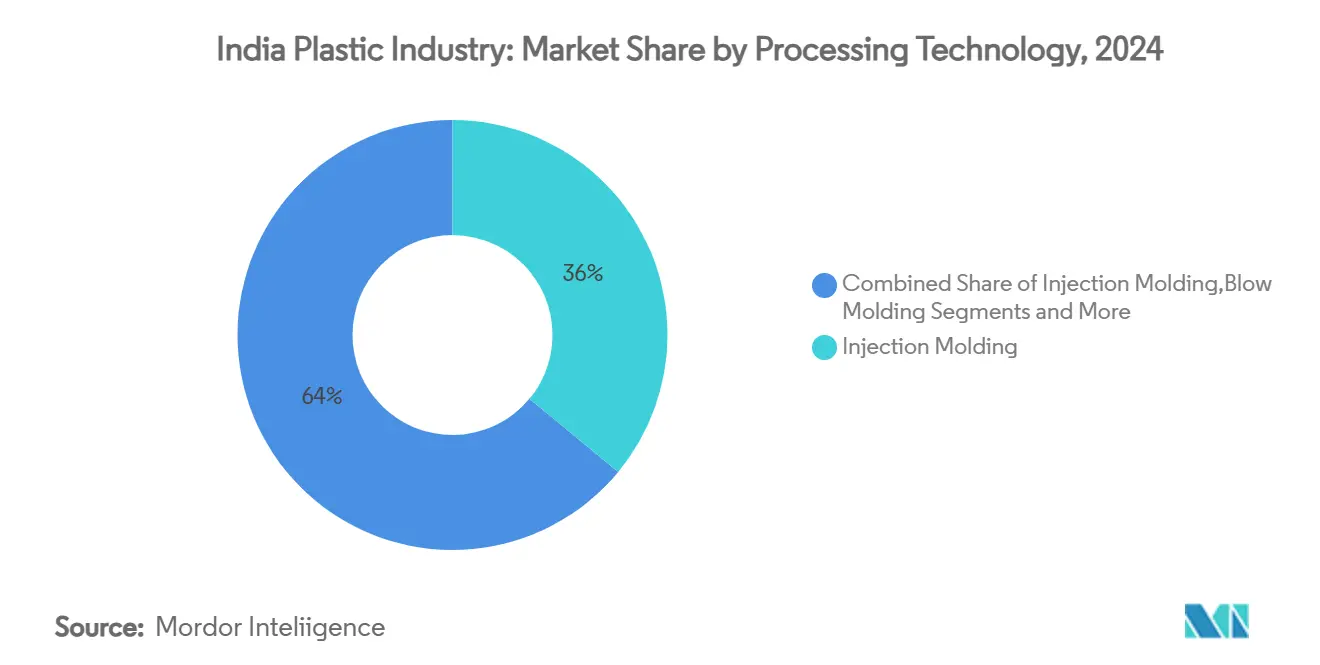

- Par technologie de traitement, le moulage par injection détenait 36 % de part de la taille du marché de l'industrie plastique en Inde en 2024, tandis que le moulage par soufflage est positionné pour un TCAC de 6,7 % jusqu'en 2030.

- Par application, l'emballage représentait 42 % de la taille du marché de l'industrie plastique en Inde en 2024 et s'étend à un TCAC de plus de 10 % jusqu'en 2030 ; la santé et les produits pharmaceutiques affichent le TCAC de segment le plus rapide à 6,6 %.

- Par région, l'Inde occidentale a capturé 47 % de part de revenus en 2024 ; l'Inde du Sud devrait croître à un TCAC de 11,4 % jusqu'en 2030.

- Reliance Industries, GAIL et Indian Oil détenaient ensemble environ 55 % de la capacité de polyoléfines en amont en 2024, se traduisant par un pool d'approvisionnement modérément concentré.

Tendances et insights du marché de l'industrie plastique en Inde

Analyse d'impact des moteurs

| MOTEUR | (~) % D'IMPACT SUR LES PRÉVISIONS TCAC | PERTINENCE GÉOGRAPHIQUE | CALENDRIER D'IMPACT |

|---|---|---|---|

| Programme PLI gouvernemental catalysant la capacité polymère au Gujarat | +2.1% | Inde occidentale avec retombées nationales | Moyen terme (2-4 ans) |

| Demande de commerce rapide pour contenants alimentaires haute rigidité | +1.7% | Centres urbains Tier-I | Court terme (≤ 2 ans) |

| Swachh Bharat Phase II stimulant les mises à niveau de canalisations HDPE | +1.4% | Clusters urbains en stress hydrique | Moyen terme (2-4 ans) |

| Allègement VE poussant les plastiques techniques dans les deux-roues | +1.2% | Hubs occidentaux et du Sud | Moyen terme (2-4 ans) |

| Poussée des exportations pharmaceutiques augmentant la consommation de résines de grade médical | +0.9% | Gujarat et Maharashtra | Court terme (≤ 2 ans) |

| Construction de centres commerciaux Tier-II augmentant la demande de profilés PVC | +0.8% | Villes Tier-II nationales | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Programme PLI gouvernemental accélérant les expansions de capacité polymère au Gujarat

Les incitations à l'investissement dans le cadre du programme PLI canalisent des capitaux sans précédent vers le corridor pétrochimique Jamnagar-Dahej du Gujarat. Des projets tels que le complexe PVC de 1,5 MTPA de Reliance Industries et la construction PVC de 2 MTPA d'Adani devraient réduire l'écart d'approvisionnement local de 2,5 millions de tonnes d'ici 2027.[1]Manufacturing Today India, "Adani Group Resumes USD 4 Billion PVC Plant Project for 2026 Completion," manufacturingtodayindia.com Outre les gains de production, les entreprises déploient des technologies de recyclage chimique qui convertissent les déchets plastiques mélangés en résines certifiées ISCC-Plus, positionnant le Gujarat comme un hub régional d'économie circulaire. Les améliorations logistiques connexes, y compris des corridors ferroviaires dédiés aux polymères, renforcent davantage le flux de matériaux des ports de la côte ouest vers les transformateurs intérieurs.

Boom du commerce rapide stimulant la demande de contenants alimentaires haute rigidité

La livraison d'épicerie en une heure redéfinit les spécifications d'emballage rigide. Les opérateurs exigent des contenants qui résistent aux impacts, maintiennent l'intégrité des barrières sous des changements de température rapides et s'empilent efficacement dans les centres de micro-fulfillment. Le polypropylène de grade injection et les copolymères aléatoires clarifiés dominent l'approvisionnement actuel, mais les propriétaires de marques testent des designs mono-matériau pour se conformer aux objectifs de recyclabilité de 2026. Les principaux convertisseurs d'emballage rigide ont annoncé des ajouts de capacité au Maharashtra et au Telangana pour répondre à la croissance prévue de la demande de contenants supérieure à 15 % annuellement.[2]Syed Ali, "Packaging Plastic Waste from E-commerce Sector," ScienceDirect, sciencedirect.com

Swachh Bharat Phase II alimentant le remplacement urbain de canalisations HDPE

Les conseils d'eau municipaux imposent des canalisations HDPE résistantes à la corrosion pour les nouvelles lignes d'égouts et les projets de réhabilitation. Les grades de rapport de dimension standard (SDR) 11 et SDR 17 sont préférés, compte tenu de leur équilibre résistance-poids et des joints bout à bout par fusion sans fuite. Les fabricants de tuyaux augmentent les lignes de co-extrusion à trois couches qui intègrent des polymères recyclés dans la couche centrale tout en gardant le HDPE vierge sur les surfaces extérieures pour satisfaire à la fois les métriques de coût et de qualité. Avec plus de 500 villes prévues pour des mises à niveau d'ici 2028, la demande nationale de tuyaux devrait dépasser 1,2 million de tonnes par an.[3]Central Pollution Control Board, "Standard Operating Procedure for Assessment & Characterization of Plastic Waste," cpcb. nic. in

Stratégie d'allègement VE stimulant les plastiques techniques dans les deux-roues

Les constructeurs de scooters électriques visent un plafond de poids à vide de véhicule de 110 kg pour répondre aux attentes de portée des clients. Le polypropylène renforcé de fibres de verre, le PA6/66 et les mélanges PC-ABS remplacent désormais l'acier embossé dans les boîtiers de batterie, les panneaux latéraux et les sous-châssis. Les modèles de partenariat entre les fournisseurs de résines et les mouleurs Tier-1 accélèrent le développement d'applications ; des temps de cycle inférieurs à 35 secondes sont atteints sur des moules multi-cavités équipés d'entraînements servo-électriques. Les clusters du Sud autour d'Hosur et Krishnagiri accueillent plusieurs de ces lignes dédiées aux plastiques techniques.

Analyse d'impact des contraintes

| CONTRAINTES | (~) % D'IMPACT SUR LES PRÉVISIONS TCAC | PERTINENCE GÉOGRAPHIQUE | CALENDRIER D'IMPACT |

|---|---|---|---|

| Interdiction plastiques à usage unique augmentant les coûts de conformité pour les emballeurs FMCG | -1.3% | National, avec impact plus élevé dans les centres urbains | Court terme (≤ 2 ans) |

| Prix volatils des matières premières naphta dus aux tensions moyen-orientales | -1.1% | National, avec impact concentré sur les hubs manufacturiers | Court terme (≤ 2 ans) |

| Règles de déchets inter-états causant des goulots logistiques et une sous-utilisation des capacités | -0.8% | Frontières inter-états, affectant particulièrement les chaînes d'approvisionnement de recyclage | Moyen terme (2-4 ans) |

| Réaction des consommateurs aux microplastiques dans l'eau potable emballée | -0.6% | Centres urbains, particulièrement parmi les démographies à revenus élevés | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Interdiction plastiques à usage unique augmentant les coûts de conformité pour les emballeurs FMCG

L'application de l'interdiction a retiré 19 articles jetables de la circulation légale, forçant les marques à pivoter vers les laminés papier, les films biodégradables ou les formats réutilisables plus épais. Les matériaux de substitution coûtent au moins 40 % de plus que les flexibles LDPE hérités, comprimant les catégories sensibles aux prix telles que les condiments et les boissons à emporter. Les petits convertisseurs rapportent des obstacles de dépenses en capital pour reconvertir les lignes d'enduction-extrusion et de laminage pour des substrats alternatifs.

Prix volatils des matières premières naphta dus aux tensions moyen-orientales

Le naphta au comptant a bondi de 28 % entre avril 2024 et mars 2025, érodant les marges des craqueurs d'éthylène. Pour couvrir l'exposition, Haldia Petrochemicals a signé un accord d'approvisionnement décennal avec QatarEnergy pour jusqu'à 2 millions de tonnes annuellement [economictimes.com]. Plusieurs producteurs évaluent la déshydrogénation du propane et les importations d'éthane comme stratégies de diversification, mais les contraintes portuaires et les limitations de réfrigérants tempèrent le soulagement à court terme.

Analyse des segments

Par type de polymère : Le polyéthylène domine au milieu du virage bio

Le polyéthylène a conservé une part de 34 % du marché de l'industrie plastique en Inde en 2024, ancré par la demande de films et de contenants moulés par soufflage. Les grades haute densité ont crû plus rapidement que les grades basse densité en raison des applications de tuyaux, bouchons et fermetures. La taille du marché de l'industrie plastique en Inde pour les bioplastiques biodégradables/bio-plastiques devrait s'élargir à un TCAC de 12,3 %, atteignant 1,81 milliard USD d'ici 2030, car les marques adoptent les mélanges PLA, PBS et PHA dans les articles de service et l'emballage de soins personnels. Le polypropylène demeure intrinsèque aux sacs tissés, aux boîtiers d'appareils électroménagers et aux garnitures automobiles, tandis que l'avenir du PVC dépend du démarrage opportun des expansions chlore-alcali domestiques.

La circularité gagne en momentum grâce au recyclage mécanique et chimique. Le flux de bouteilles PET de l'Inde atteint déjà un taux de récupération de 95 %, soutenu par des réseaux de collecte informels bien organisés. De nouvelles entreprises de dépolymérisation au Gujarat entendent fermer la boucle sur les textiles polyester, signalant un passage des flocons de bouteilles orientés export vers la circularité des résines domestiques.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type de plastiques spécialisés et bioplastiques : La durabilité stimule l'innovation

Les grades biodégradables captent le plus d'attention des entreprises, mais les résines bio-sourcées drop-in telles que le bio-PE et le bio-PET évoluent plus rapidement dans les lignes de boissons et de soins personnels car elles s'intègrent dans les moules existants sans changement de procédé. Les composés locaux expérimentent avec le PLA chargé de lignine et le PBAT greffé d'amidon pour réduire les primes de coût en dessous de 70 % par rapport aux équivalents d'origine fossile. Les schémas de certification dans le cadre du India Plastics Pact exigent 50 % de contenu recyclé ou de matières premières biogéniques dans l'emballage rigide d'ici 2030, poussant les propriétaires de marques à verrouiller les contrats d'approvisionnement à terme.

Les projets pilotes au Karnataka et au Tamil Nadu démontrent le recyclage enzymatique des films multicouches en monomères de matières premières. Bien que les volumes restent petits, une commercialisation réussie ouvrirait des voies pour récupérer jusqu'à 2 millions de tonnes de déchets composites annuellement, atténuant la pression sur les décharges.

Par technologie de traitement : Le moulage par injection mène la transformation

Le moulage par injection représentait 36 % de la capacité de traitement installée en 2024, tiré par l'outillage automobile, électroménager et biens de consommation. Les machines haute cavitation supérieures à 450 tonnes sont de plus en plus équipées de systèmes de serrage tout électrique qui réduisent l'usage énergétique de 20 % et répondent aux tableaux de bord de durabilité des constructeurs. Le moulage par soufflage a crû à un TCAC de 6,7 % sur le dos des bouteilles de boissons portion individuelle et des nettoyants ménagers. La part de marché de l'industrie plastique en Inde pour les pièces moulées par injection se maintiendra stable autour d'un tiers jusqu'en 2030, tandis que le moulage par soufflage gagne des points incrémentaux dans l'emballage de soins personnels et pharmaceutique.

Les lignes d'extrusion pour tuyaux et films bénéficient de têtes de filière multicouches qui intègrent des granulés recyclés dans les couches centrales sans sacrifier l'esthétique de surface extérieure. Le thermoformage, le moulage rotationnel et le moulage par compression forment ensemble une part de niche mais résiliente de 10 % de capacité, servant respectivement les pots de crème glacée, les réservoirs d'eau et la vaisselle mélamine. La fabrication additive montre des promesses pour les dispositifs orthopédiques personnalisés et les conduits aérospatiaux faible volume, bien que la qualification des matériaux reste un obstacle.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par application : L'emballage domine au milieu de la poussée santé

L'emballage a consommé 42 % de la demande de polymères en 2024, équivalent à près de 10 millions de tonnes. Les exigences rigoureuses de vitesse du e-commerce élèvent les copolymères PP résistants aux impacts et le PET transparent. Les sachets multicouches flexibles dominent encore les snacks salés et la confiserie, mais les laminés mono-matériau PE-PE croissent rapidement car les convertisseurs testent les barrières à l'oxygène sans EVOH.

Les utilisations santé absorbent environ 1 million de tonnes de résines haute pureté, augmentant à un TCAC de 6,6 % jusqu'en 2030. Les corps de seringues, les poches IV et les boîtiers de diagnostic spécifient de plus en plus les copolymères d'oléfines cycliques et le PP stérilisable par radiation. La construction reste lourde en PVC, tandis que l'automobile adopte le PA chargé de verre et le PC-ABS pour les économies de poids. La demande électrique/électronique suit la hausse avec la production domestique de téléviseurs et réfrigérateurs.

Analyse géographique

L'Inde occidentale, ancrée par le Gujarat et le Maharashtra, détenait 47 % de la consommation de polymères en 2024, reflétant la co-localisation des raffineries, craqueurs et transformateurs en aval. La taille du marché de l'industrie plastique en Inde pour cette région devrait atteindre 21 milliards USD d'ici 2030 à un TCAC de 10 %, soutenue par la logistique côtière et les zones de matières premières exemptes de droits. La proximité des matières premières raccourcit les chaînes d'approvisionnement pipeline et réduit les coûts de conversion, permettant aux transformateurs de tarifer compétitivement dans les offres d'exportation.

L'Inde du Sud suit comme la géographie à croissance la plus rapide, projetée pour s'étendre à un TCAC de 11,4 % jusqu'en 2030. Des États comme le Tamil Nadu, le Telangana et le Karnataka attirent les investissements en plastiques techniques, dispositifs médicaux et assemblage électronique, soutenant l'absorption de résines. Les incitations SEZ autour de Chennai et Krishnagiri renforcent davantage l'attraction de la région pour les mouleurs de composants automobiles et les start-ups VE.

L'Inde du Nord et de l'Est enregistrent une croissance modérée mais stable. Les programmes de villes intelligentes de l'Uttar Pradesh et les améliorations d'irrigation du Bihar maintiennent la demande de tuyaux PVC et HDPE, tandis que le complexe pétrochimique émergent d'Odisha à Paradip peut déplacer la disponibilité des matières premières vers l'est, comblant les lacunes logistiques pour les transformateurs de l'arrière-pays de Kolkata. À travers les ceintures rurales, la micro-irrigation et le logement abordable continuent de générer une consommation de base, tempérant la volatilité régionale.

Paysage concurrentiel

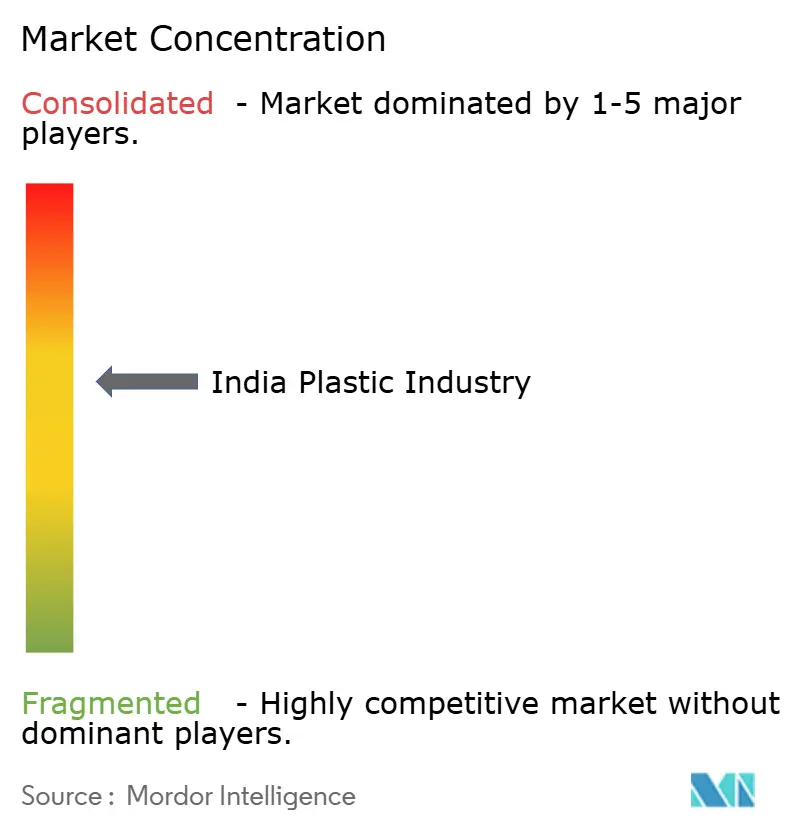

L'approvisionnement en amont est modérément concentré. Reliance Industries, GAIL et Indian Oil possèdent collectivement environ 55 % de la capacité nominale de polyoléfines domestique. Reliance pionnier également le recyclage chimique, lançant les résines de marque CircuRepol™ et CircuRelene certifiées par ISCC-Plus [indianchemicalnews.com]. La capacité PVC intermédiaire est prête pour un bouleversement car le complexe de 2 MTPA de Mundra d'Adani commence à être mis en phase à partir de 2026, tandis que Reliance prépare une expansion bi-site de 1,5 MTPA.

La conversion en aval demeure fragmentée avec plus de 30 000 unités principalement micro-petites. Supreme Industries mène les systèmes de tuyaux organisés et investit 11 milliards INR pour pousser la capacité annuelle au-delà de 1 million de tonnes d'ici FY 2026 [tickertape.in]. Time Technoplast développe la production de cylindres composites et de contenants en vrac intermédiaires pour exploiter la croissance logistique moyenne distance. La numérisation différencie les plus grands transformateurs ; les leaders de l'industrie rapportent 95 % de précision de prévision grâce aux modèles de tarification et d'inventaire pilotés par IA.

Les barrières d'entrée dans les bio-résines spécialisées et les composés techniques haute module augmentent en raison de la technologie propriétaire et des coûts de certification. Les acteurs mondiaux entrant avec des partenaires locaux-comme Loop Industries avec Ester Industries-soulignent la collaboration comme voie pour développer de nouvelles chimies sous les contraintes de coût de l'Inde.

Leaders de l'industrie plastique en Inde

-

Reliance Industries Ltd

-

Indian Oil Corporation Ltd

-

GAIL (India) Ltd

-

Supreme Industries Ltd

-

Nilkamal Ltd

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Reliance Industries a affiché une croissance de revenus de 11 % en glissement annuel dans sa division Pétrole-Chimie, soutenue par un placement domestique plus élevé d'essence, gasoil et ATF. L'entreprise prépare un ajout de capacité polyester de 1 million de tonnes et accélère le PVC

- Février 2025 : GAIL s'est engagé à 300 milliards INR sur trois ans pour des actifs pétrochimiques et de pipeline supplémentaires, y compris l'acquisition de l'unité PTA de JBF Petrochemicals pour élargir la flexibilité des matières premières

- Janvier 2025 : Le Sommet PetroChem 2024 a souligné l'alignement avec les ODD de l'ONU, propulsant le consensus de l'industrie sur les évaluations du cycle de vie et le contrôle qualité dans les produits chimiques spécialisés

- Avril 2024 : Haldia Petrochemicals a verrouillé un accord d'achat de naphta de 10 ans avec QatarEnergy pour jusqu'à 2 millions de tonnes annuellement, isolant la volatilité des matières premières

Portée du rapport sur l'industrie plastique en Inde

Les plastiques sont des matériaux organiques similaires au bois, au papier ou à la laine. Les plastiques sont produits en utilisant des produits naturels, tels que la cellulose, le charbon, le gaz naturel, le sel et le pétrole brut. Le rapport fournit des insights sur les avancées technologiques, diverses tendances façonnant le marché, et les réglementations gouvernementales sur l'industrie. Le rapport inclut les revenus de divers acteurs et développements clés dans l'industrie, accompagnés de moteurs, contraintes et opportunités. L'industrie plastique en Inde est segmentée par type, technologie et application. Par type, le marché est segmenté en plastiques traditionnels, plastiques techniques et bioplastiques. Par technologie, le marché est segmenté en moulage par soufflage, extrusion, moulage par injection et autres technologies. Par application, le marché est segmenté en emballage, électrique et électronique, bâtiment et construction, automobile et transport, articles ménagers, mobilier et literie, et autres applications. La taille du marché et les prévisions sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Polyéthylène (LDPE, LLDPE, HDPE) |

| Polypropylène |

| Chlorure de polyvinyle |

| Téréphtalate de polyéthylène (PET) |

| Polystyrène et EPS |

| Acrylonitrile butadiène styrène (ABS) |

| Polycarbonate |

| Autres (PMMA, POM, etc.) |

| Bioplastiques biodégradables (PLA, PHA, mélanges d'amidon) |

| Plastiques bio-sourcés non biodégradables (Bio-PE, Bio-PET) |

| Moulage par injection |

| Moulage par soufflage |

| Extrusion |

| Thermoformage |

| Moulage rotationnel |

| Moulage par compression |

| Fabrication additive (impression 3D) |

| Emballage | Emballage rigide |

| Emballage flexible | |

| Bâtiment et construction | |

| Automobile et transport | |

| Électrique et électronique | |

| Agriculture et irrigation | |

| Santé et produits pharmaceutiques | |

| Biens de consommation et articles ménagers | |

| Mobilier et literie | |

| Autres (textiles, sports et loisirs) |

| Inde occidentale (Gujarat, Maharashtra, Goa) |

| Inde du Nord (Delhi-NCR, Uttar Pradesh, Punjab, Haryana, Rajasthan) |

| Inde du Sud (Tamil Nadu, Karnataka, Telangana, Andhra Pradesh, Kerala) |

| Inde de l'Est et du Nord-Est (Bengale occidental, Odisha, Bihar, Assam et États du NE) |

| Par type de polymère | Polyéthylène (LDPE, LLDPE, HDPE) | |

| Polypropylène | ||

| Chlorure de polyvinyle | ||

| Téréphtalate de polyéthylène (PET) | ||

| Polystyrène et EPS | ||

| Acrylonitrile butadiène styrène (ABS) | ||

| Polycarbonate | ||

| Autres (PMMA, POM, etc.) | ||

| Par type de plastiques spécialisés et bioplastiques | Bioplastiques biodégradables (PLA, PHA, mélanges d'amidon) | |

| Plastiques bio-sourcés non biodégradables (Bio-PE, Bio-PET) | ||

| Par technologie de traitement | Moulage par injection | |

| Moulage par soufflage | ||

| Extrusion | ||

| Thermoformage | ||

| Moulage rotationnel | ||

| Moulage par compression | ||

| Fabrication additive (impression 3D) | ||

| Par application | Emballage | Emballage rigide |

| Emballage flexible | ||

| Bâtiment et construction | ||

| Automobile et transport | ||

| Électrique et électronique | ||

| Agriculture et irrigation | ||

| Santé et produits pharmaceutiques | ||

| Biens de consommation et articles ménagers | ||

| Mobilier et literie | ||

| Autres (textiles, sports et loisirs) | ||

| Par région (Inde) | Inde occidentale (Gujarat, Maharashtra, Goa) | |

| Inde du Nord (Delhi-NCR, Uttar Pradesh, Punjab, Haryana, Rajasthan) | ||

| Inde du Sud (Tamil Nadu, Karnataka, Telangana, Andhra Pradesh, Kerala) | ||

| Inde de l'Est et du Nord-Est (Bengale occidental, Odisha, Bihar, Assam et États du NE) | ||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché de l'industrie plastique en Inde ?

Le marché vaut 26,61 milliards USD en 2025 et devrait atteindre 44,59 milliards USD d'ici 2030.

Quel segment détient la plus grande part de marché de l'industrie plastique en Inde ?

L'emballage mène avec 42 % de part en 2024, tiré par la croissance du e-commerce et des services alimentaires.

À quelle vitesse les plastiques biodégradables croissent-ils en Inde ?

Les plastiques biodégradables et bio-sourcés s'étendent à un TCAC de 12,3 % jusqu'en 2030.

Quelle région en Inde consomme le plus de plastique ?

L'Inde occidentale représente 47 % de la consommation nationale, ancrée par le Gujarat et le Maharashtra.

Qu'est-ce qui stimule l'investissement dans la capacité PVC domestique ?

Un déficit d'approvisionnement persistant de 2,5 millions de tonnes par an incite des projets à grande échelle par Reliance et Adani.

Comment les fluctuations de prix des matières premières affectent-elles les fabricants ?

Les prix volatils du naphta compriment les marges, menant les entreprises à sécuriser des contrats à long terme et explorer des matières premières alternatives telles que le propane et l'éthane. Poursuivre la recherche

Dernière mise à jour de la page le: