Taille et part du marché des systèmes d'information aéroportuaire

Analyse du marché des systèmes d'information aéroportuaire par Mordor Intelligence

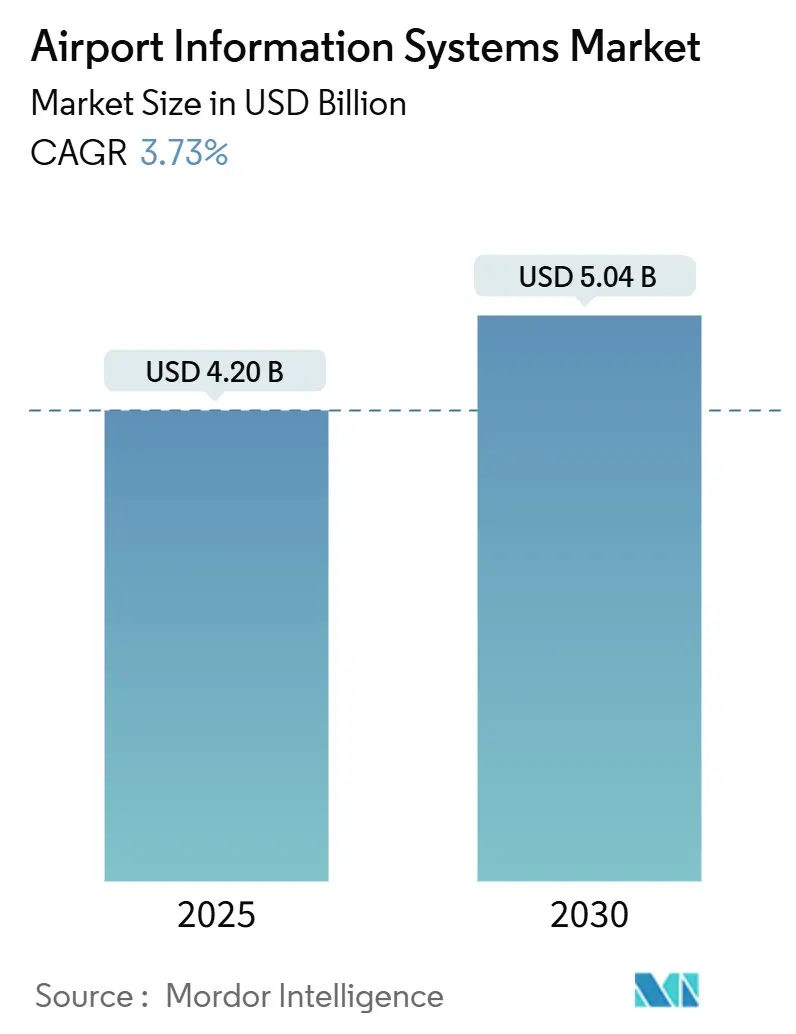

La taille du marché des systèmes d'information aéroportuaire est évaluée à 4,20 milliards USD en 2025 et devrait atteindre 5,04 milliards USD d'ici 2030, progressant à un TCAC de 3,73 %. Les volumes de passagers se stabilisent après les contractions de l'ère pandémique, permettant aux aéroports de réorienter leurs capitaux vers des plateformes de données modernes, des points de contrôle biométriques et des outils de prise de décision collaborative plutôt que vers de grandes expansions physiques. Les logiciels cloud natifs remplacent les matériels hérités cloisonnés tandis que les opérateurs poursuivent des mandats de traitement sans contact et une intégration plus étroite des fonctions côté piste et côté terminal. Les dépenses s'accélèrent dans les régions qui considèrent l'aviation comme un levier économique stratégique, notamment les États du Golfe et les hubs d'Asie du Sud-Est en croissance rapide. Les installations nord-américaines et européennes canalisent leurs budgets vers des extensions de cycle de vie et le renforcement de la cybersécurité. L'activité concurrentielle se concentre sur des contrats d'infrastructure pluriannuels qui lient les aéroports aux fournisseurs capables de regrouper réseaux, analytique, biométrie et automatisation des bagages en une seule pile de services.

Principales conclusions du rapport

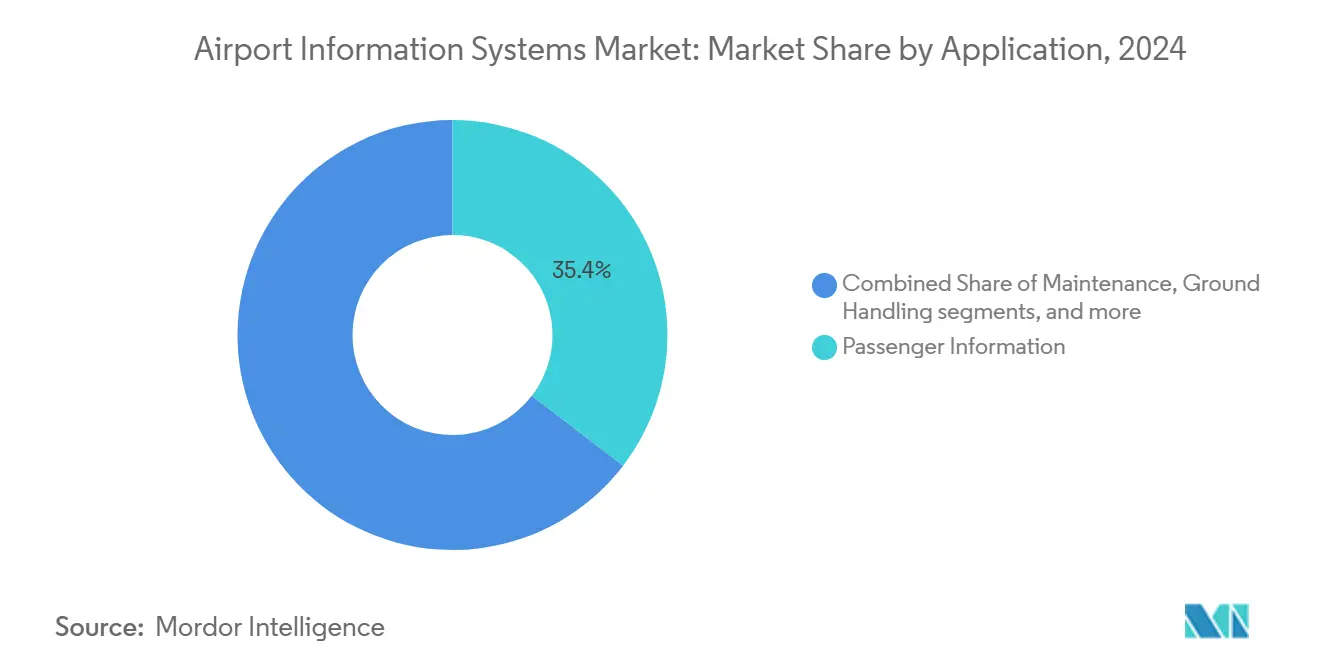

- Par application, les systèmes d'information passagers ont dominé avec une part de revenus de 35,41 % en 2024, tandis que les applications de sécurité devraient s'étendre à un TCAC de 5,89 % jusqu'en 2030.

- Par zone système, les plateformes côté terminal ont détenu 52,78 % de la part de marché des systèmes d'information aéroportuaire en 2024 ; les plateformes côté piste sont positionnées pour croître le plus rapidement à un TCAC de 6,12 %.

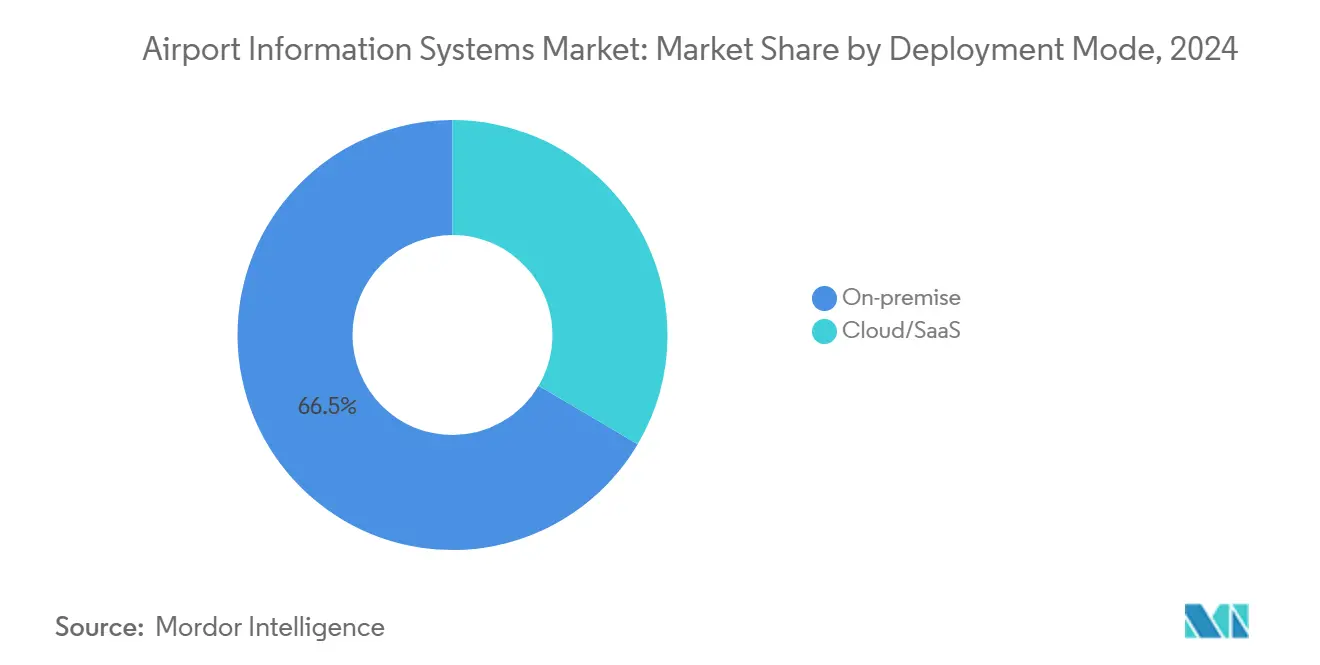

- Par mode de déploiement, les solutions sur site ont commandé 66,52 % de la taille du marché des systèmes d'information aéroportuaire en 2024, mais les solutions cloud/SaaS croissent à un TCAC de 8,22 % jusqu'en 2030.

- Par taille d'aéroport, les hubs de Classe A ont capturé 43,12 % des revenus en 2024, tandis que les aéroports de Classe D montrent l'expansion la plus rapide à un TCAC de 5,67 %.

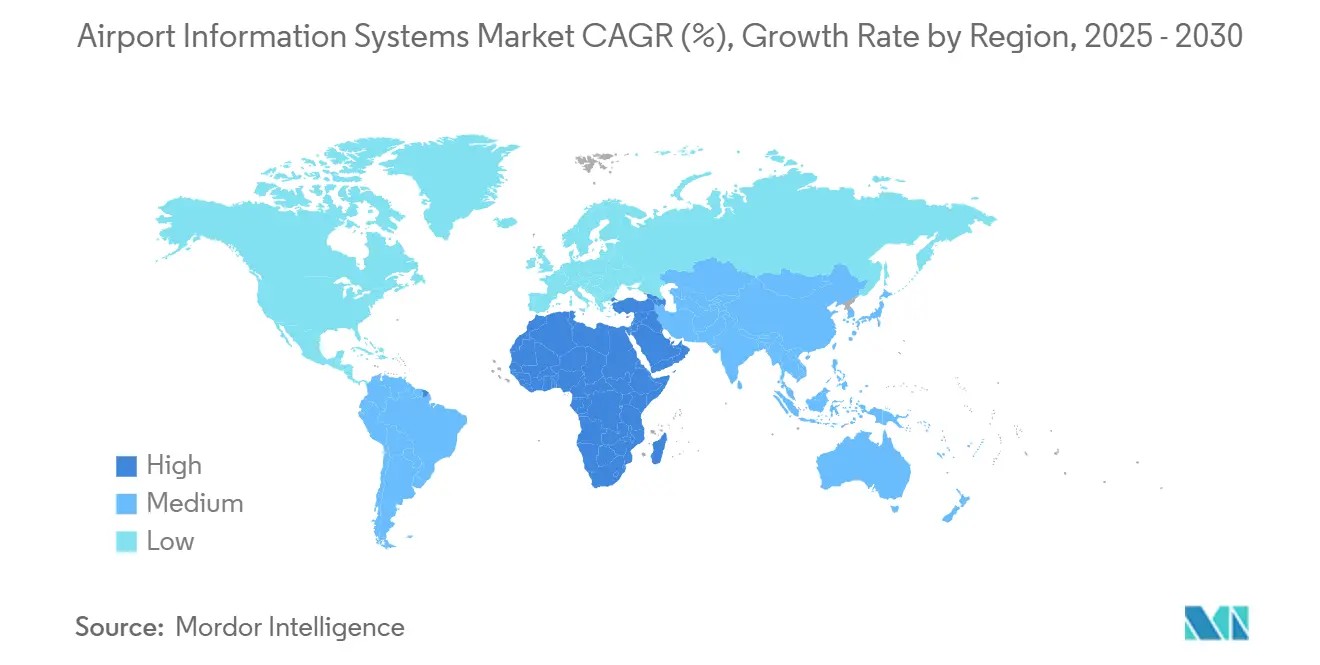

- Par géographie, l'Asie-Pacifique a détenu 28,90 % des revenus en 2024 ; la région Moyen-Orient et Afrique devrait enregistrer le TCAC le plus élevé de 5,30 %.

Tendances et insights du marché mondial des systèmes d'information aéroportuaire

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Reprise soutenue et croissance du trafic aérien mondial de passagers | +1.2% | Mondial ; l'APAC mène la reprise | Moyen terme (2-4 ans) |

| Programmes accélérés de modernisation et d'expansion des aéroports | +0.8% | APAC et MEA | Long terme (≥ 4 ans) |

| Focus sur l'expérience passagers alimentant l'auto-service et la biométrie | +0.6% | Amérique du Nord et UE premiers adopteurs | Court terme (≤ 2 ans) |

| Poussée d'adoption de la prise de décision collaborative aéroportuaire (A-CDM) | +0.4% | L'Europe mène ; l'APAC et l'Amérique du Nord suivent | Moyen terme (2-4 ans) |

| Déploiement de réseaux 5G/privés permettant l'analytique en temps réel | +0.3% | Amérique du Nord et APAC | Moyen terme (2-4 ans) |

| Mandats de traitement sans contact motivés par la santé | +0.2% | Poussée réglementaire mondiale | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Reprise soutenue du trafic aérien mondial de passagers

Le nombre de passagers a rebondi aux niveaux de 2019 dans plusieurs grands marchés intérieurs, incitant les aéroports à recalibrer les prévisions de composition de flottes à long terme, les algorithmes d'allocation de portes et les capacités de tri des bagages. Les subventions d'infrastructure aéroportuaire FAA totalisant 289 millions USD réparties sur 129 installations américaines en 2024 signalent la confiance politique que la demande restera à la hausse. Plutôt que de revenir aux expansions de superficie, les opérateurs mettent en œuvre des moteurs de demande prédictive qui déplacent les portes et le personnel en temps réel, une leçon tirée de la volatilité de l'ère pandémique. La suite de prévision IA de Brussels Airport a réduit les tampons de ressources de réserve tout en maintenant les objectifs de niveau de service. En Asie-Pacifique, le trafic intérieur chinois a dépassé les sommets pré-pandémiques fin 2024, accélérant les commandes de passerelles d'embarquement automatisées et de comptoirs d'enregistrement dynamiques. Ces modèles poussent collectivement le marché des systèmes d'information aéroportuaire vers des plateformes qui peuvent ajuster les parcours passagers heure par heure.

Programmes accélérés de modernisation et d'expansion des aéroports

Les programmes de capital à grande échelle ont compressé les délais de décennies à des cycles de plan uniques tandis que les autorités couplent les reconstructions physiques avec des jumeaux numériques complets. L'initiative SMForward de 1,3 milliard USD de Sacramento International Airport aligne sept projets simultanés sur une épine dorsale de données commune programmée pour achèvement en 2028. Le plan de 9 milliards USD d'O'Hare utilise une base de données cloud commune pour que les entrepreneurs en béton, les intégrateurs de systèmes et les compagnies aériennes téléchargent les mises à jour d'étapes en temps quasi réel. La FAA a signalé 51 sous-systèmes de contrôle du trafic aérien non durables, débloquant des fenêtres d'approvisionnement accélérées pour des packages de modernisation clés en main. Dans le Golfe, l'Arabie Saoudite regroupe les contrats de construction de terminaux avec l'intégration obligatoire de couloirs biométriques et de robots d'assistance au sol IA sous les directives Vision 2030. Ces programmes élèvent les attentes de fonctionnalité de base, tirant les petits aéroports vers des architectures similaires grâce aux stipulations de subventions gouvernementales, et étendant le marché des systèmes d'information aéroportuaire plus profondément dans les installations de niveau intermédiaire.

Focus sur l'expérience passagers avec l'auto-service et la biométrie

L'enquête 2023 de l'IATA a révélé que 75 % des voyageurs préfèrent la validation biométrique aux passeports, citant la vitesse et la commodité. La TSA permet désormais aux permis de conduire de téléphones mobiles d'effacer les contrôles d'identité dans 25 grands aéroports américains, démontrant un pivot réglementaire vers les identifiants numériques.[1]Transportation Security Administration, "TSA tests mobile driver's license identity verification," tsa.gov Les kiosques de reconnaissance faciale de NEC à Haneda traitent 100 passagers par minute, libérant l'espace autrefois consacré aux files serpentines. Les compagnies aériennes rapportent des réductions de personnel de 15-20 % aux points de contrôle de documents manuels après le déploiement biométrique, redirigeant le personnel vers des rôles de service client à plus haute valeur. Les aéroports intégrant la biométrie à travers le dépôt de bagages, la sécurité, l'entrée en salon et l'embarquement obtiennent des identifiants voyageurs unifiés qui alimentent l'analytique de fidélité et les moteurs de personnalisation duty-free. Le résultat est un rendement de revenus plus fort par passager, renforçant l'élan d'investissement dans le marché des systèmes d'information aéroportuaire.

Poussée d'adoption de la prise de décision collaborative aéroportuaire (A-CDM)

Initialement une meilleure pratique UE, l'A-CDM est devenu un standard d'opérations mondial car il génère une ' capacité virtuelle ' sans travaux de piste lourds en capital. L'optimisation porte-à-départ d'Auckland International Airport a réduit les temps d'attente de huit minutes, soit environ un créneau de départ à fuselage étroit, augmentant les comptes de mouvements de pointe quotidiens. Stuttgart Airport lie ses tableaux de bord A-CDM aux modules de comptabilité carbone qui enregistrent les réductions de roulage de sortie par rapport aux limites d'émissions UE. Les aéroports américains adoptent des cadres similaires alors que la FAA mandate le partage de données de mouvement de surface via System Wide Information Management (SWIM). Les fournisseurs pré-regroupent maintenant l'A-CDM avec la gestion des ressources, l'information de vol et les modules de facturation, élevant les ensembles de fonctionnalités de niveau d'entrée. Alors que plus d'aéroports rejoignent les échanges de données ANSP régionaux, le marché des systèmes d'information aéroportuaire voit une demande plus élevée pour les API ouvertes et les dictionnaires de données communs.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Investissement en capital significatif et complexité d'intégration | −0.9% | Mondial ; plus lourd sur les petits aéroports | Long terme (≥ 4 ans) |

| Préoccupations croissantes concernant les vulnérabilités de cybersécurité et la confidentialité des données | −0.6% | UE et Amérique du Nord avec des règles strictes | Moyen terme (2-4 ans) |

| Systèmes hérités propriétaires limitant l'interopérabilité inter-plateformes | −0.4% | Amérique du Nord et Europe | Long terme (≥ 4 ans) |

| Pénurie d'expertise en analytique avancée et IT parmi les opérateurs d'aéroports | −0.3% | Régions en développement | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Investissement en capital significatif et complexité d'intégration

Les révisions de bout en bout combinent souvent les mises à niveau de pistes, les rénovations sismiques et les rafraîchissements IT, produisant des cartes d'interface à plusieurs couches qui gonflent le risque de projet. La FAA estime que plusieurs remplacements d'automatisation de tours pourraient prendre huit ans en raison des validations de cas de sécurité. La reconstruction de 2,6 milliards USD du Terminal 3 West de San Francisco International entremêle le séquençage d'acier structural avec les bases de cybersécurité, démontrant comment les tâches non-IT peuvent retarder les basculements de système. Les petits aéroports manquent d'architectes d'intégration internes, les laissant dépendants de fournisseurs clés en main dont les offres groupées peuvent dépasser les plafonds budgétaires. Les contraintes de financement, par conséquent, reportent de nombreux déploiements jusqu'à ce que les cycles de subventions s'alignent, gardant des portions du marché des systèmes d'information aéroportuaire verrouillées derrière des obstacles de capital.

Préoccupations croissantes concernant les vulnérabilités de cybersécurité et la confidentialité des données

Les incidents cyber dans l'aviation ont bondi de 131 % entre 2022 et 2023, ponctués par la panne CrowdStrike qui a forcé 4 000 annulations de vols et 550 millions USD de pertes pour un seul transporteur. Les règles NIS 2 de l'UE contraignent maintenant les entités d'infrastructure critique à allouer environ 9 % des dépenses IT à la sécurité d'ici 2026.[2]European Union Agency for Cybersecurity, "NIS 2 Directive: Budgetary implications," enisa.europa.eu La conformité signifie l'évaluation continue des vulnérabilités, la segmentation des réseaux de technologie opérationnelle (OT) et l'authentification multi-facteurs à travers les systèmes orientés passagers. Ces dépenses détournent les fonds de l'innovation et augmentent le coût total de possession. La décision de SITA de s'associer avec Palo Alto Networks souligne comment les fournisseurs répondent en intégrant des cadres de sécurité dans les plans de plateforme. Cependant, les licences supplémentaires augmentent les coûts à court terme et modèrent le tempo d'expansion du marché des systèmes d'information aéroportuaire.

Analyse des segments

Par application : La sécurité stimule la croissance au milieu du focus passagers

Les plateformes de sécurité s'étendront à un TCAC de 5,89 % jusqu'en 2030 alors que les aéroports contrent les menaces cyber et physiques croissantes. La technologie d'information passagers représente toujours 35,41 % des revenus 2024, cimentant son rôle comme épine dorsale orientée public du marché des systèmes d'information aéroportuaire. Les portes biométriques de passage frontalier, les systèmes d'intrusion périmétrique et l'analytique vidéo améliorée par IA dominent les nouveaux investissements, tandis que les affichages traditionnels de statut de vol migrent vers les tableaux de bord cloud. La taille du marché des systèmes d'information aéroportuaire allouée aux plateformes de sécurité devrait grimper fortement une fois que les architectures de confiance zéro deviennent obligatoires sous les réglementations américaines et UE à venir.

Le logiciel d'assistance au sol s'intègre avec les flux d'information passagers pour atténuer les écarts de personnel, réduisant les temps de rotation au milieu de pénuries de main-d'œuvre persistantes. Les modules de finance et opérations prennent de l'élan des migrations cloud qui compressent les cycles de génération de rapports dans des hubs tels que Hartsfield-Jackson Atlanta. Les applications de maintenance croissent alors que les moteurs d'analytique prédictive comme Honeywell Ensemble convertissent les données de santé moteur en ordres de travail automatisés, réduisant les temps d'arrêt non planifiés.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par zone système : L'intégration terminale s'accélère

Les suites côté terminal ont mené le marché des systèmes d'information aéroportuaire avec 52,78 % des revenus en 2024, grâce à l'adoption généralisée de kiosques d'auto-service à usage commun et de systèmes de contrôle des départs. Pourtant, les solutions côté piste dépassent avec un TCAC de 6,12 % alors que les aéroports contraints en capacité s'appuient sur les flux de tours distantes, la surveillance collaborative et les lacs de données routables.

Les systèmes d'affichage d'information de vol et les bases de données d'opérations aéroportuaires partagent maintenant des flux temps réel avec les modules de gestion des ressources côté piste, permettant l'allocation de portes basée sur les données et le séquençage de poussée. L'adoption du IATA CUSS Toolkit continue d'ancrer l'interopérabilité, tandis que les kiosques biométriques à l'aéroport Haneda de Tokyo signalent le prochain bond vers les terminaux sans files d'attente. Côté piste, les procédures d'arrivée point-merge à l'aéroport de Lisbonne ont abaissé les retards cumulatifs de 200 000 minutes, prouvant le ROI de l'expansion numérique plutôt que physique.

Par mode de déploiement : L'accélération cloud transforme l'infrastructure

Les piles sur site comprennent encore 66,52 % des déploiements 2024, reflétant les investissements historiques et les règles de souveraineté. Le Cloud/SaaS, cependant, croît à 8,22 % TCAC alors que les opérateurs pivotent vers des modèles d'abonnement qui réduisent les cycles de rafraîchissement matériel. Par exemple, les 43 aéroports norvégiens d'Avinor partagent maintenant un hub cloud Amadeus qui supporte des agents itinérants qui effectuent l'enregistrement n'importe où dans un terminal.

Les grands hubs déploient des configurations hybrides dans lesquelles les services critiques pour la mission-tels que la surveillance et les journaux de sécurité-résident sur des serveurs locaux durcis. En même temps, l'analytique passagers et les outils de gestion de revenus fonctionnent dans des centres de données hyperscale. La flexibilité de ce modèle déplace les critères d'approvisionnement des étiquettes de prix de dépenses en capital vers le coût total de possession et l'accréditation de cybersécurité.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par taille d'aéroport : Les aéroports régionaux stimulent la croissance

Les hubs de Classe A capturent 43,12 % des dépenses 2024 en raison des volumes de transactions élevés et des besoins d'intégration complexes. Pourtant, les aéroports de Classe D présentent le TCAC le plus rapide de 5,67 % grâce aux déploiements cloud simplifiés et au support de subventions ciblées. La taille du marché des systèmes d'information aéroportuaire pour les petits aéroports gagne de l'élan du pool de subventions de 289 millions USD de la FAA, qui earmarks des fonds pour les tours numériques, les dépôts de bagages en libre-service et la surveillance électronique des dangers de la faune.

La plateforme de reconnaissance faciale DigiYatra de SITA s'étend maintenant sur 40 installations de niveau intermédiaire de Airports Authority of India (AAI), prouvant que les outils modernes de flux passagers peuvent s'adapter aux terminaux à volume modéré. Pendant ce temps, les aéroports de Classe B et C exploitent des lacs de données partagés pour atteindre une résilience de niveau entreprise sans installations sur site uniques, rétrécissant l'écart technologique avec les méga-hubs mondiaux.

Analyse géographique

L'Asie-Pacifique détient 28,90 % des revenus en 2024, alimentée par des programmes d'investissement souverains dépassant 240 milliards USD jusqu'en 2035, incluant Singapore Changi Terminal 5 et le mégaprojet Long Thanh du Vietnam.[3]Changi Airport Group, "Terminal 5 project overview," changiairport.com Ces constructions verts intègrent l'immigration biométrique, la manutention des bagages basée sur l'IA et les centres de données alimentés par des énergies renouvelables dès l'étape du plan, intégrant la résilience numérique dans les prévisions de capacité à long terme.

Le Moyen-Orient et l'Afrique mènent la croissance à un TCAC de 5,30 %. L'expansion de 35 milliards USD d'Al Maktoum International de Dubaï vise 260 millions de passagers annuels, tandis qu'Abu Dhabi installe un éclairage de guidage sur tout le tarmac et des radars avancés de mouvement de surface. Vision 2030 de l'Arabie Saoudite canalise des fonds de plusieurs milliards de dollars vers de nouveaux terminaux à Riyadh et NEOM. En conséquence, le marché des systèmes d'information aéroportuaire dans le Golfe s'incline vers de grands contrats intégrés qui combinent robots à bagages, centres de commande alimentés par IA et couloirs de contrôle frontalier biométriques.

L'Amérique du Nord investit dans l'extension de vie et les rénovations numériques pour les actifs vieillissants. L'analyse FAA montre 37 % des 138 systèmes de tours comme non durables, débloquant des tranches de modernisation de milliards de dollars earmarkées pour la surveillance d'architecture ouverte et les modules de tours virtuelles. O'Hare et Dallas-Fort Worth mènent chacun des projets de 9 milliards USD qui alignent les révisions de béton avec l'analytique cloud. L'Europe standardise sur le système d'entrée/sortie (EES), incitant à l'adoption rapide de kiosques d'inscription biométrique et d'eGates de passeport automatisés pour se conformer aux réglementations pan-UE. L'Amérique du Sud adopte une approche fragmentée : les cinq premiers aéroports du Brésil installent RFID de suivi des bagages et des unités de dépôt de bagages en libre-service pour gérer les rebonds de trafic liés aux booms de tourisme domestique.

Paysage concurrentiel

Le marché des systèmes d'information aéroportuaire affiche une fragmentation moyenne : une poignée de fournisseurs de bout en bout représentent une part importante, mais des dizaines d'acteurs de niche fournissent des modules spécialisés ou un support régional. SITA maintient la portée la plus large grâce aux contrats pluriannuels de réseau, bagages et traitement passagers, tels que l'extension actuelle de cinq ans à Heathrow.[4]SITA, "Heathrow extends network contract," sita.aero Thales et Collins Aerospace sécurisent des projets aéroportuaires liés à l'avionique qui unifient la gestion du trafic côté piste avec la sécurité côté terminal, exploitant les portefeuilles de capteurs internes.

Les partenariats stratégiques définissent les feuilles de route produits. SITA et IDEMIA combinent la vision par ordinateur avec la gestion d'identité pour créer des flux de bagages sans contact, tandis que la pile IA Watson X d'IBM soutient l'architecture native numérique de Riyadh Air avant ses débuts 2025. Honeywell s'aligne avec NXP Semiconductors pour fusionner les dispositifs de périphérie d'aéroport avec les données de cockpit autonomes, se positionnant pour les infrastructures Advanced Air Mobility. La spécialisation en cybersécurité émerge comme différenciateur : les entreprises de niche coopèrent avec les intégrateurs axés aéroports pour certifier les pare-feu de technologie opérationnelle contre les normes de sécurité aviation strictes.

La tarification se déplace vers des modèles basés sur les résultats dans lesquels les fournisseurs garantissent des améliorations de débit ou des gains d'utilisation d'actifs. Cette tendance récompense les fournisseurs capables de surveiller les KPI en direct via l'analytique intégrée, approfondissant ainsi l'adhésion des comptes et élevant les coûts de changement.

Leaders de l'industrie des systèmes d'information aéroportuaire

-

SITA

-

Honeywell International Inc.

-

THALES Group

-

Indra Sistemas, S.A.

-

Amadeus IT Group, S.A.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Janvier 2025 : SITA et Palo Alto Networks ont annoncé un partenariat pour durcir les applications aéroportuaires contre les menaces cyber croissantes.

- Novembre 2024 : L'aéroport international de Taipei Taoyuan (TPE) à Taïwan s'est associé avec SITA, un fournisseur de technologie de transport aérien, pour implémenter des solutions de kiosques d'enregistrement, moderniser les systèmes de traitement des passagers et améliorer l'expérience aéroportuaire.

- Juillet 2024 : SITA a signé un accord d'extension de cinq ans avec l'aéroport de Heathrow pour maintenir et améliorer l'infrastructure réseau de l'aéroport. L'accord inclut la fourniture de services réseau, télécommunications et connectivité et l'implémentation de nouvelles solutions pour les entreprises de Heathrow.

Portée du rapport sur le marché mondial des systèmes d'information aéroportuaire

Un système d'information aéroportuaire consiste en un ensemble de modules intégrés dans un logiciel de gestion aéroportuaire qui facilitent les aspects opérationnels de l'aéroport.

Le marché des systèmes d'information aéroportuaire est segmenté par application, type et géographie. Par application, le marché est segmenté en maintenance, assistance au sol, finance et opérations, sécurité et information passagers. Par type, le marché est segmenté en côté piste et côté terminal. Les opérations côté piste incluent la gestion du trafic aérien, la maintenance d'aéronefs et le stationnement d'aéronefs, tandis que les opérations côté terminal incluent la manutention des bagages, les systèmes d'enregistrement, etc. Le rapport couvre également les tailles de marché et les prévisions pour le marché des systèmes d'information aéroportuaire dans 18 pays à travers les principales régions. Pour chaque segment, le dimensionnement du marché et les prévisions ont été effectués basés sur la valeur (USD).

| Maintenance |

| Assistance au sol |

| Finance et opérations |

| Sécurité |

| Information passagers |

| Systèmes côté piste | Systèmes d'affichage d'information de vol (FIDS) |

| Base de données d'opérations aéroportuaires (AODB) | |

| Systèmes de gestion des ressources (RMS) | |

| Intégration de gestion du trafic aérien (ATM) | |

| Systèmes côté terminal | Systèmes de contrôle des départs (DCS) |

| Traitement passagers à usage commun (CUPPS/CUTE) | |

| Kiosques d'auto-service et signalétique numérique |

| Sur site |

| Cloud/SaaS |

| Classe A |

| Classe B |

| Classe C |

| Classe D |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie Saoudite |

| Émirats arabes unis | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Reste de l'Afrique | ||

| Par application | Maintenance | ||

| Assistance au sol | |||

| Finance et opérations | |||

| Sécurité | |||

| Information passagers | |||

| Par zone système | Systèmes côté piste | Systèmes d'affichage d'information de vol (FIDS) | |

| Base de données d'opérations aéroportuaires (AODB) | |||

| Systèmes de gestion des ressources (RMS) | |||

| Intégration de gestion du trafic aérien (ATM) | |||

| Systèmes côté terminal | Systèmes de contrôle des départs (DCS) | ||

| Traitement passagers à usage commun (CUPPS/CUTE) | |||

| Kiosques d'auto-service et signalétique numérique | |||

| Par mode de déploiement | Sur site | ||

| Cloud/SaaS | |||

| Par taille d'aéroport | Classe A | ||

| Classe B | |||

| Classe C | |||

| Classe D | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| Australie | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Sud | Brésil | ||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie Saoudite | |

| Émirats arabes unis | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Reste de l'Afrique | |||

Questions clés répondues dans le rapport

Quel est le taux de croissance projeté du marché des systèmes d'information aéroportuaire jusqu'en 2030 ?

Le marché des systèmes d'information aéroportuaire est évalué à 4,20 milliards USD en 2025 et devrait atteindre 5,04 milliards USD d'ici 2030, progressant à un TCAC de 3,73 %.

Quel segment d'application croît le plus rapidement ?

Les plateformes de sécurité mènent la croissance avec un TCAC de 5,89 % alors que les aéroports priorisent la cyber-résilience et les contrôles périmètriques biométriques.

Pourquoi les déploiements cloud gagnent-ils en traction dans l'IT aéroportuaire ?

Les solutions Cloud/SaaS croissent à un TCAC de 8,22 % car elles réduisent les cycles de rafraîchissement matériel, permettent l'analytique prédictive et supportent la standardisation multi-aéroports sans grandes dépenses en capital.

Quelle région verra la croissance la plus élevée jusqu'en 2030 ?

La région Moyen-Orient et Afrique est prête à enregistrer un TCAC de 5,30 % grâce aux méga-projets tels que l'expansion Al Maktoum International de Dubaï et les investissements Vision 2030 de l'Arabie Saoudite.

Comment les petits aéroports adoptent-ils des systèmes d'information avancés ?

Les aéroports de Classe D exploitent les subventions fédérales et les plateformes basées cloud pour déployer reconnaissance faciale, tours numériques et automatisation des bagages, atteignant un TCAC de 5,67 % qui dépasse les plus grands hubs.

Qu'est-ce qui stimule les partenariats de fournisseurs dans ce marché ?

Les aéroports demandent des solutions intégrées basées sur les résultats qui regroupent réseau, biométrie, analytique et cybersécurité, incitant aux collaborations comme SITA-IDEMIA pour l'imagerie de bagages par vision par ordinateur et IBM-Riyadh Air pour les opérations activées par IA.

Dernière mise à jour de la page le: