Taille et part du marché de la gestion du trafic aérien

Analyse du marché de la gestion du trafic aérien par Mordor Intelligence

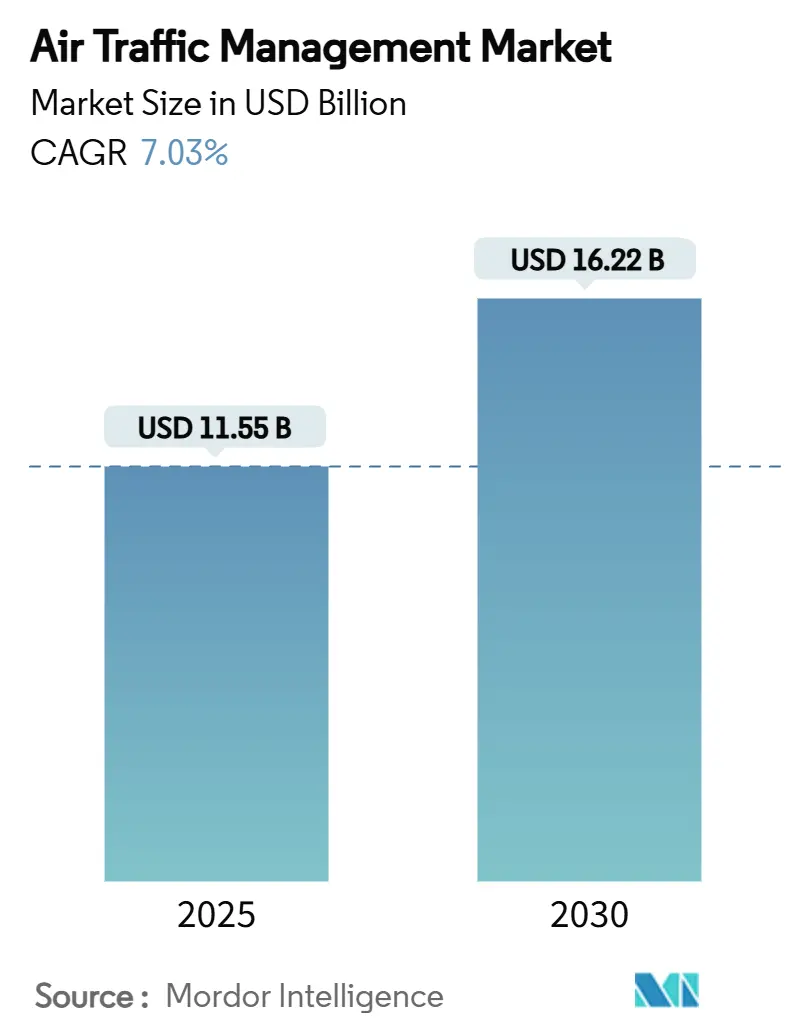

La taille du marché mondial de la gestion du trafic aérien est estimée à 11,55 milliards USD en 2025, et devrait atteindre 16,22 milliards USD d'ici 2030, traduisant un TCAC stable de 7,03 % sur la période de prévision. La demande robuste provient du besoin du secteur aéronautique de remplacer les infrastructures héritées, d'intégrer la surveillance basée sur satellite, et de gérer des volumes de trafic sans précédent. La Federal Aviation Administration (FAA) confirme que 285 de ses 313 installations de contrôle du trafic aérien restent sous-dotées, soulignant des goulots d'étranglement de capacité urgents qui accélèrent les achats de technologie. L'expansion de programmes aéroportuaires de plusieurs milliards de dollars en Asie, les mandats généralisés pour l'Automatic Dependent Surveillance-Broadcast (ADS-B), et l'augmentation des opérations d'aéronefs sans pilote renforcent collectivement les perspectives de croissance positive pour le marché de la gestion du trafic aérien. Les efforts de modernisation financés par les gouvernements tels que le programme NextGen des États-Unis, l'initiative SESAR Digital Sky de l'Europe, et des investissements similaires dans les hubs émergents fournissent un pipeline de revenus stable pour les fournisseurs de systèmes. Pendant ce temps, le passage vers la gestion des flux basée sur l'IA et les architectures cloud-natives illustre comment l'innovation centrée sur les logiciels pilote désormais une plus grande part des dépenses clients au sein du marché de la gestion du trafic aérien.

Points clés du rapport

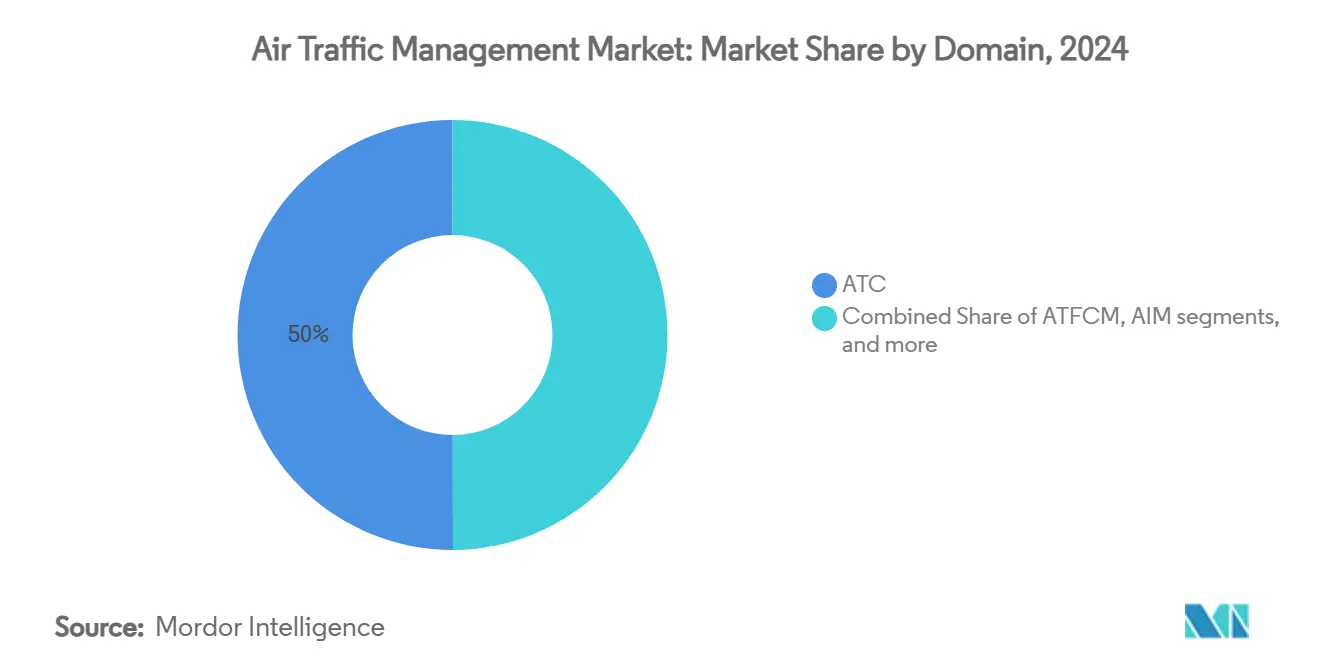

- Par domaine, le contrôle du trafic aérien détenait 50,04 % de la part de marché en 2024 ; la gestion du trafic sans pilote devrait croître à un TCAC de 9,45 % jusqu'en 2030.

- Par composant, le matériel représentait 67,21 % de la taille du marché de la gestion du trafic aérien en 2024, tandis que les logiciels devraient s'étendre à un TCAC de 8,21 % d'ici 2030.

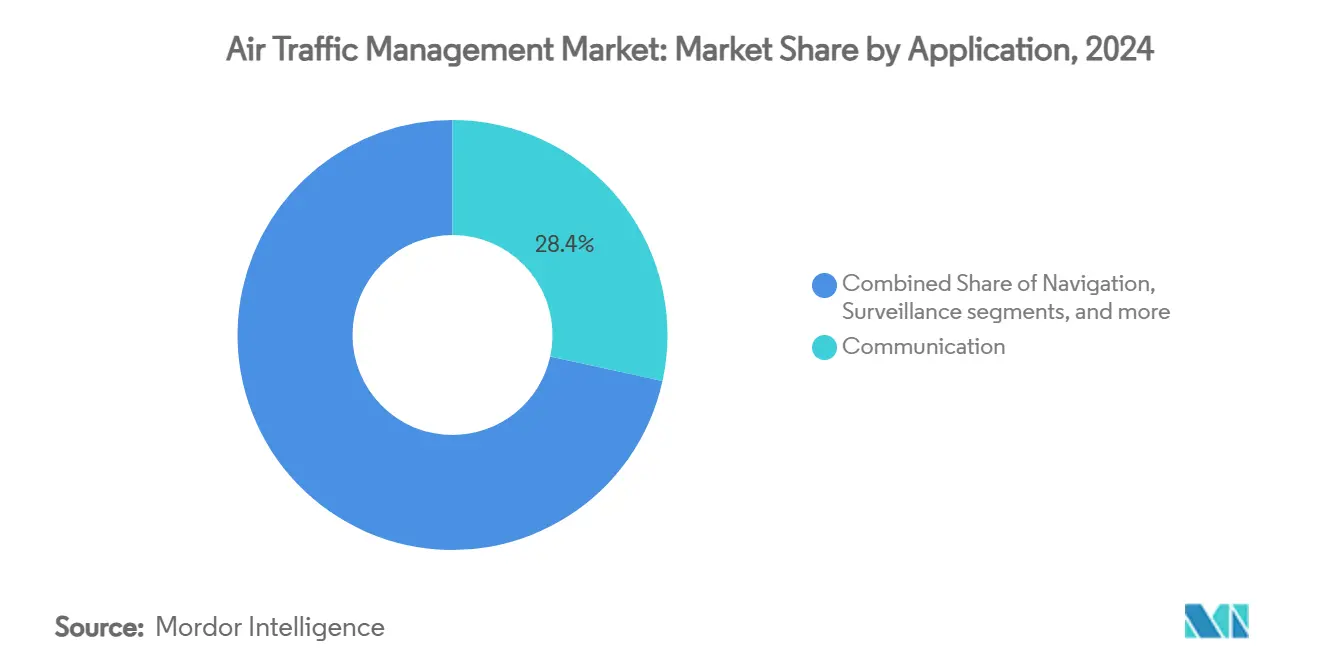

- Par application, la communication menait avec une part de 28,44 % de la taille du marché de la gestion du trafic aérien en 2024 ; l'automatisation et l'aide à la décision progressent à un TCAC de 8,98 % jusqu'en 2030.

- Par utilisation finale, l'aviation commerciale dominait avec 66,28 % de part de revenus en 2024, tandis que les opérations de mobilité aérienne urbaine/drones ont enregistré un TCAC de 10,21 % d'ici 2030.

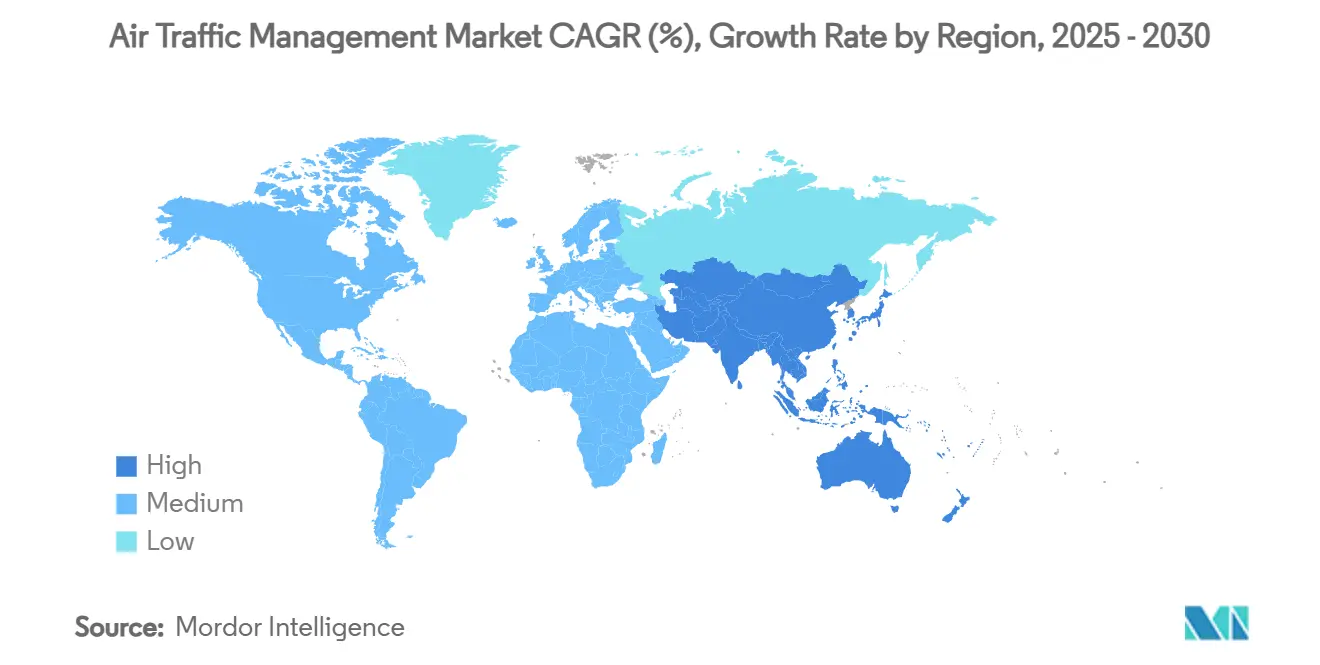

- Par géographie, l'Amérique du Nord commandait 30,20 % de la part du marché de la gestion du trafic aérien en 2024 ; l'Asie-Pacifique représente la région à croissance la plus rapide avec un TCAC de 8,45 % jusqu'en 2030.

Tendances et perspectives du marché mondial de la gestion du trafic aérien

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Expansion de l'infrastructure aéroportuaire pour soutenir l'augmentation du trafic aérien | +1.8% | Mondial, concentré en APAC et MEA | Moyen terme (2-4 ans) |

| Mandats réglementaires pour l'ADS-B et la navigation basée sur les performances (PBN) | +1.2% | Amérique du Nord et Europe | Court terme (≤ 2 ans) |

| Augmentation des opérations de drones commerciaux nécessitant l'intégration U-space/UTM | +1.5% | Amérique du Nord, Europe, APAC | Moyen terme (2-4 ans) |

| Investissements majeurs dans les programmes NextGen et SESAR digital sky | +1.0% | Amérique du Nord et Europe | Long terme (≥ 4 ans) |

| Adoption de solutions de gestion des flux du trafic aérien basées sur l'IA | +0.9% | Mondial | Moyen terme (2-4 ans) |

| Incitations pour les trajectoires de vol durables et les systèmes ATM compatibles SAF | +0.6% | Europe et Amérique du Nord | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Expansion de l'infrastructure aéroportuaire pour soutenir l'augmentation du trafic aérien

Les programmes de développement aéroportuaire évalués à 1 000 milliards USD au Moyen-Orient, en Afrique et en Asie du Sud redéfinissent les besoins de capacité et stimulent le marché de la gestion du trafic aérien. La ville-aéroport méga prévue d'Éthiopie gérera 110 millions de passagers annuellement-plus que quadrupler la capacité actuelle du pays-et stimulera la demande pour des logiciels de résolution de conflits évolutifs. Le redéveloppement de l'aéroport international Al Maktoum de 35 milliards USD aux Émirats arabes unis intègre la capacité ATM de nouvelle génération dès le premier jour, évitant les modifications coûteuses. L'objectif de l'Inde de plus de 220 nouveaux aéroports d'ici 2035 élève encore les exigences pour des systèmes de surveillance, navigation et communication interopérables au sein du marché de la gestion du trafic aérien. Ces expansions à grande échelle amplifient la complexité de la gestion des flux, stimulant le déploiement accéléré de plateformes d'automatisation basées sur l'IA.

Mandats réglementaires pour l'ADS-B et la navigation basée sur les performances (PBN)

L'équipement obligatoire ADS-B continue de s'étendre au-delà des premiers adopteurs. NAV CANADA a imposé l'ADS-B Out dans l'espace aérien domestique de classe B en mai 2024, illustrant comment les régulateurs compriment les délais de conformité. Douze nations imposent désormais des règles ADS-B pour les corridors désignés, tandis que le cadre PBN de l'OACI fournit des références collaboratives pour harmoniser la mise en œuvre. Le règlement européen 2023/1770 mis à jour maintient l'élan de modernisation malgré l'abrogation de la règle antérieure de 2011, garantissant la continuité des mises à niveau matérielles et logicielles pour le marché de la gestion du trafic aérien. La variabilité des mandats régionaux défie encore les opérateurs de flotte, mais elle garantit une demande soutenue pour l'avionique de surveillance et l'infrastructure au sol tout au long de la décennie.

Augmentation des opérations de drones commerciaux nécessitant l'intégration U-Space/UTM

Les lettres d'acceptation de la FAA pour les vols de drones commerciaux au-delà de la ligne de vue visuelle marquent un changement pivot vers des opérations de routine à basse altitude. Les efforts parallèles dans le cadre U-Space de l'Europe et les projets pilotes Asie-Pacifique, tels que le déploiement Thales-Thaicom de la Thaïlande, soulignent l'élan mondial vers des solutions UTM unifiées. Ces initiatives obligent les fournisseurs de services de navigation aérienne à adopter des API cloud, des échanges de données sécurisés, et des outils de connaissance situationnelle en temps réel qui coexistent avec les domaines ATC traditionnels, élargissant le marché de la gestion du trafic aérien. La fragmentation réglementaire aux frontières persiste, mais les réglementations en attente-telles que la partie 108 américaine-devraient formaliser les normes interopérables.

Investissements majeurs dans les programmes NextGen et SESAR Digital Sky

La modernisation NextGen a déjà livré 12,4 milliards USD d'avantages quantifiés et reste sur la voie de 36 milliards USD d'ici 2040.[1]FAA, "NextGen Annual Report 2024," faa.gov En Europe, le plan directeur ATM 2025 de l'entreprise commune SESAR identifie 10 priorités axées sur les opérations basées sur les données et durables.[2]SESAR Joint Undertaking, "ATM Master Plan 2025," sesarju.eu Les coopératives régionales, exemplifiées par l'alliance COOPANS passant au TopSky-ATC One de Thales, illustrent les économies d'échelle qui accélèrent l'harmonisation technologique. Bien que le Government Accountability Office américain avertisse que certains jalons pourraient glisser au-delà de 2025, le pipeline de financement assure un volume d'achat substantiel pour les vendeurs à travers le marché de la gestion du trafic aérien.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Risques de cybersécurité dans les systèmes ATM virtualisés et centrés sur le réseau | -0.8% | Mondial, intensifié dans les marchés développés | Court terme (≤ 2 ans) |

| Exigences élevées de capital pour la transition du radar vers les CNS/ATM basés sur satellite | -1.2% | Marchés en développement | Moyen terme (2-4 ans) |

| Lacunes de main-d'œuvre des fournisseurs de services de navigation aérienne (ANSP) et fatigue des contrôleurs | -1.5% | Amérique du Nord et Europe | Court terme (≤ 2 ans) |

| Manque d'alignement réglementaire pour la mise en œuvre UTM transfrontalière | -0.7% | Régions frontalières mondiales | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Risques de cybersécurité dans les systèmes ATM virtualisés et centrés sur le réseau

Une hausse de 131 % des cyberattaques liées à l'aviation entre 2022 et 2023 souligne les vulnérabilités créées par l'adoption du cloud et les réseaux interconnectés. Le règlement Part-IS à venir d'EASA intégrera la surveillance des risques cyber dans les règles de sécurité du trafic aérien d'ici 2025, mais les écarts de maturité entre les régions restent significatifs. Les campagnes de rançongiciels contre les compagnies aériennes et les équipementiers aérospatiaux, incluant une augmentation de six fois rapportée par Resecurity, indiquent le potentiel d'effets en cascade sur l'infrastructure opérationnelle du marché de la gestion du trafic aérien. Bien que les ANSP investissent dans des architectures zéro-confiance et la segmentation, le coût et la complexité de la conformité complète amortissent les budgets de modernisation à court terme.

Exigences élevées de capital pour la transition du radar vers les CNS/ATM basés sur satellite

Le chemin de mise à niveau du radar basé au sol vers la communication et navigation par satellite exige de grandes dépenses en capital. Les économies en développement peinent souvent à sécuriser un financement pluriannuel même lorsque les avantages opérationnels sont clairs, retardant les cycles de renouvellement matériel au sein du marché de la gestion du trafic aérien. Les mécanismes de financement multilatéraux s'étendent, mais la volatilité des devises et les contraintes fiscales allongent encore les délais d'achat, particulièrement en Afrique et en Amérique du Sud.

Analyse des segments

Par domaine : dominance ATC au milieu de l'émergence UTM

Le contrôle du trafic aérien (ATC) a conservé 50,04 % de la part du marché de la gestion du trafic aérien en 2024, soulignant son rôle fondamental pour maintenir l'aviation avec pilote sûre et efficace. La gestion du trafic sans pilote (UTM) se développe à un TCAC de 9,45 % alors que les régulateurs autorisent les vols de drones au-delà de la ligne de vue visuelle, rendant les logiciels d'intégration essentiels pour la capacité future. La taille du marché de la gestion du trafic aérien allouée à l'ATC continue de croître en termes absolus, mais sa part se modérera alors que les plateformes UTM gagnent la priorité de financement dans les budgets nationaux.

Les plateformes de gestion des flux et de la capacité du trafic aérien (ATFCM) et de gestion de l'information aéronautique (AIM) se confondent de plus en plus avec les fonctions ATC centrales, poussées par la demande pour des tableaux de bord de conscience situationnelle unifiés. Les suites intégrées comme TopSky de Thales fournissent une surveillance consolidée avec et sans pilote, renforçant les opportunités de verrouillage fournisseur dans le marché de la gestion du trafic aérien.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par composant : fondation matérielle soutient l'innovation logicielle

Le matériel a contribué 67,21 % de la taille du marché de la gestion du trafic aérien en 2024, reflétant les mises à niveau radar mandatées, radios numériques et capteurs de surveillance. Le logiciel, cependant, est le composant à croissance la plus rapide à 8,21 % TCAC, bénéficiant de l'aide à la décision IA, hébergement cloud, et modules d'analyse de données qui ajoutent de la valeur post-déploiement.[3]Frequentis, "Voice Communication Systems Market Update," frequentis.com Les revenus de services évoluent parallèlement aux ANSP alors qu'ils externalisent le support de cycle de vie pour gérer la complexité.

Les architectures définies par logiciel permettent un déploiement rapide de fonctionnalités sans visites de site étendues, raccourcissant les périodes de récupération et catalysant un passage du CapEx vers l'OpEx. Ce modèle incite les acteurs établis et nouveaux entrants à prioriser les API ouvertes et les pipelines de livraison continue, remodelant la concurrence dans le marché plus large de la gestion du trafic aérien.

Par application : leadership de la communication face au défi de l'automatisation

Les systèmes de communication représentaient une part de 28,44 % du marché de la gestion du trafic aérien en 2024, poussés par les déploiements mondiaux de plateformes de communication vocale et de données intégrées. Pourtant, l'automatisation et l'aide à la décision ont dépassé toutes les autres applications avec un TCAC de 8,98 %, reflétant le déploiement croissant d'outils de détection de conflit basés sur l'apprentissage automatique, séquencement de piste, et prédiction de trajectoire.

Les mises à niveau de navigation et surveillance restent critiques, passant du radar à la fusion multi-capteurs qui intègre ADS-B, multilatération, et flux satellite. Pourtant, le goulot d'étranglement opérationnel de la charge de travail cognitive humaine crée un argument convaincant pour l'assistance IA en temps réel, élevant la valeur stratégique de l'automatisation au sein du marché de la gestion du trafic aérien.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par utilisation finale : dominance de l'aviation commerciale contestée par la mobilité urbaine

Les transporteurs commerciaux ont généré 66,28 % des revenus de 2024, soutenus par le rebond du trafic post-pandémie et les nouvelles réglementations de durabilité qui intensifient les exigences d'efficacité de l'espace aérien. Les opérations de mobilité aérienne urbaine/drones, avec un TCAC de 10,21 %, remodèlent les attentes du marché en exigeant des corridors de basse altitude, l'intégration de vertiports, et des interfaces UTM évolutives.

Les applications de défense restent stables mais incrémentales, se concentrant sur les communications sécurisées et la coordination civilo-militaire conjointe. L'afflux de projets de décollage et atterrissage verticaux électriques accélère la feuille de route technologique pour la séparation automatisée et la déconfliction, élargissant le marché de la gestion du trafic aérien bien au-delà de l'aviation passagers traditionnelle.

Analyse géographique

L'Amérique du Nord a conservé 30,20 % de la part du marché de la gestion du trafic aérien en 2024 alors que le programme NextGen de la FAA continuait de générer des avantages mesurables de capacité et d'économie de carburant. Cependant, les pénuries de contrôleurs soulignées par 285 installations sous-dotées restreignent le débit à court terme malgré l'augmentation des allocations de capital des budgets fédéraux. Les contrats collaboratifs du Canada avec Indra pour les opérations basées sur les trajectoires et les essais UTM en cours renforcent l'engagement régional envers les services de nouvelle génération.

L'Asie-Pacifique est la région à croissance la plus rapide à un TCAC de 8,45 % jusqu'en 2030, propulsée par les expansions de capacité aéroportuaire telles que l'augmentation des créneaux de Narita de 300 000 à 500 000 vols annuellement. Le déploiement par l'Inde de plus de 220 aéroports d'ici 2035 et les corridors logistiques de drones émergents déverrouillent un marché adressable sizeable de gestion du trafic aérien. Les laboratoires d'innovation Thales à travers Melbourne et Singapour, et la passerelle FTI India de L3Harris positionnent les fournisseurs mondiaux près des centres de demande à forte croissance.[4]L3Harris, "FTI India Communications Gateway," l3harris.com

L'Europe bénéficie de la coordination politique sous le cadre Single European Sky 2+ et d'un plan d'investissement SESAR rafraîchi mettant l'accent sur la numérisation et la durabilité. La migration TopSky-ATC One de COOPANS, couvrant 14 % du trafic continental, montre comment l'achat coopératif aide les petits ANSP à accéder aux solutions de meilleure classe. Les priorités environnementales, incluant le mélange obligatoire de carburant durable, incitent les applications d'optimisation de trajectoire de vol qui s'alignent avec les objectifs de décarbonisation à l'échelle de l'UE, stimulant les dépenses incrémentales au sein du marché de la gestion du trafic aérien.

Paysage concurrentiel

L'industrie de la gestion du trafic aérien est modérément concentrée, avec une poignée de fournisseurs multinationaux maintenant des contrats ANSP à long terme et une expertise réglementaire approfondie. Thales, RTX (Raytheon), L3Harris Technologies, et Indra ancrent la plupart des appels d'offres Tier-1, et chacun exploite des feuilles de route matériel-logiciel intégrées pour sécuriser les renouvellements de contrat. L'attribution FAA de 1,4 milliard USD à quatre vendeurs en décembre 2024 démontre comment les appels d'offres publics cycliques peuvent redistribuer les parts sans éliminer la concurrence.

La différenciation technologique se centre de plus en plus sur les plateformes cloud-natives, architectures ouvertes, et support de décision basé sur l'IA, où les fournisseurs traditionnels centrés sur le matériel s'associent avec des entreprises informatiques pour étendre les capacités. L'OpenSky de Thales, construit avec Sopra Steria, et la suite ManagAir d'Indra exemplifient ce pivot vers les revenus d'abonnement logiciel.

Les startups se concentrant sur l'IA, telles que NoamAI, et les entreprises de surveillance basées sur satellite comme la constellation Thales-Spire Global-ESSP, introduisent des possibilités disruptives et intensifient l'intensité R&D. Leur participation accélère les cycles d'innovation et encourage les acteurs établis à adopter des solutions plus modulaires, élargissant le choix des clients dans le marché de la gestion du trafic aérien.

Leaders de l'industrie de la gestion du trafic aérien

-

Thales Group

-

RTX Corporation

-

L3Harris Technologies, Inc.

-

Honeywell International Inc.

-

Indra Sistemas, S.A.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Novembre 2024 : Indra a acquis Micro Nav, une entreprise de simulateurs ATC et de défense aérienne, et Global ATS, un fournisseur de services de formation, du Quadrant Group. Cette acquisition stratégique renforce la position d'Indra pour répondre aux demandes croissantes de simulateurs ATC et de formation à travers le Royaume-Uni, le Moyen-Orient et les régions Asie-Pacifique.

- Février 2024 : Collins Aerospace (RTX Corporation) a livré des systèmes de navigation, intégration et coordination du trafic aérien (ATNAVICS) montés sur véhicule à l'US Air Force. Ces unités de contrôle du trafic aérien transportables, dotées de radars de surveillance primaire avec capacités de portée améliorées, soutiennent les opérations dans les environnements contestés.

Portée du rapport du marché mondial de la gestion du trafic aérien

La gestion du trafic aérien englobe fondamentalement divers systèmes qui aident à assister les aéronefs pour partir et atterrir dans les aéroports et transiter dans les espaces aériens. De plus, la gestion du trafic aérien aide à assurer le flux sûr et efficace du trafic aérien.

Le marché de la gestion du trafic aérien est segmenté par domaine, composant et géographie. Par domaine, le marché est segmenté en contrôle du trafic aérien, gestion des flux du trafic aérien, et gestion de l'information aéronautique. Par composant, le marché est segmenté en matériel et logiciel. Le rapport couvre également les tailles de marché et prévisions pour le marché de la gestion du trafic aérien dans les principaux pays à travers différentes régions.

Pour chaque segment, la taille de marché est fournie en termes de valeur (USD).

| Contrôle du trafic aérien (ATC) |

| Gestion des flux et de la capacité du trafic aérien (ATFCM) |

| Gestion de l'information aéronautique (AIM) |

| Gestion du trafic sans pilote (UTM) |

| Matériel |

| Logiciel |

| Services |

| Communication |

| Navigation |

| Surveillance |

| Automatisation et aide à la décision |

| Aviation commerciale |

| Militaire et gouvernement |

| Opérations de mobilité aérienne urbaine/drones |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Italie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie saoudite |

| Émirats arabes unis | ||

| Qatar | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Reste de l'Afrique | ||

| Par domaine | Contrôle du trafic aérien (ATC) | ||

| Gestion des flux et de la capacité du trafic aérien (ATFCM) | |||

| Gestion de l'information aéronautique (AIM) | |||

| Gestion du trafic sans pilote (UTM) | |||

| Par composant | Matériel | ||

| Logiciel | |||

| Services | |||

| Par application | Communication | ||

| Navigation | |||

| Surveillance | |||

| Automatisation et aide à la décision | |||

| Par utilisation finale | Aviation commerciale | ||

| Militaire et gouvernement | |||

| Opérations de mobilité aérienne urbaine/drones | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Royaume-Uni | ||

| Allemagne | |||

| France | |||

| Italie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| Australie | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Sud | Brésil | ||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie saoudite | |

| Émirats arabes unis | |||

| Qatar | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Reste de l'Afrique | |||

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché de la gestion du trafic aérien ?

Le marché de la gestion du trafic aérien est évalué à 11,55 milliards USD en 2025 et devrait atteindre 16,22 milliards USD d'ici 2030, traduisant un TCAC stable de 7,03 % sur la période de prévision.

Quelle région croît le plus rapidement dans la gestion du trafic aérien jusqu'en 2030 ?

L'Asie-Pacifique mène la croissance avec un TCAC attendu de 8,45 %, soutenue par des programmes étendus de construction d'aéroports et l'adoption rapide de drones.

Pourquoi les dépenses logicielles augmentent-elles plus rapidement que le matériel dans la gestion du trafic aérien ?

Les compagnies aériennes et ANSP pivotent vers l'automatisation pilotée par l'IA, l'hébergement cloud, et les mises à jour continues, faisant du logiciel l'enabler clé des gains de capacité et économies de coûts.

À quel point les pénuries de main-d'œuvre sont-elles significatives pour le contrôle du trafic aérien ?

Les États-Unis ont besoin d'environ 3 800 contrôleurs certifiés supplémentaires, et l'Europe en requiert 700-1 000 de plus, contraignant la capacité de l'espace aérien à court terme.

Quelles technologies domineront les futurs investissements de gestion du trafic aérien ?

Les plateformes UTM intégrées, gestion des flux basée sur l'IA, surveillance basée sur satellite, et outils de trajectoire optimisés environnementalement captureront la majeure partie des nouvelles dépenses.

Comment la durabilité influence-t-elle les décisions d'achat de gestion du trafic aérien ?

Les mandats de mélange de carburant de l'UE et les objectifs carbone mondiaux poussent les ANSP et compagnies aériennes à déployer des systèmes qui minimisent les inefficacités de routage et soutiennent l'usage de carburant d'aviation durable.

Dernière mise à jour de la page le: