Taille et part du marché des équipements de contrôle du trafic aérien

Analyse du marché des équipements de contrôle du trafic aérien par Mordor Intelligence

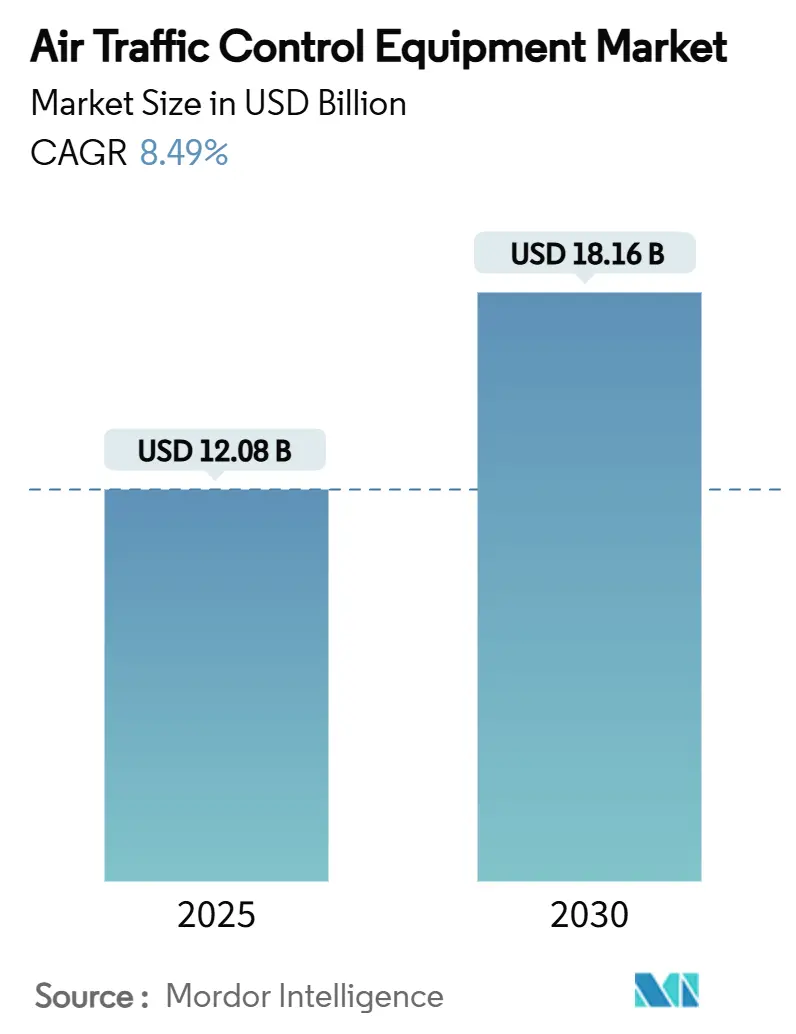

La taille du marché des équipements de contrôle du trafic aérien s'élevait à 12,08 milliards USD en 2025 et devrait atteindre 18,16 milliards USD d'ici 2030, reflétant un TCAC de 8,49% sur la période de prévision. Le marché des équipements de contrôle du trafic aérien prend de l'élan alors que les pays modernisent leurs systèmes d'espace aérien pour gérer un trafic plus dense et renforcer la sécurité. L'investissement public est au cœur de cette transformation. L'Administration fédérale de l'aviation a alloué 15 milliards USD aux États-Unis pour remplacer les radars et radios vieillissants, jetant les bases des réseaux de contrôle de nouvelle génération. En Asie, les programmes nationaux conduisent un changement similaire. Le plan ' One Airspace ' de l'Inde cherche à unifier les opérations civiles and militaires, tandis que la Chine augmente ses dépenses en surveillance avancée et en automatisation pour répondre à la demande croissante de vols. Ces initiatives pointent vers un mouvement plus large vers une surveillance automatisée, numérique et intégrée qui améliore la connaissance de la situation et fluidifie les flux de trafic. La demande des agences d'aviation civile et de défense soutient une croissance stable et une innovation continue sur le marché.

Principales conclusions du rapport

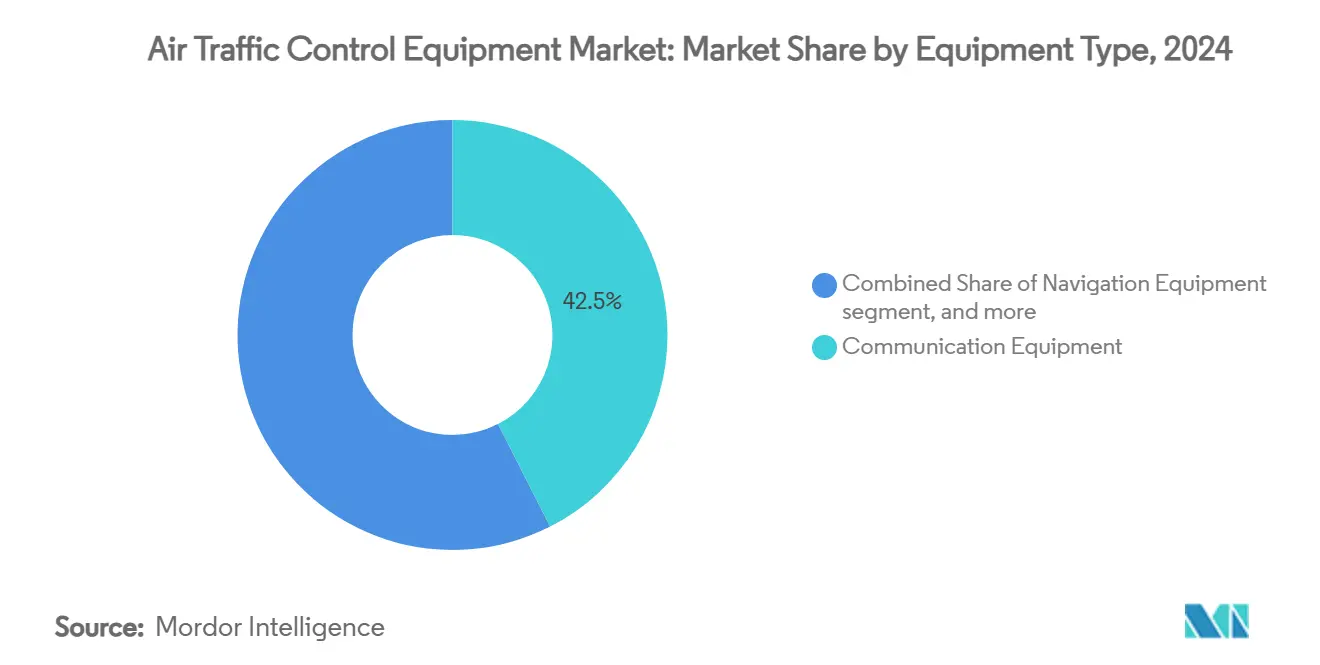

- Par type d'équipement, les systèmes de communication ont mené avec 42,50% de la part de marché des équipements ATC en 2024 ; les modules de tours distantes et numériques sont en voie d'atteindre un TCAC de 11,20% jusqu'en 2030.

- Par utilisateur final, l'aviation commerciale a représenté 66,45% de la taille du marché des équipements ATC en 2024, tandis que les applications militaires progressent à un TCAC de 9,85% jusqu'en 2030.

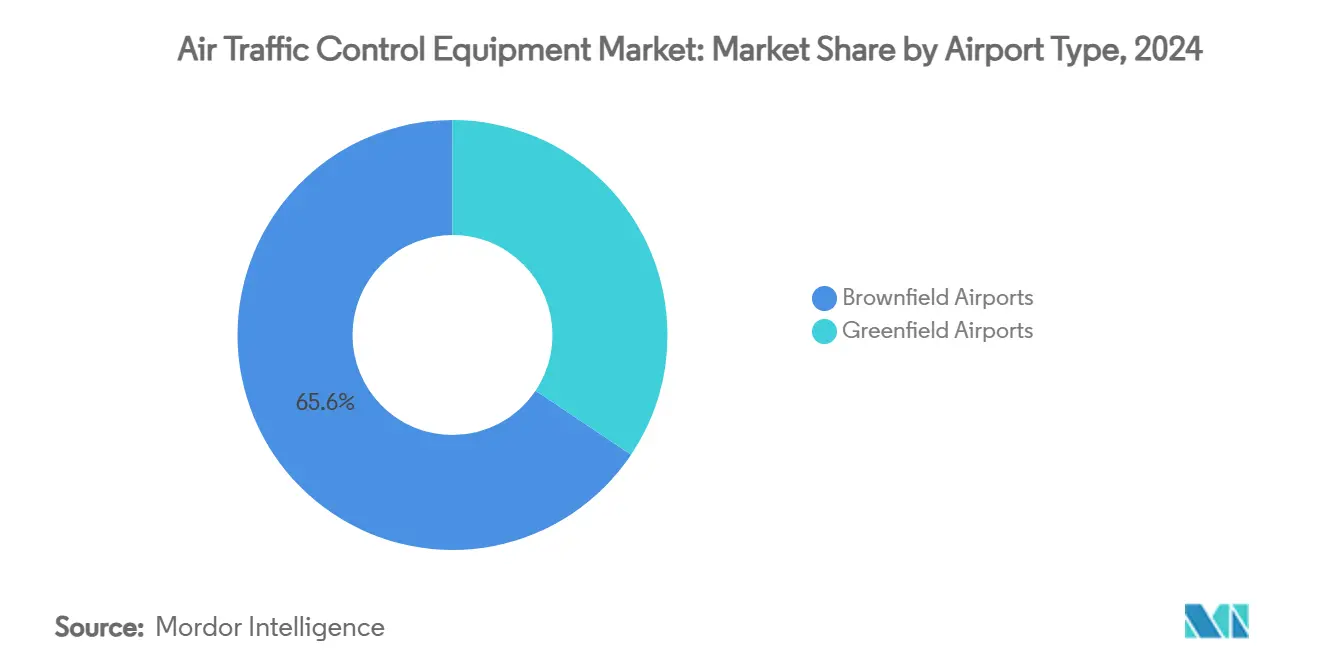

- Par type d'aéroport, la modernisation brownfield a commandé 65,60% de part de revenus en 2024 ; les sites greenfield s'étendent à un TCAC de 9,40% jusqu'en 2030.

- Par catégorie d'investissement, les projets de modernisation ont représenté 58,54% du marché des équipements ATC en 2024 ; les nouvelles installations devraient croître à un TCAC de 9,45%.

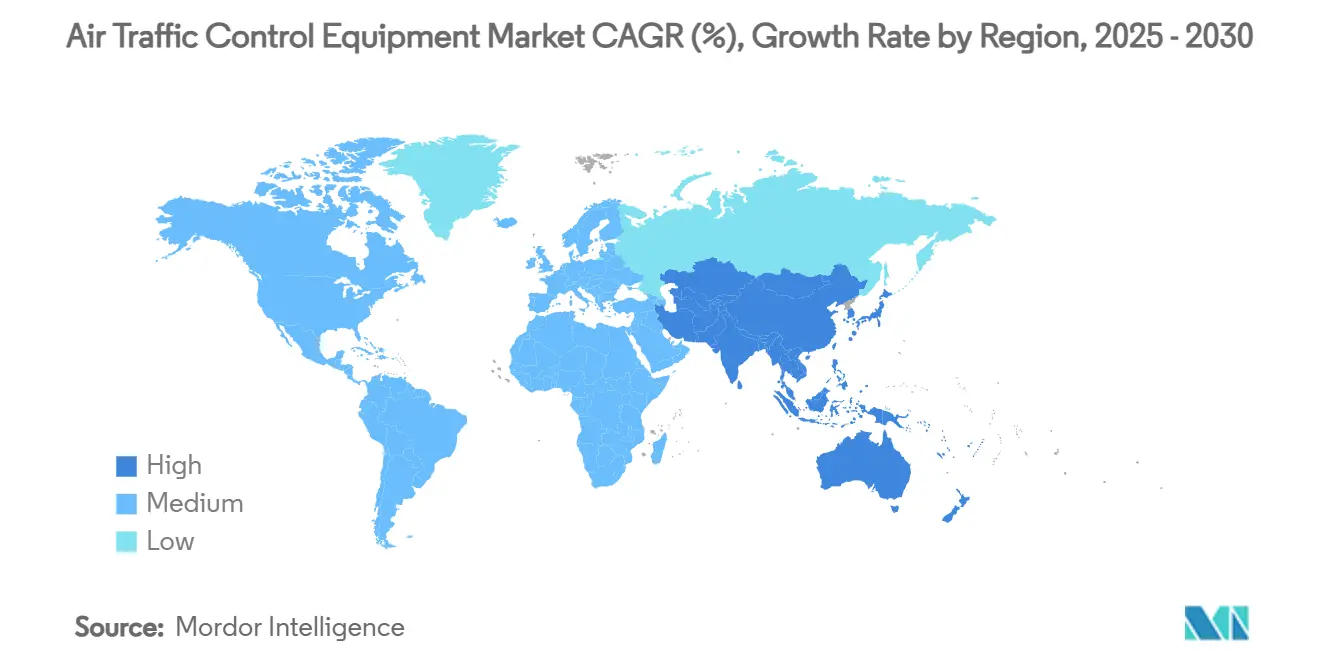

- Par région, l'Amérique du Nord détenait 40,54% des revenus de 2024 ; l'Asie-Pacifique devrait enregistrer le TCAC le plus élevé de 10,50%.

Tendances et perspectives du marché mondial des équipements de contrôle du trafic aérien

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Vague de numérisation financée par NextGen et SESAR | 2.1% | Mondiale, avec concentration en Amérique du Nord et UE | Moyen terme (2-4 ans) |

| Échéances mandataires ADS-B Out | 1.8% | Amérique du Nord et UE, répercussions en APAC | Court terme (≤ 2 ans) |

| Adoption de tours distantes/numériques dans les aéroports secondaires | 1.5% | Mondiale, particulièrement pays nordiques et Australie | Moyen terme (2-4 ans) |

| Intégration du matériel de gestion du trafic UAS (UTM) | 1.3% | Cœur APAC, adoption précoce en Amérique du Nord | Long terme (≥ 4 ans) |

| Plateformes de gestion prédictive de l'espace aérien basées sur l'IA | 1.2% | Amérique du Nord et UE en tête, APAC suivant | Moyen terme (2-4 ans) |

| Demande de corridors de vol verts pour les opérations basées sur les trajectoires | 0.9% | Focus principal UE, adoption mondiale émergente | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Vague de numérisation financée par NextGen et SESAR

Le Plan directeur ATM européen a estimé un rendement de 17 EUR par unité d'investissement d'ici 2050, encourageant les autorités à canaliser les budgets vers des architectures cloud-natives et interopérables. Les programmes NextGen américains parallèles ont priorisé la navigation par satellite, la gestion des flux basée sur le temps et la commutation vocale numérique, verrouillant des commandes pluriannuelles pour les fournisseurs de plateformes.[1]Source : FAA, "AI Safety Assurance Roadmap," faa.gov Les fournisseurs de premier plan ont répondu avec des systèmes ouverts compatibles Kubernetes qui simplifient les mises à jour logicielles et facilitent la maintenance à distance.

Échéances mandataires ADS-B Out

Douze pays ont imposé l'ADS-B pour des bandes d'espace aérien définies, soutenant la demande de modernisation pour les transpondeurs et les récepteurs au sol associés. La FAA a exploité les données ADS-B dans son Initiative de sensibilisation de surface pour réduire les incursions sur piste, accordant à Indra l'autorité de déployer AeroBOSS dans plus de 450 aéroports. L'Europe a fait progresser les services communs ADS-C sous le cadre Digital Sky, élargissant l'écosystème de données de surveillance.[2]Source : SESAR Joint Undertaking, "Dynamic Airspace Reconfiguration," sesarju.eu

Adoption de tours distantes/numériques dans les aéroports secondaires

L'Avinor norvégien a géré à distance 21 aérodromes depuis un centre, validant les économies de coûts qui ont incité l'Australie à s'engager vers une tour entièrement numérique pour l'aéroport international de Western Sydney d'ici mi-2026. Frequentis a livré la première tour numérique du département américain de la Défense, prouvant la scalabilité pour les opérations militaires multi-sites.

Plateformes de gestion prédictive de l'espace aérien basées sur l'IA

Le projet ASTRA d'EUROCONTROL prévoit la congestion une heure à l'avance, tandis que le système AIMEE d'Heathrow a récupéré 20% de capacité perdue au brouillard, illustrant des gains mesurables d'utilisation des créneaux. La feuille de route d'assurance sécurité IA de la FAA établit des voies de certification pour les fonctions d'apprentissage automatique dans la conception, la production et la maintenance, supprimant un obstacle clé à l'adoption.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| CAPEX élevé et cycles de certification longs | -1.9% | Mondiale, particulièrement stricte en UE et Amérique du Nord | Long terme (≥ 4 ans) |

| Goulots d'étranglement d'interopérabilité des systèmes hérités | -1.4% | Infrastructure héritée d'Amérique du Nord et UE | Moyen terme (2-4 ans) |

| Responsabilité cybersécuritaire croissante sur VCS basé IP | -1.1% | Mondiale, accrue dans les marchés développés | Court terme (≤ 2 ans) |

| Congestion du spectre RF des corridors urbains | -0.8% | Zones urbaines denses mondiales, aiguë dans les mégapoles APAC | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

CAPEX élevé et cycles de certification longs

Le Bureau de responsabilité du gouvernement américain a trouvé 37% des systèmes FAA non durables, pourtant les projets de remplacement ont souvent fait face à des obstacles de certification pluriannuels qui ont ralenti les tirages de dépenses.[3]Source : US Government Accountability Office, "Air Traffic Control Modernization Challenges," gao.gov Le règlement européen EASA 2023/1769 a imposé des approbations d'organisation de conception sur les équipements ATM, étendant les calendriers de développement pour les petits fournisseurs.

Goulots d'étranglement d'interopérabilité des systèmes hérités

Seulement 36% des centres de contrôle étaient connectés IP en 2024, exposant des lacunes lors de la fusion de radios analogiques avec des routeurs Voice-over-IP. Les solutions de passerelle telles que le CRU995 de Morcom ont permis un basculement progressif mais ont allongé les feuilles de route des projets et augmenté les risques de cybersécurité, nécessitant des couches de chiffrement supplémentaires.

Analyse de segment

Par type d'équipement : Les systèmes de communication maintiennent l'avance tandis que les tours numériques progressent

Les plateformes de communication ont représenté 42,50% des revenus de 2024 sur le marché des équipements ATC, soulignant la centralité des canaux vocaux résilients et des liaisons de données. Le prix de 244,3 millions USD d'Indra à la FAA pour fournir 46 000 radios numériques double mode a illustré l'élan de remplacement pour les flottes analogiques vieillissantes. Des fournisseurs comme Frequentis contrôlaient 30% de part des postes de contrôleurs mondiaux, soulignant les économies d'échelle dont jouissent les fournisseurs établis.

Bien que les modules de tours distantes et numériques ne représentent que 5,3% des revenus de 2024, ils devraient afficher le TCAC le plus rapide de 11,20% alors que les aéroports consolident la surveillance sous des centres multi-aéroports. La transition a réduit les coûts de personnel jusqu'à 30% dans les terrains régionaux nordiques, renforçant le retour sur capital investi et encourageant les régulateurs à certifier les opérations de faible visibilité utilisant des capteurs 4K.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : L'aviation commerciale domine mais la défense stimule la croissance

Les transporteurs commerciaux ont généré 66,45% des revenus de 2024 pour le marché des équipements ATC grâce au rebond de la demande mondiale de passagers et à l'équipement ADS-B obligatoire. Boeing a projeté que la flotte de l'Afrique doublerait d'ici 2043, indiquant une demande en aval persistante pour les mises à niveau de tours, radars et liaisons de données. En même temps, les agences de défense ont accéléré les approvisionnements, soulevant les revenus militaires à un TCAC de 9,85% de 2025 à 2030. Une commande de 472 millions USD de l'US Air Force pour 19 radars TPY-4 a souligné la taille des contrats de modernisation affluant dans le segment.

Les applications militaires reflètent les priorités de défense aérienne en couches. La convergence entre les exigences civiles et de défense autour de la cybersécurité, de l'intelligence artificielle et du matériel UTM continue de brouiller les frontières des fournisseurs et d'ouvrir des opportunités de vente croisée pour les fournisseurs de plateformes intégrées.

Par type d'aéroport : Les mises à niveau brownfield dominent tandis que les sites greenfield présentent l'innovation

Les hubs brownfield ont représenté 65,60% des revenus de 2024 sur le marché des équipements ATC, reflétant des infrastructures vieilles de décennies nécessitant un remplacement de sous-systèmes tout en maintenant des opérations 24/7. La feuille de route de la FAA pour réviser 4 600 sites et ériger six nouveaux centres de contrôle a confirmé l'ampleur pure de la maintenance différée dans les aéroports hérités.

Bien que plus petits, les aéroports greenfield progressent à un TCAC de 9,40%. La décision de l'aéroport international de Western Sydney de faire fonctionner une tour entièrement numérique depuis un centre de contrôle hors site a exemplifié l'approche table rase qui contourne les contraintes héritées. Les projets à Riyadh et Dubaï, d'une valeur de plus de 85 milliards USD combinés, ont également spécifié des suites d'automatisation prêtes pour le cloud qui s'alignent avec les mandats d'exploitation zéro net.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par catégorie d'investissement : La modernisation règne mais les nouvelles installations grimpent

La modernisation a capturé 58,54% des dépenses de 2024 sur le marché des équipements ATC alors que les consoles, interfaces et radars primaires vieillissants approchaient de la fin de vie. La mise à niveau d'Indra de cinq centres argentins avec l'automatisation ManagAir a fourni un modèle pour le déploiement progressif qui évitait les interruptions de service.

Les nouvelles installations augmentent de 9,45% annuellement, stimulées par la croissance régionale des passagers et les corridors de trafic non habités qui exigent des nœuds de surveillance autonomes. Thales s'est associé à Skyguide pour introduire une plateforme OpenSky à architecture ouverte qui supporte les applications conteneurisées, réduisant les empreintes matérielles pour les projets greenfield.

Analyse géographique

L'Amérique du Nord a conservé 40,54% des revenus de 2024 sur le marché des équipements ATC, ancrée par le plan de 15 milliards USD de la FAA pour la commutation vocale numérique, le remplacement radar et la construction de tours. NAV CANADA a investi dans les services de trafic aérien d'aérodrome numérique pour gérer à distance les aérodromes isolés, renforçant le leadership de la région dans l'innovation opérationnelle.

L'Asie-Pacifique a enregistré la plus forte croissance régionale à 10,50% de TCAC. L'initiative ' One Airspace ' de l'Inde a unifié 2,8 millions nmi² sous un système national unique, tandis que la Chine a accéléré les déploiements CNS/ATM en parallèle avec de nouvelles pistes dans les hubs majeurs. L'adoption précoce de l'Australie de la technologie de tour hors site a encore renforcé l'élan régional.

L'Europe a progressé selon le calendrier avec le programme SESAR 3, canalisant 30 milliards EUR dans les projets Digital Sky qui promettent 400 millions de tonnes d'économies de CO₂ d'ici 2050. Le Moyen-Orient et l'Afrique ont montré des poches de dépenses intenses, menées par 1 000 milliards USD d'expansions d'aéroports à travers Dubaï, Riyadh et Doha. L'Amérique latine a bénéficié de la modernisation d'Indra de 70% des centres de contrôle de la région, bien que les contraintes de financement aient modéré sa trajectoire de croissance.

Paysage concurrentiel

Le marché des équipements ATC a affiché une concentration modérée. Thales, Indra et RTX Corporation ont exploité des relations de domaine de plusieurs décennies pour remporter des accords-cadres pluriannuels, pourtant ils ont fait face à des rivaux centrés sur le logiciel qui offraient des déploiements cloud-natifs à des coûts d'entrée plus faibles. Thales a affiché un carnet de commandes record de 25,3 milliards EUR (29,33 milliards USD) en 2024, les systèmes de trafic aérien étant un contributeur clé.

Indra a augmenté ses revenus de gestion du trafic aérien de 63% en glissement annuel au T1 2024 après avoir conclu un contrat radio numérique américain de 244,3 millions USD et signé des mises à niveau de défense canadiennes. Lockheed Martin a avancé sa présence avec le radar AESA TPY-4, sécurisant des contrats multinationaux aux États-Unis et en Suède, mettant l'accent sur les mises à jour logicielles modulaires et les capacités multi-missions.

Les concurrents émergents se spécialisaient dans l'intelligence artificielle et la cybersécurité. NoamAI a dévoilé une suite de support de contrôleur augmentée par l'IA à Airspace World 2025, tandis que les modules de rampe virtuelle de Searidge ont intégré l'analyse vidéo pour améliorer les performances de rotation au Terminal One de JFK. Le passage des ventes de capital aux abonnements basés sur les services a encouragé les acteurs en place à regrouper l'analyse, la cybersécurité et le support de cycle de vie en paquets de maintenance prédictive.

Leaders de l'industrie des équipements de contrôle du trafic aérien

-

Thales Group

-

Indra Sistemas S.A.

-

RTX Corporation

-

L3HarrisTechnologies, Inc.

-

Frequentis AG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Le Maryland a approuvé un budget de 22,2 millions USD pour construire une nouvelle tour de contrôle du trafic aérien (ATC) à l'aéroport Martin State, visant à améliorer l'efficacité opérationnelle et la sécurité de l'installation.

- Février 2025 : Le ministère de la Défense nationale (MDN) du Canada a attribué à Indra un contrat dépassant 13 millions EUR (15,07 millions EUR). Le contrat se concentre sur la révision des communications sol-air du MDN. Dans le cadre de cette mise à niveau, le MDN recevra environ 600 radios de pointe et adaptables, intégrées avec des technologies avancées pour renforcer la gestion du trafic aérien et les opérations de défense.

Portée du rapport du marché mondial des équipements de contrôle du trafic aérien

Les équipements de contrôle du trafic aérien maintiennent la synchronisation entre les aéronefs et le contrôle du trafic aérien (ATC) et aident à la navigation lors du décollage et de l'atterrissage des aéronefs.

Le marché des équipements de contrôle du trafic aérien est segmenté par utilisateur final, type, type d'aéroport et géographie. Par utilisateur final, le marché est segmenté en commercial et militaire. Par type, le marché est segmenté en équipements de communication, équipements de navigation et équipements de surveillance. Par type d'aéroport, le marché est segmenté en brownfield et greenfield. Par géographie, le marché est segmenté en Amérique du Nord, Europe, Asie-Pacifique, Amérique latine, Moyen-Orient et Afrique. La dimensionnement et les prévisions du marché ont été fournis en valeur (millions USD) pour tous les segments ci-dessus.

| Équipements de communication |

| Équipements de navigation |

| Systèmes de surveillance/automatisation |

| Modules de tours distantes/numériques |

| Commercial |

| Militaire |

| Aéroports brownfield |

| Aéroports greenfield |

| Nouvelles installations |

| Modernisation et mise à niveau |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis |

| Arabie saoudite | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Reste de l'Afrique | ||

| Par type d'équipement | Équipements de communication | ||

| Équipements de navigation | |||

| Systèmes de surveillance/automatisation | |||

| Modules de tours distantes/numériques | |||

| Par utilisateur final | Commercial | ||

| Militaire | |||

| Par type d'aéroport | Aéroports brownfield | ||

| Aéroports greenfield | |||

| Par catégorie d'investissement | Nouvelles installations | ||

| Modernisation et mise à niveau | |||

| Par région | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Russie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Corée du Sud | |||

| Australie | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Sud | Brésil | ||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis | |

| Arabie saoudite | |||

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Reste de l'Afrique | |||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des équipements ATC ?

Le marché des équipements ATC était évalué à 12,08 milliards USD en 2025 et devrait atteindre 18,16 milliards USD d'ici 2030, reflétant un TCAC de 8,49%.

Quelle région mène les dépenses en équipements ATC ?

L'Amérique du Nord détenait 40,54% des revenus mondiaux en 2024, propulsée par le plan de modernisation de 15 milliards USD de la FAA.

Pourquoi les tours numériques gagnent-elles du terrain ?

Les tours numériques ou distantes réduisent les coûts de personnel et permettent à plusieurs petits aéroports d'être gérés depuis un centre, stimulant un TCAC de 11,2% pour ce segment.

Comment les mandats ADS-B influencent-ils la demande ?

L'équipement ADS-B Out obligatoire a créé des ventes de modernisation soutenues pour les transpondeurs et les stations au sol de surveillance, augmentant le TCAC du marché d'environ 1,8%.

Quel rôle joue l'intelligence artificielle dans le contrôle du trafic aérien ?

Les plateformes IA prévoient la congestion, optimisent les séquences et restaurent la capacité perdue aux conditions météorologiques, avec des essais en direct à Heathrow démontrant des gains d'efficacité de 20%.

Quelles entreprises dominent le paysage concurrentiel ?

Thales Group, Indra Sistemas S.A. et RTX Corporation sont parmi les leaders, soutenus par des commandes croissantes pour des suites de communication, surveillance et automatisation entièrement intégrées.

Dernière mise à jour de la page le: