Tamaño y Participación del Mercado de Nutrición Deportiva de Estados Unidos

Análisis del Mercado de Nutrición Deportiva de Estados Unidos por Mordor Intelligence

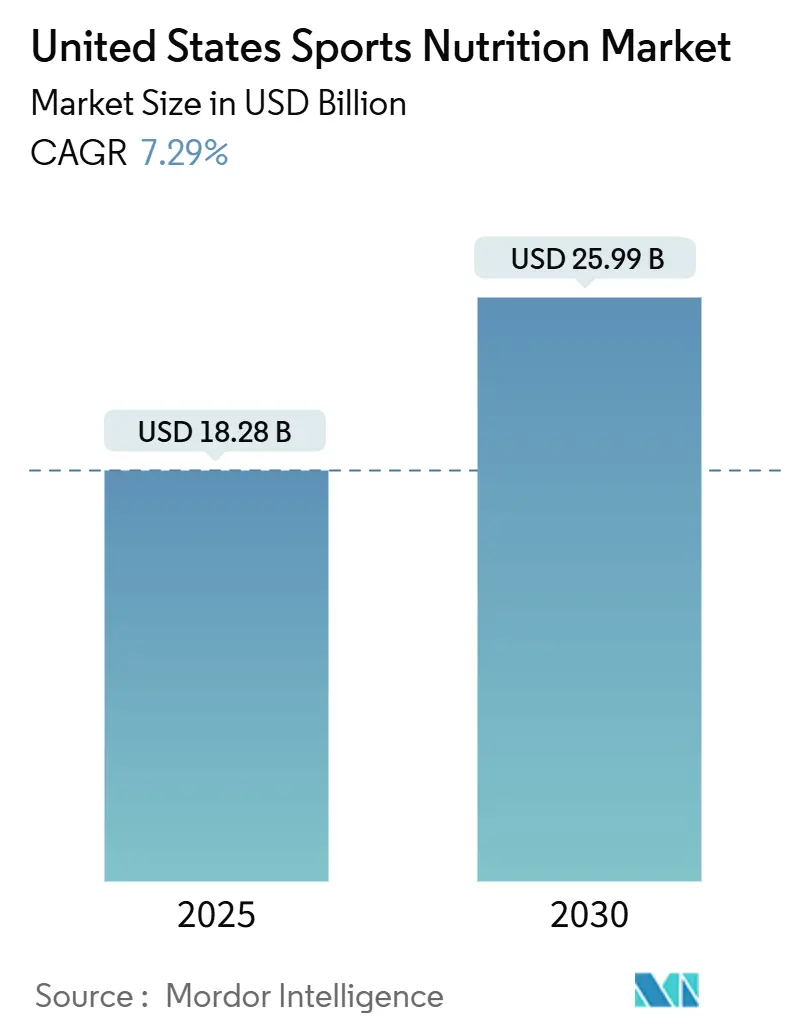

El mercado global de suplementos de nutrición deportiva, valorado en USD 18.28 mil millones en 2025, se espera que alcance USD 25.99 mil millones en 2030, creciendo a una CAGR del 7.29%. Mientras que los atletas y culturistas siguen siendo consumidores principales, el mercado se ha expandido significativamente para incluir usuarios recreativos, guerreros de fin de semana y entusiastas del estilo de vida, impulsado por el aumento de la conciencia sobre la salud y el incremento del ingreso disponible. Esta evolución de un segmento atlético de nicho a una categoría de bienestar mainstream está respaldada por la democratización de la cultura del fitness, la integración de la salud digital y la modernización regulatoria en mercados clave. El crecimiento se amplifica aún más por el número creciente de centros de salud y fitness que promueven activamente productos de nutrición deportiva a sus miembros. La transformación del mercado refleja un cambio más amplio en las preferencias del consumidor hacia la nutrición sostenible, indicando que los usuarios tradicionales por sí solos no pueden sostener la trayectoria de crecimiento del mercado. A medida que la industria continúa evolucionando, los fabricantes deben adaptar sus ofertas de productos y estrategias de marketing para satisfacer las diversas necesidades de esta base de consumidores en expansión mientras mantienen altos estándares de calidad y seguridad.

Puntos Clave del Informe

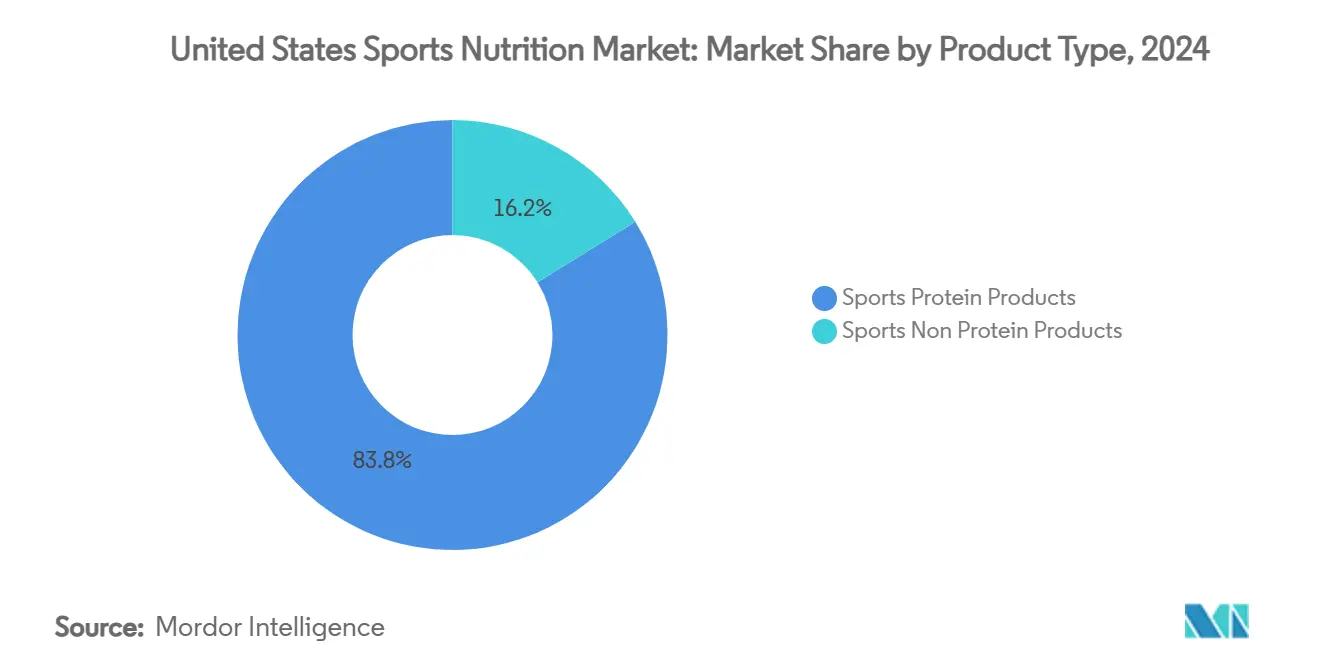

- Por tipo de producto, los productos proteicos lideraron con el 83.83% de la participación del mercado de suplementos de nutrición deportiva en 2024, mientras que los productos no proteicos se proyectan para registrar una CAGR del 8.48% hasta 2030.

- Por fuente, los ingredientes basados en animales representaron el 61.38% de la participación del tamaño del mercado de suplementos de nutrición deportiva en 2024, mientras que las fuentes basadas en plantas se prevé que se expandan a una CAGR del 9.93% entre 2025-2030.

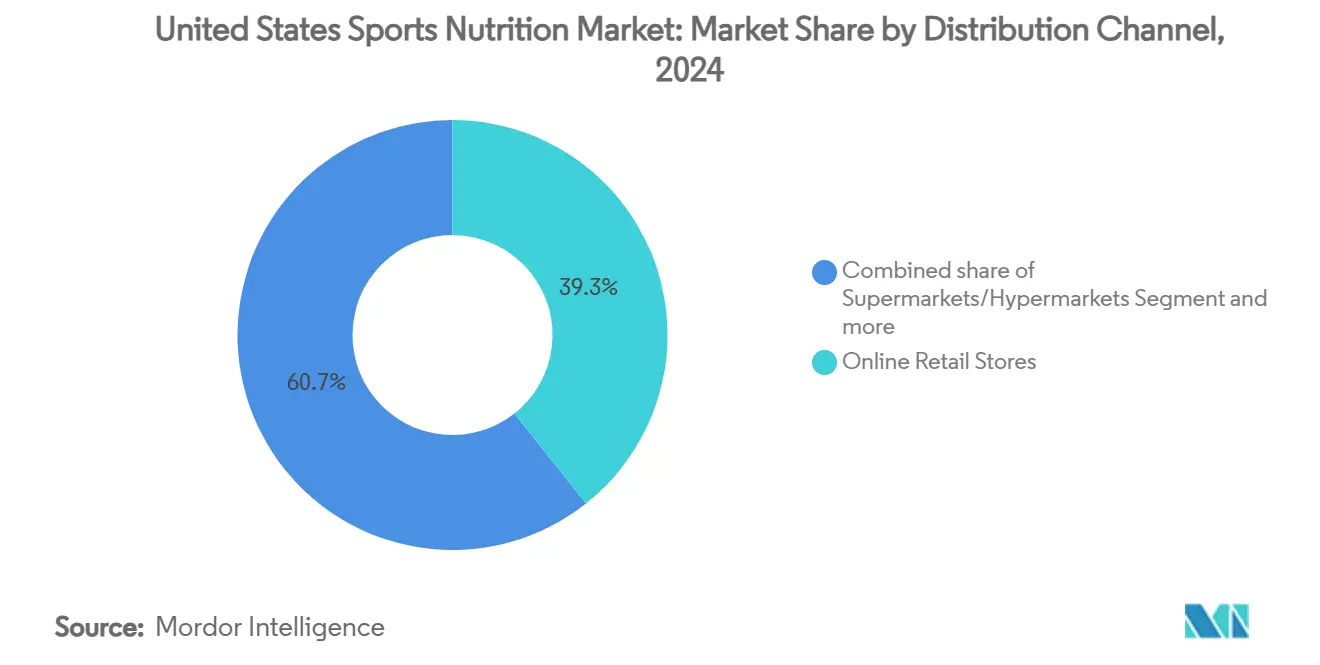

- Por canal de distribución, las tiendas de venta online capturaron el 39.34% del tamaño del mercado de suplementos de nutrición deportiva en 2024 y está preparado para crecer a una CAGR del 10.93% hasta 2030.

Tendencias e Insights del Mercado de Nutrición Deportiva de Estados Unidos

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico CAGR | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento en actividades de fitness al aire libre | +1.8% | Global, con concentración en América del Norte y Europa | Mediano plazo (2-4 años) |

| Programas de atletismo universitario | +1.2% | América del Norte y Europa, expandiéndose a APAC | Largo plazo (≥ 4 años) |

| Disponibilidad de productos de combinación funcional | +1.5% | Global | Corto plazo (≤ 2 años) |

| Aumento en productos de nutrición deportiva basados en plantas | +2.1% | Núcleo en América del Norte y Europa, expansión a APAC | Mediano plazo (2-4 años) |

| Creciente influencia de redes sociales e influencers de fitness | +1.7% | Global, más fuerte en América del Norte y APAC | Corto plazo (≤ 2 años) |

| Creciente demanda de soluciones de nutrición personalizada | +1.4% | América del Norte y Europa, adopción temprana en APAC urbano | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Aumento en Actividades de Fitness al Aire Libre

El período post-pandémico presenció un cambio significativo en los patrones de demanda de nutrición deportiva, impulsado por el aumento de la participación en fitness al aire libre. Según la Sports and Fitness Industry Association [1]Source: Sports and Fitness Industry Association, "2024 Sports, Fitness, and Leisure Activities Topline Participation Report," www.sfia.org, 242 millones de estadounidenses (78.8% de la población) participaron en actividades físicas en 2023, marcando un aumento del 2.2% respecto al año anterior. Esta tendencia, que ha mostrado un crecimiento constante durante diez años consecutivos con 5 millones de nuevos participantes en 2023, ha influido en el desarrollo de productos en el mercado de nutrición deportiva. Los fabricantes ahora se enfocan en formulaciones portátiles y resistentes al clima, particularmente geles energéticos y bebidas proteicas listas para beber, para apoyar actividades prolongadas al aire libre. El énfasis en el fitness al aire libre también ha aumentado la demanda de productos de hidratación y reemplazo de electrolitos. En respuesta, las empresas están desarrollando formulaciones especializadas que incorporan conservantes naturales e ingredientes estables a la temperatura para mantener la eficacia del producto en varias condiciones ambientales. Se espera que esta evolución continua en las preferencias del consumidor y el desarrollo de productos siga moldeando el mercado de nutrición deportiva, impulsando la innovación y el crecimiento en soluciones nutricionales enfocadas en actividades al aire libre.

Programas de Atletismo Universitario

Los programas de atletismo universitario impulsan el mercado de nutrición deportiva en Estados Unidos a través de sus programas integrales de nutrición y suplementación para estudiantes-atletas. Estos programas crean demanda de polvos proteicos, bebidas energéticas y suplementos de recuperación para apoyar el rendimiento atlético y la recuperación. La población de estudiantes-atletas en expansión y el aumento de la conciencia nutricional contribuyen al crecimiento del mercado. El mercado de nutrición deportiva en Estados Unidos se beneficia de una red de distribución bien establecida de minoristas especializados, plataformas online y asociaciones universitarias. Los equipos deportivos profesionales e instalaciones de entrenamiento en todo el país también han adoptado protocolos de nutrición similares, creando un efecto de goteo que influye en atletas amateur y entusiastas del fitness. El requisito de educación nutricional obligatoria de la National Collegiate Athletic Association (NCAA) [2]Source: National Collegiate Athletic Association, "Driving Change for Today's Student Athletes", www.ncaa.org, efectivo desde agosto de 2024, fortalece aún más la demanda de suplementos de nutrición deportiva entre atletas universitarios. El mercado continúa evolucionando con innovaciones en soluciones de nutrición personalizada y productos de etiqueta limpia que atienden a requisitos específicos de rendimiento atlético.

Disponibilidad de Productos de Combinación Funcional

La convergencia de múltiples beneficios nutricionales en formatos de porción única aborda la demanda del consumidor por conveniencia mientras maximiza las sinergias de compuestos bioactivos, particularmente en formulaciones pre-entrenamiento y de recuperación. Las empresas están desarrollando productos de combinación sofisticados que fusionan proteína, electrolitos, vitaminas y adaptógenos para apoyar múltiples vías fisiológicas simultáneamente. Esta tendencia se extiende más allá de las categorías tradicionales, como demuestra el lanzamiento de Caribe Juice en mayo de 2024 de WTRMLN ADE, una bebida de hidratación rica en electrolitos disponible en tres sabores, indicando una oportunidad de mercado significativa para productos de combinación enfocados en recuperación. La integración de múltiples ingredientes funcionales en un solo producto reduce la necesidad de que los consumidores compren y consuman múltiples suplementos por separado, mejorando así la adherencia a los regímenes de suplementación. La creciente conciencia entre atletas y entusiastas del fitness sobre la importancia del apoyo nutricional integral ha llevado a los fabricantes a invertir en investigación y desarrollo de estas formulaciones multifuncionales. Además, el éxito de los productos de combinación en el mercado ha alentado a los minoristas a asignar más espacio en estanterías a estas ofertas innovadoras, acelerando aún más su adopción entre los consumidores.

Aumento en Productos de Nutrición Deportiva Basados en Plantas

La adopción de proteína basada en plantas se está acelerando más allá de consideraciones ambientales, impulsada por ventajas de digestibilidad e innovaciones en el perfil de aminoácidos que desafían el dominio tradicional de la proteína de suero. Según Glanbia Nutritionals, [3]Source: Glanbia Nutritionals, 5 Plant-Based Protein Trends for 2025,

www.glanbianutritionals.com el 25% de los consumidores estadounidenses se identifican como flexitarianos. Esta tendencia es evidente en los lanzamientos de nuevos productos, como la introducción de bebidas deportivas de Plezi Nutrition en marzo de 2025. La bebida, disponible en sabores Limón Lima, Ponche Tropical y Orange Mango Twist, cuenta con ingredientes naturalmente libres de gluten y basados en plantas, reflejando el cambio del mercado hacia alternativas basadas en plantas en nutrición deportiva. El aumento de la conciencia del consumidor sobre los beneficios de la proteína basada en plantas ha llevado a empresas establecidas de nutrición deportiva a expandir sus portafolios de productos con opciones veganas. Además, las mejoras en el sabor y textura de las formulaciones basadas en plantas han abordado barreras previas a la adopción entre atletas y entusiastas del fitness. La integración de diversas fuentes de proteína, incluyendo proteínas de guisante, cáñamo y arroz, también ha permitido a los fabricantes crear perfiles completos de aminoácidos que igualan los beneficios nutricionales de las proteínas basadas en animales.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico CAGR | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Estándares regulatorios estrictos por FDA y FTC | -1.3% | América del Norte, con efectos de expansión globalmente | Mediano plazo (2-4 años) |

| Prevalencia de productos falsificados o adulterados | -0.9% | Nacional, concentrado en mercados emergentes | Corto plazo (≤ 2 años) |

| Conciencia limitada del consumidor en ciertos segmentos demográficos | -0.7% | Mercados emergentes y áreas rurales | Largo plazo (≥ 4 años) |

| Altos costos de producto que limitan la adopción entre consumidores sensibles al precio | -0.8% | Nacional, particularmente en mercados sensibles al precio | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Estándares Regulatorios Estrictos por FDA y FTC

Los requisitos regulatorios en el mercado de nutrición deportiva de Estados Unidos operan dentro de un marco complejo establecido por la Food and Drug Administration (FDA) y Federal Trade Commission (FTC). La FDA exige a los fabricantes seguir Buenas Prácticas de Manufactura y proporcionar etiquetas de productos precisas que contengan ingredientes, información nutricional y advertencias de alérgenos. Los nuevos ingredientes dietéticos requieren aprobación previa al mercado de la FDA, involucrando tiempo extenso y recursos financieros. Las empresas que no cumplen con estos estándares regulatorios arriesgan penalidades financieras sustanciales y retiros de productos, lo que aumenta los riesgos operacionales y costos. Los cronogramas de desarrollo de productos se extienden, y los costos de producción aumentan debido a la documentación requerida, procedimientos de prueba y procesos de certificación. Estas medidas regulatorias integrales, aunque aseguran la seguridad del producto y protección del consumidor, impactan significativamente las dinámicas del mercado y estrategias operacionales en la industria de nutrición deportiva de EE.UU.

Prevalencia de Productos Falsificados o Adulterados

La prevalencia de productos adulterados en el mercado de nutrición deportiva, particularmente en suplementos y potenciadores de rendimiento, presenta desafíos significativos para el crecimiento del mercado. Estos productos falsificados no solo presentan riesgos severos de salud para los consumidores sino que también resultan en pérdidas sustanciales de ingresos para fabricantes y minoristas legítimos. La FDA ha documentado numerosos casos de suplementos que contienen ingredientes no declarados, sustancias prohibidas y etiquetado incorrecto, llevando a un aumento del escrutinio regulatorio y acciones de cumplimiento a través de la cadena de suministro. En febrero de 2025, One Source Nutrition, Inc. emitió un retiro voluntario nacional de Vitality Capsules debido a la presencia de Sildenafil y Tadalafil no declarados [4]Source: U.S. Food & Drug Administration, "Recalls Market Withdrawals Safety Alerts", fda.gov según la FDA. El aumento en casos de adulteración ha llevado a organismos regulatorios a implementar medidas de control de calidad más estrictas y protocolos de prueba para productos de nutrición deportiva. La confianza del consumidor ha sido impactada negativamente por estos incidentes, resultando en escepticismo elevado hacia fabricantes de suplementos y sus productos. Los costos crecientes asociados con medidas de aseguramiento de calidad y cumplimiento han forzado a muchos fabricantes más pequeños a salir del mercado. Estos desafíos colectivamente obstaculizan el potencial de crecimiento del mercado de nutrición deportiva de Estados Unidos, necesitando esfuerzos de toda la industria para mantener la integridad del producto y reconstruir la confianza del consumidor.

Análisis por Segmento

Por Tipo de Producto: Los Productos Proteicos Dominan Pese a la Aceleración No-Proteica

Los productos proteicos deportivos mantienen el liderazgo del mercado con una participación del 83.83% en 2024, reflejando el papel esencial de la proteína en la síntesis muscular y recuperación a través de niveles de rendimiento atlético. Los productos deportivos no proteicos representan el segmento de crecimiento más rápido con una CAGR del 8.48% hasta 2030, impulsado por formulaciones avanzadas pre-entrenamiento y compuestos de recuperación especializados que abordan necesidades fisiológicas específicas más allá de la suplementación proteica. El dominio de los productos proteicos se refuerza aún más por el aumento de la conciencia entre atletas recreativos y entusiastas del fitness sobre la importancia del tiempo y dosificación de proteína para resultados óptimos.

Dentro de los productos proteicos, las formulaciones en polvo siguen siendo dominantes debido a la eficiencia de costos y flexibilidad de personalización, mientras que los formatos listos para beber ganan participación de mercado a través de beneficios de conveniencia. Los geles energéticos y polvos BCAA en el segmento no proteico muestran crecimiento a medida que los consumidores se vuelven más conocedores sobre enfoques de suplementación dirigida y sus beneficios específicos de rendimiento. El mercado también presencia un aumento en la demanda de mezclas de proteína multicomponentes que ofrecen tasas de absorción variadas y perfiles de aminoácidos para apoyar diferentes fases de entrenamiento.

Por Fuente: La Disrupción Basada en Plantas Acelera el Dominio Basado en Animales

Las fuentes de proteína basadas en animales mantienen una participación de mercado del 61.38% en 2024, principalmente debido al perfil completo de aminoácidos de la proteína de suero y su fuerte reputación entre atletas enfocados en rendimiento. Se proyecta que las alternativas basadas en plantas crezcan a una CAGR del 9.93% hasta 2030, respaldadas por mejor digestibilidad, beneficios de sostenibilidad ambiental y tecnologías mejoradas de aislamiento de proteína que mejoran el sabor y solubilidad. El dominio de las proteínas basadas en animales se refuerza aún más por sus cadenas de suministro establecidas y amplia aceptación del consumidor en mercados tradicionales de nutrición deportiva.

El segmento basado en plantas continúa expandiéndose más allá de las proteínas tradicionales de guisante y soja, incorporando proteínas de cáñamo, semilla de calabaza y derivadas de fermentación con beneficios nutricionales distintos. El aumento de consumidores flexitarianos ha incrementado la demanda de productos híbridos que combinan proteínas vegetales y animales para equilibrar rendimiento y sostenibilidad. Mientras que el segmento enfrenta costos de producción más altos comparados con la proteína de suero, los avances tecnológicos continuos y el aumento de la escala de producción están reduciendo esta brecha. Nuevos métodos de fermentación y tecnologías agrícolas permiten el desarrollo de proteínas vegetales con composiciones de aminoácidos comparables a las proteínas animales. La investigación de mercado indica que la educación del consumidor sobre beneficios de proteína vegetal y el aumento de disponibilidad en tiendas son factores clave que impulsan la adopción a través de grupos demográficos diversos.

Por Canal de Distribución: La Venta Online Logra Liderazgo Dual

Las tiendas de venta online mantienen una participación de mercado del 39.34% en 2024 y se proyectan para crecer a una CAGR del 10.93% hasta 2030. Este crecimiento proviene de la capacidad del canal para proporcionar educación del producto, opciones de suscripción y participación directa del consumidor. La tendencia indica un cambio en patrones de compra, especialmente entre consumidores más jóvenes que valoran la conveniencia, reseñas de usuarios y sugerencias de productos personalizadas. La expansión de aplicaciones de compras móviles y pasarelas de pago seguras fortalece aún más el dominio de la venta online en el mercado de suplementos.

Los canales de venta tradicionales, incluyendo supermercados, farmacias y tiendas especializadas, retienen presencia sustancial en el mercado pero experimentan competencia creciente de plataformas online que ofrecen selección más amplia de productos y precios competitivos. La integración de comercio social a través de Instagram y TikTok crea oportunidades de venta adicionales, particularmente en alcanzar consumidores de la Generación Z. El crecimiento del canal online está respaldado por redes logísticas mejoradas, costos de entrega más bajos y sistemas de verificación de productos mejorados que abordan preocupaciones del consumidor sobre la calidad de suplementos. A pesar de estos desafíos, las tiendas físicas mantienen su relevancia a través de consultoría de personal experto y disponibilidad inmediata del producto, que siguen siendo valiosos para ciertos segmentos de consumidores.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

El mercado de Estados Unidos se beneficia de altos niveles de ingreso disponible y una infraestructura de distribución avanzada a través de minoristas especializados y supermercados mainstream. El marco regulatorio de la Dietary Supplement Health and Education Act (DSHEA) proporciona a los fabricantes claridad operacional mientras permite la innovación de productos. Sin embargo, el aumento de la supervisión de la FDA crea requisitos de cumplimiento que benefician a empresas más grandes con recursos sustanciales. La infraestructura robusta de comercio electrónico del mercado mejora aún más la accesibilidad y alcance del consumidor en todo el país.

La base de consumidores de la región se ha expandido más allá de culturistas tradicionales para incluir entusiastas del fitness, poblaciones que envejecen e individuos conscientes de la salud. Este cambio demográfico impulsa la demanda de formulaciones convenientes y multifuncionales. Las redes sociales influyen significativamente en las decisiones de compra, particularmente entre consumidores más jóvenes. La investigación de mercado indica que la nutrición personalizada y la suplementación dirigida continúan ganando tracción entre estos diversos segmentos de consumidores.

La adopción de medicamentos GLP-1 para el manejo del peso presenta oportunidades de crecimiento ya que los consumidores buscan productos nutricionales para mantener masa muscular durante la pérdida de peso. Las empresas están desarrollando formulaciones especializadas para este segmento de mercado. En junio de 2024, Pure Protein lanzó un polvo proteico todo-en-uno para usuarios de GLP-1, ofreciendo una solución accesible para abordar efectos secundarios de deficiencia de nutrientes asociados con estos medicamentos. Los analistas de la industria proyectan que este segmento especializado experimentará crecimiento sustancial a medida que la adopción de GLP-1 aumenta en Estados Unidos.

Panorama Competitivo

El mercado de nutrición deportiva de Estados Unidos exhibe fragmentación moderada con corporaciones multinacionales establecidas compitiendo junto a marcas especializadas directo-al-consumidor que aprovechan el marketing digital y estrategias de posicionamiento de nicho. Los líderes del mercado incluyendo Glanbia, Abbott y PepsiCo mantienen ventajas competitivas a través de economías de escala, alcance de distribución y capacidades de Investigación y Desarrollo, mientras que jugadores emergentes disrumpen categorías tradicionales a través de formulaciones innovadoras y enfoque demográfico dirigido. Las dinámicas competitivas del mercado continúan evolucionando mientras las empresas se adaptan a las preferencias cambiantes del consumidor y avances tecnológicos.

Las empresas están persiguiendo estrategias de integración vertical invirtiendo en abastecimiento de ingredientes, capacidades de manufactura y canales directo-al-consumidor para mejorar márgenes de ganancia. El éxito en el mercado depende del cumplimiento regulatorio, transparencia de la cadena de suministro y prácticas de sostenibilidad mientras se mantiene la efectividad del producto y precios competitivos. Estas iniciativas estratégicas permiten a las empresas controlar mejor los estándares de calidad y responder rápidamente a las demandas del mercado.

Las empresas están formando asociaciones estratégicas para aumentar su presencia en el mercado. En septiembre de 2024, C4 se asoció con The Hershey Company para lanzar productos inspirados en confitería a través de múltiples categorías. La colaboración introdujo nuevas Bebidas Energéticas, suplementos Pre-Entrenamiento y una línea de Polvo Proteico con tres variantes inspiradas en dulces, marcando los primeros productos de polvo proteico para ambas empresas. Esta asociación demuestra la tendencia de la industria hacia perfiles de sabor innovadores y expansión entre categorías para atraer nuevos segmentos de consumidores.

Líderes de la Industria de Nutrición Deportiva de Estados Unidos

-

Glanbia PLC

-

Now Foods

-

The Coca Cola Company

-

Abbott Laboratories Inc.

-

PepsiCo Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Edible Garden lanzó Kick Sports Nutrition en Amazon a través de una asociación con Pirawna, una agencia de crecimiento de comercio electrónico que maneja más de $500 millones en ingresos de Amazon. La colaboración tiene como objetivo fortalecer la entrada de la marca en el mercado de nutrición deportiva.

- Enero 2025: Cizzle Brands lanzó Spoken Nutrition™, una línea de productos nutracéuticos NSF Certified for Sport® diseñada para atletas. La empresa de nutrición deportiva introdujo esta gama de suplementos de rendimiento premium para expandir su portafolio de salud y bienestar.

- Octubre 2024: Reebok formó una asociación con Generation Joy para distribuir productos de nutrición deportiva de la marca Reebok en Estados Unidos y Canadá. La línea de productos incluye suplementos de proteína y colágeno, vitaminas, suplementos pre-entrenamiento y post-entrenamiento, y productos de hidratación.

- Enero 2024: Abbott ha introducido la marca PROTALITY™, ofreciendo apoyo nutricional para adultos que manejan su peso. La línea de productos cuenta con un batido nutricional alto en proteína que combina proteínas de digestión rápida y lenta, diseñado para proporcionar nutrición muscular sostenida por hasta siete horas.

Alcance del Informe del Mercado de Nutrición Deportiva de Estados Unidos

El mercado de nutrición deportiva de Estados Unidos está segmentado por tipo de producto y canal de distribución. Sobre la base del tipo de producto, el mercado está segmentado en bebidas, alimentos y suplementos. Sobre la base del canal de distribución, el mercado está segmentado en supermercados/hipermercados, tiendas de conveniencia, tiendas especializadas, canales online y otros.

| Productos Proteicos Deportivos | Polvo | Polvo de Suero y Caseína |

| Polvo de Proteína Basada en Plantas | ||

| Otro Polvo Proteico Deportivo | ||

| Proteína Lista para Beber | ||

| Barras de Proteína/Energía | ||

| Productos Deportivos No Proteicos | Geles Energéticos | |

| Polvo BCAA | ||

| Polvo de Creatina | ||

| Otros Productos Deportivos No Proteicos |

| Basado en Animales |

| Basado en Plantas |

| Supermercados/Hipermercados |

| Farmacias/Tiendas de Salud |

| Tiendas de Venta Online |

| Otros Canales de Distribución |

| Por Tipo de Producto | Productos Proteicos Deportivos | Polvo | Polvo de Suero y Caseína |

| Polvo de Proteína Basada en Plantas | |||

| Otro Polvo Proteico Deportivo | |||

| Proteína Lista para Beber | |||

| Barras de Proteína/Energía | |||

| Productos Deportivos No Proteicos | Geles Energéticos | ||

| Polvo BCAA | |||

| Polvo de Creatina | |||

| Otros Productos Deportivos No Proteicos | |||

| Por Fuente | Basado en Animales | ||

| Basado en Plantas | |||

| Por Canal de Distribución | Supermercados/Hipermercados | ||

| Farmacias/Tiendas de Salud | |||

| Tiendas de Venta Online | |||

| Otros Canales de Distribución | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor proyectado del mercado de suplementos de nutrición deportiva para 2030?

Se pronostica que el mercado alcance USD 25.99 mil millones en 2030 en una trayectoria de CAGR del 7.29%.

¿Qué segmento de producto actualmente comanda la mayor participación de ingresos?

Los productos basados en proteína mantuvieron el 83.83% de participación en 2024, reflejando su papel arraigado en rutinas de recuperación muscular.

¿Qué tan rápido está creciendo el segmento de fuente basada en plantas?

Los ingredientes basados en plantas están preparados para expandirse a una CAGR del 9.93% entre 2025-2030, la tasa más alta entre categorías de fuente.

¿Por qué la venta online está superando otros canales?

Los modelos de suscripción, educación impulsada por influencers y logística acelerada de última milla ayudan a la venta online a avanzar a una CAGR del 10.93% hasta 2030.

Última actualización de la página el: