Tamaño y Cuota del Mercado de Bebidas Espirituosas de Estados Unidos

Análisis del Mercado de Bebidas Espirituosas de Estados Unidos por Mordor Intelligence

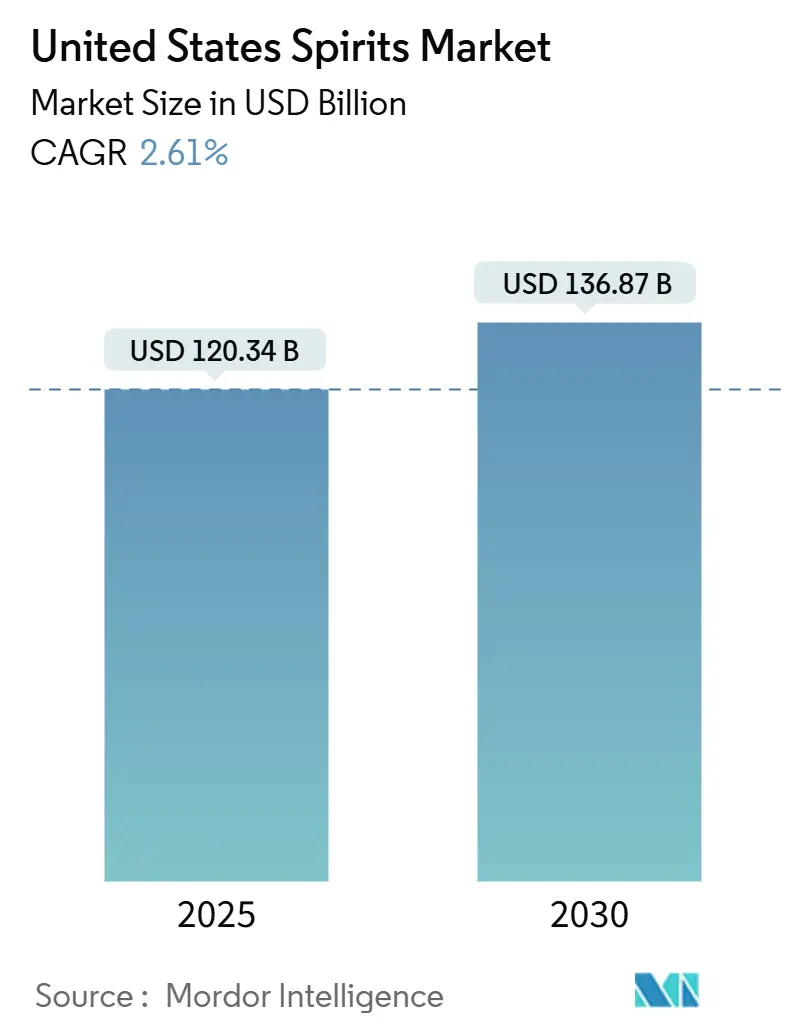

Se espera que el mercado de bebidas espirituosas de EE.UU. crezca de USD 120,34 mil millones en 2025 a USD 136,87 mil millones en 2030, con una TCAC del 2,61%. Este crecimiento está impulsado por las tendencias de premiumización, la recuperación del consumo en establecimientos, y la creciente participación de consumidores femeninos y jóvenes en edad legal, a pesar del aplanamiento de las tendencias de volumen. Las principales destilerías están expandiendo sus ofertas súper premium, mientras que los productores artesanales se diferencian a través de la autenticidad regional. Los consumidores conscientes de la salud están cambiando hacia productos premium con etiquetado transparente y prácticas sostenibles, adoptando un enfoque de "beber menos pero mejor". Aunque las tensiones comerciales y las regulaciones complejas moderan el crecimiento, el mercado de bebidas espirituosas de EE.UU. mantiene un crecimiento de valor más sólido comparado con la cerveza y el vino, demostrando una preferencia sostenida del consumidor por las bebidas destiladas de calidad.

Conclusiones Clave del Informe

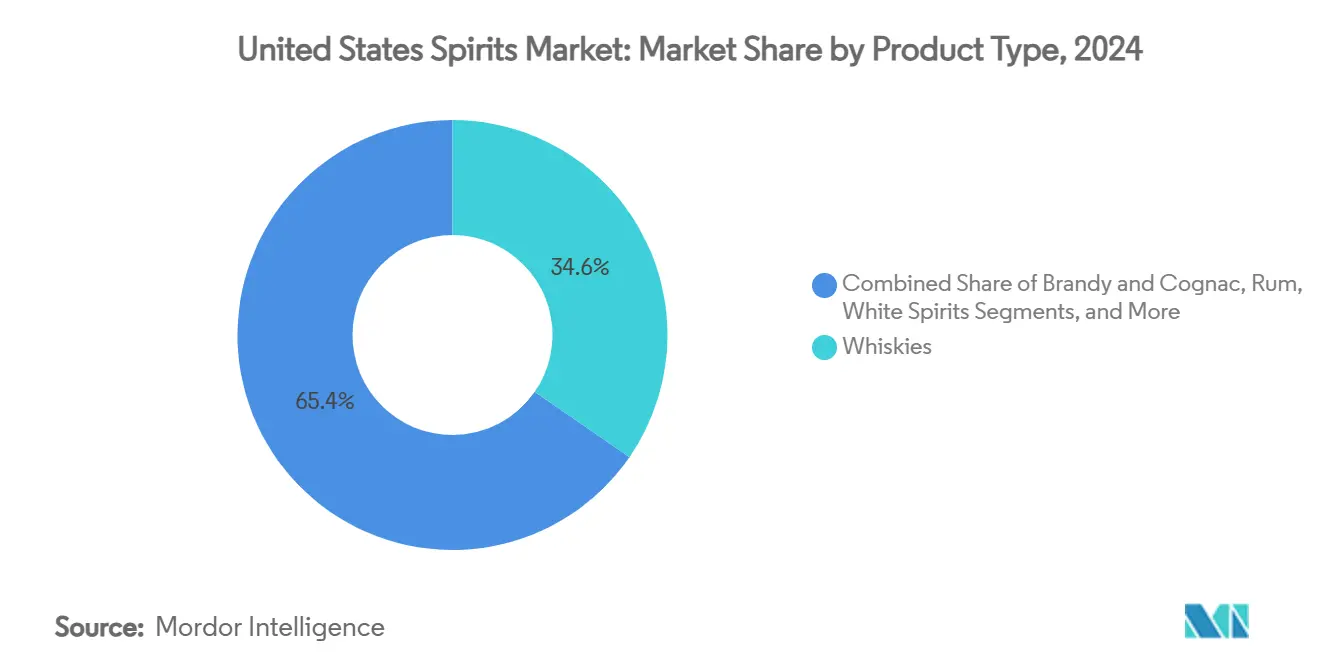

- Por tipo de producto, los whiskies lideraron con una participación del 34,62% del mercado de bebidas espirituosas de EE.UU. en 2024; ahora se prevé que las bebidas espirituosas blancas se expandan con una TCAC del 3,01% hasta 2030.

- Por usuario final, los hombres mantuvieron el 74,65% de la cuota del mercado de bebidas espirituosas de EE.UU. en 2024, mientras que se proyecta que el segmento femenino crezca más rápido con una TCAC del 3,43%.

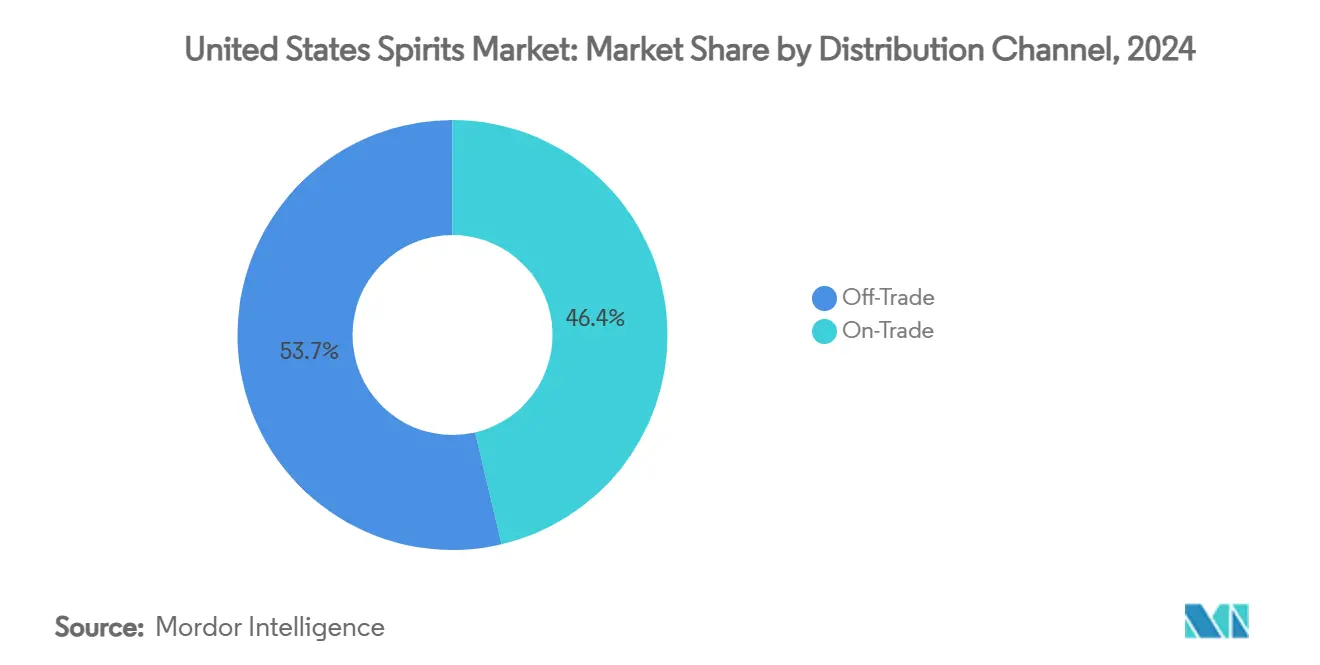

- Por canal de distribución, el comercio indirecto representó el 53,65% del tamaño del mercado de bebidas espirituosas de EE.UU. en 2024; se prevé que el comercio directo aumente con una TCAC del 2,83% hasta 2030.

- Por geografía, el Sur comandó el 34,58% de los ingresos de 2024, mientras que el Oeste está preparado para una TCAC del 3,83% hasta 2030.

Tendencias y Perspectivas del Mercado de Bebidas Espirituosas de Estados Unidos

Análisis del Impacto de los Impulsores

| Impulsor | (~) % Impacto en la Previsión de TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Creciente sector de turismo y hostelería | +0.80% | Sur, Oeste, Noreste | Plazo medio (2-4 años) |

| Inclinación de los consumidores hacia bebidas espirituosas artesanales | +0.60% | Nacional, con concentración en Oeste y Noreste | Plazo medio (2-4 años) |

| Aumento en la demanda de productos alcohólicos premium | +0.50% | Nacional | Largo plazo (≥ 4 años) |

| Diferenciación de productos en términos de materia prima y contenido de alcohol | +0.40% | Nacional | Plazo medio (2-4 años) |

| Sostenibilidad y abastecimiento ético | +0.30% | Oeste, Noreste | Largo plazo (≥ 4 años) |

| Expansión estratégica de pubs y bares | +0.30% | Sur, Oeste | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Creciente sector de turismo y hostelería

El resurgimiento de la industria hotelera presenta oportunidades significativas para las marcas de bebidas espirituosas de capturar nuevos consumidores a través de ofertas inmersivas basadas en experiencias. El robusto crecimiento del turismo ha intensificado la demanda de experiencias auténticas de bebidas espirituosas locales, con las visitas a destilerías emergiendo como una fuente de ingresos sustancial tanto para productores tradicionales como artesanales. Según el Consejo de Bebidas Espirituosas Destiladas, la industria de bebidas espirituosas de EE.UU. genera USD 250 mil millones en actividad económica y sostiene más de 1,7 millones de empleos, con el turismo y la hostelería representando un componente cada vez más vital de este impacto económico[1]Distilled Spirits Council, "Annual Economic Briefing", www.distilledspirits.org. Esta tendencia es particularmente prominente en las regiones del Sur y Oeste, donde las destilerías de destino han evolucionado hacia elementos fundamentales de las estrategias de turismo regional. La integración estratégica de bebidas espirituosas con la cultura gastronómica local establece identidades regionales distintivas que atraen tanto a visitantes nacionales como internacionales, permitiendo a las marcas cultivar una lealtad del consumidor más profunda más allá de los canales de distribución minorista convencionales.

Inclinación de los consumidores hacia bebidas espirituosas artesanales

El movimiento de bebidas espirituosas artesanales continúa remodelando la dinámica del mercado, con los consumidores priorizando cada vez más la autenticidad y la procedencia sobre la producción masiva. A pesar de experimentar su primera caída del mercado en 2023, el sector de bebidas espirituosas artesanales aún vendió 13,5 millones de cajas, manteniendo una significativa participación de valor del 7,5% del mercado total de bebidas espirituosas, según la Asociación Americana de Bebidas Espirituosas Artesanales. Esta resistencia subraya la fuerte conexión del segmento con el consumidor, particularmente entre las demográficas más jóvenes que buscan experiencias de consumo únicas. El número de destilerías artesanales activas creció un 11,5% a 3.069 en 2023, indicando una confianza empresarial continua a pesar de los vientos económicos adversos[2]American Craft Spirits Association, "Craft Spirits Data Project", www.americancraftspirits.org. Los productores artesanales están aprovechando cada vez más los ingredientes y métodos de producción locales para crear perfiles de sabor distintivos que no pueden ser replicados por competidores más grandes, estableciendo posiciones de mercado defendibles basadas en la autenticidad e innovación en lugar de las economías de escala.

Aumento en la demanda de productos alcohólicos premium

El mercado de bebidas espirituosas de Estados Unidos está siendo testigo de un cambio notable hacia la premiumización, ya que los consumidores favorecen cada vez más productos de alta calidad a pesar de los desafíos económicos. Según el informe intermedio de Diageo para el ejercicio fiscal 2025, las categorías premium y súper premium han crecido significativamente, representando ahora casi el 35% del valor del mercado, comparado con el 26% de hace una década. Esta tendencia es particularmente pronunciada entre los consumidores de 18-34 años, con el 54% eligiendo activamente bebidas espirituosas premium. Incluso durante las recesiones económicas, los consumidores demuestran una clara preferencia por productos premium reduciendo la frecuencia de consumo en lugar de comprometer la calidad. Este comportamiento subraya la importancia de que las marcas comuniquen efectivamente su calidad superior y narrativas de marca auténticas para capturar cuota de mercado. El cambio hacia ofertas premium, a pesar de los volúmenes generales en declive, destaca un cambio estructural en la industria de bebidas espirituosas, transicionando de un enfoque impulsado por volumen hacia un modelo de consumo enfocado en valor. Adicionalmente, esta tendencia se alinea con las preferencias más amplias del consumidor por la premiumización en otras categorías de bebidas, reforzando aún más el potencial a largo plazo para el crecimiento en el segmento de bebidas espirituosas premium.

Diferenciación de productos en términos de materia prima y contenido de alcohol

La incorporación de diversas materias primas y variaciones estratégicas en el contenido de alcohol está transformando el mercado de bebidas espirituosas mediante la creación de categorías de productos distintivas y oportunidades de consumo. Los destiladores están implementando técnicas innovadoras con granos alternativos, variedades ancestrales y combinaciones botánicas sofisticadas para crear perfiles de sabor únicos. La autorización de la Oficina de Impuestos y Comercio de Alcohol y Tabaco de 15 tamaños de contenedores adicionales para bebidas espirituosas destiladas, efectiva el 10 de enero de 2025, empodera a los productores para alinear estratégicamente el empaquetado con ocasiones específicas de consumo[3]Alcohol and Tobacco Tax and Trade Bureau, "TTB Adds New Standards of Fill for Wine and Distilled Spirits; Eliminates Distinction Between Standards of Fill for Distilled Spirits in Cans and Other Types of Containers", www.ttb.gov. El mercado demuestra una bifurcación clara: productos premium de alta graduación e intensivos en sabor dirigidos a conocedores, y opciones refinadas de menor alcohol diseñadas para el consumo casual, con ambos segmentos exhibiendo un potencial de crecimiento sustancial. Esta diversificación integral de productos posiciona a las bebidas espirituosas para competir efectivamente a través de ocasiones de consumo tradicionalmente dominadas por la cerveza y el vino.

Análisis del Impacto de las Restricciones

| Restricción | (~) % Impacto en la Previsión de TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Regulaciones gubernamentales estrictas | -0.30% | Nacional, con impacto particular en Estados de Control | Largo plazo (≥ 4 años) |

| Creciente inclinación del consumidor hacia otras bebidas alcohólicas | -0.20% | Nacional | Plazo medio (2-4 años) |

| Problemas de salud por consumo excesivo | -0.10% | Nacional | Largo plazo (≥ 4 años) |

| Interrupciones de la cadena de suministro | -0.10% | Nacional, con impacto acentuado en categorías dependientes de importación | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Regulaciones gubernamentales estrictas

El mercado de bebidas espirituosas de Estados Unidos enfrenta barreras de entrada sustanciales debido a marcos regulatorios intrincados. Diecisiete estados y jurisdicciones operan bajo un modelo de "Control", donde las agencias gubernamentales gestionan y supervisan exclusivamente las ventas de bebidas espirituosas destiladas. Estos estados de control representan el 24,7% de la población de EE.UU. y el 23,0% de las ventas de bebidas espirituosas destiladas, según la Asociación Nacional de Control de Bebidas Alcohólicas. El sistema de distribución de tres niveles prevalente en la mayoría de los estados prohíbe estrictamente las ventas directas al consumidor, obligando a los productores a establecer relaciones con mayoristas, lo que a menudo crea desafíos de acceso al mercado para las marcas más pequeñas. Los requisitos regulatorios emergentes, incluyendo la propuesta de etiquetado "Datos sobre Alcohol" del TTB y las divulgaciones obligatorias de alérgenos, introducen costos adicionales de cumplimiento, impactando desproporcionadamente a los productores más pequeños. Además, las diversas estructuras de tributación a nivel estatal para las bebidas espirituosas destiladas contribuyen a un panorama operacional multifacético y desafiante.

Creciente inclinación del consumidor hacia otras bebidas alcohólicas

La creciente conciencia sobre la salud respecto al consumo de alcohol está influenciando significativamente el comportamiento del consumidor y la dinámica del mercado. El Aviso del Cirujano General de EE.UU. sobre el Riesgo de Alcohol y Cáncer identifica el alcohol como una causa principal prevenible de cáncer, resultando en aproximadamente 100.000 casos de cáncer y 20.000 muertes anualmente en EE.UU.[4]U.S. Department of Health and Human Services, "Alcohol and Cancer Risk 2025", www.hhs.gov. El aviso enfatiza que el riesgo de cáncer aumenta incluso con un consumo mínimo de alcohol, desafiando fundamentalmente las creencias arraigadas sobre los beneficios del consumo moderado. Según el Instituto Nacional sobre Abuso de Alcohol y Alcoholismo, el alcohol contribuye a aproximadamente 178.000 muertes anualmente y está vinculado a más de 200 condiciones de salud distintas. Con menos de la mitad de los estadounidenses comprendiendo actualmente la conexión entre alcohol y cáncer, las campañas intensificadas de concienciación de salud pública sobre estos riesgos están acelerando los cambios del consumidor hacia alternativas de menor alcohol y no alcohólicas, potencialmente restringiendo el crecimiento en los mercados tradicionales de bebidas espirituosas.

Análisis de Segmentos

Por Tipo de Producto: Los Whiskies Lideran a Pesar de los Desafíos de Suministro

Los whiskies dominan el mercado de bebidas espirituosas con una participación del 34,62% en 2024, demostrando liderazgo de mercado a pesar de desafíos significativos de aranceles internacionales y condiciones de sobreoferta de producción. La categoría exhibe una resistencia notable en medio de una caída en el valor de exportación del whisky escocés y problemas persistentes de sobreoferta en la producción de whiskey americano. El mercado global del whiskey demuestra un potencial de crecimiento sustancial a lo largo del período de pronóstico, impulsado por los movimientos expansivos de bebidas espirituosas artesanales y el interés acentuado del consumidor en variedades de bourbon y centeno. El éxito continuado de la categoría deriva de estrategias efectivas de posicionamiento premium y narrativas de patrimonio convincentes que resuenan fuertemente con los consumidores que buscan experiencias auténticas de producto.

Las bebidas espirituosas blancas, lideradas por vodka, ginebra y tequila plata, están configuradas para lograr la tasa de crecimiento más rápida, con una TCAC proyectada del 3,01% hasta 2030. Sus perfiles de sabor limpios, versatilidad en mixología y el auge de los formatos listos para beber las hacen cada vez más populares, especialmente entre los consumidores conscientes de la salud y los bebedores más jóvenes en edad legal. Las categorías de tequila y mezcal muestran un rendimiento excepcional en el mercado estadounidense, mientras que los segmentos de ron y licor se benefician significativamente del renacimiento continuo de los cócteles. El panorama del mercado de bebidas espirituosas continúa fragmentándose, con las marcas exitosas distinguiéndose a través de metodologías de producción innovadoras y narrativas auténticas de patrimonio en lugar de convenciones tradicionales de categoría.

Nota: Las cuotas de segmento de todos los segmentos individuales están disponibles con la compra del informe

Por Usuario Final: Las Consumidoras Femeninas Remodelan la Dinámica del Mercado

Los hombres dominan con una cuota de mercado del 74,65% en 2024, reflejando patrones de consumo establecidos. Sin embargo, las consumidoras femeninas están remodelando fundamentalmente la dinámica del mercado. Las mujeres jóvenes representan la mayoría de los bebedores en el mercado de alcohol-bebidas de EE.UU., impulsadas por la mayor independencia financiera y las dinámicas sociales en evolución. Esta transformación demográfica cataliza la innovación de productos, con líderes de la industria como Diageo implementando iniciativas de marketing dirigidas para capturar este segmento de consumidores en expansión. Las mujeres constituyen el 40% de los consumidores de cerveza y demuestran una influencia creciente en las categorías de bebidas espirituosas, comandando notablemente dos tercios del segmento "Más Allá de la Cerveza".

El segmento femenino exhibe un crecimiento robusto con una TCAC del 3,43% (2025-2030), superando la expansión general del mercado e impulsando una innovación sustancial de productos. Esta trayectoria de crecimiento influye en las estrategias de desarrollo de productos, con un enfoque acentuado en la innovación de sabores, diseño sofisticado de empaquetado y marketing estratégico basado en ocasiones que resuena con las preferencias femeninas. La Encuesta Nacional sobre Uso de Drogas y Salud revela que para 2022, las mujeres superaron a los hombres en el consumo reportado de alcohol, marcando un cambio significativo en la dinámica del mercado. Las empresas que involucran efectivamente a las consumidoras femeninas a través de comunicación auténtica de marca y experiencias de producto personalizadas fortalecen su posición en el mercado, mientras que los enfoques de marketing tradicionales centrados en los hombres enfrentan una relevancia menguante en el mercado en evolución.

Por Canal de Distribución: El Comercio Minorista Experiencial Impulsa el Crecimiento del Comercio Directo

Los canales de comercio indirecto comandan una cuota de mercado dominante del 53,65% en 2024, reflejando cambios fundamentales en el comportamiento del consumidor durante la pandemia y la rápida expansión de formatos minoristas especializados. El sistema de distribución de tres niveles de EE.UU. obliga a un flujo estructurado donde los productores e importadores deben vender a distribuidores, quienes luego suministran a minoristas, previniendo efectivamente las ventas directas entre niveles. Aunque este marco asegura el cumplimiento regulatorio, crea barreras significativas de entrada al mercado para productores más pequeños. Los minoristas de comercio indirecto están transformando la experiencia del consumidor a través de iniciativas de educación integral, selecciones de productos premium cuidadosamente curadas y elementos innovadores de comercio minorista experiencial.

Los canales de comercio directo demuestran un fuerte potencial de crecimiento con una TCAC proyectada del 2,83% de 2025 a 2030, ya que bares y restaurantes implementan estrategias sofisticadas para elevar la experiencia de consumo en el lugar. Las bebidas listas para beber (RTD) han emergido como catalizadores poderosos de crecimiento en ubicaciones on-premise, con los consumidores comprando activamente RTDs en combinación con bebidas espirituosas tradicionales. Los establecimientos de comercio directo se enfocan cada vez más en entregar experiencias excepcionales y distintivas que trascienden el consumo doméstico, impulsando un mayor compromiso del consumidor y la adopción de productos premium. Los locales especializados como bares artesanales de tequila y salones artesanales de whiskey están pionerando experiencias inmersivas de marca que fomentan una lealtad profunda del consumidor y un entendimiento avanzado de categorías.

Análisis Geográfico

La región del Sur comanda el 34,58% de la cuota del mercado de bebidas espirituosas de EE.UU. en 2024, impulsada por regulaciones favorables, crecimiento del turismo y expansión poblacional en áreas metropolitanas. Texas y Florida emergen como mercados clave, particularmente para grandes minoristas como Total Wine & More. Según la Oficina de Estadísticas Laborales de EE.UU., el área de Miami-Fort Lauderdale-West Palm Beach registró una reducción del 1,0% en el índice de bebidas alcohólicas para el año que terminó en abril de 2025. Los robustos sectores de turismo y hostelería de la región apoyan el consumo on-premise y las experiencias de marca, contribuyendo al crecimiento de categorías y la premiumización.

Se espera que la región del Oeste logre una TCAC del 3,83% de 2025 a 2030, apoyada por la producción artesanal, cambios demográficos y la creciente demanda de productos premium y sostenibles. Los datos de la Oficina de Estadísticas Laborales de EE.UU. indican un aumento del 2,2% en los precios de bebidas alcohólicas de marzo de 2024 a marzo de 2025, con la región registrando un aumento del 0,4% en el consumo de alcohol. Estados como Oregon han implementado sistemas de distribución especializados a través de agentes independientes de licores. El énfasis de la región en la sostenibilidad y el abastecimiento ético satisface las preferencias evolutivas del consumidor.

Las regiones del Noreste y Medio Oeste mantienen posiciones sustanciales en el mercado mientras navegan complejidades regulatorias y un crecimiento poblacional más lento comparado con otras regiones. El Noreste registró un aumento del 5,4% en el consumo de alcohol, mientras que el Medio Oeste experimentó un aumento del 1,6%. Ambas regiones cuentan con industrias establecidas de bebidas espirituosas artesanales que contribuyen al desarrollo económico local y al turismo. El Noreste se beneficia de altos niveles de ingresos disponibles que apoyan las ventas de bebidas espirituosas premium, mientras que el Medio Oeste aprovecha sus recursos agrícolas para la producción de grano a vaso enfatizando el abastecimiento local.

Panorama Competitivo

El mercado de bebidas espirituosas de EE.UU. está moderadamente consolidado, con unos pocos grandes productores dominando en términos de volumen mientras que numerosas destilerías pequeñas y medianas contribuyen a un panorama de producción diverso. Los actores clave en el mercado incluyen Diageo plc, Bacardi Limited, Suntory Holdings Limited, Sazerac Company Inc. y Pernod Ricard SA, que colectivamente mantienen una participación significativa del mercado.

La consolidación del mercado se ve reforzada además por la influencia de grandes distribuidores como Southern Glazer's Wine & Spirits y Republic National Distributing Company. Estos distribuidores controlan porciones sustanciales de la red de distribución, creando barreras significativas de entrada para productores más pequeños. Como resultado, mientras que el lado de producción permanece fragmentado, el mercado general exhibe una estructura consolidada debido al dominio de estos distribuidores y el poder de mercado de los principales productores.

Los disruptores emergentes están remodelando la dinámica del mercado. Las plataformas habilitadas por tecnología directas al consumidor están superando las complejidades regulatorias para establecer rutas alternativas al mercado, desafiando el marco de distribución tradicional. Adicionalmente, la transformación digital de la industria se extiende a los procesos de producción, donde las tecnologías avanzadas de destilación están impulsando mejoras en eficiencia y calidad del producto. Estas innovaciones no solo mejoran el rendimiento operacional sino que también se alinean con objetivos de sostenibilidad, reflejando el compromiso de la industria con la responsabilidad ambiental.

Líderes de la Industria de Bebidas Espirituosas de Estados Unidos

-

Diageo plc

-

Bacardi Limited

-

Suntory Holdings Limited

-

Sazerac Company Inc.

-

Pernod Ricard SA

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Maker's Mark ha lanzado Star Hill Farm Whisky, su primer whisky de trigo y primer lanzamiento no bourbon en más de 70 años, presentando una mezcla de 61% trigo, 20% trigo malteado y 19% cebada malteada, añejado 7-8 años y embotellado en fuerza de barrica (114,7 proof). Según la marca, este whisky enfatiza la sostenibilidad a través del trigo cultivado en la propiedad, agricultura regenerativa, y es el primero en llevar la Certificación de Whiskey de Propiedad de la Universidad de Kentucky.

- Abril 2025: Chinola ha lanzado su tercer licor, Chinola Pineapple, un destilado artesanal hecho de 100% piña fresca MD2 y alcohol neutro de caña, conocido por los sabores tropicales vibrantes de la República Dominicana, según la marca.

- Marzo 2025: Brugal ha presentado Andrés Brugal Edition 02, el segundo ron ultra-premium en su limitada Colección Andrés Brugal, con solo 416 botellas lanzadas globalmente a un precio minorista de USD 3.000 cada una. Según la marca, se presenta en un estuche personalizado inspirado en viajes con una licorera de cristal y vasos exclusivos. Edition 02 se lanzó mundialmente y está disponible en minoristas selectos en EE.UU. y Reino Unido.

- Febrero 2025: The Muff Liquor Company, un productor irlandés de bebidas espirituosas de Donegal, ha lanzado oficialmente su gama premium en el mercado estadounidense a través de una asociación con Lucas Bols USA, introduciendo un Vodka irlandés a base de papa y Ginebra (ambos destilados seis veces) y un Whiskey irlandés ahumado único, todos elaborados para honrar el patrimonio y la artesanía irlandesa.

Alcance del Informe del Mercado de Bebidas Espirituosas de Estados Unidos

Las bebidas espirituosas están destiladas y tienen un promedio más alto de alcohol por volumen (ABV), desde alrededor del 20% hasta tan alto como 80 o 90%.

El mercado de bebidas espirituosas de Estados Unidos está segmentado por tipo en whiskey, ron, vodka, brandy, ginebra y otras bebidas espirituosas. Basado en el canal de distribución, el mercado está segmentado en comercio indirecto y comercio directo. El segmento de comercio directo se divide además en minoristas especializados, supermercados/hipermercados, comercio minorista en línea y otros canales.

El dimensionamiento del mercado se ha realizado en términos de valor en USD para todos los segmentos mencionados anteriormente.

| Brandy y Coñac |

| Licor |

| Ron |

| Tequila y Mezcal |

| Whiskies |

| Bebidas Espirituosas Blancas |

| Otros Tipos de Bebidas Espirituosas |

| Hombres |

| Mujeres |

| Comercio Directo | |

| Comercio Indirecto | Tiendas Especializadas/de Licores |

| Otros Canales de Comercio Indirecto |

| Noreste |

| Medio Oeste |

| Sur |

| Oeste |

| Por Tipo de Producto | Brandy y Coñac | |

| Licor | ||

| Ron | ||

| Tequila y Mezcal | ||

| Whiskies | ||

| Bebidas Espirituosas Blancas | ||

| Otros Tipos de Bebidas Espirituosas | ||

| Por Usuario Final | Hombres | |

| Mujeres | ||

| Por Canal de Distribución | Comercio Directo | |

| Comercio Indirecto | Tiendas Especializadas/de Licores | |

| Otros Canales de Comercio Indirecto | ||

| Por Región | Noreste | |

| Medio Oeste | ||

| Sur | ||

| Oeste | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de bebidas espirituosas de EE.UU.?

El tamaño del mercado de bebidas espirituosas de EE.UU. es de USD 120,34 mil millones en 2025 y se proyecta que alcance USD 136,87 mil millones en 2030.

¿Qué categoría de producto lidera las ventas?

Los whiskies mantienen el liderazgo con el 34,62% de los ingresos de 2024 gracias a una fuerte premiumización y versatilidad en cócteles.

¿Qué segmento regional está creciendo más rápido?

Se prevé que el Oeste registre una TCAC del 3,83% hasta 2030, impulsado por la innovación artesanal y los consumidores enfocados en la sostenibilidad.

¿Qué cambios regulatorios se avecinan?

Las propuestas clave incluyen etiquetas obligatorias de "Datos sobre Alcohol" y una gama ampliada de tamaños de contenedores, ambas supervisadas por la Oficina de Impuestos y Comercio de Alcohol y Tabaco.

Última actualización de la página el: