Análisis del mercado de casas inteligentes de Estados Unidos

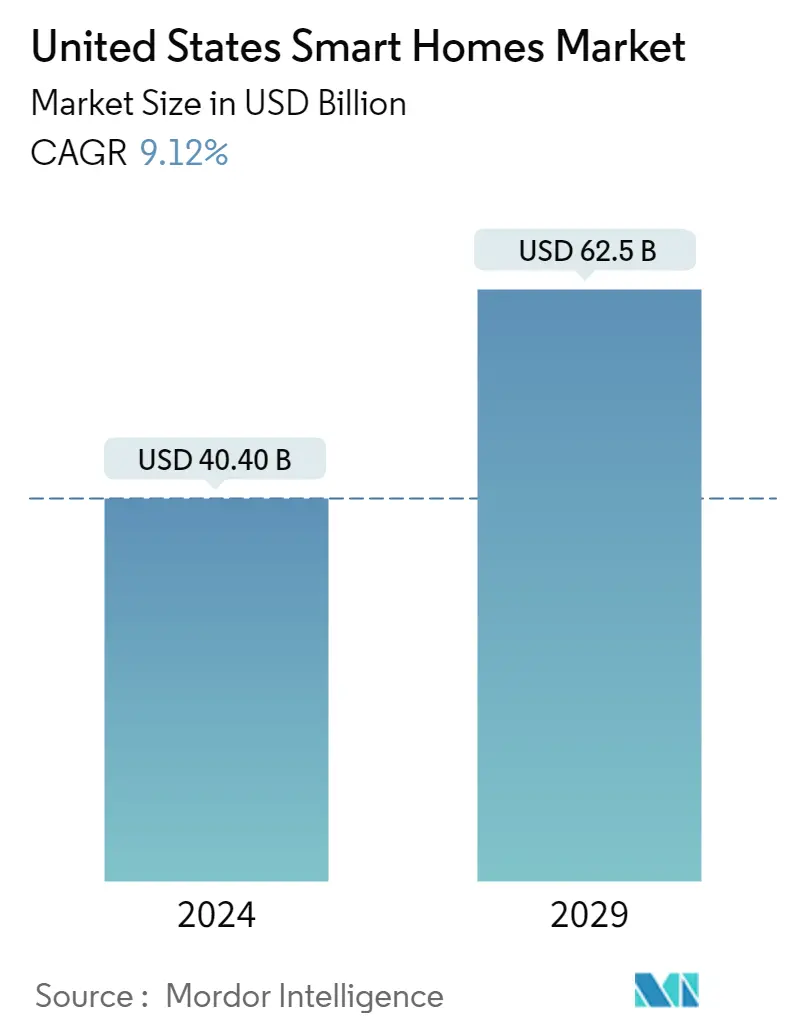

El tamaño del mercado de hogares inteligentes de Estados Unidos se estima en 40,40 mil millones de dólares en 2024, y se espera que alcance los 62,5 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 9,12% durante el período previsto (2024-2029).

La domótica y los hogares inteligentes son dos términos ambiguos que se utilizan para una amplia gama de soluciones de monitoreo que controlan y automatizan funciones en un hogar. A diferencia de las soluciones simples de automatización del hogar (que pueden variar desde puertas de garaje accionadas por motor hasta sistemas de seguridad automatizados), los sistemas de hogar inteligente requieren un portal web o una aplicación de teléfono inteligente como interfaz de usuario para interactuar con un sistema computarizado.

- Se prevé que la creciente importancia de la necesidad de contrarrestar los problemas de seguridad impulse la demanda de hogares inteligentes y conectados durante el período previsto. Además, se espera que las tecnologías inalámbricas innovadoras, incluidos los reguladores de seguridad y acceso, los controles de entretenimiento y los controladores HVAC, fomenten el crecimiento del mercado. Se espera que los recientes avances en Internet de las cosas (IoT), que resultaron en caídas de precios de procesadores y sensores, alienten a los fabricantes a promover la automatización en el sector doméstico.

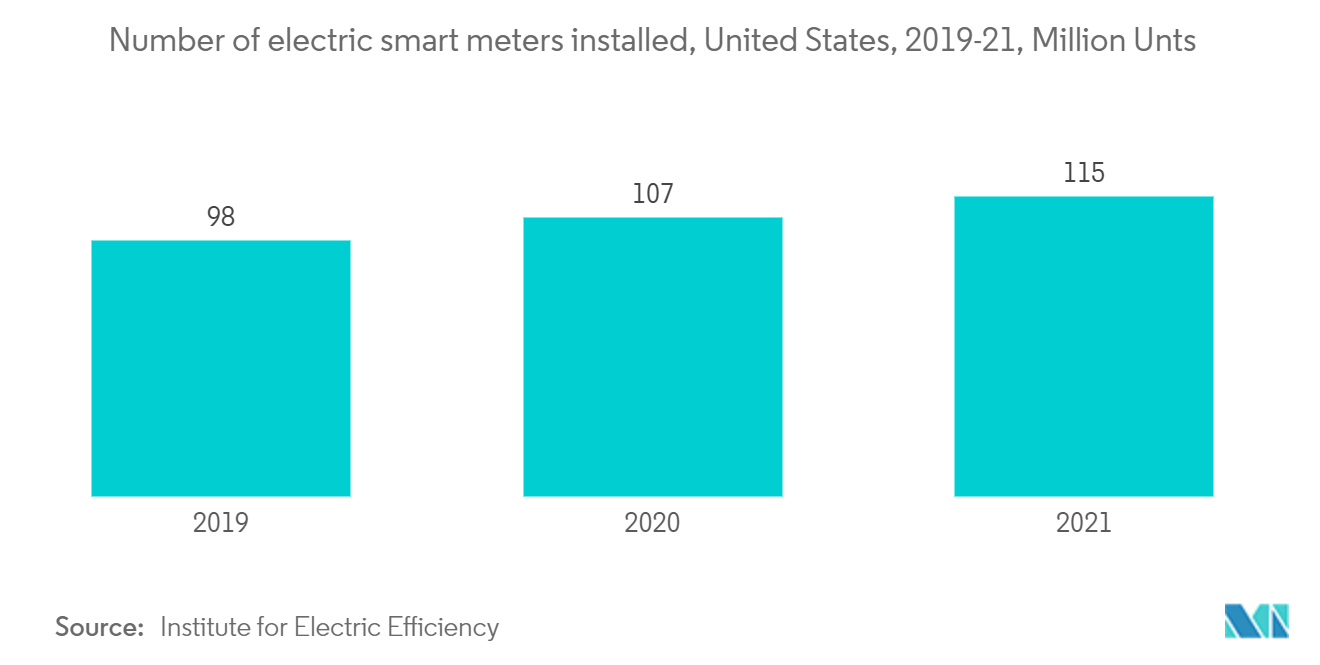

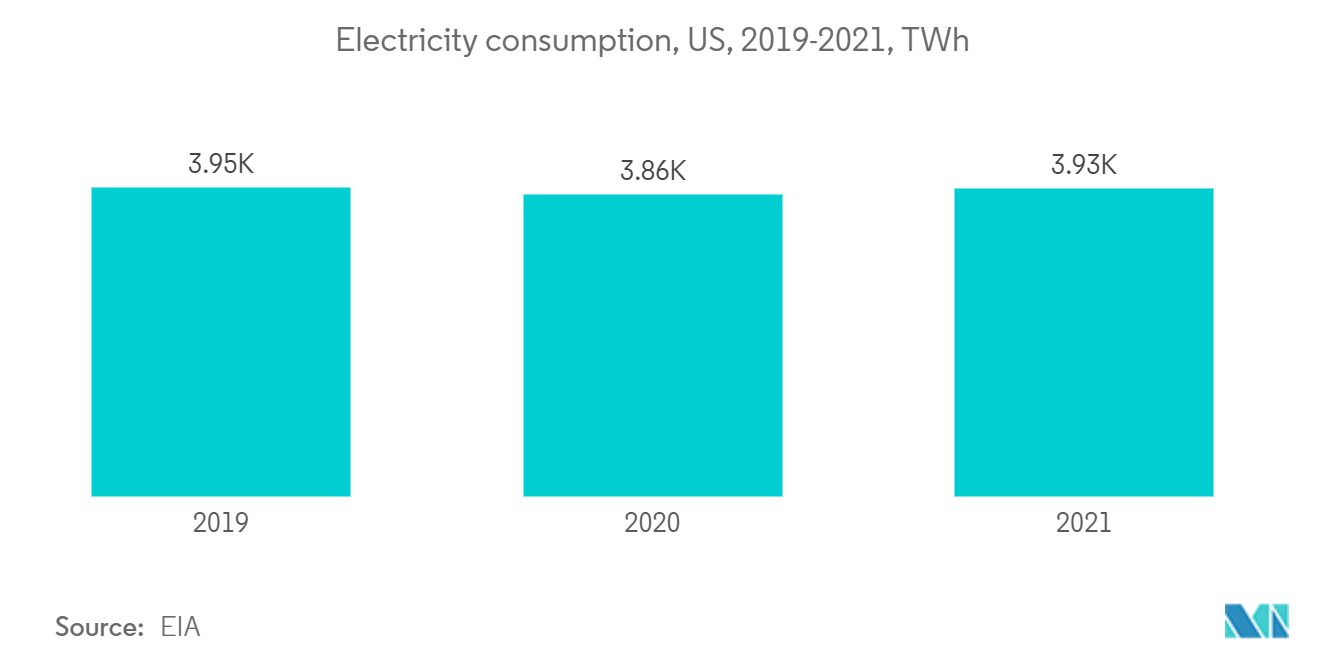

- En un esfuerzo por incluir recursos energéticos más sostenibles, la gestión de la energía doméstica está recibiendo un nivel cada vez mayor de atención. Además, para reducir sus costos de energía, los hogares deben volverse más eficientes debido al aumento de los precios de la energía y la mayor demanda. Con la ayuda del Sistema de gestión de energía en el hogar (HEMS), se están desarrollando para hogares inteligentes la habilitación de servicios de gestión de energía para el monitoreo y la gestión efectivos de las técnicas de generación de electricidad, conservación de energía y almacenamiento de energía.

- Algunos dispositivos inteligentes, como los termostatos inteligentes y sus aplicaciones asociadas, pueden ayudar a los usuarios a recibir alertas más rápidas cuando un sistema de calefacción o refrigeración tiene problemas. Cuando una casa se calienta o enfría más allá de una temperatura preestablecida, algunos termostatos inteligentes permiten al usuario configurar alarmas, lo que potencialmente indica problemas en el sistema. A diferencia de utilizar un termostato convencional, esta funcionalidad permite a los usuarios programar más rápidamente el servicio para un sistema dañado o que funciona mal.

- Actualmente, el mercado de casas inteligentes se refiere a proyectos de lujo. Sin embargo, se espera que se convierta en un requisito en todas las categorías de vivienda. La población educada está migrando cada vez más a las zonas urbanas en busca de empleo. Con el deseo de poseer una casa en sincronía con las tendencias actuales, varias personas que viven en zonas urbanas aspiran a hogares inteligentes o que puedan adaptarse a las tecnologías en evolución. El sector está experimentando un crecimiento destacado debido a sus diversas ventajas. Además del segmento de lujo, se espera que los compradores de viviendas de múltiples componentes comiencen a optar por casas inteligentes y sus ventajas, con la domótica ofrecida a precios asequibles.

Tendencias del mercado de casas inteligentes en Estados Unidos

Los electrodomésticos inteligentes representaron la mayor cuota de mercado

- Las empresas del mercado se han centrado en mejorar el reconocimiento de los alimentos y ampliarlo a sus aplicaciones de cocina, como hornos y frigoríficos grandes. La mayoría de las ferias de los últimos años han contado con la presencia de ABB Limited, Emerson Electric Co., Siemens AG y otros actores emergentes en el segmento del hogar inteligente, lanzando conceptos como el control de persianas y luces desde un dispositivo móvil. sin necesidad de cableado adicional, monitoreo remoto de una estufa e integración de IA en electrodomésticos para obtener recomendaciones.

- El papel de la cocina ha evolucionado. Ha evolucionado desde un simple espacio para la preparación de alimentos hasta asociarse con actividades como entretenimiento, socialización, cena y trabajo. La tecnología ha contribuido a cambios similares en el estilo de vida. Por ejemplo, se están diseñando electrodomésticos con funcionalidades adicionales para que sean más fáciles de usar. Este es uno de los impulsores importantes para la adopción y el desarrollo de electrodomésticos inteligentes y conectables. Además, el mayor interés por la cocina ha contribuido a su creciente adopción.

- Además, se están observando avances en el campo de la tecnología de geocercas para determinar la ubicación de los teléfonos inteligentes y evitar salir de casa sin apagar el horno o recibir una alerta para evitar incendios domésticos accidentales. Según el Departamento de Bomberos de la ciudad de Nueva York, la cocina desatendida representa en promedio el 33% de los incendios domésticos. Además, afirmó que el encendedor se atribuye a cuando una estufa u horno está cerca de elementos que pueden incendiarse, como toallas de papel, o cuando quedan alimentos o grasa en el horno.

- Un estándar propietario para la automatización del hogar llamado Matter, anteriormente Project Connected Home over IP (CHIP), está libre de regalías para los fabricantes. Hace dos años, Matter se lanzó en California, EE. UU., para reducir la fragmentación entre proveedores y lograr la interoperabilidad entre la tecnología doméstica innovadora y las plataformas de Internet de las cosas (IoT) de varios proveedores. Amazon, Apple, Google, Comcast y Zigbee Alliance, ahora conocida como Connectivity Standards Alliance, lanzaron y presentaron el grupo de proyecto para desarrollar un estándar abierto para dispositivos domésticos inteligentes. La primera versión de la especificación, la versión 1.0, se lanzó este año en octubre.

La gestión de la energía será testigo del crecimiento más rápido

- Las regulaciones gubernamentales favorables y las facilidades de crédito fiscal para la instalación de sistemas HVAC y el creciente enfoque de los usuarios finales en reducir las facturas de electricidad han contribuido significativamente al crecimiento del mercado estudiado.

- Según Project Drawdown, se espera que aproximadamente entre el 4% y el 46% de los hogares con acceso a Internet en los Estados Unidos instalen un termostato inteligente para 2050. Esto significa que alrededor de 704 millones de hogares tendrían instalado un termostato inteligente.

- El termostato inteligente UEI TBH300 fue lanzado este año por Universal Electronics Inc., uno de los innovadores en soluciones de control universal inalámbrico para entretenimiento en el hogar y dispositivos domésticos inteligentes. La dedicación de Ruckus Network para integrarse con socios centrados en proyectos de energía verde, incluida la solución de gestión de energía de UEI, dentro del entorno de instalación de redes de edificios de UEI se muestra en su integración con RUCKUS de CommScope. El termostato conectado a UEI ofrece a los consumidores una opción inmediata de ahorro de energía porque es una solución completa de extremo a extremo con sensores disponibles que se pueden incorporar a la puerta de enlace inalámbrica RUCKUS utilizando tecnología Zigbee. Una vez instalado, ofrece funciones de gestión remota que ayudan a vigilar y gestionar los sistemas de energía incluso cuando no hay nadie allí.

- Además, la mayoría de estos constructores de comunidades grandes y planificadas ofrecen diversos productos para hogares inteligentes, como termostatos, luces, cerraduras de puertas y abridores de garaje, como equipo estándar u opciones disponibles. Al mismo tiempo, los electrodomésticos y calentadores de agua inteligentes suelen conocerse como actualizaciones.

Descripción general de la industria de viviendas inteligentes en Estados Unidos

El panorama competitivo del mercado de viviendas inteligentes de EE. UU. muestra una fragmentación del mercado. Algunos de los actores clave globales en este mercado son ABB Limited, Schneider Electric SE, Honeywell International Inc., Emerson Electric Co., Siemens AG, LG Electronics Inc., Cisco Systems Inc., Google Inc. y Microsoft Corporation. El lanzamiento, la adquisición y la asociación de productos son algunas de las estrategias clave adoptadas por los actores del mercado que operan en el mercado. Por ejemplo:.

- En junio de 2022, Siemens AG lanzó Siemens Xcelerator, una plataforma de negocios digital abierta, para acelerar la transformación digital y la creación de valor para clientes de todos los tamaños en industrias, edificios, redes y movilidad. La plataforma empresarial facilita, acelera y escala la transformación digital. Siemens ha adquirido Brightly Software, una empresa líder en software de gestión de mantenimiento y activos con sede en Estados Unidos. Las capacidades bien establecidas de Brightly en sectores clave se sumarán al conocimiento digital y de software de Siemens en edificios. Formará la base de la cartera de Siemens Xcelerator for Buildings.

- En marzo de 2022, Schneider Electric en Boston, EE. UU., presentó Wiser Gateway y Wiser Smart Plug, entre los primeros productos del mundo en recibir la certificación Matter, ampliando la oferta completa de gestión de energía doméstica de la empresa. Wiser Gateway, la interfaz de comunicación central para el ecosistema Wiser más amplio, y Wiser Smart Plug, un transmisor pequeño pero fundamental para la red del Sistema de gestión de energía del hogar (HEMS), son los dos primeros productos de la solución holística HEMS de Schneider Electric que incorpora la Estándar de la materia. Fortalece la posición de la empresa como pionera en el desarrollo de sistemas de gestión de energía en el hogar que optimizan el uso de energía y ayudan a reducir los costos y las emisiones residenciales de dióxido de carbono manteniendo el confort.

Líderes del mercado de casas inteligentes de Estados Unidos

ABB Limited

Emerson Electric Co.

Honeywell International Inc.

siemens ag

Schneider Electric SE

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de casas inteligentes de Estados Unidos

- Noviembre de 2022 varios productos y sistemas domésticos inteligentes pueden colaborar de acuerdo con el estándar Matter, que Amazon había declarado planes de ampliación. Este año Amazon introdujo nuevos estándares de certificación WWA para dispositivos Matter. A medida que aumentan la confiabilidad y funcionalidad de los dispositivos vinculados, también permitirán la innovación y la elección.

- Octubre de 2022 Roku Inc. presentó su nueva línea de soluciones para el hogar inteligente, que incluye enchufes, iluminación, cámaras de seguridad y timbres con video. Tener una selección más amplia de productos para el hogar inteligente sencillos y a precios razonables es posible gracias al desarrollo de la línea de productos de Roku. Decenas de millones de hogares utilizan la plataforma Roku y ahora estamos ampliando nuestro ecosistema para incluir elementos como dispositivos y servicios que impulsan el hogar inteligente moderno.

- Octubre de 2022 Nest de Google presentó una aplicación Google Home rediseñada, un timbre con cable y Nest wifi Pro con wifi 6E. Nest Doorbell (con cable, 2.ª generación) tiene funciones más inteligentes para brindarte mayor tranquilidad. Se conecta a los cables de su timbre existente, por lo que no hay necesidad de preocuparse por cargarlo o quedarse sin energía. Enrutador Nest WiFi Pro, un nuevo sistema de enrutador de malla WiFi 6E de tres bandas de alto rendimiento. Los usuarios de Nest wifi Pro obtendrán acceso a la nueva banda de radio de 6 GHz, lo que permitirá que el wifi sea hasta dos veces más rápido que wifi 6.

Segmentación de la industria de hogares inteligentes de Estados Unidos

Los dispositivos domésticos inteligentes son adecuados para una configuración doméstica donde los dispositivos se pueden controlar automáticamente de forma remota desde cualquier lugar conectado a Internet, utilizando un dispositivo móvil u otro dispositivo en red. Una casa inteligente tiene dispositivos conectados a través de Internet y el cliente puede regular funciones, como el acceso de seguridad a la casa, la temperatura, la iluminación y el cine en casa. El alcance del mercado incluye varios segmentos de hogares inteligentes, como se muestra a continuación gestión de energía, confort e iluminación, entretenimiento en el hogar, control y conectividad, seguridad y electrodomésticos inteligentes.

orteEl mercado de hogares inteligentes de Estados Unidos está segmentado por tipo de producto (comodidad e iluminación, control y conectividad, gestión de energía, entretenimiento en el hogar, seguridad y electrodomésticos inteligentes).

orteLos tamaños de mercado y las previsiones se proporcionan en términos de valor (millones de dólares) para todos los segmentos anteriores.

| Confort e Iluminación |

| Control y conectividad |

| Gestión Energética |

| Entretenimiento en el hogar |

| Seguridad |

| Electrodomésticos inteligentes |

| Por tipo de producto | Confort e Iluminación |

| Control y conectividad | |

| Gestión Energética | |

| Entretenimiento en el hogar | |

| Seguridad | |

| Electrodomésticos inteligentes |

Preguntas frecuentes sobre investigación de mercado de casas inteligentes en Estados Unidos

¿Qué tamaño tiene el mercado de casas inteligentes de Estados Unidos?

Se espera que el tamaño del mercado de hogares inteligentes de Estados Unidos alcance los 40,40 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 9,12% hasta alcanzar los 62,50 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de hogares inteligentes de Estados Unidos?

En 2024, se espera que el tamaño del mercado de hogares inteligentes de Estados Unidos alcance los 40,40 mil millones de dólares.

¿Quiénes son los actores clave en el mercado de hogares inteligentes de Estados Unidos?

ABB Limited, Emerson Electric Co., Honeywell International Inc., siemens ag, Schneider Electric SE son las principales empresas que operan en el mercado de hogares inteligentes de Estados Unidos.

¿Qué años cubre este mercado de hogares inteligentes de Estados Unidos y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de hogares inteligentes de Estados Unidos se estimó en 37.020 millones de dólares. El informe cubre el tamaño histórico del mercado de Hogares inteligentes de Estados Unidos durante los años 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Hogares inteligentes de Estados Unidos para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de hogares inteligentes de EE. UU.

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de hogares inteligentes de EE. UU. en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de hogares inteligentes de EE. UU. incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.