Análisis del mercado de bebidas de recuperación en EE. UU.

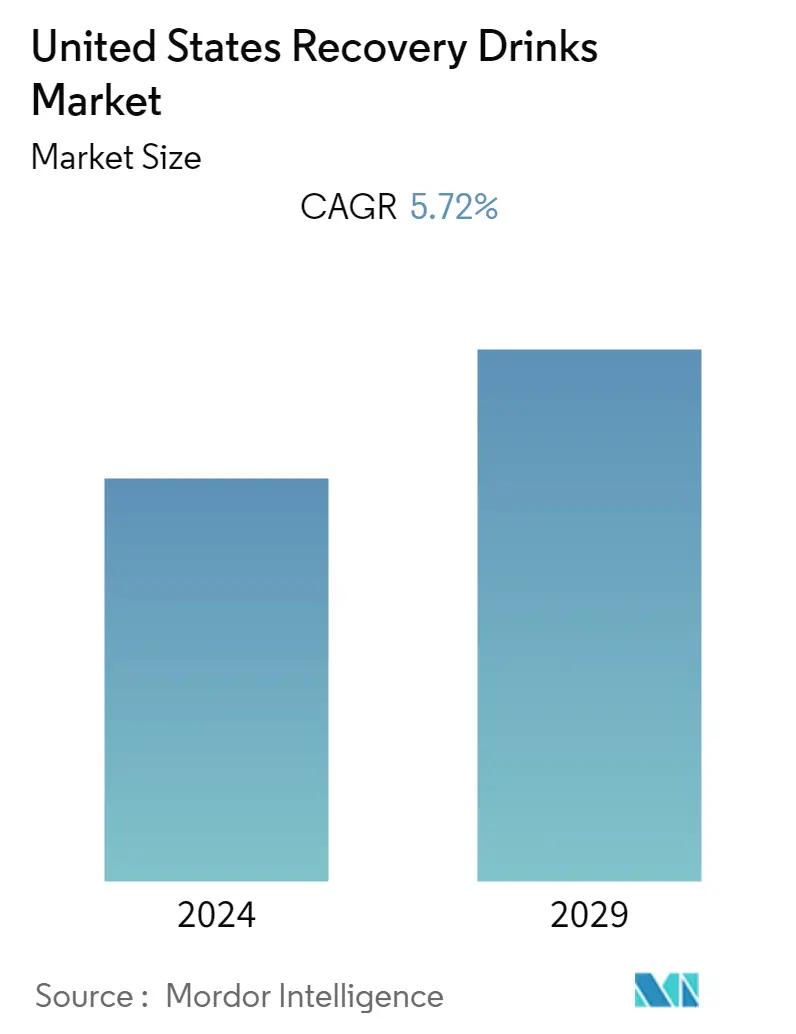

Se prevé que el mercado de bebidas de recuperación de Estados Unidos crezca a una tasa compuesta anual del 5,72% durante el período previsto (2020-2025).

- La creciente adopción de bebidas de recuperación por parte de usuarios de estilo de vida y usuarios ocasionales, debido al aumento de la importancia de los suplementos pre-entrenamiento y post-entrenamiento, ha llevado al desarrollo del mercado estudiado durante los últimos años en el país. Los consumidores estadounidenses están abiertos a la suplementación y están invirtiendo masivamente en fitness.

- La creciente demanda de productos de etiqueta limpia ha mejorado el enfoque de las empresas que operan en el mercado para desarrollar productos basados en las necesidades del consumidor.

- Además, las empresas se están centrando en desarrollar productos innovadores para lograr una ventaja competitiva sobre otras empresas. Por ejemplo, en 2017, Susie Parker-Simmons, dietista deportiva senior del Comité Olímpico de EE. UU., diseñó una bebida caliente de recuperación. El producto ha sido diseñado para atletas de invierno, con la idea de ayudar a reparar el cuerpo humano y prepararlo para un rendimiento óptimo.

Tendencias del mercado de bebidas de recuperación en EE. UU.

Tasa creciente de participación en actividades físicas, junto con campañas de marketing

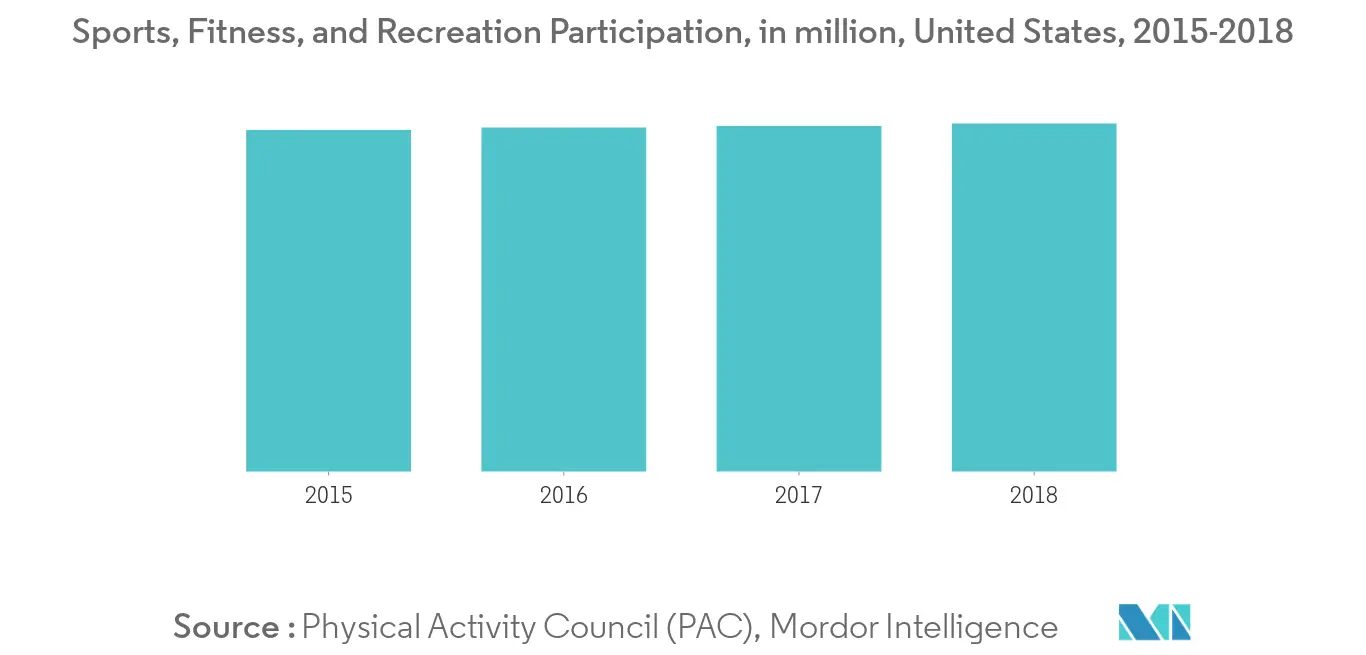

La creciente tasa de participación en actividad física en todo el país ha aumentado significativamente en los últimos años, respaldada por diversas políticas gubernamentales y programas de desarrollo. Según el Consejo de Actividad Física (PAC), el número de participantes que practican deportes, fitness y actividades recreativas aumentó en 1,6 millones en 2018 en comparación con el año anterior. La I+D y los anuncios/promociones están impulsando el mercado general de bebidas de recuperación. Los actores clave están invirtiendo en estos factores para influir en la decisión de compra de los consumidores y aumentar la popularidad de los productos en el panorama minorista. Por lo tanto, se prevé que la creciente tasa de participación en la actividad física y diversas campañas de marketing por parte de los actores clave del mercado estadounidense impulsen las ventas de bebidas de recuperación en el país.

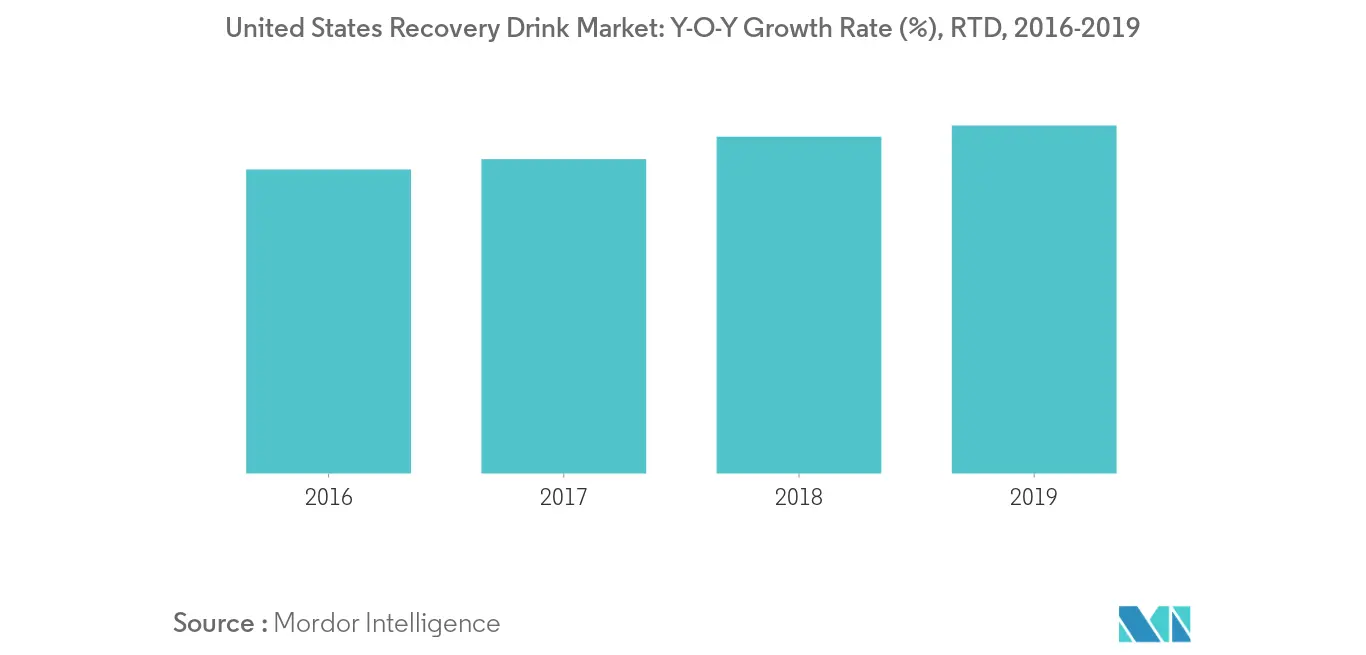

Las bebidas de recuperación RTD están experimentando un aumento

Las bebidas Recovery RTD están aprovechando el interés de los consumidores en el sector de la salud y el bienestar. La industria de bebidas RTD en recuperación se ha convertido en un negocio multimillonario en los Estados Unidos y se la conoce como un segmento de crecimiento exponencial en la industria de bebidas. El sabor y la comodidad son fundamentales para el éxito de los productos en la amplia categoría de bebidas de recuperación. Los fabricantes de bebidas de proteína láctea listas para beber (RTD) están bajo más presión que nunca para formular productos que cumplan con los parámetros de etiqueta limpia y al mismo tiempo mantengan la estabilidad en el almacenamiento durante un período prolongado.

Descripción general de la industria de bebidas de recuperación de EE. UU.

El mercado de bebidas de recuperación de Estados Unidos es altamente competitivo y está dominado por actores clave como Pepsico, Nestlé, Danone y otros. Los consumidores del país prefieren la innovación, ejemplo de ello son los sabores y los envases únicos, por lo que el desarrollo de nuevos productos es la estrategia más adoptada por los principales actores del mercado estudiado. Además, las fusiones y adquisiciones son otra estrategia ampliamente aceptada por los principales actores. Por ejemplo, en marzo de 2020, Pepsico Inc. adquirió otro actor líder, Rockstar, por 3.850 millones de dólares con el objetivo de consolidar su participación en el mercado de bebidas de recuperación de Estados Unidos.

Líderes del mercado de bebidas de recuperación de EE. UU.

Nestle SA

PepsiCo Inc.

Glanbia plc

Abbott Nutrition

Danone SA

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Segmentación de la industria de bebidas de recuperación de EE. UU.

El mercado de bebidas de recuperación de Estados Unidos está disponible como listo para beber (RTD) y en polvo, y por canal de distribución, el mercado está segmentado en supermercados/hipermercados, tiendas especializadas/tiendas naturistas, tiendas de conveniencia, tiendas minoristas en línea y otros.

| IDT |

| Polvo |

| Supermercados/ Hipermercados |

| Tiendas especializadas/tiendas naturistas |

| Tiendas de conveniencia |

| Tiendas minoristas en línea |

| Otros |

| Por tipo de producto | IDT |

| Polvo | |

| Por canal de distribución | Supermercados/ Hipermercados |

| Tiendas especializadas/tiendas naturistas | |

| Tiendas de conveniencia | |

| Tiendas minoristas en línea | |

| Otros |

Preguntas frecuentes sobre investigaciones de mercado de bebidas de recuperación en EE. UU.

¿Cuál es el tamaño actual del mercado de Bebidas de recuperación de Estados Unidos?

Se proyecta que el mercado de bebidas de recuperación de Estados Unidos registre una tasa compuesta anual del 5,72% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado Bebidas de recuperación de Estados Unidos?

Nestle SA, PepsiCo Inc., Glanbia plc, Abbott Nutrition, Danone SA son las principales empresas que operan en el mercado de bebidas de recuperación de Estados Unidos.

¿Qué años cubre este mercado de Bebidas de recuperación de Estados Unidos?

El informe cubre el tamaño histórico del mercado de Bebidas de recuperación de Estados Unidos para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Bebidas de recuperación de Estados Unidos para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de bebidas de recuperación de Estados Unidos

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de bebidas de recuperación en Estados Unidos en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Bebidas de recuperación de Estados Unidos incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.