Análisis del mercado de accesorios y consolas de juegos de EE. UU.

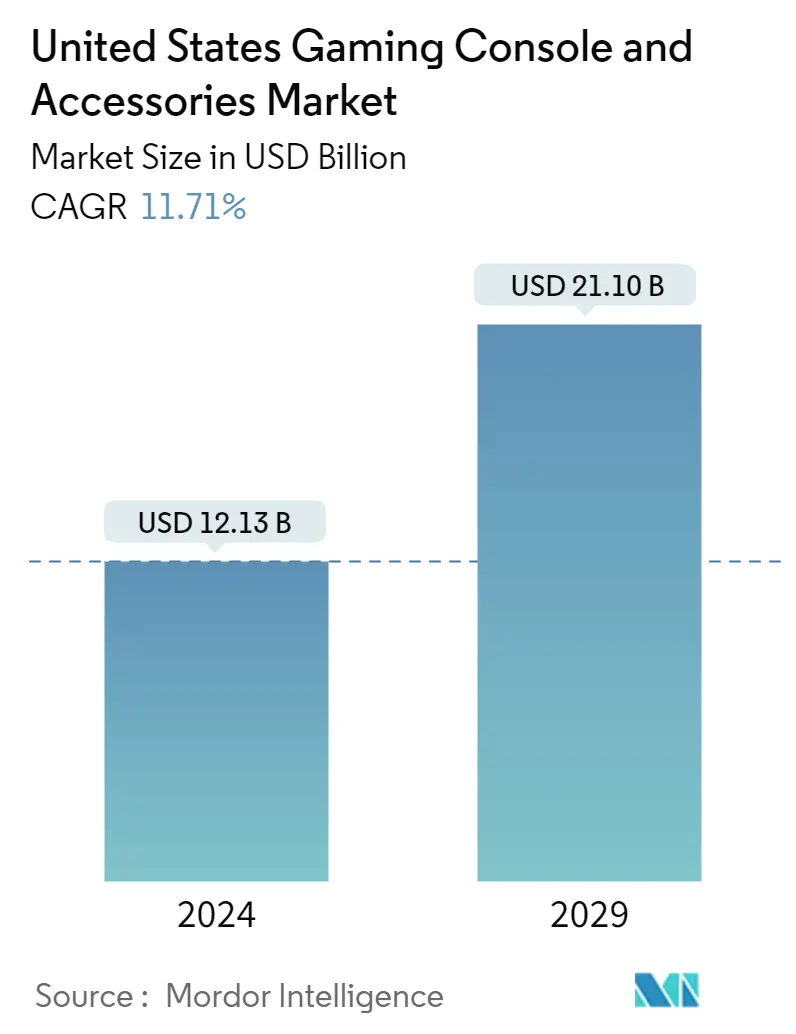

El tamaño del mercado de accesorios y consolas de juegos de Estados Unidos se estima en 12,13 mil millones de dólares en 2024, y se espera que alcance los 21,10 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 11,71% durante el período previsto (2024-2029).

Los continuos avances tecnológicos en la industria del juego están impulsando la expansión del mercado de consolas y accesorios de juegos. Los desarrolladores de juegos en los Estados Unidos se esfuerzan continuamente por mejorar la experiencia de los jugadores, lanzando y reescribiendo códigos para varias consolas/plataformas, como PlayStation, Xbox y Windows PC, incorporados en un solo producto y proporcionados a los jugadores a través de la plataforma en la nube.

orte- orteEl rápido crecimiento de los deportes electrónicos ha aumentado la demanda de teclados y gamepads para juegos avanzados. Se espera que el mercado de accesorios para juegos crezca durante el período previsto con la mejora continua del contenido de juegos.

- orteLa integración de tecnologías más nuevas, como los juegos 3D y AR/VR, está impulsando el mercado. La consola de juegos ya no se limita a personajes que luchan en batallas, completan misiones y conquistan enemigos en un espacio bidimensional. La realidad virtual es donde la tecnología combina los videojuegos con el mundo real en 3D. Al disminuir la línea entre la fantasía y la realidad, la realidad virtual está ayudando a crear mundos de juego que son más realistas e inmersivos para los jugadores obsesionados con la tecnología de hoy.

- orteLos juegos en la nube son una tecnología emergente en la industria del juego, que permite a los usuarios transmitir juegos de alta gama a través de dispositivos portátiles, como computadoras portátiles, tabletas y móviles, con una rápida conectividad de red, eliminando así la necesidad de una actualización regular de hardware o una consola de juegos/PC. Se prevé que estos factores tendrán un impacto negativo en el crecimiento del mercado a largo plazo.

- orteDebido al bloqueo de COVID-19, la gente se quedó en casa y algunos recurrieron a la plataforma de juegos para pasar su tiempo. Estas plataformas atrajeron más visitantes nuevos en el tráfico en línea y crearon una demanda de diversos accesorios de juego. Además, el aumento de los juegos durante el bloqueo de COVID-19 vino acompañado de un aumento en los lanzamientos de nuevos juegos. Después de la pandemia, el mercado creció rápidamente con el lanzamiento de nuevos contenidos de juegos en el país. orte

Tendencias del mercado de accesorios y consolas de juegos de EE. UU.

El lanzamiento de nuevo contenido de juegos con altos requisitos gráficos impulsa el crecimiento del mercado

- El lanzamiento de nuevos contenidos de juegos con altas necesidades visuales impulsa el mercado. El paso de los juegos de consola al entretenimiento visual bajo demanda ya ha comenzado.

- Además, los teclados para juegos se distinguen por avances y múltiples lanzamientos de productos, lo que impulsa la competitividad de los fabricantes y ofrece a los jugadores diversas opciones. Las empresas se están concentrando en crear teclados para juegos con iluminación RGB para mejorar las experiencias de juego de los jugadores.

- Además, las consolas de juegos ofrecen una salida de gráficos sofisticada que no tiene comparación con otras plataformas. Según la Entertainment Software Association, el 63% de los jugadores de Estados Unidos basan sus decisiones de compra principalmente en la calidad gráfica. La capacidad de admitir vídeo 4K benefició a las consolas de juegos.

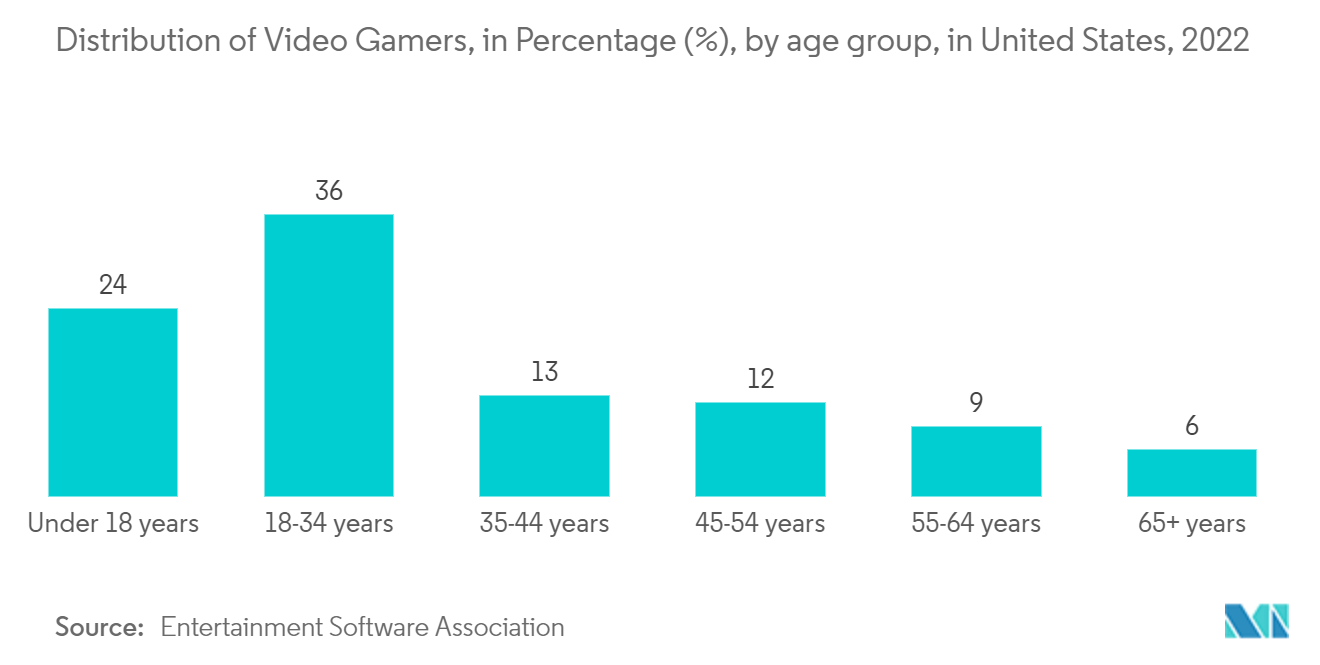

- Los videojuegos ya no son un hobby exclusivo de los jóvenes. La edad del jugador típico ha aumentado a medida que las generaciones han crecido con los videojuegos como parte normal de la vida. Según una encuesta de la Entertainment Software Association, el 36% de los jugadores de videojuegos tienen entre 18 y 34 años, y el 6% tiene 65 años o más. El año pasado, los estadounidenses de 15 a 19 años dedicaron un promedio de 1,44 horas por día a juegos o al uso recreativo de la computadora. El grupo de edad de 45 a 54 años es el que menos juega a videojuegos. Los miembros de este rango de edad pasan sólo 0,28 horas diarias jugando en el ordenador.

- Los actores clave del país están ofreciendo nuevas tecnologías, estableciendo asociaciones estratégicas e impulsando la expansión del mercado. Por ejemplo, en mayo de 2022, uno de los principales proveedores de accesorios y audio para juegos, Turtle Beach Corporation, anunció que sus accesorios de juegos para consola Turtle Beach más vendidos y las galardonadas marcas de accesorios para juegos de PC ROCCAT se han asociado con el seguridad titular de los New Orleans Saints, Chauncey Gardner. -Johnson. Gardner-Johnson se une a otros jugadores profesionales, incluidas las estrellas de la NBA Grayson Allen, Immanuel Quickley y Josh Hart, que se han asociado con Turtle Beach y ROCCAT para que todas sus necesidades de equipos de juego puedan dominar el campo de batalla digital.

El segmento de tipo consola de juegos tiene una participación de mercado significativa

- Las consolas de juegos han aumentado continuamente la demanda en los últimos años, debido al aumento de jugadores y mejoras técnicas en los Estados Unidos. La cantidad de tiempo que los consumidores pasan jugando ha aumentado a medida que ha aumentado la cantidad de juegos y su diversidad. Además, constantemente se generan nuevos contenidos.

- Estados Unidos tenía la mayor cantidad de personas que jugaban videojuegos. En 2022, la Entertainment Software Association estimó que el 66% de los estadounidenses y más de 215,5 millones de jugadores activos de videojuegos de todas las edades se encontrarán en Estados Unidos. En términos del número promedio de personas que juegan videojuegos semanalmente. Según datos de la Entertainment Software Association, esta cifra en Estados Unidos es de 13 horas semanales.

- El informe menciona además que el 52% de la gente en los EE.UU. utiliza consolas de juegos dedicadas para jugar. Las consolas de juegos ocuparon el segundo lugar en su cuenta en cuanto al número de jugadores que utilizan consolas dedicadas.

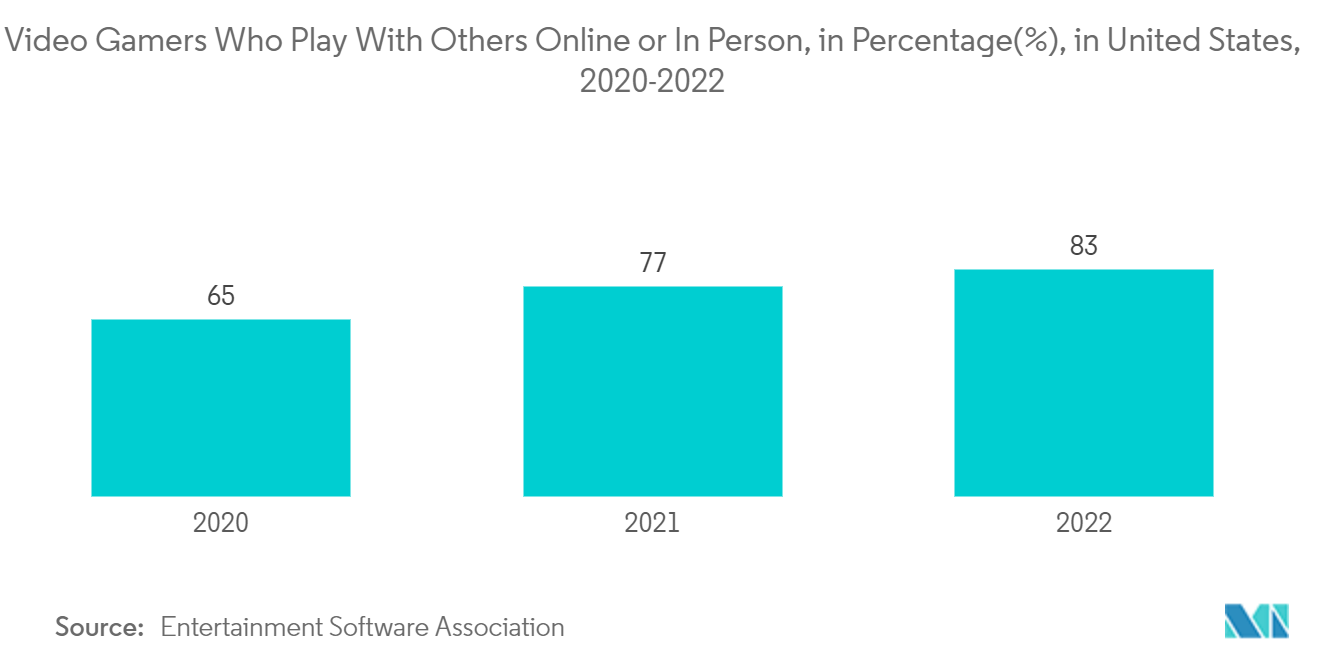

- Además, los videojuegos son una forma común para que los jugadores se comuniquen con amigos y familiares. Según una encuesta de 2022, el 83 por ciento de los jugadores de Estados Unidos jugaban con otras personas en línea o en persona, frente al 65 por ciento en 2020. Según los jugadores estadounidenses, los amigos son las personas más comunes con quienes jugar en línea.

- El mercado está dominado por las consolas domésticas, y varias empresas como Sony, Microsoft y Nintendo dominan la industria. Sony anunció una serie de nuevos periféricos para su sistema de próxima generación, la PS5, incluidos un nuevo controlador, auriculares, soporte para controlador y control remoto multimedia la creciente popularidad de las consolas de juegos.

Descripción general de la industria de accesorios y consolas de juegos de EE. UU.

El mercado de accesorios y consolas de juegos de Estados Unidos está fragmentado, con actores importantes como Sony Corporation, Microsoft Corporation, Nintendo Co., Ltd., Logitech International SA y Turtle Beach Corporation. Los actores del mercado están adoptando estrategias como asociaciones y adquisiciones para mejorar sus ofertas de productos y obtener una ventaja competitiva sostenible.

- En diciembre de 2023, Logitech G, una marca de Logitech con sede en Estados Unidos y especialista en juegos, lanzó la quinta versión de los destacados auriculares para juegos de consola de la serie ASTRO A50, la estación base y auriculares inalámbricos para juegos Logitech G ASTRO A50 X LIGHTSPEED. tecnologías y equipos.

- En noviembre de 2023, FaZe Holdings, Inc., un grupo de juegos destacado en el mundo, y SteelSeries, un actor global en periféricos para juegos y deportes electrónicos, anunciaron el lanzamiento de una nueva línea de productos de juegos de marca compartida llamada FaZe Clan x SteelSeries, que Actualmente solo están disponibles en las tiendas minoristas de Best Buy. Auriculares inalámbricos Arctis Nova 7 | Edición FaZe Clan, mini teclado Apex 9 | Edición FaZe Clan, ratón inalámbrico Aerox 3 | Edición FaZe Clan, QcK Heavy XXL | FaZe Clan Edition son algunas de las ofertas proporcionadas en la asociación.

Líderes del mercado de accesorios y consolas de juegos de EE. UU.

Sony Corporation

Microsoft Corporation

Nintendo Co., Ltd.

Logitech International S.A.

Turtle Beach Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de accesorios y consolas de juegos de EE. UU.

- Octubre de 2023 el fabricante japonés de productos electrónicos Sony lanzó una nueva consola de juegos PlayStation 5 (PS5). La nueva PS5 tiene un factor de forma elegante con un 30 por ciento menos de volumen ocupado que el modelo anterior. La PS5, más delgada, ofrece hasta 1 TB de almacenamiento integrado, en comparación con los 825 GB de su predecesora. La nueva Sony PS5 está disponible inicialmente solo en Estados Unidos y se espera un lanzamiento global en los próximos meses.

- Agosto de 2023 Nintendo anunció el lanzamiento de su consola de próxima generación en la segunda mitad de 2024. La consola de juegos tendrá un factor de forma portátil como el Switch, un dispositivo híbrido. La próxima consola de Nintendo puede tener una pantalla LCD y una ranura para cartuchos dedicada para cargar copias físicas de los juegos.

Segmentación de la industria de accesorios y consolas de juegos de EE. UU.

La consola de juegos y sus accesorios emiten una señal de video o una imagen visual para mostrar un videojuego que comprende una consola de juegos y tipos de accesorios proporcionados en la región de los Estados Unidos.

El mercado de accesorios y consolas de juegos de Estados Unidos está segmentado por tipo (consola de juegos, accesorios). Los tamaños de mercado y los pronósticos se proporcionan en términos de valor en USD para todos los segmentos anteriores.

| Consola de juegos |

| Accesorios |

| Por tipo | Consola de juegos |

| Accesorios |

Preguntas frecuentes sobre investigación de mercado de accesorios y consolas de juegos de EE. UU.

¿Qué tamaño tiene el mercado de accesorios y consolas de juegos de Estados Unidos?

Se espera que el tamaño del mercado de accesorios y consolas de juegos de Estados Unidos alcance los 12,13 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 11,71% hasta alcanzar los 21,10 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Accesorios y consolas de juegos de Estados Unidos?

En 2024, se espera que el tamaño del mercado de accesorios y consolas de juegos de Estados Unidos alcance los 12,13 mil millones de dólares.

¿Quiénes son los actores clave en el mercado de Accesorios y consolas de juegos de Estados Unidos?

Sony Corporation, Microsoft Corporation, Nintendo Co., Ltd., Logitech International S.A., Turtle Beach Corporation son las principales empresas que operan en el mercado de accesorios y consolas de juegos de Estados Unidos.

¿Qué años cubre este mercado de accesorios y consolas de juegos de Estados Unidos y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de accesorios y consolas de juegos de Estados Unidos se estimó en 10,71 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Consolas de juegos y accesorios de Estados Unidos para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Consolas de juegos y accesorios de Estados Unidos para los años 2024, 2025, 2026, 2027 , 2028 y 2029.

Última actualización de la página el:

Informe de la industria de accesorios y consolas de juegos de EE. UU.

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de consolas de juegos y accesorios de Estados Unidos en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de accesorios y consolas de juegos de Estados Unidos incluye una perspectiva de pronóstico de mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.