Tamaño del mercado de proteínas vegetales del Reino Unido

| Período de Estudio | 2017 - 2029 | |

| Tamaño del Mercado (2024) | 340 Millones de dólares | |

| Tamaño del Mercado (2029) | 419 Millones de dólares | |

| Mayor participación por usuario final | Comida y bebidas | |

| CAGR (2024 - 2029) | 4.24 % | |

| De mayor crecimiento por usuario final | Suplementos | |

| Concentración del Mercado | Medio | |

Jugadores principales | ||

| ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de proteínas vegetales del Reino Unido

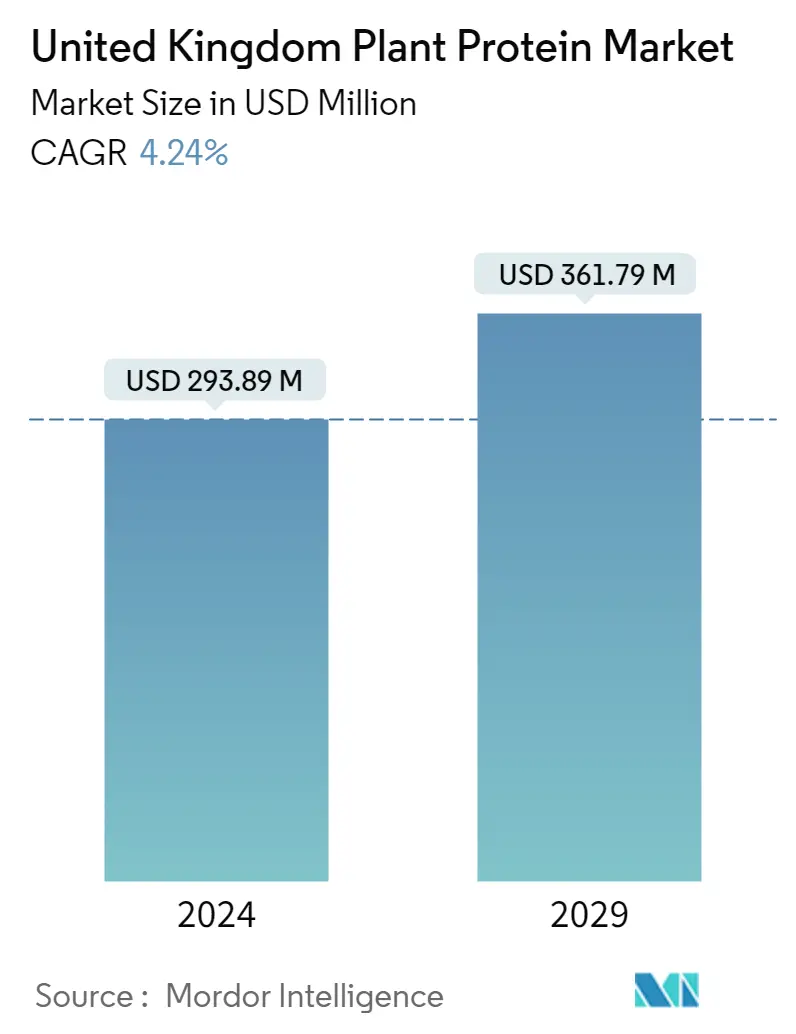

El tamaño del mercado de proteínas vegetales del Reino Unido se estima en 293,89 millones de dólares en 2024 y se espera que alcance los 361,79 millones de dólares en 2029, creciendo a una tasa compuesta anual del 4,24% durante el período previsto (2024-2029).

El creciente veganismo en todo el país impulsó la aplicación de proteínas vegetales, especialmente en el sector de alimentación animal y alimentos y bebidas.

- La alta demanda del sector de alimentos y bebidas se puede atribuir a la creciente demanda de alternativas a la carne y los lácteos en medio del creciente veganismo en el país. Por lo tanto, se prevé que el segmento registre una CAGR del 4,59%, en volumen, durante el período previsto. En enero de 2021, alrededor de 500.000 personas en Europa, de las cuales 125.000 residen en el Reino Unido, asumieron el Compromiso Vegano de comer únicamente comida vegana, lo que supuso un aumento de 100.000 respecto a 2020 y casi el doble del número de personas que se inscribieron en 2019. En 2019, había 600.000 veganos en el país, lo que representaba el 1,16% de la población británica.

- Se proyecta que el segmento de suplementos registre la CAGR más rápida del 7,67% durante el período de pronóstico. Este segmento está impulsado principalmente por las aplicaciones de proteína de soja, con una participación del 40,4% en 2020. También se prevé que sea el tipo de proteína de más rápido crecimiento en el segmento, con una tasa compuesta anual del 8,83% durante el período previsto. Los consumidores están optando por productos veganos de nutrición deportiva para mejorar el rendimiento y tener estilos de vida más saludables y sostenibles. En el Reino Unido, el 62% de los usuarios de nutrición deportiva en 2021 creían que los productos de nutrición deportiva elaborados con proteínas vegetales son más saludables.

- Las proteínas vegetales representan una parte importante de la industria de piensos para animales, y se prevé que registre un crecimiento del 2,61%, en valor, en el período previsto. La industria de piensos del Reino Unido importa anualmente más del 70% de sus necesidades de maíz, soja y colza. Al menos el 90% de la soja del país se destina a la alimentación de los animales y, como máximo, el 10% se utiliza como alimento anualmente. La proteína de soja se utiliza principalmente como alimento para el ganado, especialmente para la producción de carne de vacuno, pollo, huevos y lácteos.

Tendencias del mercado de proteínas vegetales del Reino Unido

- La maduración del mercado y la disminución de las tasas de natalidad son responsables de la lenta tasa de crecimiento

- Artesanal y sin gluten apoyando a la industria panificadora

- Las bebidas funcionales desempeñarán un papel clave en el crecimiento futuro del mercado

- Mayor crecimiento del comercio minorista a medida que más consumidores desayunan en casa

- Las salsas para cocinar serán testigos de la mayor demanda en el mercado del Reino Unido

- Programas de reducción de azúcar para obstaculizar el crecimiento segmentario en el período de pronóstico

- Alternativa láctea para impulsar el crecimiento del mercado

- Cambio demográfico para inclinarse hacia los suplementos para la salud

- Las alternativas a la carne experimentarán una tasa de crecimiento significativa

- Se prevé que el mercado de alimentos envasados listos para comer a base de plantas crezca durante el período de pronóstico

- Aumentó la demanda de snacks salados en el Reino Unido

- La inclinación de los millennials hacia el fitness surgió como el principal impulsor del mercado

- La creciente demanda de productos de origen animal

- La tendencia del skinimalismo tendrá una gran demanda en el Reino Unido

Descripción general de la industria de proteínas vegetales del Reino Unido

El Mercado de Proteínas Vegetales del Reino Unido está moderadamente consolidado, ocupando las cinco primeras empresas el 43,41%. Los principales actores en este mercado son Archer Daniels Midland Company, Cargill Incorporated, Ingredion Incorporated, International Flavors Fragrances Inc. y Kerry Group PLC (ordenados alfabéticamente).

Líderes del mercado de proteínas vegetales del Reino Unido

Archer Daniels Midland Company

Cargill Incorporated

Ingredion Incorporated

International Flavors & Fragrances Inc.

Kerry Group PLC

Other important companies include A. Costantino & C. SpA, Lantmännen, Roquette Frère, Tereos SCA.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de proteínas vegetales del Reino Unido

- Junio de 2022 Roquette, un fabricante de proteínas de origen vegetal, lanzó dos nuevas proteínas de arroz para abordar la demanda del mercado de aplicaciones sustitutivas de la carne. La nueva línea de proteína de arroz de Nutralys incluye un aislado de proteína de arroz y un concentrado de proteína de arroz.

- Mayo de 2021 La filial de Lantmannen, Lantmännen Agroetanol, invirtió 800 millones de coronas suecas en una biorrefinería en Norrköping. Reforzará la posición de Lantmännen en el mercado de ingredientes alimentarios a base de cereales, concretamente en la producción de gluten. Está previsto que la nueva línea de producción esté en pleno funcionamiento durante el segundo trimestre de 2023.

- Abril de 2021 Ingredion Inc. lanzó dos nuevos ingredientes para su segmento de proteína de guisante de origen vegetal. Lanzó el aislado de proteína de guisante VITESSENSE pulse 1853 y el almidón de guisante Purity P 1002, que se obtienen 100 % de forma sostenible en granjas de América del Norte.

Informe del mercado de proteínas vegetales del Reino Unido índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INTRODUCCIÓN

- 2.1 Supuestos de estudio y definición de mercado

- 2.2 Alcance del estudio

- 2.3 Metodología de investigación

3. TENDENCIAS CLAVE DE LA INDUSTRIA

- 3.1 Volumen del mercado de usuarios finales

- 3.1.1 Alimentos para bebés y fórmulas infantiles

- 3.1.2 Panadería

- 3.1.3 Bebidas

- 3.1.4 Cereales de desayuno

- 3.1.5 Condimentos/Salsas

- 3.1.6 Confitería

- 3.1.7 Productos lácteos y alternativos a los lácteos

- 3.1.8 Nutrición de Ancianos y Nutrición Médica

- 3.1.9 Carne/Aves/Mariscos y Productos Alternativos a la Carne

- 3.1.10 Productos alimenticios RTE/RTC

- 3.1.11 Aperitivos

- 3.1.12 Nutrición deportiva/rendimiento

- 3.1.13 Alimentación animal

- 3.1.14 Cuidado Personal y Cosmética

- 3.2 Tendencias de consumo de proteínas

- 3.2.1 Planta

- 3.3 Tendencias de producción

- 3.3.1 Planta

- 3.4 Marco normativo

- 3.4.1 Reino Unido

- 3.5 Análisis de la cadena de valor y del canal de distribución

4. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

- 4.1 Tipo de proteína

- 4.1.1 Proteína de cáñamo

- 4.1.2 Proteína de guisante

- 4.1.3 Proteína De Patata

- 4.1.4 Proteína de Arroz

- 4.1.5 Soy Protein

- 4.1.6 Proteina de trigo

- 4.1.7 Otra proteína vegetal

- 4.2 Usuario final

- 4.2.1 Alimentación animal

- 4.2.2 Comida y bebidas

- 4.2.2.1 Por subusuario final

- 4.2.2.1.1 Panadería

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereales de desayuno

- 4.2.2.1.4 Condimentos/Salsas

- 4.2.2.1.5 Confitería

- 4.2.2.1.6 Productos lácteos y alternativos a los lácteos

- 4.2.2.1.7 Carne/Aves/Mariscos y Productos Alternativos a la Carne

- 4.2.2.1.8 Productos alimenticios RTE/RTC

- 4.2.2.1.9 Aperitivos

- 4.2.3 Cuidado Personal y Cosmética

- 4.2.4 Suplementos

- 4.2.4.1 Por subusuario final

- 4.2.4.1.1 Alimentos para bebés y fórmulas infantiles

- 4.2.4.1.2 Nutrición de Ancianos y Nutrición Médica

- 4.2.4.1.3 Nutrición deportiva/rendimiento

5. PANORAMA COMPETITIVO

- 5.1 Movimientos estratégicos clave

- 5.2 Análisis de cuota de mercado

- 5.3 Panorama de la empresa

- 5.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 5.4.1 A. Costantino & C. SpA

- 5.4.2 Archer Daniels Midland Company

- 5.4.3 Cargill Incorporated

- 5.4.4 Ingredion Incorporated

- 5.4.5 International Flavors & Fragrances Inc.

- 5.4.6 Kerry Group PLC

- 5.4.7 Lantmännen

- 5.4.8 Roquette Frère

- 5.4.9 Tereos SCA

6. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEOS DE LA INDUSTRIA DE INGREDIENTES PROTEICOS

7. APÉNDICE

- 7.1 Descripción general global

- 7.1.1 Descripción general

- 7.1.2 El marco de las cinco fuerzas de Porter

- 7.1.3 Análisis de la cadena de valor global

- 7.1.4 Dinámica del mercado (DRO)

- 7.2 Fuentes y referencias

- 7.3 Lista de tablas y figuras

- 7.4 Perspectivas primarias

- 7.5 Paquete de datos

- 7.6 Glosario de términos

Segmentación de la industria de proteínas vegetales del Reino Unido

La proteína de cáñamo, la proteína de guisante, la proteína de papa, la proteína de arroz, la proteína de soja y la proteína de trigo están cubiertas como segmentos por tipo de proteína. Los piensos para animales, los alimentos y bebidas, el cuidado personal y los cosméticos y los suplementos están cubiertos como segmentos por usuario final.

- La alta demanda del sector de alimentos y bebidas se puede atribuir a la creciente demanda de alternativas a la carne y los lácteos en medio del creciente veganismo en el país. Por lo tanto, se prevé que el segmento registre una CAGR del 4,59%, en volumen, durante el período previsto. En enero de 2021, alrededor de 500.000 personas en Europa, de las cuales 125.000 residen en el Reino Unido, asumieron el Compromiso Vegano de comer únicamente comida vegana, lo que supuso un aumento de 100.000 respecto a 2020 y casi el doble del número de personas que se inscribieron en 2019. En 2019, había 600.000 veganos en el país, lo que representaba el 1,16% de la población británica.

- Se proyecta que el segmento de suplementos registre la CAGR más rápida del 7,67% durante el período de pronóstico. Este segmento está impulsado principalmente por las aplicaciones de proteína de soja, con una participación del 40,4% en 2020. También se prevé que sea el tipo de proteína de más rápido crecimiento en el segmento, con una tasa compuesta anual del 8,83% durante el período previsto. Los consumidores están optando por productos veganos de nutrición deportiva para mejorar el rendimiento y tener estilos de vida más saludables y sostenibles. En el Reino Unido, el 62% de los usuarios de nutrición deportiva en 2021 creían que los productos de nutrición deportiva elaborados con proteínas vegetales son más saludables.

- Las proteínas vegetales representan una parte importante de la industria de piensos para animales, y se prevé que registre un crecimiento del 2,61%, en valor, en el período previsto. La industria de piensos del Reino Unido importa anualmente más del 70% de sus necesidades de maíz, soja y colza. Al menos el 90% de la soja del país se destina a la alimentación de los animales y, como máximo, el 10% se utiliza como alimento anualmente. La proteína de soja se utiliza principalmente como alimento para el ganado, especialmente para la producción de carne de vacuno, pollo, huevos y lácteos.

| Proteína de cáñamo |

| Proteína de guisante |

| Proteína De Patata |

| Proteína de Arroz |

| Soy Protein |

| Proteina de trigo |

| Otra proteína vegetal |

| Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería |

| Bebidas | ||

| Cereales de desayuno | ||

| Condimentos/Salsas | ||

| Confitería | ||

| Productos lácteos y alternativos a los lácteos | ||

| Carne/Aves/Mariscos y Productos Alternativos a la Carne | ||

| Productos alimenticios RTE/RTC | ||

| Aperitivos | ||

| Cuidado Personal y Cosmética | ||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles |

| Nutrición de Ancianos y Nutrición Médica | ||

| Nutrición deportiva/rendimiento | ||

| Tipo de proteína | Proteína de cáñamo | ||

| Proteína de guisante | |||

| Proteína De Patata | |||

| Proteína de Arroz | |||

| Soy Protein | |||

| Proteina de trigo | |||

| Otra proteína vegetal | |||

| Usuario final | Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería | |

| Bebidas | |||

| Cereales de desayuno | |||

| Condimentos/Salsas | |||

| Confitería | |||

| Productos lácteos y alternativos a los lácteos | |||

| Carne/Aves/Mariscos y Productos Alternativos a la Carne | |||

| Productos alimenticios RTE/RTC | |||

| Aperitivos | |||

| Cuidado Personal y Cosmética | |||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles | |

| Nutrición de Ancianos y Nutrición Médica | |||

| Nutrición deportiva/rendimiento | |||

Definición de mercado

- Usuario final - El mercado de ingredientes proteicos opera sobre una base B2B. Los fabricantes de alimentos, bebidas, suplementos, piensos y cosméticos y cuidado personal se consideran consumidores finales en el mercado estudiado. El alcance excluye a los fabricantes que compran suero líquido/seco para usarlo como aglutinante o espesante u otras aplicaciones no proteicas.

- Tasa de penetración - La tasa de penetración se define como el porcentaje del volumen del mercado del usuario final fortificado con proteínas en el volumen general del mercado del usuario final.

- Contenido promedio de proteína - El contenido promedio de proteína es el contenido promedio de proteína presente por 100 g de producto fabricado por todas las empresas usuarias finales consideradas bajo el alcance de este informe.

- Volumen del mercado de usuarios finales - El volumen del mercado de usuario final es el volumen consolidado de todos los tipos y formas de productos de usuario final en el país o región.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1: Identificar Variables Clave: Las variables clave cuantificables (industria y externas) relacionadas con el segmento de producto específico y el país se seleccionan de un grupo de variables y factores relevantes en función de la investigación de escritorio y la revisión de la literatura; junto con las entradas primarias de expertos. Estas variables se confirman aún más a través de la modelización de regresión (si es necesario).

- Paso 2: Construir un Modelo de Mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con respecto a los números de mercado históricos disponibles. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3: Validar y Finalizar: En este paso importante, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4: Resultados de la Investigación: Informes Sindicalizados, Asignaciones de Consultoría Personalizada, Bases de Datos y Plataformas de Suscripción.