Tamaño y Participación del Mercado de Edulcorantes Alimentarios del Reino Unido

Análisis del Mercado de Edulcorantes Alimentarios del Reino Unido por Mordor inteligencia

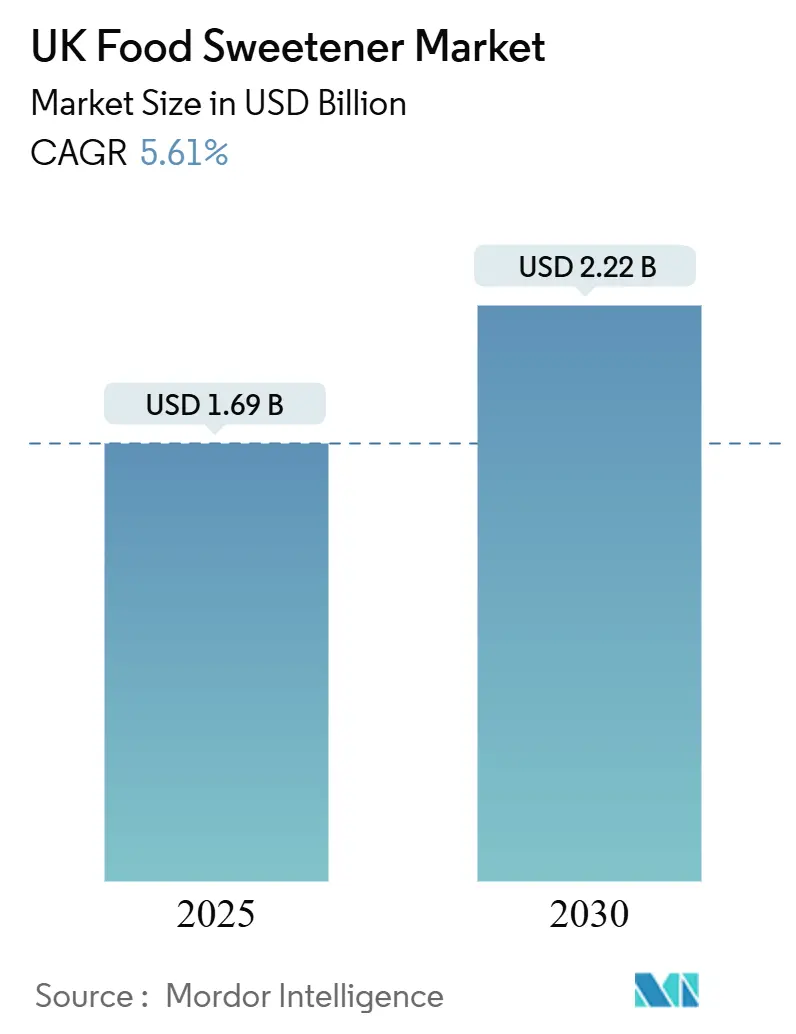

El tamaño del mercado de edulcorantes del Reino Unido, estimado en USD 1,69 mil millones en 2025 y se espera que alcance USD 2,22 mil millones en 2030, con una TCAC del 5,61%. El crecimiento del mercado está impulsado por la posición dominante de Inglaterra en la industria de edulcorantes, las extensas actividades de investigación y desarrollo realizadas por proveedores multinacionales, y el apoyo significativo de los minoristas un productos de marca privada con azúauto reducida. Los edulcorantes naturales de alta intensidad, como la estevia y la fruta del monje, están ganando una participación de mercado considerable tras la relajación de las regulaciones de alimentos novedosos por parte de la Agencia de Normas Alimentarias. Los formatos líquidos de edulcorantes mejoran la eficiencia de producción y optimizan los procesos de fabricación en concentrados de bebidas gaseosas y aplicaciones de salsas. Las mejoras tecnológicas en tecnologícomo de modulación del sabor, procesos de bioconversión y proteínas dulces abordan eficazmente los desafíos del regusto, permitiendo un las marcas de alimentos y bebidas cumplir con los requisitos del gravamen de 2025 mientras preservan el perfil de sabor deseado del producto [1]HM Treasury, "suave bebidas industria Levy statistics," gov.Reino Unido.

Aspectos Clave del Informe

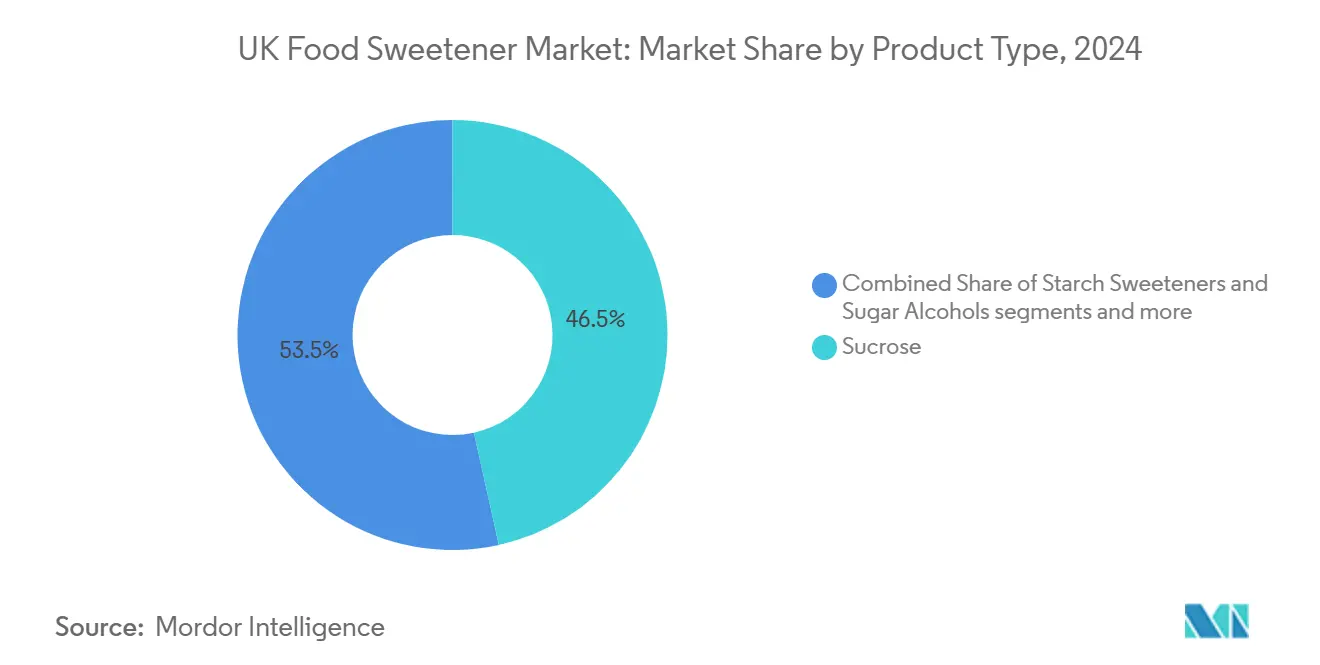

- Por tipo de producto, la sacarosa lideró con el 48,15% de la participación del mercado de edulcorantes del Reino Unido en 2024, mientras que los edulcorantes de alta intensidad tienen un pronóstico de crecimiento del 7,10% TCAC hasta 2030 en todas las regiones.

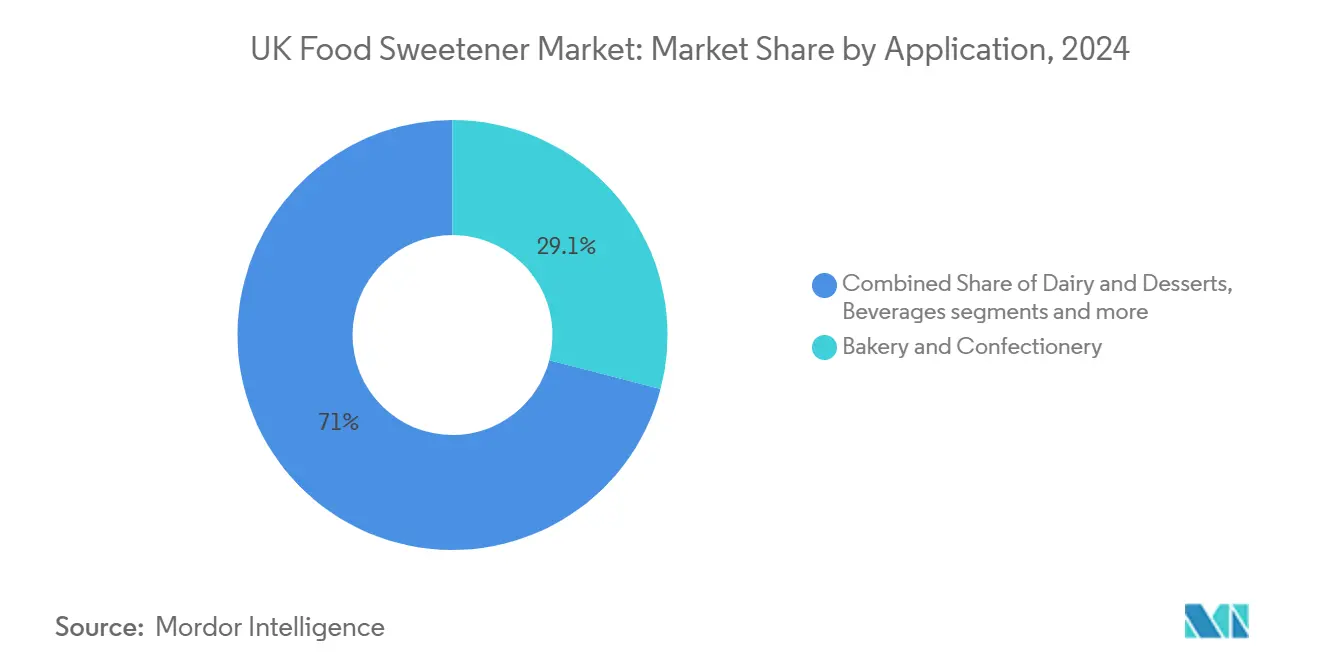

- Por aplicación, panaderíun y confiteríun representaron el 29,05% de participación del mercado de edulcorantes del Reino Unido en 2024, mientras que las bebidas están proyectadas un expandirse un una TCAC del 6,71% hasta 2030.

- Por forma, los polvos dominaron con una participación del 44,22% en 2024; los formatos líquidos aumentarán un una TCAC del 7,24% respaldados por las ventajas de procesamiento industrial en los centros de bebidas de Inglaterra.

- Por categoríun, las variantes convencionales comandaron el 93,56% de participación en 2024, sin embargo los edulcorantes orgánicos están posicionados para una TCAC del 8,13% mientras se amplíun la demanda de primera calidad de etiqueta limpia.

- Por región, Inglaterra mantuvo el 80,54% de participación del mercado de edulcorantes del Reino Unido en 2024 y está configurada para mantener una TCAC del 6,10% hasta 2030.

Tendencias mi Insights del Mercado de Edulcorantes Alimentarios del Reino Unido

Análisis del Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Creciente prevalencia de obesidad y diabetes | +1.2% | Enfocado en Inglaterra, extensión un Escocia y Gales | Mediano plazo (2-4 unños) |

| Cambio impulsado por impuesto al azúauto hacia alternativas bajas en calorícomo | +1.8% | Todo el Reino Unido, más fuerte en Inglaterra | Corto plazo (≤ 2 unños) |

| Demanda de etiqueta limpia impulsando adopción de edulcorantes de origen vegetal | +0.9% | Inglaterra y Escocia principalmente | Largo plazo (≥ 4 unños) |

| Innovación rápida en productos alimentarios y de bebidas con azúauto reducida | +0.7% | Centros de fabricación en todo el Reino Unido | Mediano plazo (2-4 unños) |

| Expansión de categorícomo de alimentos funcionales y bebidas bajas en calorícomo | +0.6% | Canales minoristas de Inglaterra, centros urbanos | Mediano plazo (2-4 unños) |

| Apoyo gubernamental y regulatorio para iniciativas de reducción de azúauto | +0.9% | Implementación de políticas en todo el Reino Unido | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Creciente Prevalencia de Obesidad y Diabetes

La alta prevalencia de adultos con sobrepeso y obesidad en el Reino Unido genera costos socioeconómicos sustanciales anualmente. Las políticas de salud gubernamentales alientan un los fabricantes de alimentos un reformular productos limitando el contenido de azúauto libre en el consumo energético diario. Esto ha aumentado el uso de edulcorantes en productos horneados, cereales y bebidas. Los fabricantes que se dirigen un segmentos de consumidores sensibles al precio implementan sistemas de edulcorantes de alta intensidad para mantener precios asequibles mientras abordan los requisitos de salud pública. El creciente gasto del Servicio Nacional de Salud (NHS) en el manejo de la diabetes refuerza los programas de nutrición preventiva, impulsando la demanda de edulcorantes que preservan perfiles de sabor familiares. [2]Reino Unido Government, "Scientific Advisory Committee en nutrición: azúauto & salud," gov.Reino Unido.

Cambio Impulsado por Impuesto al Azúcar hacia Alternativas Bajas en Calorías

El Gravamen de la Industria de Bebidas Gaseosas ha transformado fundamentalmente las formulaciones de bebidas, logrando una reducción del 46% en el contenido de azúauto en los productos afectados desde su implementación. Las propuestas regulatorias actuales buscan fortalecer el marco reduciendo el umbral gravable un 4g por 100ml y eliminando las exenciones existentes basadas en leche [3]HM ganancia y Customs, "público consultation en SDIL threshold cambiar," gov.Reino Unido. Más del 50% de los fabricantes de bebidas han reformulado estratégicamente sus carteras de productos para evitar penalidades financieras, demostrando la influencia sustancial del gravamen en redirigir los patrones de consumo hacia alternativas de edulcorantes. Los formuladores de políticas están considerando activamente extensor el marco de tributación para incluir galletas y productos de chocolate, lo que abriríun oportunidades de mercado significativamente nuevas en la industria de edulcorantes. La asignación consistente de ingresos del gravamen un programas deportivos escolares continúun manteniendo un fuerte apoyo político multipartidario, indicando una expansión sistemática potencial del gravamen que puede acelerar la adopción de edulcorantes en marcas de consumo masivo y categorícomo de productos.

Demanda de Etiqueta Limpia Impulsando Adopción de Edulcorantes de Origen Vegetal

La preferencia del consumidor por ingredientes derivados de plantas continúun creciendo debido un sus beneficios percibidos para la salud. Este cambio es particularmente evidente en mercados desarrollados, donde los consumidores conscientes de la salud buscan activamente alternativas naturales un los edulcorantes artificiales. La reclasificación de 2024 de la Agencia de Normas Alimentarias de extractos de fruta del monje como ingredientes no novedosos eliminó barreras regulatorias, permitiendo un los fabricantes introducir combinaciones de edulcorantes naturales de primera calidad más eficientemente al mercado. Este cambio regulatorio ha estimulado la innovación en el desarrollo de productos, con empresas lanzando nuevas formulaciones que combinan fruta del monje con otros edulcorantes naturales para lograr perfiles de sabor y funcionalidad óptimos. [4]alimento Standards Agency, "Monk fruta decoctions no longer novel alimentos," alimento.gov.Reino Unido. La colaboración estratégica de Tate & Lyle con BioHarvest para mejorar las capacidades de producción botánica refuerza el cambio de toda la industria hacia ingredientes de origen vegetal. Los estudios de impacto ambiental demuestran que la huella de carbono de la estevia es 90% menor que la producción de azúauto convencional, haciéndola particularmente atractiva para consumidores millennials ambientalmente conscientes que priorizan opciones alimentarias sostenibles.

Innovación Rápida en Productos Alimentarios y de Bebidas con Azúcar Reducida

Los desarrollos tecnológicos en la formulación de edulcorantes están transformando la innovación de productos en toda la industria de alimentos y bebidas. Tate & Lyle introdujo su herramienta avanzada de formulación 'Tate & Lyle Sensation', para ayudar un los fabricantes un optimizar las características de sensación en boca, mantener márgenes de ganancia y desarrollar productos de etiqueta más limpia. Avansya, una empresa conjunta estratégica entre DSM-Firmenich y Cargill, obtuvo aprobación regulatoria para sus edulcorantes de estevia derivados de fermentación, expandiendo la cartera de soluciones de reducción de azúauto en alimentos procesados. En el segmento de confiteríun, la investigación de mercado indica que mientras el 62% de los consumidores reconoce alternativas más saludables, solo el 10% las compra regularmente, revelando un potencial de crecimiento sustancial para productos reformulados. La aprobación de la FDA de ingredientes funcionales innovadores, particularmente la proteína dulce soldarína, proporciona un los fabricantes capacidades mejoradas para reducir el contenido de azúauto mientras mantienen los perfiles de sabor indulgentes que los consumidores esperan.

Análisis del Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Escepticismo del consumidor hacia edulcorantes artificiales | -0.8% | Todo el Reino Unido, más fuerte en áreas rurales | Mediano plazo (2-4 unños) |

| Problemas de perfil de sabor y regusto | -0.6% | Mercados de consumidores de todo el Reino Unido | Corto plazo (≤ 2 unños) |

| Volatilidad de precios en materias primas para edulcorantes naturales | -0.4% | Cadenas de suministro globales que afectan al Reino Unido | Mediano plazo (2-4 unños) |

| Complejidad de formulación y problemas de estabilidad del producto | -0.3% | Centros de fabricación del Reino Unido | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Escepticismo del Consumidor hacia Edulcorantes Artificiales

El asesoramiento de 2024 de la Organización Mundial de la Salud sobre la efectividad de los edulcorantes sin azúauto en el manejo del peso intensificó el escrutinio público del aspartamo y la sacarina. Mientras que los organismos reguladores afirman consistentemente la seguridad de estos edulcorantes un través de evidencia científica, la cobertura mediática generalizada ha intensificado la vacilación del consumidor, particularmente entre padres preocupados por los efectos de salud un largo plazo. Los fabricantes de edulcorantes naturales capitalizan este sentimiento pero comandan primas de precio significativas, creando una estructura de mercado de dos niveles distinta. Las empresas han respondido implementando prácticas de etiquetado integrales y lanzando iniciativas dirigidas de educación del consumidor. Sin embargo, las preocupaciones persistentes continúan impactando las ventas de edulcorantes artificiales tradicionales, especialmente en áreas rurales donde los problemas de confianza del consumidor arraigados y la conciencia limitada del producto siguen siendo barreras significativas para la adopción.

Problemas de Perfil de Sabor y Regusto

El rebaudiósido un, el compuesto de estevia comercial dominante, exhibe un regusto herbal persistente que impacta la formulación del producto. Esta característica ha llevado un los fabricantes un explorar mezclas de glucósidos y soluciones avanzadas de enmascaramiento del sabor. Las tecnologícomo de encapsulación, como TasteMod² de CO² Sustain, mejoran efectivamente la distribución de dulzura y los perfiles temporales en bebidas carbonatadas. Sin embargo, estas soluciones introducen costos de producción adicionales y complejidades de formulación. Las panaderícomo de pequeñun escala, particularmente aquellas con recursos técnicos limitados, luchan para implementar sistemas sofisticados de edulcorantes de múltiples componentes, resultando en una adopción más lenta del mercado en segmentos artesanales. La industria continúun invirtiendo en investigación y desarrollo de alternativas, incluyendo rebaudiósido M derivado de fermentación y soluciones novedosas de proteínas dulces, aunque estas innovaciones permanecen en fases tempranas de desarrollo y escalamiento.

Análisis de Segmentos

Por Tipo de Producto: Edulcorantes de Alta Intensidad Desafían el Dominio de la Sacarosa

La sacarosa mantiene una participación del 48,15% del mercado de edulcorantes del Reino Unido en 2024, respaldada por recetas establecidas y ventajas de costo. Los edulcorantes de alta intensidad, incluyendo estevia, sucralosa y acesulfamo-K, están creciendo un una TCAC del 7,10% hasta 2030, impulsados por los esfuerzos de los fabricantes para cumplir con los gravámenes al azúauto y reducir el contenido calórico. Se espera que el mercado del Reino Unido para edulcorantes de alta intensidad se expanda aproximadamente un tercio, respaldado por los productos reb-M fermentados de Avansya que combinan ingredientes naturales con características de sabor similares al azúauto. Los hidrolisatos de almidón y polioles proporcionan alternativas de calorícomo medias, mientras que el xilitol y sorbitol mantienen demanda consistente en productos de higiene dental como gomas y mentas. La alulosa y tagatosa aguardan la aprobación de alimentos novedosos, lo que podríun expandir las opciones de productos en el mercado.

La demanda del consumidor por ingredientes naturales está llevando un los fabricantes un incorporar extractos de edulcorantes naturales. El uso de fruta del monje se está expandiendo después de recibir aprobaciones regulatorias, mientras que la colaboración de octubre de 2024 entre Tate & Lyle y Manus biografíun tiene como objetivo aumentar la capacidad de producción de estevia Reb M. Aunque los edulcorantes naturales no han alcanzado equivalencia de precio con el azúauto un granel, los precios fluctuantes del azúauto están reduciendo esta brecha de costos. Mientras que las discusiones de la Organización Mundial de la Salud pueden afectar el uso de aspartamo, la sucralosa retiene su posición de mercado en aplicaciones de horneado industrial, particularmente en formulaciones de mezclas para pasteles, debido un sus propiedades de estabilidad al calor.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Forma: Los Formatos Líquidos Obtienen Ventajas de Procesamiento Industrial

Los edulcorantes en polvo dominaron el mercado con una participación del 44,22% en 2024, impulsados por su conveniencia en aplicaciones de mezclas secas. Sin embargo, los edulcorantes líquidos están creciendo un una TCAC del 7,24%, ya que los fabricantes de bebidas prefieren su precisión de dosificación por bomba y tasas de disolución más rápidas en líneas de producción de alto volumen. La participación de mercado de edulcorantes líquidos del Reino Unido continúun expandiéndose ya que los jarabes concentrados reducen los costos de almacenamiento. Mientras que las partículas recubiertas de cristal permiten liberación controlada en aplicaciones de confiteríun, enfrentan dificultades de escalamiento de fabricación. Los nuevos formatos híbridos encapsulados combinan la fácil dispersión de los líquidos con la estabilidad de almacenamiento de los polvos.

Las instalaciones de fabricación en las Midlands están transicionando un entregas en camiones cisterna de jarabes de sacarosa y soluciones de estevia para minimizar interrupciones de producción. Los formatos en polvo mantienen su importancia en sobres de servicio de alimentos y bolsas minoristas donde la dosificación precisa y la resistencia un la humedad son esenciales. Los requisitos regulatorios aumentados para la seguridad microbiológica en edulcorantes líquidos impulsan nuevas inversiones en equipos de procesamiento comoéptico.

Por Categoría: Edulcorantes Orgánicos Comandan Crecimiento Premium

El mercado de edulcorantes orgánicos está creciendo un una TCAC del 8,13% hasta 2030, impulsado por consumidores dispuestos un pagar precios de primera calidad por alternativas naturales y sostenibles. Los edulcorantes convencionales mantienen el dominio del mercado con una participación del 93,56% en 2024. La tendencia de etiqueta limpia está aumentando la adopción de edulcorantes orgánicos en segmentos de primera calidad de alimentos y bebidas, ya que los fabricantes comercializan estos productos como alternativas más saludables. En el Reino Unido, los consumidores están cambiando hacia opciones alimentarias más saludables un medida que la inflación se modera, particularmente entre consumidores más jóvenes que prefieren ingredientes naturales.

Los requisitos de certificación orgánica aumentan la complejidad y costos de la cadena de suministro, limitando la penetración de mercado de los edulcorantes orgánicos. Sin embargo, la creciente conciencia del consumidor sobre prácticas agrícolas mi impactos ambientales impulsa la demanda de alternativas orgánicas. La estevia y la fruta del monje siguen siendo las principales opciones de edulcorantes orgánicos, ya que son de origen natural y requieren procesamiento mínimo. Los edulcorantes convencionales mantienen sus ventajas de costo y aplicaciones amplias, especialmente en segmentos sensibles al precio y usos industriales donde la certificación orgánica proporciona valor limitado.

Por Aplicación: Las Bebidas Aceleran Más Allá del Liderazgo Tradicional de Panadería

Los productos de panaderíun y confiteríun mantienen una participación de mercado del 29,05% en 2024, respaldados por formulaciones tradicionales. El segmento de bebidas experimenta la mayor exposición al impuesto al azúauto, impulsando una TCAC del 6,71%. Los fabricantes de bebidas reformulan bebidas carbonatadas, aguas saborizadas y seltzers duros usando combinaciones de estevia, eritritol y fibra soluble para lograr textura similar al azúauto mientras evitan implicaciones fiscales. Empresas como Britvic, ahora bajo la propiedad de Carlsberg, implementan sistemas de doble edulcorante para optimizar sabor y costos en el segmento en-comercio.

Las categorícomo de lácteos y postres utilizan cada vez más polioles un granel como sustitutos del azúauto para mantener propiedades texturales. En productos salados, incluyendo sopas, salsas y aderezos, los fabricantes combinan sucralosa con moduladores de sabor para lograr perfiles de sabor equilibrados mientras reducen el contenido de sodio. El segmento de alimentos funcionales y suplementos incorpora proteínas dulces mi isomaltooligosacch

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

Inglaterra posee una participación de mercado del 80,54% en 2024 y se espera que crezca un una TCAC del 6,10% hasta 2030, respaldada por su gran población de consumidores y operaciones significativas de embotellado de bebidas en Londres, el Sureste y las Midlands. El Gravamen de la Industria de Bebidas Gaseosas tiene influencia sustancial ya que las empresas multinacionales operan importantes instalaciones de llenado, impulsando altas tasas de adopción y aumentando volúmenes regionales. Las iniciativas de salud urbana aumentan la demanda de colas sin azúauto y aguas saborizadas en supermercados, mientras que las cadenas de café incorporan jarabes de edulcorantes naturales.

La concentración de instalaciones industriales mejora la eficiencia de la cadena de suministro, respaldando entregas oportunas en camiones cisterna de mezclas líquidas un fabricantes en Yorkshire y Lancashire. Escocia, Gales mi Irlanda del Norte representan el 19,46% de la demanda del mercado, cada una mostrando tendencias de desarrollo únicas. Las industrias de whisky y refrescos artesanales de Escocia utilizan fruta del monje y eritritol para cumplir con los requisitos de reducción de azúauto para exportación, mientras que los fabricantes de bocadillos funcionales usan polioles para lograr índices glicémicos más bajos para productos deportivos al aire libre.

Los procesadores lácteos galeses desarrollan productos de yogur sin lactosa y con azúauto reducida usando formulaciones de estevia-alulosa. Irlanda del Norte se beneficia del Marco de Windsor, que simplifica las importaciones de edulcorantes desde Gran Bretañun mientras mantiene el cumplimiento de alimentos novedosos de la UE, habilitando oportunidades de comercio transfronterizo. Las áreas rurales demuestran menor adopción de edulcorantes artificiales, pero las mezclas de edulcorantes naturales funcionan bien en productos de tiendas de granja. Las políticas regionales generalmente se alinean con el enfoque de Inglaterra debido un redes minoristas integradas, aunque las iniciativas locales, como las subvenciones de salud del gobierno escocés, aceleran la implementación en servicios alimentarios comunitarios.

Panorama Competitivo

El mercado de edulcorantes del Reino Unido mantiene concentración moderada, con empresas multinacionales manteniendo carteras extensas mientras acomodan productores especializados de edulcorantes naturales. La Alianza de Edulcorantes Naturales entre fabricantes asegura el suministro de estevia en las Américas, reduciendo la dependencia de cultivos asiáticos y fortaleciendo las prácticas de sostenibilidad. En enero de 2024, la empresa conjunta de Cargill y DSM-Firmenich, Avansya, comenzó un producir reb-M de alta pureza un través de fermentación, entregando perfiles de sabor mejorados.

Ingredion y ADM fortalecen sus redes de distribución un través de acuerdos de co-procesamiento con fabricantes de premezclas de panaderíun, combinando fibras funcionales con sistemas de edulcorantes para cumplir con requisitos de etiquetado de enriquecimiento con fibra. PureCircle mantiene su ventaja un través de operaciones integradas de cultivo de hojas de estevia, mientras que Evolva desarrolla procesos de biotecnologíun de nootkatona y vainillina que complementan edulcorantes de proteína dulce. La competencia tecnológica aumenta un medida que las start-Unión postal Universal desarrollan métodos de síntesis de soldarína de proteína dulce, y las empresas de encapsulación patentan técnicas de micro-capas para reducir la amargura del reb-un. Los horarios de reformulación impulsados por minoristas requieren que los proveedores proporcionen paquetes de soluciones completas, incluyendo moduladores de sabor, reemplazantes un granel y estabilizadores de etiqueta limpia, para acelerar el desarrollo de productos de marca privada.

Mientras que las fluctuaciones de precios de materias primas y las comunicaciones de salud pública presentan desafíos competitivos, las empresas con carteras diversas de edulcorantes, documentación regulatoria integral y equipos de soporte técnico local mantienen ventajas competitivas sobre empresas especializadas. El mercado de edulcorantes del Reino Unido atrae fusiones y adquisiciones ya que las empresas buscan lograr economícomo de escala, expandir sus carteras de productos naturales y mejorar su experiencia en aplicaciones.

Líderes de la Industria de Edulcorantes Alimentarios del Reino Unido

-

Tate & Lyle PLC

-

Cargill Inc.

-

ADM

-

Ingredion Inc.

-

Tereos s.un.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Julio 2024: Roquette y Bonumose formaron un acuerdo de cooperación para producir tagatosa, un edulcorante natural que proporciona el 92% del dulzor del azúauto mientras contiene solo el 38% de sus calorícomo. La asociación aprovecha la experiencia de Roquette en edulcorantes basados en almidón y la tecnologíun enzimática de Bonumose para aumentar la capacidad de producción.

- Junio 2024: Tate & Lyle introdujo su herramienta de formulación 'Tate & Lyle Sensation™' un través de la campañun 'Mastering el Marvel de Mouthfeel™'. La herramienta ayuda un los fabricantes de alimentos un mejorar la textura y sensación en boca mientras mantienen la rentabilidad y apoyan reformulaciones de etiqueta más limpia.

- Enero 2024: La empresa conjunta de DSM-Firmenich y Cargill, Avansya, recibió aprobación regulatoria de la Autoridad Europea de Seguridad Alimentaria y la Agencia de Normas Alimentarias del Reino Unido para su edulcorante de estevia de origen vegetal derivado de fermentación. Esta aprobación permite el despliegue comercial de estevia bioconvertida con perfiles de sabor mejorados, abordando barreras históricas para la adopción de edulcorantes naturales.

Alcance del Informe del Mercado de Edulcorantes Alimentarios del Reino Unido

El Mercado de Edulcorantes Alimentarios del Reino Unido está segmentado por Tipo en Sacarosa, Edulcorantes de Almidón y Alcoholes de Azúauto, Edulcorantes de Alta Intensidad. Por Aplicación el mercado está segmentado en Lácteos, Panaderíun, Bebidas, Confiteríun, Sopas Salsas y Aderezos y Otros.

| Sacarosa | ||

| Edulcorantes de Almidón y Alcoholes de Azúcar | Dextrosa | |

| Jarabe de Maíz Alto en Fructosa (JMAF) | ||

| Maltodextrina | ||

| Sorbitol | ||

| Xilitol | ||

| Otros Edulcorantes de Almidón y Alcoholes de Azúcar | ||

| Edulcorantes de Alta Intensidad | Edulcorantes Artificiales de Alta Intensidad | Sucralosa |

| Aspartamo | ||

| Sacarina | ||

| Neotamo | ||

| Ciclamato | ||

| Acesulfamo de Potasio (Ace-K) | ||

| Otros EAI Artificiales | ||

| Edulcorantes Naturales de Alta Intensidad | Extracto de Stevia | |

| Extracto de Fruta del Monje | ||

| Otros EAI Naturales | ||

| Otros Edulcorantes | ||

| Panadería y Confitería |

| Lácteos y Postres |

| Bebidas |

| Sopas, Salsas y Aderezos |

| Otras Aplicaciones |

| Polvo |

| Líquido |

| Cristal |

| Convencional |

| Orgánico |

| Inglaterra |

| Escocia |

| Gales |

| Irlanda del Norte |

| Por Tipo de Producto | Sacarosa | ||

| Edulcorantes de Almidón y Alcoholes de Azúcar | Dextrosa | ||

| Jarabe de Maíz Alto en Fructosa (JMAF) | |||

| Maltodextrina | |||

| Sorbitol | |||

| Xilitol | |||

| Otros Edulcorantes de Almidón y Alcoholes de Azúcar | |||

| Edulcorantes de Alta Intensidad | Edulcorantes Artificiales de Alta Intensidad | Sucralosa | |

| Aspartamo | |||

| Sacarina | |||

| Neotamo | |||

| Ciclamato | |||

| Acesulfamo de Potasio (Ace-K) | |||

| Otros EAI Artificiales | |||

| Edulcorantes Naturales de Alta Intensidad | Extracto de Stevia | ||

| Extracto de Fruta del Monje | |||

| Otros EAI Naturales | |||

| Otros Edulcorantes | |||

| Por Aplicación | Panadería y Confitería | ||

| Lácteos y Postres | |||

| Bebidas | |||

| Sopas, Salsas y Aderezos | |||

| Otras Aplicaciones | |||

| Por Forma | Polvo | ||

| Líquido | |||

| Cristal | |||

| Por Categoría | Convencional | ||

| Orgánico | |||

| Por Región | Inglaterra | ||

| Escocia | |||

| Gales | |||

| Irlanda del Norte | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de edulcorantes alimentarios del Reino Unido?

El mercado de edulcorantes alimentarios del Reino Unido se sitúun en USD 1,69 mil millones en 2025 y se pronostica que alcance USD 2,22 mil millones en 2030.

¿doómo impactará el gravamen de la industria de bebidas gaseosas la demanda de edulcorantes?

El umbral más bajo de azúauto del gravamen y la probable expansión un bebidas lácteas obliga un los fabricantes de bebidas un reformular rápidamente, impulsando la adopción de edulcorantes de alta intensidad y estimulando una TCAC del 6,71% en aplicaciones de bebidas hasta 2030.

¿Qué segmento de edulcorantes está creciendo más rápido?

Las soluciones naturales de alta intensidad como extractos avanzados de estevia y mezclas de fruta del monje están registrando una TCAC del 7,10%, superando un todas las demás categorícomo de productos.

¿Qué región domina el consumo de edulcorantes del Reino Unido?

Inglaterra representa el 80,54% de la demanda gracias un su población densa, centros de producción de bebidas y sedes minoristas, y se proyecta que sostenga una TCAC del 6,10% hasta 2030.

Última actualización de la página el: