Análisis de mercado de dispositivos de película gruesa

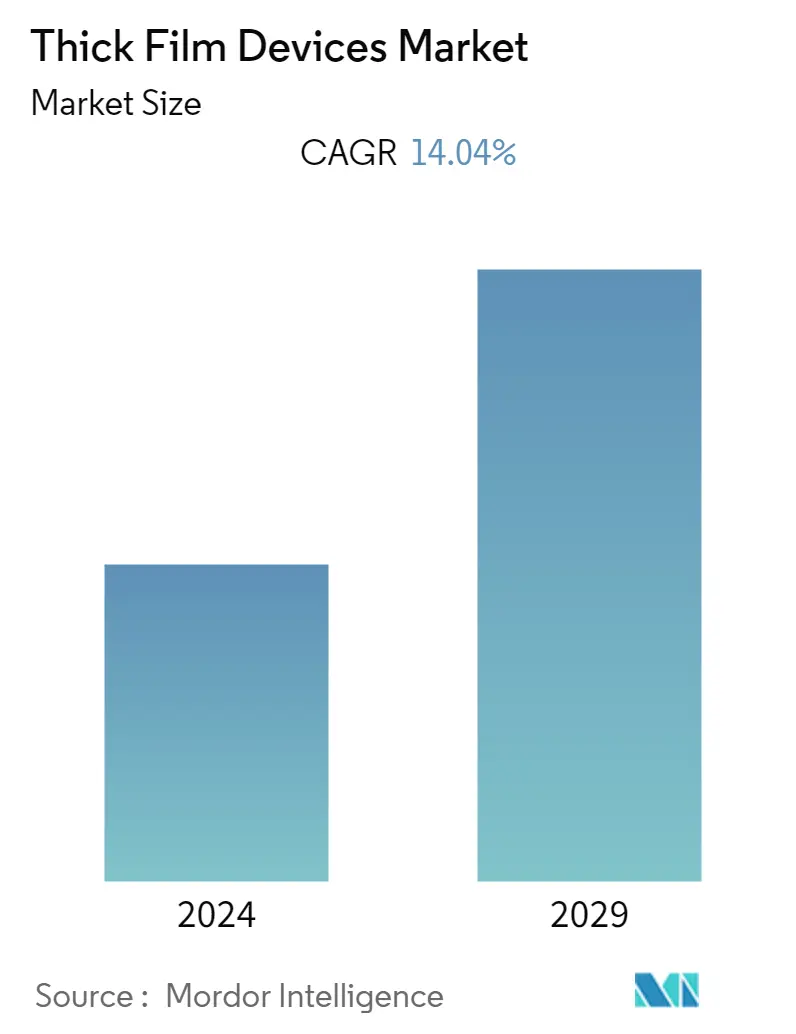

El mercado de dispositivos de película gruesa ha registrado una tasa compuesta anual del 14,04% durante el período previsto de 2021 a 2026 para alcanzar los 177,13 mil millones de dólares en 2025. Se espera que el mercado mundial de dispositivos de película gruesa crezca significativamente durante el período previsto. Esto se debe a la creciente adopción en el proceso de fabricación de dispositivos eléctricos y electrónicos y al aumento de la demanda de herramientas miniatura avanzadas. El calentamiento rápido y los ciclos térmicos, el control preciso de la temperatura, el bajo consumo de energía y las aplicaciones portátiles son algunas de las características importantes de la tecnología estudiada, que está ganando adopción sobre otras tecnologías.

- Por ejemplo, en abril de 2020, Bourns, Inc. anunció la disponibilidad de una nueva serie de resistencias de chip de película gruesa que cumplen con AEC-Q200 la serie modelo CRxxxxA. Está diseñado en cinco versiones diferentes para admitir requisitos de aplicaciones específicas estándar CR, contenido de plomo ultrabajo CR-PF, resistente al azufre CR-AS, compatible con CRxxxxA-AS AEC-Q200 y resistente al azufre y compatible con CRxxxxA AEC-Q200. En mayo de 2019, ATE Electronics lanzó la resistencia de película gruesa PR800 del siguiente nivel de potencia. Esta nueva resistencia tiene una capacidad de potencia un 30% mayor que la última PR600 con el mismo tamaño de 57(65) x 60 mm.

- Los crecientes avances tecnológicos en el sector también están ampliando la adopción industrial de los dispositivos de película gruesa. También se espera que la creciente demanda de MEMS (sistemas microelectromecánicos) y condensadores cerámicos multicapa impulse la demanda de tecnología de película gruesa durante el período previsto. Sin embargo, en 2019, los fabricantes de resistencias de chip de película gruesa y MLCC experimentaron aumentos de precios en los metales como materia prima, que también es una industria de componentes pasivos capaz. Se estima que los costos variables para producir MLCC y resistencias de chip de película gruesa (que son los dos componentes pasivos producidos en masa) ascienden a aproximadamente el 70-80% del costo de los bienes vendidos en diversas industrias de componentes electrónicos pasivos.

- Los requisitos técnicos cada vez más exigentes han dejado al descubierto los límites de las tecnologías estándar de película gruesa utilizadas para producir conductores de placas de circuitos. Sin embargo, las empresas también están invirtiendo en el desarrollo de una nueva generación de pastas de película gruesa, y su estructuración fotolitográfica permite la fabricación de estructuras de película gruesa de altísima resolución necesarias para aplicaciones avanzadas, como la tecnología 5G.

- Por ejemplo, investigadores del Instituto Fraunhofer de Tecnologías y Sistemas Cerámicos IKTS, en colaboración con MOZAIK, una empresa con sede en el Reino Unido, han desarrollado conductores basados en tecnología de serigrafía con una resolución de 20 micrómetros o menos. Afirman que el proceso es adecuado para aplicaciones industriales (especialmente 5G) y producción en masa, y que los costes de inversión son bajos.

- La propagación del nuevo Virus Corona ha afectado gravemente al mercado estudiado. Esto se debe al cierre repentino de fábricas junto con la prohibición de vuelos internacionales. En la historia moderna de la fabricación, por primera vez la demanda, la oferta y la disponibilidad de mano de obra se ven afectadas globalmente al mismo tiempo. La fabricación de dispositivos de película gruesa requiere la presencia física de personas en el lugar. La mayoría de las fábricas que fabrican estos dispositivos no están diseñadas para ser gestionadas de forma remota. En febrero de 2020 también se produjo la mayor caída de la historia del mercado mundial de teléfonos inteligentes. Debido a la caída de las ventas de estos bienes duraderos, el beneficio operativo de los vendedores del mercado ha disminuido drásticamente.

Tendencias del mercado de dispositivos de película gruesa

Se espera que la industria automotriz mantenga una participación significativa

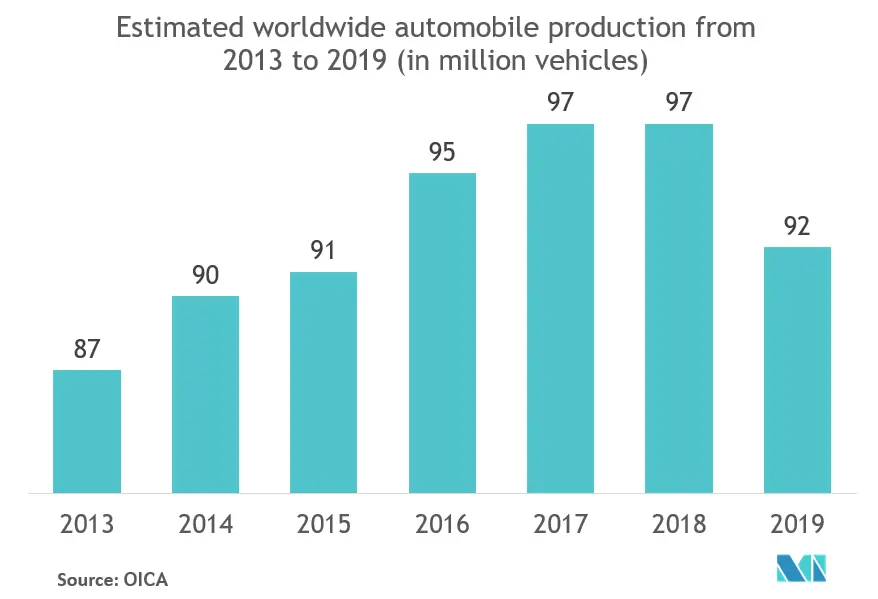

- Durante las últimas dos décadas, la creciente producción de automóviles es un factor importante para impulsar el crecimiento del mercado debido a la alta adopción de dispositivos eléctricos y electrónicos en la fabricación de automóviles. En los Estados Unidos, todos los camiones pesados deben tener instalados dispositivos de registro electrónico (ELD) de la Administración Federal de Seguridad de Autotransportes (FMCSA) del Departamento de Transporte de los EE. UU. para fines de 2019.

- Estas regulaciones gubernamentales aumentarían la demanda de dispositivos de película gruesa y, por lo tanto, podrían ampliar aún más el alcance de crecimiento del proveedor del mercado estudiado. Por ejemplo, el fabricante canadiense de elementos calefactores de película gruesa, Datec Coating Corporation, recibió un contrato de 1,3 millones de dólares de Innovación, Ciencia y Desarrollo Económico de Canadá (ISED), una organización gubernamental que trabaja para mejorar el escenario de inversión para varias industrias en Canadá. , para el Programa de Innovación de Proveedores Automotrices. En octubre de 2018, la empresa también recibió una importante inversión del grupo EGO, con sede en Alemania, principalmente para su expansión de fabricación.

- Una nueva tecnología llamada película gruesa sobre acero promete producir una nueva clase de resistencias para una amplia gama de aplicaciones. Las resistencias fabricadas con esta tecnología pueden funcionar a temperaturas de hasta 400 °C y tienen como objetivo diversas aplicaciones automotrices. Los dispositivos se producen combinando un esmalte dieléctrico cerámico grueso con acero inoxidable para formar un producto de tres capas que se puede crear, moldear, soldar y agregar orificios para el montaje.

- Con el brote de COVID-19, la automoción y la electrónica de consumo son dos de los usuarios finales más afectados negativamente, que utilizan en gran medida dispositivos de película gruesa. Por ejemplo, las ventas de Fiat Chrysler en Estados Unidos en el primer trimestre cayeron un 10%, y las ventas de General Motors durante el mismo período cayeron un 7%. Después de las interrupciones iniciales en el suministro y la fabricación, la industria automotriz está experimentando un shock de demanda con un cronograma de recuperación incierto debido a las regulaciones de confinamiento. Con un margen limitado para reducir los costos fijos, algunos fabricantes de equipos originales tienen poca liquidez para afrontar un largo período de falta de ingresos, lo que podría afectar el mercado de dispositivos de película gruesa.

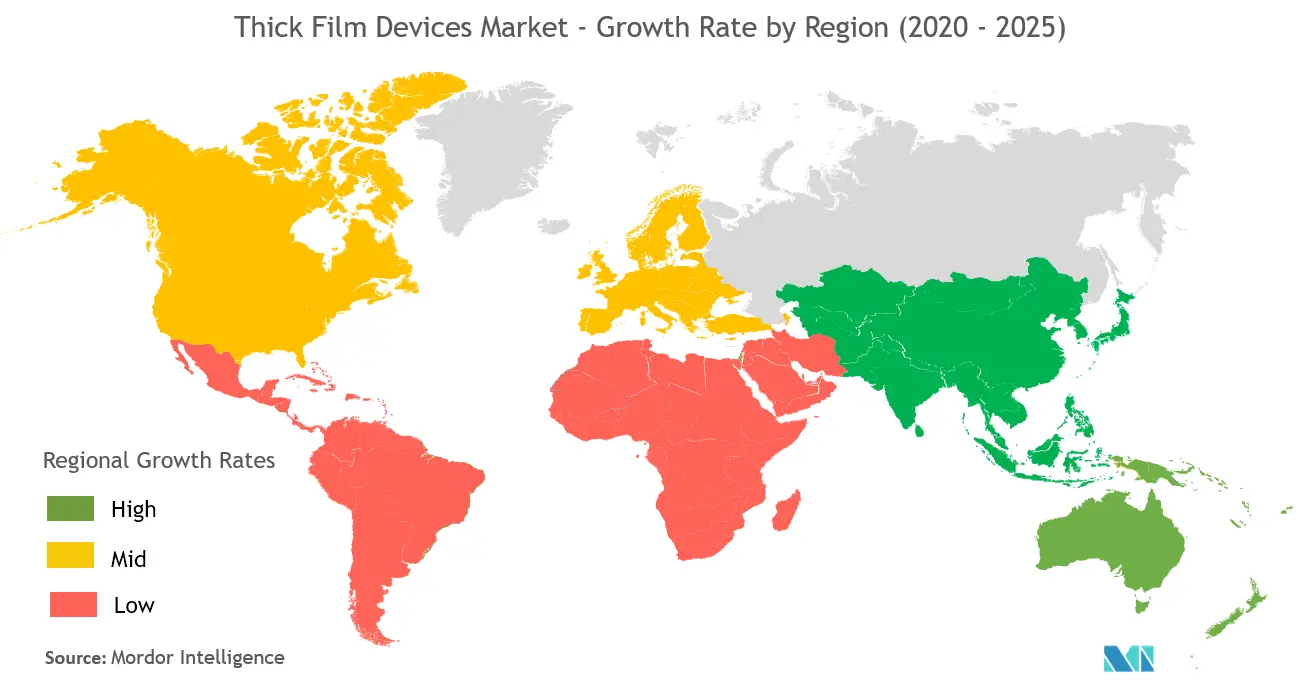

Asia-Pacífico será testigo del mayor crecimiento

- Asia-Pacífico es una de las regiones más importantes para el mercado de dispositivos de película gruesa, principalmente debido a las políticas gubernamentales que favorecen el crecimiento de la fabricación de semiconductores. Además, la región es el mayor productor de electrónica de consumo. Además, el gobierno chino recaudó entre 23 y 30 mil millones de dólares para pagar la segunda fase de su Fondo Nacional de Inversión en CI. Además, se espera que el crecimiento de la industria procesadora de alimentos en China e India impulse aún más la demanda del mercado de dispositivos de película gruesa.

- La expansión de la industria de semiconductores en toda la región y la creciente adopción de MEMS entre varias industrias están impulsando la demanda de dispositivos de película gruesa en la región. Por ejemplo, el consumo de semiconductores está aumentando rápidamente en China, en comparación con otros países, debido a la continua transferencia de equipos electrónicos diversos y globales a China, donde el producto es un componente necesario. China alberga tres de las cinco mayores empresas de teléfonos inteligentes del mundo, lo que plantea enormes oportunidades para el mercado de dispositivos de película gruesa.

- Según la Asociación de Electrónica y Semiconductores de la India, se espera que el mercado de componentes de semiconductores en el país tenga un valor de 32.350 millones de dólares estadounidenses para 2025, con una tasa compuesta anual del 10,1% (2018-2025). El informe afirma que el país es un destino lucrativo para los centros globales de I+D. Por lo tanto, se espera que la iniciativa gubernamental Make in India en curso genere inversiones en la industria de semiconductores en el país, brindando además amplias oportunidades para el mercado.

- Sin embargo, la propagación del nuevo coronavirus ha afectado las operaciones de los proveedores que operan en estas regiones. Por ejemplo, Murata Manufacturing, Samsung y Panasonic informaron una caída en las ventas netas en el primer trimestre de 2020 debido a la desaceleración de las instalaciones de fabricación. Se espera que la tendencia prevista continúe hasta que termine la pandemia.

Descripción general de la industria de dispositivos de película gruesa

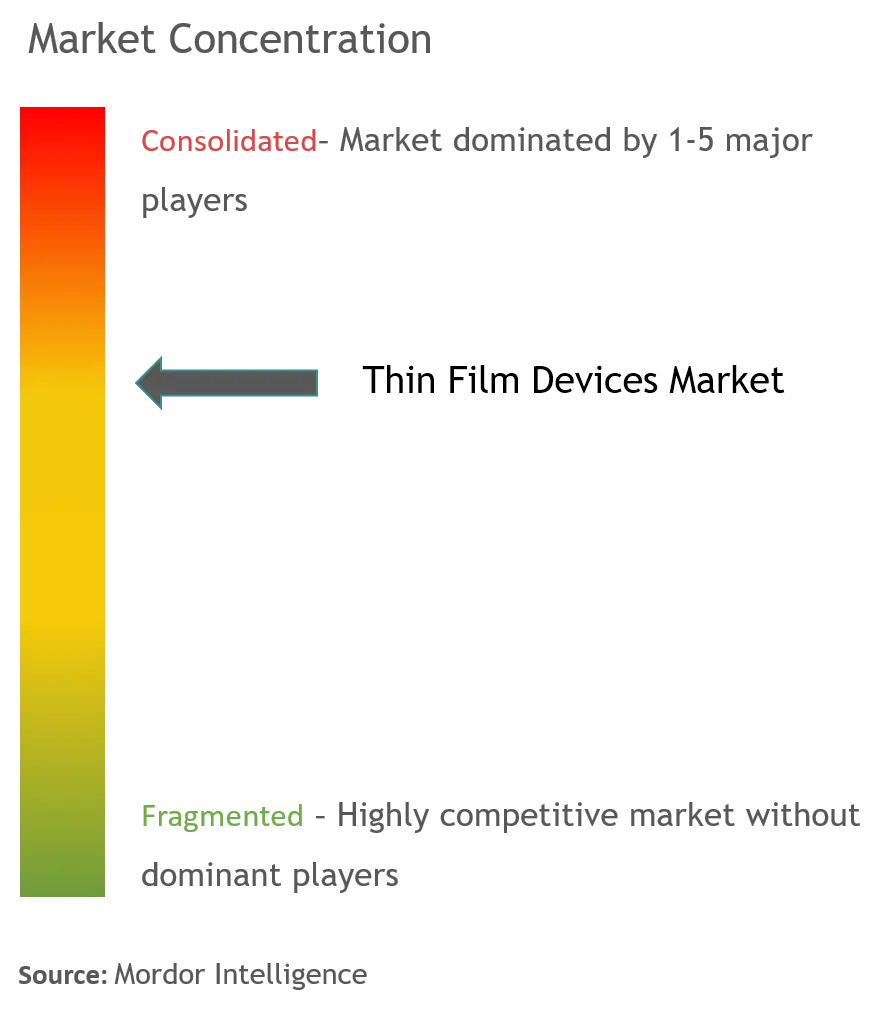

El mercado de dispositivos de película gruesa se consolida debido a que una parte importante del mercado está ocupada por los mejores jugadores. Además, al nuevo actor le resulta difícil entrar en el mercado debido al fuerte dominio de los actores existentes. Algunos de los actores clave incluyen Panasonic Corporation, Samsung Electronics Co. Ltd, Vishay Intertechnology Inc., TE Connectivity Ltd, KOA Speer Electronics, Inc. y AVX Corporation, otros.

- Abril de 2020 Panasonic Corporation presentó las NUEVAS resistencias en chip de película gruesa antisulfuradas de la serie ERJ-UP3, tipo antisobretensión en un tamaño de caja de 0603 pulgadas. Está diseñado para ser extremadamente duradero en entornos hostiles, desafiantes o sucios. Proporciona características antisulfuración que evitan un circuito abierto provocado por una desconexión de sulfuro.

- Febrero de 2020 Vishay Intertechnology, Inc. presentó las primeras resistencias de alta potencia en el mercado que se ofrecerán con sus resistencias de alta potencia de película gruesa calificadas AEC-Q200. Está diseñado para montaje directo sobre un disipador de calor. La gama de productos Sfernice LPSA de la compañía ofrece alta disipación de potencia y capacidades de manejo de pulsos, lo que a su vez ayuda a los diseñadores a reducir el número de componentes y los costos en aplicaciones automotrices.

Líderes del mercado de dispositivos de película gruesa

Panasonic Corporation

Samsung Electronics Co. Ltd

TE Connectivity Ltd

Vishay Intertechnology Inc.

Rohm Semiconductor GmbH

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Segmentación de la industria de dispositivos de película gruesa

Los dispositivos de película gruesa son estructuras de una o varias capas que se forman mediante la deposición de una pasta formulada sobre un sustrato. El sustrato está fabricado de diferentes materiales como cerámica, polímero y metales. La capa depositada sobre el sustrato facilita la funcionalidad mecánica, eléctrica y química del dispositivo en el que se fabrica el revestimiento. Los dispositivos de película gruesa se utilizan ampliamente en dispositivos energéticos como células fotovoltaicas y pilas de combustible, así como en dispositivos electrónicos como condensadores y dispositivos de circuitos. Además, los dispositivos de película gruesa se utilizan en aparatos mecánicos y químicos, que constan de sensores ópticos y dispositivos piezoeléctricos.

| Condensadores |

| Resistencias |

| Celdas fotovoltaicas |

| Calentadores |

| Otros tipos |

| Automotor |

| Cuidado de la salud |

| Electrónica de consumo |

| Infraestructura |

| Otras industrias de usuarios finales |

| América del norte |

| Europa |

| Asia-Pacífico |

| Resto del mundo |

| Por tipo | Condensadores |

| Resistencias | |

| Celdas fotovoltaicas | |

| Calentadores | |

| Otros tipos | |

| Por industria de usuarios finales | Automotor |

| Cuidado de la salud | |

| Electrónica de consumo | |

| Infraestructura | |

| Otras industrias de usuarios finales | |

| Geografía | América del norte |

| Europa | |

| Asia-Pacífico | |

| Resto del mundo |

Preguntas frecuentes sobre investigación de mercado de dispositivos de película gruesa

¿Cuál es el tamaño actual del mercado Dispositivos de película gruesa?

Se proyecta que el mercado Dispositivos de película gruesa registrará una tasa compuesta anual del 14,04% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Dispositivos de película gruesa?

Panasonic Corporation, Samsung Electronics Co. Ltd, TE Connectivity Ltd, Vishay Intertechnology Inc., Rohm Semiconductor GmbH son las principales empresas que operan en el mercado de dispositivos de película gruesa.

¿Cuál es la región de más rápido crecimiento en el mercado Dispositivos de película gruesa?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Dispositivos de película gruesa?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de dispositivos de película gruesa.

¿Qué años cubre este mercado de Dispositivos de película gruesa?

El informe cubre el tamaño histórico del mercado de Dispositivos de película gruesa para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Dispositivos de película gruesa para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de dispositivos de película gruesa

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Dispositivos de película gruesa en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Dispositivos de película gruesa incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.