Análisis del mercado de carga y logística de Texas

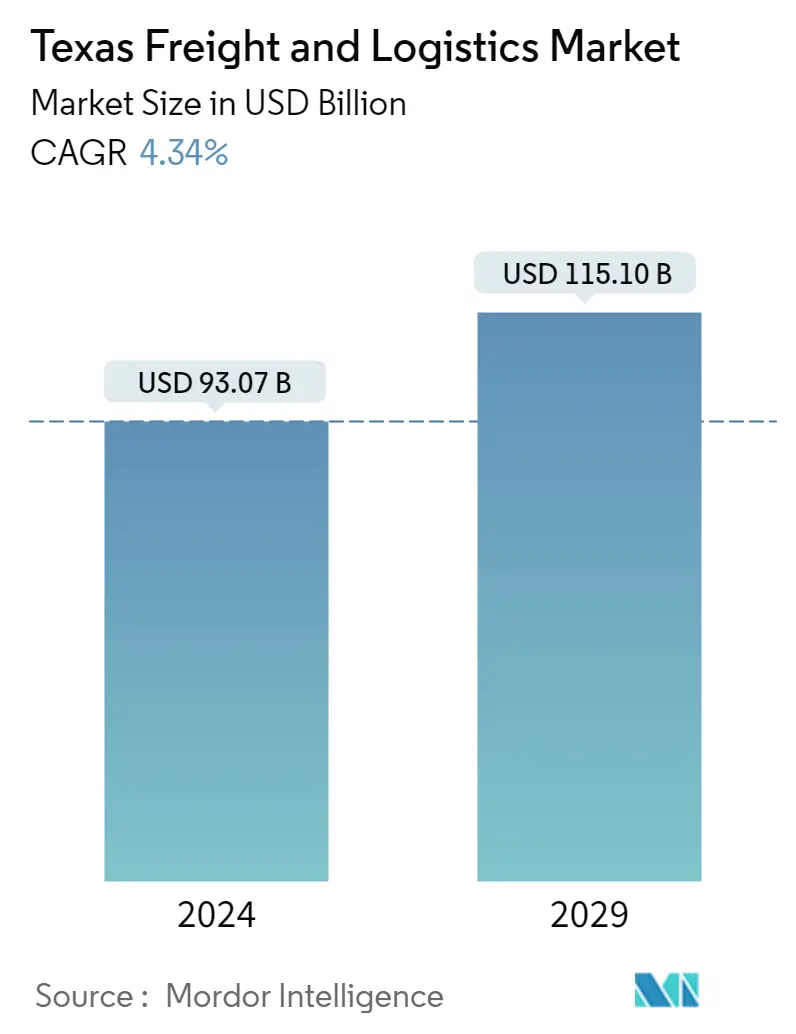

El tamaño del mercado de carga y logística de Texas se estima en 93,07 mil millones de dólares en 2024, y se espera que alcance los 115,10 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 4,34% durante el período previsto (2024-2029).

El mercado está impulsado por la ubicación geográfica del estado y el enorme transporte de mercancías dentro y fuera del país que se realiza a través de Texas. Además, el mercado también está impulsado por una gran cantidad de puertos presentes en Texas.

- El enorme tamaño de Texas es un hecho bien conocido del que los tejanos de todo el mundo se enorgullecen. Sólo el estado de Alaska es físicamente más grande con 268,597 millas cuadradas. Pero Texas puede afirmar algo que ni siquiera Alaska puede afirmar es un importante centro de transporte marítimo internacional. El estado tiene 29 puertos de entrada, incluidos puertos marítimos (Beaumont, Corpus Christi, Freeport, Galveston, Houston y Port Arthur), dos aeropuertos internacionales (Dallas/Fort Worth y George Bush), tres puertos terrestres (El Paso, Hidalgo y Laredo) y Puertos Intermodales (Beaumont, Corpus Christi, Freeport, Galveston, Houston y Port Arthur). Los puertos de Texas sustentan casi 450 mil millones de dólares en actividad económica en el estado y 1 billón de dólares en actividad económica nacional como centros de comercio internacional.

- Texas comparte frontera con México, el segundo socio comercial más grande de Estados Unidos. Texas está mejor posicionada para el comercio asiático después de la ampliación del Canal de Panamá, especialmente teniendo en cuenta los cuellos de botella en los puertos de la costa oeste. La red de transporte de carga multimodal respalda la agricultura, la energía, la manufactura, la defensa, la construcción, la distribución y otras industrias clave en todo Texas. La red multimodal conecta las empresas de Texas con suministros, instalaciones y mercados nacionales e internacionales. Se espera que la industria de transporte y logística de Texas tenga unas perspectivas brillantes en 2022, con varias tendencias nuevas dominando la industria.

- Texas lidera los 50 estados en millas totales de carriles y tiene cuatro de las ocho ciudades principales en términos de kilometraje de carriles per cápita. La política vial de Texas está llena de innovación, desde carreteras de peaje privadas bien diseñadas hasta investigadores estatales que experimentan con un sistema de lanzadera de carga en el que los camiones se mueven a lo largo de medianas tipo cinta transportadora separadas del tráfico regular. Los sistemas de transporte y logística de Texas son de vanguardia y con visión de futuro, y se puede esperar que el estado continúe liderando el camino en logística y apoyo de envío para los mercados de comercio electrónico asiático, hispano y europeo. Teniendo en cuenta que Texas es el estado más importante para el comercio internacional, consta de una vasta red de almacenes, plantas de fabricación, carreteras, ferrocarriles, puertos y otra infraestructura. Mientras Texas siga siendo una economía abierta y siga creciendo, y mientras Estados Unidos se comprometa con el libre comercio, el estado será la zona cero de la logística avanzada.

Tendencias del mercado de carga y logística de Texas

Incremento de servicios de valor agregado en el país impulsando el mercado

- La mayoría de los canales de ventas siguen incluyendo operaciones presenciales, pero los minoristas deben adaptar sus estrategias de ventas a medida que los consumidores migran cada vez más a la esfera digital. En concreto, están ampliando su plataforma de compras online y capitalizando la nueva tendencia de vender en redes sociales, conocida como social commerce. La combinación de capacidades de venta tanto en espacios virtuales como físicos y otros canales de venta alternativos eleva las ventas omnicanal a un nuevo nivel. Sin embargo, al ampliar los canales de ventas, los proveedores también deben considerar si sus procesos actuales de logística y suministro son apropiados para sus nuevos canales de ventas y realizar los ajustes necesarios. Como resultado, la gestión de almacenes, centros de distribución y logística de cumplimiento debe modificarse para adaptarse a los procedimientos logísticos multicanal y omnicanal, que presentan desafíos más complejos en comparación con la selección lineal en las ventas convencionales de un solo canal.

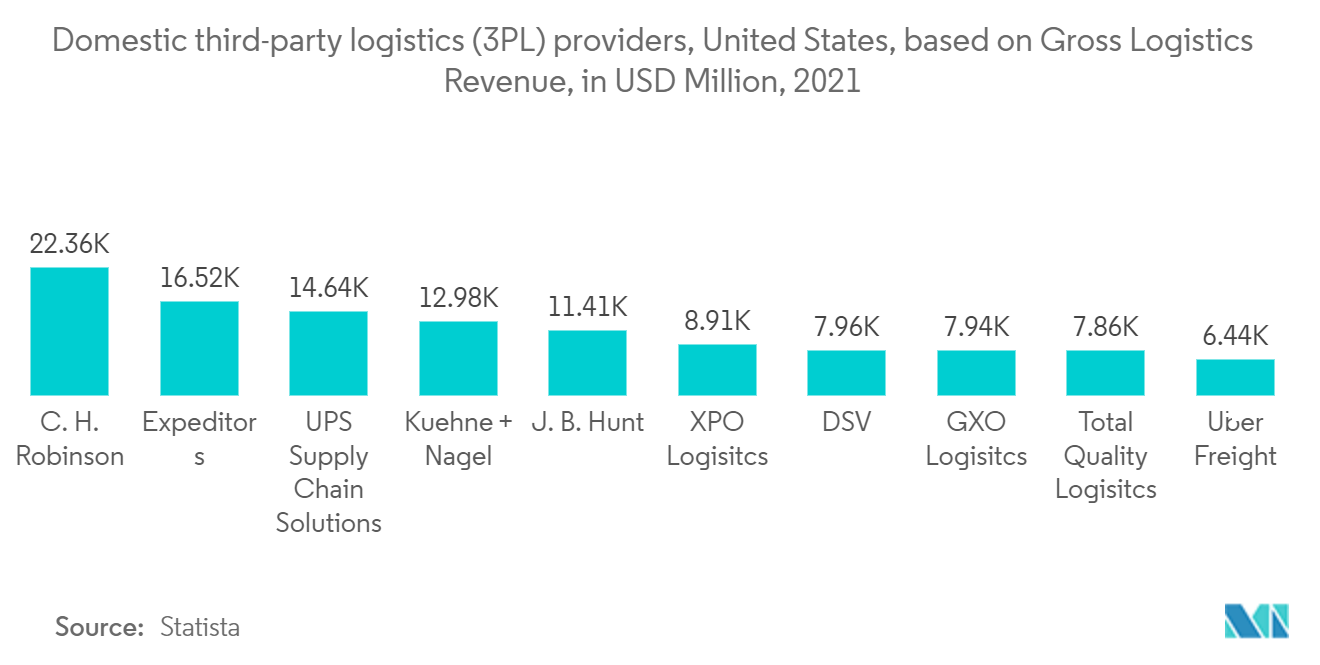

- La fuerte demanda de los consumidores, los continuos cuellos de botella en la cadena de suministro y la capacidad limitada de los transportistas impulsaron las tarifas del transporte aéreo, terrestre y marítimo a máximos históricos en 2021, ya que los transportistas dependieron de proveedores de logística externos para reponer los inventarios y evitar el desabastecimiento de productos. Aunque muchos 3PL aún no nos han proporcionado resultados financieros para 2021, las estimaciones actuales de Armstrong Associates muestran que los ingresos brutos del mercado 3PL de EE. UU. aumentaron en un enorme 50,3%, lo que eleva el mercado total de 3PL de EE. UU. a 347,9 mil millones de dólares. Para satisfacer la demanda, los 3PL de ITM y DTM utilizaron cada vez más el mercado spot para encontrar transportistas que cubrieran los envíos. Si bien la fuerte demanda impulsó el crecimiento en todo el mercado de 3PL, los verdaderos líderes fueron los 3PL con sólidas habilidades de gestión de transportistas que habían innovado tecnológicamente, lo que les permitió aprovechar relaciones de larga data con los transportistas para cubrir la demanda de los transportistas en lugar de depender demasiado del uso de tableros de carga o medios tradicionales para comprar. capacidad a precios del mercado spot.

- A medida que más 3PL crean integraciones API (interfaz de programa de aplicación) en sistemas de gestión de transporte (TMS) de grandes transportistas para cotizaciones de tarifas de carga de camiones en el mercado al contado y licitaciones y reservas de carga automatizadas, la digitalización en curso del DTM transaccional de cargas de camiones/corretaje de carga continúa a un ritmo rápido.. Varias docenas de 3PL están utilizando estas interfaces TMS para proporcionar a los transportistas cotizaciones instantáneas de tarifas al contado y la capacidad de completar la licitación y reserva de carga a través de las API del sistema. Este proceso automatiza las funciones tradicionales de venta de corretaje de carga en el mercado al contado y alienta a los transportistas a utilizar precios al contado con más frecuencia en lugar de precios por contrato. Las ventas de carga de camiones en el mercado spot se están automatizando junto con las funciones de ventas (adquisición) de transportistas dentro de los corredores de carga, que utilizan sistemas inteligentes de gestión de capacidad para hacer coincidir digitalmente las cargas de los transportistas con los transportistas basándose en datos históricos y en tiempo real de capacidad de los transportistas analizados mediante aprendizaje automático/inteligencia artificial. algoritmos.

El aumento del transporte transfronterizo por carretera impulsa el crecimiento del mercado

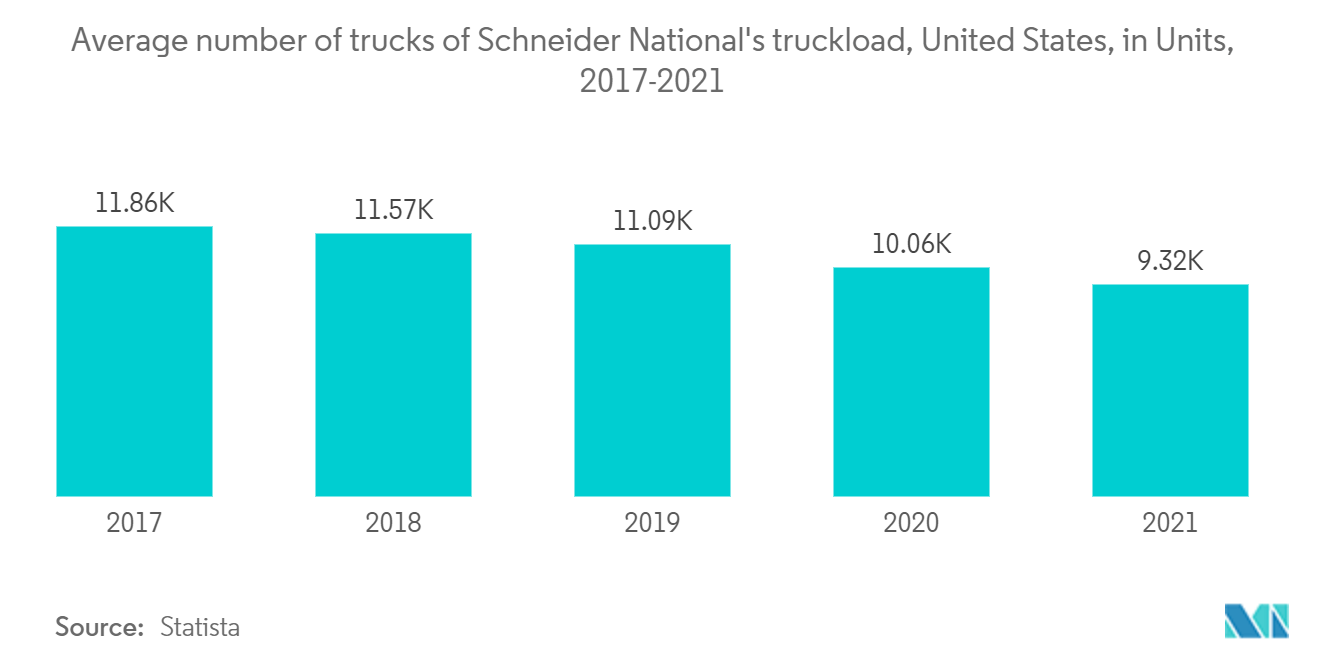

- No se puede subestimar la importancia económica del transporte por carretera, dado que se estima que el 80% de las comunidades estadounidenses dependen únicamente del transporte por carretera para los servicios de carga. El transporte por carretera es especialmente importante en el extenso Texas, que es a la vez el más grande de los 48 estados contiguos geográficamente y el lugar de un importante auge económico. Se espera que el área de Dallas/Fort Worth agregue 294,700 empleos en el año que finaliza en mayo de 2022, lo que es casi tres veces el aumento anual promedio antes de la pandemia de Covid-19. Mientras tanto, la industria del transporte por carretera está evolucionando. Alguna vez se pensó que era una ocupación casi exclusivamente masculina, pero ahora emplea a un número récord y creciente de mujeres.

- El año terminó con una nota alta, con USD 60,6 mil millones en cruces de carga entre Canadá y Estados Unidos en diciembre de 2021, un aumento del 27,4% con respecto al mismo mes de 2020 y un aumento del 21,9% con respecto a diciembre de 2019. Los camiones transportaron USD 30,8 mil millones en flete a través de la frontera entre Canadá y Estados Unidos en diciembre de 2021, lo que representa el 50,9% del valor total del flete que cruza la frontera norte. Los cruces en Windsor, Ontario, representaron 9.200 millones de dólares en transporte de camiones transfronterizos, mientras que Sarnia, Ontario, manejó otros 5.500 millones de dólares. Sólo el puerto entre Estados Unidos y México en Laredo, Texas, recibió más carga por camión que esos dos puertos entre Canadá y Estados Unidos juntos, con USD 16.800 millones en carga por camión.

- La cantidad de formación y educación necesarias para acceder a la profesión está aumentando y la escala salarial está aumentando significativamente. Es uno de los campos mejor remunerados disponibles para los graduados no universitarios y es un campo abierto a todos, con igual salario por igual trabajo. No hay disparidad salarial en el transporte por carretera. Según la Asociación Estadounidense de Camioneros, a Estados Unidos le faltan 80.000 camioneros para llegar a donde necesita estar, y un experto de la industria del transporte cree que esto tiene mucho que ver con el envejecimiento de la fuerza laboral. En Estados Unidos, el camionero promedio tiene más de 50 años. A medida que más personas se preparan para jubilarse, se espera que la disminución de la población de conductores aumente aún más la inflación.

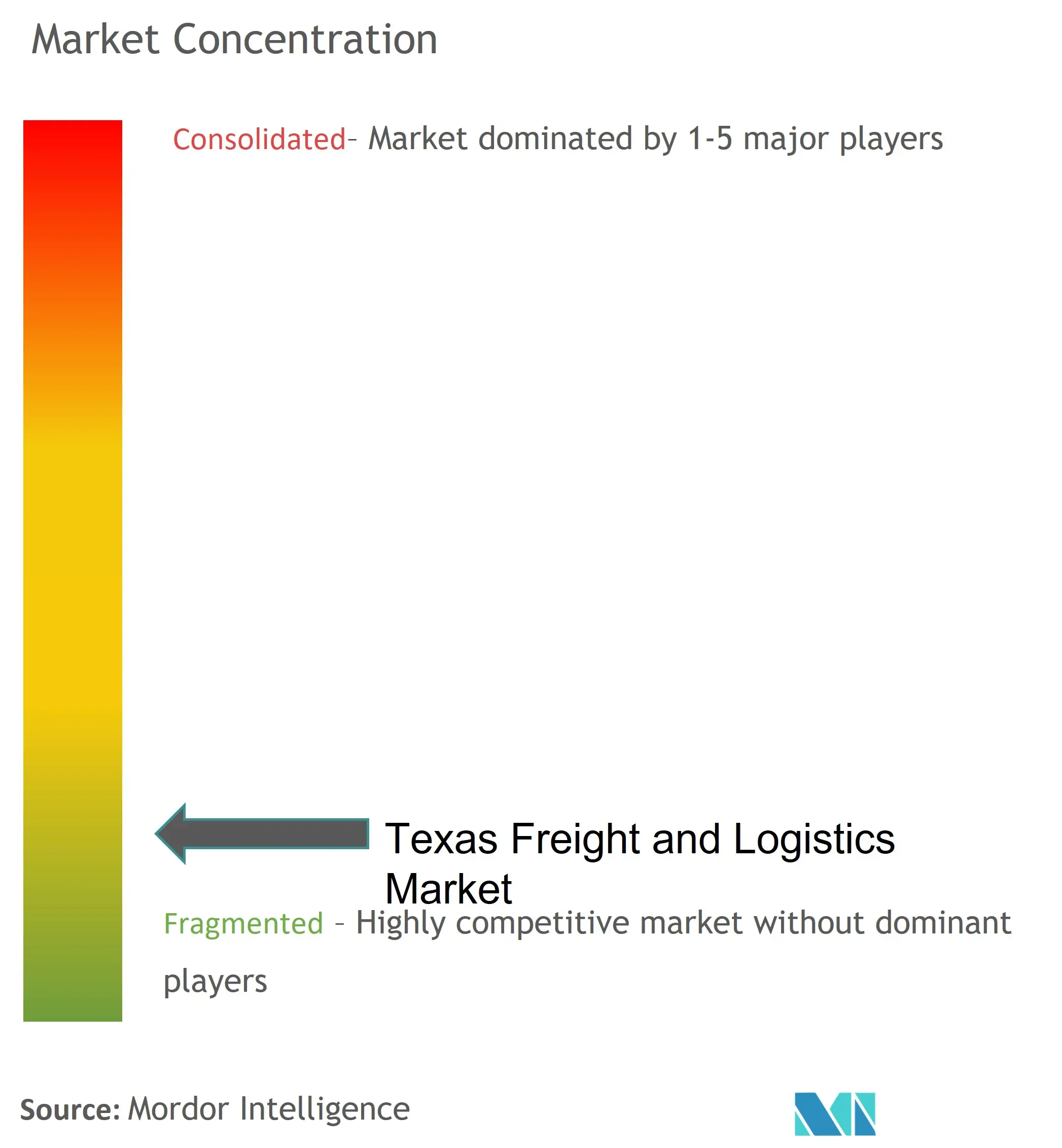

Descripción general de la industria de carga y logística de Texas

El mercado de transporte y logística de Texas está fragmentado y cuenta con una gran cantidad de actores locales. Los principales actores son Ceva Logistics, XPO Logistics Inc, CH Robinson Worldwide, Americold Logistics y Kintetsu World Express, entre muchos otros. Se espera que los principales actores internacionales (como Ceva, XPO y UPS) presentes en la región intenten consolidar el mercado para ganar una mayor cuota de mercado. Se espera que el aumento del tonelaje de carga a través de las carreteras y puertos del país cree más oportunidades en el mercado. Además, las empresas que ofrezcan mejores servicios superarán a otros actores del mercado.

Líderes del mercado de carga y logística de Texas

Ceva Logistics

XPO Logistics Inc

C H Robinson Worldwide

Americold Logistics

Kintetsu World Express

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de carga y logística de Texas

- Noviembre de 2022: Quantix, una empresa de cartera de Wind Point Partners en Chicago, adquirió cinco empresas Dobbins Enterprises, CS Express, Chancelor Transportation, TK Chancelor Enterprises y Templet Transit. Quantix también anunció la incorporación de un nuevo agente, LD McCloud Transportation, a su división de transporte de líquidos y plásticos, y añadió más de 140 camiones y equipos auxiliares. Los nuevos camiones atenderán a los clientes a lo largo de la costa del Golfo, incluidos Houston, Baton Rouge y Port Allen, Luisiana, y Meridian, Mississippi.

- Octubre de 2022: E2open Parent Holdings, Inc., la plataforma SaaS de cadena de suministro conectada a red multiempresa más grande, anuncia que ha ampliado su asociación con Uber Freight para proporcionar una solución de calificación en tiempo real dentro de la aplicación Sistema de gestión de transporte (TMS) de e2open. La innovación Carrier Highlight es una nueva capacidad central habilitada por el entorno multiinquilino de e2open que proporciona a todos los transportistas una comparación instantánea de las opciones de tarifas de transporte en tiempo real con las tarifas de contrato y al contado disponibles actualmente en su red.

Segmentación de la industria de carga y logística de Texas

El transporte de mercancías y la logística se refieren al transporte de mercancías en los mercados nacionales e internacionales a través de diversos modos, incluidos el aire, el ferrocarril y las carreteras. Un análisis de antecedentes completo del mercado de carga y logística de Texas, que incluye la evaluación de la economía y la contribución de los sectores en la economía, descripción general del mercado, estimación del tamaño del mercado para segmentos clave y tendencias emergentes en los segmentos de mercado, dinámica del mercado y tendencias geográficas. , y el impacto de COVID-19 se incluye en este informe.

El mercado de carga y logística de Texas está segmentado por función (transporte de carga, expedición de carga, almacenamiento y servicios de valor agregado) y por usuario final (construcción, petróleo, gas y canteras, agricultura, pesca y silvicultura, manufactura y automoción, distribución). Comercio y otros usuarios finales). El informe ofrece el tamaño del mercado y los valores previstos (miles de millones de dólares) para todos los segmentos anteriores.

| Flete de transporte | Camino |

| Carril | |

| Mar y Interior | |

| Aire | |

| Transporte de carga | |

| almacenamiento | |

| Servicios de valor añadido |

| Construcción |

| Petróleo, gas y canteras |

| Agricultura, pesca y silvicultura |

| Manufactura y Automoción |

| Comercio Distributivo |

| Otros usuarios finales |

| Por función | Flete de transporte | Camino |

| Carril | ||

| Mar y Interior | ||

| Aire | ||

| Transporte de carga | ||

| almacenamiento | ||

| Servicios de valor añadido | ||

| Por usuario final | Construcción | |

| Petróleo, gas y canteras | ||

| Agricultura, pesca y silvicultura | ||

| Manufactura y Automoción | ||

| Comercio Distributivo | ||

| Otros usuarios finales |

Preguntas frecuentes sobre investigación de mercado de carga y logística de Texas

¿Qué tamaño tiene el mercado de carga y logística de Texas?

Se espera que el tamaño del mercado de carga y logística de Texas alcance los 93.070 millones de dólares en 2024 y crezca a una tasa compuesta anual del 4,34% hasta alcanzar los 115.100 millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de carga y logística de Texas?

En 2024, se espera que el tamaño del mercado de carga y logística de Texas alcance los 93.070 millones de dólares.

¿Quiénes son los actores clave en el mercado de Carga y Logística de Texas?

Ceva Logistics, XPO Logistics Inc, C H Robinson Worldwide, Americold Logistics, Kintetsu World Express son las principales empresas que operan en el mercado de carga y logística de Texas.

¿Qué años cubre este mercado de carga y logística de Texas y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de carga y logística de Texas se estimó en 89,20 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Transporte de carga y logística de Texas durante los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Transporte de carga y logística de Texas para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de carga y logística de Texas

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Texas Freight And Logistics en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Texas Freight And Logistics incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.