Tamaño y Participación del Mercado de Dispositivos Oftálmicos de Corea del Sur

Análisis del Mercado de Dispositivos Oftálmicos de Corea del Sur por Mordor Intelligence

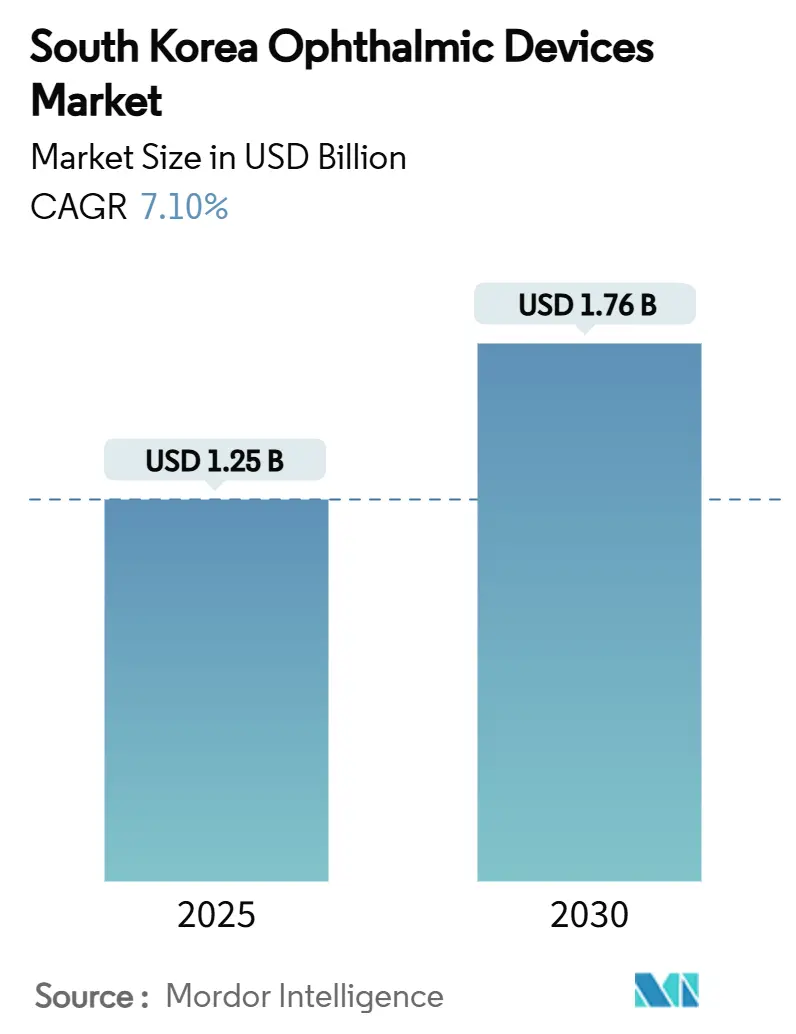

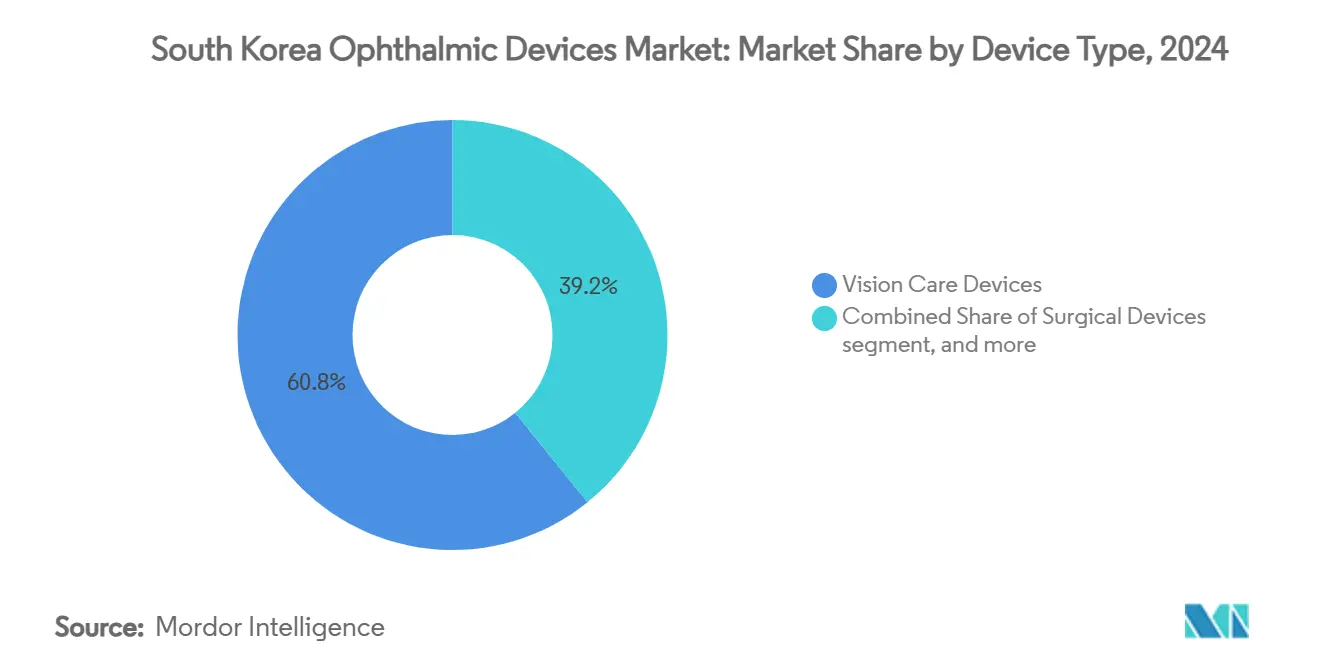

El tamaño del mercado de dispositivos oftálmicos de Corea del Sur es de USD 1.25 mil millones en 2025 y aumentará a USD 1.76 mil millones en 2030, traduciéndose en una TCAC del 7.10% durante el período de pronóstico. Las tasas de miopía en espiral, una población mayor que demanda visión libre de lentes, y los reembolsos públicos para la detección temprana de glaucoma sustentan una expansión constante. En 2024, los productos de cuidado de la visión ya representaron el 60.8% del mercado de dispositivos oftálmicos de Corea del Sur, ya que las lentes de contacto, lentes orto-k y filtros de luz azul convergieron con las tendencias de moda. El hardware de diagnóstico está recuperándose rápidamente; la angiografía OCT de campo amplio y las cámaras de fondo habilitadas con IA están avanzando a una TCAC del 9.23% respaldadas por nuevos mandatos de detección. Los hospitales comandan el 43.6% de las colocaciones de dispositivos, sin embargo, los centros de cirugía ambulatoria están ganando participación al ofrecer procedimientos de catarata y SMILE de día. Los proveedores multinacionales enfrentan largos ciclos de aprobación del Ministerio de Seguridad Alimentaria y de Medicamentos (MFDS), pero compensan los retrasos a través de empresas conjuntas que localizan las redes de servicio y capacitación.

Puntos Clave del Informe

- Por tipo de dispositivo, los productos de cuidado de la visión lideraron con el 60.81% de la participación del mercado de dispositivos oftálmicos de Corea del Sur en 2024, mientras que las unidades de diagnóstico y monitoreo registran la TCAC más rápida del 9.23% hasta 2030.

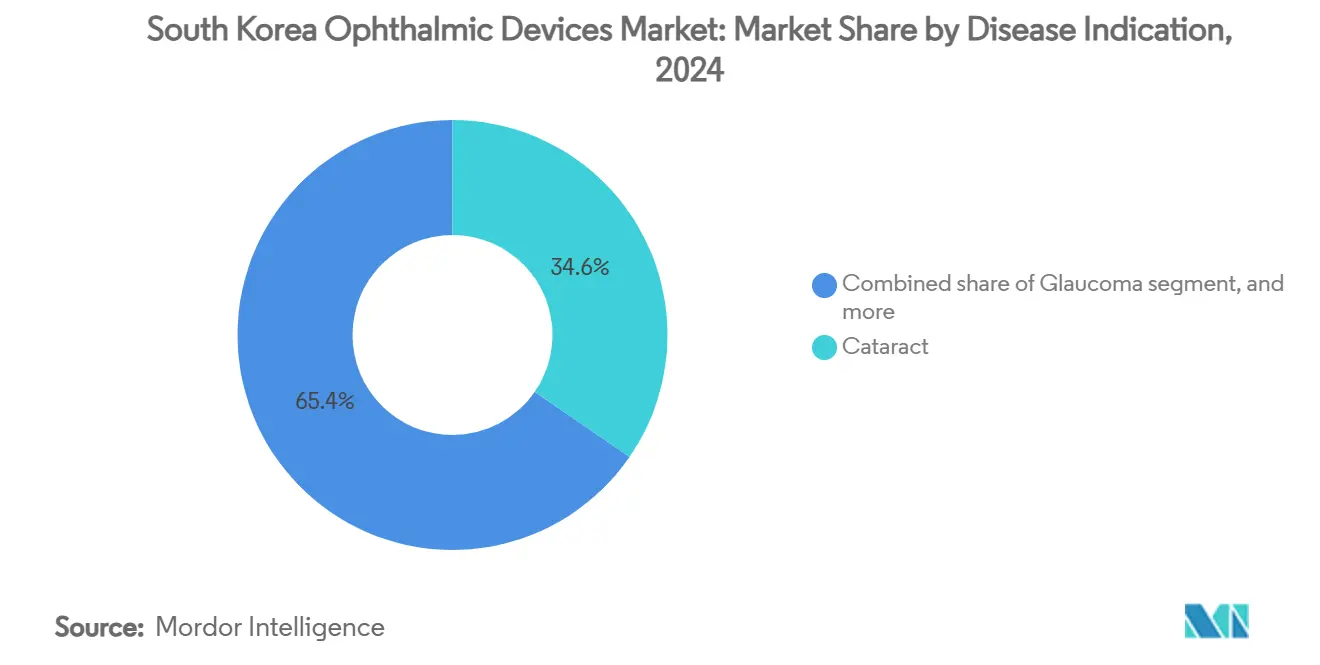

- Por indicación de enfermedad, la catarata contribuyó con el 34.61% del tamaño del mercado de dispositivos oftálmicos de Corea del Sur en 2024; las soluciones para retinopatía diabética registran la TCAC más rápida del 8.4% hasta 2030.

- Por usuario final, los hospitales controlaron el 43.61% de los ingresos de 2024; se prevé que los centros de cirugía ambulatoria se expandan a una TCAC del 8.25% durante 2025-2030.

Tendencias y Perspectivas del Mercado de Dispositivos Oftálmicos de Corea del Sur

Análisis de Impacto de Impulsores

| Impulsor | % de Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Adopción rápida de LIO premium entre la población que envejece de Corea del Sur | +1.8% | Seúl, Busan, Daegu | Mediano plazo (2 - 4 años) |

| Expansión del reembolso gubernamental para la detección nacional de glaucoma | +1.2% | Condados rurales y ciudades provinciales | Largo plazo (≥ 4 años) |

| Alta penetración de LASIK impulsada por la cultura de cirugía cosmética | +0.9% | Área metropolitana de Seúl | Corto plazo (≤ 2 años) |

| Crecimiento de paquetes de chequeos médicos de hospitales privados que incluyen OCT | +1.5% | Principales hospitales a nivel nacional | Mediano plazo (2 - 4 años) |

| Aumento de la incidencia de miopía en adolescentes que impulsa la demanda de dispositivos de diagnóstico | +1.6% | Distritos escolares urbanos | Largo plazo (≥ 4 años) |

| Empresas emergentes de diagnóstico oftálmico basadas en IA domésticas que logran aprobaciones del MFDS | +1.0% | Nacional | Mediano plazo (2 - 4 años) |

| Fuente: Mordor Intelligence | |||

Adopción Rápida de LIO Premium Entre la Población que Envejece

Las ópticas multifocales remodelaron los flujos de trabajo de cataratas, subiendo del 16% de uso en 2018 al 29% en 2020 y apoderándose del 53.56% del segmento de LIO doméstico en 2023. La cirugía de cataratas asistida por láser de femtosegundo se expandió del 5% al 29% de los casos durante el mismo período, ayudada por una penetración del 96% de la biometría óptica. La Lente Ajustable de Luz de RxSight proporcionó visión 20/20 sin ayuda al 70% de los receptores versus el 40% con otras alternativas premium, reforzando la adopción por parte de los cirujanos.

Expansión del Reembolso Gubernamental para la Detección Nacional de Glaucoma

Las nuevas reglas del Seguro Nacional de Salud cubren la angiografía OCT de campo amplio, que muestra 87.28% de sensibilidad y 86.94% de especificidad para el diagnóstico de glaucoma comparado con las unidades OCT heredadas[1]Hong-Seok Hong et al., "Wide-Field OCT-Angiography for Glaucoma," PLOS ONE, journals.plos.org. La iniciativa aborda las disparidades en 20 condados que carecen de cualquier clínica oftalmológica, reduciendo el tiempo promedio de viaje a diagnósticos especializados.

Alta Penetración de LASIK Impulsada por la Cultura de Cirugía Cosmética

Los centros refractivos de Seúl realizan LASIK, LASEK y SMILE a precios cercanos a USD 2,700, aproximadamente un tercio de las tarifas occidentales típicas. Un estudio de láser excimer de 317-Hz registró que el 97.8% de los ojos tratados alcanzaron visión 20/25 o mejor nueve meses después de la cirugía, con la satisfacción del paciente saltando del 27.7% al 98.1%.

Aumento de la Incidencia de Miopía en Adolescentes

Las encuestas nacionales reportan 65.4% de prevalencia de miopía en niños de 5-18 años, mientras que los reclutas masculinos de 19 años en Seúl exhiben 96.5% de prevalencia; la miopía alta aumenta las probabilidades de glaucoma 4.6 veces[3]National Center for Biotechnology Information, "Myopia Prevalence in Korean Youth," ncbi.nlm.nih.gov. Estas tendencias estimulan la demanda de autorrefractores, rastreadores de longitud axial y sistemas de dispensación de atropina en dosis bajas.

Análisis de Impacto de Restricciones

| Análisis de Impacto de Restricciones | (~) % de Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Cronogramas de aprobación del MFDS estrictos versus pares globales | −1.2% | Nacional | Corto plazo (≤ 2 años) |

| Volatilidad del costo de divisas por alta dependencia de importaciones | −0.8% | Nacional; mayor exposición para proveedores rurales | Mediano plazo (2 - 4 años) |

| Escasez de cirujanos oftálmicos capacitados fuera del Área Capital de Seúl | −1.5% | 20 condados sin clínicas | Largo plazo (≥ 4 años) |

| Topes de precios en el reembolso de cirugía de cataratas que limitan dispositivos premium | −1.0% | Nacional | Mediano plazo (2 - 4 años) |

| Fuente: Mordor Intelligence | |||

Cronogramas de Aprobación del MFDS Estrictos

Los escáneres habilitados con IA y los nuevos polímeros de lentes caen en las categorías de riesgo Clase 3-4. La Ley de Productos Médicos Digitales de enero de 2024 exige validación adicional de ciberseguridad, extendiendo los ciclos de lanzamiento y aumentando los costos de documentación.

Volatilidad del Costo de Divisas

Aproximadamente el 70% de los dispositivos de alta gama son importados. Las oscilaciones won-dólar comprimen los márgenes para hospitales más pequeños aunque se espera que el PIB general crezca 2.2% en 2024. Los proveedores domésticos ven oportunidades para equipos OCT de precio medio.

Análisis de Segmentos

Por Tipo de Dispositivo: Dominio del Cuidado de la Visión con Aceleración de Diagnósticos

Los productos de cuidado de la visión controlaron el 60.81% de los ingresos de 2024 ya que las lentes de contacto sirvieron tanto para roles correctivos como cosméticos. El mercado de dispositivos oftálmicos de Corea del Sur continúa dependiendo de las compras repetidas de soluciones para lentes, modalidades orto-k y tintes de color. Los sistemas de diagnóstico y monitoreo registran la TCAC más rápida del 9.23%. Su valor direccionable aumenta de USD 225 millones en 2025 a unos esperados USD 345 millones en 2030, ancla las futuras ganancias del tamaño del mercado de dispositivos oftálmicos de Corea del Sur. Los hospitales negocian contratos de servicio multianuales que agrupan hardware OCT con análisis de suscripción de IA, asegurando ingresos predecibles para los proveedores.

Los dispositivos quirúrgicos permanecen más pequeños pero estratégicos. Las plataformas de cataratas de femtosegundo elevaron la eficiencia operativa y abrieron nuevos nichos de LIO premium. Los vendedores ahora promocionan puntas de faco desechables y microscopios quirúrgicos móviles a centros ambulatorios, un modelo adecuado para el mercado de dispositivos oftálmicos de Corea del Sur donde los volúmenes de cataratas ambulatorias están aumentando. Las licencias cruzadas con fabricantes de sensores coreanos protegen a las multinacionales del riesgo cambiario y las califican para puntos de preferencia en licitaciones públicas.

Por Indicación de Enfermedad: La Catarata Sigue Dominando, la Retinopatía Diabética Aumenta

Las aplicaciones de cataratas capturaron el 34.61% de la participación del mercado de dispositivos oftálmicos de Corea del Sur en 2024, respaldadas por casi 420,000 cirugías anuales. Las LIO multifocales, herramientas de alineación tóricas y aberrometría intraoperatoria refuerzan los rendimientos del segmento premium. El TECNIS Odyssey de Johnson & Johnson, autorizado localmente en 2024, mejora la visión con poca luz y comanda puntos de precio premium. Los dispositivos de retinopatía diabética están corriendo hacia adelante a una TCAC del 8.4%. Solo el 29.5% de los diabéticos elegibles se someten a detección retinal, dejando amplio margen para cámaras de fondo con IA y equipos de angiografía con fluoresceína portátiles.

Los dispositivos de glaucoma se benefician de subsidios de detección nacional que enfatizan la detección temprana. Las soluciones de manejo de miopía pediátrica, aunque un grupo de ingresos más pequeño, presentan potencial de valor de por vida porque los pacientes hacen la transición de rastreadores de longitud axial a cirugía refractiva durante décadas. Las empresas exploran implantes de atropina de liberación sostenida que pueden archivarse como productos combinados bajo las reglas del MFDS, señalando la convergencia de terapéutica y diagnósticos en la industria de dispositivos oftálmicos de Corea del Sur.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: Los Hospitales Lideran, los Centros Ambulatorios Aceleran

Los hospitales mantuvieron el 43.61% de las ventas de 2024 gracias a 3,610 oftalmólogos en ejercicio concentrados en el Área Capital de Seúl. Los contratos de compra grupal abarcan láseres de femtosegundo, consignaciones de LIO premium y redes OCT que vinculan sucursales ambulatorias provinciales con centros de lectura metropolitanos. Se proyecta que la porción hospitalaria del tamaño del mercado de dispositivos oftálmicos de Corea del Sur exceda USD 770 millones en 2030.

Los centros de cirugía ambulatoria se expanden a una TCAC del 8.25% ya que las aseguradoras favorecen tarifas de instalaciones más bajas para casos de día de cataratas y LASIK. Su crecimiento modera el dominio hospitalario e impulsa la adquisición de sistemas de faco móviles y láseres SMILE compactos. Las clínicas oftálmicas especializadas prosperan en distritos comerciales urbanos al combinar corrección de visión, servicios cosméticos y plataformas de teleconsulta, lo que aumenta el rendimiento de diagnóstico de alto margen. Los minoristas ópticos y portales de comercio electrónico distribuyen lentes de contacto de uso diario, bloqueadores de luz azul y complementos de gafas inteligentes, ampliando los puntos de contacto con el consumidor.

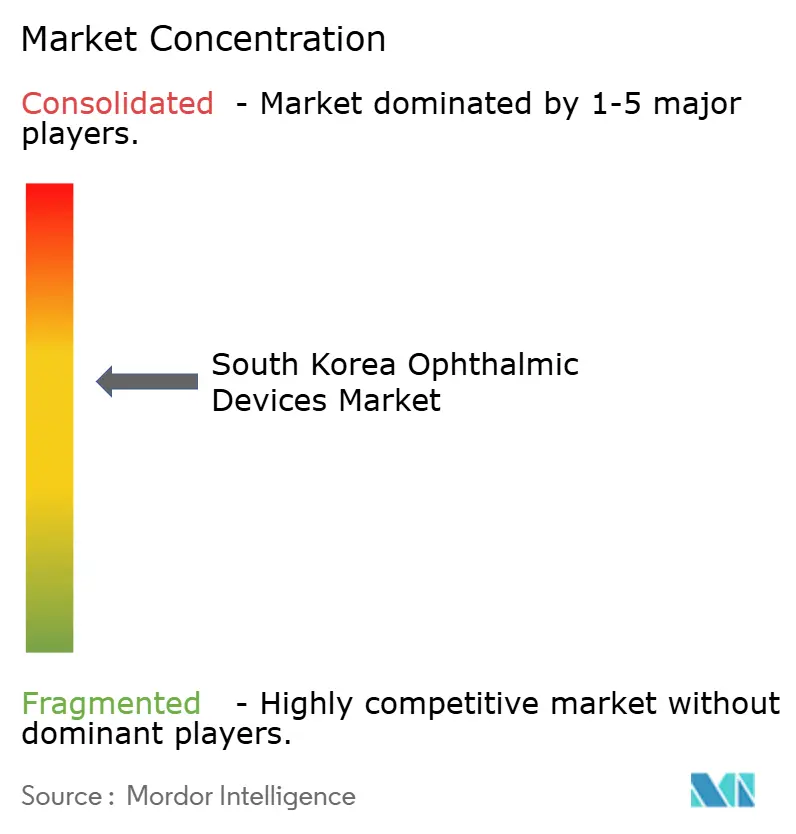

Panorama Competitivo

El mercado de dispositivos oftálmicos de Corea del Sur presenta concentración moderada. Alcon, Carl Zeiss Meditec y Johnson & Johnson Vision mantienen fortalezas en LIO premium, sistemas de femtosegundo y estaciones de trabajo de diagnóstico. Las empresas domésticas como HanitaLenses Korea y ViewPharm aprovechan el servicio en idioma local y la experiencia del MFDS para capturar categorías de lentes de rango medio, inyectores y tonómetros. La participación total aproximada para los cinco jugadores más grandes se sitúa cerca del 60%, dejando espacio para retadores ágiles.

Los movimientos estratégicos dan forma a la competencia. La compra de Carl Zeiss Meditec en abril de 2024 del Dutch Ophthalmic Research Center amplió su line-up de MIGS y vitrectomía para licitaciones coreanas. RxSight colaboró con el Hospital de la Universidad Nacional de Seúl para validar algoritmos de lentes ajustables en perfiles biométricos coreanos, cimentando la confianza del clínico. NIDEK presentó el RS-1 Glauvas OCT en junio de 2024, proporcionando imágenes vasculares en capas adaptadas para clínicas de glaucoma. Las empresas emergentes de IA domésticas licencian módulos de aprendizaje profundo a fabricantes de cámaras en acuerdos de participación de ingresos, acelerando las autorizaciones del MFDS bajo nuevas disposiciones de software como dispositivo médico.

La presión de precios es aguda en consumibles de lentes de contacto. Las marcas globales enfrentan competencia de conglomerados de K-beauty que agrupan tintes de color con cosméticos. Por el contrario, el hardware quirúrgico permanece impulsado por el valor; los compradores priorizan la estabilidad rotacional y la calidad visual postoperatoria sobre el precio unitario. Mirando hacia adelante, los microscopios de realidad mixta que superponen guía 3-D sobre feeds en vivo prometen cambiar la base de competencia hacia ecosistemas de software integrados para 2027.

Líderes de la Industria de Dispositivos Oftálmicos de Corea del Sur

-

Alcon Inc.

-

Johnson and Johnson

-

Topcon Corporation

-

Hoya Corporation

-

Carl Zeiss Meditec AG

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Febrero 2025: El aflibercept biosimilar (AVT06) de Alvotech y Teva recibió aceptación de Solicitud de Licencia de Biológicos, prometiendo terapia más barata para enfermedades retinales.

- Diciembre 2024: Santen presentó una Solicitud de Nuevo Medicamento para STN1013001 para el tratamiento del glaucoma de ángulo abierto.

- Septiembre 2024: Johnson & Johnson expandió el lanzamiento local de la LIO multifocal TECNIS Odyssey.

- Junio 2024: NIDEK lanzó la unidad RS-1 Glauvas OCT para visualización mejorada de capas de glaucoma.

- Abril 2024: Carl Zeiss Meditec AG adquirió Dutch Ophthalmic Research Center, fortaleciendo su línea de dispositivos quirúrgicos en Corea del Sur.

Alcance del Informe del Mercado de Dispositivos Oftálmicos de Corea del Sur

Según el alcance del informe, la oftalmología es una rama de las ciencias médicas que trata la estructura, función y varias enfermedades relacionadas con el ojo. Los dispositivos oftálmicos son equipos médicos para diagnóstico, quirúrgicos y propósitos de corrección de la visión. El mercado está segmentado por dispositivo (dispositivos quirúrgicos (dispositivos de glaucoma, lentes intraoculares, láseres y otros dispositivos quirúrgicos) y dispositivos de diagnóstico y monitoreo (autorrefractores y queratómetros, sistemas de imagen ultrasónica oftálmica, oftalmoscopios, escáneres de tomografía de coherencia óptica y otros dispositivos de diagnóstico y monitoreo). El informe ofrece el valor (USD millones) para los segmentos anteriores.

| Dispositivos de Diagnóstico y Monitoreo | Escáneres OCT |

| Cámaras de Fondo y Retina | |

| Autorrefractores y Queratómetros | |

| Sistemas de Topografía Corneal | |

| Sistemas de Imagen Ultrasónica | |

| Perímetros y Tonómetros | |

| Otros Dispositivos de Diagnóstico y Monitoreo | |

| Dispositivos Quirúrgicos | Dispositivos Quirúrgicos de Cataratas |

| Dispositivos Quirúrgicos Vitreoretinales | |

| Dispositivos Quirúrgicos Refractivos | |

| Dispositivos Quirúrgicos de Glaucoma | |

| Otros Dispositivos Quirúrgicos | |

| Dispositivos de Cuidado de la Visión | Monturas y Lentes de Anteojos |

| Lentes de Contacto |

| Catarata |

| Glaucoma |

| Retinopatía Diabética |

| Otras Indicaciones de Enfermedad |

| Hospitales |

| Clínicas Oftálmicas Especializadas |

| Centros de Cirugía Ambulatoria (ASC) |

| Otros Usuarios Finales |

| Por Tipo de Dispositivo | Dispositivos de Diagnóstico y Monitoreo | Escáneres OCT |

| Cámaras de Fondo y Retina | ||

| Autorrefractores y Queratómetros | ||

| Sistemas de Topografía Corneal | ||

| Sistemas de Imagen Ultrasónica | ||

| Perímetros y Tonómetros | ||

| Otros Dispositivos de Diagnóstico y Monitoreo | ||

| Dispositivos Quirúrgicos | Dispositivos Quirúrgicos de Cataratas | |

| Dispositivos Quirúrgicos Vitreoretinales | ||

| Dispositivos Quirúrgicos Refractivos | ||

| Dispositivos Quirúrgicos de Glaucoma | ||

| Otros Dispositivos Quirúrgicos | ||

| Dispositivos de Cuidado de la Visión | Monturas y Lentes de Anteojos | |

| Lentes de Contacto | ||

| Por Indicación de Enfermedad | Catarata | |

| Glaucoma | ||

| Retinopatía Diabética | ||

| Otras Indicaciones de Enfermedad | ||

| Por Usuario Final | Hospitales | |

| Clínicas Oftálmicas Especializadas | ||

| Centros de Cirugía Ambulatoria (ASC) | ||

| Otros Usuarios Finales | ||

Preguntas Clave Respondidas en el Informe

¿Qué tan grande es el mercado de dispositivos oftálmicos de Corea del Sur en 2025?

El mercado se sitúa en USD 1.25 mil millones en 2025 y se expandirá constantemente hasta 2030.

¿Qué segmento es el de más rápido crecimiento dentro del mercado de dispositivos oftálmicos de Corea del Sur?

Los dispositivos de diagnóstico y monitoreo registran la TCAC más rápida del 9.23%, impulsados por los reembolsos de detección de glaucoma a nivel nacional.

¿Cuál es el papel de los hospitales versus los centros de cirugía ambulatoria?

Los hospitales aún mantienen el 43.6% de los ingresos de 2024, sin embargo, los centros ambulatorios crecen a una TCAC del 8.25% ya que las aseguradoras cambian los casos de cataratas y LASIK a entornos de cuidado diario.

¿Qué tan significativa es la miopía para la demanda futura?

La prevalencia de miopía alcanza el 96.5% entre los jóvenes urbanos de diecinueve años, creando demanda de por vida para cirugía refractiva, lentes de contacto y dispositivos de monitoreo.

¿Qué cambio regulatorio afecta a los dispositivos oftálmicos basados en IA?

La Ley de Productos Médicos Digitales de 2024 impone validaciones de calidad de software y ciberseguridad, alargando los tiempos de aprobación del MFDS para hardware impulsado por IA.

¿Qué empresas expandieron recientemente sus portafolios oftálmicos de Corea del Sur?

Carl Zeiss Meditec, Johnson & Johnson Vision, Santen y NIDEK lanzaron o presentaron nuevos productos en 2024-2025, ampliando las opciones competitivas para los proveedores.

Última actualización de la página el: