Tamaño del mercado de carga y logística de América del Sur

| Período de Estudio | 2017 - 2029 | |

| Tamaño del Mercado (2024) | 269.51 Mil millones de dólares | |

| Tamaño del Mercado (2029) | 346.61 Mil millones de dólares | |

| Mayor participación por función logística | Flete de transporte | |

| CAGR (2024 - 2029) | 4.29 % | |

| Mayor participación por país | Brasil | |

| Concentración del Mercado | Bajo | |

Jugadores principales | ||

| ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de carga y logística de América del Sur

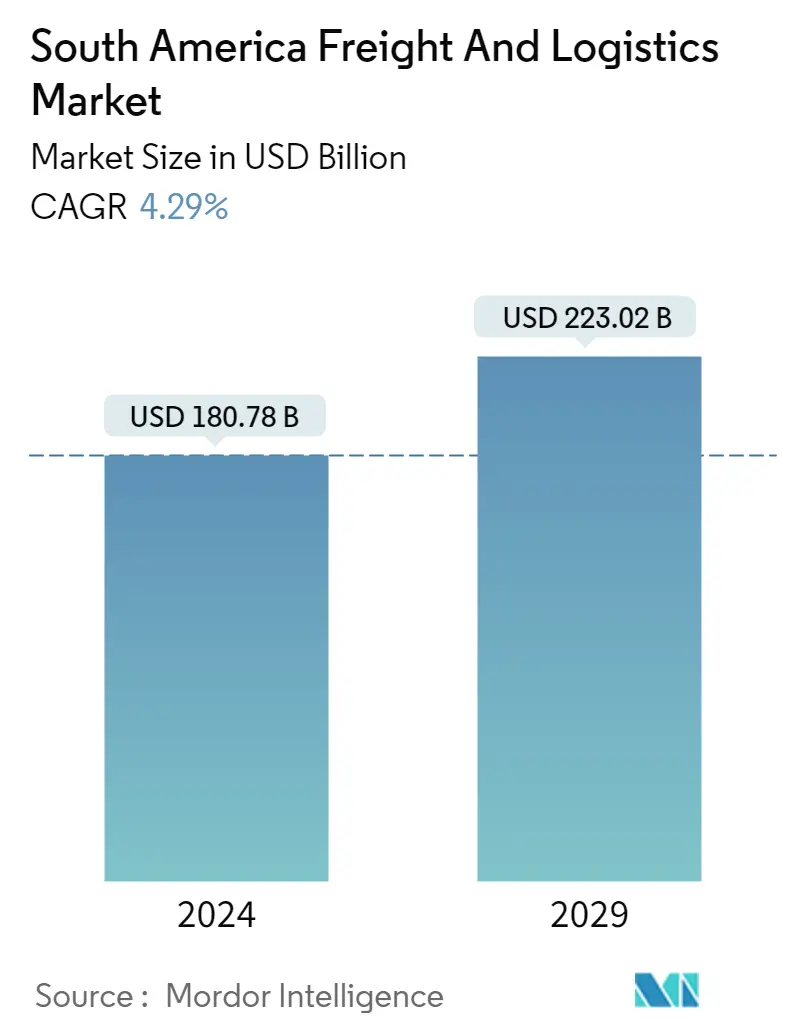

El tamaño del mercado de carga y logística de América del Sur se estima en 180,78 mil millones de dólares en 2024, y se espera que alcance los 223,02 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 4,29% durante el período previsto (2024-2029).

Inversiones en industria e infraestructura de comercio electrónico, desarrollando el mercado de transporte de carga en la región

- El mercado ha estado observando crecientes inversiones en los sectores de transporte marítimo y por carretera. Muchos nuevos actores han ingresado al mercado y, con la ventaja competitiva de la digitalización, se espera que los nuevos actores aumenten la competitividad del mercado. De 2018 a 2022, la inversión promedio anual en infraestructura en Brasil ascendió a 36.300 millones de dólares, seguido de Chile, con una inversión promedio anual en infraestructura de alrededor de 17.000 millones de dólares.

- El comercio electrónico es un factor importante en el aumento de la demanda de servicios de transporte. Se espera que los ingresos en el mercado de comercio electrónico en América del Sur alcancen los 77.420 millones de dólares en 2023. Se espera que los ingresos registren una tasa compuesta anual del 14,76% durante 2023-2027, alcanzando un valor de 134.270 millones de dólares en 2027. En el mercado, se espera que el número de usuarios alcance los 244,1 millones en 2025. La penetración de usuarios fue del 54,0% en 2022 y se espera que sea del 58,7% en 2025.

- Brasil es, con diferencia, el mercado más grande para la venta de vehículos comerciales en América del Sur. En 2019, las ventas o matriculaciones de vehículos nuevos en el país ascendieron a cerca de 526 mil unidades. Argentina ocupó el segundo lugar en la región, con aproximadamente 126,4 mil vehículos comerciales vendidos ese año. Las ventas aumentaron en 2021 después de una disminución inicial en 2020 debido al COVID-19. Desde entonces, los actores del CEP han captado una importante cuota de mercado. En 2021, FedEx (incluido TNT), United Parcel Service (UPS) y Deutsche Post DHL poseían el 44%, 33% y 20%, respectivamente, del mercado de servicios exprés y de mensajería en América, al igual que el año anterior. cuatro años.

Crecimiento y transición en el sector de transporte y logística de América del Sur

- Brasil es una de las principales economías de la región, junto con Argentina, Chile, Colombia y Perú. El volumen total de carga en Brasil experimentó un aumento interanual del 6% en 2021 debido al aumento de la actividad de transporte aportada por carretera, ferrocarril y aire. El transporte aéreo experimentó un crecimiento interanual del 10,8% en septiembre de 2022, el mayor crecimiento entre otras regiones con nuevos servicios y capacidad y, en algunos casos, invirtiendo en aviones adicionales para carga aérea. La capacidad de carga experimentó un aumento interanual del 18,4% en septiembre de 2022. Sin embargo, el aumento de los precios del combustible y la interrupción de las cadenas de transporte mundiales afectaron negativamente el transporte internacional en el país.

- El sector del comercio electrónico ha experimentado un auge en la región liderado por la pandemia de COVID-19 y se espera que crezca durante el período previsto. Brasil fue testigo de un aumento interanual del 12,59% en el comercio electrónico durante el primer trimestre de 2022, mientras que Chile fue testigo de un crecimiento interanual del 23%. El enorme crecimiento del sector del comercio electrónico está impulsando la logística de almacenes en la región. En el segundo trimestre de 2022, la tasa de desocupación promedio estuvo por debajo del 6% en la región. La disponibilidad de espacio es uno de los principales desafíos relacionados con la logística de almacén. Además, el mercado farmacéutico en Argentina, con un valor de mercado interno de 8.329 millones de dólares en 2021, ha sido un importante impulsor del almacenamiento con temperatura controlada en el país.

- América del Sur está trabajando para fortalecer su infraestructura de carga y logística. En 2022, el gobierno de Argentina anunció inversiones directas de 2.800 millones de dólares para mejorar los proyectos de transporte y agua para el presupuesto de 2023. Se destinaron inversiones por USD 250 millones para promover la descarbonización de la industria del transporte en Brasil.

Tendencias del mercado de carga y logística de América del Sur

- Crecimiento de la población sudamericana impulsado por la migración, que se espera que alcance un máximo de 751,9 millones en 2056

- Brasil y Argentina se encuentran entre los pioneros en impulsar el crecimiento impulsado por la manufactura en América del Sur.

- El sector de petróleo y gas, minería y canteras está impulsando el crecimiento del PIB en América del Sur con un enfoque en aumentar la producción nacional.

- Los países sudamericanos presencian importantes aumentos en el IPM y el IPC debido a aumentos de costos en minería, electricidad, gas y crisis financieras y sociales en la región.

- Se espera que la tasa de penetración de los usuarios del comercio electrónico en la región aumente al 63,7% para 2027 desde el 51,1% en 2021.

- Los gobiernos lanzan programas como el Plan Argentina Productiva 2030 y el Grupo de Trabajo de Tecnología Chilena para impulsar la manufactura

- Las economías sudamericanas se esfuerzan por expandir las exportaciones de combustibles lideradas por iniciativas gubernamentales

- Las economías sudamericanas se esfuerzan por reducir las importaciones de fertilizantes y combustibles, respaldadas por iniciativas lideradas por los gobiernos.

- Los países sudamericanos presenciaron un aumento en la producción y venta de vehículos comerciales, con marcas como Scania y Mercedes Benz emergiendo como líderes.

- Chile está invirtiendo alrededor de USD 34 mil millones para expansión de infraestructura y transporte

- Los fabricantes de camiones en América del Sur están explorando camiones eléctricos y de gasolina, como Volkswagen e-Delivery y eCanter de Fuso.

- El aumento del comercio exterior y la situación económica y política están afectando significativamente al transporte de mercancías.

- La capacidad de la flota está experimentando un crecimiento debido al aumento de la producción de petróleo y a los proyectos de expansión de capacidad en la región.

- Los puertos sudamericanos necesitan importantes reformas para impulsar la conectividad a través de inversiones públicas y privadas

- La falta de transparencia en los procedimientos regulatorios y las debilidades en la planificación de largo plazo están afectando la eficiencia portuaria en la región

- Protestas, bajos niveles de agua y aumentos en los precios de vehículos, repuestos y piezas han provocado significativamente el aumento de los precios del transporte de mercancías.

- Las inversiones en expansión de capacidad en diversos modos de transporte están impulsando el crecimiento en la región

- Las inversiones en infraestructura están empujando a Brasil y Chile a estimular el crecimiento económico

Descripción general de la industria de carga y logística de América del Sur

El Mercado de Transporte y Logística de América del Sur está fragmentado las cinco principales empresas ocupan el 6,35%. Los principales actores en este mercado son Deutsche Post DHL Group, DP World, DSV A/S (De Sammensluttede Vognmænd af Air and Sea), Kuehne + Nagel y SAAM (ordenados alfabéticamente).

Líderes del mercado de carga y logística de América del Sur

Deutsche Post DHL Group

DP World

DSV A/S (De Sammensluttede Vognmænd af Air and Sea)

Kuehne + Nagel

SAAM

Other important companies include Agunsa Logistics, Alonso Group, Americold, CMA CGM, DB Schenker, TASA Logística, TIBA Group.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del Mercado de Carga y Logística de América del Sur

- Noviembre de 2022 DHL prolongó su asociación con la Federación Alemana de Bobsleigh, Luge y Skeleton (BSD) por otros cuatro años. La asociación premium y logística existe desde la temporada de invierno 2014-2015 e incluye la logística de todo el equipamiento durante las temporadas, junto con la marca del equipamiento deportivo y la ropa de los atletas.

- Noviembre de 2022 DP World amplió sus operaciones en China firmando un memorando de entendimiento (MOU) para apoyar el desarrollo logístico y comercial en el Área Especial Lin-Gang, una zona de libre comercio en Shanghai.

- Octubre 2022 SAAM Towage firmó un acuerdo con Teck Neptune Terminals para el despliegue de los dos primeros remolcadores eléctricos para el Puerto de Vancouver en Canadá. Las nuevas unidades reducirán 2.400 toneladas de gases de efecto invernadero cada año. Los remolcadores ElectRA 2300SX fueron diseñados por los arquitectos navales Robert Allan, con sede en Vancouver, y serán construidos por el astillero turco Sanmar.

Informe del mercado de carga y logística de América del Sur índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INFORMAR OFERTAS

3. INTRODUCCIÓN

- 3.1 Supuestos de estudio y definición de mercado

- 3.2 Alcance del estudio

- 3.3 Metodología de investigación

4. TENDENCIAS CLAVE DE LA INDUSTRIA

- 4.1 Demografía

- 4.2 Distribución del PIB por actividad económica

- 4.3 Crecimiento del PIB por actividad económica

- 4.4 Inflación

- 4.5 Desempeño y perfil económico

- 4.5.1 Tendencias en la industria del comercio electrónico

- 4.5.2 Tendencias en la industria manufacturera

- 4.6 PIB del sector transporte y almacenamiento

- 4.7 Tendencias de exportación

- 4.8 Tendencias de importación

- 4.9 Precio del combustible

- 4.10 Costos operativos del transporte por carretera

- 4.11 Tamaño de la flota de camiones por tipo

- 4.12 Desempeño Logístico

- 4.13 Proveedores principales de camiones

- 4.14 Compartir modal

- 4.15 Capacidad de carga de la flota marítima

- 4.16 Conectividad de transporte marítimo

- 4.17 Escalas en puerto y rendimiento

- 4.18 Tendencias de precios de carga

- 4.19 Tendencias del tonelaje de carga

- 4.20 Infraestructura

- 4.21 Marco regulatorio (carretera y ferrocarril)

- 4.21.1 Argentina

- 4.21.2 Brasil

- 4.21.3 Chile

- 4.22 Marco Regulatorio (Marítimo y Aéreo)

- 4.22.1 Argentina

- 4.22.2 Brasil

- 4.22.3 Chile

- 4.23 Análisis de la cadena de valor y del canal de distribución

5. SEGMENTACIÓN DEL MERCADO (incluye 1. Valor de mercado en USD para todos los segmentos 2. Volumen de mercado para segmentos seleccionados, a saber, transporte de carga, CEP (mensajería, expreso y paquetería) y almacenamiento 3.Previsiones hasta 2029 y análisis de las perspectivas de crecimiento)

- 5.1 Industria del usuario final

- 5.1.1 Agricultura, Pesca y Silvicultura

- 5.1.2 Construcción

- 5.1.3 Fabricación

- 5.1.4 Petróleo y gas, minería y canteras

- 5.1.5 Comercio Mayorista y Minorista

- 5.1.6 Otros

- 5.2 Función Logística

- 5.2.1 Mensajería, Express y Paquetería

- 5.2.1.1 Por tipo de destino

- 5.2.1.1.1 Doméstico

- 5.2.1.1.2 Internacional

- 5.2.2 Transporte de carga

- 5.2.2.1 Por modo de transporte

- 5.2.2.1.1 Aire

- 5.2.2.1.2 Mar y vías navegables interiores

- 5.2.2.1.3 Otros

- 5.2.3 Flete de transporte

- 5.2.3.1 Por modo de transporte

- 5.2.3.1.1 Aire

- 5.2.3.1.2 Tuberías

- 5.2.3.1.3 Carril

- 5.2.3.1.4 Camino

- 5.2.3.1.5 Mar y vías navegables interiores

- 5.2.4 Almacenamiento y almacenamiento

- 5.2.4.1 Por control de temperatura

- 5.2.4.1.1 Sin control de temperatura

- 5.2.4.1.2 Temperatura controlada

- 5.2.5 Otros servicios

- 5.3 País

- 5.3.1 Argentina

- 5.3.2 Brasil

- 5.3.3 Chile

- 5.3.4 Resto de Sudamérica

6. PANORAMA COMPETITIVO

- 6.1 Movimientos estratégicos clave

- 6.2 Análisis de cuota de mercado

- 6.3 Panorama de la empresa

- 6.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 6.4.1 Agunsa Logistics

- 6.4.2 Alonso Group

- 6.4.3 Americold

- 6.4.4 CMA CGM

- 6.4.5 DB Schenker

- 6.4.6 Deutsche Post DHL Group

- 6.4.7 DP World

- 6.4.8 DSV A/S (De Sammensluttede Vognmænd af Air and Sea)

- 6.4.9 Kuehne + Nagel

- 6.4.10 SAAM

- 6.4.11 TASA Logística

- 6.4.12 TIBA Group

7. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEOS DE TRANSPORTE Y LOGÍSTICA

8. APÉNDICE

- 8.1 Descripción general global

- 8.1.1 Descripción general

- 8.1.2 El marco de las cinco fuerzas de Porter

- 8.1.3 Análisis de la cadena de valor global

- 8.1.4 Dinámica del mercado (impulsores, restricciones y oportunidades del mercado)

- 8.1.5 Avances tecnológicos

- 8.2 Fuentes y referencias

- 8.3 Lista de tablas y figuras

- 8.4 Perspectivas primarias

- 8.5 Paquete de datos

- 8.6 Glosario de términos

- 8.7 Tasa de cambio de moneda

Segmentación de la industria de carga y logística de América del Sur

Agricultura, pesca y silvicultura, construcción, manufactura, petróleo y gas, minería y canteras, comercio mayorista y minorista, otros están cubiertos como segmentos por la industria del usuario final. Mensajería, mensajería urgente y paquetería, transporte de carga, transporte de carga, almacenamiento y almacenamiento están cubiertos como segmentos por la función logística. Argentina, Brasil y Chile están cubiertos como segmentos por país.

- El mercado ha estado observando crecientes inversiones en los sectores de transporte marítimo y por carretera. Muchos nuevos actores han ingresado al mercado y, con la ventaja competitiva de la digitalización, se espera que los nuevos actores aumenten la competitividad del mercado. De 2018 a 2022, la inversión promedio anual en infraestructura en Brasil ascendió a 36.300 millones de dólares, seguido de Chile, con una inversión promedio anual en infraestructura de alrededor de 17.000 millones de dólares.

- El comercio electrónico es un factor importante en el aumento de la demanda de servicios de transporte. Se espera que los ingresos en el mercado de comercio electrónico en América del Sur alcancen los 77.420 millones de dólares en 2023. Se espera que los ingresos registren una tasa compuesta anual del 14,76% durante 2023-2027, alcanzando un valor de 134.270 millones de dólares en 2027. En el mercado, se espera que el número de usuarios alcance los 244,1 millones en 2025. La penetración de usuarios fue del 54,0% en 2022 y se espera que sea del 58,7% en 2025.

- Brasil es, con diferencia, el mercado más grande para la venta de vehículos comerciales en América del Sur. En 2019, las ventas o matriculaciones de vehículos nuevos en el país ascendieron a cerca de 526 mil unidades. Argentina ocupó el segundo lugar en la región, con aproximadamente 126,4 mil vehículos comerciales vendidos ese año. Las ventas aumentaron en 2021 después de una disminución inicial en 2020 debido al COVID-19. Desde entonces, los actores del CEP han captado una importante cuota de mercado. En 2021, FedEx (incluido TNT), United Parcel Service (UPS) y Deutsche Post DHL poseían el 44%, 33% y 20%, respectivamente, del mercado de servicios exprés y de mensajería en América, al igual que el año anterior. cuatro años.

| Agricultura, Pesca y Silvicultura |

| Construcción |

| Fabricación |

| Petróleo y gas, minería y canteras |

| Comercio Mayorista y Minorista |

| Otros |

| Mensajería, Express y Paquetería | Por tipo de destino | Doméstico |

| Internacional | ||

| Transporte de carga | Por modo de transporte | Aire |

| Mar y vías navegables interiores | ||

| Otros | ||

| Flete de transporte | Por modo de transporte | Aire |

| Tuberías | ||

| Carril | ||

| Camino | ||

| Mar y vías navegables interiores | ||

| Almacenamiento y almacenamiento | Por control de temperatura | Sin control de temperatura |

| Temperatura controlada | ||

| Otros servicios | ||

| Argentina |

| Brasil |

| Chile |

| Resto de Sudamérica |

| Industria del usuario final | Agricultura, Pesca y Silvicultura | ||

| Construcción | |||

| Fabricación | |||

| Petróleo y gas, minería y canteras | |||

| Comercio Mayorista y Minorista | |||

| Otros | |||

| Función Logística | Mensajería, Express y Paquetería | Por tipo de destino | Doméstico |

| Internacional | |||

| Transporte de carga | Por modo de transporte | Aire | |

| Mar y vías navegables interiores | |||

| Otros | |||

| Flete de transporte | Por modo de transporte | Aire | |

| Tuberías | |||

| Carril | |||

| Camino | |||

| Mar y vías navegables interiores | |||

| Almacenamiento y almacenamiento | Por control de temperatura | Sin control de temperatura | |

| Temperatura controlada | |||

| Otros servicios | |||

| País | Argentina | ||

| Brasil | |||

| Chile | |||

| Resto de Sudamérica | |||

Definición de mercado

- Agriculture, Fishing, and Forestry (AFF) - Este segmento de la industria de usuarios finales captura los gastos de logística externa (subcontratada) incurridos por los actores de la industria AFF. Los usuarios finales considerados son los establecimientos que se dedican principalmente al cultivo, la cría de animales, la recolección de madera, la recolección de peces y otros animales de sus hábitats naturales y la prestación de actividades de apoyo relacionadas. En este sentido, los proveedores de servicios logísticos (LSP) desempeñan un papel crucial en las actividades de adquisición, almacenamiento, manipulación, transporte y distribución para el flujo óptimo y continuo de insumos (semillas, pesticidas, fertilizantes, equipos y agua) desde los fabricantes o proveedores hasta el productores y un flujo fluido de la producción (productos agrícolas, bienes agrícolas) hacia los distribuidores/consumidores. Esto incluye tanto la logística con temperatura controlada como sin temperatura controlada, cuando sea necesario de acuerdo con la vida útil de los bienes que se transportan o almacenan.

- Construction - Este segmento de la industria de usuarios finales captura los gastos de logística externa (subcontratada) incurridos por los actores de la industria de la construcción. Los usuarios finales considerados son los establecimientos que se dedican principalmente a la construcción, reparación y renovación de edificios residenciales y comerciales, infraestructura, obras de ingeniería, subdivisión y desarrollo de terrenos. Los proveedores de servicios logísticos (LSP) desempeñan un papel crucial en el aumento de la rentabilidad de los proyectos de construcción al mantener el inventario de materias primas y equipos, suministros críticos y brindando otros servicios de valor agregado para una gestión eficaz del proyecto.

- Courier, Express, and Parcel - Los servicios de mensajería, mensajería urgente y paquetería, a menudo denominados mercado CEP, se refieren a los proveedores de servicios postales y de logística que se especializan en el transporte de mercancías pequeñas (paquetes/paquetes). Captura el tamaño general del mercado (USD) y el volumen del mercado (número de paquetes) de (1) los envíos/paquetes/paquetes que pesan menos de 70 kg/154 lb, (2) paquetes de clientes comerciales, a saber. Business-to-Business (B2B) y Business-to-Consumer (B2C), así como paquetes para clientes privados (C2C), (3) servicios de entrega de paquetes no exprés (Estándar y Diferido), así como servicios de entrega de paquetes exprés (Día -Definite-Express y Time-Definite-Express), (4) paquetería nacional e internacional.

- Demographics - Para analizar la demanda total del mercado direccionable, se han estudiado y presentado el crecimiento de la población y los pronósticos en esta tendencia de la industria. Representa la distribución de la población en categorías como género (masculino/femenino), área de desarrollo (urbana/rural), ciudades principales, entre otros parámetros clave como la densidad de población y el gasto de consumo final (crecimiento y porcentaje del PIB). Estos datos se han utilizado para evaluar las fluctuaciones en la demanda y el gasto de consumo, y los principales puntos críticos (ciudades) de demanda potencial.

- Export Trends and Import Trends - El desempeño logístico general de una economía está positiva y significativamente (estadísticamente) correlacionado con su desempeño comercial (exportaciones e importaciones). Por lo tanto, en esta tendencia de la industria, el valor total del comercio, los principales productos/grupos de productos y los principales socios comerciales, para la geografía estudiada (país o región según el alcance del informe) se han analizado junto con el impacto de la principal infraestructura comercial/logística. inversiones y entorno regulatorio.

- Freight Forwarding - El transporte de carga, que en este documento se refiere a la industria de acuerdos de transporte de carga (TLC), incluye establecimientos que se dedican principalmente a organizar y rastrear el transporte de carga entre transportistas y transportistas. Los proveedores de servicios logísticos (LSP) considerados son transitarios, NVOCC, agentes de aduanas y agentes de transporte marítimo. El segmento Otros bajo Freight Forwarding captura los ingresos obtenidos a través de los servicios de valor agregado de FTA, como actividades de despacho/agencia de aduanas, preparación de documentación relacionada con el transporte, consolidación y desconsolidación de mercancías, seguro y cumplimiento de carga, arreglos de almacenamiento y almacenamiento, enlace con transportistas y transporte de carga a través de otros modos de transporte, a saber. carretera y ferrocarril.

- Freight Pricing Trends - La fijación de precios del flete por modo de transporte (USD/tonkm), durante el período objeto de examen, se ha presentado en esta tendencia de la industria. Los datos se han utilizado para evaluar el entorno inflacionario, el impacto en el comercio, el volumen de negocios de carga (tonkm), la demanda del mercado de carga y logística por modo de segmento de transporte y, por lo tanto, el tamaño general del mercado de carga y logística.

- Freight Tonnage Trends - El tonelaje de carga (peso de las mercancías en toneladas) manipulado por modo de transporte, durante el período objeto de examen, se ha presentado en esta tendencia de la industria. Los datos se han utilizado como uno de los parámetros además de la distancia promedio por envío (km), el volumen de carga (tonkm) y el precio del flete (USD/tonkm) para evaluar el tamaño del mercado de transporte de carga.

- Freight Transport - Transporte de Carga se refiere a la contratación de un proveedor de servicios logísticos (logística subcontratada) para el transporte de commodities (materias primas/productos finales/intermedios/terminados incluyendo tanto sólidos como fluidos) desde el origen hasta un destino dentro del país (nacional) o a través de -frontera (internacional).

- Freight and Logistics - Gastos externos (o subcontratados) en facilitación del transporte de carga (transporte de carga), organización del transporte de carga a través de un agente (transporte de carga), almacenamiento (con temperatura controlada o sin temperatura controlada), CEP (mensajería nacional o internacional, servicio urgente y paquetería) y otros servicios logísticos de valor agregado involucrados en el transporte de mercancías (materias primas o productos terminados, incluidos sólidos y fluidos) desde el origen hasta un destino dentro del país (nacional) o transfronterizo (internacional), a través de uno o más modos de transporte a saber. La carretera, el ferrocarril, el mar, el aire y los oleoductos constituyen el mercado de transporte de mercancías y logística.

- Fuel Price - Los aumentos en los precios del combustible pueden causar retrasos y perturbaciones para los proveedores de servicios logísticos (LSP), mientras que las caídas en los mismos pueden resultar en una mayor rentabilidad a corto plazo y una mayor rivalidad en el mercado para ofrecer a los consumidores las mejores ofertas. Por lo tanto, las variaciones del precio del combustible se han estudiado durante el período objeto de examen y se han presentado junto con las causas y los impactos en el mercado.

- GDP Distribution by Economic Activity - El producto interno bruto nominal y la distribución del mismo en los principales sectores económicos de la geografía estudiada (país o región según el alcance del informe) se han estudiado y presentado en esta tendencia de la industria. Como el PIB está relacionado positivamente con la rentabilidad y el crecimiento de la industria de la logística, estos datos se han utilizado junto con las tablas de insumo-producto/tablas de oferta-uso para analizar los principales sectores potenciales que contribuyen a la demanda de logística.

- GDP Growth by Economic Activity - En esta tendencia de la industria se ha presentado el crecimiento del Producto Interno Bruto Nominal en los principales sectores económicos, para la geografía estudiada (país o región según el alcance del informe). Estos datos se han utilizado para evaluar el crecimiento de la demanda logística de todos los usuarios finales del mercado (sectores económicos considerados aquí).

- Inflation - En esta tendencia de la industria se han presentado variaciones tanto en la inflación de precios mayoristas (cambio interanual en el índice de precios al productor) como en la inflación de precios al consumidor. Estos datos se han utilizado para evaluar el entorno inflacionario, ya que desempeña un papel vital en el buen funcionamiento de la cadena de suministro, impactando directamente los componentes de los costos operativos de logística, por ejemplo, precios de neumáticos, salarios y beneficios de los conductores, precios de energía/combustible, costos de mantenimiento, cargos de peaje, alquileres de almacenamiento, corretaje de aduanas, tarifas de envío, tarifas de mensajería, etc., lo que afecta al mercado general de transporte y logística.

- Infrastructure - Dado que la infraestructura juega un papel vital en el desempeño logístico de una economía, variables como la longitud de las carreteras, la distribución de la longitud de las carreteras por categoría de superficie (pavimentadas versus no pavimentadas), la distribución de la longitud de las carreteras por clasificación de las carreteras (autopistas versus autopistas versus otras carreteras), la longitud del ferrocarril, el volumen de contenedores manejados por los principales puertos y el tonelaje manejado por los principales aeropuertos se han analizado y presentado en esta tendencia de la industria.

- Key Industry Trends - La sección del informe denominada Tendencias clave de la industria incluye todas las variables/parámetros clave estudiados para analizar mejor las estimaciones y pronósticos del tamaño del mercado. Todas las tendencias se han presentado en forma de puntos de datos (series temporales o últimos puntos de datos disponibles) junto con un análisis del parámetro en forma de comentarios concisos relevantes para el mercado, para la geografía estudiada (país o región según el alcance del informe). ).

- Key Strategic Moves - La acción realizada por una empresa para diferenciarse de su competidor o utilizada como estrategia general se denomina movimiento estratégico clave (KSM). Esto incluye (1) acuerdos (2) expansiones (3) reestructuraciones financieras (4) fusiones y adquisiciones (5) asociaciones y (6) innovaciones de productos. Se han preseleccionado los actores clave (proveedores de servicios logísticos, LSP) del mercado, y sus KSM se han estudiado y presentado en esta sección.

- Liner Shipping Bilateral Connectivity Index - Indica el nivel de integración de un par de países en las redes mundiales de transporte marítimo de línea y desempeña un papel crucial en la determinación del comercio bilateral, que a su vez contribuye potencialmente a la prosperidad de un país y su región circundante. Por lo tanto, las principales economías conectadas al país/región según el alcance del informe se han analizado y presentado en la tendencia de la industria Conectividad del transporte marítimo de línea.

- Liner Shipping Connectivity - Esta tendencia de la industria analiza el estado de la conectividad con las redes marítimas globales en función del estado del sector del transporte marítimo. Incluye el análisis de los índices de conectividad del transporte marítimo de línea, conectividad del transporte marítimo bilateral y conectividad del transporte marítimo portuario para la geografía (país/región según el alcance del informe) durante el período objeto de examen.

- Liner Shipping Connectivity Index - Indica qué tan bien están conectados los países a las redes marítimas globales en función del estado de su sector de transporte marítimo. Se basa en cinco componentes del sector del transporte marítimo (1) el número de líneas navieras que prestan servicios a un país, (2) el tamaño del buque más grande utilizado en estos servicios (en TEU), (3) el número de servicios que conectan un país a los demás países, (4) El número total de buques desplegados en un país, (5) La capacidad total de esos buques (en TEU).

- Logistics Performance - El desempeño y los costos logísticos son la columna vertebral del comercio e influyen en los costos comerciales, lo que hace que los países compitan globalmente. El desempeño de la logística está influenciado por las estrategias de gestión de la cadena de suministro adoptadas en todo el mercado, los servicios gubernamentales, las inversiones y políticas, los costos de combustible/energía, el entorno inflacionario, etc. Por lo tanto, en esta tendencia de la industria, el desempeño de la logística de la geografía estudiada (país/región según el alcance del informe) ha sido analizado y presentado durante el período objeto de examen.

- Major Truck Suppliers - La participación de mercado de las marcas de camiones está influenciada por factores como preferencias geográficas, cartera de tipos de camiones, precios de camiones, producción local, penetración de servicios de reparación y mantenimiento de camiones, atención al cliente, innovaciones tecnológicas (como vehículos eléctricos, digitalización, camiones autónomos), eficiencia de combustible, opciones de financiamiento, costos de mantenimiento anual, disponibilidad de sustitutos, estrategias de marketing, etc. Por lo tanto, la distribución (% de participación para el año base del estudio) del volumen de ventas de camiones para las principales marcas de camiones y comentarios sobre el escenario actual del mercado y la anticipación del mercado durante el período de pronóstico. se han presentado en esta tendencia de la industria.

- Manufacturing - Este segmento de la industria de usuarios finales captura los gastos de logística externa (subcontratada) incurridos por los actores de la industria manufacturera. Los actores usuarios finales considerados son los establecimientos que se dedican principalmente a la transformación química, mecánica o física de materiales o sustancias en nuevos productos. Los proveedores de servicios logísticos (LSP) desempeñan un papel crucial en el mantenimiento de un flujo fluido de materias primas a lo largo de la cadena de suministro, permitiendo la entrega oportuna de productos terminados a los distribuidores o clientes finales y almacenando y suministrando las materias primas a los clientes para la fabricación justo a tiempo..

- Maritime Fleet Load Carrying Capacity - La capacidad de carga de la flota marítima describe el estado de desarrollo de la infraestructura y el comercio marítimos de una economía. Está influenciado por factores como el volumen de producción, el comercio internacional, las principales industrias de usuarios finales, la conectividad marítima, las regulaciones ambientales, las inversiones en el desarrollo de infraestructura portuaria, la capacidad de manejo de carga de contenedores portuarios, etc. Esta tendencia de la industria representa la capacidad de carga de la flota marítima por tipo de barco a saber. portacontenedores, petroleros, graneleros, carga general, entre otros tipos junto con los factores que influyen en la geografía estudiada (país/región según el alcance del informe), durante el período objeto de examen.

- Modal Share - La participación modal de carga está influenciada por factores como la productividad modal, las regulaciones gubernamentales, la contenedorización, la distancia de envío, los requisitos de control de temperatura, el tipo de mercancías, el comercio internacional, el terreno, la velocidad de entrega, el peso del envío, los envíos a granel, etc. Además, la participación modal por el tonelaje (toneladas) y la participación modal por volumen de negocios de carga (toneladas-km) difieren según la distancia promedio de los envíos, el peso de los principales grupos de productos transportados en la economía y el número de viajes. Esta tendencia de la industria representa la distribución de la carga transportada por modo de transporte (tanto en toneladas como en toneladas-km), para el año base del estudio.

- Oil and Gas, Mining and Quarrying - Este segmento de la industria de usuarios finales captura los gastos de logística externa (subcontratada) incurridos por los actores de la industria de extracción. Los actores usuarios finales considerados son los establecimientos que extraen sólidos minerales naturales, como carbón y minerales; minerales líquidos, como el petróleo crudo; y gases, como el gas natural. Los proveedores de servicios logísticos (LSP) cubren fases completas desde upstream hasta downstream y desempeñan un papel crucial en el transporte de maquinaria, equipos de perforación, minerales extraídos, petróleo crudo y gas natural y productos refinados/procesados de un lugar a otro.

- Other End Users - El segmento de otros usuarios finales captura los gastos de logística externos (subcontratados) incurridos por los servicios financieros (BFSI), bienes raíces, servicios educativos, atención médica y servicios profesionales (administrativos, gestión de residuos, legales, arquitectónicos, de ingeniería, de diseño, de consultoría, de investigación y desarrollo científicos). ). Los proveedores de servicios logísticos (LSP) desempeñan un papel crucial en el movimiento confiable de suministros y documentos hacia y desde estas industrias, como el transporte de cualquier equipo o recurso necesario, el envío de documentos y archivos confidenciales, el movimiento de bienes y suministros médicos (suministros e instrumentos quirúrgicos, incluidos guantes, mascarillas, jeringas, equipos), por nombrar algunos.

- Other Services - El segmento de Otros Servicios captura los ingresos obtenidos a través de (1) Servicios de valor agregado (VAS) para el transporte de carga por carretera, ferrocarril, aire, mar y vías navegables interiores, (2) VAS para el transporte de carga marítima (operación de instalaciones terminales como puertos y muelles, operación de esclusas de vías navegables, actividades de navegación, practicaje y atraque, gabarreo, actividades de salvamento, actividades de faros, entre otras actividades misceláneas de apoyo), (3) VAS para transporte terrestre de carga (operación de instalaciones terminales como estaciones ferroviarias, estaciones para el manejo de mercancías, operación de infraestructura ferroviaria, maniobras y maniobras, remolque y asistencia en carretera, licuefacción de gas para fines de transporte, entre otras actividades diversas de apoyo), (4) VAS para transporte aéreo de carga (operación de instalaciones terminales como terminales aéreas, terminales aeroportuarias y actividades de control de tráfico aéreo, actividades de servicio en tierra en aeródromos, mantenimiento de pistas, inspección/transporte/mantenimiento/pruebas de aeronaves, servicios de abastecimiento de combustible a aeronaves, entre otras actividades diversas de apoyo), (5) VAS para servicio de almacenamiento y depósito (operación de silos de granos, almacenes de mercancías en general, almacenes frigoríficos, tanques de almacenamiento, etc., almacenamiento de mercancías en zonas de comercio exterior, congelación rápida, embalaje de mercancías para su envío, embalaje y preparación de mercancías para su envío, etiquetado y/o impresión del paquete, montaje y embalaje de kits. servicios de mensajería, entre otras actividades diversas de apoyo), y (6) VAS para mensajería, mensajería urgente y paquetería (recogida, clasificación).

- Port Calls and Performance - El desempeño de los puertos es clave para el movimiento de carga, el comercio, la conectividad global, las estrategias de crecimiento exitosas y el atractivo de la inversión para los sistemas de producción y distribución de una economía y, por lo tanto, afecta el PIB, el empleo, el ingreso per cápita y el crecimiento industrial. De ahí que los parámetros de desempeño portuario como el tiempo medio de permanencia de los buques en los puertos; En esta tendencia de la industria se han analizado y presentado la edad promedio, el tamaño, la capacidad de carga de carga, la capacidad de carga de contenedores, de los buques que ingresan a los puertos, las escalas en los puertos y el rendimiento del puerto de contenedores.

- Port Liner Shipping Connectivity Index - Refleja la posición de un puerto en la red mundial de transporte marítimo de línea, donde un valor más alto del índice se asocia con una mejor conectividad. Los puertos eficientes y bien conectados (1) contribuyen a minimizar los costos de transporte, vincular las cadenas de suministro y apoyar el comercio internacional, (2) allanan el camino para las economías de escala y el desarrollo de experiencia al permitir que los productores exploten mejor las posibilidades tanto en el país como en el extranjero. mercados. Por lo tanto, los principales puertos de importancia estratégica, en el país/región según el alcance del informe, se han analizado y presentado en la tendencia de la industria Conectividad del transporte marítimo de línea.

- Port Throughput - Refleja la cantidad de carga o número de embarcaciones que maneja un puerto anualmente. Puede estar relacionado con (1) tonelaje de carga, (2) TEU de contenedores y (3) escalas de buques. El rendimiento portuario en términos de contenedores totales manipulados (TEU) se ha presentado en la tendencia de la industria Port Calls and Performance.

- Producer Price Inflation - Indica inflación desde el punto de vista de los productores, a saber. el precio de venta promedio recibido por su producción durante un período de tiempo. El cambio anual (YoY) del índice de precios al productor se informa como inflación de precios mayoristas en la tendencia de la industria Inflación. Dado que el WPI captura los movimientos dinámicos de precios de la manera más completa, es ampliamente utilizado por gobiernos, bancos, industria y círculos empresariales y se considera importante en la formulación de políticas comerciales, fiscales y otras políticas económicas. Los datos se han utilizado junto con la inflación de los precios al consumidor para comprender mejor el entorno inflacionario.

- Rest of South America - El resto de América del Sur capta el mercado de logística subcontratada para (1) Bolvia (2) Colombia (3) Costa Rica (4) República Dominicana (5) Ecuador (6) El Salvador (7) Guatemala (8) Guyana (9) Honduras ( 10) Nicaragua (11) Panamá (12) Perú (13) Paraguay (14) Surinam (15) Uruguay y (16) Venezuela

- Segmental Revenue - Los ingresos segmentarios se han triangulado o calculado y presentado para los principales actores del mercado. Se refiere a los ingresos específicos del mercado de transporte de carga y logística obtenidos por la empresa, durante el año base del estudio, en la geografía estudiada (país o región según el alcance del informe). Se calcula mediante el estudio y análisis de parámetros importantes como finanzas, cartera de servicios, fuerza de los empleados, tamaño de la flota, inversiones, número de países presentes, principales economías de interés, etc., que han sido informados por la empresa en sus informes anuales. Página web. Para las empresas que tienen escasa información financiera, se ha recurrido a bases de datos pagas como DB Hoovers y Dow Jones Factiva, que se han verificado a través de interacciones entre la industria y los expertos.

- Transport and Storage Sector GDP - El valor y el crecimiento del PIB del sector de transporte y almacenamiento tiene una relación directa con el tamaño del mercado de transporte y logística. Por lo tanto, esta variable se ha estudiado y presentado durante el período objeto de examen, en términos de valor (USD) y como porcentaje del PIB total, en esta tendencia de la industria. Los datos han sido respaldados por comentarios concisos y relevantes sobre las inversiones, los desarrollos y el escenario actual del mercado.

- Trends in E-Commerce Industry - La mejora de la conectividad a Internet y el auge de la penetración de los teléfonos inteligentes, junto con el aumento de los ingresos disponibles, han dado lugar a un crecimiento fenomenal en el mercado del comercio electrónico a nivel mundial. Los compradores en línea requieren una entrega rápida y eficiente de sus pedidos, lo que genera un aumento en la demanda de servicios de logística, especialmente servicios de cumplimiento de comercio electrónico. Por lo tanto, en esta tendencia de la industria se han analizado y presentado el valor bruto de la mercancía (GMV), el crecimiento histórico y proyectado, la desintegración de los principales grupos de productos básicos en la industria del comercio electrónico para la geografía estudiada (país o región según el alcance del informe).

- Trends in Manufacturing Industry - La industria manufacturera implica la transformación de materias primas en productos terminados, mientras que la industria logística garantiza el flujo eficiente de materias primas a la fábrica y el transporte de productos manufacturados a los distribuidores y consumidores. La oferta y la demanda de ambas industrias están altamente interrelacionadas y son críticas para una cadena de suministro fluida. Por lo tanto, en esta tendencia de la industria se han analizado y presentado el valor agregado bruto (VAB), la división del VAB en los principales sectores manufactureros y el crecimiento de la industria manufacturera durante el período objeto de examen.

- Trucking Fleet Size By Type - La participación de mercado de los tipos de camiones está influenciada por factores como las preferencias geográficas, las principales industrias de usuarios finales, los precios de los camiones, la producción local, la penetración de los servicios de reparación y mantenimiento de camiones, la atención al cliente, las disrupciones tecnológicas (como vehículos eléctricos, digitalización, camiones autónomos), etc. En esta tendencia de la industria se han presentado la distribución (% de participación para el año base del estudio) del volumen del parque de camiones por tipo de camión, los disruptores del mercado, las inversiones en fabricación de camiones, las especificaciones de los camiones, el uso de camiones y las regulaciones de importación, y la anticipación del mercado durante el período de pronóstico..

- Trucking Operational Costs - Las razones principales para medir/evaluar el desempeño logístico de cualquier empresa de transporte por carretera son reducir los costos operativos y aumentar la rentabilidad. Por otro lado, medir los costos operativos ayuda a identificar si se deben realizar cambios operativos y dónde, para controlar los gastos e identificar áreas para mejorar el desempeño. Por lo tanto, en esta tendencia de la industria, los costos operativos del transporte por carretera y las variables involucradas, a saber. Los salarios y beneficios de los conductores, los precios del combustible, los costos de reparación y mantenimiento, los costos de los neumáticos, etc. se estudiaron durante el año base del estudio y se presentaron para la geografía estudiada (país o región según el alcance del informe).

- Warehousing and Storage - El segmento de almacenamiento y almacenamiento captura los ingresos obtenidos a través de la operación de mercancías generales, refrigeradas y otros tipos de instalaciones de almacenamiento y almacenamiento. Estos establecimientos se responsabilizan de almacenar la mercancía y mantenerla segura en lugar de cargos. Los servicios de valor añadido (VAS) que puedan prestar se consideran parte del segmento de otros servicios. Aquí VAS se refiere a una gama de servicios relacionados con la distribución de los productos de un cliente y puede incluir etiquetado, división de productos a granel, control y gestión de inventario, ensamblaje ligero, entrada y cumplimiento de pedidos, embalaje, recogida y embalaje, marcado de precios y emisión de billetes y transporte. acuerdo.

- Wholesale and Retail Trade - Este segmento de la industria de usuarios finales captura los gastos de logística externa (subcontratada) incurridos por los mayoristas y minoristas. Los actores usuarios finales considerados son los establecimientos que se dedican principalmente a la venta al por mayor o al por menor de mercancías, generalmente sin transformación, y a la prestación de servicios accesorios a la venta de mercancías. Los proveedores de servicios logísticos (LSP) desempeñan un papel crucial en el movimiento confiable de suministros y productos terminados desde las casas de producción hasta los distribuidores y, finalmente, hasta el cliente final, cubriendo actividades como abastecimiento de materiales, transporte, cumplimiento de pedidos, almacenamiento, previsión de la demanda, gestión de inventarios, etc.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 identificar variables clave: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con cifras históricas de mercado disponibles. A través de un proceso iterativo, se establecen las variables requeridas para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 2 construir un modelo de mercado: Las estimaciones del tamaño del mercado para los años previstos están en términos nominales. La inflación no forma parte del precio y el precio de venta promedio (ASP) se mantiene constante durante todo el período de pronóstico para cada país.

- Paso 3 validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4 Resultados de la investigación: Informes sindicados, tareas de consultoría personalizadas, bases de datos y plataformas de suscripción