Tamaño del mercado de ingredientes de proteínas vegetales de América del Sur

| Período de Estudio | 2017 - 2029 | |

| Tamaño del Mercado (2024) | 1.24 Mil millones de dólares | |

| Tamaño del Mercado (2029) | 1.67 Mil millones de dólares | |

| Mayor participación por usuario final | Comida y bebidas | |

| CAGR (2024 - 2029) | 6.23 % | |

| Mayor participación por país | Brasil | |

| Concentración del Mercado | Medio | |

Jugadores principales | ||

| ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de ingredientes de proteínas vegetales de América del Sur

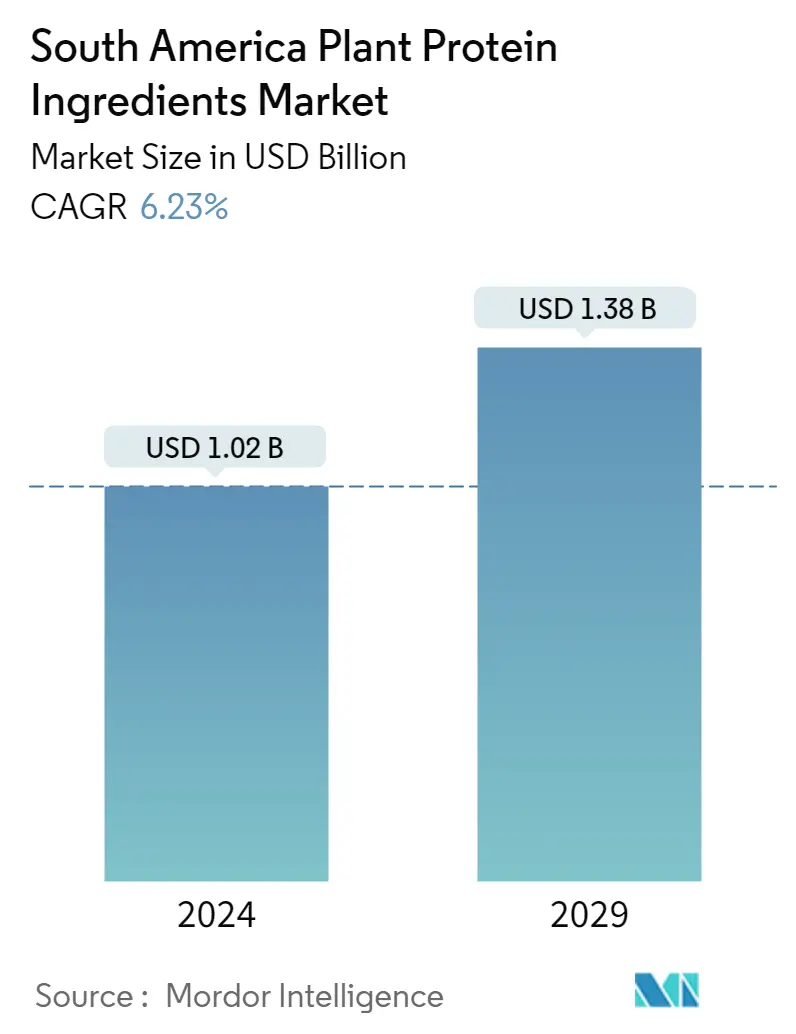

El tamaño del mercado de ingredientes de proteínas vegetales de América del Sur se estima en 1,02 mil millones de dólares en 2024, y se espera que alcance los 1,38 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 6,23% durante el período previsto (2024-2029).

El sector de alimentos y bebidas domina con una creciente demanda de proteína vegetal procedente de alternativas lácteas y cárnicas.

- El segmento de alimentos y bebidas está dominado por el subsegmento de carne y alternativas a la carne, que se espera que registre una tasa compuesta anual del 4,74%, en volumen, durante el período de pronóstico. Los ingredientes proteicos aportan propiedades que imitan la textura de la carne, lo que los hace aptos para veganos. El creciente conocimiento de los hábitos alimentarios saludables y las preocupaciones medioambientales están impulsando la demanda de estos artículos en la región. La proteína de guisante y la proteína de trigo son los principales ingredientes proteicos vegetales utilizados en la fabricación de sustitutos de la carne. La proteína del trigo está creciendo al ritmo más rápido y se espera que registre una tasa compuesta anual del 3,15%, en volumen, durante el año previsto. Este crecimiento se debe a las características de elasticidad y flexibilidad del gluten, que están presentes en la proteína del trigo, cambiando específicamente la estructura de los productos cárnicos. La presencia de una composición de aminoácidos de alta calidad, similar a la proteína animal, se utiliza en productos de proteína vegetal estructurada.

- La alimentación animal siguió siendo el segundo segmento de usuarios finales. Argentina dominó el mercado y se espera que registre una CAGR del 7,34%, en valor, durante el año previsto. La soja es una rica fuente nutricional con una composición química menos variable que otras fuentes de proteínas. Por tanto, la soja se utiliza ampliamente en los piensos. Los concentrados de soja son ideales para la comida inicial del pollo, ya que contienen aminoácidos de fácil digestión y ayudan con la retención de lípidos y agua. Las altas ventas de proteínas en este segmento se atribuyen a la masiva producción de soja del país. En 2022, la producción de soja en Argentina fue de 48,95 millones de toneladas. Se espera que crezca en 52,86 millones de toneladas en 2031. Como la producción de soja es alta en el país, habrá un gran volumen de oferta a precios asequibles. El aumento de la oferta llevó a los fabricantes a incorporar proteína de soja en lugar de otras en la alimentación animal.

Los alimentos alternativos a base de proteínas están ganando protagonismo en todo Brasil y desempeñan un papel vital para tener participación en la región.

- El consumo de proteína vegetal en América del Sur está impulsado principalmente por un aumento en la demanda de proteínas de soja. En los últimos cinco años, los productos de soja, suero y proteínas lácteas representaron el 70% de todos los lanzamientos regionales con alto contenido de proteínas, pero las fuentes de proteínas de origen vegetal están ganando terreno. Los principales productos alimenticios y bebidas incorporan proteínas derivadas de guisantes, arroz, semillas de chía, avena y patatas. Más del 40% de los consumidores latinoamericanos informaron que las proteínas de origen vegetal mejoran su salud. Las proteínas de guisantes y arroz son las proteínas vegetales más populares del mercado. Se espera que la proteína de guisante registre la CAGR más alta del 9,82%, en volumen, durante el período previsto. La aplicación de proteínas vegetales se ha visto respaldada por su aplicación en el segmento de alimentos y bebidas, respaldada por la creciente fortificación proteica de productos horneados. Las proteínas vegetales convencionales dominan la industria de la panadería, pero las fuentes emergentes también están ganando terreno debido a sus propiedades funcionales específicas y su valor nutricional.

- Brasil reclamó la mayor participación en 2022, donde la demanda de proteína vegetal en el segmento de alimentos y bebidas dominó las ventas. Esta alta demanda puede atribuirse al envejecimiento de la población del país, y se estima que se triplicará para 2050, abarcando a alrededor de 66 millones de brasileños. Los consumidores adoptan cada vez más dietas saludables. Durante el período objeto de examen, el país fue testigo de varios lanzamientos de productos a base de proteínas vegetales con el surgimiento de empresas emergentes, The New Butchers, Future Farm, Behind The Foods y Superbom. Brasil registró el potencial de crecimiento más rápido entre todos los países de América del Sur y se espera que registre una tasa compuesta anual del 6,46% durante el período previsto. El país, que alberga aproximadamente la mitad de la población de la región, tiene una amplia base de consumidores y, por lo tanto, recibe una gran atención de los competidores.

Tendencias del mercado de ingredientes de proteínas vegetales en América del Sur

- Los alimentos orgánicos y la incorporación de omega-3 están ganando terreno

- Actores clave internacionales para ampliar su presencia

- Las alternativas al alcohol están impulsando el mercado

- El cambio del consumidor hacia una dieta baja en carbohidratos representa una amenaza para el crecimiento del mercado

- La creciente demanda de los consumidores de salsas y aderezos naturalmente saludables está beneficiando a las empresas multinacionales

- Brasil tiene una importante participación en el mercado del chocolate en América del Sur

- Aumento de la intolerancia a la lactosa para apoyar las ventas de alternativas lácteas

- El aumento de la población de edad avanzada está cambiando la dinámica del mercado

- Creciente popularidad de los productos alimenticios de origen vegetal

- La demanda de productos de etiqueta limpia está aumentando

- El cambio del consumidor hacia alimentos dietéticos impulsó el crecimiento del mercado

- Aumento de las tendencias de salud y bienestar que impulsan el mercado

- Piensos compuestos para apoyar el crecimiento del mercado

- América del Sur constituye un mercado lucrativo para los cosméticos

Descripción general de la industria de ingredientes de proteínas vegetales de América del Sur

El Mercado de Ingredientes de Proteínas Vegetales de América del Sur está moderadamente consolidado, ocupando las cinco primeras empresas el 46,14%. Los principales actores de este mercado son Archer Daniels Midland Company, Ingredion Incorporated, International Flavors Fragrances, Inc., Kerry Group plc y Südzucker AG (ordenados alfabéticamente).

Líderes del mercado de ingredientes de proteínas vegetales en América del Sur

Archer Daniels Midland Company

Ingredion Incorporated

International Flavors & Fragrances, Inc.

Kerry Group plc

Südzucker AG

Other important companies include Bremil Group, BRF S.A., Bunge Limited, Tereos SCA.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de ingredientes de proteínas vegetales de América del Sur

- Mayo de 2022 BENEO, filial de Südzucker, firma un acuerdo de compra para adquirir Meatless BV, productor de ingredientes funcionales. BENEO está ampliando su oferta de productos existente con la adquisición para ofrecer una gama aún más amplia de soluciones texturizantes para alternativas a la carne y el pescado.

- Abril de 2021 Ingredion Inc. lanzó dos nuevos ingredientes para su segmento de proteína de guisante de origen vegetal. Lanzó el aislado de proteína de guisante VITESSENSE pulse 1853 y el almidón de guisante Purity P 1002, que se obtienen 100 % de forma sostenible en granjas de América del Norte.

- Febrero de 2021 DuPont's Nutrition Biosciences y la empresa de ingredientes IFF anunciaron su fusión en 2021. La empresa combinada seguirá operando bajo el nombre de IFF. Las carteras complementarias otorgan a la empresa posiciones de liderazgo dentro de una variedad de ingredientes, incluida la proteína de soja.

Informe de mercado de Ingredientes de proteínas vegetales en América del Sur índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INTRODUCCIÓN

- 2.1 Supuestos de estudio y definición de mercado

- 2.2 Alcance del estudio

- 2.3 Metodología de investigación

3. TENDENCIAS CLAVE DE LA INDUSTRIA

- 3.1 Volumen del mercado de usuarios finales

- 3.1.1 Alimentos para bebés y fórmulas infantiles

- 3.1.2 Panadería

- 3.1.3 Bebidas

- 3.1.4 Cereales de desayuno

- 3.1.5 Condimentos/Salsas

- 3.1.6 Confitería

- 3.1.7 Productos lácteos y alternativos a los lácteos

- 3.1.8 Nutrición de Ancianos y Nutrición Médica

- 3.1.9 Carne/Aves/Mariscos y Productos Alternativos a la Carne

- 3.1.10 Productos alimenticios RTE/RTC

- 3.1.11 Aperitivos

- 3.1.12 Nutrición deportiva/rendimiento

- 3.1.13 Alimentación animal

- 3.1.14 Cuidado Personal y Cosmética

- 3.2 Tendencias de consumo de proteínas

- 3.2.1 Planta

- 3.3 Tendencias de producción

- 3.3.1 Planta

- 3.4 Marco normativo

- 3.4.1 Brasil y Argentina

- 3.5 Análisis de la cadena de valor y del canal de distribución

4. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

- 4.1 Tipo de proteína

- 4.1.1 Proteína de cáñamo

- 4.1.2 Proteína de guisante

- 4.1.3 Proteína De Patata

- 4.1.4 Proteína de Arroz

- 4.1.5 Soy Protein

- 4.1.6 Proteina de trigo

- 4.1.7 Otra proteína vegetal

- 4.2 Usuario final

- 4.2.1 Alimentación animal

- 4.2.2 Comida y bebidas

- 4.2.2.1 Por subusuario final

- 4.2.2.1.1 Panadería

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereales de desayuno

- 4.2.2.1.4 Condimentos/Salsas

- 4.2.2.1.5 Confitería

- 4.2.2.1.6 Productos lácteos y alternativos a los lácteos

- 4.2.2.1.7 Carne/Aves/Mariscos y Productos Alternativos a la Carne

- 4.2.2.1.8 Productos alimenticios RTE/RTC

- 4.2.2.1.9 Aperitivos

- 4.2.3 Cuidado Personal y Cosmética

- 4.2.4 Suplementos

- 4.2.4.1 Por subusuario final

- 4.2.4.1.1 Alimentos para bebés y fórmulas infantiles

- 4.2.4.1.2 Nutrición de Ancianos y Nutrición Médica

- 4.2.4.1.3 Nutrición deportiva/rendimiento

- 4.3 País

- 4.3.1 Argentina

- 4.3.2 Brasil

- 4.3.3 Resto de Sudamérica

5. PANORAMA COMPETITIVO

- 5.1 Movimientos estratégicos clave

- 5.2 Análisis de cuota de mercado

- 5.3 Panorama de la empresa

- 5.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 5.4.1 Archer Daniels Midland Company

- 5.4.2 Bremil Group

- 5.4.3 BRF S.A.

- 5.4.4 Bunge Limited

- 5.4.5 Ingredion Incorporated

- 5.4.6 International Flavors & Fragrances, Inc.

- 5.4.7 Kerry Group plc

- 5.4.8 Südzucker AG

- 5.4.9 Tereos SCA

6. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEOS DE LA INDUSTRIA DE INGREDIENTES PROTEICOS

7. APÉNDICE

- 7.1 Descripción general global

- 7.1.1 Descripción general

- 7.1.2 El marco de las cinco fuerzas de Porter

- 7.1.3 Análisis de la cadena de valor global

- 7.1.4 Dinámica del mercado (DRO)

- 7.2 Fuentes y referencias

- 7.3 Lista de tablas y figuras

- 7.4 Perspectivas primarias

- 7.5 Paquete de datos

- 7.6 Glosario de términos

Segmentación de la industria de ingredientes de proteínas vegetales de América del Sur

La proteína de cáñamo, la proteína de guisante, la proteína de papa, la proteína de arroz, la proteína de soja y la proteína de trigo están cubiertas como segmentos por tipo de proteína. Los piensos para animales, los alimentos y bebidas, el cuidado personal y los cosméticos y los suplementos están cubiertos como segmentos por usuario final. Argentina y Brasil están cubiertos como segmentos por país.

- El segmento de alimentos y bebidas está dominado por el subsegmento de carne y alternativas a la carne, que se espera que registre una tasa compuesta anual del 4,74%, en volumen, durante el período de pronóstico. Los ingredientes proteicos aportan propiedades que imitan la textura de la carne, lo que los hace aptos para veganos. El creciente conocimiento de los hábitos alimentarios saludables y las preocupaciones medioambientales están impulsando la demanda de estos artículos en la región. La proteína de guisante y la proteína de trigo son los principales ingredientes proteicos vegetales utilizados en la fabricación de sustitutos de la carne. La proteína del trigo está creciendo al ritmo más rápido y se espera que registre una tasa compuesta anual del 3,15%, en volumen, durante el año previsto. Este crecimiento se debe a las características de elasticidad y flexibilidad del gluten, que están presentes en la proteína del trigo, cambiando específicamente la estructura de los productos cárnicos. La presencia de una composición de aminoácidos de alta calidad, similar a la proteína animal, se utiliza en productos de proteína vegetal estructurada.

- La alimentación animal siguió siendo el segundo segmento de usuarios finales. Argentina dominó el mercado y se espera que registre una CAGR del 7,34%, en valor, durante el año previsto. La soja es una rica fuente nutricional con una composición química menos variable que otras fuentes de proteínas. Por tanto, la soja se utiliza ampliamente en los piensos. Los concentrados de soja son ideales para la comida inicial del pollo, ya que contienen aminoácidos de fácil digestión y ayudan con la retención de lípidos y agua. Las altas ventas de proteínas en este segmento se atribuyen a la masiva producción de soja del país. En 2022, la producción de soja en Argentina fue de 48,95 millones de toneladas. Se espera que crezca en 52,86 millones de toneladas en 2031. Como la producción de soja es alta en el país, habrá un gran volumen de oferta a precios asequibles. El aumento de la oferta llevó a los fabricantes a incorporar proteína de soja en lugar de otras en la alimentación animal.

| Proteína de cáñamo |

| Proteína de guisante |

| Proteína De Patata |

| Proteína de Arroz |

| Soy Protein |

| Proteina de trigo |

| Otra proteína vegetal |

| Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería |

| Bebidas | ||

| Cereales de desayuno | ||

| Condimentos/Salsas | ||

| Confitería | ||

| Productos lácteos y alternativos a los lácteos | ||

| Carne/Aves/Mariscos y Productos Alternativos a la Carne | ||

| Productos alimenticios RTE/RTC | ||

| Aperitivos | ||

| Cuidado Personal y Cosmética | ||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles |

| Nutrición de Ancianos y Nutrición Médica | ||

| Nutrición deportiva/rendimiento | ||

| Argentina |

| Brasil |

| Resto de Sudamérica |

| Tipo de proteína | Proteína de cáñamo | ||

| Proteína de guisante | |||

| Proteína De Patata | |||

| Proteína de Arroz | |||

| Soy Protein | |||

| Proteina de trigo | |||

| Otra proteína vegetal | |||

| Usuario final | Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería | |

| Bebidas | |||

| Cereales de desayuno | |||

| Condimentos/Salsas | |||

| Confitería | |||

| Productos lácteos y alternativos a los lácteos | |||

| Carne/Aves/Mariscos y Productos Alternativos a la Carne | |||

| Productos alimenticios RTE/RTC | |||

| Aperitivos | |||

| Cuidado Personal y Cosmética | |||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles | |

| Nutrición de Ancianos y Nutrición Médica | |||

| Nutrición deportiva/rendimiento | |||

| País | Argentina | ||

| Brasil | |||

| Resto de Sudamérica | |||

Definición de mercado

- Usuario final - El mercado de ingredientes proteicos opera sobre una base B2B. Los fabricantes de alimentos, bebidas, suplementos, piensos y cosméticos y cuidado personal se consideran consumidores finales en el mercado estudiado. El alcance excluye a los fabricantes que compran suero líquido/seco para usarlo como aglutinante o espesante u otras aplicaciones no proteicas.

- Tasa de penetración - La tasa de penetración se define como el porcentaje del volumen del mercado del usuario final fortificado con proteínas en el volumen general del mercado del usuario final.

- Contenido promedio de proteína - El contenido promedio de proteína es el contenido promedio de proteína presente por 100 g de producto fabricado por todas las empresas usuarias finales consideradas bajo el alcance de este informe.

- Volumen del mercado de usuarios finales - El volumen del mercado de usuario final es el volumen consolidado de todos los tipos y formas de productos de usuario final en el país o región.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1: Identificar Variables Clave: Las variables clave cuantificables (industria y externas) relacionadas con el segmento de producto específico y el país se seleccionan de un grupo de variables y factores relevantes en función de la investigación de escritorio y la revisión de la literatura; junto con las entradas primarias de expertos. Estas variables se confirman aún más a través de la modelización de regresión (si es necesario).

- Paso 2: Construir un Modelo de Mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con respecto a los números de mercado históricos disponibles. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3: Validar y Finalizar: En este paso importante, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4: Resultados de la Investigación: Informes Sindicalizados, Asignaciones de Consultoría Personalizada, Bases de Datos y Plataformas de Suscripción.