Tamaño y Participación del Mercado Global de Reparación de Tejidos Blandos

Análisis del Mercado Global de Reparación de Tejidos Blandos por Mordor Intelligence

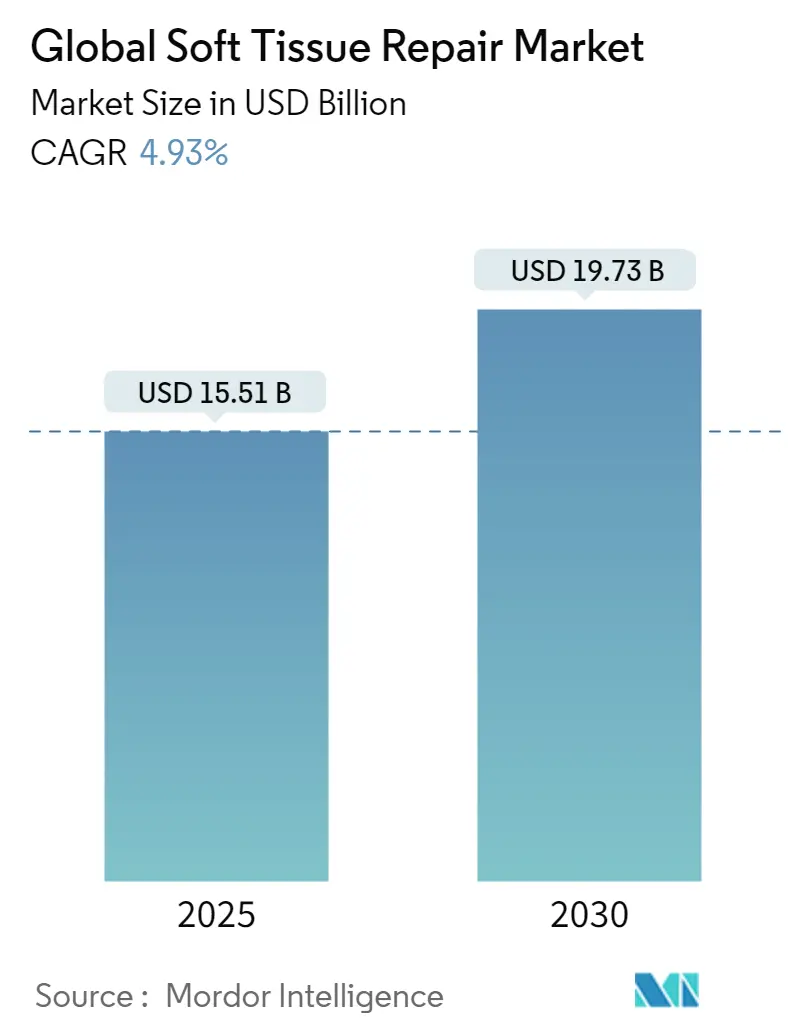

El tamaño del mercado global de reparación de tejidos blandos se situó en USD 15.51 mil millones en 2025 y se proyecta que alcance USD 19.73 mil millones para 2030, registrando una TCCA del 4.93%. La demanda se sustenta en la demografía envejeciente, un aumento constante en las lesiones deportivas, y el cambio acelerado de procedimientos a centros quirúrgicos ambulatorios (CQA). La rápida innovación de productos-que abarca mallas bioingeniería, andamios impresos en 3D, y sistemas de fijación sin suturas-continúa renovando el panorama competitivo. El escrutinio regulatorio intensificado de las mallas sintéticas heredadas está dirigiendo a los cirujanos hacia alternativas biológicas e híbridas que prometen mejor biocompatibilidad. Al mismo tiempo, las políticas de contención de costos de los pagadores están amplificando la necesidad de dispositivos optimizados para entornos ambulatorios sin sacrificar los resultados clínicos.

Aspectos Clave del Informe

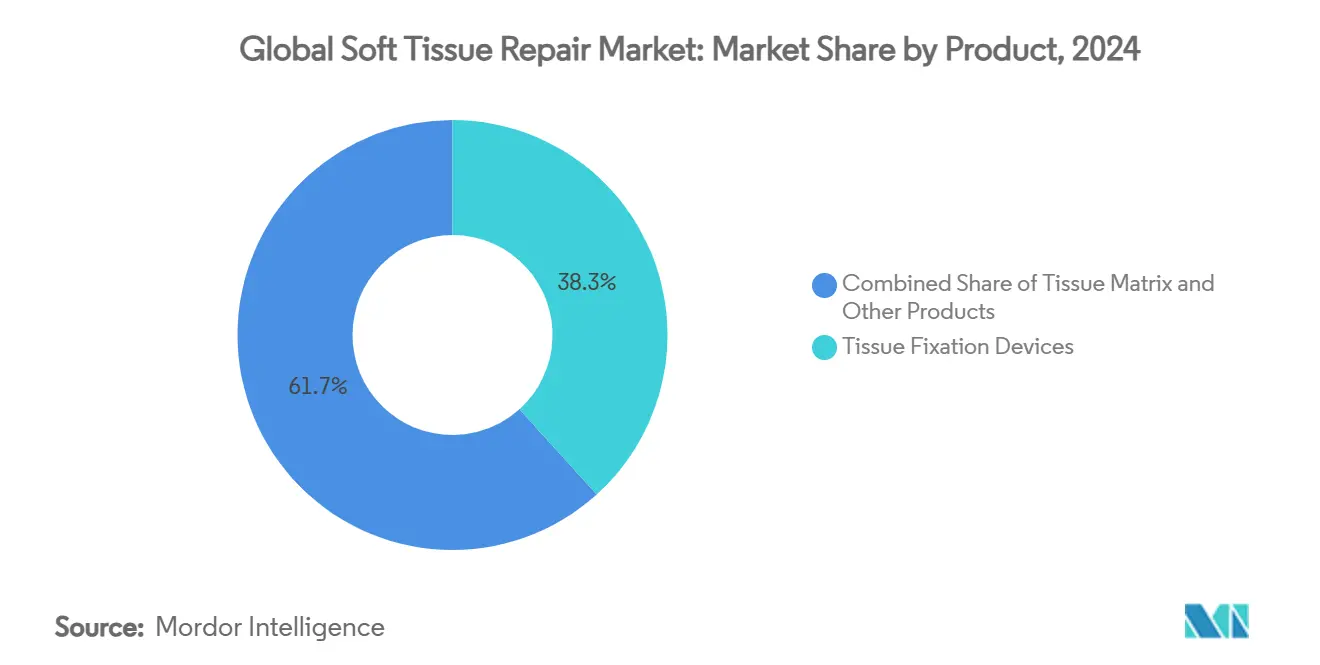

- Por producto, los dispositivos de fijación de tejidos lideraron con una participación de ingresos del 38.35% del mercado de reparación de tejidos blandos en 2024; se prevé que las matrices de tejidos se expandan a una TCCA del 5.37% hasta 2030.

- Por aplicación, la reparación de hernias representó el 28.15% de la participación del mercado de reparación de tejidos blandos en 2024, mientras que se proyecta que ortopedia y medicina deportiva crezca a una TCCA del 5.81% entre 2025 y 2030.

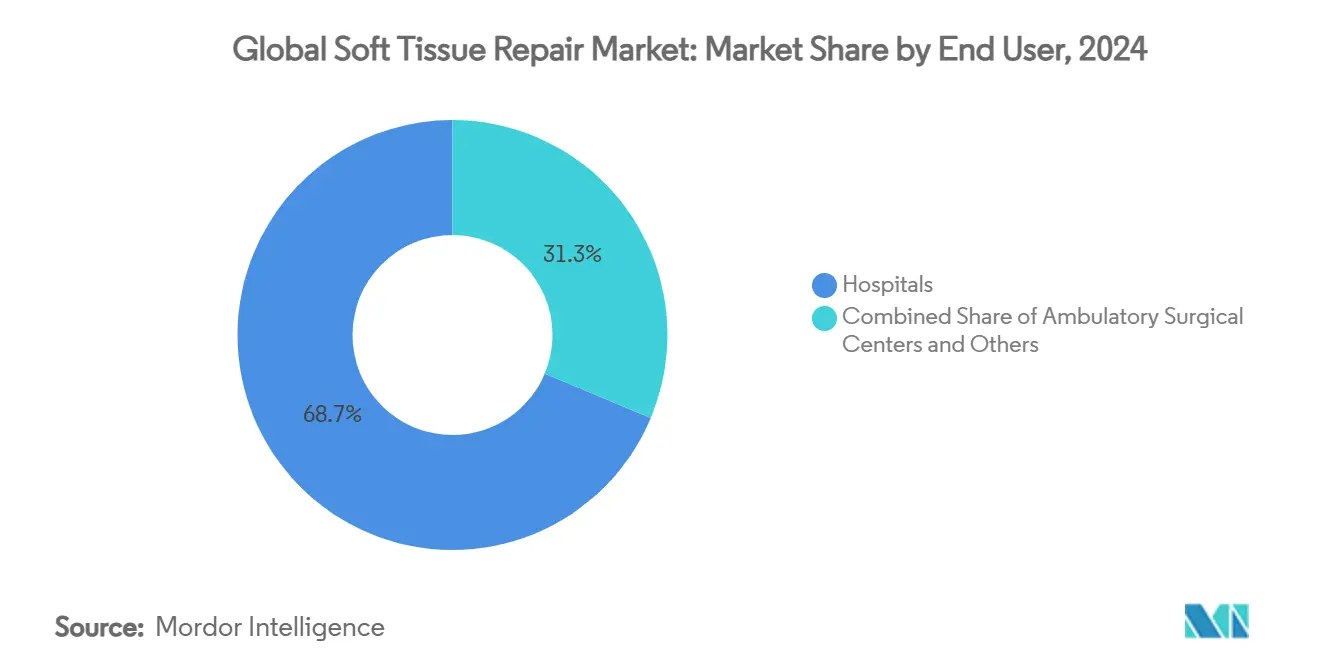

- Por usuario final, los hospitales retuvieron el 68.78% del mercado de reparación de tejidos blandos en 2024; se espera que los CQA registren el crecimiento más rápido con una TCCA del 5.92% durante el período de pronóstico.

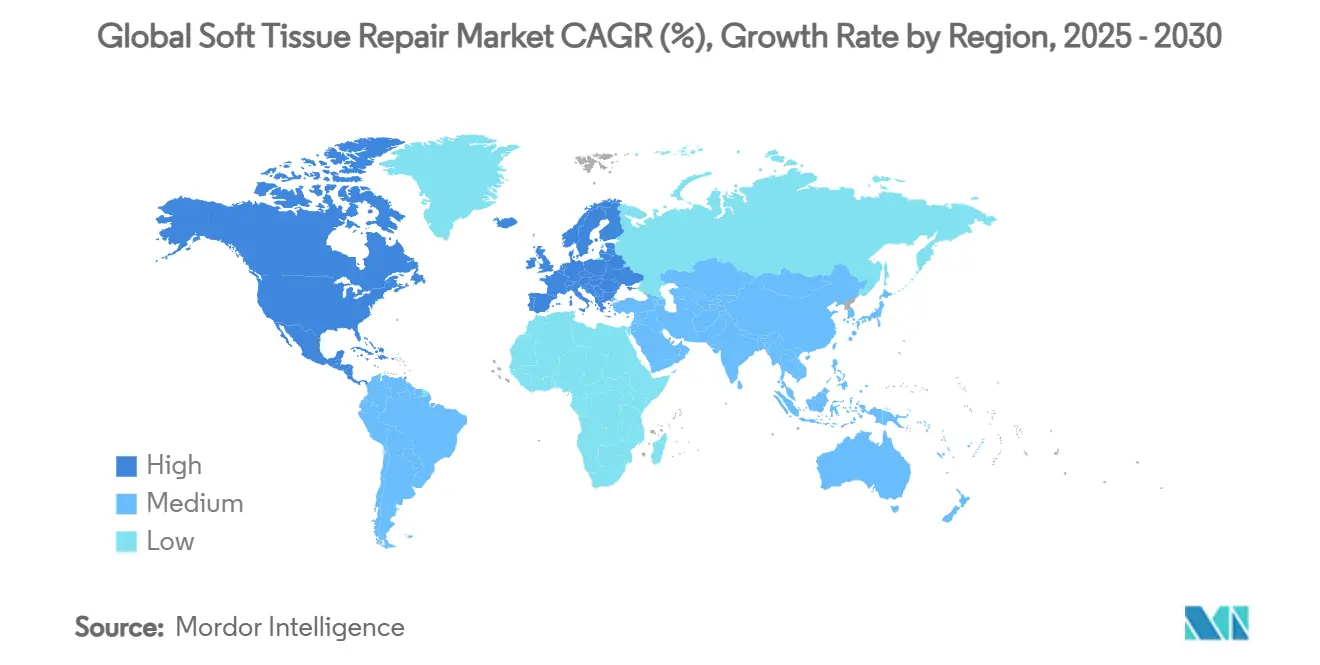

- Por geografía, América del Norte comandó el 42.81% del mercado de reparación de tejidos blandos en 2024; se establece que Asia-Pacífico registre la TCCA regional más alta del 6.15% durante 2025-2030.

Tendencias e Insights del Mercado Global de Reparación de Tejidos Blandos

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCCA | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Aumento de lesiones relacionadas con deportes | +0.8% | América del Norte y Europa | Mediano plazo (2-4 años) |

| Incremento de casos de trauma y accidentes viales | +0.6% | Global, más alto en mercados emergentes | Corto plazo (≤ 2 años) |

| Crecimiento de la población geriátrica | +1.2% | Global, amplificado en economías desarrolladas | Largo plazo (≥ 4 años) |

| Avances tecnológicos en mallas bioingeniería y dispositivos de fijación | +0.9% | América del Norte y Europa; adopción extendiéndose mundialmente | Mediano plazo (2-4 años) |

| Expansión de CQA ambulatorios | +1.1% | América del Norte, moviéndose hacia Europa | Corto plazo (≤ 2 años) |

| Andamios específicos para pacientes impresos en 3D | +0.7% | América del Norte y Europa | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Aumento de Lesiones Relacionadas con Deportes

Un aumento constante en la participación atlética entre grupos de edad mantiene al mercado de reparación de tejidos blandos en una trayectoria de crecimiento. La incidencia de lesiones de isquiotibiales tratadas quirúrgicamente se triplicó en Suecia entre 2001 y 2023. Tendencias similares aparecen en trauma de extremidades superiores, donde los casos de lesiones de mano aumentaron 2% anualmente desde 2007 a 2022. Los atletas recreativos mayores a menudo presentan calidad tisular disminuida, impulsando la demanda de injertos biológicos avanzados y sistemas de fijación que comparten carga y acortan los cronogramas de rehabilitación. Los fabricantes de dispositivos capaces de documentar recuperación funcional más rápida en esta cohorte ganan una ventaja competitiva clara.

Incremento de Casos de Trauma y Accidentes Viales

Los accidentes de tráfico siguen siendo una carga de salud global importante, notablemente en economías emergentes. Las lesiones complejas de extremidades a menudo involucran múltiples capas de tejidos blandos, llevando a los cirujanos a favorecer plataformas de reparación integradas que combinan funciones de fijación, andamio y hemostáticas. Las disparidades regionales en patrones de trauma obligan a los fabricantes a adaptar modelos de entrenamiento e inventario a necesidades locales. Mientras los gobiernos en Asia y América Latina despliegan mejoras del sistema de trauma, se espera que los volúmenes de procedimientos eleven más el mercado de reparación de tejidos blandos.

Crecimiento de la Población Geriátrica

Se proyecta que cerca de la mitad de las mujeres posmenopáusicas sufrirán trastornos musculoesqueléticos para 2045. La prevalencia de hernias vinculada a la edad también está en aumento, con 6.75 millones de casos adultos existentes contabilizados en 2021. Los pacientes mayores exhiben curación más lenta y mayor riesgo de recurrencia, aumentando el interés en implantes basados en colágeno y bioinductivos que apoyan la regeneración tisular. Los proveedores con datos clínicos a largo plazo en cohortes geriátricas están posicionados para capturar participación.

Avances Tecnológicos en Mallas Bioingeniería y Dispositivos de Fijación

Los recubrimientos de hidrogel de matriz extracelular (MEC) amortiguan significativamente la inflamación crónica alrededor de la malla de polipropileno. Los polímeros activados por luz eliminan suturas en la reparación de nervios periféricos, subrayando un impulso más amplio hacia técnicas menos invasivas que ahorran tiempo. Las mejoras continuas de productos ayudan a los fabricantes a enfrentar el desafío dual de restricciones de costos de CQA y métricas de rendimiento hospitalario, fortaleciendo el mercado general de reparación de tejidos blandos.

Expansión de CQA Ambulatorios Impulsando Volúmenes de Procedimientos

Los CQA realizaron el 72% de todas las cirugías estadounidenses en 2024 y están en camino de un 21% de crecimiento de volumen para 2034 [1]Mukerji S., "High Growth in ASC Volume," ascfocus.org . Los protocolos de alta el mismo día obligan a los fabricantes de dispositivos a probar tiempos de configuración y operación más cortos. Las empresas capaces de agrupar implantes con instrumentos desechables adaptados para CQA pueden hacer crecer flujos de ingresos incluso mientras los precios por unidad enfrentan presión a la baja.

Andamios Específicos para Pacientes Impresos en 3D

La fabricación aditiva ahora genera parches y conductos anatómicamente combinados que se ajustan a defectos complejos con recorte mínimo. Estudios tempranos sobre injertos inspirados en coral muestran integración completa dentro de 6-12 meses, comparado con cronogramas más largos para aloinjertos convencionales. Mientras el acceso a impresoras se amplía más allá de centros académicos, se espera que las construcciones específicas para pacientes formen un segmento de ingresos significativo dentro del mercado de reparación de tejidos blandos.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCCA | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Altos costos de procedimientos y dispositivos | -0.9% | Global, impacto más agudo en economías emergentes | Mediano plazo (2-4 años) |

| Litigios de infección y regulaciones estrictas de mallas | -1.2% | América del Norte y Europa | Corto plazo (≤ 2 años) |

| Rechazo de reembolso en mallas biológicas novedosas | -0.8% | América del Norte y Europa | Mediano plazo (2-4 años) |

| Entrenamiento limitado de cirujanos en mercados emergentes | -0.6% | Asia-Pacífico, América Latina, OMÁ | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Altos Costos de Procedimientos y Dispositivos

Las matrices biológicas premium pueden costar múltiples de la malla de polipropileno estándar. Los pagadores estadounidenses ahora limitan el número de aplicaciones para ciertos sustitutos de piel y demandan evidencia comparativa de superioridad [2]Centers for Medicare & Medicaid Services, "Skin Substitute Grafts LCD," cms.gov. El escrutinio similar por aseguradoras privadas ha etiquetado muchos injertos novedosos como investigacionales. Sin datos de resultados sostenidos, la adopción en entornos sensibles a costos se estanca, ralentizando el ritmo al cual el mercado de reparación de tejidos blandos se convierte a materiales más nuevos.

Litigios de Infección y Regulaciones Estrictas de Mallas

Los litigios relacionados con mallas han superado USD 1 mil millones en acuerdos para un solo fabricante. La reclasificación de la FDA de malla transvaginal a Clase III aumentó los requisitos de aprobación precomercialización, y sus revisiones en curso de mallas de hernia pesan sobre la confianza del cirujano. La aversión al riesgo resultante puede frenar las implantaciones por primera vez y amortiguar la demanda de reemplazo.

Rechazo de Reembolso en Mallas Biológicas Novedosas

Las aseguradoras estadounidenses etiquetan cada vez más las matrices dérmicas de alto precio como experimentales cuando los datos aleatorizados son escasos. Las agencias europeas exhiben precaución similar, instando a adquisiciones basadas en valor. Estos movimientos obligan a los vendedores a embarcarse en ensayos más largos y costosos, templando la expansión de ingresos a corto plazo dentro del mercado de reparación de tejidos blandos.

Entrenamiento Limitado de Cirujanos en Mercados Emergentes

En Asia-Pacífico y América Latina, los déficits en entrenamiento laparoscópico y artroscópico avanzado ralentizan la adopción de implantes de próxima generación. Los esfuerzos gubernamentales para hacer cumplir códigos de marketing y leyes de dispositivos, aunque mejoran la seguridad, prolongan cronogramas de aprobación. Los vendedores deben invertir en programas de supervisión y evidencia local para desbloquear el potencial de crecimiento.

Análisis de Segmentos

Por Producto: Los Dispositivos de Fijación Siguen Siendo Piedra Angular, las Matrices se Aceleran

Los dispositivos de fijación mantuvieron una participación del 38.35% del mercado de reparación de tejidos blandos en 2024, sustentados por la familiaridad del cirujano con anclajes de sutura, tornillos de interferencia, y adhesivos médicos. La autorización FDA para las indicaciones expandidas de BioBrace de CONMED en 2025 agrega más de 50 procedimientos ortopédicos a su etiqueta [3]CONMED, "FDA Clearance for Expanded BioBrace Indications," conmed.com. El adhesivo líquido de TELA Bio, lanzado en 2024, ofrece una opción sin suturas para cierre de hernia. La innovación continua asegura el flujo de ingresos de este segmento.

Se prevé que las matrices de tejidos superen todas las otras categorías con una TCCA del 5.37%. Los híbridos de colágeno-elastina y las mallas de polipropileno recubiertas con MEC están demostrando recurrencia reducida y perfiles inflamatorios más bajos en modelos preclínicos. Mientras los pagadores se calientan a los ahorros de costos a largo plazo de menos reoperaciones, este segmento de rápido crecimiento está posicionado para ampliar su porción del tamaño del mercado de reparación de tejidos blandos.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Aplicación: La Reparación de Hernias Domina, Ortopedia y Medicina Deportiva Surge

La reparación de hernias representó el 28.15% del tamaño del mercado de reparación de tejidos blandos en 2024, reforzada por más de 1.2 millones de procedimientos anuales solo en Estados Unidos. La codificación estandarizada mantiene el reembolso predecible, sosteniendo altos volúmenes.

Se proyecta que ortopedia y medicina deportiva se expanda a una TCCA del 5.81%, la más rápida entre aplicaciones. La autorización FDA para el primer implante de menisco regenerativo en 2024 abrió una nueva frontera terapéutica. Los parches bioinductivos de hombro han entregado hasta 86% de reducción en las tasas de re-desgarro del manguito rotador en ensayos multicéntricos. Estos éxitos están elevando la confianza del cirujano y canalizando inversión en I+D.

Por Usuario Final: Los Hospitales Mantienen Dominio, los CQA Capturan Impulso

Los hospitales generaron el 68.78% de los ingresos de 2024 gracias a la infraestructura adecuada para casos complejos de alta acuidad. Sin embargo, la migración pronunciada hacia entornos ambulatorios está comenzando a inclinar la mezcla de casos. Medicare reportó 3.4 millones de procedimientos de CQA para sus beneficiarios en 2023, reflejando un aumento del 5.7% año tras año. Los CQA, beneficiándose de costos 45-60% menores y tiempos de espera más cortos, se proyectan para crecer más rápido a una TCCA del 5.92%, convirtiéndolos en un campo de batalla crítico dentro del mercado de reparación de tejidos blandos.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

América del Norte comandó el 42.81% del mercado de reparación de tejidos blandos en 2024 y se espera que mantenga el liderazgo hasta 2030. Una red madura de CQA ahora entrega el 72% de las cirugías estadounidenses, mejorando el rendimiento mientras contiene costos. La FDA continúa autorizando dispositivos innovadores como el vaso acelular de Humacyte para reparación de trauma, reforzando el ecosistema de innovación de la región.

Europa retiene posicionamiento sólido gracias a sistemas de salud universales y armonización de marca CE. Sin embargo, las presiones fiscales están llevando a evaluaciones de tecnología de salud más estrictas, que ralentizan el reembolso para matrices biológicas premium. Las inversiones en curso en robótica y fabricación aditiva mantienen a los proveedores locales competitivos, sosteniendo el papel de la región en moldear soluciones de próxima generación para el mercado de reparación de tejidos blandos.

Asia-Pacífico es la región de crecimiento más rápido, pronosticada a una TCCA del 6.15%. La modernización regulatoria en China e India está clarificando rutas de aprobación, mientras una población envejeciente amplía el grupo candidato para procedimientos de hernia y manguito rotador. La adopción de Japón de implantes bioinductivos subraya el apetito de la región por tecnologías avanzadas pero clínicamente validadas.

Panorama Competitivo

La concentración del mercado permanece moderada. Johnson & Johnson lidera con 13% de participación de ingresos vía portafolios de Ethicon y DePuy Synthes, sustentado por presupuestos considerables de I+D. Stryker fortaleció su línea de fijación al adquirir Artelon en 2024 y cerró un acuerdo de USD 4.9 mil millones por Inari Medical en 2025 para ingresar al espacio vascular-trauma.

Smith+Nephew, activo en ortopedia y cuidado de heridas, lanzó 16 nuevos productos en 2024 y está aprovechando su plataforma REGENETEN para profundizar lazos con cirujanos de medicina deportiva.

Los pipelines de innovación se concentran en tres avenidas: mallas biológicas o híbridas que bajan el riesgo de reoperación, andamios impresos en 3D personalizados para defectos complejos, y sistemas de fijación líquidos o activados por luz que acortan el tiempo operativo-clave para CQA de alta rotación. Se espera que las empresas que entregan evidencia de recuperación más rápida y tasas de complicación menores consoliden sus posiciones dentro del mercado de reparación de tejidos blandos.

Líderes de la Industria Global de Reparación de Tejidos Blandos

-

Arthrex, Inc.

-

Boston Scientific Corporation

-

Stryker

-

Medtronic

-

Baxter International Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Noviembre 2024: Johnson & Johnson MedTech firmó un pacto de distribución exclusivo en EE.UU. con Responsive Arthroscopy, expandiendo su oferta de tejidos blandos en medicina deportiva.

- Junio 2024: Axogen introdujo la matriz de tejidos blandos reabsorbible Avive+ para protección de nervios periféricos.

- Febrero 2024: Smith+Nephew presentó el implante de cartílago CARTIHEAL AGILI-C junto con REGENETEN en AAOS, fortaleciendo su franquicia deportiva.

Alcance del Informe del Mercado Global de Reparación de Tejidos Blandos

Según el alcance del informe, el procedimiento de reparación de tejidos blandos se refiere a una serie de procesos en los que los tejidos blandos se reparan mediante regeneración, y reconstrucción usando varios dispositivos médicos. Pero una lesión de tejidos blandos se caracteriza por daño a músculos, ligamentos, o tendones en todo el cuerpo. A menudo ocurre durante actividades deportivas y de ejercicio, pero a veces actividades diarias simples también pueden causar lesiones de tejidos blandos. El Mercado de Reparación de Tejidos Blandos está Segmentado Por Producto (Dispositivos de Fijación de Tejidos (Anclajes de Sutura, Suturas, Tornillos de Interferencia, y Otros Dispositivos), Matriz de Tejidos (Malla Sintética y Malla Biológica), Aplicación (Ortopedia, Reparación Dental, Reparación de Hernias, Reconstrucción de Senos, Reparación de Piel, Reparación de Prolapso Pélvico y Vaginal, y Otros), y Geografía (América del Norte, Europa, Asia-Pacífico, Oriente Medio y África, y América del Sur). El informe del mercado también cubre los tamaños de mercado estimados y tendencias para 17 países diferentes en las principales regiones globalmente. El informe ofrece el valor (en millones USD) para los segmentos anteriores.

| Dispositivos de Fijación de Tejidos | Anclajes de Sutura |

| Suturas y Grapas | |

| Tornillos de Interferencia | |

| Pegamentos de Cianoacrilato y Fibrina | |

| Matriz de Tejidos | Malla Sintética |

| Malla Biológica / Híbrida | |

| Otros Productos |

| Ortopedia y Medicina Deportiva |

| Reparación Dental |

| Reparación de Hernias |

| Reconstrucción de Senos |

| Reparación de Piel y Quemaduras |

| Otras Aplicaciones |

| Hospitales |

| Centros Quirúrgicos Ambulatorios (CQA) |

| Otros |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Oriente Medio y África | CCG |

| Sudáfrica | |

| Resto de Oriente Medio y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Producto | Dispositivos de Fijación de Tejidos | Anclajes de Sutura |

| Suturas y Grapas | ||

| Tornillos de Interferencia | ||

| Pegamentos de Cianoacrilato y Fibrina | ||

| Matriz de Tejidos | Malla Sintética | |

| Malla Biológica / Híbrida | ||

| Otros Productos | ||

| Por Aplicación | Ortopedia y Medicina Deportiva | |

| Reparación Dental | ||

| Reparación de Hernias | ||

| Reconstrucción de Senos | ||

| Reparación de Piel y Quemaduras | ||

| Otras Aplicaciones | ||

| Por Usuario Final | Hospitales | |

| Centros Quirúrgicos Ambulatorios (CQA) | ||

| Otros | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Oriente Medio y África | CCG | |

| Sudáfrica | ||

| Resto de Oriente Medio y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Qué tan grande es el Mercado Global de Reparación de Tejidos Blandos?

Se espera que el tamaño del Mercado Global de Reparación de Tejidos Blandos alcance USD 15.51 mil millones en 2025 y crezca a una TCCA del 4.93% para llegar a USD 19.73 mil millones para 2030.

¿Qué segmento de producto se está expandiendo más rápidamente?

Las matrices de tejidos, que abarcan mallas biológicas e híbridas, se proyectan para crecer a una TCCA del 5.37% hasta 2030.

¿Quiénes son los jugadores clave en el Mercado Global de Reparación de Tejidos Blandos?

Arthrex, Inc., Boston Scientific Corporation, Stryker, Medtronic y Baxter International Inc. son las principales empresas que operan en el Mercado Global de Reparación de Tejidos Blandos.

¿Por qué son importantes los CQA para el crecimiento del mercado?

Los CQA ahora realizan la mayoría de las cirugías estadounidenses y ofrecen costos menores y retornos más rápidos, impulsando la adopción de dispositivos optimizados para uso ambulatorio.

¿Qué región tiene la mayor participación en el Mercado Global de Reparación de Tejidos Blandos?

En 2025, América del Norte representa la mayor participación de mercado en el Mercado Global de Reparación de Tejidos Blandos.

Última actualización de la página el: