Tamaño del mercado de satélites pequeños

| Período de Estudio | 2017 - 2029 | |

| Tamaño del Mercado (2024) | 184.6 Mil millones de dólares | |

| Tamaño del Mercado (2029) | 278.9 Mil millones de dólares | |

| Mayor participación por clase de órbita | LEÓN | |

| CAGR (2024 - 2029) | 9.38 % | |

| Mayor participación por región | América del norte | |

| Concentración del Mercado | Alto | |

Jugadores principales | ||

| ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de satélites pequeños

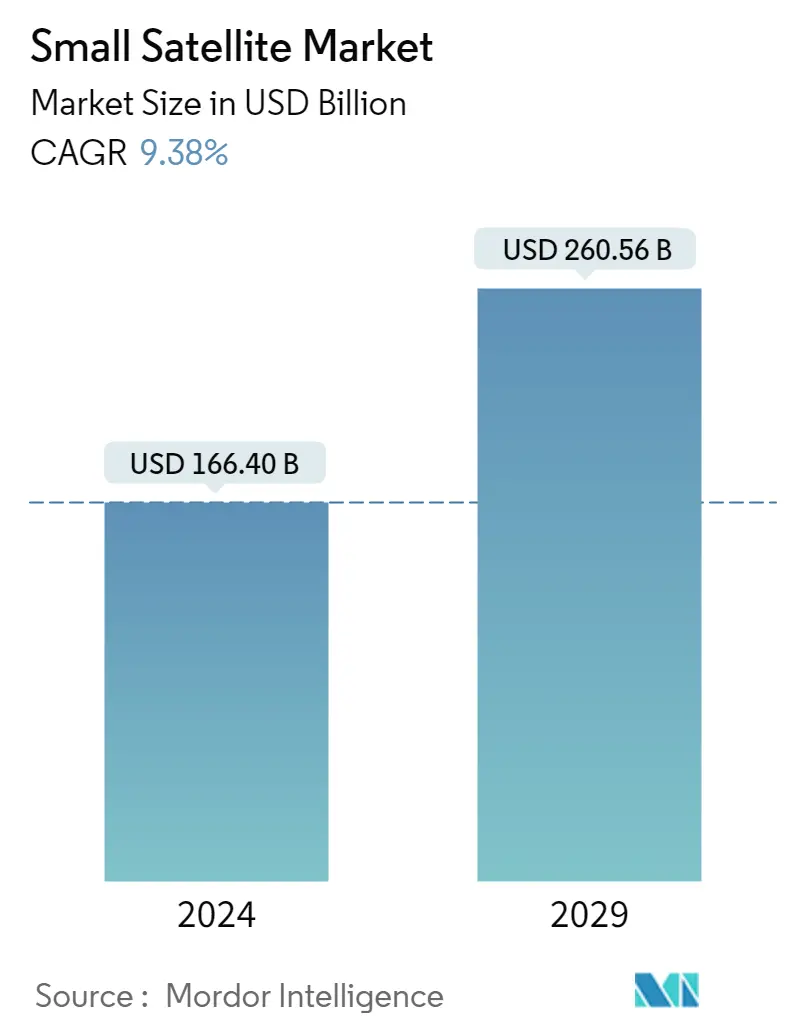

El tamaño del mercado de satélites pequeños se estima en 166,40 mil millones de dólares en 2024, y se espera que alcance los 260,56 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 9,38% durante el período previsto (2024-2029).

Los satélites LEO dominan el crecimiento del mercado al ocupar la mayor parte de la cuota de mercado

- Por lo general, un satélite o una nave espacial se coloca en una de las muchas órbitas especiales alrededor de la Tierra o se lanza a un viaje interplanetario. Los pequeños satélites revolucionaron la industria espacial en los últimos años, ya que han permitido el acceso de bajo costo al espacio para una amplia gama de aplicaciones, desde la investigación científica hasta aplicaciones comerciales y militares. Para aprovechar plenamente el potencial de los satélites pequeños, es esencial comprender los diferentes tipos de órbitas a las que pueden lanzarse. La mayoría de los satélites científicos, incluido el Sistema de Observación de la Tierra de la NASA, se encuentran en órbita terrestre baja.

- El mercado de satélites pequeños sigue experimentando un fuerte crecimiento, impulsado por la creciente demanda de satélites LEO utilizados para comunicaciones, navegación, observación de la Tierra, reconocimiento militar y misiones científicas. Entre 2017 y 2022, se fabricaron y lanzaron alrededor de 2.900 pequeños satélites LEO, utilizados principalmente con fines de comunicación. Esto llevó a empresas como SpaceX, OneWeb y Amazon a planificar el lanzamiento de miles de satélites en LEO. Con la creciente demanda de órbita terrestre baja por parte de diversos sectores como la observación de la Tierra, la navegación, la meteorología y las comunicaciones militares, el mercado undefined ha undefined sido testigo de un aumento en el número de lanzamientos de satélites LEO.

- Aunque el lanzamiento de pequeños satélites en GEO y MEO es muy pequeño en los últimos años, a pesar de este hecho, el uso militar de satélites MEO y GEO ha aumentado. También se espera que aumente debido a ventajas como una mayor intensidad de la señal, mejores capacidades de comunicación y transferencia de datos y una mayor área de cobertura. Por ejemplo, Millennium Space Systems de Raytheon Technologies y Boeing están desarrollando el primer prototipo de carga útil MEO OPIR de Missile Track Custody (MTC) para la Fuerza Espacial de EE. UU.

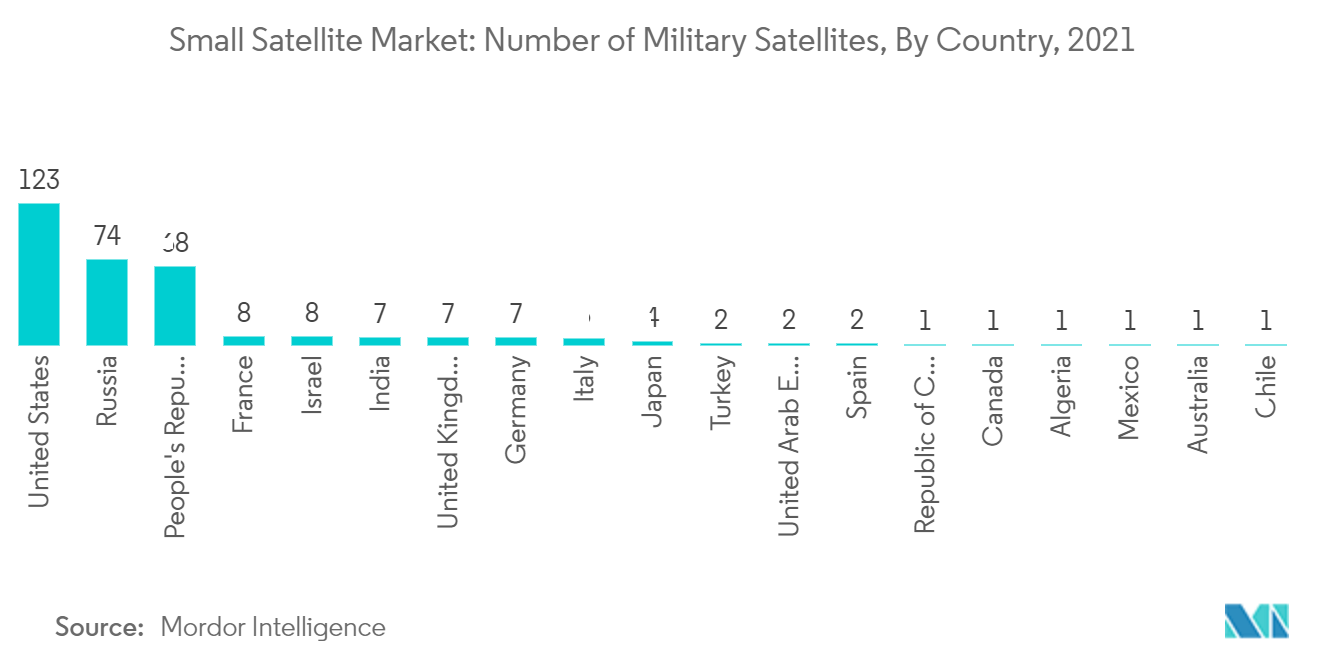

Se espera que el segmento militar domine el mercado durante el período de pronóstico

Los satélites militares se utilizan para perfiles de misiones de comunicación, vigilancia y reconocimiento. Los satélites militares pueden proporcionar una cobertura continua de un área y pueden usarse para la alerta temprana. Además de la vigilancia, los satélites militares también pueden realizar operaciones estratégicas y tácticas. Además de observar el desarrollo de armas enemigas, los satélites también pueden verificar el cumplimiento internacional de los tratados de limitación de armas y ayudar en la selección estratégica predeterminando los despliegues de activos militares en puntos estratégicos en caso de un conflicto armado. Los fabricantes militares de satélites pequeños se están centrando en enfoques rentables para producir en masa satélites pequeños para satisfacer la creciente demanda. El enfoque implica el uso de pasivos de bajo costo con calificación industrial en las etapas de desarrollo y validación del diseño. La implementación de diseños de satélites estandarizados ha permitido una mayor flexibilidad en la elección de los sistemas de lanzamiento debido a la flexibilidad de varios satélites pequeños. Los satélites pequeños se pueden instalar en múltiples sistemas de lanzamiento y reducir el costo de lanzamiento.

Los pequeños satélites militares también se pueden lanzar como carga útil secundaria. La adopción está aumentando debido al creciente uso de satélites en la guerra táctica. Muchos programas innovadores están en proceso de producir y lanzar pequeños satélites con fines de defensa. Por ejemplo, en julio de 2021, los Países Bajos lanzaron el primer satélite militar del país. BRIK II, un nanosatélite de la compañía Virgin Orbit, en órbita alrededor de la Tierra. BRIK II es un proyecto experimental de la Real Fuerza Aérea de los Países Bajos y marca la entrada del ejército del país en el dominio espacial. Se espera que tales desarrollos tengan un impacto positivo en la demanda de satélites militares durante el período de pronóstico.

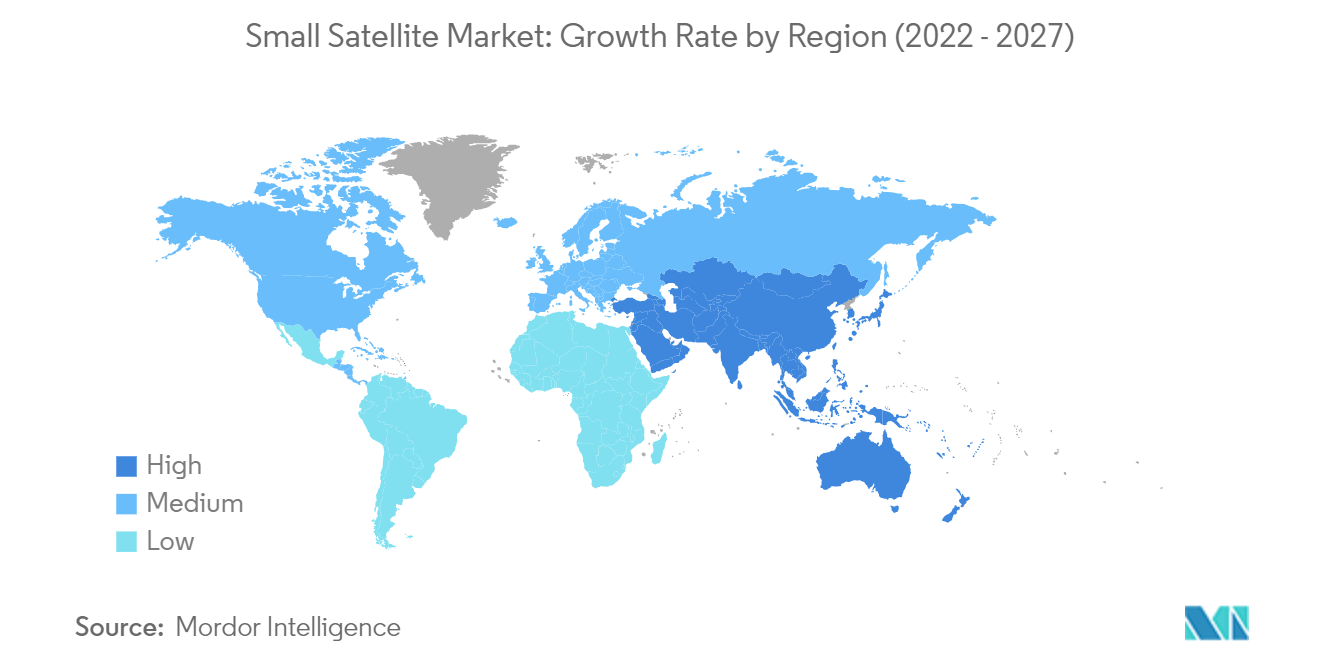

Se espera que la región de Asia y el Pacífico sea la región de más rápido crecimiento durante el período de pronóstico.

Se espera que la creciente demanda de servicios de datos satelitales en dominios como la infraestructura de red basada en satélites y los servicios basados en tecnología de la información, debido al aumento del ingreso per cápita en los países en desarrollo de la región de Asia y el Pacífico, como China, India y Vietnam, ayude al mercado de satélites pequeños durante el período de previsión. Con el creciente énfasis en la investigación espacial, se espera que la India se convierta en un actor importante a nivel mundial en soluciones de satélites pequeños, ya que la Organización de Investigación Espacial de la India (ISRO) desvía la mayoría de sus actividades comerciales relacionadas con el espacio a la industria y mejora el enfoque en la investigación avanzada. El Gobierno de la India también está promoviendo iniciativas para reunir a las principales organizaciones privadas de la industria espacial para que colaboren y trabajen juntas. Además de esto, otro país importante de la región, China, también está invirtiendo fuertemente en tecnología espacial. Según la Administración Nacional del Espacio de China (CNSA), el país espera lanzar alrededor de 100 satélites para 2025. Teniendo en cuenta el aumento de las actividades relacionadas con el espacio en la región, los fabricantes de satélites están mejorando sus capacidades de producción de satélites para aprovechar el mercado en rápido crecimiento. Se espera que estos desarrollos tengan un impacto positivo en el mercado de satélites pequeños en el país y la región de Asia y el Pacífico.

Descripción general de la industria de los satélites pequeños

El Mercado de Pequeños Satélites está bastante consolidado, ocupando las cinco primeras empresas el 98,09%. Los principales actores en este mercado son Airbus SE, China Aerospace Science and Technology Corporation (CASC), ICEYE Ltd., Space Exploration Technologies Corp. y Thales (ordenados alfabéticamente).

Líderes del mercado de satélites pequeños

Airbus SE

China Aerospace Science and Technology Corporation (CASC)

ICEYE Ltd.

Space Exploration Technologies Corp.

Thales

Other important companies include Astrocast, Axelspace Corporation, Chang Guang Satellite Technology Co. Ltd, German Orbital Systems, GomSpaceApS, Planet Labs Inc., Satellogic, SpaceQuest Ltd, Spire Global, Inc., Swarm Technologies, Inc..

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de satélites pequeños

- Junio de 2022 Falcon 9 lanzó Globalstar FM15 a la órbita terrestre baja desde el Complejo de Lanzamiento Espacial 40 (SLC-40) en la Estación de la Fuerza Espacial de Cabo Cañaveral en Florida.

- Mayo de 2022 como parte de la misión Transporter-5, se lanzaron otros cinco satélites, a saber, ICEYE-X17, -X18, -X19, -X20 y -X24.

- Abril de 2022 Se lanzan 12 'picosatélites' de Swarm Technologies en la misión Transporter 4 para una red de comunicaciones de baja velocidad de datos.

Informe del mercado de satélites pequeños índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INFORMAR OFERTAS

3. INTRODUCCIÓN

- 3.1 Supuestos de estudio y definición de mercado

- 3.2 Alcance del estudio

- 3.3 Metodología de investigación

4. TENDENCIAS CLAVE DE LA INDUSTRIA

- 4.1 Masa del satélite

- 4.2 Gasto en programas espaciales

- 4.3 Marco normativo

- 4.3.1 Global

- 4.3.2 Australia

- 4.3.3 Brasil

- 4.3.4 Canada

- 4.3.5 Porcelana

- 4.3.6 Francia

- 4.3.7 Alemania

- 4.3.8 India

- 4.3.9 Irán

- 4.3.10 Japón

- 4.3.11 Nueva Zelanda

- 4.3.12 Rusia

- 4.3.13 Singapur

- 4.3.14 Corea del Sur

- 4.3.15 Emiratos Árabes Unidos

- 4.3.16 Reino Unido

- 4.3.17 Estados Unidos

- 4.4 Análisis de la cadena de valor y del canal de distribución

5. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

- 5.1 Solicitud

- 5.1.1 Comunicación

- 5.1.2 Observación de la Tierra

- 5.1.3 Navegación

- 5.1.4 Observación espacial

- 5.1.5 Otros

- 5.2 Clase de órbita

- 5.2.1 GEO

- 5.2.2 LEÓN

- 5.2.3 MÍO

- 5.3 Usuario final

- 5.3.1 Comercial

- 5.3.2 Militar y gobierno

- 5.3.3 Otro

- 5.4 Tecnología de propulsión

- 5.4.1 Eléctrico

- 5.4.2 a base de gas

- 5.4.3 Combustible líquido

- 5.5 Región

- 5.5.1 Asia-Pacífico

- 5.5.2 Europa

- 5.5.3 América del norte

- 5.5.4 Resto del mundo

6. PANORAMA COMPETITIVO

- 6.1 Movimientos estratégicos clave

- 6.2 Análisis de cuota de mercado

- 6.3 Panorama de la empresa

- 6.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 6.4.1 Airbus SE

- 6.4.2 Astrocast

- 6.4.3 Axelspace Corporation

- 6.4.4 Chang Guang Satellite Technology Co. Ltd

- 6.4.5 China Aerospace Science and Technology Corporation (CASC)

- 6.4.6 German Orbital Systems

- 6.4.7 GomSpaceApS

- 6.4.8 ICEYE Ltd.

- 6.4.9 Planet Labs Inc.

- 6.4.10 Satellogic

- 6.4.11 Space Exploration Technologies Corp.

- 6.4.12 SpaceQuest Ltd

- 6.4.13 Spire Global, Inc.

- 6.4.14 Swarm Technologies, Inc.

- 6.4.15 Thales

7. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEO DE SATÉLITES

8. APÉNDICE

- 8.1 Descripción general global

- 8.1.1 Descripción general

- 8.1.2 El marco de las cinco fuerzas de Porter

- 8.1.3 Análisis de la cadena de valor global

- 8.1.4 Dinámica del mercado (DRO)

- 8.2 Fuentes y referencias

- 8.3 Lista de tablas y figuras

- 8.4 Perspectivas primarias

- 8.5 Paquete de datos

- 8.6 Glosario de términos

Segmentación de la industria de satélites pequeños

Comunicación, Observación de la Tierra, Navegación, Observación espacial y Otros están cubiertos como segmentos por Aplicación. GEO, LEO, MEO están cubiertos como segmentos por clase de órbita. Comercial, Militar y Gubernamental están cubiertos como segmentos por Usuario Final. Propulsion Tech cubre los segmentos eléctrico, a base de gas y de combustible líquido. Asia-Pacífico, Europa y América del Norte están cubiertos como segmentos por región.

- Por lo general, un satélite o una nave espacial se coloca en una de las muchas órbitas especiales alrededor de la Tierra o se lanza a un viaje interplanetario. Los pequeños satélites revolucionaron la industria espacial en los últimos años, ya que han permitido el acceso de bajo costo al espacio para una amplia gama de aplicaciones, desde la investigación científica hasta aplicaciones comerciales y militares. Para aprovechar plenamente el potencial de los satélites pequeños, es esencial comprender los diferentes tipos de órbitas a las que pueden lanzarse. La mayoría de los satélites científicos, incluido el Sistema de Observación de la Tierra de la NASA, se encuentran en órbita terrestre baja.

- El mercado de satélites pequeños sigue experimentando un fuerte crecimiento, impulsado por la creciente demanda de satélites LEO utilizados para comunicaciones, navegación, observación de la Tierra, reconocimiento militar y misiones científicas. Entre 2017 y 2022, se fabricaron y lanzaron alrededor de 2.900 pequeños satélites LEO, utilizados principalmente con fines de comunicación. Esto llevó a empresas como SpaceX, OneWeb y Amazon a planificar el lanzamiento de miles de satélites en LEO. Con la creciente demanda de órbita terrestre baja por parte de diversos sectores como la observación de la Tierra, la navegación, la meteorología y las comunicaciones militares, el mercado ha sido testigo de un aumento en el número de lanzamientos de satélites LEO.

- Aunque el lanzamiento de pequeños satélites en GEO y MEO es muy pequeño en los últimos años, a pesar de este hecho, el uso militar de satélites MEO y GEO ha aumentado. También se espera que aumente debido a ventajas como una mayor intensidad de la señal, mejores capacidades de comunicación y transferencia de datos y una mayor área de cobertura. Por ejemplo, Millennium Space Systems de Raytheon Technologies y Boeing están desarrollando el primer prototipo de carga útil MEO OPIR de Missile Track Custody (MTC) para la Fuerza Espacial de EE. UU.

| Comunicación |

| Observación de la Tierra |

| Navegación |

| Observación espacial |

| Otros |

| GEO |

| LEÓN |

| MÍO |

| Comercial |

| Militar y gobierno |

| Otro |

| Eléctrico |

| a base de gas |

| Combustible líquido |

| Asia-Pacífico |

| Europa |

| América del norte |

| Resto del mundo |

| Solicitud | Comunicación |

| Observación de la Tierra | |

| Navegación | |

| Observación espacial | |

| Otros | |

| Clase de órbita | GEO |

| LEÓN | |

| MÍO | |

| Usuario final | Comercial |

| Militar y gobierno | |

| Otro | |

| Tecnología de propulsión | Eléctrico |

| a base de gas | |

| Combustible líquido | |

| Región | Asia-Pacífico |

| Europa | |

| América del norte | |

| Resto del mundo |

Definición de mercado

- Solicitud - Diversas aplicaciones o propósitos de los satélites se clasifican en comunicaciones, observación de la tierra, observación espacial, navegación y otras. Los propósitos enumerados son aquellos informados por el operador del satélite.

- Usuario final - Los usuarios principales o usuarios finales del satélite se describen como civiles (académicos, aficionados), comerciales, gubernamentales (meteorológicos, científicos, etc.), militares. Los satélites pueden tener múltiples usos, tanto para aplicaciones comerciales como militares.

- Vehículo de lanzamiento MTOW - Por MTOW (peso máximo de despegue) del vehículo de lanzamiento se entiende el peso máximo del vehículo de lanzamiento durante el despegue, incluido el peso de la carga útil, el equipo y el combustible.

- Clase de órbita - Las órbitas de los satélites se dividen en tres grandes clases GEO, LEO y MEO. Los satélites en órbitas elípticas tienen apogeos y perigeos que difieren significativamente entre sí y clasifican las órbitas de los satélites con una excentricidad de 0,14 o más como elípticas.

- tecnología de propulsión - En este segmento, se han clasificado diferentes tipos de sistemas de propulsión de satélites en sistemas de propulsión eléctricos, de combustible líquido y de gas.

- Masa del satélite - En este segmento, se han clasificado diferentes tipos de sistemas de propulsión de satélites en sistemas de propulsión eléctricos, de combustible líquido y de gas.

- Subsistema de satélite - Todos los componentes y subsistemas que incluyen propulsores, autobuses, paneles solares y otro hardware de satélites se incluyen en este segmento.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 identificar variables clave: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con cifras históricas de mercado disponibles. A través de un proceso iterativo, se establecen las variables requeridas para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 2 construir un modelo de mercado: Las estimaciones del tamaño del mercado para los años históricos y previstos se han proporcionado en términos de ingresos y volumen. Para la conversión de ventas a volumen, el precio de venta promedio (ASP) se mantiene constante durante todo el período de pronóstico para cada país, y la inflación no es parte del precio.

- Paso 3 validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4 Resultados de la investigación: Informes sindicados, asignaciones de consultoría personalizadas, bases de datos y plataformas de suscripción.