Tamaño del mercado de satélites GEO

|

|

Período de Estudio | 2017 - 2029 |

|

|

Tamaño del Mercado (2024) | 19.14 Mil millones de dólares |

|

|

Tamaño del Mercado (2029) | 22.69 Mil millones de dólares |

|

|

Mayor participación por tecnología de propulsión | Combustible líquido |

|

|

CAGR (2024 - 2029) | 3.65 % |

|

|

Mayor participación por región | Asia-Pacífico |

|

|

Concentración del Mercado | Alto |

Jugadores principales |

||

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de satélites GEO

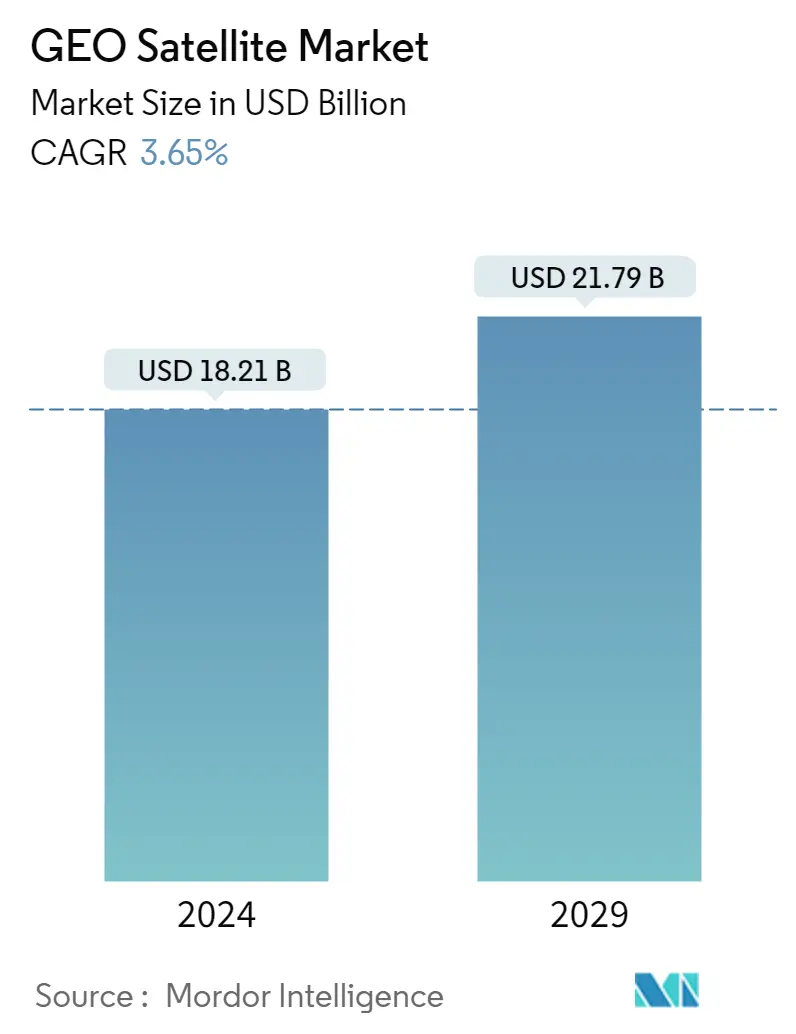

El tamaño del mercado de satélites GEO se estima en USD 18,21 mil millones en 2024 y se espera que alcance los USD 21,79 mil millones para 2029, creciendo a una CAGR del 3,65% durante el período de pronóstico (2024-2029).

18.21 mil millones

Tamaño del mercado en 2024 (USD)

21.79 mil millones

Tamaño del mercado en 2029 (USD)

-19.61 %

CAGR (2017-2023)

3.65 %

CAGR (2024-2029)

El mercado más grande por tecnología de propulsión

73.93 %

cuota de valor, Combustible líquido, 2022

Debido a su alta eficiencia, capacidad de control, confiabilidad y larga vida útil, la tecnología de propulsión basada en combustible líquido es una opción ideal para misiones espaciales. Se puede utilizar en varias clases de órbita para satélites.

El mercado más grande por aplicación

47.82 %

cuota de valor, Comunicación, 2022

Los gobiernos, las agencias espaciales, las agencias de defensa, los contratistas privados de defensa y los actores de la industria espacial privada están haciendo hincapié en la mejora de las capacidades de la red de comunicaciones para diversas aplicaciones de reconocimiento público y militar.

El mercado más grande por subsistema satelital

NaN %

cuota de valor, Estructuras, arneses y mecanismos, Arneses y Mecanismos

La demanda de estos sistemas de propulsión está impulsada por el lanzamiento masivo de constelaciones de satélites al espacio. Se utilizan para transferir la nave espacial a la órbita.

Mercado más grande por región

64.23 %

cuota de valor, Asia-Pacífico, 2022

Las colaboraciones gubernamentales con actores privados están enfatizando el crecimiento de GEO Satellite en la región de Asia-Pacífico. Además, las continuas inversiones de China e India para el desarrollo de estos satélites también están impulsando un mayor crecimiento.

Actor líder del mercado

47.98 %

cuota de mercado, Corporación de Ciencia y Tecnología Aeroespacial de China (CASC), 2022

La Corporación de Ciencia y Tecnología Aeroespacial de China es el mayor actor en el mercado mundial de satélites GEO. CASC ofrece una amplia gama de vehículos de lanzamiento y adopta una estrategia de precios competitivos para atraer clientes a nivel mundial.

Se espera que la propulsión de combustible líquido aumente durante el período de pronóstico

- El sistema de propulsión de un satélite desempeña un papel clave en el cambio de su velocidad y dirección. También se utiliza para ajustar la posición de la nave espacial en órbita. Después de entrar en órbita, la nave espacial requiere control de actitud para corregir su orientación con respecto a la Tierra y el Sol. En algunos casos, es necesario sacar el satélite de órbita y, sin la capacidad de adaptarse a la órbita, el satélite se considera muerto. Por lo tanto, se espera que la importancia de los sistemas de tren motriz impulse el crecimiento del mercado. Se utilizan diferentes tipos de combustible para diferentes propósitos. Los propulsores líquidos utilizan motores de cohetes que utilizan propulsores líquidos. También se pueden utilizar combustibles de gas, pero son menos populares debido a su baja densidad y a la dificultad de utilizar métodos de bombeo convencionales. En 2020, el mercado disminuyó un 44%, afectado por los desafíos operativos y de fabricación que enfrentó la pandemia.

- El sistema líquido que lo hizo posible ha demostrado ser altamente eficiente y confiable. Estos incluyen sistemas de hidracina, sistemas de propulsión simple o doble, sistemas híbridos, sistemas de aire frío/caliente y propulsores sólidos. Se utiliza cuando se requiere un fuerte empuje o maniobras rápidas. Por lo tanto, los sistemas líquidos seguirán siendo la tecnología de propulsión espacial preferida si su capacidad total de empuje es suficiente para cumplir con los requisitos de la misión.

- Por otro lado, la propulsión eléctrica se usa comúnmente para sostener estaciones para satélites de comunicaciones comerciales, y su alto impulso específico la convierte en la propulsión principal para algunas misiones de exploración espacial. Se espera que la utilización de sistemas de propulsión eléctrica aumente durante 2023-2029, y se espera que el mercado general aumente en un 22%. Se espera que los lanzamientos de nuevos satélites aceleren el crecimiento del mercado durante el período de pronóstico.

Se espera que la propulsión de combustible líquido aumente durante el período de pronóstico

- Se espera que el mercado global de satélites GEO crezca significativamente en los próximos años, impulsado por diversas aplicaciones satelitales en diferentes industrias. El mercado se puede analizar con respecto a América del Norte, Europa y Asia-Pacífico, que son las principales regiones en términos de participación de mercado y generación de ingresos. Entre 2017 y 2022, se fabricaron y lanzaron 147 satélites por parte de varios operadores de este segmento en GEO. De estos 147 satélites, casi el 75% fueron lanzados con fines de comunicación.

- Se espera que América del Norte domine el mercado mundial de satélites GEO debido a la presencia de varios actores líderes del mercado, como Boeing, Lockheed Martin y Northrop Grumman. Se espera que la creciente demanda de Internet de alta velocidad, servicios de navegación y aplicaciones de teledetección en la región impulse el crecimiento del mercado. Entre 2017 y 2022, la región representó el 30% del total de satélites fabricados y lanzados a GEO.

- En Europa, se espera que el mercado de satélites GEO crezca significativamente debido a la creciente demanda de Internet de alta velocidad y servicios de comunicación. La ESA ha estado invirtiendo fuertemente en el desarrollo de tecnología satelital avanzada, que se espera que impulse aún más el crecimiento del mercado en la región. Durante 2017-2022, la región representó el 11% del total de satélites fabricados y lanzados a GEO.

- En Asia-Pacífico, se espera que el aumento de las inversiones en el desarrollo de tecnología e infraestructura satelital por parte de los gobiernos y las organizaciones privadas de la región impulse aún más el crecimiento del mercado. Durante 2017-2022, la región representó el 59% del total de satélites fabricados y lanzados a GEO.

Tendencias del mercado global de satélites GEO

Los satélites están equipados con dispositivos de comunicación más sofisticados, capacidades avanzadas de imagen y sensores avanzados que, además de otras funciones, contribuyen a su masa

- La masa de los satélites GEO (órbita terrestre geoestacionaria) puede variar en función de su diseño específico, su finalidad y los avances tecnológicos integrados. Sin embargo, ciertas tendencias y consideraciones generales han dado forma a la masa de los satélites GEO a lo largo del tiempo. A lo largo de los años, ha habido una tendencia general a aumentar la masa de los satélites GEO, principalmente debido a los avances tecnológicos y a la creciente complejidad de las cargas útiles de los satélites. Los satélites ahora llevan equipos de comunicaciones más avanzados, sistemas de imágenes de alta resolución y sensores sofisticados que, entre otras capacidades, contribuyen a su masa total.

- Los satélites de alto rendimiento (HTS) están diseñados para proporcionar una mayor capacidad de datos y velocidades de comunicación más rápidas. Estos satélites emplean sistemas avanzados de antenas, haces puntuales múltiples y técnicas de reutilización de frecuencias para maximizar sus capacidades de comunicación. La complejidad adicional y las mayores cargas útiles de comunicación del HTS pueden dar lugar a mayores masas de satélites.

- Los satélites GEO sirven principalmente como relés para las comunicaciones, proporcionando servicios como la transmisión de televisión, la conectividad a Internet y las telecomunicaciones. El tamaño y el volumen de la carga útil de comunicaciones han aumentado a medida que ha aumentado la demanda de mayor ancho de banda y servicios más avanzados. Para acomodar equipos de comunicaciones más grandes y potentes, los satélites GEO se han vuelto más pesados. Durante 2017-2022, se lanzaron más de 140 satélites en GEO a nivel mundial. Se espera que el aumento en el número de satélites militares ayude al segmento de satélites GEO en el período de pronóstico.

Se espera que el crecimiento del mercado mundial se vea respaldado por las capacidades espaciales autóctonas

- Una órbita geoestacionaria es una órbita circular situada a una altitud de aproximadamente 35.786 km sobre el ecuador de la Tierra. Los satélites GEO ofrecen una gama de aplicaciones y servicios de mercado, como comunicaciones, navegación, vigilancia, teledetección, predicción meteorológica, radiodifusión por satélite y servicios de Internet. Entre 2017 y mayo de 2022, se lanzaron más de 145+ satélites GEO en todo el mundo.

- La industria espacial canadiense añade 2.300 millones de dólares al PIB del país y emplea a 10.000 personas, según el gobierno. El gobierno informa que el 90% de las empresas espaciales canadienses son pequeñas y medianas empresas. El presupuesto de la Agencia Espacial Canadiense (CSA) es modesto, con un gasto presupuestario estimado para 2022-23 de 329 millones de dólares.

- En Asia-Pacífico, actualmente, solo China, India y Japón tienen plena capacidad espacial de extremo a extremo y una infraestructura y tecnología espaciales completas para todos los satélites de comunicación, observación de la Tierra (EO) y navegación, incluida la fabricación de satélites, cohetes y puertos espaciales. Otros países de la región dependen de la cooperación internacional para llevar a cabo sus respectivos programas espaciales. Sin embargo, se espera que esta tendencia cambie en cierta medida en los próximos años, aunque muchos países de la región están desarrollando capacidades espaciales autóctonas como parte de sus últimas estrategias ágiles. En junio de 2022, Corea del Sur lanzó el cohete Nuri, poniendo en órbita seis satélites, lo que lo convierte en el séptimo país del mundo en lanzar con éxito una carga útil de más de una tonelada.

Visión general de la industria de satélites GEO

El mercado de satélites GEO está bastante consolidado, con las cinco principales empresas ocupando el 88,46%. Los principales actores en este mercado son Airbus SE, China Aerospace Science and Technology Corporation (CASC), Lockheed Martin Corporation, Maxar Technologies Inc. y Thales (ordenados alfabéticamente).

Líderes del mercado de satélites GEO

Airbus SE

China Aerospace Science and Technology Corporation (CASC)

Lockheed Martin Corporation

Maxar Technologies Inc.

Thales

Other important companies include Indian Space Research Organisation (ISRO), Japan Aerospace Exploration Agency (JAXA), Mitsubishi Heavy Industries, Northrop Grumman Corporation, The Boeing Company.

Aviso legal: Jugadores principales sorteados en orden alfabético

Noticias del mercado satelital GEO

- Febrero de 2023 China puso en órbita el satélite de comunicaciones Zhongxing-26,se espera que sea un satélite militar

- Enero de 2023 Inmarsat adjudicó a Airbus la construcción de un satélite geoestacionario de telecomunicaciones. El satélite de telecomunicaciones Inmarsat-6 (I-6 F2), construido por Airbus, ha llevado a bordo un Airbus Beluga en el Centro Espacial Kennedy de Florida, listo para su lanzamiento en febrero de 2023.

- Diciembre de 2022 Airbus ha superado con éxito la revisión crítica del diseño del sistema de aumentación por satélite EGNOS V3 (European Geostationary Navigation Overlay Service). La nueva generación V3 de EGNOS que está desarrollando Airbus introducirá nuevos servicios basados en múltiples frecuencias de múltiples constelaciones (GPS, Galileo) e incorporará una sofisticada protección de seguridad contra los ciberataques.

Gratis con este informe

Informe de mercado de satélites GEO - Tabla de contenido

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INFORMAR OFERTAS

3. INTRODUCCIÓN

- 3.1 Supuestos de estudio y definición de mercado

- 3.2 Alcance del estudio

- 3.3 Metodología de investigación

4. TENDENCIAS CLAVE DE LA INDUSTRIA

- 4.1 Masa del satélite

- 4.2 Gasto en programas espaciales

-

4.3 Marco normativo

- 4.3.1 Global

- 4.3.2 Australia

- 4.3.3 Brasil

- 4.3.4 Canada

- 4.3.5 Porcelana

- 4.3.6 Francia

- 4.3.7 Alemania

- 4.3.8 India

- 4.3.9 Irán

- 4.3.10 Japón

- 4.3.11 Nueva Zelanda

- 4.3.12 Rusia

- 4.3.13 Singapur

- 4.3.14 Corea del Sur

- 4.3.15 Emiratos Árabes Unidos

- 4.3.16 Reino Unido

- 4.3.17 Estados Unidos

- 4.4 Análisis de la cadena de valor y del canal de distribución

5. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

-

5.1 Solicitud

- 5.1.1 Comunicación

- 5.1.2 Observación de la Tierra

- 5.1.3 Navegación

- 5.1.4 Observación espacial

- 5.1.5 Otros

-

5.2 Masa del satélite

- 5.2.1 10-100 kilos

- 5.2.2 100-500 kilos

- 5.2.3 500-1000kg

- 5.2.4 por encima de 1000 kg

-

5.3 Usuario final

- 5.3.1 Comercial

- 5.3.2 Militar y gobierno

- 5.3.3 Otro

-

5.4 Tecnología de propulsión

- 5.4.1 Eléctrico

- 5.4.2 a base de gas

- 5.4.3 Combustible líquido

-

5.5 Región

- 5.5.1 Asia-Pacífico

- 5.5.2 Europa

- 5.5.3 América del norte

- 5.5.4 Resto del mundo

6. PANORAMA COMPETITIVO

- 6.1 Movimientos estratégicos clave

- 6.2 Análisis de cuota de mercado

- 6.3 Panorama de la empresa

-

6.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 6.4.1 Airbus SE

- 6.4.2 China Aerospace Science and Technology Corporation (CASC)

- 6.4.3 Indian Space Research Organisation (ISRO)

- 6.4.4 Japan Aerospace Exploration Agency (JAXA)

- 6.4.5 Lockheed Martin Corporation

- 6.4.6 Maxar Technologies Inc.

- 6.4.7 Mitsubishi Heavy Industries

- 6.4.8 Northrop Grumman Corporation

- 6.4.9 Thales

- 6.4.10 The Boeing Company

7. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEO DE SATÉLITES

8. APÉNDICE

-

8.1 Descripción general global

- 8.1.1 Descripción general

- 8.1.2 El marco de las cinco fuerzas de Porter

- 8.1.3 Análisis de la cadena de valor global

- 8.1.4 Dinámica del mercado (DRO)

- 8.2 Fuentes y referencias

- 8.3 Lista de tablas y figuras

- 8.4 Perspectivas primarias

- 8.5 Paquete de datos

- 8.6 Glosario de términos

Segmentación de la industria satelital GEO

Comunicación, Observación de la Tierra, Navegación, Observación Espacial, Otros están cubiertos como segmentos por Aplicación. 10-100 kg, 100-500 kg, 500-1000 kg, por encima de 1000 kg están cubiertos como segmentos por la masa satelital. Comercial, Militar y Gubernamental están cubiertos como segmentos por Usuario Final. Los segmentos eléctricos, a base de gas y combustibles líquidos están cubiertos como segmentos por Propulsion Tech. Asia-Pacífico, Europa y América del Norte están cubiertos como segmentos por región.

- El sistema de propulsión de un satélite desempeña un papel clave en el cambio de su velocidad y dirección. También se utiliza para ajustar la posición de la nave espacial en órbita. Después de entrar en órbita, la nave espacial requiere control de actitud para corregir su orientación con respecto a la Tierra y el Sol. En algunos casos, es necesario sacar el satélite de órbita y, sin la capacidad de adaptarse a la órbita, el satélite se considera muerto. Por lo tanto, se espera que la importancia de los sistemas de tren motriz impulse el crecimiento del mercado. Se utilizan diferentes tipos de combustible para diferentes propósitos. Los propulsores líquidos utilizan motores de cohetes que utilizan propulsores líquidos. También se pueden utilizar combustibles de gas, pero son menos populares debido a su baja densidad y a la dificultad de utilizar métodos de bombeo convencionales. En 2020, el mercado disminuyó un 44%, afectado por los desafíos operativos y de fabricación que enfrentó la pandemia.

- El sistema líquido que lo hizo posible ha demostrado ser altamente eficiente y confiable. Estos incluyen sistemas de hidracina, sistemas de propulsión simple o doble, sistemas híbridos, sistemas de aire frío/caliente y propulsores sólidos. Se utiliza cuando se requiere un fuerte empuje o maniobras rápidas. Por lo tanto, los sistemas líquidos seguirán siendo la tecnología de propulsión espacial preferida si su capacidad total de empuje es suficiente para cumplir con los requisitos de la misión.

- Por otro lado, la propulsión eléctrica se usa comúnmente para sostener estaciones para satélites de comunicaciones comerciales, y su alto impulso específico la convierte en la propulsión principal para algunas misiones de exploración espacial. Se espera que la utilización de sistemas de propulsión eléctrica aumente durante 2023-2029, y se espera que el mercado general aumente en un 22%. Se espera que los lanzamientos de nuevos satélites aceleren el crecimiento del mercado durante el período de pronóstico.

| Comunicación |

| Observación de la Tierra |

| Navegación |

| Observación espacial |

| Otros |

| 10-100 kilos |

| 100-500 kilos |

| 500-1000kg |

| por encima de 1000 kg |

| Comercial |

| Militar y gobierno |

| Otro |

| Eléctrico |

| a base de gas |

| Combustible líquido |

| Asia-Pacífico |

| Europa |

| América del norte |

| Resto del mundo |

| Solicitud | Comunicación |

| Observación de la Tierra | |

| Navegación | |

| Observación espacial | |

| Otros | |

| Masa del satélite | 10-100 kilos |

| 100-500 kilos | |

| 500-1000kg | |

| por encima de 1000 kg | |

| Usuario final | Comercial |

| Militar y gobierno | |

| Otro | |

| Tecnología de propulsión | Eléctrico |

| a base de gas | |

| Combustible líquido | |

| Región | Asia-Pacífico |

| Europa | |

| América del norte | |

| Resto del mundo |

Definición de mercado

- Aplicación - Las diversas aplicaciones o propósitos de los satélites se clasifican en comunicaciones, observación de la Tierra, observación espacial, navegación y otros. Los fines enumerados son los autoinformados por el operador del satélite.

- Usuario final - Los usuarios primarios o finales del satélite se describen como civiles (académicos, aficionados), comerciales, gubernamentales (meteorológicos, científicos, etc.) y militares. Los satélites pueden ser multiusos, tanto para aplicaciones comerciales como militares.

- Vehículo de lanzamiento MTOW - El MTOW (peso máximo de despegue) del vehículo de lanzamiento es el peso máximo del vehículo de lanzamiento durante el despegue, incluido el peso de la carga útil, el equipo y el combustible.

- Clase de órbita - Las órbitas de los satélites se dividen en tres grandes clases, a saber, GEO, LEO y MEO. Los satélites en órbitas elípticas tienen apogeos y perigeos que difieren significativamente entre sí y clasifican las órbitas de los satélites con excentricidad de 0,14 y superior como elípticas.

- Tecnología de propulsión - En este segmento, los diferentes tipos de sistemas de propulsión por satélite se han clasificado como sistemas de propulsión eléctricos, de combustible líquido y a base de gas.

- Masa satelital - En este segmento, los diferentes tipos de sistemas de propulsión por satélite se han clasificado como sistemas de propulsión eléctricos, de combustible líquido y a base de gas.

- Subsistema de satélites - Todos los componentes y subsistemas que incluyen propulsores, buses, paneles solares y otros equipos de satélites se incluyen en este segmento.

| Palabra clave | Definición |

|---|---|

| Control de actitud | La orientación del satélite con respecto a la Tierra y el Sol. |

| INTELSAT | La Organización Internacional de Telecomunicaciones por Satélite opera una red de satélites para la transmisión internacional. |

| Órbita terrestre geoestacionaria (GEO) | Los satélites geoestacionarios en órbita terrestre a 35.786 km (22.282 millas) sobre el ecuador en la misma dirección y a la misma velocidad a la que la Tierra gira sobre su eje, lo que los hace parecer fijos en el cielo. |

| Órbita terrestre baja (LEO) | Los satélites de órbita terrestre baja orbitan entre 160 y 2000 km sobre la Tierra, tardan aproximadamente 1,5 horas en una órbita completa y solo cubren una parte de la superficie terrestre. |

| Órbita terrestre media (MEO) | Los satélites MEO están situados por encima de los satélites LEO y por debajo de los satélites GEO y, por lo general, viajan en una órbita elíptica sobre el Polo Norte y Sur o en una órbita ecuatorial. |

| Terminal de apertura muy pequeña (VSAT) | El terminal de apertura muy pequeña es una antena que suele tener menos de 3 metros de diámetro |

| CubeSat | CubeSat es una clase de satélites en miniatura basados en un factor de forma que consta de cubos de 10 cm. Los CubeSats no pesan más de 2 kg por unidad y, por lo general, utilizan componentes disponibles comercialmente para su construcción y electrónica. |

| Vehículos de lanzamiento de satélites pequeños (SSLV) | El Vehículo de Lanzamiento de Satélites Pequeños (SSLV) es un Vehículo de Lanzamiento de tres etapas configurado con tres Etapas de Propulsión Sólida y un Módulo de Ajuste de Velocidad (VTM) basado en propulsión líquida como etapa terminal |

| Minería espacial | La minería de asteroides es la hipótesis de extraer material de asteroides y otros asteroides, incluidos objetos cercanos a la Tierra. |

| Nano Satélites | Los nanosatélites se definen vagamente como cualquier satélite que pese menos de 10 kilogramos. |

| Sistema de Identificación Automática (AIS) | El sistema de identificación automática (AIS) es un sistema de seguimiento automático que se utiliza para identificar y localizar barcos mediante el intercambio de datos electrónicos con otros barcos cercanos, estaciones base AIS y satélites. Satélite AIS (S-AIS) es el término utilizado para describir cuando se utiliza un satélite para detectar firmas AIS. |

| Vehículos de lanzamiento reutilizables (RLV) | Vehículo de lanzamiento reutilizable (RLV) un vehículo de lanzamiento que está diseñado para regresar a la Tierra sustancialmente intacto y, por lo tanto, puede ser lanzado más de una vez, o que contiene etapas del vehículo que pueden ser recuperadas por un operador de lanzamiento para su uso futuro en la operación de un vehículo de lanzamiento sustancialmente similar. |

| Apogeo | El punto en la órbita de un satélite elíptico que está más alejado de la superficie de la Tierra. Los satélites geosincrónicos, que mantienen órbitas circulares alrededor de la Tierra, se lanzan primero a órbitas altamente elípticas con apogeos de 22.237 millas. |

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 Identificar las variables clave: Con el fin de construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con los números históricos disponibles del mercado. A través de un proceso iterativo, se establecen las variables necesarias para la previsión del mercado y se construye el modelo sobre la base de estas variables.

- Paso 2 Construir un modelo de mercado: Las estimaciones del tamaño del mercado para los años históricos y de pronóstico se han proporcionado en términos de ingresos y volumen. Para la conversión de ventas en volumen, el precio de venta promedio (ASP) se mantiene constante durante todo el período de pronóstico para cada país, y la inflación no forma parte del precio.

- Paso 3 Validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una amplia red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso-4 Resultados de la investigación: Informes sindicados, asignaciones de consultoría personalizadas, bases de datos y plataformas de suscripción.