Análisis de mercado de sinterización selectiva por láser (SLS)

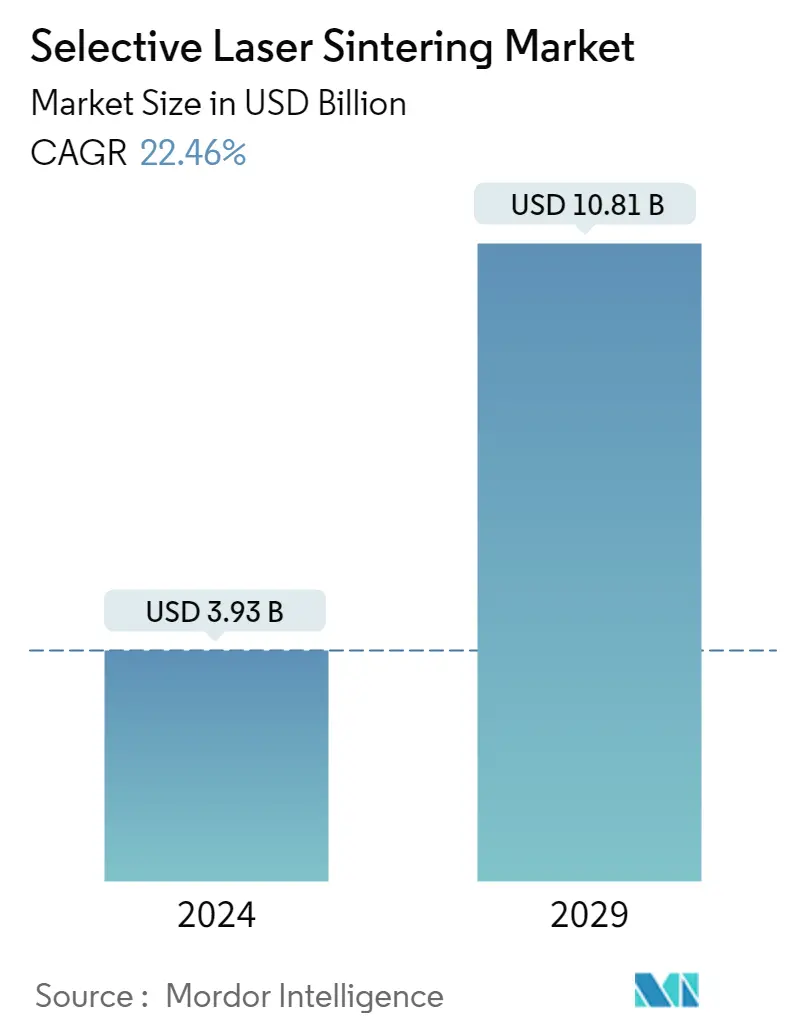

El tamaño del mercado de sinterización selectiva por láser se estima en 3,93 mil millones de dólares en 2024 y se espera que alcance los 10,81 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 22,46% durante el período previsto (2024-2029).

La sinterización selectiva por láser (SLS), una técnica de fabricación aditiva (AM), es un proceso en el que se dirige un rayo láser de alta potencia a un lecho de material en polvo (normalmente nailon o poliamida) para sinterizar una capa del objeto deseado. Una vez completada esa capa, el objeto se cubre con una nueva capa de polvo y se sinteriza otra capa.

- Se prevé que el mercado de equipos SLS se verá impulsado por la creciente demanda de los países desarrollados, debido a la presencia de instalaciones de investigación y desarrollo en los países. La adopción de impresoras de sinterización láser ha aumentado debido a la facilidad de disponibilidad de polvos no metálicos para crear prototipos de modelos y piezas. Además, las impresoras de sinterización láser son las más precisas a la hora de imprimir piezas metálicas.

- La sinterización selectiva por láser (SLS) ha sido identificada como una de las tecnologías más preferidas y se espera que experimente un crecimiento sólido durante el período de pronóstico, debido a sus diversos beneficios sobre otras tecnologías utilizadas para aplicaciones de impresión.

- SLS utiliza polvo de nailon como materia prima como sustituto de la resina fotosensible utilizada en estereolitografía. Se han identificado empresas y organizaciones de investigación de todo el mundo que aprovechan este material y tecnología para abordar problemas como la naturaleza quebradiza de la resina cuando se expone a la luz solar. Además, también se ha demostrado que SLS es económico y económico, ya que no requiere ninguna estructura de soporte dedicada después de la impresión. Además, SLS proporciona una mayor durabilidad y puede funcionar tan bien como piezas funcionales o prototipos.

- Además, SLS encuentra una amplia gama de aplicaciones en diversos sectores verticales, como el aeroespacial, la defensa y la automoción, entre otros. Ahora que la exploración espacial es testigo de un cambio de paradigma, se espera que aumente la demanda de impresión SLS, y que un número cada vez mayor de países se preparan para lanzar satélites.

- Varias empresas aeroespaciales están adoptando la tecnología para fomentar una producción eficiente. Por ejemplo, en la rama aeroespacial de vuelos espaciales, la NASA y empresas privadas están trabajando para construir motores de cohetes (e incluso cohetes enteros en el caso de Relativity Space) con menos piezas, lo cual es una capacidad crucial de la impresión 3D y una forma de reducir tiempo y costos de producción. Utilizando la sinterización selectiva por láser y la colocación y fusión de polvo metálico (por ejemplo, superaleación de cobre Inconel que puede soportar altas temperaturas), las piezas se construyen capa por capa. La técnica SLS ofrece varios beneficios, como que se pueden imprimir varias piezas como una pieza unificada en solo unos días; El peso del cohete se puede reducir con menos tuercas, pernos y soldaduras. Si el cohete resulta defectuoso durante una prueba, se pueden realizar cambios en el software de modelado 3D para un nuevo cohete y se puede configurar rápidamente otra prueba.

- Además, en diciembre de 2021, Primaeam Solutions Pvt Ltd, una empresa de fabricación de piezas aditivas, inauguró su nuevo Centro de experiencia del cliente de fabricación aditiva, Centro de innovación e incubación para la atención médica, en Chennai, India. El centro de 10.000 pies cuadrados permitiría a la empresa desarrollar su posición como un actor destacado en la oficina de servicios de fabricación aditiva con tecnologías como fusión por haz de electrones (EBM), sinterización selectiva por láser (SLM), modelado por deposición fundida (FDM), Estereolitografía (SLA), Multi Jet Fusion (MJF) y Fabricación de Filamento Continuo con refuerzo de Fibra (CFF).

- El brote pandémico de COVID-19 ha creado agitación económica para las industrias pequeñas, medianas y grandes en todo el mundo. Sumándose a los problemas, el bloqueo a nivel nacional impuesto por los gobiernos de todo el mundo (para minimizar la propagación del virus) ha resultado en un impacto aún mayor en las industrias y en la interrupción de la cadena de suministro y las operaciones de fabricación en todo el mundo, ya que una gran parte de La fabricación incluye el trabajo en la fábrica, donde las personas están en estrecho contacto mientras colaboran para aumentar la productividad.

Tendencias del mercado de sinterización selectiva por láser (SLS)

Se espera que la industria aeroespacial y de defensa mantenga una participación de mercado significativa

- La industria aeroespacial tiene una tasa temprana de adopción de la mayoría de las tecnologías de la generación actual. Tanto los fabricantes de aviones como de motores han confiado en la tecnología de impresión 3D para desarrollar piezas ligeras y ganar eficiencia.

- La Administración Nacional de Aeronáutica y del Espacio (NASA) ha utilizado la impresión 3D durante décadas para crear prototipos y piezas funcionales y, más recientemente, para construir sistemas de construcción para la Luna y Marte.

- Bell Textron Inc. fue una de las primeras empresas aeroespaciales en experimentar con la fabricación aditiva. El primer uso de SLS fue para prototipos rápidos de herramientas y piezas experimentales. Sin embargo, a medida que avanzaba la industria de la fabricación aditiva, la empresa comprendió la necesidad de permitir que madurara. Desde el inicio de los esfuerzos aditivos, Bell Textron ha producido más de 550 piezas ampliamente distribuidas entre sus productos solo con SLS. Si bien la mayoría de las piezas producidas son experimentales, cabe señalar que más de 200 de esas 550 piezas están destinadas a fines de producción.

- Además, en julio de 2022, GKN Aerospace amplió su gama de máquinas de fabricación aditiva de metales en el centro tecnológico global de la compañía en el Reino Unido instalando RenAM 500 Flex. La RenAM 500Q Flex es una máquina de fabricación aditiva de cuatro láseres que se espera que optimice la fabricación aditiva para aplicaciones aeroespaciales.

- Además, según la Oficina del Censo de EE. UU., se espera que los ingresos de la fabricación de productos y piezas aeroespaciales en los Estados Unidos asciendan a unos 264 400 millones de dólares de aquí a 2024. Además, es probable que los ingresos de la fabricación de piezas y productos aeroespaciales en Canadá ascenderá a aproximadamente 19,3 mil millones de dólares en 2024. Esta evolución impulsaría positivamente el crecimiento del mercado.

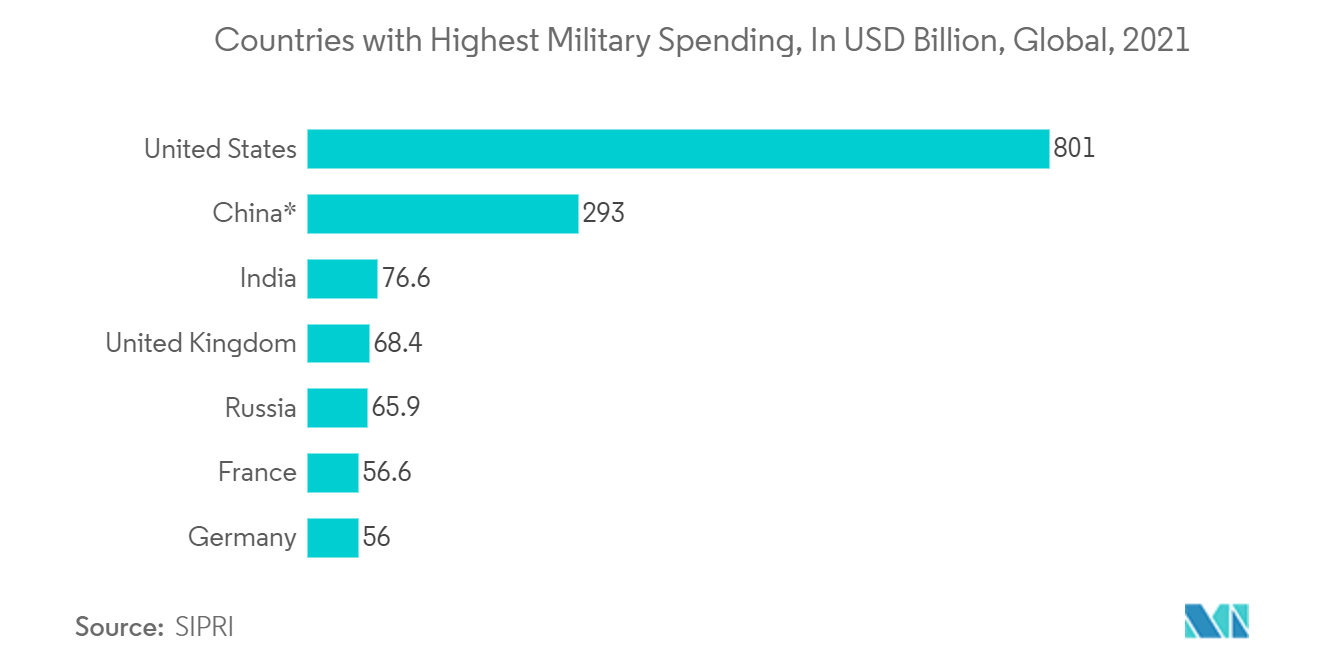

- Según el Instituto Internacional de Investigación para la Paz de Estocolmo (SIPRI), Estados Unidos lideró el ranking de países con gasto militar máximo en 2021, con 801 mil millones de dólares dedicados al ejército, lo que representó el 38 por ciento del gasto militar global de 2,1 billones de dólares.

Se espera que América del Norte mantenga una importante cuota de mercado

- América del Norte alberga muchas empresas que desarrollan, adoptan o invierten en fabricación aditiva. Ha habido un crecimiento en la demanda de prototipos en la región, lo que ha impulsado en gran medida el mercado en la región. Además, la demanda de SLS en América del Norte está impulsada por un mayor enfoque en la investigación y el desarrollo y un aumento de las pruebas en diversas industrias.

- Según Statistics Canada, las empresas canadienses tienen la intención de gastar 21.900 millones de dólares en investigación y desarrollo industrial interno en 2021, mientras que se espera gastar 22.400 millones de dólares en 2022. Se espera que este crecimiento en investigación y desarrollo impulse el mercado de Selectivo. Sinterización por láser en Norteamérica.

- Las empresas de la región están realizando colaboraciones estratégicas para brindar sus soluciones a una base de clientes más amplia. Por ejemplo, en mayo de 2022, Essentium Inc, una empresa con sede en EE. UU., se asoció con Nuburu, un proveedor de soluciones de láser azul, para desarrollar una plataforma de fabricación aditiva de metal basada en láser azul.

- Se espera que la máquina resultante permita a los fabricantes crear piezas metálicas de producción con alta resolución y rápido rendimiento. Además, como parte del contrato, Nuburu otorgará la licencia de sus patentes de aplicación de fabricación aditiva.

- También se espera que el aumento del uso de nuevas tecnologías, como la impresión 3D, impulse el mercado de SLS en la región. Por ejemplo, según el Foro Económico Mundial, se espera que para 2022, el 47% de las empresas encuestadas en Estados Unidos utilicen tecnología de impresión 3D.

Descripción general de la industria de sinterización selectiva por láser (SLS)

El mercado de sinterización selectiva por láser comprende principalmente empresas establecidas que operan a nivel mundial, junto con algunos actores regionales que compiten por la atención en un espacio de mercado consolidado. Se espera que la presencia de varios actores, como 3D Systems Inc., EOS GmbH Electro Optical Systems, Ricoh Company Ltd. y Fathom Manufacturing, entre otros con considerable experiencia en el campo, intensifique aún más la rivalidad competitiva.

- Junio de 2022 3D Systems y EMS GRILTECH anunciaron la asociación estratégica para mejorar el desarrollo de materiales de fabricación aditiva. Ambas empresas presentarán un novedoso copolímero de nailon, DuraForm PAx Natural, diseñado para usarse con cualquier impresora de sinterización selectiva por láser (SLS) disponible comercialmente.

- Noviembre de 2021 Evonik Industries AG anunció que ofrece una gama más amplia de polímeros RESOMER PrintPowder para permitir la impresión 3D de dispositivos médicos implantables personalizados. Los nuevos polvos están disponibles a nivel mundial para la impresión 3D mediante sinterización selectiva por láser (SLS). Debido a una gama más amplia de propiedades mecánicas personalizables y tasas de degradación, los nuevos polvos podrían usarse para dispositivos médicos más complejos y personalizados, incluidas diversas aplicaciones ortopédicas, dentales o de tejidos blandos.

- Febrero de 2021 3D Systems anunció el plan de expansión de su ubicación en Rock Hill, Carolina del Sur, agregando 100,000 pies cuadrados al campus de su sede existente. Esta expansión permitirá a la empresa consolidar sus operaciones de fabricación, calidad y logística de materiales, con laboratorios de desarrollo de materiales nuevos y ampliados para mejorar la eficiencia operativa, acelerar el desarrollo de soluciones y reducir el tiempo de comercialización.

Líderes del mercado de sinterización selectiva por láser (SLS)

3D Systems Inc.

EOS GmbH Electro Optical Systems

Farsoon Technologies

Prodways Group

Formlabs Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de sinterización selectiva por láser (SLS)

- Agosto de 2022 Laser Prototypes Europe Ltd (LPE), con sede en Belfast, ha ampliado su servicio de impresión 3D de metal con la instalación de una segunda máquina EOS M 290 para hacer frente a la creciente demanda de piezas de sinterización de metal. Recientemente, LPE también ha ampliado sus capacidades internas de sinterización selectiva por láser mediante la instalación de tres sistemas de posprocesamiento de DyeMansion.

- Junio de 2022 Igus lanzó la resina de impresión 3D específica para la impresión 3D DLP de piezas de desgaste. Esto permite la fabricación aditiva de componentes particularmente pequeños y precisos con una vida útil de 30 a 60 veces más larga que las resinas de impresión 3D convencionales.

Segmentación de la industria de sinterización selectiva por láser (SLS)

El mercado de sinterización selectiva por láser generalmente comprende proveedores de impresoras 3D, que utilizan la sinterización de polvo de plástico o metal para crear piezas y prototipos para diversas industrias.

El informe cubre industrias como la automotriz, la aeroespacial y de defensa, y la atención médica, que se espera que se beneficien al máximo de esta tecnología en el futuro. El informe también presenta un estudio completo sobre la segmentación geográfica del mercado y el impacto de COVID-19 en el mercado.

| Metal |

| El plastico |

| Hardware |

| Software |

| Servicios |

| Automotor |

| Aeroespacial y Defensa |

| Cuidado de la salud |

| Electrónica |

| Otras industrias de usuarios finales |

| América del norte |

| Europa |

| Asia Pacífico |

| Resto del mundo |

| Por materiales | Metal |

| El plastico | |

| Por componente | Hardware |

| Software | |

| Servicios | |

| Por industria de usuarios finales | Automotor |

| Aeroespacial y Defensa | |

| Cuidado de la salud | |

| Electrónica | |

| Otras industrias de usuarios finales | |

| Por geografía | América del norte |

| Europa | |

| Asia Pacífico | |

| Resto del mundo |

Preguntas frecuentes sobre investigación de mercado de sinterización selectiva por láser (SLS)

¿Qué tamaño tiene el mercado de Sinterización selectiva por láser?

Se espera que el tamaño del mercado de sinterización selectiva por láser alcance los 3,93 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 22,46% para alcanzar los 10,81 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Sinterización selectiva por láser?

En 2024, se espera que el tamaño del mercado de sinterización selectiva por láser alcance los 3,93 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Sinterización selectiva por láser?

3D Systems Inc., EOS GmbH Electro Optical Systems, Farsoon Technologies, Prodways Group, Formlabs Inc. son las principales empresas que operan en el mercado de sinterización selectiva por láser.

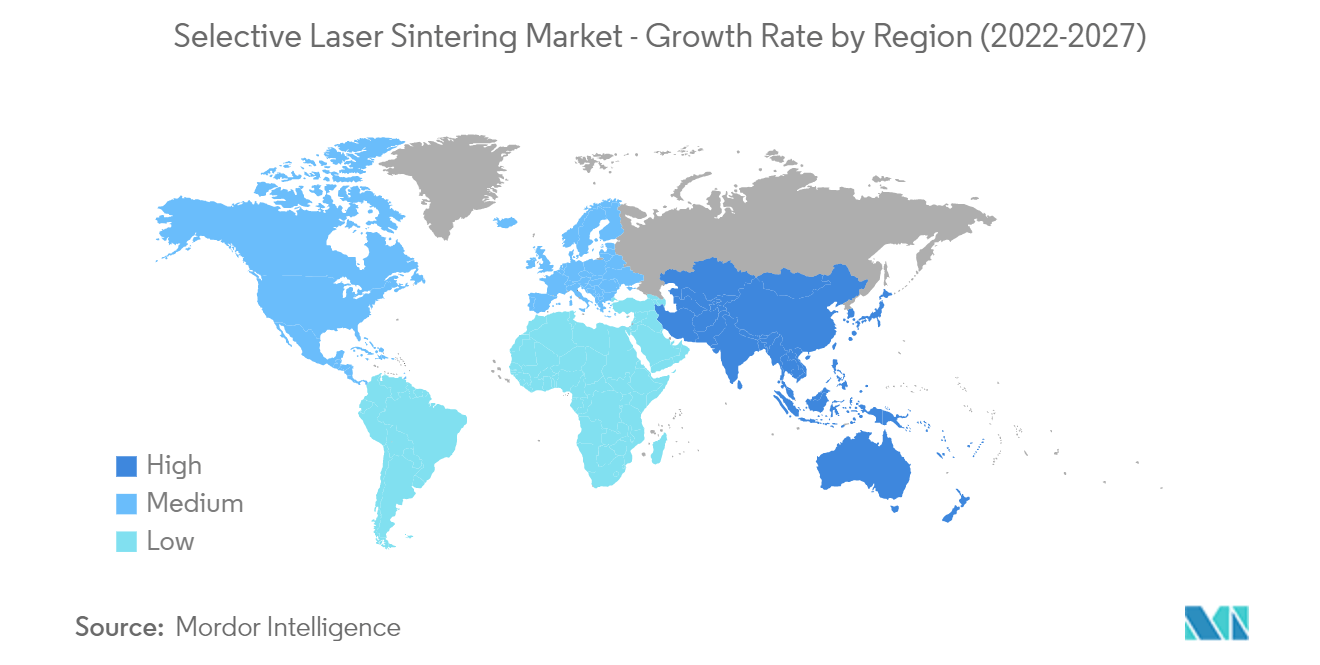

¿Cuál es la región de más rápido crecimiento en el mercado Sinterización selectiva por láser?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Sinterización selectiva por láser?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de sinterización selectiva por láser.

¿Qué años cubre este mercado de Sinterización selectiva por láser y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de sinterización selectiva por láser se estimó en 3,21 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Sinterización selectiva por láser durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Sinterización selectiva por láser para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de tecnología de sinterización selectiva por láser

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de la tecnología de sinterización selectiva por láser en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de la tecnología de sinterización selectiva por láser incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.