Tamaño y Participación del Mercado de Seguros de Daños de los Países Bajos

Análisis del Mercado de Seguros de Daños de los Países Bajos por Mordor Intelligence

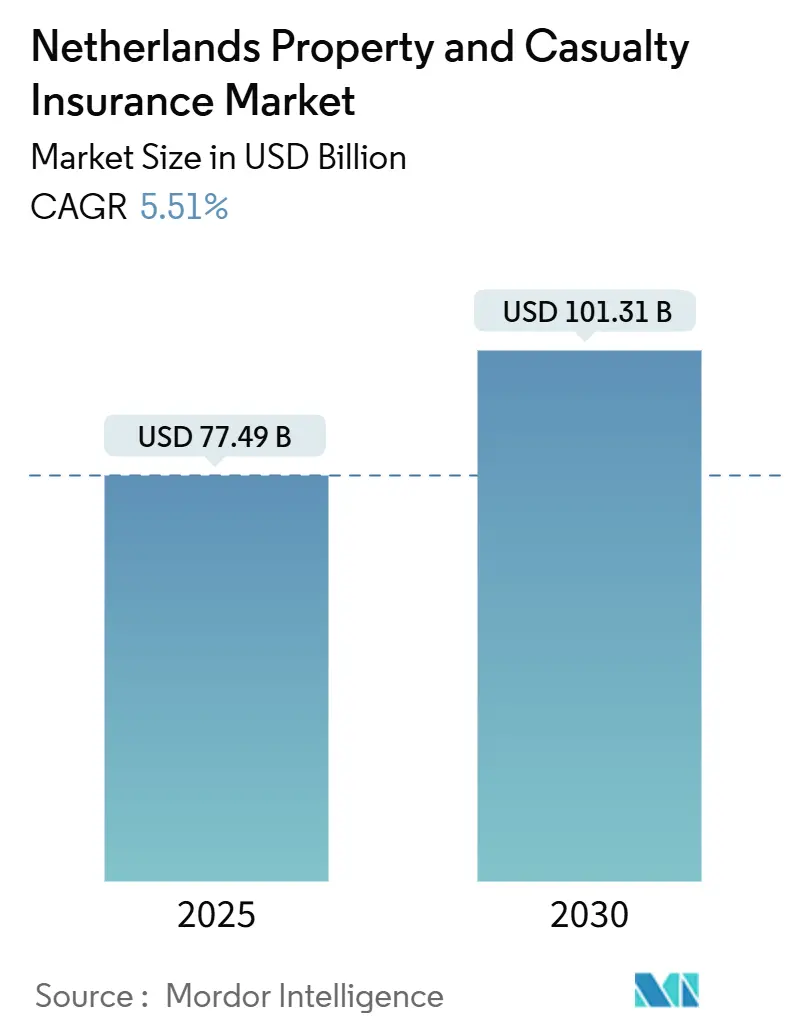

El mercado de seguros de daños de los Países Bajos se situó en 77,49 mil millones de USD en 2025 y se proyecta que suba a 101,31 mil millones de USD en 2030, lo que implica una TCAC del 5,51% durante el horizonte de pronóstico. El crecimiento estable de las primas refleja la demanda continua de cobertura de motor obligatoria, el gasto resiliente de propietarios de viviendas y la expansión de la actividad comercial que alimenta las necesidades de transferencia de riesgo corporativo. Los modelos operativos digitales, las divulgaciones de sostenibilidad obligatorias y una mayor experiencia de pérdidas relacionadas con el clima ahora dan forma al diseño de productos, los estándares de suscripción y la asignación de capital. Las aseguradoras canalizan inversiones hacia la automatización, la telemática y el análisis predictivo de riesgos para defender los márgenes mientras la inflación de siniestros sigue el aumento de los costos de reparación y eventos climáticos extremos más frecuentes. La claridad regulatoria en torno a DORA y la Directiva de Informes de Sostenibilidad Corporativa fomenta la adopción de tecnología porque las empresas ganan confianza en marcos de control TIC aprobados. Mientras tanto, la expansión acelerada de proyectos de energía renovable, logística y centros de datos desbloquea nuevas oportunidades de líneas especializadas para aseguradoras capaces de evaluar exposiciones novedosas prontamente.

Puntos Clave del Informe

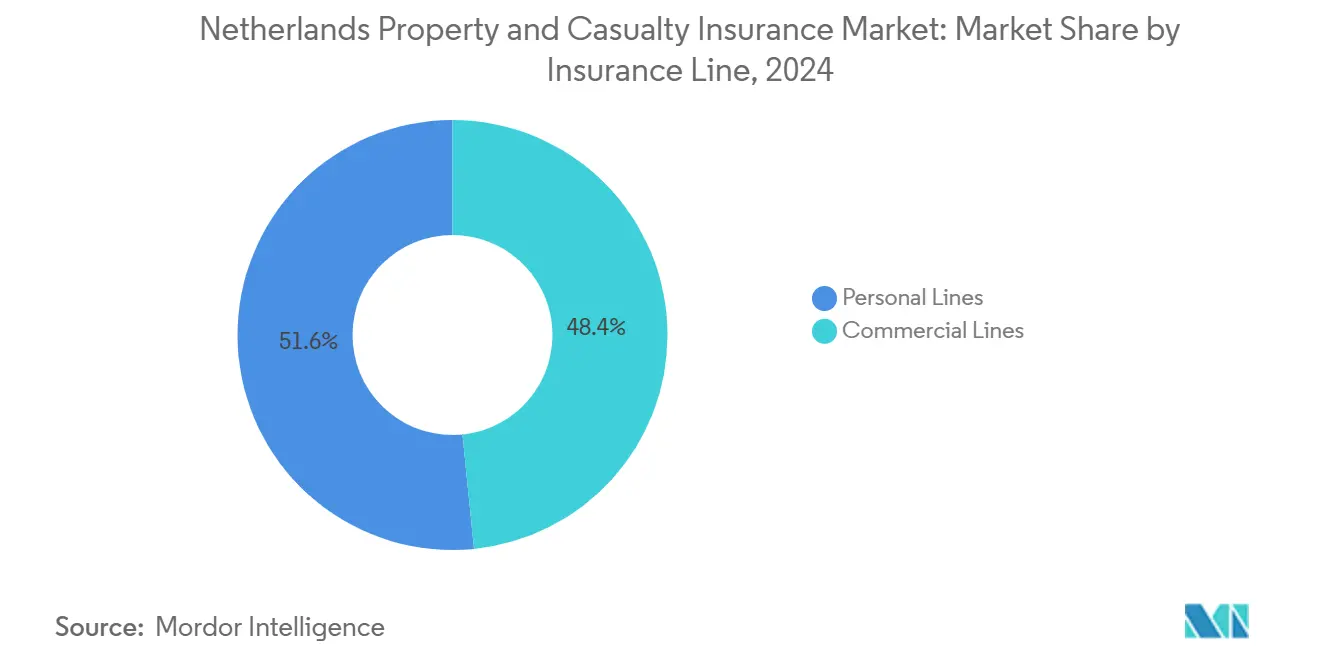

Por línea de seguros, las líneas personales lideraron con una participación de ingresos del 51,60% en 2024, mientras que las líneas comerciales están avanzando a una TCAC del 5,67% hasta 2030.

Por tipo de cobertura, el negocio de propiedad comandó el 54,34% de la participación del mercado de seguros de daños de los Países Bajos en 2024, mientras que las líneas especializadas y emergentes se pronostican que se expandan a una TCAC del 6,75% hasta 2030.

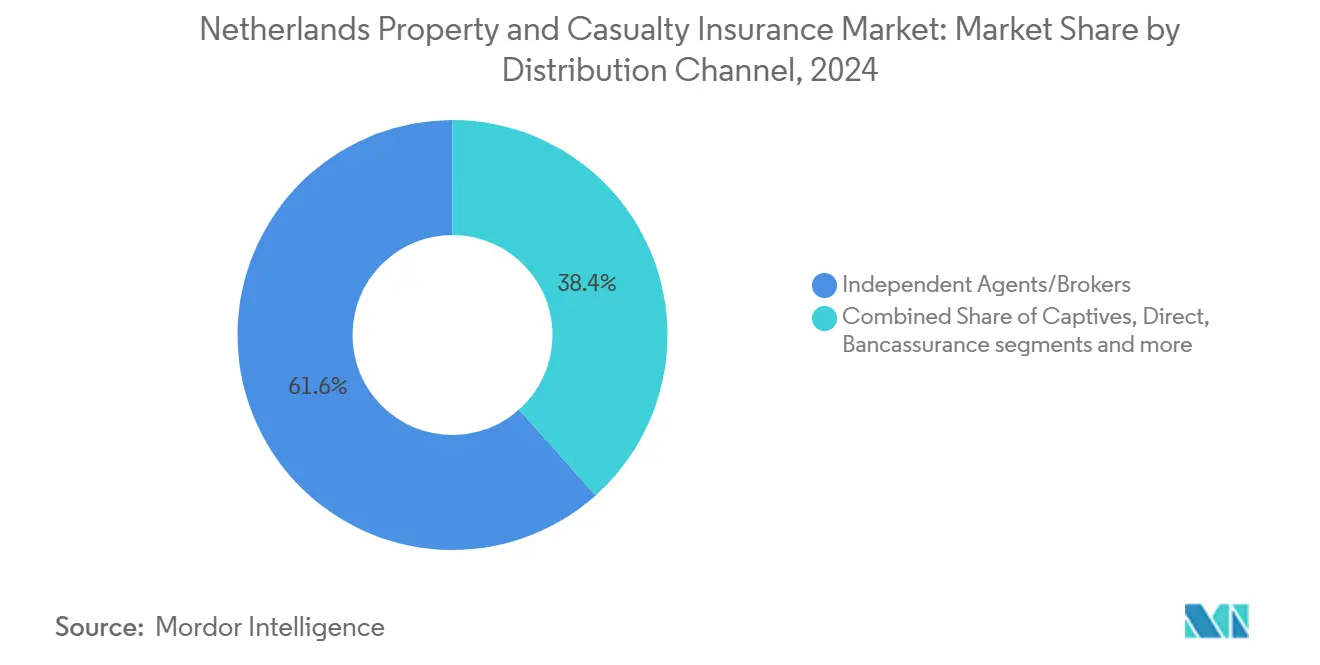

Por canal de distribución, los agentes independientes y corredores mantuvieron una participación del 61,65% en 2024; las plataformas integradas y de socios registraron la TCAC más rápida del 4,56% hasta 2030.

Por región, el centro Randstad representó el 53,25% del volumen de primas de 2024; Norte de los Países Bajos registra la TCAC más alta del 4,8%, apoyada por el desarrollo de energía renovable y agritech.

Por usuario final, los consumidores individuales representaron el 53,20% de las primas suscritas en 2024, mientras que las grandes corporaciones están creciendo a una TCAC del 6,8% debido a exposiciones más complejas de cumplimiento y ciberseguridad.

Tendencias y Perspectivas del Mercado de Seguros de Daños de los Países Bajos

Análisis de Impacto de Impulsores

| Impulsor | ( ~ ) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Cambio a suscripción digital y siniestros automatizados | +1.2% | Randstad, Utrecht primeros adoptantes | Mediano plazo (2-4 años) |

| Rápido crecimiento de la flota de vehículos arrendados | +0.8% | Nacional, corredores comerciales Randstad | Corto plazo (≤ 2 años) |

| Divulgación de riesgo de sostenibilidad estimulando productos P&C "verdes" | +0.7% | Toda la UE, Países Bajos adoptante temprano | Largo plazo (≥ 4 años) |

| Datos de hogares inteligentes y telemática reduciendo ratios de siniestralidad | +0.9% | Hogares urbanos y flotas conectadas a nivel nacional | Mediano plazo (2-4 años) |

| e-ID transfronterizo de la UE habilitando incorporación instantánea | +0.4% | Centros digitales en toda la Unión Europea | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Cambio a Suscripción Digital y Siniestros Automatizados

Las aseguradoras aceleran la selección de riesgo impulsada por IA y el manejo robótico de siniestros que recortan los gastos operativos en un 15-20% mientras elevan las métricas de satisfacción. ASR Nederland redujo los ciclos promedio de liquidación de daños a la propiedad en un 40% después de desplegar hiperautomatización que fusiona la automatización robótica de procesos con captura inteligente de documentos. La entrada en vigor de DORA en enero de 2025 establece controles de riesgo TIC de base que, paradójicamente, aceleran la adopción digital porque los puntos finales de cumplimiento ahora están claros[1]Autoriteit Financiële Markten, "DORA Implementation Guidance January 2025," afm.nl. Achmea atribuyó parte de su aumento de primas del 11% en 2024 a canales directos digitales que reducen los costos de incorporación en un 30% en comparación con flujos mediados por corredores. Estas ganancias de eficiencia liberan capital para lanzamientos de nuevos productos y refuerzan aún más el mercado de seguros de daños de los Países Bajos como referencia continental para la adopción de tecnología.

Rápido Crecimiento de la Flota de Vehículos Arrendados

Un sector de arrendamiento corporativo en crecimiento crea un subpool de 2,3 mil millones de USD dentro del auto comercial, escalando la demanda de cobertura integral que aborda los riesgos de propiedad, deber de cuidado y electrificación[2]ASR Nederland N.V., "2024-2026 Business Strategy," asrnederland.nl . Los vehículos equipados con sistemas avanzados de asistencia al conductor generan un 25% más de reclamaciones de terceros y un 44% más de reclamaciones integrales que los modelos tradicionales, complicando los algoritmos de calificación para flotas arrendadas. El mandato de seguridad de la UE de 2024 amplía la adopción de ADAS, elevando la frecuencia de siniestros antes de que las tablas actuariales se recalibren. Las pólizas basadas en uso impulsadas por telemática de flota ya recortan las primas de conductores de bajo riesgo en un 10-15%, pero construir infraestructuras de datos compatibles bajo DORA requiere un gasto inicial considerable. Las aseguradoras que dominen el análisis conductual están posicionadas para superar a los rivales a medida que las carteras de arrendamiento se expandan a través de plataformas de logística, consultoría y economía colaborativa.

Divulgación de Riesgo de Sostenibilidad Estimulando Productos de Daños "Verdes"

CSRD obliga a los actores a integrar métricas climáticas dentro de las rutinas de suscripción y asignación de activos desde 2024 en adelante, intensificando la demanda de cobertura de inundaciones, incendios forestales y riesgo de transición[3]Achmea, "Half-Year 2024 Results Presentation," achmea.com. Notas oficiales indican que los modelos climáticos ahora informan el 35% de las decisiones de precios de propiedad y señalan la exposición a zonas costeras de baja altitud. Un pool de seguros de inundación holandés, probablemente operacional para 2025, anula la doctrina de exclusión post-1953 y podría desbloquear una línea de prima anual de 840 millones de USD. ABN AMRO identifica 900 barrios donde los costos de adaptación superan los valores de las viviendas, representando terreno fértil para productos paramétricos de inundación o eficiencia energética. Las aseguradoras pioneras pueden asegurar relaciones a largo plazo con propietarios de viviendas, municipalidades y operadores de activos renovables que buscan indemnizaciones alineadas con el clima.

Datos de Hogares Inteligentes y Telemática Reduciendo Ratios de Siniestralidad

Los sensores de Internet de las Cosas detectan fugas, humo o eventos de intrusión y reducen las reclamaciones de propiedad residencial hasta en un 25%. La telemática desplegada en 60.000 furgonetas de carga holandesas permite a las transportistas fijar precios por kilómetro y recompensar el comportamiento de frenado seguro, suprimiendo las pérdidas por colisión en un 12%. Los pilotos de seguros integrados vinculan dispositivos inteligentes a recálculos automatizados de primas, prometiendo ahorros administrativos del 30-40% una vez que se materialice la escala. Sin embargo, DORA estipula auditorías robustas de ciberseguridad de terceros, agregando costos antes de que madure la cosecha de eficiencia. Las aseguradoras que naveguen rápidamente la certificación de proveedores capturarán reducciones tempranas en ratios combinados mientras elevan el valor de vida del cliente.

Análisis de Impacto de Restricciones

| Restricción | ( ~ ) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Pérdidas crecientes por ciberataques a aseguradoras | -0,6% | Centros del sector financiero a nivel nacional | Corto plazo (≤ 2 años) |

| Entorno prolongado de tasas de interés bajas | -0,4% | Desafío de cartera de toda la UE | Mediano plazo (2-4 años) |

| Frecuencia severa de tormentas convectivas e inundaciones pluviales | -0,5% | Regiones costeras y de pólders | Largo plazo (≥ 4 años) |

| Expansión de cautivas corporativas sifoneando primas P&C comerciales | -0,3% | Programas de riesgo de grandes empresas | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Pérdidas Crecientes por Ciberataques a Aseguradoras

ENISA clasifica el ransomware y los ataques DDoS como amenazas primordiales, mientras que el Barómetro de Riesgo de Allianz lista los peligros cibernéticos como el principal riesgo comercial global para 2025. De Nederlandsche Bank advierte que las tensiones geopolíticas magnifican las intrusiones patrocinadas por el estado dirigidas a la infraestructura financiera holandesa. Las divulgaciones obligatorias de DORA aumentarán los desembolsos de cumplimiento en 52,5 a 105 millones de USD en todo el sector, pero deberían endurecer la supervisión del riesgo de proveedores. La mayor frecuencia de incidentes impulsa la volatilidad del ratio de siniestralidad justo cuando los compradores corporativos demandan límites cibernéticos más grandes, comprimiendo los márgenes de suscripción. Los actores que mejoren los protocolos de segregación de funciones e inviertan en asociaciones de inteligencia de amenazas pueden defender los balances mientras mantienen el apetito por pólizas cibernéticas PYME de alto margen.

Entorno Prolongado de Tasas de Interés Bajas

A pesar de los aumentos graduales de tasas del BCE, los rendimientos de reinversión permanecen muy por debajo de los niveles promedio de garantía, restringiendo el diferencial de inversión y por lo tanto los amortiguadores de solvencia. Las medidas de garantía a largo plazo de Solvencia II amortiguan el golpe, pero los ratios holandeses permanecen por debajo de la media de la UE, limitando la flexibilidad de dividendos y opciones de recompra de acciones. Las aseguradoras así se inclinan hacia crédito privado y deuda de infraestructura, aumentando el retorno pero también el riesgo de liquidez. Las mutuas más pequeñas luchan por obtener activos ilíquidos a escala y enfrentan presión de reinversión elevada a medida que aumentan las redenciones. El escenario modera la capacidad de expansión, potencialmente moderando la trayectoria de crecimiento del mercado de seguros de daños de los Países Bajos durante los años de normalización de tasas.

Análisis de Segmentos

Por Línea de Seguros: Las Líneas Comerciales Aceleran a Pesar del Dominio Personal

Las líneas personales mantuvieron el 51,6% de la prima de 2024, apoyadas por el motor obligatorio y las pólizas generalizadas de propietarios de viviendas en 8,1 millones de viviendas. Las líneas comerciales sin embargo trazan la TCAC más fuerte del 5,67%, señalando un amplio apetito corporativo por la transferencia de riesgo especializada en un espacio regulatorio que se estrecha. La suscripción de automóviles privados impulsada por telemática ahora enfrenta presión de margen porque los automóviles cargados de sensores registran mayor severidad de colisión, inflando los costos de reparación y la inflación de primas hasta en un 20%. El tamaño del mercado de seguros de daños de los Países Bajos para segmentos comerciales se proyecta que se expanda más rápido que la cobertura personal a medida que los informes de sostenibilidad obliguen a las empresas a asegurar responsabilidades ambientales. Las carteras de propietarios de viviendas se benefician del régimen transparente de no siniestros de 2024 que eleva la retención en un 12% y reduce el trabajo manual gracias a alimentaciones automáticas de historial de siniestros. Las clases comerciales de propiedad y responsabilidad civil se benefician de los requisitos CSRD que obligan a las empresas a cubrir el riesgo climático de transición y físico, sosteniendo el crecimiento de varios años.

Las clases personales de segundo nivel, incluyendo responsabilidad personal y sombrilla, crecen a un 3-4% moderado por año a medida que los hogares holandeses se protegen contra demandas por difamación en redes sociales y costos de litigio crecientes. Los seguros de viaje y caravana, suprimidos durante la pandemia, se recuperan por encima del 6% a medida que los viajes de ocio domésticos y el turismo europeo transfronterizo se recuperan. El mercado de seguros de daños de los Países Bajos ahora presencia jugadores de auto comercial diseñando productos para flotas electrificadas que envuelven daño de batería, interrupción de infraestructura de carga y depreciación de valor residual.

Por Tipo de Cobertura: La Fortaleza de Propiedad Se Encuentra con la Innovación de Especialidades

Los seguros de propiedad capturaron el 54,3% del total de primas en 2024 debido a las altas valuaciones de activos concentradas en Amsterdam, Rotterdam y La Haya. La responsabilidad civil mantuvo aproximadamente el 30%, mientras que las líneas de ciberseguridad, clima-paramétricas y responsabilidad profesional impulsaron el crecimiento de especialidades a una TCAC del 6,75%, la más rápida entre todas las categorías. El daño estructural de cimientos, que afecta a 425.000 hogares construidos sobre pilotes de madera, plantea una exposición de reclamaciones latentes de 14,7 a 24,15 mil millones de USD que los jugadores especializados precian cautelosamente. El tamaño del mercado de seguros de daños de los Países Bajos para cobertura especializada se proyecta que aumente a un ritmo de dígito medio a medida que los disparadores paramétricos de lluvia y subsidencia del suelo ganen aceptación. Los precios de propiedad ahora consideran escenarios de precipitación KNMI'23, llevando a aumentos de prima del 10-25% para códigos postales costeros para 2026. Las líneas de responsabilidad civil cosechan demanda de multas por violación GDPR, responsabilidad de comercio electrónico transfronterizo y programas de errores y omisiones de consultores, fortaleciendo los ingresos de ingeniería de riesgos basados en tarifas.

Las coberturas paramétricas adaptadas a la horticultura de invernadero, el tiempo de inactividad de turbinas eólicas y el impacto de granizo en paneles solares emergen como diferenciadores para suscriptores dispuestos a aprovechar datos meteorológicos de alta resolución. Los jugadores de responsabilidad civil exploran reembolsos de prima vinculados a ESG donde los asegurados corporativos cumplen hitos de reducción de carbono, demostrando innovación de producto que vincula la transferencia de riesgo con resultados de sostenibilidad. Se espera que el liderazgo de participación del mercado de seguros de daños de los Países Bajos de las líneas de propiedad se estreche modestamente a medida que las líneas especializadas y de ciberseguridad capturen crecimiento incremental.

Por Canal de Distribución: La Transformación Digital Remodela el Dominio Tradicional

Los agentes independientes y corredores retuvieron el 61,7% de la prima de 2024 porque las exposiciones complejas de PYME y mercado medio aún demandan asesoramiento consultivo. Sin embargo, las plataformas integradas y de socios exhiben una TCAC del 4,56%, reflejando inversiones en API de aseguradoras que integran cobertura en checkouts de comercio electrónico y aplicaciones de movilidad como servicio. Los portales directos al consumidor atraen demografías más jóvenes con cotizaciones instantáneas y cambios de póliza de autoservicio, sifoneando negocio de motor y contenidos commoditizado de agentes. Los canales de bancaseguros se expandieron después de que CRR3 redujo las ponderaciones de riesgo de participación de seguros, impulsando a ABN AMRO, ING y Rabobank a vender de forma cruzada protecciones domésticas y cibernéticas. Se pronostica que el tamaño del mercado de seguros de daños de los Países Bajos distribuido a través de canales solo digitales se duplique entre 2025 y 2030 a medida que la fricción de incorporación se contraiga.

Las MGA y mayoristas conservan relevancia para casco marino, responsabilidad de aviación y construcción de proyectos renovables porque la agregación de capacidad y el conocimiento especializado superan la experiencia de transportistas individuales. Las redes cautivas y de agentes vinculados ven disminuir el tráfico peatonal, pero aún atienden a hogares afluentes que necesitan límites de sombrilla a medida, cobertura de yates y seguros de bellas artes. El respaldo regulatorio de la incorporación e-ID erosionará aún más el papeleo, posicionando a los intermediarios digitales para captura sostenida de primas.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: La Complejidad Corporativa Impulsa el Crecimiento de Primas

Los individuos mantuvieron el 53,2% de la prima total en 2024, pero crecieron más lentamente que los segmentos corporativos, que registraron una TCAC del 6,8% sobre cumplimiento complejo y riesgo cibernético. Las micro-PYME se benefician de pólizas digitales empaquetadas que reducen los gastos de suscripción y apoyan precios competitivos, mientras que las empresas de mercado medio requieren programas multinacionales que abarcan transporte, responsabilidad de producto e indemnización profesional en el extranjero. Las grandes corporaciones encargan capas a medida de riesgo climático, responsabilidad cibernética y disrupción de cadena de suministro, alimentando el crecimiento en el mercado de seguros de daños de los Países Bajos. La cobertura basada en uso atrae a motoristas individuales que consienten al seguimiento telemático para tasas personalizadas, elevando la retención entre conductores conocedores de la tecnología. Los hogares afluentes buscan cada vez más protección de responsabilidad en exceso a medida que las disputas de redes sociales y el daño a la reputación escalan.

Los compradores del sector público lidian con responsabilidades de privacidad de datos y actualizaciones de carbono de vivienda social, demandando orientación de ingeniería de riesgos y límites flexibles. Los pagos paramétricos vinculados a la disrupción del transporte público o alturas de agua de inundación apelan a presupuestos municipales que valoran la certeza de flujo de caja. La participación del mercado de seguros de daños de los Países Bajos de compradores corporativos probablemente superará el 50% más allá de 2030 si persisten los diferenciales de crecimiento actuales.

Análisis Geográfico

La conurbación de Randstad contribuyó con el 53,25% de las primas de 2024 debido a la densa población, altos valores de activos y concentración de sedes multinacionales. La demanda comercial es impulsada por la presencia de clusters financieros, tecnológicos y logísticos que requieren capas sofisticadas de catástrofe de propiedad y coberturas de responsabilidad global. Los precios de viviendas entre 420.000 a 630.000 USD se traducen en sumas aseguradas considerables de propietarios de viviendas, mientras que los proyectos de renovación urbana en curso impulsan el apetito de construcción-todos-los-riesgos. La exposición climática derivada del aumento del nivel del mar y la subsidencia impulsa la innovación en cobertura adaptativa, incluyendo pólizas paramétricas de protección contra mareas activadas por lecturas de mareógrafos de Delta Works.

Norte de los Países Bajos registra la TCAC más rápida del 4,8% a medida que los clusters de parques eólicos frente a las Islas Wadden y los proyectos piloto de producción de hidrógeno en Groningen estimulan la demanda marina, de ingeniería e interrupción de negocio. La adopción de agricultura de precisión necesita equipos y cobertura de rendimiento, alentando a los escritores directos a ofrecer cotización basada en smartphone a cosechadoras combinadas y tractores equipados con sensores. La menor densidad de población y los precios digitales competitivos atraen a hogares sensibles al precio, apoyando la adopción de líneas personales en Frisia y Drenthe.

Este de los Países Bajos crece de manera estable a medida que las exportaciones manufactureras a Alemania se expanden. El comercio transfronterizo obliga a las empresas a asegurar cobertura de carga y tránsito que cumpla con las normas de responsabilidad tanto holandesas como alemanas. Las zonas de industria pesada heredada aún llevan riesgos de deterioro ambiental, impulsando a jugadores especializados a suscribir pólizas de limpieza de contaminación. Los centros agritech en crecimiento en Overijssel y Gelderland necesitan extensiones cibernéticas y de retiro de productos para proveedores de maquinaria agrícola conectada. Sur de los Países Bajos, anclado por el corredor de alta tecnología de Eindhoven, registra crecimiento estable impulsado por seguros de cadena de suministro de semiconductores y protección de propiedad de I+D.

Panorama Competitivo

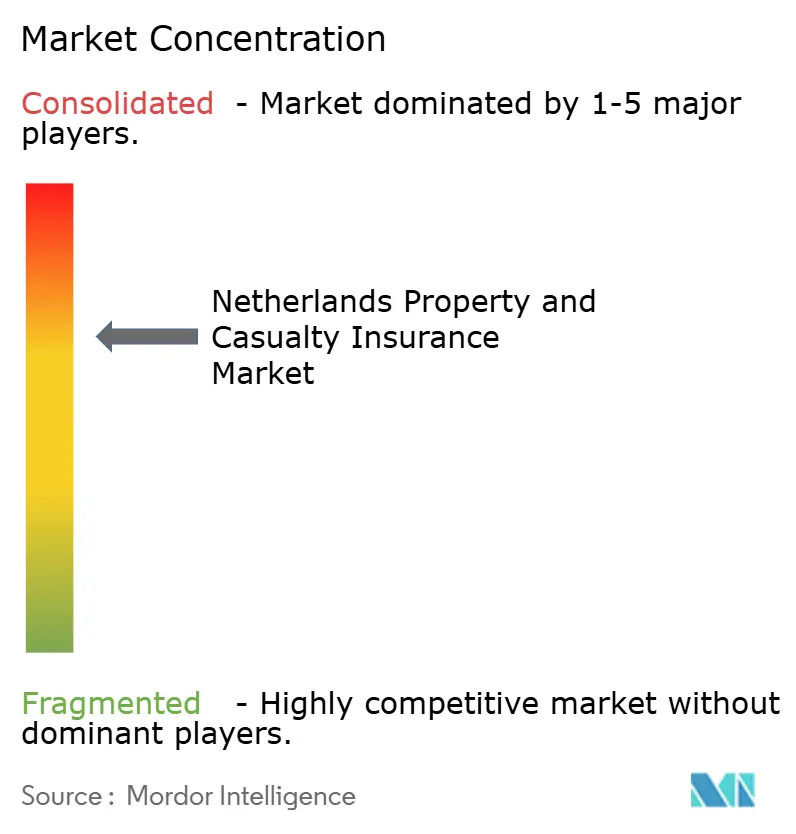

Las cinco principales aseguradoras capturaron casi dos tercios de las primas suscritas en 2024. La compra de Aegon Nederland por ASR en 2024 impulsa su penetración personal y comercial mientras eleva objetivos de eficiencia de ratio combinado de 92-94%. La adquisición de Quintes Holding por Brown & Brown introduce un consolidador internacional que aumenta la escala de corredores independientes a través de 18 oficinas holandesas. La inversión digital distingue a los líderes del mercado: KPMG encuentra que los jugadores habilitados por IA recortan ratios de costo 15-20%, mejorando la competitividad de precios en comparación con adoptantes más lentos.

La innovación de productos se centra en cobertura cibernética para PYME, soluciones climáticas paramétricas y redacción de pólizas vinculada a ESG que alinea las primas con hitos de sostenibilidad. La Alianza Eurapco permite a Achmea y socios europeos co-desarrollar plataformas de siniestros basadas en blockchain y APIs de seguros integrados. Las barreras regulatorias, incluyendo capital de Solvencia II y auditorías de riesgo TIC DORA, desalientan a las start-ups sin respaldo sólido de reaseguros, efectivamente protegiendo a los incumbentes. Especialistas de nicho como Chubb, Zurich y HDI tallan bolsillos rentables en casco marino, arte y responsabilidad de ciencias de la vida. El mercado de seguros de daños de los Países Bajos continúa atrayendo entrantes extranjeros a través de asociaciones MGA que suministran experiencia de suscripción sin exposición inmediata de balance.

Líderes de la Industria de Seguros de Daños de los Países Bajos

-

Achmea Schadeverzekeringen N.V

-

Nationale-Nederlanden Schadeverzekering Maatschappij N.V.

-

ASR Schadeverzekering N.V.

-

N.V. Univé Schade

-

Allianz Nederland Schadeverzekering NV

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Enero 2025: La Ley de Resiliencia Operacional Digital entró en vigor, mandatando informes anuales de contratos de proveedores TIC y elevando los costos de cumplimiento de todo el sector a 50-100 millones de EUR (52,5-105 millones de USD) mientras eleva los estándares de ciberresiliencia.

- Noviembre 2024: Brown & Brown cerró su compra de Quintes Holding B.V., agregando 700 empleados y 200.000 clientes a su huella europea.

- Junio 2024: El pool de seguros de inundación holandés obtuvo respaldo regulatorio, desbloqueando una corriente de prima anual de 800 millones de EUR (840 millones de USD) para jugadores de propiedad.

- Abril 2024: Ecclesia Netherlands compró una mayoría en BS&F Holding, fortaleciendo su especialismo del sector público a través de una plataforma IT para servicios de hogares de bajos ingresos.

Alcance del Informe del Mercado de Seguros de Daños de los Países Bajos

El seguro de daños es el tipo de cobertura que protege las cosas y propiedades del asegurado, como hogar, automóvil y otras pertenencias. También incluye cobertura de responsabilidad, que te protege si eres encontrado legalmente responsable por un accidente que causa lesiones a otra persona o daños a su propiedad.

Los seguros de daños en los Países Bajos están segmentados por tipo de producto y por canal de distribución. El tipo de producto del mercado se segmenta además en vehículo de motor, incendio, transporte y otros tipos de producto. El mercado por canal de distribución se segmenta además en agentes directos, corredores, en línea y otros canales de distribución.

El informe ofrece tamaño de mercado y pronósticos para el mercado de seguros de daños de los Países Bajos en valor (USD) para todos los segmentos anteriores.

| Líneas Personales | Auto de Pasajero Privado | |

| Propietarios de Vivienda | ||

| Responsabilidad Personal/Sombrilla | ||

| Otros Personales | ||

| Líneas Comerciales | Propiedad Comercial | |

| Auto Comercial | ||

| Responsabilidad General | ||

| Compensación de Trabajadores | ||

| Líneas Especializadas | Ciberseguridad | |

| Marina y Aviación | ||

| Responsabilidad Profesional | ||

| Construcción / Ingeniería | ||

| Directores y Funcionarios | ||

| Propiedad |

| Responsabilidad Civil / Daños |

| Especialidad y Emergentes |

| Agentes Independientes / Corredores |

| Agentes Cautivos / Exclusivos |

| Respuesta Directa y En Línea |

| Bancaseguros y Afinidad |

| Agentes Generales Administradores (MGA) / Mayoristas |

| Plataformas Integradas / de Socios |

| Individuos |

| Micro y Pequeñas Empresas |

| Empresas de Mercado Medio |

| Grandes Corporaciones |

| Sector Público y Sin Fines de Lucro |

| Randstad |

| Norte de los Países Bajos |

| Este de los Países Bajos |

| Por Línea de Seguros (Valor) | Líneas Personales | Auto de Pasajero Privado | |

| Propietarios de Vivienda | |||

| Responsabilidad Personal/Sombrilla | |||

| Otros Personales | |||

| Líneas Comerciales | Propiedad Comercial | ||

| Auto Comercial | |||

| Responsabilidad General | |||

| Compensación de Trabajadores | |||

| Líneas Especializadas | Ciberseguridad | ||

| Marina y Aviación | |||

| Responsabilidad Profesional | |||

| Construcción / Ingeniería | |||

| Directores y Funcionarios | |||

| Por Tipo de Cobertura (Valor) | Propiedad | ||

| Responsabilidad Civil / Daños | |||

| Especialidad y Emergentes | |||

| Por Canal de Distribución (Valor) | Agentes Independientes / Corredores | ||

| Agentes Cautivos / Exclusivos | |||

| Respuesta Directa y En Línea | |||

| Bancaseguros y Afinidad | |||

| Agentes Generales Administradores (MGA) / Mayoristas | |||

| Plataformas Integradas / de Socios | |||

| Por Usuario Final (Valor) | Individuos | ||

| Micro y Pequeñas Empresas | |||

| Empresas de Mercado Medio | |||

| Grandes Corporaciones | |||

| Sector Público y Sin Fines de Lucro | |||

| Por Región | Randstad | ||

| Norte de los Países Bajos | |||

| Este de los Países Bajos | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de seguros de daños de los Países Bajos?

El mercado alcanzó 77,49 mil millones de USD en 2025 y se proyecta que aumente a 101,30 mil millones de USD en 2030, reflejando una TCAC del 5,51%.

¿Qué segmento se está expandiendo más rápido dentro del mercado de seguros de daños de los Países Bajos?

Las líneas especializadas y emergentes, notablemente productos de ciberseguridad y riesgo climático, están creciendo a una TCAC del 6,75% hasta 2030.

¿Qué tan dominantes son los corredores independientes en la distribución P&C holandesa?

Los agentes independientes y corredores mantuvieron el 61,65% de la prima de 2024, sin embargo las plataformas de seguros integrados están ganando terreno con una TCAC del 4,56%.

¿Cómo afecta DORA a las aseguradoras holandesas?

La Ley de Resiliencia Operacional Digital, efectiva desde enero de 2025, obliga a las aseguradoras a cumplir con supervisión estricta de riesgo TIC e informes de proveedores terceros, elevando los costos de cumplimiento pero mejorando la ciberresiliencia.

Última actualización de la página el: