Análisis de mercado de placas de circuito impreso (PCB)

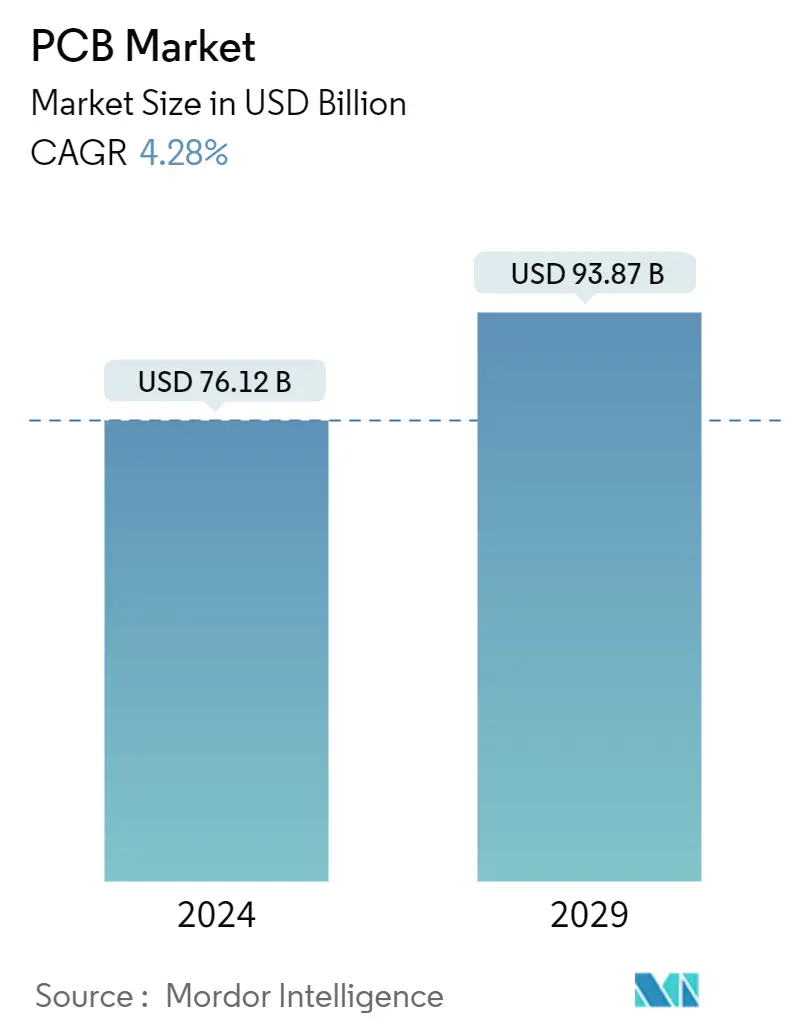

El tamaño del mercado de PCB se estima en 76,12 mil millones de dólares en 2024 y se espera que alcance los 93,87 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 4,28% durante el período previsto (2024-2029).

El mercado está experimentando un rápido crecimiento porque la mayoría de los dispositivos electrónicos modernos contienen placas de circuito impreso (PCB), lo que reduce el tamaño de todos los productos y los hace más rentables. PCB (placa de circuito impreso) es un componente electrónico clave que admite el ensamblaje de otros componentes electrónicos y aumenta la interconexión de circuitos. Se la llama la madre de los productos electrónicos y es vital para la industria electrónica. 5G, Internet de las cosas, Internet de los vehículos, Internet de las cosas (IoT) industrial y la inteligencia artificial están liderando las tendencias y desarrollos actuales en torno a los productos electrónicos.

- Con la maduración de la demanda de productos electrónicos, hubo una disminución significativa en las ventas de productos electrónicos de consumo hasta finales del año fiscal 2023. Ha habido una disminución de la demanda de teléfonos inteligentes, cámaras, PC y tabletas debido a la inflación, la baja demanda de productos electrónicos de consumo, e incertidumbres macroeconómicas. La demanda mundial de teléfonos inteligentes y tabletas experimentó un crecimiento estable en 2023, lo que provocó una disminución de los pedidos de PCB. Sin embargo, se espera que la demanda gane impulso en 2024.

- La miniaturización de los componentes electrónicos ha hecho posible construir pequeños dispositivos informáticos portátiles y de mano que se pueden llevar a cualquier parte. Como resultado, los dispositivos más pequeños y livianos con altas capacidades de procesamiento se están volviendo más portátiles, ya que sus componentes pueden integrarse fácilmente (por ejemplo, en bolsas de ropa) y transportarse durante largos períodos de tiempo.

- La creciente demanda de placas de circuito impreso (PCB) se puede atribuir a las crecientes necesidades de diversas industrias de usuarios finales. Los PCB son componentes críticos de los dispositivos electrónicos modernos, incluidos teléfonos inteligentes, tabletas, computadoras portátiles y consolas de juegos. A medida que la demanda de estos dispositivos sigue aumentando, también aumenta la demanda de PCB de alta calidad para respaldar sus funcionalidades.

- Es necesario abordar de inmediato la creciente preocupación por los desechos electrónicos, como las placas de circuito impreso (PCB). Los PCB contienen diversos materiales peligrosos, incluidos plomo, mercurio, cadmio y retardantes de llama bromados. Si se eliminan de forma inadecuada, estas sustancias pueden filtrarse al suelo y al agua, representando así una amenaza para la salud humana y el medio ambiente.

- La pandemia de COVID-19 afectó al mercado mundial de semiconductores. Los bloqueos y cierres de plantas de semiconductores durante la pandemia provocaron una escasez extrema de suministro. Las precauciones gubernamentales para apoyar a los sectores automotriz y de semiconductores en todo el mundo revivieron gradualmente la industria en la era pospandémica.

Tendencias del mercado de placas de circuito impreso (PCB)

Se espera que el segmento de electrónica de consumo tenga una cuota de mercado significativa

- Los PCB han demostrado ser muy adecuados para la electrónica de consumo portátil debido a su pequeño tamaño y características livianas. El crecimiento y la eficiencia de la industria del ensamblaje de PCB se pueden atribuir a la importante dependencia de los productos electrónicos de consumo de placas de circuito impreso bien diseñadas y ensambladas. Al incorporar PCB de alto rendimiento de manera efectiva, se pueden optimizar varios dispositivos electrónicos de consumo para realizar las tareas cotidianas sin problemas. La indispensabilidad de los PCB se extiende a una amplia gama de productos electrónicos de consumo, como teléfonos inteligentes, televisores, computadoras portátiles y consolas de juegos, debido a su diseño compacto y su capacidad para acomodar circuitos complejos.

- A medida que avanza la evolución de los dispositivos electrónicos de consumo, las placas de circuito impreso (PCB) y los sistemas de procesamiento que los impulsan también han avanzado. Hoy en día, los usuarios de electrónica de consumo priorizan aspectos prácticos como la durabilidad, la velocidad de procesamiento y la duración de la batería. Buscan dispositivos que sean resistentes a roturas, impermeables y diseñados para resistir daños. Las placas de circuito impreso flexibles (PCB), también conocidas como placas de circuito flexible, se están incorporando en los diseños de productos electrónicos de consumo para satisfacer estas demandas.

- Las placas de circuito flexibles poseen un mayor grado de elasticidad física en comparación con las placas de circuito impreso convencionales, lo que permite a los fabricantes instalarlas en esquinas y curvas con un cableado mínimo. Como resultado, los dispositivos que incorporan PCB flexibles pueden soportar condiciones más severas y minimizar el riesgo de contaminación y daños en la conexión. Si bien los PCB flexibles se han utilizado principalmente en los campos médico, militar y aeroespacial, los fabricantes de equipos originales de electrónica de consumo ahora están creando dispositivos más robustos con placas de circuito flexibles.

- Se espera que aumente la integración de PCB rígido-flexibles en teléfonos móviles plegados debido a los componentes flexibles que soportan el mecanismo de flexión sin afectar la funcionalidad del dispositivo. Además, el crecimiento del mercado de estos PCB puede verse impulsado por los rápidos avances en las tecnologías de teléfonos inteligentes. Se espera que la creciente adopción de teléfonos inteligentes en todo el mundo y los continuos avances en las tecnologías de teléfonos inteligentes contribuyan al crecimiento de los PCB rígidos-flexibles.

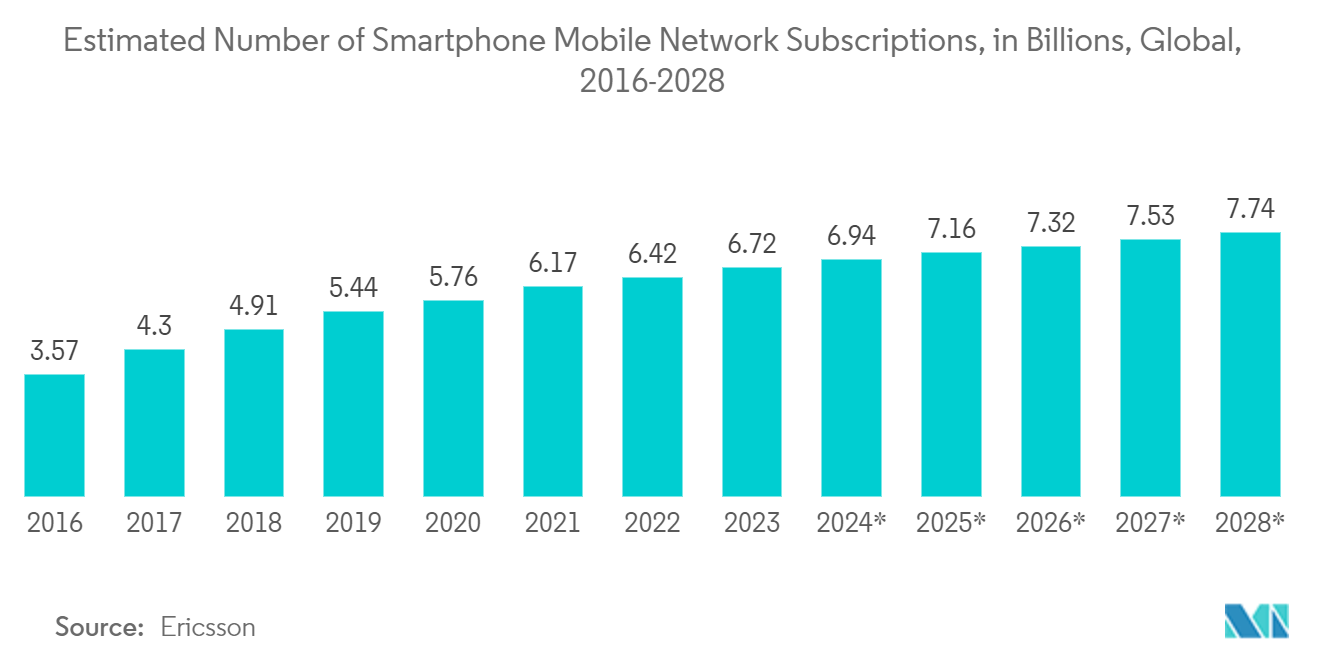

- Ericsson informó que el número mundial de suscripciones a redes móviles para teléfonos inteligentes fue de casi 6.400 millones en 2022, y se espera que supere los 7.700 millones en 2028. China, India y Estados Unidos lideran en términos del mayor número de redes móviles para teléfonos inteligentes. suscripciones. Los hallazgos de Ericsson enfatizan que, aunque las ventas se estabilizaron en 2022, se prevé que el aumento del precio de venta promedio de los teléfonos inteligentes fortalezca el mercado en los próximos años. Estos importantes acontecimientos mejorarán las perspectivas del mercado.

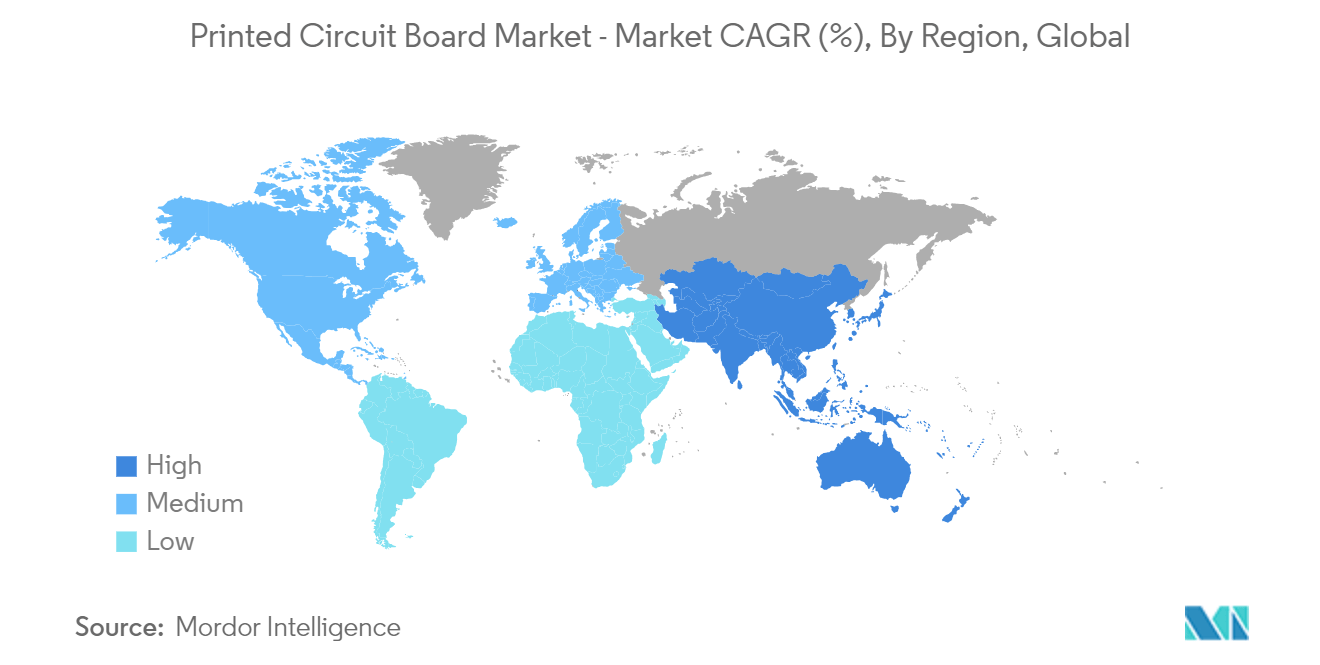

Se espera que la región de Asia y el Pacífico sea testigo de un crecimiento significativo

- La región de Asia y el Pacífico ha estado dominando el mercado de PCB, debido a la presencia de los principales fabricantes y actores en China, Taiwán, Corea del Sur y Japón. Con el rápido desarrollo de la industria electrónica de China, muchos fabricantes chinos de PCB se han convertido en actores líderes en el mercado mundial de PCB. Los fabricantes chinos de PCB tienen una cuota de mercado total del 54,76% en la región de Asia y el Pacífico. Estos fabricantes ofrecen una amplia gama de servicios y capacidades, incluido el diseño, la fabricación y el ensamblaje de PCB, junto con precios competitivos y tiempos de respuesta rápidos. Algunos de los principales actores son JLCPCB, Graperain, Fulltronics, YMS PCB Assembly y Hitech Circuits.

- En la actualidad, hay alrededor de 2500 fabricantes de PCB en China. La industria de PCB en China se distribuye principalmente en el delta del río Perla, el delta del río Yangtze y el borde de Bohai. Estas áreas son los centros de grandes componentes del mercado, buenas condiciones de transporte y buenas condiciones de agua y electricidad.

- Las principales razones que impulsan el crecimiento del mercado de PCB en China son los menores costos generales y una mayor eficiencia de gestión. Aunque el dividendo demográfico de China está llegando a su fin, el costo laboral sigue siendo más bajo que el de Japón, Corea del Sur, Taiwán, la Unión Europea y Estados Unidos. Los esquemas de protección ambiental, los sindicatos y los sectores de bienestar de China consumen relativamente menos fondos. Además, como país fabricante más grande del mundo, la industria de PCB de China tiene una cadena industrial completa que va desde láminas de cobre hasta fibra de vidrio, resina, laminados revestidos de cobre y PCB.

- Beneficiándose de su posición como mayor productor de PCB del mundo y del vigoroso desarrollo de productos terminales electrónicos, la industria de PCB de China está siendo testigo de una rápida tendencia de desarrollo y crecimiento. La industria de la información electrónica es un pilar estratégico y líder para el desarrollo industrial clave de China. La industria de PCB, al ser la piedra angular del desarrollo de la industria de la información electrónica, se ha convertido en uno de los sectores más venerados en China. En los últimos años, China ha promulgado políticas como Fomento de tecnologías y productos importados (edición de 2016) y Catálogo de orientación para el ajuste de la estructura industrial (edición de 2019) para fomentar el desarrollo de la industria de PCB.

- Los datos empíricos de asociaciones industriales acreditadas subrayan el dominio continuo de Taiwán sobre los valores de producción mundial de PCB. Taiwán tenía una cuota de mercado del 15,31 % y un valor de ingresos de mercado de 11.050 millones de dólares en 2022, y se espera que el país registre una tasa compuesta anual del 3,66 % durante el período previsto. Los fabricantes de PCB de Corea del Sur han superado a sus homólogos japoneses, asegurando la tercera posición en el mercado regional.

- Según el profundo análisis proporcionado por la Asociación de Circuitos Impresos de Taiwán (TPCA), las industrias de PCB de Japón y Corea del Sur, al aprovechar su destreza en el diseño de productos terminales, han realizado una transición estratégica de productos de gama baja a media. La atención se ha desplazado hacia ámbitos de alta tecnología, como las placas flexibles y los PCB con umbrales técnicos elevados. Japón se ha convertido ahora en el segundo mayor productor mundial de placas flexibles y el tercer mayor productor de PCB tradicionales que se aplican ampliamente en sectores críticos, como los semiconductores, las comunicaciones y la electrónica automotriz.

Descripción general de la industria de placas de circuito impreso (PCB)

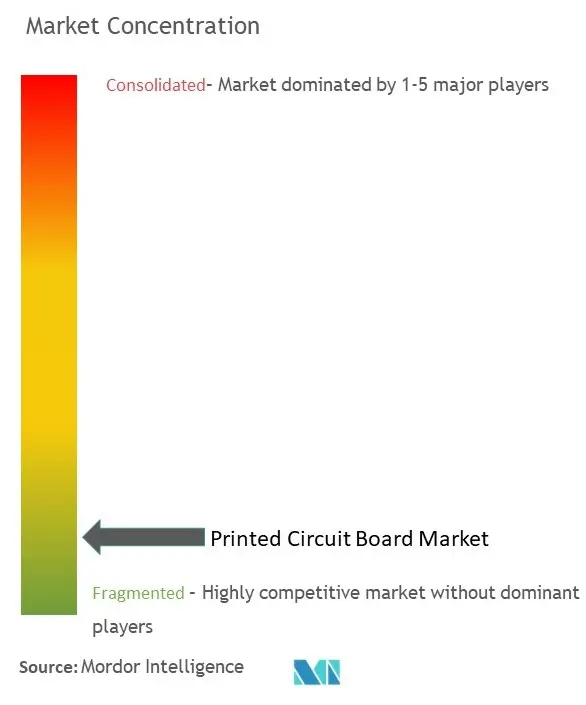

El mercado de PCB está muy fragmentado, con la presencia de importantes actores como Jabil Inc., Wurth Elektronik Group (Wurth Group), TTM Technologies Inc., Becker Muller Circuit Printing GmbH y Advanced Circuits Inc. Los principales actores del mercado son adoptar estrategias como asociaciones y adquisiciones para mejorar su oferta de productos y obtener ventajas competitivas sostenibles.

- Noviembre de 2023 Jabil Inc. inauguró su tercera instalación de producción en la ciudad de Chihuahua, México, lo que marca un hito en el crecimiento continuo y el compromiso de la empresa con la región. La planta, con una superficie de más de 250.000 pies cuadrados, desempeñará un papel fundamental en el apoyo a los clientes de los sectores de energía, automoción, transporte, atención sanitaria, impresión digital y comercio minorista. Esta nueva instalación mejoraría la eficiencia operativa y la flexibilidad, además de impulsar la capacidad de la región para ofrecer productos de alta calidad.

- Noviembre de 2023 Würth Elektronik Group lanzó el proyecto de investigación llamado HyPerStripes. Se centra principalmente en PCB flexibles y estirables con capacidades de procesamiento rollo a rollo para permitir componentes electrónicos prácticamente infinitos con finas estructuras miniaturizadas. El proyecto HyPerStripes (bandas electrónicas híbridas integradas de alto rendimiento) aborda estas limitaciones mediante el desarrollo de tecnologías y procesos de producción para sistemas electrónicos largos, inteligentes y flexibles que puedan reemplazar los cables convencionales. El objetivo de este proyecto es desarrollar soportes de circuitos extensibles en longitudes de más de un metro para proporcionar productos rentables y mantener las tecnologías de fabricación correspondientes.

Líderes del mercado de placas de circuito impreso (PCB)

Jabil Inc.

Wurth elektronik group (Wurth group)

TTM Technologies Inc.

Becker & Muller Circuit Printing GmbH

Advanced Circuits Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de placas de circuito impreso (PCB)

- Noviembre de 2023 TTM Technologies Inc. anunció que la compañía seleccionó el estado de Nueva York como ubicación para una nueva instalación de fabricación de alta tecnología totalmente nueva. Se espera que la instalación propuesta impulse la capacidad de producción nacional de PCB ultra-HDI (interconexión de alta densidad) para cumplir con los requisitos de seguridad nacional. Además, esta instalación se convertirá en la instalación más sostenible de TTM en Norteamérica.

- Julio de 2023 como resultado de un proyecto conjunto financiado por BMWK y la Universidad Técnica de Berlín, Becker Müller presentó una tecnología que permite fabricar sistemas de alta frecuencia y alto rendimiento utilizando líneas de señal inteligentes dentro de tecnologías estándar de placas de circuito impreso.. La premisa central del proyecto era el uso de maquinaria de producción existente en las operaciones de fabricación de PCB junto con la búsqueda de una solución con costes optimizados.

Segmentación de la industria de placas de circuito impreso (PCB)

El estudio rastrea los ingresos acumulados a través de las ventas de placas de circuito impreso (PCB) por varios actores en el mercado global. El estudio también rastrea los parámetros clave del mercado, los factores de influencia subyacentes en el crecimiento y los principales proveedores que operan en la industria, que representan las estimaciones del mercado y las tasas de crecimiento. El estudio analiza más a fondo el impacto general de COVID-19 y otros factores macroeconómicos en el mercado global. El alcance de este informe abarca el dimensionamiento y las previsiones para los distintos segmentos del mercado.

El mercado de placas de circuito impreso (PCB) se segmenta en tipo (una cara, doble cara, multicapa y HDI), sustrato (rígido, flexible y rígido-flexible), industria de usuario final (electrónica industrial, atención médica). , aeroespacial y defensa, automoción, TI y telecomunicaciones, y electrónica de consumo) y geografía (América del Norte, Europa, Asia-Pacífico y resto del mundo). El informe ofrece las previsiones de mercado y los tamaños de estos segmentos en términos de sus valores (USD).

| De un solo lado |

| Doble cara |

| Multicapa |

| IDH |

| Rígido |

| Flexible |

| Rígido-Flex |

| Electrónica Industrial |

| Cuidado de la salud |

| Aeroespacial y Defensa |

| Automotor |

| TI y telecomunicaciones |

| Electrónica de consumo |

| Otras industrias de usuarios finales |

| América del norte |

| Europa |

| Asia Pacífico |

| Resto del mundo |

| Por tipo | De un solo lado |

| Doble cara | |

| Multicapa | |

| IDH | |

| Por sustrato | Rígido |

| Flexible | |

| Rígido-Flex | |

| Por industria de usuarios finales | Electrónica Industrial |

| Cuidado de la salud | |

| Aeroespacial y Defensa | |

| Automotor | |

| TI y telecomunicaciones | |

| Electrónica de consumo | |

| Otras industrias de usuarios finales | |

| Por geografía | América del norte |

| Europa | |

| Asia Pacífico | |

| Resto del mundo |

Preguntas frecuentes sobre investigación de mercado de placas de circuito impreso (PCB)

¿Qué tamaño tiene el mercado de PCB?

Se espera que el tamaño del mercado de PCB alcance los 76,12 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 4,28% hasta alcanzar los 93,87 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de PCB?

En 2024, se espera que el tamaño del mercado de PCB alcance los 76,12 mil millones de dólares.

¿Quiénes son los actores clave en el mercado PCB?

Jabil Inc., Wurth elektronik group (Wurth group), TTM Technologies Inc., Becker & Muller Circuit Printing GmbH, Advanced Circuits Inc. son las principales empresas que operan en el mercado de PCB.

¿Cuál es la región de más rápido crecimiento en el mercado de PCB?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de PCB?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de PCB.

¿Qué años cubre este mercado de PCB y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de PCB se estimó en 72,86 mil millones de dólares. El informe cubre el tamaño histórico del mercado de PCB para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de PCB para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de PCB

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de PCB en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de PCB incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.

.webp)