Tamaño y Participación del Mercado de Síntesis de Péptidos

Análisis del Mercado de Síntesis de Péptidos por Mordor Intelligence

El tamaño del mercado de síntesis de péptidos alcanzó USD 0,95 mil millones en 2025 y se proyecta que suba a USD 1,29 mil millones en 2030, reflejando una TCAC del 6,35%. La fuerte demanda de fármacos basados en péptidos, su especificidad superior hacia objetivos, y menor toxicidad sistémica comparada con moléculas pequeñas son los principales motores de crecimiento. La síntesis de péptidos en fase sólida asistida por microondas (SPPS) ha comprimido los tiempos de reacción de horas a minutos mientras eleva las purezas en bruto por encima del 90%, mejorando considerablemente la productividad de manufactura. Las organizaciones de desarrollo y manufactura por contrato (CDMOs) están invirtiendo fuertemente-solo CordenPharma ha comprometido €900 millones para expandir la capacidad de producción de GLP-1-para satisfacer las crecientes órdenes de péptidos metabólicos y oncológicos. Las agencias regulatorias continúan fomentando la innovación, evidenciado por la aprobación de la FDA de EE.UU. de cuatro terapéuticos peptídicos novedosos en 2024 y su mantenimiento de vías de aprobación acelerada para péptidos complejos.

Conclusiones Clave del Informe

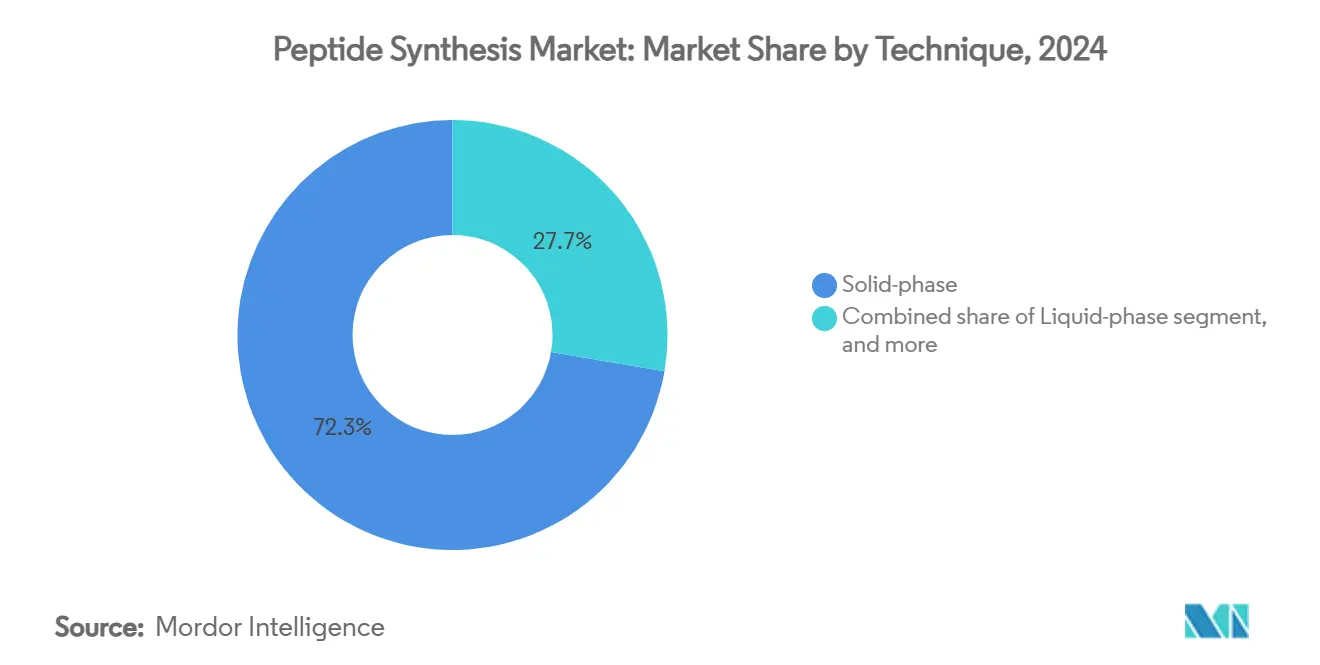

- Por técnica, la síntesis en fase sólida lideró con 72,34% de participación de ingresos en 2024; los métodos libres de células y enzimáticos están en curso para una TCAC del 8,54% hasta 2030.

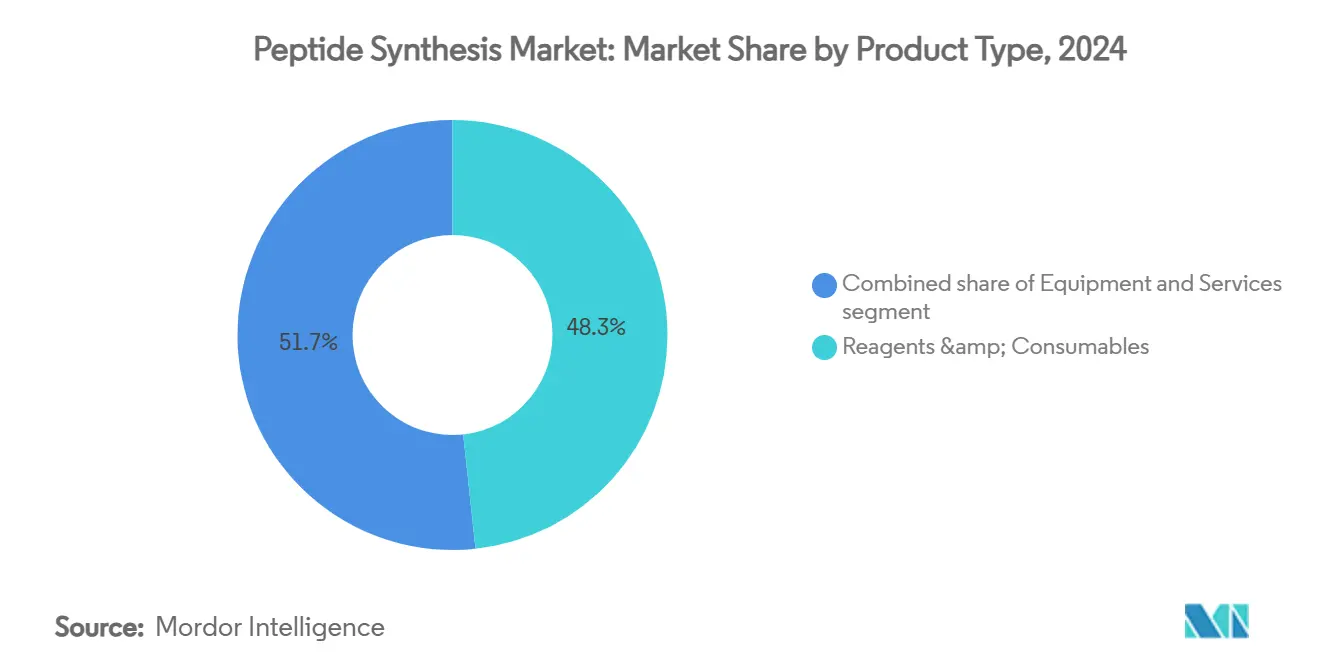

- Por tipo de producto, los reactivos y consumibles representaron el 48,34% del tamaño del mercado de síntesis de péptidos en 2024, mientras que los servicios se proyectan expandir a una TCAC del 8,76% hasta 2030.

- Por usuario final, las compañías farmacéuticas y biotecnológicas mantuvieron el 54,16% del tamaño del mercado de síntesis de péptidos en 2024; los CDMOs y CROs están avanzando a una TCAC del 9,54% hasta 2030.

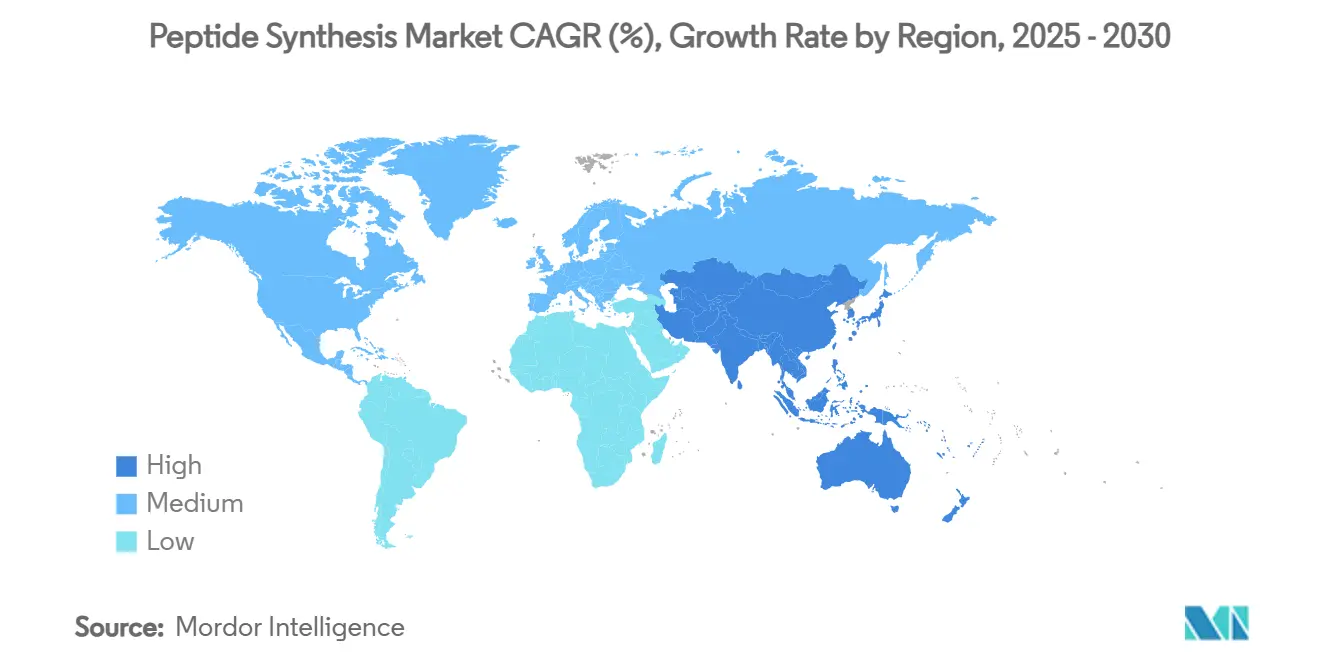

- Por geografía, América del Norte comandó el 40,56% de participación del tamaño del mercado de síntesis de péptidos en 2024, mientras que Asia-Pacífico está ascendiendo a una TCAC del 7,65% hasta 2030.

Tendencias e Perspectivas del Mercado Global de Síntesis de Péptidos

Análisis del Impacto de Impulsores

| Impulsor | % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Creciente aceptación de terapéuticos basados en péptidos | +2.1% | Global, tracción temprana en América del Norte y UE | Mediano plazo (2-4 años) |

| Creciente prevalencia de enfermedades crónicas | +1.8% | Global, concentrada en mercados desarrollados | Largo plazo (≥4 años) |

| Avances en tecnologías de fase sólida y automatizadas | +1.5% | Global, derrame desde centros tecnológicos | Corto plazo (≤2 años) |

| Expansión de servicios CDMO | +1.3% | Núcleo Asia-Pacífico, derrame a América del Norte | Mediano plazo (2-4 años) |

| Creciente financiamiento gubernamental y privado en investigación de ciencias de la vida | +1.0% | América del Norte, Europa, clusters de innovación selectos de Asia-Pacífico | Corto plazo (≤2 años) |

| Apoyo regulatorio para aprobación acelerada de péptidos | +0.9% | Estados Unidos, Unión Europea, Japón | Corto plazo (≤2 años) |

| Fuente: Mordor Intelligence | |||

Creciente Aceptación de Terapéuticos Basados en Péptidos

Los reguladores han respaldado péptidos con más de 110 aprobaciones globalmente a 2024, validando su valor clínico e impulsando el mercado de síntesis de péptidos. La FDA de EE.UU. aprobó cuatro nuevos fármacos peptídicos en 2024-como imetelstat y olezarsen-señalando confianza en la modalidad. Los agonistas del receptor GLP-1 blockbuster, incluyendo semaglutide y tirzepatide, han estimulado más de USD 1 mil millones en adiciones de capacidad CDMO a través de Europa y América del Norte. La oncología está siguiendo el ejemplo; 177Lu-DOTATATE ejemplifica cómo los conjugados péptido-fármaco entregan radioterapéuticos dirigidos con menos efectos fuera del objetivo. Las designaciones de vía rápida y la guía de péptidos sintéticos de la EMA acortan los ciclos de aprobación, estimulando los pipelines de I+D. Colectivamente, estos factores agregan un estimado de +2,1% a la TCAC proyectada.

Creciente Prevalencia de Enfermedades Crónicas que Requieren Terapias Dirigidas

Los trastornos metabólicos, cáncer y enfermedades neurodegenerativas están aumentando mundialmente, elevando la demanda de fármacos de precisión donde los péptidos sobresalen. El mercado global de terapéuticos peptídicos subió de USD 33,3 mil millones en 2021 a USD 39,3 mil millones en 2024 y está en camino de alcanzar USD 68,7 mil millones en 2030, reflejando la incidencia de enfermedades crónicas. Más de 150 péptidos en investigación ahora abordan proteínas previamente "no drogables", ayudados por químicas como ciclización y PEGilación que extienden la vida media y permiten dosificación semanal. Una población global que envejece amplifica la necesidad porque los perfiles de toxicidad reducida convienen a pacientes mayores y polimórbidos. Los cuerpos regulatorios están publicando marcos de calidad específicos para péptidos, reduciendo barreras para indicaciones de enfermedades crónicas. El efecto combinado contribuye un estimado de +1,8% a la TCAC.

Avances en Tecnologías de Síntesis en Fase Sólida y Automatizada

La SPPS asistida por microondas reduce los ciclos de acoplamiento de horas a minutos, elevando la pureza en bruto por encima del 90% y comprimiendo los tiempos de entrega a días[1]ACS Central Science Editors, "Microwave-Assisted SPPS Improves Throughput," ACS Central Science, acs.org. La plataforma Liberty PRIME de CEM emplea lavado de gas del espacio superior, eliminando bases de desprotección volátiles y elevando la pureza final hasta un 25% comparado con equipos heredados. El sistema PepPower de GenScript entrega ≥95% de fidelidad de secuencia para péptidos tan largos como 200 aminoácidos en tan solo cinco días. Los algoritmos de aprendizaje automático ahora predicen puntos críticos de agregación en tiempo real, recortando fallas de síntesis y desperdicios. Estos avances mejoran la escalabilidad, permitiendo lotes de escala de kilogramos bajo cGMP, y colectivamente agregan aproximadamente +1,5% a la TCAC.

Expansión de Servicios de Desarrollo y Manufactura por Contrato

PolyPeptide Group creció los ingresos del H2 2023 43% y apunta a duplicar la facturación de 2023 para 2028, ejemplificando la creciente demanda de externalización. Los CDMOs de Asia-Pacífico se están expandiendo más rápido; BioDuro abrió un sitio en Shanghai con capacidad de escala de kilogramos, mientras SK pharmteco está invirtiendo USD 260 millones en Corea del Sur. Los proveedores chinos presentaron más archivos maestros de fármacos peptídicos ante la FDA que sus pares estadounidenses o europeos en 2024, reflejando sistemas de calidad en maduración. Los paquetes de servicios de extremo a extremo-desde descubrimiento hasta llenado-acabado comercial-reducen los cronogramas de patrocinadores y desembolso de capital. Colectivamente, los servicios externalizados agregan aproximadamente +1,3% a la TCAC proyectada.

Análisis del Impacto de Restricciones

| Análisis del Impacto de Restricciones | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Altos costos de producción y desafíos de escalabilidad | −1.2% | Global, pronunciado en mercados emergentes | Largo plazo (≥4 años) |

| Requisitos regulatorios y de calidad estrictos | −0.8% | Global, marcos de cumplimiento variables | Mediano plazo (2-4 años) |

| Disponibilidad limitada de materias primas especializadas | −0.7% | Global, agudo en regiones con cadenas de suministro nacientes | Corto plazo (≤2 años) |

| Competencia de moléculas pequeñas y biológicos | −0.6% | Global, específico por área terapéutica | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Altos Costos de Producción y Desafíos de Escalabilidad

La SPPS genera aproximadamente 13.000 kg de desechos por kilogramo de péptido, comparado con 168-308 kg para APIs de moléculas pequeñas, inflando las facturas de disposición de solventes y huellas ambientales. Las materias primas representan 60-70% del costo de bienes, ya que los aminoácidos especializados y reactivos de acoplamiento permanecen costosos y propensos a interrupciones de suministro. La purificación puede triplicar el tiempo total de producción; los ciclos de HPLC preparativa consumen grandes volúmenes de solvente, aunque las tecnologías emergentes de gradiente multicolumna prometen cortes de solvente del 50%. Los dolores de cabeza de escalamiento se intensifican más allá de 30 aminoácidos, donde los acoplamientos incompletos y secuencias de deleción aumentan. Los gastos de capital para laboratorios dedicados de kilos a menudo exceden USD 50 millones, extendiendo los cronogramas de punto de equilibrio para firmas más pequeñas. Juntos estos problemas ejercen un arrastre de -1,2% en la TCAC.

Requisitos Regulatorios y de Calidad Estrictos

La FDA ahora exige evaluaciones de riesgo de inmunogenicidad y perfilado detallado de impurezas para péptidos sintéticos, elevando las cargas analíticas. Las directrices de la EMA requieren divulgación completa de impurezas relacionadas con procesos, forzando a los fabricantes a validar controles de limpieza y contaminación cruzada a niveles de microgramos[2]European Medicines Agency, "Guideline on Synthetic Peptide APIs," ema.europa.eu. Las prohibiciones globales de compuestos peptídicos de seguridad incierta, como la prohibición de la FDA de 2024 del BPC-157 en farmacias de compuestos, ilustran vigilancia elevada. Los costos de cumplimiento aumentan mientras las firmas agregan pruebas de liberación en tiempo real y plataformas de integridad de datos, consumiendo 15-20% de los presupuestos anuales de manufactura. Las expectativas GMP regionales variadas complican las cadenas de suministro multisitio, creando un arrastre estimado de -0,8% en la TCAC.

Análisis de Segmentos

Por Técnica: La Innovación de Microondas Impulsa la Evolución de la Síntesis

La síntesis en fase sólida retuvo el 72,34% de la participación del mercado de síntesis de péptidos en 2024 debido a la química de procesos madura y amplia disponibilidad de reactivos. Se proyecta que el tamaño del mercado de síntesis de péptidos para SPPS avance a una TCAC del 5,8% hasta 2030 mientras los fabricantes retrofitan instrumentos más antiguos con reactores de microondas que elevan las eficiencias de acoplamiento y reducen drásticamente los volúmenes de solvente. Las líneas SPPS automatizadas ahora logran rendimientos escalonados del 95% para secuencias hasta 200 residuos, habilitando lotes de escala de kilogramos bajo cGMP. La síntesis en fase líquida permanece viable para péptidos cortos que demandan bajo costo de bienes, aunque su participación es estable en lugar de expandirse. Las adaptaciones de flujo continuo de SPPS están entrando en pruebas comerciales, prometiendo productividad volumétrica aún mayor y tasas de recuperación de solvente que se acercan al 80%.

La síntesis libre de células y enzimática, aunque comenzando desde una base más pequeña, es la técnica de crecimiento más rápido a una TCAC del 8,54% mientras los mandatos de química verde ganan tracción. Las firmas de ingeniería de proteínas han escalado plataformas libres de células que evitan la fermentación, recortando tiempos de entrega en 30% y reduciendo el consumo de agua en 70%. La ligación enzimática ofrece estereo-selectividad casi perfecta bajo condiciones ambientales, produciendo menos subproductos y facilitando la purificación aguas abajo. Las rutas quimio-enzimáticas híbridas han producido péptidos lazo estables con biodisponibilidad oral mejorada, estimulando el interés farmacéutico en andamios novedosos. Las credenciales ISO 14001 se están convirtiendo en prerrequisitos de contrato, posicionando métodos eco-amigables para capturar nuevos contratos de externalización. Se espera que la convergencia del diseño digital, tecnología de flujo y biocatálisis erosione el dominio de SPPS más allá de 2030.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Producto: El Segmento de Servicios Capitaliza las Tendencias de Externalización

Los reactivos y consumibles comandaron el 48,34% del mercado de síntesis de péptidos en 2024, reflejando la demanda continua de aminoácidos protegidos, resinas y agentes de acoplamiento. Los aminoácidos no canónicos-esenciales para péptidos macrocíclicos y grapados-obtienen primas hasta 5× los residuos estándar, amortiguando márgenes a pesar de la presión de commodities en el inventario básico Fmoc. Los proveedores de resina están lanzando soportes de poliestireno reciclables que reducen los desechos en 20%, alineándose con objetivos de sostenibilidad de patrocinadores. Las escaseces de solvente en 2024 provocaron estrategias de doble abastecimiento, beneficiando a distribuidores con almacenes globales capaces de entregas justo a tiempo.

Los servicios registraron el crecimiento más rápido a una TCAC del 8,76% mientras los compradores biofarmacéuticos descargan química compleja, validación analítica y documentación GMP. La síntesis de péptidos personalizados ahora abarca cantidades de investigación de miligramos hasta APIs comerciales de múltiples kilogramos, difuminando los niveles de servicio tradicionales. La construcción de GLP-1 de €900 millones de CordenPharma destaca la intensidad de capital y los fuertes libros de órdenes futuras que sustentan este subsegmento. Los servicios de modificación post-traduccional-PEGilación, glicosilación y lipidación-se están expandiendo 10% anualmente porque los péptidos modificados aseguran mejores vidas medias y penetración tisular. Las ventas de equipos permanecen cíclicas pero son impulsadas por sintetizadores habilitados con IA y patines HPLC preparativo de alto rendimiento que cortan tiempos de ciclo 40%. Mientras los ecosistemas de externalización maduran, se pronostica que los ingresos de servicios superen las ventas de reactivos justo más allá del horizonte 2030.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: Los CDMOs Emergen como Catalizadores de Crecimiento

Las compañías farmacéuticas y biotecnológicas mantuvieron el 54,16% de la demanda de 2024, comprando péptidos para cribado preclínico, ensayos clínicos y APIs comerciales. El gasto en I+D promedió 17% de los ingresos del segmento en 2025, con péptidos macrocíclicos y radiomarcados atrayendo los presupuestos más grandes. La expansión de USD 2,7 mil millones de la alianza PeptiDream de Novartis subraya el entusiasmo de gran capitalización por bibliotecas macrocíclicas. Los pipelines de oncología, metabólicos y cardiología juntos representaron casi el 70% de las presentaciones IND de péptidos terapéuticos en 2024.

Los CDMOs y CROs están escalando más rápido a una TCAC del 9,54%, reflejando un giro estratégico hacia modelos de negocio ligeros en activos por parte de patrocinadores. El objetivo de PolyPeptide Group de duplicar los ingresos de 2023 para 2028 ilustra cómo la capacidad especializada obtiene contratos sustanciales a largo plazo. Los proveedores asiáticos han capturado una participación creciente ofreciendo ahorros de costos hasta 30% y cronogramas de transferencia de tecnología de vía rápida. Los laboratorios académicos continúan comprando cantidades de miligramos para estudios de mecanismos, mientras las firmas de diagnósticos aprovechan péptidos marcados con isótopos estables para ensayos de espectrometría de masas. Los productores de alimentos y nutracéuticos están entrando al mercado por péptidos bioactivos con claims antihipertensivos y de refuerzo inmune, aunque las vías regulatorias permanecen opacas. Las marcas de cosméticos están usando péptidos cortos para sueros anti-envejecimiento, asociándose con firmas de contrato para gestionar escalamiento y expedientes regulatorios. A través de todas las verticales, la mayor especialización cementa la externalización como la palanca principal de crecimiento para el mercado de síntesis de péptidos.

Análisis Geográfico

América del Norte representó el 40,56% del mercado de síntesis de péptidos en 2024, anclada por el ecosistema farmacéutico profundo de Estados Unidos y una postura regulatoria que favorece la revisión expedita de biológicos complejos. Más de USD 200 mil millones en gasto de I+D de fármacos fluyeron a través de la región en 2025, con una participación creciente destinada a modalidades peptídicas. La guía de la FDA sobre péptidos sintéticos ha acortado las colas de revisión, alentando a pequeños innovadores a presentar aplicaciones de primera en clase. Las expansiones de capacidad como la actualización de Colorado de CordenPharma y el acuerdo de licencia de USD 493 millones de péptidos orales de Merck con Cyprumed destacan apuestas estratégicas en innovación de formulación. Los créditos fiscales federales para manufactura avanzada impulsan aún más el gasto de capital doméstico.

Asia-Pacífico es la geografía de crecimiento más rápido, trazando una TCAC del 7,65% hasta 2030 respaldada por CDMOs costo-competitivos, pools de talento en expansión y políticas industriales de apoyo. Se proyecta que la participación CDMO de péptidos de China aumente del 5% en 2020 al 9% para 2025 mientras firmas como BioDuro y Asymchem escalan capacidades de kilogramos y presentan números crecientes de archivos maestros de fármacos FDA. Corea del Sur está desplegando USD 260 millones para una nueva instalación SK pharmteco programada para abrir en 2026, sustentando el auge regional en capacidad GLP-1 y oncológica. Japón mantiene una posición de liderazgo en plataformas de descubrimiento, ejemplificado por el pacto expandido PeptiDream de Novartis. La incidencia doméstica creciente de obesidad y cáncer también alimenta la demanda regional por péptidos metabólicos y radiomarcados.

Europa mantiene volumen robusto detrás de Suiza, Alemania y Reino Unido, beneficiándose de la guía detallada de péptidos de la EMA que armoniza expectativas de calidad. Solo Suiza atrajo CHF 2,7 mil millones de inversión biotecnológica en 2024, con Bachem y CordenPharma ambos anunciando proyectos greenfield de gran escala cerca de Basilea[3]Swiss Biotech Association, "Swiss Biotech Report 2025," swissbiotech.org. La región se basa en fuertes vínculos universidad-industria que alimentan innovación en etapa temprana en pipelines CDMO. Las políticas del Green Deal de la UE aceleran la adopción de síntesis enzimática y tecnologías de recuperación de solvente, proporcionando subvenciones para actualizaciones de equipos de bajas emisiones. Las iniciativas de resiliencia de cadena de suministro alientan el doble abastecimiento a través de plantas UE y América del Norte, suavizando flujos de péptidos transfronterizos a pesar de códigos GMP variantes.

Panorama Competitivo

El mercado de síntesis de péptidos está moderadamente consolidado, con los cinco principales proveedores comandando una participación estimada del 55-60% de los ingresos globales. Bachem, PolyPeptide Group y CordenPharma aprovechan décadas de conocimiento de procesos, flotas grandes de reactores y certificaciones de calidad globales para anclar contratos de manufactura personalizada de alto margen. Su ventaja competitiva descansa en paquetes de servicios de extremo a extremo que cubren bibliotecas de descubrimiento, desarrollo de procesos, producción GMP y llenado-acabado. Los jugadores de nivel medio en Asia están subiendo la cadena de valor invirtiendo en trenes de purificación de alto rendimiento y análisis de liberación en tiempo real, reduciendo las brechas históricas de calidad.

La expansión de capacidad es el tema estratégico dominante. El desembolso de €900 millones de CordenPharma agrega plantas mega-peptídicas gemelas en Suiza y Estados Unidos, impulsando la capacidad anual para análogos GLP-1 en aproximadamente 2 toneladas métricas. El programa de desembotellamiento multisitio de PolyPeptide eleva la producción de purificación y agrega solventes verdes basados en NADES que cortan desechos 15%. Los entrantes asiáticos como Zhejiang Xianju y Chengdu Nuoer están invirtiendo en líneas SPPS automatizadas con reactores de 150 litros capaces de lotes multi-kilogramo, posicionándose para acuerdos de suministro global.

La diferenciación tecnológica permanece fundamental. Los líderes despliegan exploración de rutas guiada por IA para tapar la varianza de costos de materias primas y mantenimiento predictivo en sintetizadores para elevar el tiempo de actividad más allá del 95%. La adopción de química de flujo para péptidos cortos y ligación mediada por enzimas para secuencias más largas está creando oportunidades frescas de espacio en blanco. La manufactura sostenible-recuperación de solvente de circuito cerrado, resinas reciclables y abastecimiento de energía renovable-ha evolucionado de necesidad de cumplimiento a diferenciador comercial, ganando contratos de patrocinadores enfocados ambientalmente. Las asociaciones entre vendedores de instrumentos y CDMOs están acelerando el despliegue tecnológico, con modelos de compartir ingresos que alinean incentivos en ganancias de eficiencia.

Líderes de la Industria de Síntesis de Péptidos

-

Merck KGaA

-

Thermo Fisher Scientific Inc.

-

GenScript

-

Novozymes A/S

-

Bachem Holding AG

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Marzo 2025: CordenPharma comenzó la construcción de una instalación de desarrollo y manufactura de péptidos de EUR 500 millones (USD 582,4 millones) cerca de Basilea, Suiza, programada para crear 300 empleos e iniciar operaciones comerciales para 2028.

- Enero 2025: BioDuro abrió una planta de síntesis de péptidos en el centro tecnológico Zhangjiang de Shanghai con capacidad SPPS de escala de kilogramos y sintetizadores automatizados.

- Mayo 2024: Novartis y PeptiDream expandieron su colaboración de descubrimiento de péptidos en un acuerdo por valor de hasta USD 2,71 mil millones para identificar péptidos macrocíclicos para aplicaciones de radioligando.

- Abril 2024: Merck firmó un pacto de licencia de USD 493 millones con Cyprumed para tecnologías de entrega de péptidos orales, cubriendo múltiples objetivos con opciones de exclusividad.

- Octubre 2024: SK pharmteco comprometió USD 260 millones para una instalación API de péptidos y moléculas pequeñas en la Ciudad Sejong, Corea del Sur, programada para un lanzamiento a finales de 2026 y 300 nuevos empleos.

- Mayo 2024: Donaldson Company y PolyPeptide Group formaron un programa conjunto para diseñar sistemas de recuperación de solvente a escala de producción para purificación de péptidos, con el objetivo de cortar el uso de solvente 40%.

Alcance del Informe Global del Mercado de Síntesis de Péptidos

Los péptidos son una clase única de compuestos farmacéuticos altamente activos y específicos, molecularmente posicionados entre moléculas pequeñas y proteínas pero bioquímica y terapéuticamente diversos de ambos. Las ventajas de los péptidos, como la relativa facilidad de síntesis, disponibilidad pronta y baja toxicidad, aumentaron sus aplicaciones en las industrias farmacéutica, nutricional y cosmética, resultando en alta demanda de avances rápidos en las tecnologías para mejorar su síntesis.

El mercado de síntesis de péptidos está segmentado por tecnología, producto, usuario final y geografía. Por tecnología, el mercado está segmentado en fase sólida, fase líquida, e híbrido y recombinante. Por producto, el mercado está segmentado en equipos, reactivos y consumibles, y servicios. Los reactivos y consumibles están segmentados adicionalmente en enzimas y otros. Por usuario final, el mercado está segmentado en compañías farmacéuticas y biotecnológicas, organizaciones de desarrollo y manufactura por contrato (CDMO), e institutos académicos y de investigación. Por geografía, el mercado está segmentado en América del Norte, Europa, Asia-Pacífico, América Latina, y Medio Oriente y África. El informe también cubre los tamaños de mercado y pronósticos en 21 países a través de las principales regiones. Para cada segmento, el dimensionamiento del mercado y pronósticos fueron hechos sobre la base de ingresos (USD).

| Fase sólida | SPPS Manual |

| SPPS Automatizada | |

| SPPS Asistida por Microondas | |

| Fase líquida | LPPS por Lotes |

| LPPS de Flujo Continuo | |

| Híbrido y Recombinante | |

| Libre de Células / Enzimática |

| Equipos | Sintetizadores de Péptidos |

| Sistemas de Escisión y Desprotección | |

| Purificación (Prep-HPLC) | |

| Liofilizadores | |

| Reactivos y Consumibles | Bloques de Construcción de Aminoácidos |

| Resinas | |

| Reactivos de Acoplamiento y Activadores | |

| Solventes | |

| Enzimas | |

| Otros Reactivos y Consumibles | |

| Servicios | Síntesis de Péptidos Personalizada / Catálogo |

| Manufactura de Péptidos GMP | |

| Diseño de Bibliotecas de Péptidos | |

| Servicios de Modificación Post-traduccional |

| Compañías Farmacéuticas y Biotecnológicas |

| CDMOs y CROs de Péptidos |

| Institutos Académicos y de Investigación |

| Laboratorios de Diagnóstico |

| Productores de Alimentos y Nutracéuticos |

| Fabricantes de Cosméticos |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Técnica | Fase sólida | SPPS Manual |

| SPPS Automatizada | ||

| SPPS Asistida por Microondas | ||

| Fase líquida | LPPS por Lotes | |

| LPPS de Flujo Continuo | ||

| Híbrido y Recombinante | ||

| Libre de Células / Enzimática | ||

| Por Tipo de Producto | Equipos | Sintetizadores de Péptidos |

| Sistemas de Escisión y Desprotección | ||

| Purificación (Prep-HPLC) | ||

| Liofilizadores | ||

| Reactivos y Consumibles | Bloques de Construcción de Aminoácidos | |

| Resinas | ||

| Reactivos de Acoplamiento y Activadores | ||

| Solventes | ||

| Enzimas | ||

| Otros Reactivos y Consumibles | ||

| Servicios | Síntesis de Péptidos Personalizada / Catálogo | |

| Manufactura de Péptidos GMP | ||

| Diseño de Bibliotecas de Péptidos | ||

| Servicios de Modificación Post-traduccional | ||

| Por Usuario Final | Compañías Farmacéuticas y Biotecnológicas | |

| CDMOs y CROs de Péptidos | ||

| Institutos Académicos y de Investigación | ||

| Laboratorios de Diagnóstico | ||

| Productores de Alimentos y Nutracéuticos | ||

| Fabricantes de Cosméticos | ||

| Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de síntesis de péptidos?

El mercado de síntesis de péptidos se sitúa en USD 0,95 mil millones en 2025 y se pronostica alcanzar USD 1,29 mil millones en 2030.

¿Qué técnica domina la producción global de péptidos?

La síntesis en fase sólida lidera con 72,34% de participación de mercado en 2024 gracias a décadas de optimización de procesos y amplia disponibilidad de reactivos.

¿Por qué los CDMOs están creciendo más rápido que la manufactura interna?

Las firmas biofarmacéuticas prefieren modelos ligeros en activos, por lo que externalizan la producción de péptidos compleja e intensiva en capital a CDMOs que ofrecen servicios de extremo a extremo compatibles con GMP.

¿Qué región se está expandiendo más rápidamente?

Se proyecta que Asia-Pacífico registre una TCAC del 7,65% hasta 2030, impulsada por adiciones de capacidad china y surcoreana y servicios costo-competitivos.

¿Cuál es el mayor obstáculo para la manufactura de péptidos a gran escala?

La alta intensidad de masa de proceso y controles estrictos de impurezas hacen que los péptidos sean costosos de producir y escalar, agregando presión para adoptar tecnologías más verdes y eficientes.

Última actualización de la página el: