Análisis del mercado de camiones usados de América del Norte

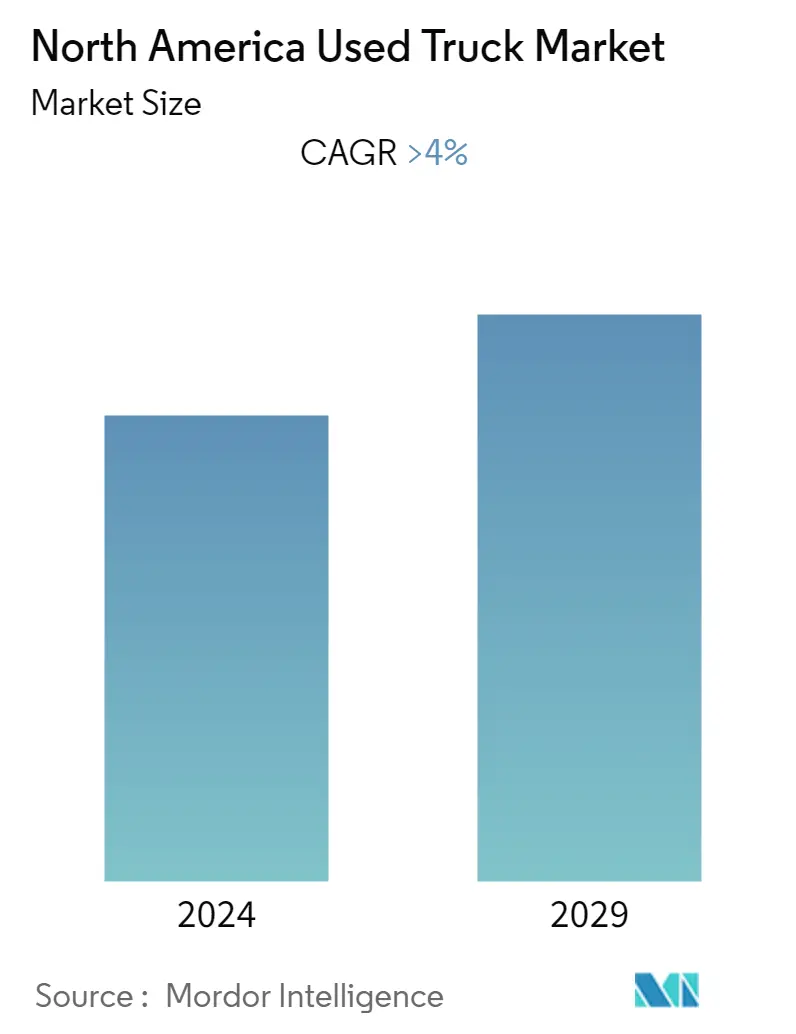

El mercado de camiones usados de América del Norte se valoró en 13 mil millones de dólares en 2020, y se prevé que alcance los 17 mil millones de dólares en 2026, con una tasa compuesta anual de más del 4% durante el período previsto (2021-2026).

Dado que la COVID-19 paralizó todos los transportes en todo el mundo, el impacto en el mercado fue alto en los primeros meses de la pandemia. Tan pronto como se aliviaron las restricciones, las empresas de la región presenciaron una enorme afluencia de clientes que buscaban camiones usados a precios asequibles. A medida que se cerraron las plantas de automóviles y los consumidores se mostraron más cautelosos a la hora de gastar en camiones nuevos, en los últimos meses las empresas registraron más ventas de camiones usados.

Se espera que el mercado de camiones usados de América del Norte sea testigo de un crecimiento saludable durante el período previsto, con la implementación de la fase 2 de Green House Gas.

El crecimiento de las actividades de construcción y la creciente demanda de comercio electrónico en la región han aumentado la demanda de camiones, tanto viejos como nuevos, en los últimos años. Además, el Tratado de Libre Comercio de América del Norte ha dado el impulso necesario para facilitar el movimiento de mercancías en la región, contribuyendo así al crecimiento del mercado.

Los camiones más nuevos ahora están equipados con características avanzadas como transmisión automática con mayor comodidad en la cabina, lo que lleva a los usuarios a optar por camiones nuevos en lugar de comprar camiones viejos sin estas características. Esto está obstaculizando el crecimiento del mercado actualmente.

Tendencias del mercado de camiones usados en América del Norte

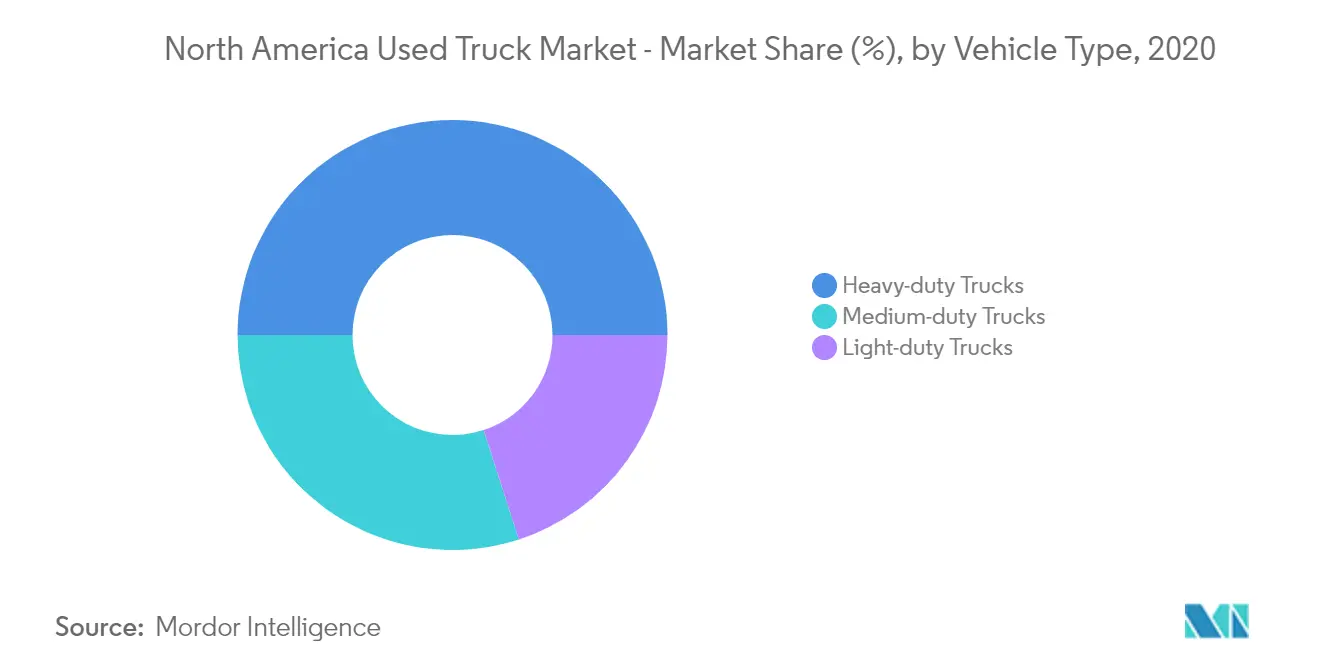

Los camiones pesados liderarán el mercado

Se espera que la industria de la construcción en América del Norte experimente un crecimiento significativo en los próximos años, con buenas oportunidades emergentes en los sectores de infraestructura, residencial y no residencial. La llegada de camiones con mayor potencia y características avanzadas, como sensores de ocupación de bolsas de aire, aire acondicionado, sistemas de control de crucero, ABS y control de tracción de la línea motriz y estabilidad electrónica, los convierte en una de las opciones preferidas para el manejo y transporte de materiales en los sectores de construcción y fabricación. sector.

Sin embargo, la compra de camiones nuevos es una inversión importante para las empresas constructoras, especialmente en proyectos a corto plazo, ya que es más adecuado alquilar camiones pesados, ya que ayudan a evitar importantes costes iniciales. En América del Norte, numerosos usuarios de equipos de construcción prefieren alquilar camiones pesados u optar por el modelo de pago por uso como una forma óptima de hacer negocios. Se ha demostrado que este modelo es más beneficioso para el mercado de camiones pesados usados, aumentando así la demanda de camiones pesados usados.

Después de la pandemia de COVID-19, los compradores se inclinaron más a comprar camiones usados que camiones nuevos, lo que generó una gran demanda el año pasado. Debido a esto, varios actores importantes agregaron nuevos concesionarios para brindar más opciones y servicios posventa a los clientes. Por ejemplo, en septiembre de 2020, Gordon Truck Centers agregó una nueva tienda Freightliner Northwest en Albany. La ubicación proporcionará repuestos, servicios y soporte de servicio para Freightliner y Western Star.

Además, para apoyar el distanciamiento social, algunas empresas motivaron a los compradores a seleccionar sus vehículos en el sitio web y hicieron que sus sitios web fueran más informativos para los clientes. Por ejemplo, en abril de 2020, Penske lanzó la versión nueva y mejorada de su sitio web. La versión mejorada incluye una experiencia en línea mejorada con un diseño responsivo y adaptable que hace que comprar y financiar un camión usado en línea sea conveniente.

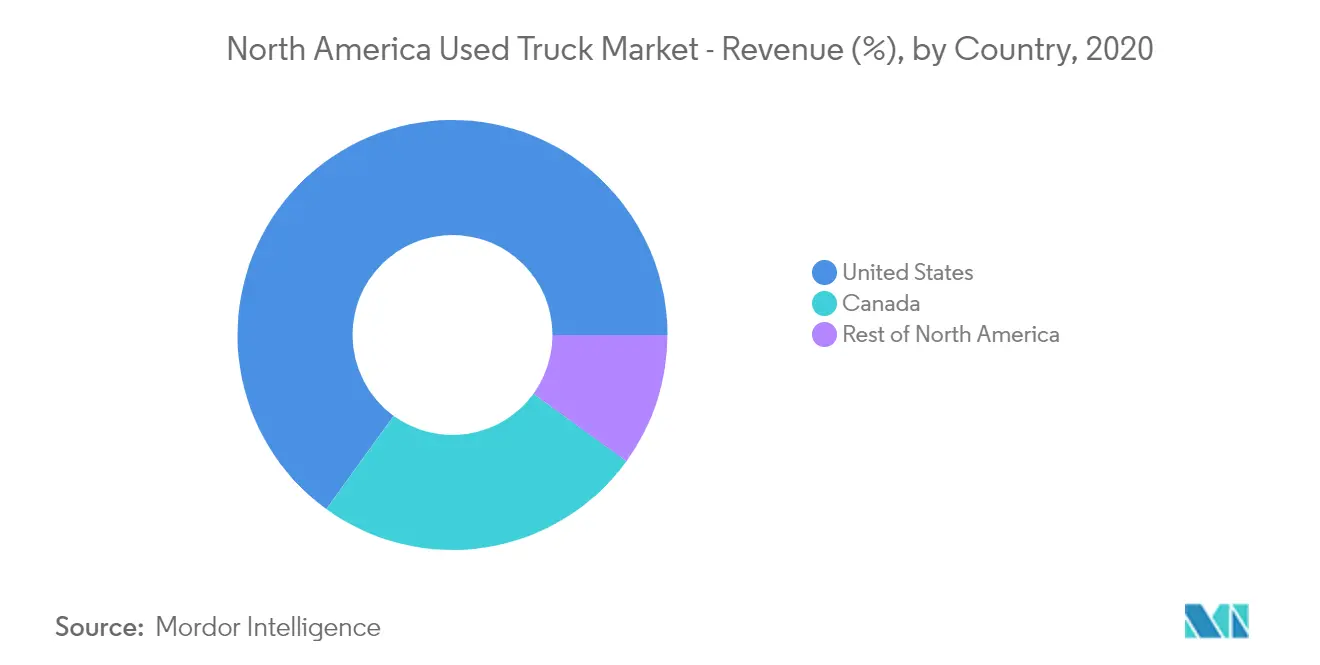

Se espera que Estados Unidos tenga la mayor participación en el mercado

Estados Unidos es el mercado más grande de camiones usados en la región de América del Norte. La industria del transporte por carretera de EE. UU. está preparada para experimentar un fuerte crecimiento durante la próxima década, ya que se prevé que la economía del país se mantenga estable, a pesar de los signos de una próxima recesión. Casi el 70% de todo el transporte de mercancías se realiza mediante camiones. En promedio, se requieren más de 3,6 millones de movimientos de camiones pesados Clase 8 (camiones pesados con un peso bruto vehicular superior a 33,001 libras) para mover el volumen de carga que el país necesita manejar por año.

Sin embargo, debido al COVID-19, las ventas de camiones comerciales en 2020 alcanzaron cerca de 410.000 unidades, con una disminución del 22,3% con respecto al total de 2019. En eso, las ventas de camiones Clase 8 en 2020 ascendieron a casi 192.000 unidades, un 30,6% menos que en 2019. Esto ha provocado un aumento en la demanda de camiones usados, lo que ha obligado a los concesionarios de camiones a aumentar su flota de camiones usados.

Además, con el crecimiento de los minoristas en línea, las operaciones de logística digital y las empresas de comercio electrónico como Amazon, Fresh Direct e Instacart y la reducción de los precios del petróleo y la gasolina, muchos transportistas importantes en todo el país están ampliando sus flotas comprando camiones usados en un precio más bajo para aumentar sus márgenes de beneficio.

Además, se espera que los precios de los camiones usados aumenten con la entrada de los últimos modelos de camiones en el segmento de camiones usados en los próximos 1 o 2 años. La flota total de camiones a nivel nacional es probablemente tan grande como se necesita para poder manejar la demanda actual de carga. Por lo tanto, se espera que aumente el arrendamiento de camiones a medida que los operadores de camiones tengan suficientes opciones para elegir en el mercado de camiones usados, de acuerdo con la demanda del movimiento de carga.

Descripción general de la industria de camiones usados de América del Norte

Algunos de los actores destacados del mercado son Paccar Inc. (Kenworth Used Trucks, Peterbilt y Mack Trucks), Gordon Truck Centers Inc. (Freightliner Northwest), Volvo AB Class B, Ford Motor Company y General Motors Company, entre otros.. El mercado está controlado principalmente por los concesionarios minoristas, con alrededor del 75% de la participación en los canales de distribución. Ofrece mejores ventas y soporte de servicio en comparación con otros canales.

Los fabricantes de camiones se están centrando en desarrollar tecnologías innovadoras de sistemas de propulsión para mejorar la eficiencia general del combustible y el ciclo de vida de los camiones. Esto, a su vez, aumenta la antigüedad operativa de los camiones, lo que aumentará el inventario de camiones usados a lo largo de los años. Aunque hay un aumento en el kilometraje de los camiones usados que envejecen entre 2 y 4 años, los esfuerzos de los fabricantes de camiones para aumentar el ciclo de vida de los camiones significa que el inventario existente de camiones usados tendrá una salud mecánica más saludable, lo que influirá en las decisiones de compra de los camiones. operadores de flotas de camiones opten por estos camiones.

Líderes del mercado de camiones usados en América del Norte

Paccar Inc

Gordon Truck Centers, Inc

Volvo AB Class B

Ford Motor Company

General Motors Company

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de camiones usados de América del Norte

En marzo de 2021, Gordon Truck Centers anunció la adquisición de Western Idaho Freightliner y Western Star de Nampa, Idaho. Después de la adquisición, GTC opera catorce tiendas en Washington, Oregón, Idaho y Hawái y opera como Freightliner Northwest, Western Star Northwest y Freightliner of Hawaii. 12 de las 14 tiendas de GTC tienen doble marca Freightliner y Western Star Northwest.

En febrero de 2021, Ryder System Inc. presentó su programa de compra de flotas actualizado que permite a los clientes intercambiar sus flotas y luego arrendar camiones nuevos a través del programa de arrendamiento de Ryder. La empresa comprará vehículos comerciales usados en un intercambio de leasing uno por uno con ofertas competitivas y venta garantizada.

Segmentación de la industria de camiones usados de América del Norte

Un camión usado , un camión seminuevo o un camión de segunda mano es un vehículo que ha tenido previamente uno o más propietarios. El mercado de camiones usados de América del Norte está segmentado por tipo de vehículo (camión liviano, camión mediano y camión pesado) y geografía (Estados Unidos, Canadá y resto de América del Norte). El informe ofrece el tamaño del mercado y previsiones en valor (miles de millones de dólares) para todos los segmentos anteriores.

| Camión ligero |

| Camión de servicio mediano |

| Camión pesado |

| Estados Unidos |

| Canada |

| Resto de América del Norte |

| Por tipo de vehículo | Camión ligero |

| Camión de servicio mediano | |

| Camión pesado | |

| Geografía | Estados Unidos |

| Canada | |

| Resto de América del Norte |

Preguntas frecuentes sobre investigación de mercado de camiones usados en América del Norte

¿Cuál es el tamaño actual del mercado de camiones usados de América del Norte?

Se proyecta que el mercado de camiones usados de América del Norte registrará una tasa compuesta anual superior al 4% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado de camiones usados de América del Norte?

Paccar Inc, Gordon Truck Centers, Inc, Volvo AB Class B, Ford Motor Company, General Motors Company son las principales empresas que operan en el mercado de camiones usados de América del Norte.

¿Qué años cubre este mercado de Camiones usados de América del Norte?

El informe cubre el tamaño histórico del mercado de Camiones usados de América del Norte para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Camiones usados de América del Norte para los años 2024, 2025, 2026, 2027, 2028 y 2029..

Última actualización de la página el:

Informe de la industria de camiones usados en América del Norte

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de camiones usados en América del Norte en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de camiones usados en América del Norte incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.