Tamaño y Participación del Mercado de Sustitutos de Azúcar de América del Norte

Análisis del Mercado de Sustitutos de Azúcar de América del Norte por Mordor Intelligence

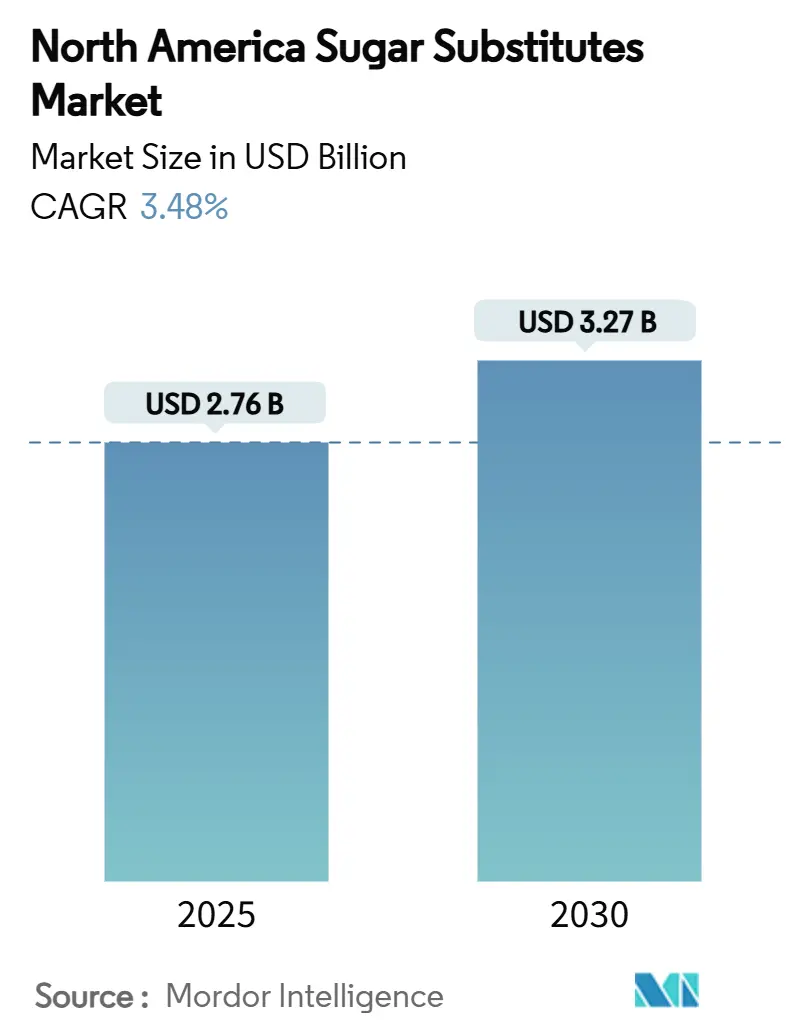

El tamaño del mercado de sustitutos de azúcar de América del Norte alcanzó USD 2.76 mil millones en 2025 y se proyecta que crezca a USD 3.27 mil millones para 2030, registrando una tasa de crecimiento anual compuesta (TCAC) constante del 3.48%. Este crecimiento está impulsado por varios factores, incluyendo regulaciones de etiquetado más estrictas, un número creciente de consumidores conscientes de la salud, y esfuerzos de las principales empresas de alimentos y bebidas para reformular sus productos para incluir alternativas más saludables. La consolidación de la industria, como la adquisición de CP Kelco por parte de Tate & Lyle, destaca un cambio hacia ingredientes especializados de alto margen mientras se aseguran cadenas de suministro estables para materias primas esenciales basadas en plantas. La dinámica del mercado posee una clara concentración regional, con Estados Unidos liderando el mercado de sustitutos de azúcar en América del Norte, mientras que México emerge como el área de crecimiento más rápido. Los edulcorantes de alta intensidad mantienen la posición dominante en el mercado, aunque los polioles de azúcar se están expandiendo rápidamente debido a sus beneficios funcionales, particularmente en usos farmacéuticos. Mientras que los edulcorantes sintéticos continúan representando la mayor participación, las alternativas naturales están ganando impulso a medida que se fortalece la demanda de productos con etiqueta limpia y basados en plantas. El mercado de sustitutos de azúcar de América del Norte está moderadamente fragmentado, con varios actores compitiendo en el espacio. Grandes empresas como Cargill, Incorporated, Ingredion, y Tate & Lyle mantienen una influencia significativa debido a su escala, redes de distribución global, y fuertes capacidades de investigación y desarrollo, el mercado también ve una competencia robusta de empresas nicho de propiedad privada como SweeGen, Pyure Brands.

Conclusiones Clave del Informe

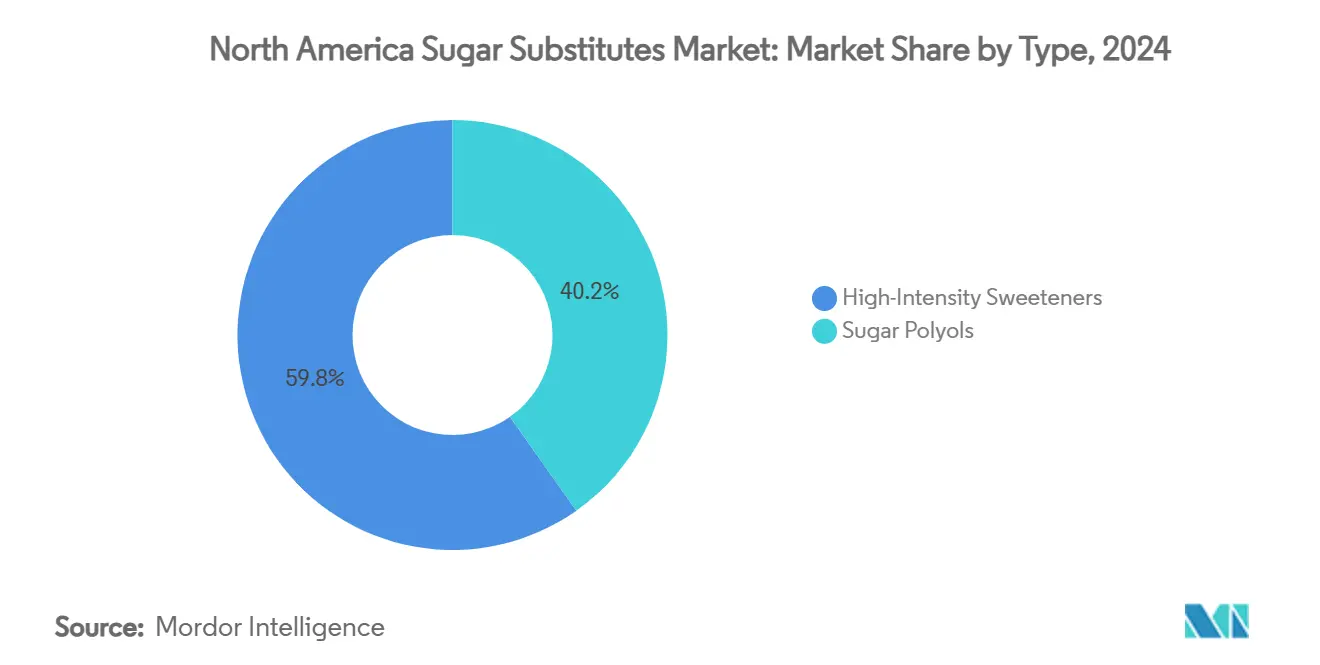

- Por tipo, los edulcorantes de alta intensidad lideraron con una participación de ingresos del 59.76% en 2024, mientras que se pronostica que los polioles de azúcar crezcan a una TCAC del 4.12% hasta 2030.

- Por origen, las alternativas sintéticas capturaron el 66.33% de participación del tamaño del mercado de sustitutos de azúcar de América del Norte en 2024, sin embargo, los derivados de plantas están establecidos para avanzar a una TCAC del 5.23% hasta 2030.

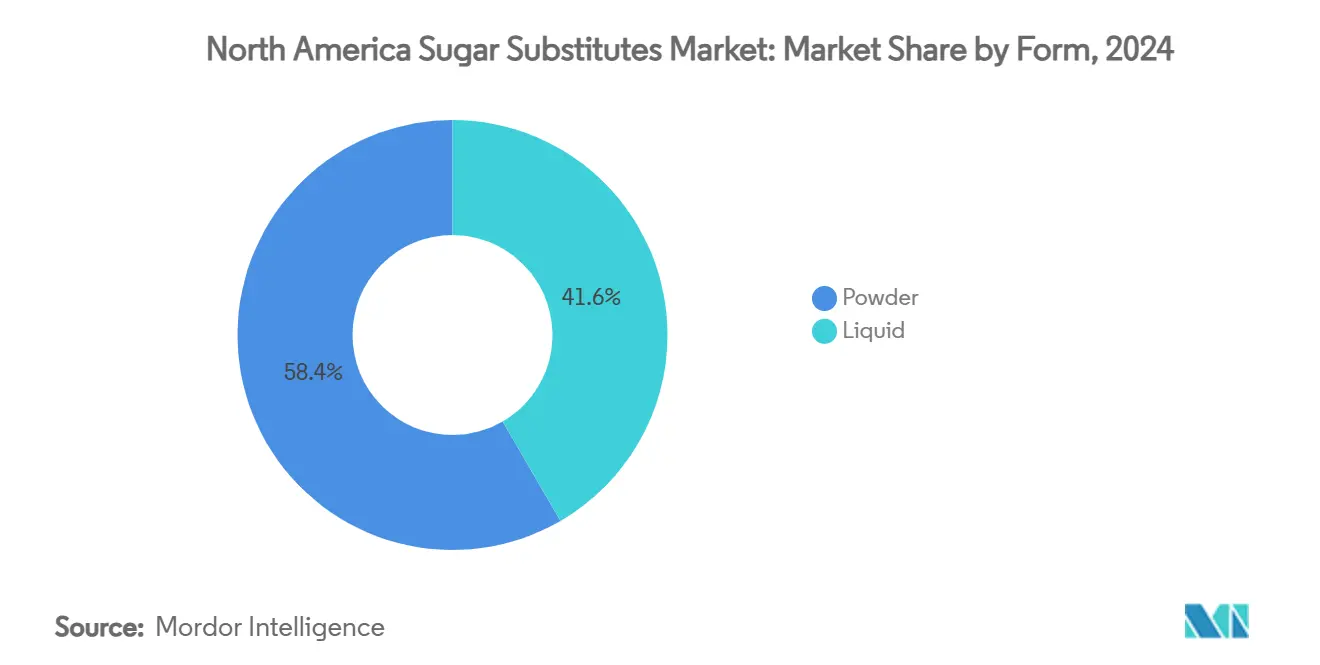

- Por forma, los formatos en polvo representaron el 58.38% del tamaño del mercado de sustitutos de azúcar de América del Norte en 2024, y los formatos líquidos están en camino hacia una TCAC del 5.13% hasta 2030.

- Por aplicación, las bebidas representaron el 28.71% de participación de ingresos en 2024, mientras que los productos farmacéuticos están posicionados para la TCAC más alta del 4.87% entre 2025-2030.

- Por geografía, Estados Unidos mantuvo el 74.26% de la participación del mercado de sustitutos de azúcar de América del Norte en 2024, mientras que se proyecta que México se expanda a una TCAC del 5.01% hasta 2030.

Tendencias y Perspectivas del Mercado de Sustitutos de Azúcar de América del Norte

Tabla de Impacto de Impulsores

| IMPULSOR | (~) % IMPACTO EN PRONÓSTICO TCAC | RELEVANCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Movimiento de etiqueta limpia acelerando adopción de edulcorantes naturales | +0.8% | América del Norte, con mayor influencia en Estados Unidos y Canadá | Mediano plazo (2-4 años) |

| Expansión de productos bajos/sin azúcar impulsando crecimiento del mercado | +1.2% | América del Norte liderando adopción con México | Corto plazo (≤ 2 años) |

| Tasas de diabetes en aumento impulsando demanda de edulcorantes bajos en calorías | +0.9% | América del Norte, particularmente Estados Unidos con mayor prevalencia de diabetes | Largo plazo (≥ 4 años) |

| Cambio creciente hacia ingredientes de menor huella de carbono | +0.7% | Estados Unidos y Canadá, con México siguiendo tendencias regulatorias | Mediano plazo (2-4 años) |

| Avances en tecnologías de extracción y procesamiento reducen costos de producción | +0.4% | América del Norte, impulsado por compromisos corporativos de sostenibilidad | Largo plazo (≥ 4 años) |

| Los sustitutos de azúcar ofrecen dulzura y perfil de textura personalizables | +0.6% | América del Norte, con enfoque en crecimiento de alimentos procesados | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Movimiento de etiqueta limpia acelerando adopción de edulcorantes naturales

El movimiento de etiqueta limpia está haciendo que los edulcorantes naturales sean cada vez más populares en América del Norte, ya que los consumidores ahora prefieren ingredientes basados en plantas y fácilmente reconocibles sobre los artificiales. Este cambio ha llevado a muchas marcas conocidas a reemplazar edulcorantes sintéticos como aspartamo y sucralosa con glucósidos de esteviol modificados enzimáticamente, que se derivan de fuentes naturales. Los cambios regulatorios también están jugando un papel clave en esta transición. En enero de 2025, la FDA actualizó su definición de "saludable," la cual ahora excluye a los edulcorantes de alta intensidad de ser contados como azúcares agregados[1]Fuente: Administración de Alimentos y Medicamentos, Uso de la Declaración 'Saludable' en el Etiquetado de Alimentos,

fda.gov. Esta actualización proporciona a las marcas una ventaja significativa para comercializar sus productos como opciones más saludables. Las preocupaciones de sostenibilidad están influenciando esta tendencia. La estevia tiene una huella de carbono mucho menor comparada con el azúcar de caña tradicional. Las empresas como Tate & Lyle plc están tomando medidas proactivas. Por ejemplo, en 2024, Tate & Lyle plc se asoció con Manus Bio para producir estevia Reb M completamente dentro de las Américas. Esta colaboración demuestra cómo las preferencias de etiqueta limpia están transformando las cadenas de suministro para alinearse con la demanda del consumidor de opciones más saludables, más sostenibles y ambientalmente amigables.

Expansión de productos bajos/sin azúcar impulsando crecimiento del mercado

La creciente demanda de productos bajos y sin azúcar está impulsando el uso de edulcorantes bajos en calorías mientras las empresas de alimentos y bebidas se ajustan a las cambiantes preferencias del consumidor. Una encuesta IFIC Food and Health de 2024 muestra que el 66% de los consumidores están interesados en productos con azúcar reducido, destacando un cambio hacia opciones más saludables[2]Fuente: Food Insights, Encuesta IFIC Food and Health 2024,

foodinsight.org. Esta tendencia es especialmente notable en la industria de bebidas. Por ejemplo, Coca-Cola HBC reportó que el 21% de sus ingresos de 2024 provinieron de bebidas bajas o sin azúcar. De manera similar, PepsiCo lanzó Gatorade Hydration Booster en 2024, un producto sin edulcorantes o sabores artificiales, dirigido a consumidores que buscan etiquetas más limpias. Estos ejemplos muestran cómo las principales marcas están usando edulcorantes bajos en calorías para mantenerse relevantes con compradores conscientes de la salud. El uso creciente de medicamentos para el manejo de peso GLP-1 está influyendo las elecciones alimentarias, ya que estos medicamentos llevan a los usuarios a reducir productos endulzados. Esto ha impulsado aún más la demanda de sustitutos de azúcar. Por ejemplo, Cargill lanzó el Sistema de Estevia EverSweet + ClearFlo en América del Norte, que combina glucósidos de esteviol con un agente potenciador del sabor para mejorar el sabor, solubilidad y estabilidad.

Tasas de diabetes en aumento impulsando demanda de edulcorantes bajos en calorías

La creciente prevalencia de diabetes en América del Norte está impulsando significativamente la demanda de edulcorantes bajos en calorías. Con profesionales de la salud e iniciativas de salud pública alentando a las personas a reducir el consumo de azúcar para manejar los niveles de azúcar en sangre, estos edulcorantes se están volviendo más esenciales. Según la Federación Internacional de Diabetes (FID), a partir de 2024, el número de muertes antes de los 80 años debido a diabetes fue de 526,000 en América del Norte y el Caribe[3]Fuente: Federación Internacional de Diabetes, "Atlas de Diabetes FID 2025", diabetesatlas.org. Para apoyar a los pacientes en adherirse a sus planes de tratamiento, las empresas farmacéuticas están incorporando edulcorantes como xilitol, maltitol y estevia en medicamentos. Estos edulcorantes mejoran el sabor de los medicamentos sin causar picos en los niveles de azúcar en sangre. Mientras tanto, los organismos reguladores como la FDA están trabajando en nuevos sistemas de etiquetado frontal del paquete, como un enfoque de "semáforo", para indicar claramente el contenido de azúcar agregado. La epidemia de diabetes impulsa el apoyo regulatorio para iniciativas de reducción de azúcar, como se evidencia por los requisitos propuestos de etiquetado frontal del paquete de la FDA destacando el contenido de azúcar agregado. Esta crisis de salud crea estabilidad de mercado a largo plazo para los sustitutos de azúcar, ya que el manejo de la diabetes requiere modificaciones dietarias sostenidas en lugar de cambios temporales de consumo.

Cambio Creciente hacia Ingredientes de Menor Huella de Carbono

La presión corporativa y regulatoria creciente para descarbonizar las cadenas de suministro está dirigiendo a los compradores hacia edulcorantes con huellas de emisiones verificablemente bajas. Las principales empresas de bebidas y bocadillos han vinculado bonos ejecutivos a objetivos climáticos basados en ciencia, por lo que los equipos de adquisiciones ahora favorecen opciones auditadas en emisiones como Reb M bioconvertido y eritritol fermentado de maíz. Las nuevas leyes de divulgación en California y Canadá exigen reportes granulares de emisiones a nivel de ingredientes, haciendo que los datos de carbono sean tan fundamentales como los datos nutricionales para el cumplimiento según la Administración de Alimentos y Medicamentos de EE.UU. Las nuevas leyes de divulgación climática de California, específicamente SB 253 y SB 261, exigen que las grandes empresas que hacen negocios en el estado reporten públicamente sus emisiones de gases de efecto invernadero (GEI) y riesgos financieros relacionados con el clima. Estas dinámicas añaden impulso a la TCAC del mercado de sustitutos de azúcar de América del Norte, ya que los proveedores que combinan declaraciones de salud con credenciales climáticas capturan demanda desproporcionada.

Análisis de Impacto de Restricciones

| RESTRICCIÓN | (~) % IMPACTO EN PRONÓSTICO TCAC | RELEVANCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Ambigüedad regulatoria alrededor de edulcorantes novedosos | -0.6% | América del Norte, particularmente afectando reformas de vía GRAS de Estados Unidos | Corto plazo (≤ 2 años) |

| Problemas de percepción de seguridad del consumidor alrededor de edulcorantes artificiales | -0.4% | América del Norte, con mayor impacto en demografías conscientes de la salud | Mediano plazo (2-4 años) |

| Vulnerabilidad de cadena de suministro de hoja de estevia en medio de interrupciones logísticas | -0.3% | cadenas de suministro afectando procesadores de América del Norte | Corto plazo (≤ 2 años) |

| Competencia de azúcares naturales | -0.5% | América del Norte, limitando adopción en aplicaciones de alimentos premium | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Ambigüedad regulatoria alrededor de edulcorantes novedosos

Las regulaciones para nuevos edulcorantes se están volviendo más desafiantes, creando obstáculos significativos para las empresas, especialmente las más pequeñas o nuevas. En marzo de 2025, el Departamento de Salud y Servicios Humanos de EE.UU. (HHS) eliminó la opción para que las empresas autodeclaren sus ingredientes como GRAS (Generalmente Reconocido Como Seguro). Esto significa que todos los nuevos edulcorantes ahora deben pasar por un proceso completo de aprobación de la FDA antes de poder ser vendidos. Este cambio ha hecho más costoso y lento para las empresas introducir nuevos ingredientes, ya que ahora necesitan realizar pruebas exhaustivas de seguridad. A finales de 2024, más de 50 aplicaciones GRAS aún esperan revisión de la FDA, incluyendo ingredientes innovadores como estevia modificada enzimáticamente y proteínas dulces. Estos retrasos en la aprobación están ralentizando la innovación y haciendo más difícil para las marcas acceder a nuevos edulcorantes de etiqueta limpia que los consumidores prefieren cada vez más. Para empresas más pequeñas, este cambio regulatorio agrega presión significativa, ya que a menudo carecen de los recursos para navegar el proceso de aprobación largo y costoso.

Problemas de percepción de seguridad del consumidor alrededor de edulcorantes artificiales

Aunque los edulcorantes artificiales como sucralosa y aspartamo han sido aprobados como seguros por organismos reguladores, muchos consumidores permanecen dudosos sobre su seguridad. Esta desconfianza a menudo está impulsada por desinformación difundida a través de redes sociales y preocupaciones destacadas por estudios ambientales. Por ejemplo, el Servicio Geológico de EE.UU. (USGS) ha revelado que compuestos como sucralosa pueden persistir en sistemas de aguas residuales, aunque los niveles detectados no son dañinos para la salud humana. Para abordar estas preocupaciones, las marcas están adoptando cada vez más sistemas de edulcorantes mezclados que combinan edulcorantes artificiales con alternativas naturales como estevia o fruta del monje. Esta estrategia ayuda a aliviar las aprensiones del consumidor mientras mantiene el sabor y funcionalidad deseados de los productos. Por otro lado, los productos que usan exclusivamente edulcorantes artificiales ahora están siendo dirigidos más hacia consumidores conscientes del costo, donde la asequibilidad se prioriza sobre las preferencias de ingredientes, en lugar del mercado más amplio enfocado en la salud.

Análisis de Segmentos

Por Tipo: Los Polioles Impulsan la Innovación Funcional

Se espera que los polioles de azúcar crezcan significativamente, con una TCAC proyectada del 4.12%, ya que reemplazan cada vez más a los edulcorantes de alta intensidad en ciertas aplicaciones. Estos polioles, como xilitol y eritritol, están ganando popularidad debido a su capacidad de proporcionar volumen y retener humedad, haciéndolos altamente efectivos en productos como recubrimientos de tabletas y cápsulas de liberación controlada. Estos beneficios funcionales están impulsando su adopción en el sector farmacéutico, donde ayudan a asegurar la resistencia de compresión requerida y control de humedad. Los avances en tecnologías de producción, como fermentación de economía circular usando biomasa lignocelulósica, están reduciendo los costos de fabricación. Esta reducción de costos está alentando a más empresas a incorporar polioles en sus formulaciones.

A pesar del crecimiento de los polioles, los edulcorantes de alta intensidad permanecen como el segmento dominante en el mercado de sustitutos de azúcar de América del Norte, manteniendo una participación del 59.76% en 2024. Estos edulcorantes han mantenido su posición debido a sus registros de seguridad establecidos desde hace mucho tiempo y eficiencia de costos. Sin embargo, su crecimiento se ha ralentizado mientras aumenta el escrutinio regulatorio y las preferencias del consumidor cambian hacia opciones naturales y menos procesadas. Para mantenerse competitivos, los fabricantes de edulcorantes de alta intensidad se están enfocando en desarrollar productos de nueva generación como brazzein y proteínas dulces que se unen a la sacarosa. Estas innovaciones apuntan a mejorar el sabor reduciendo la amargura sin la necesidad de agentes de volumen.

Por Origen: Los Edulcorantes Naturales Aceleran a Pesar del Dominio Sintético

Los sustitutos de azúcar sintéticos representaron el 66.33% de la participación de mercado en 2024, impulsados por su uso generalizado en formulaciones heredadas y ventajas de costo. Estas variantes sintéticas permanecen como opción preferida, especialmente en panaderías industriales, debido a su estabilidad térmica superior y asequibilidad. A pesar de su dominio, el mercado está presenciando un cambio gradual mientras los edulcorantes naturales ganan tracción. Los sustitutos de azúcar naturales, como Reb M convertido enzimáticamente y extractos de fruta del monje, están creciendo a una TCAC del 5.23%. Este crecimiento está impulsado por la creciente demanda del consumidor de productos de etiqueta limpia y narrativas enfocadas en sostenibilidad. Las innovaciones como el método de producción EverSweet basado en levadura de Cargill permiten manufactura a gran escala de moléculas idénticas a la naturaleza, que cumplen con los requisitos de etiquetado "de fuentes naturales" sin depender de rendimientos de cultivos tradicionales.

La tendencia hacia edulcorantes naturales es particularmente evidente en rangos de productos premium, donde "natural" se está convirtiendo en una expectativa estándar. Industrias como cervecería, lácteos y nutracéuticos están adoptando cada vez más glucósidos de esteviol fermentados para asegurar un suministro consistente mientras mitigan riesgos asociados con dependencia agrícola. Por otro lado, los proveedores de edulcorantes sintéticos están respondiendo a este cambio ofreciendo descuentos de gran volumen y soporte técnico mejorado para retener su base de clientes. Sin embargo, enfrentan desafíos crecientes, incluyendo costos de entrada en aumento para materias primas basadas en maíz, que están poniendo presión en los márgenes de ganancia. Se espera que la competencia entre sustitutos de azúcar sintéticos y naturales se intensifique, con opciones naturales ganando más terreno en respuesta a las preferencias del consumidor y preocupaciones de sostenibilidad.

Por Forma: Las Aplicaciones Líquidas Impulsan la Innovación

Las formulaciones líquidas están experimentando el crecimiento más rápido, con una TCAC del 5.13%, ya que los fabricantes de bebidas adoptan cada vez más sistemas de mezcla continua. Estos sistemas son más adecuados para manejar edulcorantes líquidos comparados con métodos tradicionales de carga seca. Las innovaciones, como complejos minerales-sal mejorados en edulcorantes líquidos, han mejorado su perfil de sabor reduciendo la dulzura persistente. Este avance ha impulsado su adopción en colas sin azúcar y aguas saborizadas, haciendo de los edulcorantes líquidos un área clave de crecimiento en el mercado de sustitutos de azúcar de América del Norte. Se espera que la conveniencia y eficiencia de las formulaciones líquidas apoyen su aumento constante en demanda hasta 2030.

Los edulcorantes en polvo, que actualmente representan el 58.38% del mercado, continúan evolucionando con avances como micro-encapsulación y técnicas de granulación de bajo polvo. Estas mejoras aumentan la fluidez y hacen los edulcorantes en polvo más adecuados para aplicaciones industriales, como premezclas de panadería. Además, las mezclas de estevia en polvo ahora incluyen fibras portadoras que mejoran la dispersibilidad, expandiendo aún más su usabilidad en producción de alimentos a gran escala. Para los consumidores, los edulcorantes en polvo permanecen como opción popular en paquetes de mesa debido a su portabilidad y facilidad de control de porciones, asegurando su relevancia continua en el mercado.

Por Aplicación: Los Productos Farmacéuticos Lideran la Aceleración del Crecimiento

El sector farmacéutico está presenciando un crecimiento notable, con una TCAC fuerte del 4.87%, convirtiéndolo en el canal de crecimiento más rápido en el mercado de sustitutos de azúcar. Este crecimiento está impulsado principalmente por el uso creciente de polioles en tabletas masticables y jarabes, ya que mejoran el sabor y hacen los medicamentos más apetecibles. Los edulcorantes basados en estevia también están ganando popularidad en formulaciones de antibióticos pediátricos debido a su capacidad de enmascarar efectivamente la amargura, asegurando mejor cumplimiento entre los niños. La sacarina está siendo explorada por sus propiedades antimicrobianas potenciales, que podrían agregar valor terapéutico junto a su papel como edulcorante, impulsando aún más su demanda en la industria farmacéutica.

La industria de bebidas continúa dominando el mercado de sustitutos de azúcar, contribuyendo con el 28.71% de las ventas en 2024. Aunque su tasa de crecimiento es más lenta comparada con otros segmentos, permanece como un impulsor clave del volumen del mercado. Los fabricantes de bebidas están priorizando la mejora del sabor y textura para mejorar la experiencia sensorial de sus productos, en lugar de enfocarse en expandir líneas de productos. Al mismo tiempo, los sectores de panadería y confitería están reformulando activamente sus ofertas para incorporar sustitutos de azúcar, asegurando su relevancia en el mercado. Las aplicaciones nicho, como cuidado personal y usos industriales, están emergiendo como oportunidades rentables.

Análisis Geográfico

Estados Unidos lidera el mercado de sustitutos de azúcar de América del Norte, contribuyendo con el 74.26% de la participación de ingresos en 2024. Este dominio está respaldado por un marco regulatorio bien establecido y un fuerte ecosistema de investigación y desarrollo, que fomentan la confianza del consumidor y permiten la adopción rápida de ingredientes innovadores. Los cambios propuestos por la FDA, como etiquetado frontal de paquete con semáforo y posibles revisiones a la vía GRAS (Generalmente Reconocido como Seguro), se espera que remodelen la dinámica del mercado. La Administración de Alimentos y Medicamentos de EE.UU. ha extendido el período de comentarios para la regla propuesta de etiquetado nutricional frontal de paquete (FOP) hasta el 15 de julio de 2025, proporcionando 60 días adicionales para retroalimentación. Estos cambios apuntan a mejorar los estándares de seguridad y transparencia, fortaleciendo aún más la confianza del consumidor.

Canadá juega un papel crucial como mercado secundario, con su ambiente regulatorio impulsando innovación y reformulación. El próximo requisito de etiquetado frontal de paquete de Health Canada, que entrará en vigor en enero de 2026, está empujando a los fabricantes a reformular sus productos para cumplir con nuevos estándares. La armonización de regulaciones de aditivos y autorizaciones de marketing optimizadas ha reducido los cronogramas de aprobación, permitiendo a las empresas canadienses innovar más eficientemente. Además, la emergencia de start-ups de extracción y fermentación de estevia en regiones como Vancouver y Montreal destaca la creciente experiencia y capacidad dentro del país.

México es el mercado de crecimiento más rápido en la región, con una TCAC proyectada del 5.01%. El aumento de ingresos urbanos, etiquetas obligatorias de advertencia de azúcar, y los beneficios del movimiento libre de aranceles de ingredientes bajo el acuerdo USMCA alimentan este crecimiento. Los fabricantes domésticos están obteniendo cada vez más agave y caña cultivados localmente para producir mezclas de inulina-poliol, lo que mejora la resistencia de la cadena de suministro. Además, las asociaciones de co-manufactura transfronteriza con plantas de bebidas en Texas y California están permitiendo escalamiento eficiente y transferencia de tecnologías avanzadas de edulcorantes. Estas colaboraciones están ayudando a los productores mexicanos a incorporar proteínas dulces innovadoras en sus productos reformulados, impulsando aún más el crecimiento del mercado.

Panorama Competitivo

El mercado de sustitutos de azúcar de América del Norte está moderadamente fragmentado. Algunos de los actores prominentes del mercado incluyen Cargill, Incorporated, Ingredion Incorporated, Archer Daniels Midland Company, Tate & Lyle PLC, e International Flavors & Fragrances Inc., entre otros. Un desarrollo notable en el mercado fue la adquisición de CP Kelco por parte de Tate & Lyle por USD 1.8 mil millones en noviembre de 2024. Esta adquisición expandió significativamente el portafolio de hidrocoloides y edulcorantes de Tate & Lyle, permitiendo a la empresa ofrecer soluciones combinadas para texturizar y endulzar. Se espera que el acuerdo genere cooperación anual de USD 50 millones, destacando la tendencia creciente de consolidación en la industria mientras las empresas apuntan a fortalecer sus posiciones de mercado y mejorar la eficiencia de la cadena de suministro.

La innovación continúa jugando un papel crítico en impulsar la competencia dentro del mercado. Por ejemplo, la plataforma EverSweet de Cargill usa tecnología de fermentación de precisión para producir rebaudiósido M, un edulcorante de estevia de alta pureza, sin depender de ciclos agrícolas. Esto asegura un suministro consistente para fabricantes de bebidas que buscan opciones de edulcorantes naturales. Además, las disputas de patentes están moldeando el panorama competitivo. En enero de 2024, SweeGen ganó un caso de apelación contra PureCircle, que invalidó patentes clave relacionadas con la producción de Reb M. Esta victoria legal ha abierto oportunidades para actores más pequeños y embotelladores independientes para acceder a tecnologías avanzadas de edulcorantes. Mientras tanto, los actores nicho se están enfocando en aplicaciones especializadas, como suministrar mezclas de polioles co-procesadas para usos farmacéuticos como tabletas orodispersables, que ofrecen márgenes altos a pesar de volúmenes menores.

La adaptabilidad regulatoria se está convirtiendo en una ventaja competitiva clave en el mercado de sustitutos de azúcar. Las empresas con experiencia interna en toxicología y legal están mejor posicionadas para navegar regulaciones en evolución, como el cambio del Departamento de Salud y Servicios Humanos de EE.UU. (HHS) alejándose de aprobaciones GRAS (Generalmente Reconocido como Seguro) autoafirmadas, que ahora requieren envíos de datos más comprensivos. Para mitigar riesgos agrícolas, algunos proveedores están reubicando la producción de hojas de estevia más cerca de centros de demanda de América del Norte adoptando cultivo en invernadero y tecnologías de bioconversión. Estas estrategias no solo mejoran la resistencia de la cadena de suministro sino que también apoyan la creciente demanda de ingredientes sostenibles y de origen local.

Líderes de la Industria de Sustitutos de Azúcar de América del Norte

-

Cargill, Incorporated

-

Ingredion Incorporated

-

Archer Daniels Midland Company

-

Tate & Lyle PLC

-

International Flavors & Fragrances Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2024: PureCircle de Ingredion introdujo un edulcorante de estevia que reemplaza directamente el azúcar en formulaciones. El edulcorante natural funciona de manera similar al azúcar sin requerir ingredientes adicionales y es adecuado para bebidas, jarabes y salsas.

- Enero 2024: Elo Life Systems, con base en Carolina del Norte, cerró una ronda Serie A2 de USD 20.5 millones para acelerar el desarrollo de un edulcorante natural de alta intensidad y bananos Cavendish diseñados para resistir la devastadora enfermedad fúngica de marchitez por Fusarium (TR4).

Alcance del Informe del Mercado de Sustitutos de Azúcar de América del Norte

El mercado de sustitutos de azúcar de América del Norte está segmentado por tipo, origen, forma, aplicación y geografía. Por tipo, el mercado está segmentado en edulcorantes de alta intensidad (acesulfamo potásico, advantame, aspartamo, neotame, sacarina, sucralosa, estevia, fruta del monje y otros) y polioles de azúcar (sorbitol, xilitol, maltitol, eritritol y otros). Por origen, el mercado está segmentado en derivados de plantas, sintéticos y fermentados biotecnológicamente. Por forma, en polvo y líquido. Por aplicación, el mercado está segmentado en alimentos, bebidas, productos farmacéuticos y otros. El segmento de alimentos está segmentado además en panadería y cereales, confitería, lácteos y alternativas lácteas, salsas, condimentos y aderezos, y otras aplicaciones alimentarias. El segmento de bebidas está segmentado además en refrescos carbonatados, té y café listos para beber, bebidas deportivas y energéticas y otras bebidas. Este informe analiza además el escenario en Estados Unidos, Canadá, México y el resto de América del Norte.

| Edulcorantes de Alta Intensidad | Acesulfamo Potásico |

| Advantame | |

| Aspartamo | |

| Neotame | |

| Sacarina | |

| Sucralosa | |

| Estevia | |

| Fruta del Monje | |

| Otros Edulcorantes de Alta Intensidad | |

| Polioles de Azúcar | Sorbitol |

| Xilitol | |

| Maltitol | |

| Eritritol | |

| Otros Polioles de Azúcar |

| Derivados de Plantas |

| Sintéticos |

| Fermentados Biotecnológicamente |

| Polvo |

| Líquido |

| Alimentos | Panadería y Cereales |

| Confitería | |

| Lácteos y Alternativas Lácteas | |

| Salsas, Condimentos y Aderezos | |

| Otras Aplicaciones Alimentarias | |

| Bebidas | Refrescos Carbonatados |

| Té y Café Listos para Beber | |

| Bebidas Deportivas y Energéticas | |

| Otras Bebidas | |

| Productos Farmacéuticos | |

| Otras Aplicaciones |

| Estados Unidos |

| Canadá |

| México |

| Resto de América del Norte |

| Por Tipo | Edulcorantes de Alta Intensidad | Acesulfamo Potásico |

| Advantame | ||

| Aspartamo | ||

| Neotame | ||

| Sacarina | ||

| Sucralosa | ||

| Estevia | ||

| Fruta del Monje | ||

| Otros Edulcorantes de Alta Intensidad | ||

| Polioles de Azúcar | Sorbitol | |

| Xilitol | ||

| Maltitol | ||

| Eritritol | ||

| Otros Polioles de Azúcar | ||

| Por Origen | Derivados de Plantas | |

| Sintéticos | ||

| Fermentados Biotecnológicamente | ||

| Por Forma | Polvo | |

| Líquido | ||

| Por Aplicación | Alimentos | Panadería y Cereales |

| Confitería | ||

| Lácteos y Alternativas Lácteas | ||

| Salsas, Condimentos y Aderezos | ||

| Otras Aplicaciones Alimentarias | ||

| Bebidas | Refrescos Carbonatados | |

| Té y Café Listos para Beber | ||

| Bebidas Deportivas y Energéticas | ||

| Otras Bebidas | ||

| Productos Farmacéuticos | ||

| Otras Aplicaciones | ||

| Por Geografía | Estados Unidos | |

| Canadá | ||

| México | ||

| Resto de América del Norte | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de sustitutos de azúcar de América del Norte?

El mercado se sitúa en USD 2.76 mil millones en 2025 y se proyecta que alcance USD 3.27 mil millones para 2030.

¿Qué segmento está creciendo más rápido dentro del mercado?

Las aplicaciones farmacéuticas muestran el mayor crecimiento con una TCAC esperada del 4.87% debido al uso creciente de alternativas de azúcar en formulaciones de medicamentos.

¿Qué geografía ofrece el mayor potencial futuro?

México lidera el crecimiento con una TCAC pronosticada del 5.01%, impulsada por el aumento de conciencia de salud, regulaciones alineadas, y eficiencias de cadena de suministro habilitadas por USMCA.

¿Qué papel juegan los edulcorantes líquidos en la reformulación de bebidas?

Los formatos líquidos se disuelven más rápido, reducen el polvo, y se alinean con sistemas de mezcla continua, razón por la cual se proyecta que crezcan a una TCAC del 5.13% hasta 2030.

Última actualización de la página el: