Tamaño y Participación del Mercado de Fibra de Carbono de América del Norte

Análisis del Mercado de Fibra de Carbono de América del Norte por Mordor Intelligence

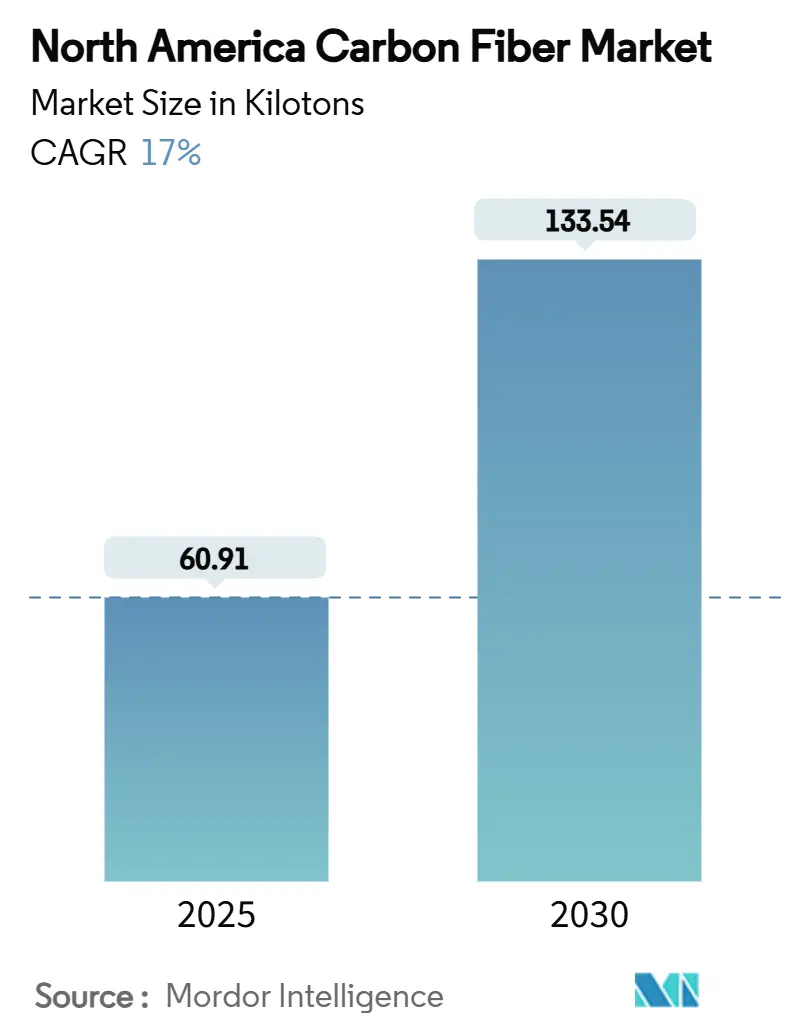

El tamaño del Mercado de Fibra de Carbono de América del Norte se estima en 60,91 kilotoneladas en 2025, y se espera que alcance 133,54 kilotoneladas para 2030, con una TCAC del 17% durante el período de pronóstico (2025-2030). La demanda aumenta a medida que la producción aeroespacial se recupera, los fabricantes de vehículos eléctricos reducen el peso en bordillo y las empresas de energía renovable construyen palas de aerogeneradores más largas. El poliacrilonitrilo (PAN) continúa liderando el suministro de materia prima, sin embargo, las alternativas de brea de petróleo de rápido crecimiento señalan una sustitución impulsada por el precio. Las fibras recicladas ganan tracción porque los fabricantes de automóviles y los OEM de turbinas eólicas buscan menores emisiones del ciclo de vida. Las expansiones de producción de Estados Unidos por Hexcel y Toray mejoran la disponibilidad local, pero el abastecimiento de precursores y la intensidad de capital aún representan riesgos. El éxito competitivo ahora depende de carteras de usos finales diversificadas, líneas de producción ágiles e integración estrecha con el cliente, en lugar de la dependencia de volúmenes aeroespaciales heredados.

Conclusiones Clave del Informe

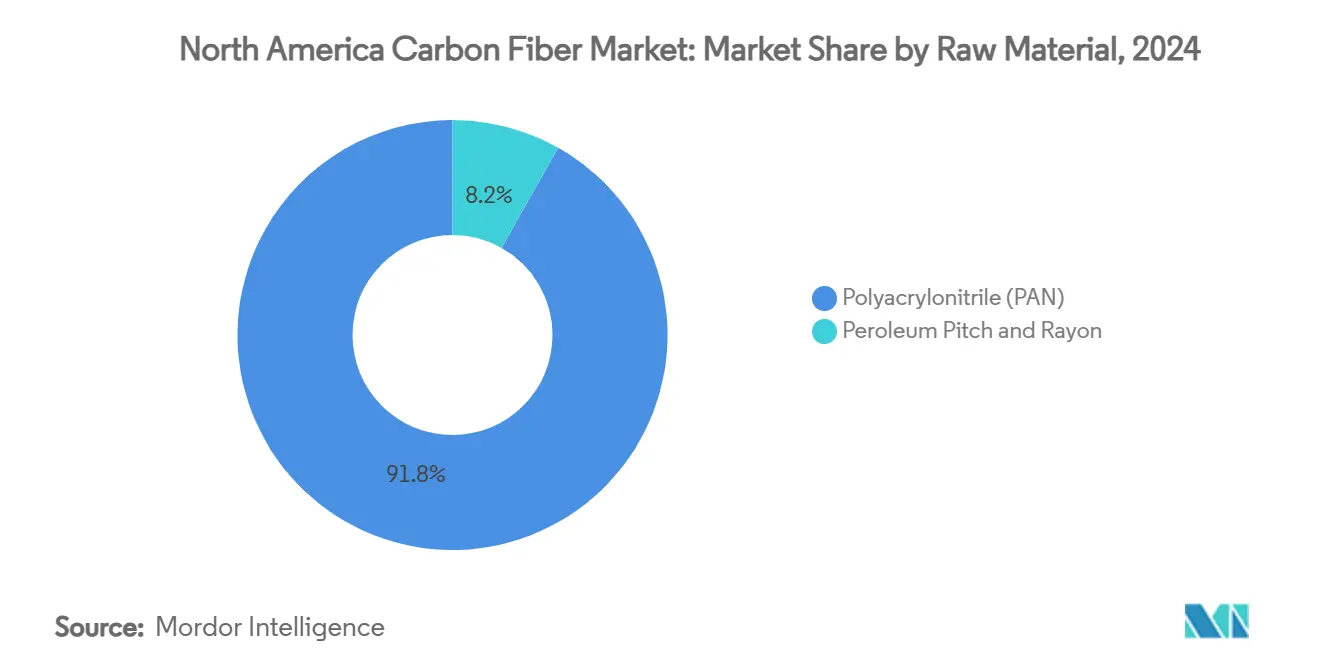

- Por materia prima, el Poliacrilonitrilo (PAN) retuvo el 91,83% de participación del mercado de fibra de carbono de América del Norte en 2024; la brea de petróleo y el rayón están proyectados a crecer a una TCAC del 18,91% hasta 2030.

- Por tipo, la fibra virgen comandó el 76,21% de participación del tamaño del mercado de fibra de carbono de América del Norte en 2024, mientras que la fibra reciclada está avanzando a una TCAC del 19,05% hasta 2030.

- Por aplicación, los materiales compuestos representaron el 67,19% de participación del tamaño del mercado de fibra de carbono de América del Norte en 2024 y se espera que aumenten a una TCAC del 18,65% durante el período de perspectiva.

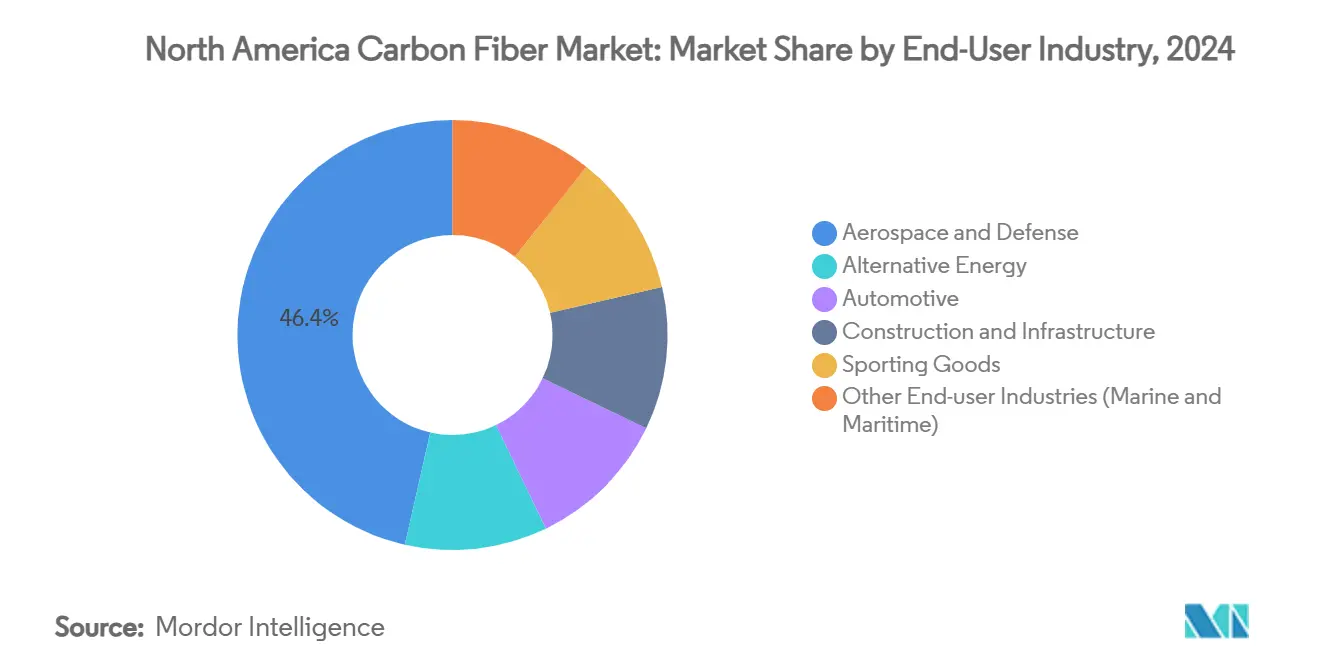

- Por industria de usuario final, aeroespacial y defensa mantuvo el 46,44% de la participación del mercado de fibra de carbono de América del Norte en 2024, mientras que el automotriz se pronostica que se expanda a una TCAC del 18,72% hasta 2030.

- Por geografía, Estados Unidos lideró con el 63,53% de participación y también está establecido para registrar la TCAC más rápida del 18,14% hasta 2030.

Tendencias e Perspectivas del Mercado de Fibra de Carbono de América del Norte

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Demanda Creciente de Vehículos Livianos | +4.20% | Estados Unidos y Canadá, con extensión a México | Mediano plazo (2-4 años) |

| Uso Acelerado en Aeroespacial y Defensa | +3.80% | Estados Unidos principalmente, con aplicaciones de defensa de Canadá | Largo plazo (≥ 4 años) |

| Utilización Creciente del Sector de Energía Eólica | +3.10% | Estados Unidos y Canadá, concentrado en estados del corredor eólico | Mediano plazo (2-4 años) |

| Expansión de Artículos Deportivos de Alto Rendimiento | +1.70% | En toda América del Norte, con concentración del mercado premium | Corto plazo (≤ 2 años) |

| Adopción en Tanques de Almacenamiento de Hidrógeno para Movilidad Pesada | +2.90% | Estados Unidos y Canadá, enfocado en centros de transporte | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Demanda Creciente de Vehículos Livianos

La electrificación automotriz posiciona al mercado de fibra de carbono de América del Norte en el centro de nuevas estrategias de peso ligero. Los fabricantes de automóviles utilizan líneas de colocación automatizada de fibras para integrar partes estructurales en modelos principales, como lo muestran las pruebas piloto de General Motors. El financiamiento federal de I+D del Departamento de Energía de EE.UU. acelera el desarrollo de compuestos de fibra de carbono dúctiles para carcasas de paquetes de baterías[1]U.S. Department of Energy, "Vehicle Technologies Office FY 2025 Program Plan," energy.gov . Las regulaciones sobre economía de combustible y las expectativas de autonomía del consumidor sustentan una demanda sostenida de múltiples años en plataformas de volumen.

Uso Acelerado en Aeroespacial y Defensa

La industria aeroespacial mantiene su liderazgo dentro del mercado de fibra de carbono de América del Norte porque las aeronaves de próxima generación y los sistemas de defensa hipersónicos requieren fibra de alto módulo. Toray suministra prepregs termoestables y termoplásticos para el programa HiCAM de la NASA para mejorar las alas compuestas de construcción rápida. Collins Aerospace invirtió USD 200 millones para ampliar la capacidad de frenos carbono-carbono en Spokane, mientras que GE Aerospace destinó casi USD 1.000 millones para la producción de partes compuestas en EE.UU., reforzando la visibilidad de demanda de ciclo largo.

Utilización Creciente del Sector de Energía Eólica

Las longitudes de las palas ahora superan los 100 metros para turbinas terrestres, y solo la fibra de carbono proporciona rigidez sin peso penalizante. Aunque SGL Carbon registró una caída de ventas del 35,2% en 2023 debido a correcciones de inventario, sus pactos de suministro a largo plazo con OEM de turbinas mantienen intacta la ruta de crecimiento. El acuerdo de perfil de Fiberline con Nordex para modelos Delta4000 ilustra cómo los proveedores especializados ensamblan programas de volumen de múltiples años.

Expansión de Artículos Deportivos de Alto Rendimiento

Las marcas de calzado atlético llevaron al mainstream los zapatos de running con placa de carbono. Carbitex aseguró financiamiento de expansión para quintuplicar las ventas de 2025, impulsado por la demanda de fabricantes globales de zapatos. Brooks Running y otras marcas incorporan insertos delgados de carbono para ganancias de retorno de energía. Las empresas de vehículos recreativos y equipos de consumo hacen eco de esta tendencia, ampliando el alcance del mercado de fibra de carbono de América del Norte más allá de las industrias pesadas.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto Gasto en Investigación y Desarrollo, y Capex | -2.80% | En toda América del Norte, concentrado en centros de manufactura | Largo plazo (≥ 4 años) |

| Riesgo de Suministro Impulsado por Regulaciones para Materias Primas | -1.90% | Estados Unidos y Canadá, con implicaciones de política comercial | Mediano plazo (2-4 años) |

| Infraestructura de Reciclaje Limitada y Varianza de Calidad | -1.40% | Estados Unidos principalmente, con iniciativas emergentes de Canadá | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Riesgo de Suministro Impulsado por Regulaciones para Materias Primas

Las revisiones de materiales críticos por parte de la Casa Blanca y el gobierno canadiense señalan un escrutinio elevado de las importaciones de precursores PAN. Los cambios de política, como listas de control de exportación o permisos ambientales más estrictos, podrían restringir el suministro y aumentar los costos de cumplimiento para el mercado de fibra de carbono de América del Norte.

Infraestructura de Reciclaje Limitada y Varianza de Calidad

La fibra reciclada a menudo muestra encolado inconsistente y longitudes de fibra más cortas, limitando la adopción aeroespacial. Los flujos de inversión en centros regionales de reciclaje, pero los estándares uniformes y la logística escalada permanecen en desarrollo[2]Vartega, "Recycled Carbon Fiber Technology Overview," vartega.com .

Análisis de Segmentos

Por Materia Prima: El Dominio del PAN Enfrenta Presiones de Costos

El PAN comandó el 91,83% del mercado de fibra de carbono de América del Norte en 2024. El segmento se beneficia de relaciones probadas resistencia-peso y cadenas de suministro bien entendidas. La brea de petróleo y el rayón, en contraste, están establecidos para crecer a una TCAC del 18,91% porque los compradores automotrices y de construcción priorizan menor costo sobre la resistencia a la tracción última. Advanced Carbon Products LLC ha desarrollado un precursor de fibra de carbono de brea de mesofase, ofreciendo una oportunidad significativa de ahorro de costos comparado con el método de producción convencional basado en PAN.

Los cambios de demanda favorecen a los proveedores que diversifican la elección de precursores. Las tasas de rendimiento más altas que exceden el 70% para brea versus 55% para PAN pueden reducir los costos por kilogramo cuando la energía del horno permanece constante. Para usos de mercado masivo como recipientes a presión o infraestructura civil, estas economías hacen que los precursores alternativos sean opciones cada vez más creíbles.

Por Tipo: El Liderazgo de la Fibra Virgen Desafiado por la Innovación en Reciclaje

La fibra virgen retuvo el 76,21% de participación del tamaño del mercado de fibra de carbono de América del Norte en 2024 porque aeroespacial y defensa requieren trazabilidad completa. La fibra reciclada, sin embargo, está proyectada a registrar una TCAC del 19,05%. Vartega alcanzó propiedades mecánicas comparables a la fibra virgen pero a la mitad del costo y con una huella de CO₂ 96-99% menor.

La aceptación de OEM de intermedios reciclados está aumentando. El uso de Boeing de paneles de pared lateral KyronTEX muestra que los requisitos estrictos de interior de cabina pueden cumplirse con contenido recuperado. Los compuestos de moldeo por inyección automotriz con hebras recicladas ahora reducen el costo de la parte terminada hasta en un 30%, estimulando la adopción de volumen.

Por Aplicación: Los Compuestos Mantienen Liderazgo Dual

Los materiales compuestos capturaron una participación del 67,19% y también están creciendo a una TCAC del 18,65%, proporcionando tanto escala como momentum. Su liderazgo ilustra el valor central de la fibra de carbono: habilitar estructuras, no productos. La colocación automatizada de fibras, resinas de curado rápido y técnicas de molde cerrado reducen los tiempos de ciclo, ampliando el uso en chasis de VE, palas eólicas y retrofits arquitectónicos.

Las fibras de grado textil abordan preformas tejidas en 3-D y mangas trenzadas para formas complejas, suministrando segmentos como marino y deportes de motor. La demanda de microelectrodos permanece de nicho pero valida la versatilidad de la fibra. Las fibras de catálisis se utilizan para reactores de alta área superficial, sin embargo, los volúmenes permanecen modestos relativos a los compuestos estructurales.

Por Industria de Usuario Final: El Liderazgo Aeroespacial Enfrenta Disrupción Automotriz

Aeroespacial y defensa suministraron el 46,44% del volumen en 2024 gracias a ciclos de programa largos y certificación rigurosa. El automotriz, sin embargo, registra la TCAC más rápida del 18,72% a medida que las plataformas de batería eléctrica despliegan fibra de carbono para reducir masa. Las industrias de energía alternativa, incluyendo almacenamiento eólico e hidrógeno, diversifican aún más las salidas.

Las agencias de construcción adoptan barras de refuerzo de polímero reforzado con fibra de carbono para eliminar la corrosión, reduciendo los costos del ciclo de vida de puentes. Las marcas de artículos deportivos continúan con precios premium por rendimiento, ofreciendo márgenes atractivos para corridas de fibra especializada y fabricación de giro rápido.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

Estados Unidos lidera el mercado de fibra de carbono de América del Norte con una participación del 63,53% en 2024 y se proyecta que crezca a una TCAC del 18,14% hasta 2030. La designación federal de la fibra de carbono como material crítico estimula las construcciones de hornos domésticos, mientras que las expansiones de Hexcel y Toray agregan 19.000 t de capacidad anual fresca. Las iniciativas de defensa y aviación comercial aseguran demanda base, mientras que los nuevos programas de movilidad y palas eólicas extraen tonelaje adicional.

Canadá sigue con adopción creciente en aeroespacial, autobuses de hidrógeno y componentes de turbinas eólicas. Los laboratorios de investigación en la Universidad de Columbia Británica avanzan fibras basadas en betún dirigidas a un costo de USD 12 kg para localizar el suministro. Los créditos de inversión en tecnología limpia y la abundante energía hidroeléctrica dan a los productores canadienses una ventaja de bajo carbono.

México completa las dinámicas regionales, aprovechando el acceso USMCA y la mano de obra competitiva para albergar capacidad como la línea de 13.000 t de Zoltek en Guadalajara. Los clústeres aeroespaciales en Chihuahua ahora ensamblan aeroestructuras complejas con fibra importada y convertida localmente. Las economías norteamericanas más pequeñas contribuyen volúmenes de nicho en equipos marinos e industriales, ayudando a solidificar cadenas de suministro integradas en todo el continente.

Panorama Competitivo

El mercado de fibra de carbono de América del Norte muestra concentración altamente consolidada porque los hornos multimillonarios y el conocimiento propietario restringen la nueva capacidad. Hexcel, Toray y SGL Carbon mantienen posiciones dominantes, respaldados por contratos aeroespaciales a largo plazo y corrientes de precursores internos. Los innovadores más pequeños como Vartega se enfocan en reciclaje y brea de bajo costo, dirigiéndose a clientes automotrices e industriales.

Los movimientos estratégicos enfatizan la integración vertical. Toray está agregando 3.000 t de capacidad en Carolina del Sur para suministrar bobinado de filamento de tanques de hidrógeno y recipientes a presión. Collins Aerospace invierte USD 200 millones en frenos carbono-carbono, ampliando su base de ingresos del mercado de repuestos. Los jugadores despliegan colocación automatizada de fibras y gemelos digitales para aumentar el rendimiento y reducir el desperdicio. Aquellos que mezclan líneas vírgenes, recicladas y de precursores alternativos se posicionan mejor para la volatilidad de precios y el reporte de sostenibilidad.

Las medidas de resistencia de la cadena de suministro incluyen el abastecimiento de hebras PAN de respaldo, contratos de electricidad renovable y certificación del ciclo de vida. Las empresas que emparejan procesamiento de valor agregado con clientes regionalmente próximos reducen el riesgo logístico. En general, el panorama estratégico favorece a los incumbentes que refrescan continuamente la tecnología y se extienden más allá de la dependencia de un solo sector.

Líderes de la Industria de Fibra de Carbono de América del Norte

-

Hexcel Corporation

-

Mitsubishi Chemical Carbon Fiber and Composites Inc.

-

SGL Carbon

-

Syensqo

-

Toray Industries Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Marzo 2024: Hexcel Corporation ha introducido la fibra de carbono continua HexTow IM9 24K, ofreciendo a la industria aeroespacial un material liviano, fuerte y duradero diseñado para satisfacer las demandas de aplicaciones compuestas avanzadas.

- Julio 2023: Toray Composite Materials America, Inc. ha anunciado planes para expandir sustancialmente su instalación de fibra de carbono en Spartanburg, Carolina del Sur. Se espera que la expansión de 30.000 pies cuadrados mejore la capacidad de producción de fibra de carbono de Toray en 3.000 toneladas métricas anuales, comenzando en 2025.

Alcance del Informe del Mercado de Fibra de Carbono de América del Norte

La fibra de carbono es una fibra sintética de alta resistencia compuesta principalmente de átomos de carbono. Es conocida por su excepcional relación resistencia-peso, rigidez y resistencia química, lo que la convierte en un material popular en varias industrias. La fibra de carbono se produce a través de una serie de procesos que involucran la conversión de precursores ricos en carbono.

El mercado norteamericano de fibra de carbono está segmentado por materia prima, tipo, aplicación, industria de usuario final y geografía. Por materia prima, el mercado está segmentado en poliacrilonitrilo (PAN), brea de petróleo y rayón. Por tipo, el mercado está segmentado en fibra virgen (VCF) y fibra de carbono reciclada (RCF). Las aplicaciones de la fibra de carbono comprenden materiales compuestos, textiles, microelectrodos y catálisis. Por industria de usuario final, el mercado está segmentado en aeroespacial y defensa, energía alternativa, automotriz, construcción e infraestructura, artículos deportivos y otras industrias de usuario final (marina y marítima). El informe también cubre el tamaño del mercado y pronósticos para el mercado de fibra de carbono en tres países de América del Norte. Para cada segmento, el dimensionamiento del mercado y los pronósticos se realizaron basados en volumen (toneladas).

| Poliacrilonitrilo (PAN) |

| Brea de Petróleo y Rayón |

| Fibra de Carbono Virgen (VCF) |

| Fibra de Carbono Reciclada (RCF) |

| Materiales Compuestos |

| Textiles |

| Microelectrodos |

| Catálisis |

| Aeroespacial y Defensa |

| Energía Alternativa |

| Automotriz |

| Construcción e Infraestructura |

| Artículos Deportivos |

| Otras Industrias de Usuario Final (Marina y Marítima) |

| Estados Unidos |

| Canadá |

| México |

| Resto de América del Norte |

| Por Materia Prima | Poliacrilonitrilo (PAN) |

| Brea de Petróleo y Rayón | |

| Por Tipo | Fibra de Carbono Virgen (VCF) |

| Fibra de Carbono Reciclada (RCF) | |

| Por Aplicación | Materiales Compuestos |

| Textiles | |

| Microelectrodos | |

| Catálisis | |

| Por Industria de Usuario Final | Aeroespacial y Defensa |

| Energía Alternativa | |

| Automotriz | |

| Construcción e Infraestructura | |

| Artículos Deportivos | |

| Otras Industrias de Usuario Final (Marina y Marítima) | |

| Por Geografía | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte |

Preguntas Clave Respondidas en el Informe

¿Cuál es la TCAC proyectada para el mercado de fibra de carbono de América del Norte entre 2025 y 2030?

Se espera que el mercado se expanda a una TCAC del 17%, aumentando de 60,91 kilotoneladas en 2025 a 133,54 kilotoneladas para 2030.

¿Qué industria de usuario final consume actualmente más fibra de carbono en América del Norte?

Aeroespacial y defensa lidera con una participación del 46,44% de la demanda de 2024, gracias a la producción continua de aeronaves y la modernización de defensa.

¿Por qué las fibras de carbono recicladas están ganando impulso?

Las fibras recicladas ofrecen hasta un 50% de ahorro de costos y una reducción del 96-99% en emisiones de CO₂ comparado con material virgen, cumpliendo objetivos de sostenibilidad de fabricantes de automóviles y energía eólica.

¿Qué tan significativo es Estados Unidos dentro de la demanda regional?

Estados Unidos representa el 63,53% del volumen de 2024 y también es la geografía de crecimiento más rápido con una TCAC del 18,14% hasta 2030.

¿Qué precursor de materia prima está creciendo más rápido, y por qué?

Los precursores de brea de petróleo y rayón están pronosticados a crecer a una TCAC del 18,91%, ya que los menores costos atraen aplicaciones automotrices y de construcción donde la resistencia ultra-alta no es obligatoria.

Última actualización de la página el: