Tamaño y Participación del Mercado de Diagnósticos In-Vitro de Países Bajos

Análisis del Mercado de Diagnósticos In-Vitro de Países Bajos por Mordor Intelligence

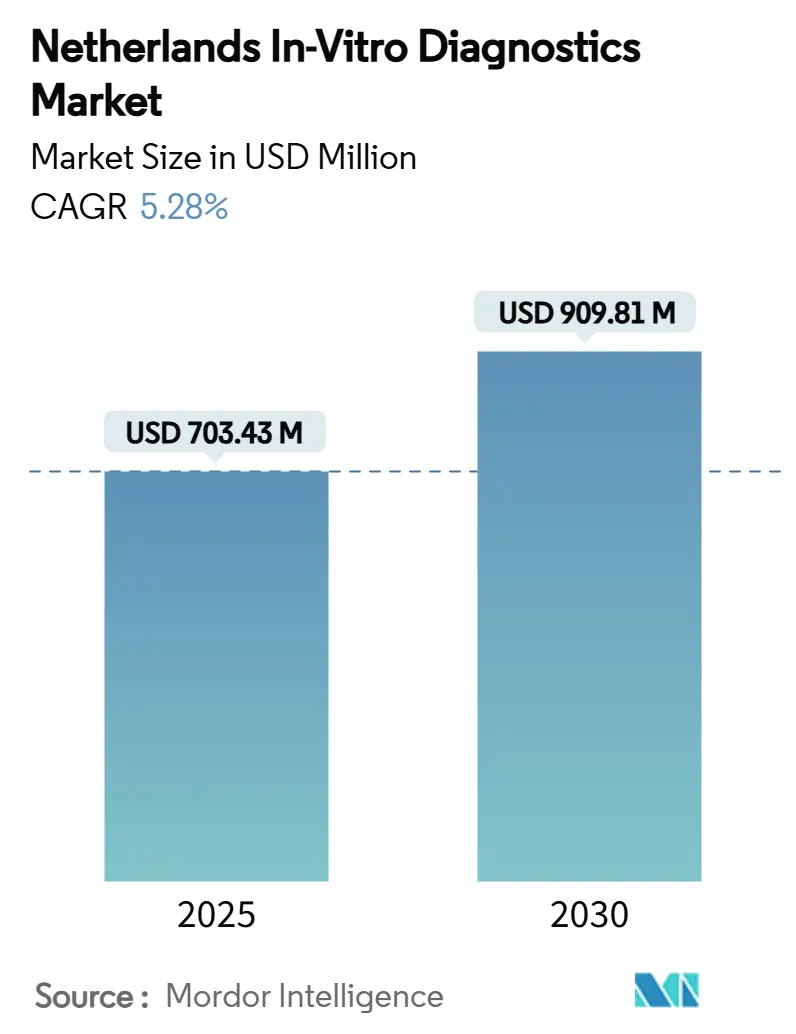

El tamaño del mercado de diagnósticos in-vitro de Países Bajos es de USD 703,43 millones en 2025 y se prevé que se expanda a USD 909,81 millones en 2030, registrando una TCAC del 5,28% durante el período. Los vientos de cola estructurales incluyen la asignación del 10,7% del gasto sanitario del país a productos médicos, la creciente dependencia de ensayos moleculares para oncología y enfermedades infecciosas, y el papel estratégico que Países Bajos ya desempeña en la arena europea de tecnología médica de EUR 160 mil millones. La implementación del IVDR de la UE está remodelando las carteras de productos y las inversiones en gestión de calidad, especialmente para ensayos de clase D de alto riesgo cuyo período de gracia termina en mayo de 2025. La demanda también está respaldada por un esquema de reembolso que agrupa las pruebas hospitalarias en DRG pero paga las solicitudes de atención primaria por servicio, preservando los volúmenes de laboratorio mientras fomenta la expansión en el punto de atención. El mercado de diagnósticos in-vitro de Países Bajos continúa beneficiándose del modelo de innovación Triple Hélice que estrecha los vínculos entre academia, industria y gobierno.

Puntos Clave del Informe

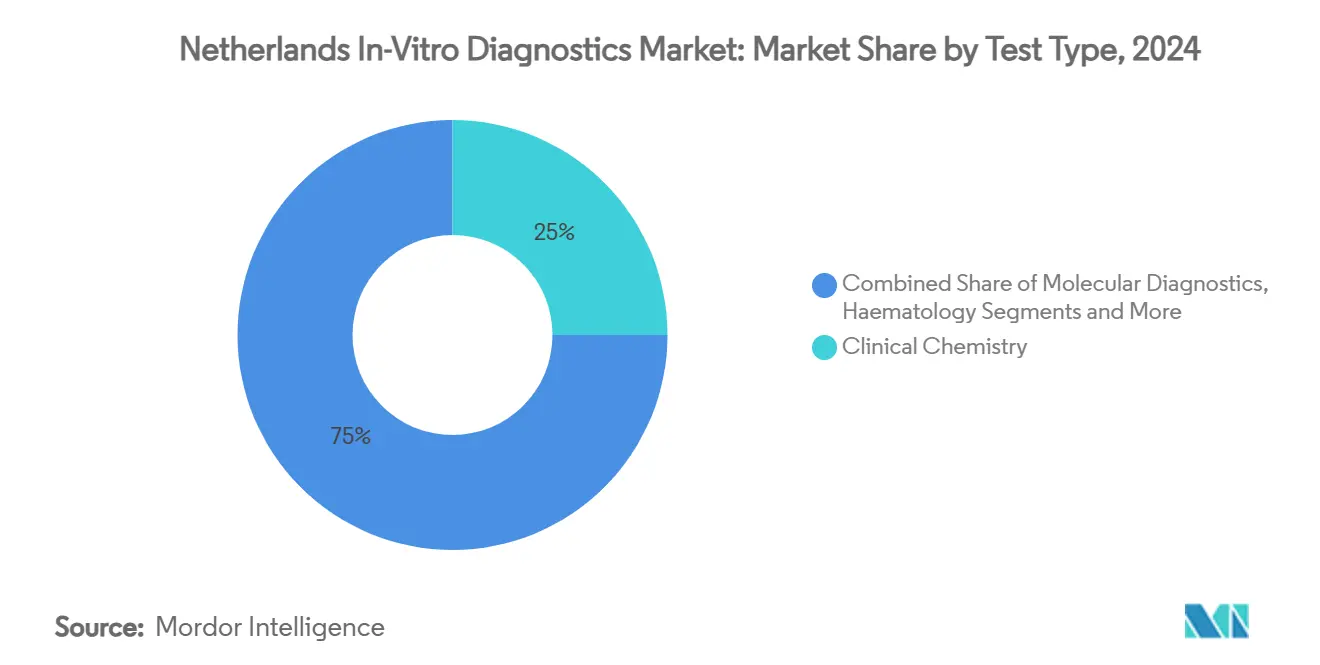

- Por tipo de prueba, Química Clínica lideró con una participación de ingresos del 25% del mercado de diagnósticos in-vitro de Países Bajos en 2024, mientras que Diagnósticos Moleculares está preparado para la TCAC más rápida del 9,5% hasta 2030.

- Por producto, los reactivos representaron el 71% del tamaño del mercado de diagnósticos in-vitro de Países Bajos en 2024 y se proyecta que los instrumentos registren una TCAC del 8,2% durante 2025-2030.

- Por usabilidad, los sistemas reutilizables mantuvieron el 63% de participación en 2024; los dispositivos desechables se están expandiendo a una TCAC del 10,8% hasta 2030.

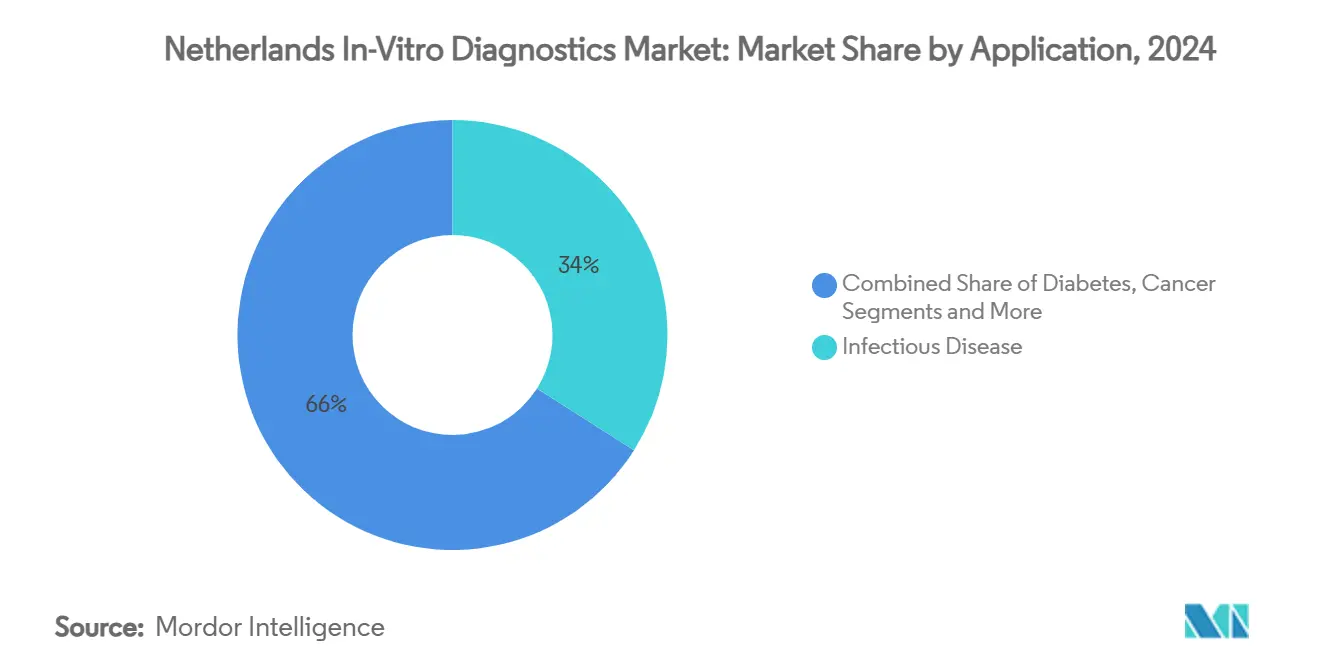

- Por aplicación, las pruebas de enfermedades infecciosas capturaron el 34% de la participación del mercado de diagnósticos in-vitro de Países Bajos en 2024, mientras que los ensayos de cáncer/oncología avanzarán a una TCAC del 11,3% durante el horizonte de pronóstico.

- Por usuario final, los laboratorios de diagnóstico mantuvieron el 52% de participación en 2024, mientras que se proyecta que las pruebas hospitalarias crezcan un 7,4% anualmente hasta 2030.

- Por modo de prueba, los laboratorios centrales procesaron el 78% de los volúmenes de prueba en 2024, pero las pruebas en el punto de atención están programadas para aumentar a una TCAC del 12,6% hasta 2030.

Tendencias y Perspectivas del Mercado de Diagnósticos In-Vitro de Países Bajos

Análisis de Impacto de los Impulsores

| Impulsor | (~) % Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Prevalencia creciente de enfermedades crónicas y de estilo de vida en población envejeciente | +1.3% | Nacional, mayor en centros urbanos | Largo plazo (≥ 4 años) |

| Políticas de e-Salud y telemonitoreo acelerando pruebas PoC basadas en el hogar | +1.1% | Nacional, adopción temprana en las principales ciudades | Mediano plazo (2-4 años) |

| Reembolso de diagnósticos complementarios bajo la Ley de Seguro de Salud Holandesa | +0.8% | Nacional | Corto plazo (≤ 2 años) |

| Clústeres del Valle de la Salud impulsando la comercialización de start-ups de IVD | +1.0% | Este de Países Bajos | Mediano plazo (2-4 años) |

| Adopción de patología digital habilitada por IA | +0.6% | Centros médicos académicos | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Prevalencia Creciente de Enfermedades Crónicas y de Estilo de Vida en el Envejecimiento

El envejecimiento de la población está aumentando constantemente la incidencia de diabetes y enfermedades cardiovasculares, promoviendo que los proveedores de atención médica prioricen las intervenciones de diagnóstico temprano. La OMS ha catalogado los ensayos cardíacos y metabólicos como tecnologías esenciales para manejar estas condiciones[1]Organización Mundial de la Salud, "Dispositivos Médicos Prioritarios para ECV y Diabetes," who.int. Los hospitales holandeses, que reciben la mayor parte de los fondos de atención médica, están dirigiendo mayores participaciones a los presupuestos de laboratorio para poder ofrecer paneles de química, inmunoensayo y moleculares de mayor rendimiento. La demanda de pruebas personalizadas, particularmente HbA1c, paneles de lípidos y troponina de alta sensibilidad, está aumentando mientras los clínicos se enfocan en la estratificación de riesgo. Estos cambios sustentan el consumo persistente de reactivos, reforzando la estructura de ingresos recurrentes que respalda el mercado de diagnósticos in-vitro de Países Bajos. En paralelo, los esquemas de pago por rendimiento enfatizan los resultados, fomentando el cribado más temprano como medio para reducir los costos posteriores, sosteniendo así el crecimiento del volumen de pruebas a largo plazo.

e-Salud y Políticas de Telemonitoreo Acelerando las Pruebas PoC Basadas en el Hogar

Los incentivos gubernamentales para la salud digital están desmantelando las barreras para los diagnósticos cerca del paciente. La evidencia muestra que los paneles en el punto de atención pueden reducir aproximadamente 40 minutos del tiempo de decisión clínica comparado con los flujos de trabajo de laboratorio central. Los equipos de atención primaria holandeses ya recurren a los ensayos de proteína C reactiva para diferenciar infecciones bacterianas de virales, frenando la sobreprescripción de antibióticos. La familiaridad entre los practicantes y la eficacia de costos comprobada impulsan la adopción rápida, reforzando los volúmenes de pronóstico para lectores compactos, cartuchos de un solo uso y plataformas de conectividad digital. A medida que se extiende la paridad de reembolso entre las pruebas PoC y de laboratorio, los fabricantes esperan un despliegue más amplio de instrumentos HbA1c, UACR y moleculares rápidos, ampliando aún más el mercado de diagnósticos in-vitro de Países Bajos.

Reembolso de Diagnósticos Complementarios bajo la Ley de Seguro de Salud Holandesa

El Instituto de Atención Médica Holandés (ZIN) ejecuta una vía transparente de HTA que generalmente se completa dentro de 18-30 meses, permitiendo que los diagnósticos complementarios novedosos entren rápidamente al paquete básico de beneficios. Los ensayos de oncología que seleccionan terapias para cánceres de pulmón, mama y colorrectal han obtenido cobertura, estimulando la inversión en estudios de validación clínica. El reembolso predecible ha atraído a fabricantes de kits multinacionales y start-ups locales de genómica hacia el mercado holandés. El mercado de diagnósticos in-vitro de Países Bajos por lo tanto disfruta de un perfil de adoptador temprano para herramientas de medicina de precisión, traduciéndose en crecimiento de dos dígitos en reactivos moleculares y flujos de trabajo de secuenciación digital.

Clústeres del Valle de la Salud Impulsando la Comercialización de Start-ups de IVD

El este de Países Bajos alberga un denso corredor de innovación, acoplando la Universidad de Radboud, Universidad de Twente y Universidad de Wageningen con el Campus Noviotech y el Parque Científico Mercator[2]Oost NL, "Clúster del Valle de la Salud," oostnl.com. El ecosistema suministra espacios de laboratorio húmedo compartidos, socios de validación clínica y programas de subvenciones, comprimiendo el tiempo de comercialización para empresas de biosensores, microfluídica y software de IA. La sinergia gobierno-industria-academia, la Triple Hélice, ayuda a las pequeñas empresas a compensar los costos de cumplimiento del IVDR a través de experiencia regulatoria agrupada. Mientras estas start-ups traducen prototipos en productos que cumplen con ISO-13485, amplían la base competitiva del mercado de diagnósticos in-vitro de Países Bajos y diversifican las ofertas tecnológicas a través de segmentos de oncología, enfermedades infecciosas y atención crónica.

Análisis de Impacto de las Restricciones

| Restricción | (~) % Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Costos de cumplimiento para PYME bajo evaluaciones de conformidad IVDR de la UE | -0.8% | Nacional, mayor para jugadores pequeños | Corto plazo (≤ 2 años) |

| Escasez de técnicos de laboratorio calificados | -0.6% | Nacional, agudo en áreas rurales | Mediano plazo (2-4 años) |

| Consolidación de laboratorios hospitalarios reduciendo el poder de fijación de precios de los proveedores | -0.5% | Redes hospitalarias urbanas | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Costos de Cumplimiento para PYME bajo Evaluaciones de Conformidad IVDR de la UE

IVDR estipula que aproximadamente el 80% de los ensayos ahora requieren revisión de organismo notificado, un salto de cuatro veces respecto a la directiva anterior. Con la capacidad del organismo notificado aún limitada, las PYME holandesas enfrentan gastos de consultoría, biocompatibilidad y QMS que desvían capital de I+D. El Artículo 16(4) además obliga a los reaplicadores de etiquetas y distribuidores a asegurar certificación, añadiendo complejidad a las cadenas de suministro. Mientras las multinacionales más grandes absorben estos costos más fácilmente, los innovadores más pequeños arriesgan lanzamientos retrasados o poda de cartera, limitando la diversidad de productos en el mercado de diagnósticos in-vitro de Países Bajos durante los próximos dos años.

Escasez de Técnicos de Laboratorio Calificados

El déficit estimado de Europa de 1,2 millones de trabajadores de la salud incluye escaseces críticas en laboratorios de química clínica y moleculares[3]OCDE, "Salud de un Vistazo Europa 2024," oecd.org. Los servicios de patología holandeses ya dependen de equipos multiprofesionales, pero los datos de planificación de la fuerza laboral siguen siendo irregulares, limitando las iniciativas de contratación estratégica. Las brechas de vacantes empujan los costos de horas extras hacia arriba y pueden extender los tiempos de muestra a resultado, moderando las ganancias de rendimiento de la automatización. Los laboratorios por lo tanto aceleran la inversión en robótica e IA, pero las brechas de personal interinas aún frenan la expansión a corto plazo del mercado de diagnósticos in-vitro de Países Bajos.

Análisis de Segmentos

Por Tipo de Prueba: Los Diagnósticos Moleculares Redefinen la Atención del Cáncer

En 2024, la química clínica generó el 25% de los ingresos del mercado de diagnósticos in-vitro de Países Bajos, anclada por paneles metabólicos, hepáticos y renales de rutina. El tamaño del mercado de diagnósticos in-vitro de Países Bajos atribuible a ensayos moleculares es menor pero aumenta a una TCAC del 9,5% mientras los oncólogos adoptan la secuenciación de próxima generación para guiar la selección de terapias. La secuenciación del genoma completo identificó objetivos accionables en el 71% de los casos metastásicos en un centro de cáncer holandés. Las pruebas complementarias agnósticas al tumor más PCR multiplex para patógenos respiratorios están ampliando las listas de cobertura bajo ZIN, reforzando la demanda de reactivos. Los inmunodiagnósticos mantienen relevancia para evaluaciones de alergia y autoinmunes, mientras que la hematología continúa suministrando hospitales con CBC y paneles de coagulación a volúmenes estables. La subutilización de NGS en toda Europa, solo 10% de penetración de pacientes, ilustra el potencial al alza una vez que las normas de reembolso maduren. El mercado de diagnósticos in-vitro de Países Bajos por lo tanto permanece preparado para un rendimiento superior en oncología de precisión, vigilancia de enfermedades infecciosas y cribado de mutaciones hereditarias.

El campo competitivo se inclina hacia sistemas de alta multiplexación capaces de biopsia líquida, enfermedad residual mínima y paneles de resistencia antimicrobiana. Las start-ups anidadas en el Valle de la Salud están co-desarrollando pipelines bioinformáticos que alimentan las plataformas de registros electrónicos hospitalarios, simplificando la adopción del clínico. Mientras se acercan las fechas límite de alto riesgo del IVDR, las limitaciones de rendimiento del organismo notificado podrían momentáneamente ralentizar las aprobaciones de productos, pero entidades más grandes como Roche e Illumina mantienen la capacidad de guiar ensayos a través de evaluaciones de conformidad rápidamente. En consecuencia, los proveedores moleculares anticipan ganancias de participación mientras los laboratorios recalibran presupuestos de capital para acomodar secuenciadores y extractores automatizados de ácidos nucleicos.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Producto: Los Reactivos Sostienen Flujos de Ingresos Recurrentes

Los reactivos suministraron el 71% de las ventas del mercado de diagnósticos in-vitro de Países Bajos en 2024, reflejando la lógica comercial de cuchilla-maquinilla donde las instalaciones de instrumentos se traducen en consumibles anualizados. Las plantas establecidas ISO-13485 cumplen tolerancias estrictas de lote a lote esenciales para la acreditación clínica. Mientras tanto, los instrumentos, aunque representan una porción de ingresos iniciales más pequeña, están en una trayectoria de crecimiento anual del 8,2% mientras los analizadores de química más antiguos y las líneas de inmunoensayo requieren reemplazo. Siemens Healthineers predice un repunte de la unidad de diagnósticos en el año fiscal 2025 mientras el arrastre de las pruebas de coronavirus retrocede y los ciclos de automatización de laboratorio central regresan. Los sistemas de pista integrada que consolidan hematología, química y serología en una banda están ganando popularidad para hospitales holandeses de alto volumen. Software, middleware y materiales de control de calidad emergen como diferenciadores de valor añadido mientras IVDR enfatiza la trazabilidad. Los mandatos de sostenibilidad están comenzando a impulsar I+D hacia casetes de plástico reducido e incubadoras energéticamente eficientes, temas que probablemente influirán en los criterios de adquisición hasta 2030.

En laboratorios de centros médicos más pequeños, los acuerdos de alquiler de reactivos reducen las barreras de entrada al agrupar analizadores sin capital inicial. Sin embargo, a medida que los consorcios de adquisiciones se expanden, la transparencia de precios ajusta los márgenes, provocando que los proveedores mejoren los contratos de servicio técnico y los paneles de análisis digital que predicen las necesidades de inventario de reactivos. Este ecosistema de posventa refuerza el bloqueo del cliente, cementando los ingresos de reactivos en el mercado de diagnósticos in-vitro de Países Bajos.

Por Usabilidad: Los Dispositivos Desechables Ganan Impulso

Los analizadores reutilizables y sistemas de diapositivas aún manejan el 63% de participación pero enfrentan un escrutinio creciente sobre los gastos generales de control de infecciones y limpieza. COVID-19 normalizó la expectativa de hisopos, cartuchos y tiras de flujo lateral de un solo uso, catalizando una TCAC del 10,8% para formatos desechables entre 2025 y 2030. Las nuevas directrices europeas requieren justificación cuando los ftalatos carcinógenos o disruptores endocrinos excedan el 0,1% por peso, dirigiendo a los fabricantes hacia polímeros más seguros. Los equipos de diseño de productos por lo tanto están adoptando copolímeros de ciclo-olefina y sustratos biodegradables para carcasas y chips microfluídicos. Los estudios comparativos de usabilidad de cuatro dispositivos PoC CRP demostraron variaciones marcadas en los pasos prácticos, influyendo en la adopción más allá del precio solamente. Los hospitales con unidades de esterilización robustas sostendrán una demanda base para placas y pipetas reutilizables, sin embargo el crecimiento pertenece a cartuchos de un solo uso e inmunoensayos basados en tiras que se ajustan a kits de monitoreo doméstico, amplificando la descentralización dentro del mercado de diagnósticos in-vitro de Países Bajos.

Por Aplicación: Los Diagnósticos de Cáncer Lideran la Trayectoria de Crecimiento

Las pruebas de enfermedades infecciosas mantuvieron el 34% de participación del mercado de diagnósticos in-vitro de Países Bajos en 2024, gracias a la vigilancia continua para patógenos respiratorios, de transmisión sexual y nosocomiales. Los dispositivos moleculares PoC están cortando los intervalos de diagnóstico a terapia, cruciales para la administración antimicrobiana. Las aplicaciones de oncología, impulsadas por el plan nacional de cáncer revelado en noviembre de 2023, se compondrán al 11,3% hasta 2030. Los paneles de biopsia líquida para ctDNA, paneles NGS multigén e inmunohistoquímica PD-L1 todos se beneficiarán de la claridad de reembolso. El monitoreo de diabetes mantiene relevancia, especialmente mientras los centros de atención primaria integran dispositivos PoC A1C y UACR para detectar temprano la enfermedad renal crónica. Los diagnósticos de cardiología aprovechan la troponina-T de alta sensibilidad y NT-proBNP para hacer triaje de casos de dolor torácico del departamento de emergencias, mientras que marcadores de nefrología como NGAL ganan base de investigación. Colectivamente, las aplicaciones diversificadas anclan escalaciones de volumen constantes de dos dígitos para el mercado de diagnósticos in-vitro de Países Bajos.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: Los Laboratorios de Diagnóstico Mantienen el Liderazgo

Los laboratorios de referencia y afiliados a hospitales procesaron el 52% de los ingresos IVD en 2024, capitalizando en economías de escala, estado de acreditación y menús de pruebas amplios. Las pistas de automatización y la integración de middleware LIS permiten informes el mismo día, incentivos que sostienen volúmenes de envío desde consultorios médicos. Los hospitales y clínicas mismos exhiben una perspectiva de TCAC del 7,4% mientras abrazan laboratorios de respuesta rápida, islas de química STAT e instrumentos PoC de gases sanguíneos para acortar las estancias de pacientes internos. Los estudios confirman que el despliegue de PoC reduce la estancia de pacientes dados de alta en 34 minutos comparado con vías centrales, aliviando la sobrecarga de ED. Los programas de atención domiciliaria y telemonitoreo son incipientes pero se aceleran en impulsos de políticas para autogestión en condiciones crónicas. Los centros académicos funcionan como sitios de adoptadores tempranos para patología AI y NGS, canalizando financiamiento de subvenciones en plataformas de vanguardia. Cada cohorte sustenta el mercado de diagnósticos in-vitro de Países Bajos amplificando la elasticidad del volumen de pruebas y estimulando configuraciones de kit personalizadas.

Por Modo de Prueba: El Punto de Atención Interrumpe los Modelos Tradicionales

Los laboratorios centrales aún controlan el 78% del rendimiento de pruebas, aprovechando el procesamiento por lotes, rutas de flebotomía dedicadas y sistemas establecidos de gestión de calidad. Sin embargo, los formatos PoC-lectores portátiles, casetes de un solo uso y PCR cerca del paciente-están creciendo al 12,6% anualmente. CRP PoC está cerca de ser universal en la práctica general holandesa, donde los clínicos reportan mayor confianza y disponibilidad que los pares en Reino Unido o Alemania. Los dispositivos moleculares PoC enfrentan obstáculos alrededor de la logística de cadena de frío y verificación de lotes, sin embargo su papel en la contención de brotes y diagnóstico de emergencia es indiscutible. A medida que mejora la conectividad y maduran las API de integración EHR, los analizadores descentralizados alimentarán bases de datos de vigilancia en tiempo real, alineándose con los objetivos gubernamentales de reducción de antibióticos. En consecuencia, el mercado de diagnósticos in-vitro de Países Bajos acomoda un modelo de doble pista donde los sitios centrales y descentralizados coexisten, cada uno reforzado por palancas de reembolso en evolución.

Análisis Geográfico

La demanda de IVD holandesa se concentra alrededor de las provincias densamente pobladas de Randstad, donde centros médicos académicos como Amsterdam UMC, Erasmus MC y UMC Utrecht encabezan la adopción de tecnología. El marco nacional de reembolso-DRG para pruebas de pacientes internos y pago por servicio para ensayos ordenados por GP-fomenta la utilización constante de laboratorios a través del territorio. El clúster Health-Valley del este de Países Bajos acelera la traducción de dispositivos al agrupar talento de ingeniería y ofrecer incubadoras regulatorias. Las regiones del norte participan en la iniciativa Health Data Valley, anclando infraestructuras seguras de intercambio de datos que benefician los programas de pruebas descentralizadas. La logística de transporte a través de la geografía compacta preserva rutas de mensajería del mismo día, apoyando la dominancia del laboratorio central en el mercado de diagnósticos in-vitro de Países Bajos. Al mismo tiempo, la alta penetración de banda ancha ayuda al telemonitoreo, cimentando un terreno fértil para despliegues de PoC conectados. La cofinanciación gubernamental de proyectos de salud AI, canalizada a través de Health Holland, asegura difusión tecnológica uniforme más allá de centros urbanos, minimizando disparidades geográficas en el acceso al diagnóstico.

Panorama Competitivo

Las principales multinacionales-Roche, Abbott y Danaher Corporation-comandan la mayor participación de colocaciones de instrumentos y anualidades de reactivos, usando contratos de múltiples años e integración de middleware para anclar cuentas. La línea integrada química-inmuno Cobas Pro de Roche y los sistemas Alinity de Abbott se adaptan fácilmente a pistas automatizadas, aliviando las cargas de trabajo de técnicos. Siemens anticipa un repunte para su unidad de diagnósticos en FY 2025 mientras las pruebas de rutina se normalizan post-pandemia. La adquisición de EUR 870 millones de ELITechGroup por parte de Bruker (USD 957 millones) en 2024 señaló intención de escalar capacidades moleculares y podría fortalecer la competencia dentro de nichos hospitalarios de tamaño medio. El plan de Becton Dickinson de escindir su cartera de diagnósticos para 2026 puede crear un nuevo contendiente especializado enfocado en microbiología y marcadores cardíacos PoC.

La innovación de espacio en blanco proviene de algoritmos de IA para patología digital, lectores de flujo lateral vinculados a smartphones y ensayos de detección temprana multi-cáncer basados en sangre. Las PYME en Nijmegen y Enschede explotan recursos del Valle de la Salud pero deben navegar los costos IVDR que tensan desproporcionadamente presupuestos limitados. Los organismos notificados recién reconocidos como DNV se espera que alivien cuellos de botella de certificación, favoreciendo a los primeros en moverse con archivos técnicos completos. La consolidación de laboratorios hospitalarios aumenta el poder de negociación, obligando a los vendedores a agrupar hardware, reactivos y servicio con paneles de análisis en la nube que marcan errores preanalíticos. El equilibrio competitivo resultante mantiene la concentración de mercado moderada mientras sostiene la velocidad de innovación dentro del mercado de diagnósticos in-vitro de Países Bajos.

Líderes de la Industria de Diagnósticos In-Vitro de Países Bajos

-

F. Hoffmann-La Roche AG

-

Abbott Laboratories

-

Bio-Rad Laboratories Inc.

-

Thermo Fisher Scientific Inc.

-

Danaher Corporation (Beckman Coulter, Cepheid)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: DNV recibió reconocimiento como organismo notificado para certificación IVDR, expandiendo la capacidad europea para evaluaciones de conformidad.

- Febrero 2025: Becton Dickinson anunció intención de separar su unidad de Biociencias y Soluciones de Diagnóstico para agudizar el enfoque estratégico; se espera completación en el año fiscal 2026.

Alcance del Informe del Mercado de Diagnósticos In-Vitro de Países Bajos

Según el alcance del informe, los diagnósticos in vitro involucran dispositivos médicos y consumibles utilizados para realizar pruebas in vitro en varias muestras biológicas. Se utilizan para el diagnóstico de varias condiciones médicas, como diabetes y cáncer.

El mercado de diagnósticos in vitro de Países Bajos está segmentado por Tecnología (Química Clínica, Inmunoensayos, Hematología, Coagulación y Hemostasis, Microbiología, Diagnósticos en el Punto de Atención, y Diagnósticos Moleculares), Producto (Instrumento, Reactivo, y Otros Productos), Usabilidad (Dispositivos IVD desechables, Dispositivos IVD reutilizables), Aplicación (Enfermedades Infecciosas, Diabetes, Cáncer/Oncología, Cardiología, Nefrología, y Otras Aplicaciones) y Usuario Final (Laboratorios de Diagnóstico, Hospitales y Clínicas y Otros Usuarios Finales). El informe ofrece el valor (en millones USD) para los segmentos anteriores.

| Química Clínica |

| Diagnósticos Moleculares |

| Inmuno-Diagnósticos |

| Hematología |

| Otros Tipos de Prueba |

| Instrumentos |

| Reactivos |

| Otros Productos |

| Dispositivos IVD Desechables |

| Dispositivos IVD Reutilizables |

| Enfermedades Infecciosas |

| Diabetes |

| Cáncer / Oncología |

| Cardiología |

| Nefrología |

| Otras Aplicaciones |

| Laboratorios de Diagnóstico |

| Hospitales y Clínicas |

| Otros Usuarios Finales |

| Pruebas de Laboratorio Central |

| Pruebas en el Punto de Atención |

| Por Tipo de Prueba | Química Clínica |

| Diagnósticos Moleculares | |

| Inmuno-Diagnósticos | |

| Hematología | |

| Otros Tipos de Prueba | |

| Por Producto | Instrumentos |

| Reactivos | |

| Otros Productos | |

| Por Usabilidad | Dispositivos IVD Desechables |

| Dispositivos IVD Reutilizables | |

| Por Aplicación | Enfermedades Infecciosas |

| Diabetes | |

| Cáncer / Oncología | |

| Cardiología | |

| Nefrología | |

| Otras Aplicaciones | |

| Por Usuario Final | Laboratorios de Diagnóstico |

| Hospitales y Clínicas | |

| Otros Usuarios Finales | |

| Por Modo de Prueba | Pruebas de Laboratorio Central |

| Pruebas en el Punto de Atención |

Preguntas Clave Respondidas en el Informe

¿Qué tan grande es el mercado de diagnósticos in-vitro de Países Bajos en 2025?

El tamaño del mercado de diagnósticos in-vitro de Países Bajos se sitúa en USD 703,43 millones en 2025 con una TCAC proyectada del 5,28% hasta 2030.

¿Qué tipo de prueba se está expandiendo más rápidamente dentro de los diagnósticos holandeses?

Los diagnósticos moleculares lideran el crecimiento con una TCAC esperada del 9,5% mientras oncólogos y especialistas en enfermedades infecciosas adoptan la secuenciación de próxima generación y ensayos PCR rápidos.

¿Qué participación de los ingresos IVD holandeses provienen de los reactivos?

Los reactivos contribuyen con el 71% de las ventas totales, subrayando el modelo de ingresos impulsado por consumibles que caracteriza las pruebas de laboratorio.

¿Qué tan rápidamente están creciendo las pruebas en el punto de atención en Países Bajos?

Se prevé que las plataformas en el punto de atención aumenten a una TCAC del 12,6%, impulsadas por políticas de e-salud y valor clínico demostrado en atención primaria.

¿Qué impacto tiene IVDR en las pequeñas empresas IVD holandesas?

Los costos de cumplimiento IVDR reducen el crecimiento de PYME en aproximadamente 0,8 puntos porcentuales en TCAC porque la mayoría de ensayos ahora requieren revisión de organismo notificado y certificación QMS completa.

¿Qué región apoya la comercialización de start-ups en diagnósticos holandeses?

El clúster Health-Valley en el este de Países Bajos integra universidades, laboratorios e incubadoras, acelerando el escalamiento de start-ups IVD y la entrada al mercado.

Última actualización de la página el: