Tamaño del mercado de proteínas de Oriente Medio

| Período de Estudio | 2017 - 2029 | |

| Tamaño del Mercado (2024) | 1.66 Mil millones de dólares | |

| Tamaño del Mercado (2029) | 2.29 Mil millones de dólares | |

| Mayor participación por usuario final | Comida y bebidas | |

| CAGR (2024 - 2029) | 6.08 % | |

| Mayor participación por país | Arabia Saudita | |

| Concentración del Mercado | Bajo | |

Jugadores principales | ||

| ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de proteínas de Oriente Medio

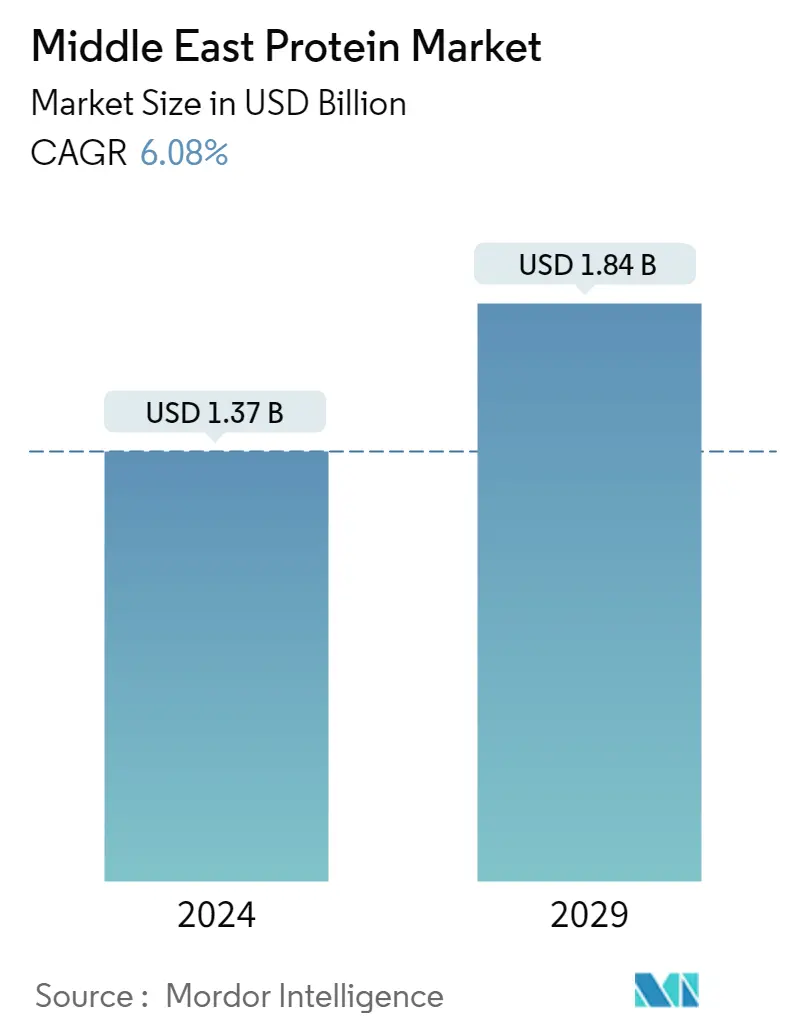

El tamaño del mercado de proteínas de Oriente Medio se estima en 1,37 mil millones de dólares en 2024 y se espera que alcance los 1,84 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 6,08% durante el período previsto (2024-2029).

El creciente número de consumidores veganos y flexitarianos en Medio Oriente ha resultado en una mayor participación de mercado en el segmento de alimentos y bebidas en la región.

- El segmento de alimentos y bebidas lideró la aplicación de proteínas en la región, representando una importante participación en volumen. La participación estuvo muy influenciada por las industrias láctea, de alternativas a la carne y de panadería, que representaron el 42% de la participación del valor de las proteínas totales consumidas en el Medio Oriente en 2022. La participación está impulsada principalmente por el creciente número de veganos y Consumidores flexitarianos que dependen cada vez más de las ofertas de productos libres de animales en el mercado o están abiertos a ellas.

- A este segmento le sigue el de alimentación animal, que está impulsado en gran medida por la aplicación de proteínas vegetales. La inclusión de fuentes sostenibles de proteínas vegetales, principalmente proteínas de soja y trigo, impulsa enormemente el segmento debido a su bajo costo, excelente digestibilidad y perfil de sabor neutro. Por lo tanto, la proteína de guisante tiene oportunidades para amplias aplicaciones en la alimentación animal y se prevé que sea el tipo de proteína de más rápido crecimiento en el segmento de alimentación animal, con una tasa compuesta anual del 8,8% en volumen durante el período previsto.

- El segmento de cosméticos y cuidado personal es el de más rápido crecimiento, con una CAGR proyectada del 7,12% en valor durante el período previsto. Las proteínas se utilizan en una variedad de productos cosméticos, incluidos emulsiones, geles, champús, acondicionadores y cremas. Proteínas como el colágeno, la elastina y la queratina también están ganando popularidad debido a su mayor eficacia para fortalecer naturalmente la textura de la piel y el cabello. Empresas como Estee Lauder, Neu Cosmetics DMCC y Guerlain están invirtiendo cada vez más en I+D para desarrollar fuentes de proteínas alternativas más eficaces y sostenibles. Este factor está impulsando aún más el alcance y la aplicación de los ingredientes en productos de cuidado personal, lo que puede ayudar al crecimiento del mercado en el futuro.

Con más de la mitad de su población buscando consumir suplementos proteicos, Arabia Saudita registró la cuota de mercado máxima en el mercado de proteínas de la región.

- Una de las tendencias dietéticas y de consumo más importantes de la región es el cambio hacia dietas basadas en plantas, flexitarianas o reductarianas. Esto ha dado como resultado la mayor proporción de proteínas vegetales. Las proteínas vegetales representaron un volumen de aplicación del 82% en 2022.

- Arabia Saudita lideró el mercado en 2022. Los segmentos de alimentos y bebidas y piensos para animales mantuvieron cuotas de volumen del 52% y el 41%, respectivamente, en 2022, lo que contribuyó en gran medida al crecimiento del mercado. Esto se debió al alto nivel de integración de productos de Arabia Saudita y al entorno ferozmente competitivo. Las empresas están fortaleciendo su presencia nacional mediante la adquisición de pequeñas empresas, ampliando así sus unidades de producción de proteínas y sus carteras de productos.

- Se prevé que el aumento de los estilos de vida activos en Arabia Saudita aumentará el consumo de proteínas. En 2021, el 48,2% de las personas en Arabia Saudita realizaron actividades físicas y deportivas durante al menos 30 minutos al día. El consumo de proteínas en Arabia Saudita representó un volumen de 8.234,4 toneladas en 2022. Alrededor del 50% de las personas físicamente activas consumieron suplementos proteicos en 2020. Aproximadamente el 56,1% de las personas activas consumen suplementos proteicos para ganar masa muscular, seguido por el 28,6% de las personas que los usan. Suplementos proteicos para compensar la deficiencia de proteínas.

- Irán es el segundo mayor consumidor de proteínas. Se prevé que Irán registre la CAGR más rápida del 8,4% en términos de volumen durante el período previsto. Las proteínas vegetales dominaron el mercado iraní, impulsadas por la demanda de los sectores de alimentos, bebidas y piensos.

- Los Emiratos Árabes Unidos son otro mercado proteico clave en la región, liderado por la proteína de soja. La proteína de soja representó el 55,90% de la participación en valor del mercado de proteínas de los EAU en 2022. La proteína de soja está impulsada principalmente por las industrias de piensos y alimentos y bebidas.

Tendencias del mercado de proteínas de Oriente Medio

- El bajo perfil nutricional en los bebés está impulsando la demanda de suplementos para bebés

- Venta de productos de panadería artesanal impulsará el mercado de la panadería

- La disminución del consumo de alcohol está impulsando en gran medida la demanda de bebidas saludables

- Cereales para el desayuno para llevar con gran demanda

- Ingredientes funcionales, salsas ricas, aderezos y condimentos que atraen la atención de los consumidores.

- La demanda de chocolate impulsa el segmento de confitería

- La concienciación sobre la salud está teniendo un gran impacto en el mercado

- El envejecimiento de la población está impulsando el mercado

- Creciente inclinación hacia la carne de camello

- Los alimentos listos para comer (RTE) ganan protagonismo

- Los refrigerios saludables están aumentando en los países del Medio Oriente

- Las iniciativas de los gobiernos de Medio Oriente están impulsando el crecimiento

- Los piensos compuestos tendrán una participación importante

- El aumento del gasto en cuidado personal está impulsando el mercado

- El consumo de proteínas vegetales será testigo de un crecimiento constante

- La región sigue dependiendo de las importaciones para satisfacer la demanda

Descripción general de la industria de proteínas de Oriente Medio

El mercado de proteínas de Oriente Medio está fragmentado las cinco principales empresas ocupan el 17,13%. Los principales actores en este mercado son Cargill, Incorporated, Fonterra Co-operative Group Limited, International Flavors Fragrances Inc., Kerry Group PLC y Royal FrieslandCampina NV (ordenados alfabéticamente).

Líderes del mercado de proteínas de Oriente Medio

Cargill, Incorporated

Fonterra Co-operative Group Limited

International Flavors & Fragrances Inc.

Kerry Group PLC

Royal FrieslandCampina NV

Other important companies include Croda International Plc, Hilmar Cheese Company Inc., Lactoprot Deutschland GmbH, MEGGLE GmbH & Co.KG, Prolactal, Wilmar International Ltd.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de proteínas de Oriente Medio

- Abril de 2021 FrieslandCampina Ingredients lanzó una nueva cartera, que incluye Excellion Calcium Caseinate S, para ayudar en la producción de barras de proteínas más suaves. Otros productos lanzados incluyeron Nutri Whey 800F, Nutri Whey Isolate, Biotis GOS y Excellion EM9, así como el nuevo Excellion Textpro. La cartera se creó como una solución clave para abordar el problema de endurecimiento que enfrentan actualmente muchos formuladores.

- Febrero de 2021 NZMP, el negocio de ingredientes lácteos de Fonterra, lanzó un nuevo ingrediente proteico que proporciona un 10 % más de proteína que otras ofertas estándar de proteína de suero.

- Febrero de 2021 DuPont's Nutrition Biosciences y la empresa de ingredientes IFF anunciaron su fusión en 2021. La empresa combinada seguirá operando bajo el nombre de IFF. Las carteras complementarias otorgan a la empresa posiciones de liderazgo dentro de una variedad de ingredientes, incluida la proteína de soja.

Informe del mercado de proteínas de Oriente Medio índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INTRODUCCIÓN

- 2.1 Supuestos de estudio y definición de mercado

- 2.2 Alcance del estudio

- 2.3 Metodología de investigación

3. TENDENCIAS CLAVE DE LA INDUSTRIA

- 3.1 Volumen del mercado de usuarios finales

- 3.1.1 Alimentos para bebés y fórmulas infantiles

- 3.1.2 Panadería

- 3.1.3 Bebidas

- 3.1.4 Cereales de desayuno

- 3.1.5 Condimentos/Salsas

- 3.1.6 Confitería

- 3.1.7 Productos lácteos y alternativos a los lácteos

- 3.1.8 Nutrición de Ancianos y Nutrición Médica

- 3.1.9 Carne/Aves/Mariscos y Productos Alternativos a la Carne

- 3.1.10 Productos alimenticios RTE/RTC

- 3.1.11 Aperitivos

- 3.1.12 Nutrición deportiva/rendimiento

- 3.1.13 Alimentación animal

- 3.1.14 Cuidado Personal y Cosmética

- 3.2 Tendencias de consumo de proteínas

- 3.2.1 Animal

- 3.2.2 Planta

- 3.3 Tendencias de producción

- 3.3.1 Animal

- 3.3.2 Planta

- 3.4 Marco normativo

- 3.4.1 Emiratos Árabes Unidos y Arabia Saudita

- 3.5 Análisis de la cadena de valor y del canal de distribución

4. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

- 4.1 Fuente

- 4.1.1 Animal

- 4.1.1.1 Por tipo de proteína

- 4.1.1.1.1 Caseína y caseinatos

- 4.1.1.1.2 colágeno

- 4.1.1.1.3 Proteína de huevo

- 4.1.1.1.4 Gelatina

- 4.1.1.1.5 Proteína de insectos

- 4.1.1.1.6 Proteína láctea

- 4.1.1.1.7 Proteína de suero

- 4.1.1.1.8 Otra proteína animal

- 4.1.2 Microbiano

- 4.1.2.1 Por tipo de proteína

- 4.1.2.1.1 Proteína de algas

- 4.1.2.1.2 Micoproteína

- 4.1.3 Planta

- 4.1.3.1 Por tipo de proteína

- 4.1.3.1.1 Proteína de cáñamo

- 4.1.3.1.2 Proteína de guisante

- 4.1.3.1.3 Proteína De Patata

- 4.1.3.1.4 Proteína de Arroz

- 4.1.3.1.5 Soy Protein

- 4.1.3.1.6 Proteina de trigo

- 4.1.3.1.7 Otra proteína vegetal

- 4.2 Usuario final

- 4.2.1 Alimentación animal

- 4.2.2 Comida y bebidas

- 4.2.2.1 Por subusuario final

- 4.2.2.1.1 Panadería

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereales de desayuno

- 4.2.2.1.4 Condimentos/Salsas

- 4.2.2.1.5 Confitería

- 4.2.2.1.6 Productos lácteos y alternativos a los lácteos

- 4.2.2.1.7 Carne/Aves/Mariscos y Productos Alternativos a la Carne

- 4.2.2.1.8 Productos alimenticios RTE/RTC

- 4.2.2.1.9 Aperitivos

- 4.2.3 Cuidado Personal y Cosmética

- 4.2.4 Suplementos

- 4.2.4.1 Por subusuario final

- 4.2.4.1.1 Alimentos para bebés y fórmulas infantiles

- 4.2.4.1.2 Nutrición de Ancianos y Nutrición Médica

- 4.2.4.1.3 Nutrición deportiva/rendimiento

- 4.3 País

- 4.3.1 Irán

- 4.3.2 Arabia Saudita

- 4.3.3 Emiratos Árabes Unidos

- 4.3.4 Resto de Medio Oriente

5. PANORAMA COMPETITIVO

- 5.1 Movimientos estratégicos clave

- 5.2 Análisis de cuota de mercado

- 5.3 Panorama de la empresa

- 5.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 5.4.1 Cargill, Incorporated

- 5.4.2 Croda International Plc

- 5.4.3 Fonterra Co-operative Group Limited

- 5.4.4 Hilmar Cheese Company Inc.

- 5.4.5 International Flavors & Fragrances Inc.

- 5.4.6 Kerry Group PLC

- 5.4.7 Lactoprot Deutschland GmbH

- 5.4.8 MEGGLE GmbH & Co.KG

- 5.4.9 Prolactal

- 5.4.10 Royal FrieslandCampina NV

- 5.4.11 Wilmar International Ltd

6. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEOS DE LA INDUSTRIA DE INGREDIENTES PROTEICOS

7. APÉNDICE

- 7.1 Descripción general global

- 7.1.1 Descripción general

- 7.1.2 El marco de las cinco fuerzas de Porter

- 7.1.3 Análisis de la cadena de valor global

- 7.1.4 Dinámica del mercado (DRO)

- 7.2 Fuentes y referencias

- 7.3 Lista de tablas y figuras

- 7.4 Perspectivas primarias

- 7.5 Paquete de datos

- 7.6 Glosario de términos

Segmentación de la industria de proteínas de Oriente Medio

Animal, Microbiano y Planta están cubiertos como segmentos por Fuente. Los piensos para animales, los alimentos y bebidas, el cuidado personal y los cosméticos y los suplementos están cubiertos como segmentos por usuario final. Irán, Arabia Saudita y Emiratos Árabes Unidos están cubiertos como segmentos por país.

- El segmento de alimentos y bebidas lideró la aplicación de proteínas en la región, representando una importante participación en volumen. La participación estuvo muy influenciada por las industrias láctea, de alternativas a la carne y de panadería, que representaron el 42% de la participación del valor de las proteínas totales consumidas en el Medio Oriente en 2022. La participación está impulsada principalmente por el creciente número de veganos y Consumidores flexitarianos que dependen cada vez más de las ofertas de productos libres de animales en el mercado o están abiertos a ellas.

- A este segmento le sigue el de alimentación animal, que está impulsado en gran medida por la aplicación de proteínas vegetales. La inclusión de fuentes sostenibles de proteínas vegetales, principalmente proteínas de soja y trigo, impulsa enormemente el segmento debido a su bajo costo, excelente digestibilidad y perfil de sabor neutro. Por lo tanto, la proteína de guisante tiene oportunidades para amplias aplicaciones en la alimentación animal y se prevé que sea el tipo de proteína de más rápido crecimiento en el segmento de alimentación animal, con una tasa compuesta anual del 8,8% en volumen durante el período previsto.

- El segmento de cosméticos y cuidado personal es el de más rápido crecimiento, con una CAGR proyectada del 7,12% en valor durante el período previsto. Las proteínas se utilizan en una variedad de productos cosméticos, incluidos emulsiones, geles, champús, acondicionadores y cremas. Proteínas como el colágeno, la elastina y la queratina también están ganando popularidad debido a su mayor eficacia para fortalecer naturalmente la textura de la piel y el cabello. Empresas como Estee Lauder, Neu Cosmetics DMCC y Guerlain están invirtiendo cada vez más en I+D para desarrollar fuentes de proteínas alternativas más eficaces y sostenibles. Este factor está impulsando aún más el alcance y la aplicación de los ingredientes en productos de cuidado personal, lo que puede ayudar al crecimiento del mercado en el futuro.

| Animal | Por tipo de proteína | Caseína y caseinatos |

| colágeno | ||

| Proteína de huevo | ||

| Gelatina | ||

| Proteína de insectos | ||

| Proteína láctea | ||

| Proteína de suero | ||

| Otra proteína animal | ||

| Microbiano | Por tipo de proteína | Proteína de algas |

| Micoproteína | ||

| Planta | Por tipo de proteína | Proteína de cáñamo |

| Proteína de guisante | ||

| Proteína De Patata | ||

| Proteína de Arroz | ||

| Soy Protein | ||

| Proteina de trigo | ||

| Otra proteína vegetal |

| Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería |

| Bebidas | ||

| Cereales de desayuno | ||

| Condimentos/Salsas | ||

| Confitería | ||

| Productos lácteos y alternativos a los lácteos | ||

| Carne/Aves/Mariscos y Productos Alternativos a la Carne | ||

| Productos alimenticios RTE/RTC | ||

| Aperitivos | ||

| Cuidado Personal y Cosmética | ||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles |

| Nutrición de Ancianos y Nutrición Médica | ||

| Nutrición deportiva/rendimiento | ||

| Irán |

| Arabia Saudita |

| Emiratos Árabes Unidos |

| Resto de Medio Oriente |

| Fuente | Animal | Por tipo de proteína | Caseína y caseinatos |

| colágeno | |||

| Proteína de huevo | |||

| Gelatina | |||

| Proteína de insectos | |||

| Proteína láctea | |||

| Proteína de suero | |||

| Otra proteína animal | |||

| Microbiano | Por tipo de proteína | Proteína de algas | |

| Micoproteína | |||

| Planta | Por tipo de proteína | Proteína de cáñamo | |

| Proteína de guisante | |||

| Proteína De Patata | |||

| Proteína de Arroz | |||

| Soy Protein | |||

| Proteina de trigo | |||

| Otra proteína vegetal | |||

| Usuario final | Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería | |

| Bebidas | |||

| Cereales de desayuno | |||

| Condimentos/Salsas | |||

| Confitería | |||

| Productos lácteos y alternativos a los lácteos | |||

| Carne/Aves/Mariscos y Productos Alternativos a la Carne | |||

| Productos alimenticios RTE/RTC | |||

| Aperitivos | |||

| Cuidado Personal y Cosmética | |||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles | |

| Nutrición de Ancianos y Nutrición Médica | |||

| Nutrición deportiva/rendimiento | |||

| País | Irán | ||

| Arabia Saudita | |||

| Emiratos Árabes Unidos | |||

| Resto de Medio Oriente | |||

Definición de mercado

- Usuario final - El mercado de ingredientes proteicos opera sobre una base B2B. Los fabricantes de alimentos, bebidas, suplementos, piensos y cosméticos y cuidado personal se consideran consumidores finales en el mercado estudiado. El alcance excluye a los fabricantes que compran suero líquido/seco para usarlo como aglutinante o espesante u otras aplicaciones no proteicas.

- Tasa de penetración - La tasa de penetración se define como el porcentaje del volumen del mercado del usuario final fortificado con proteínas en el volumen general del mercado del usuario final.

- Contenido promedio de proteína - El contenido promedio de proteína es el contenido promedio de proteína presente por 100 g de producto fabricado por todas las empresas usuarias finales consideradas bajo el alcance de este informe.

- Volumen del mercado de usuarios finales - El volumen del mercado de usuario final es el volumen consolidado de todos los tipos y formas de productos de usuario final en el país o región.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1: Identificar Variables Clave: Las variables clave cuantificables (industria y externas) relacionadas con el segmento de producto específico y el país se seleccionan de un grupo de variables y factores relevantes en función de la investigación de escritorio y la revisión de la literatura; junto con las entradas primarias de expertos. Estas variables se confirman aún más a través de la modelización de regresión (si es necesario).

- Paso 2: Construir un Modelo de Mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con respecto a los números de mercado históricos disponibles. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3: Validar y Finalizar: En este paso importante, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4: Resultados de la Investigación: Informes Sindicalizados, Asignaciones de Consultoría Personalizada, Bases de Datos y Plataformas de Suscripción.