Tamaño y Participación del Mercado de Diagnósticos In-Vitro de México

Análisis del Mercado de Diagnósticos In-Vitro de México por Mordor Intelligence

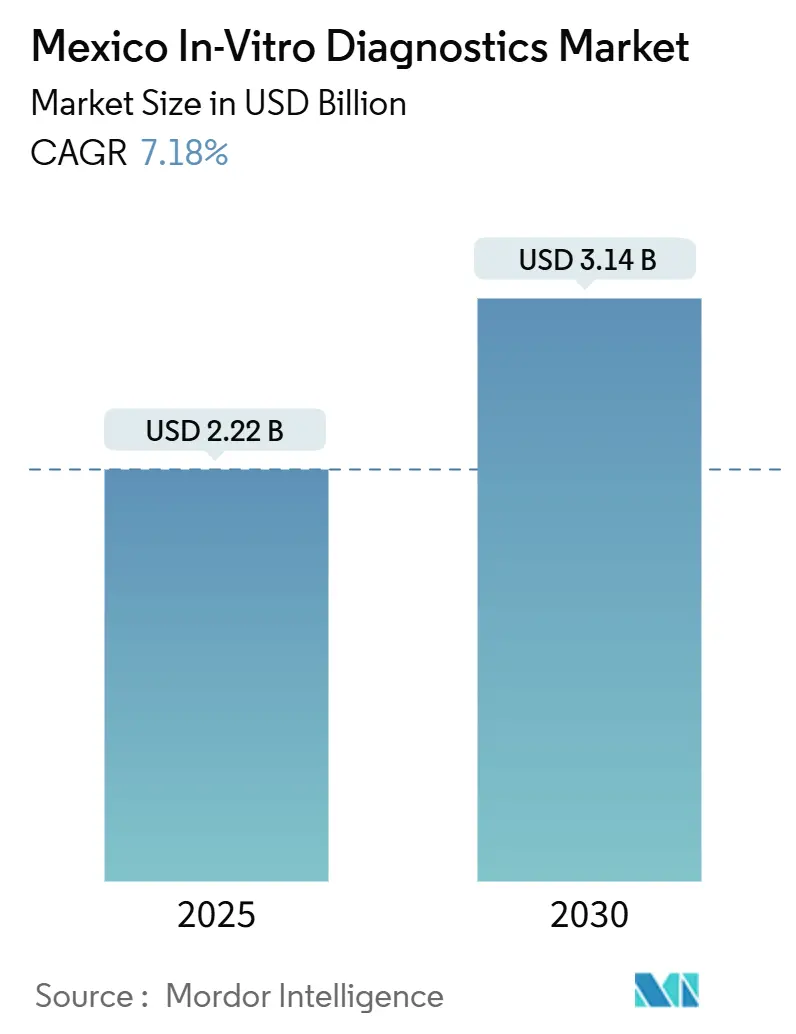

El tamaño del mercado de diagnósticos in vitro de México está valorado en USD 2.22 mil millones en 2025 y se pronostica que alcance USD 3.14 mil millones en 2030, expandiéndose a una TCAC de 7.18%. El crecimiento refleja una modernización constante de las adquisiciones públicas, volúmenes crecientes de pruebas de enfermedades crónicas, y adopción acelerada de plataformas de atención en el punto de atención enfocadas en regiones desatendidas. El Nuevo Modelo de Adquisiciones Consolidadas está dirigiendo MXN 130 mil millones (USD 6.86 mil millones) hacia suministros médicos para 26 instituciones de salud pública, otorgando ventajas de escala a proveedores que pueden satisfacer licitaciones de gran volumen. Las empresas multinacionales con autorizaciones de la FDA, Health Canada o Japón disfrutan de rutas regulatorias más cortas bajo las disposiciones de equivalencia de COFEPRIS, mientras que los actores nacionales se concentran en nichos de bajo costo. La demanda se ve reforzada por 12.4 millones de casos de diabetes que sustentan la adopción de monitoreo continuo de glucosa y por la rápida convergencia tecnológica que integra analíticas de inteligencia artificial en los flujos de trabajo de laboratorio cotidianos.

Puntos Clave del Informe

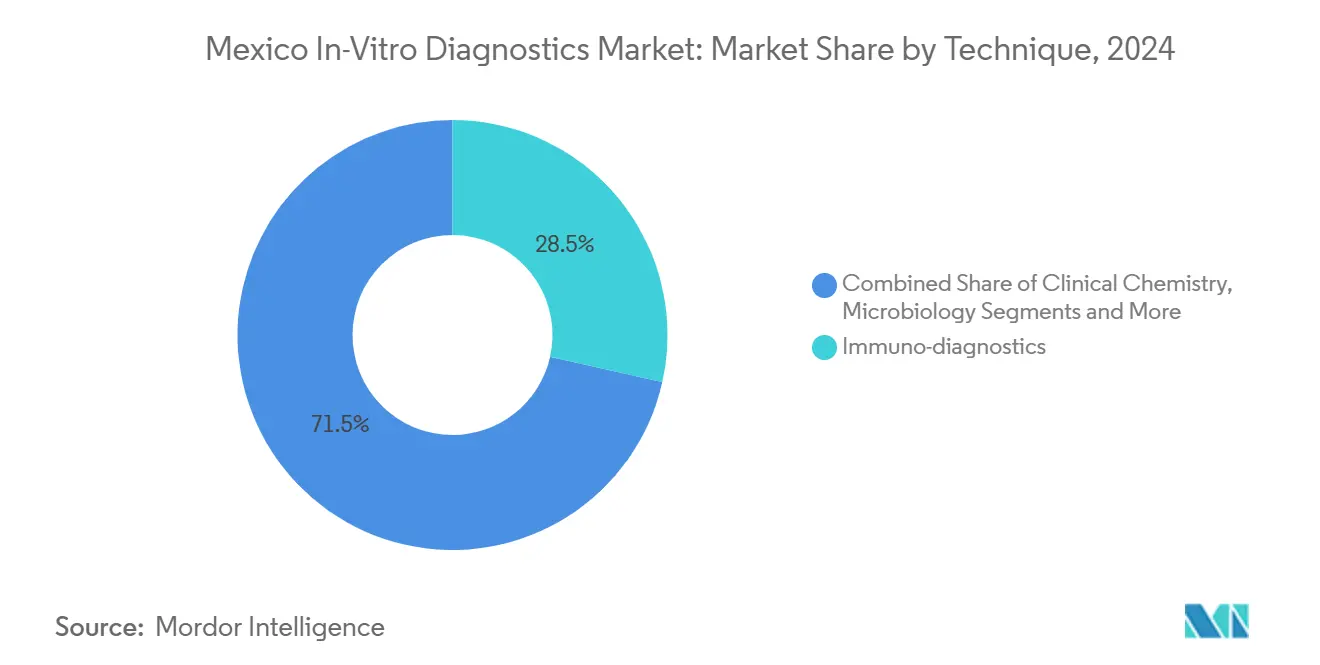

- Por técnica, los Inmunodiagnósticos lideraron con 28.52% de la participación del mercado de diagnósticos in vitro de México en 2024, mientras que los Diagnósticos Moleculares se proyectan avanzar a una TCAC de 8.25% hasta 2030.

- Por producto y servicio, los Reactivos y Kits representaron 55.53% del tamaño del mercado de diagnósticos in vitro de México en 2024, mientras que Software y Servicios está configurado para crecer más rápido a una TCAC de 9.35% hasta 2030.

- Por usabilidad, los dispositivos desechables capturaron 57.82% de participación del tamaño del mercado de diagnósticos in vitro de México en 2024; se pronostica que los sistemas reutilizables se expandan a una TCAC de 8.26% entre 2025-2030.

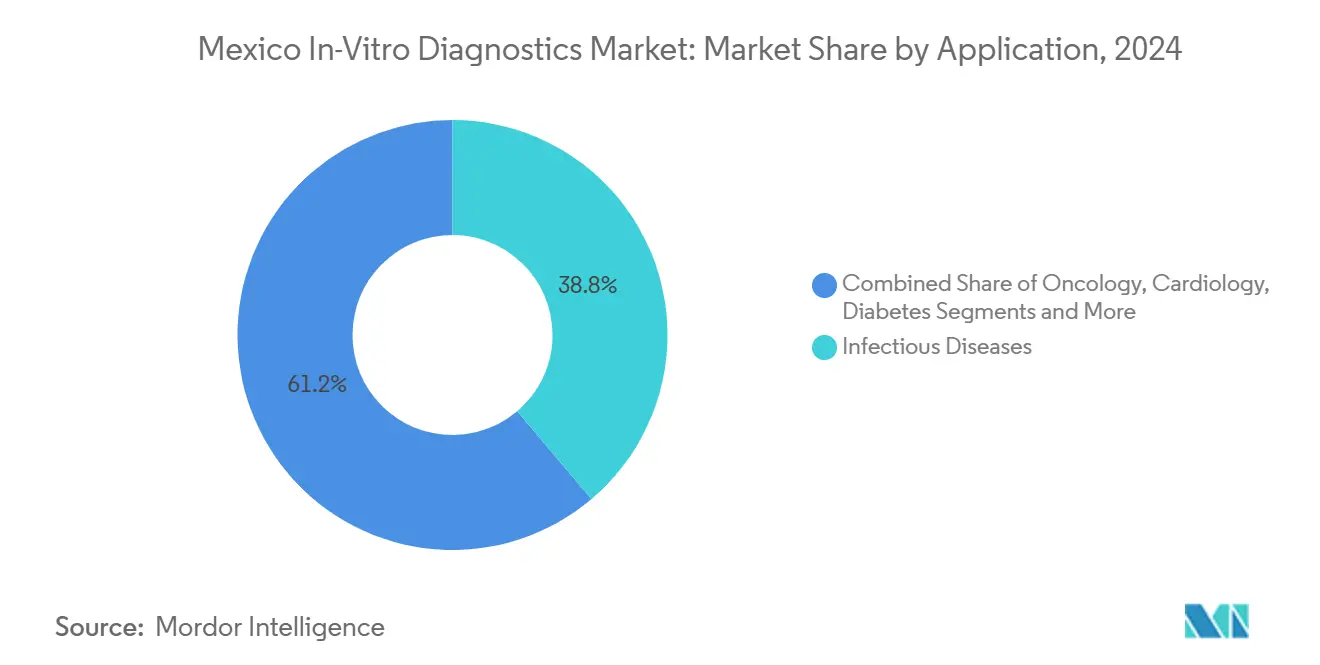

- Por aplicación, las Enfermedades Infecciosas mantuvieron 38.82% de participación de ingresos en 2024, y se predice que la Oncología registre la TCAC más alta de 8.62% hasta 2030.

- Por usuario final, los Hospitales y Clínicas comandaron 38.82% del gasto en 2024, mientras que se espera que el Cuidado en Casa/Autopruebas ascienda a una TCAC de 8.32% hasta 2030.

Tendencias e Insights del Mercado de Diagnósticos In-Vitro de México

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico de TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Carga Creciente de Enfermedades Crónicas | +1.8% | Nacional, concentrada en centros urbanos | Largo plazo (≥ 4 años) |

| Adopción Expansiva de Pruebas en Punto de Atención y Descentralizadas | +1.2% | Nacional, con ganancias tempranas en Ciudad de México, Guadalajara, Monterrey | Mediano plazo (2-4 años) |

| Aumento del Gasto en Atención Sanitaria Universal del Gobierno y Reforma de Adquisiciones a Granel | +0.9% | Nacional, priorizando regiones desatendidas | Corto plazo (≤ 2 años) |

| Algoritmos de Diagnóstico Habilitados por IA Integrados en Flujos de Trabajo IVD | +0.7% | Ciudades de nivel 1, expansión gradual a mercados secundarios | Largo plazo (≥ 4 años) |

| Expansión de Cadenas de Laboratorios Privados y Clínicas de Salud Minoristas | +0.6% | Centros urbanos con desbordamiento a áreas suburbanas | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Carga Creciente de Enfermedades Crónicas

La población de 12.4 millones de diabéticos de México y el perfil de mortalidad cardiovascular impulsan pruebas de alta frecuencia de glucosa, lípidos y HbA1c, empujando ventas sostenidas de reactivos en el mercado de diagnósticos in vitro de México. La incidencia de cáncer de 140.9 por 100,000, junto con tasas de cáncer de mama de 39.9 por 100,000 mujeres, aumenta la demanda de marcadores tumorales y perfilado molecular[1]International Agency for Research on Cancer, "Country Fact Sheet: Mexico," canscreen5.iarc.fr. Los síndromes post-COVID que afectan al 37% de los sobrevivientes requieren paneles inflamatorios y pulmonares a largo plazo, ampliando los menús de pruebas. La agrupación urbana ofrece altos volúmenes de muestras a laboratorios grandes, mientras que las regiones rurales aún dependen de programas de alcance. Rasgos genómicos únicos, como una prevalencia de mutación KRAS del 17% en cáncer colorrectal mexicano versus 40% globalmente, subrayan la necesidad de diseño de ensayos localizados.

Adopción Expansiva de Pruebas en Punto de Atención y Descentralizadas

La respuesta al COVID-19 normalizó las plataformas de antígenos rápidos en clínicas públicas y sentó las bases para un uso más amplio de POCT en cardiología, obstetricia y triaje de enfermedades infecciosas. Los departamentos de emergencias en Ciudad de México documentaron caídas en el tiempo de respuesta que mejoraron directamente el flujo de pacientes. Para el 52% de ciudadanos que viven en pueblos menores a 100,000, los analizadores portátiles ofrecen respuestas de grado laboratorio sin infraestructura mayor. Innovadores del sector privado como Examedi, en sociedad con Laboratorios Chopo, ahora despachan kits domiciliarios que integran supervisión de telesalud. Los prototipos de POCT aumentados por IA como el clasificador cardiovascular Buazduino-001 logran 87% de precisión y reducen el tiempo de diagnóstico a dos minutos, ilustrando el potencial de próxima generación.

Aumento del Gasto en Atención Sanitaria Universal del Gobierno y Reforma de Adquisiciones a Granel

Las compras centralizadas agrupan MXN 130 mil millones (USD 6.86 mil millones) en 2025-2026, agregando 4,454 SKUs de diagnóstico y 4.934 mil millones de unidades, lo que aumenta materialmente los volúmenes de licitación para el mercado de diagnósticos in vitro de México. El cambio promete demanda más predecible, ciclos de pago más cortos y métricas de evaluación transparentes. La renovación concurrente de infraestructura del ISSSTE señala presupuestos de capital adicionales para analizadores y líneas de automatización. No obstante, las memorias de la reducción del 70% en compras de UNOPS después de fallas contractuales subrayan el riesgo de ejecución[2]Roberto Cortez, "Tras fallida compra, acotan en 70% adquisiciones de medicinas vía ONU," La Razon, razon.com.mx. Los proveedores con registros comprobados de entrega a tiempo y consumibles costo-efectivos están posicionados para ganar acuerdos multi-anuales.

Algoritmos de Diagnóstico Habilitados por IA Integrados en Flujos de Trabajo IVD

Los modelos de aprendizaje automático adaptados a conjuntos de datos mexicanos ahora pronostican la severidad del COVID-19 sin reentrenamiento a través de nuevas olas. Enfoques similares aceleran la interpretación de imágenes retinianas con 97% de precisión para glaucoma, cataratas y retinopatía diabética. La plataforma de operaciones hospitalarias de Keirón México, destacada por inversionistas por sus módulos de triaje y programación, muestra apetito comercial por diagnósticos con capas de IA. COFEPRIS está redactando reglas para software como dispositivo médico, creando tanto claridad como trabajo de expediente adicional para adoptantes tempranos. La integración de analíticas en la nube en analizadores de mesa promete monitoreo dinámico de rendimiento y rutinas de calibración autónoma que pueden elevar la consistencia de resultados.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico de TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Ruta regulatoria COFEPRIS estricta y en evolución | -0.8% | Nacional | Corto plazo (≤ 2 años) |

| Bajas tasas de reembolso para pruebas moleculares avanzadas | -0.6% | Nacional; sector privado agudo | Mediano plazo (2-4 años) |

| Desigualdad regional en infraestructura de laboratorio fuera de ciudades de nivel 1 | -0.4% | Áreas rurales y urbanas secundarias | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Ruta Regulatoria COFEPRIS Estricta y en Evolución

Las reglas revisadas de etiquetado NOM-137-SSA1-2024 ahora exigen instrucciones explícitas de autopruebas, guía de eliminación y datos de país de origen, extendiendo las cronologías de compilación de expedientes. Las nuevas presentaciones aún promedian 10-18 meses, y las cartas de deficiencia alargan el ciclo a 26 meses, inmovilizando capital de trabajo. Las renovaciones de licencias de cinco años con plazos de expediente pre-vencimiento de 150 días imponen costos recurrentes. Mientras que los programas de equivalencia acortan revisiones para dispositivos autorizados en Estados Unidos, Canadá o Japón, los innovadores nacionales que carecen de aprobaciones extranjeras enfrentan una pendiente más empinada hacia la entrada al mercado.

Bajas Tasas de Reembolso para Pruebas Moleculares Avanzadas

El gasto de bolsillo representa 41.4% del gasto total en salud, lo que limita el grupo de pacientes dirigibles para pruebas genómicas de alto valor. Los ensayos de medicina de precisión para cáncer de mama hereditario enfrentan cobertura limitada a pesar de que 32.7% de pacientes albergan variantes no-BRCA clínicamente relevantes que podrían guiar terapia profiláctica. Los pilotos de detección para cáncer colorrectal luchan por escalar porque los reembolsos FIT no compensan completamente los costos de logística y colonoscopia de seguimiento. La brecha se estrecha solo cuando se agrupa en adquisiciones del sector público, pero la penetración de seguros privados permanece insuficiente para des-arriesgar la inversión en infraestructuras moleculares complejas.

Análisis de Segmentos

Por Técnica: Los Diagnósticos Moleculares Impulsan la Innovación

Los inmunodiagnósticos generaron la mayor participación de ingresos en 28.52% en 2024, respaldados por ensayos de enfermedades infecciosas y hormonas de alto volumen. En contraste, los Diagnósticos Moleculares están configurados para registrar una TCAC de 8.25% hasta 2030, la más rápida dentro del mercado de diagnósticos in vitro de México. El ascenso del segmento está ligado a secuenciación oncológica, paneles de cáncer hereditario y flujos de trabajo de detección de patógenos. Los programas de cáncer de mama hereditario muestran que 32.7% de pacientes mexicanos portan variantes patogénicas no-BRCA que requieren paneles genéticos más amplios. Las pruebas de mutación KRAS revelan solo 17% de positividad en cáncer colorrectal mexicano, muy por debajo de promedios globales, reforzando la necesidad de diseños de ensayo específicos para población. La Química Clínica permanece vital para el manejo de diabetes, mientras que la Hematología se beneficia de la hoja de ruta PRONAII que fortalece diagnósticos de leucemia infantil en Oaxaca, Puebla y Tlaxcala. Los laboratorios de Microbiología expanden paneles respiratorios y de vigilancia post-COVID, reflejando 37% de prevalencia de síntomas persistentes entre sobrevivientes de COVID. Los formatos de pruebas rápidas avanzan en zonas rurales, aprovechando lecturas habilitadas por IA para reducir errores del operador y mejorar trazabilidad.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Producto y Servicio: Las Soluciones de Software Aceleran el Crecimiento

Los Reactivos y Kits anclaron 55.53% de los ingresos de 2024 gracias a la demanda continua de consumibles en pruebas de diabetes, enfermedades infecciosas y química de rutina. Sin embargo, se pronostica que Software y Servicios supere a todas las demás categorías con una TCAC de 9.35%, reflejando el giro de salud digital de México dentro del mercado de diagnósticos in vitro de México. El middleware basado en la nube ahora ofrece paneles de QC en tiempo real y conectividad entre sitios, mientras que los módulos de IA como el motor de Keirón apoyan el triaje y mantenimiento predictivo. Las licitaciones gubernamentales ya destinan fondos para actualizaciones de LIS bajo el impulso de adquisiciones consolidadas. Los Instrumentos/Analizadores disfrutan de ciclos de reemplazo renovados en hospitales públicos, respaldados por modelos de financiamiento que agrupan rentas de reactivos. Los kits PCR de BiotecMol, con precios entre USD 10,000-30,000 para volúmenes de reacción variables, prueban la demanda de reactivos especializados, particularmente cuando se emparejan con automatización de laboratorio. La convergencia de hardware y software fomenta ecosistemas integrados que simplifican la acreditación y exportación de datos a registros nacionales de cáncer.

Por Usabilidad: Los Dispositivos Desechables Mantienen el Dominio

Los dispositivos desechables mantuvieron 57.82% de ingresos en 2024, favorecidos por cumplimiento de control de infecciones, logística simplificada y calibración mínima. Los sistemas Libre Rio y Lingo de Abbott ejemplifican desechables basados en sensores que fomentan autopruebas entre la cohorte de diabetes de México. Los sistemas reutilizables están programados para una TCAC de 8.26%, impulsados por laboratorios de alto rendimiento que extraen economía favorable por prueba sobre horizontes multi-anuales. La modernización de hospitales públicos fomenta la adquisición de líneas de hematología y química completamente automatizadas que se amortizan rápidamente a volúmenes diarios que exceden 1,000 pruebas. Los programas de gestión ambiental también impulsan el interés en cubetas reutilizables y sistemas basados en diapositivas para reducir residuos médicos. Aún así, los escenarios de atención en punto de atención mantendrán a los desechables al frente, especialmente en campañas nacionales de vacunación o despliegues de emergencia.

Por Aplicación: Las Pruebas de Oncología se Aceleran

Los diagnósticos de enfermedades infecciosas preservaron una participación de 38.82% en 2024 como paneles respiratorios, VIH y ensayos de hepatitis permanecen rutinarios. La Oncología, sin embargo, muestra el crecimiento más pronunciado a una TCAC de 8.62%, impulsada por incidencia creciente de cáncer y reembolso más amplio para terapias dirigidas que necesitan diagnósticos compañeros. El cribado PSA a través del registro Can.Prost mejora la detección de cáncer de próstata confinado a órgano, destacando el valor clínico de marcadores moleculares tempranos. La investigación de biopsia líquida usando secuenciación de lectura larga Oxford Nanopore subraya el impulso futuro para monitoreo de mutación mínimamente invasivo. Las pruebas de diabetes se mantienen resilientes, respaldadas por adopción de sensores CGM. Los ensayos de cardiología se benefician de clasificadores de IA desplegados en entornos rurales, mientras que los paneles de autoinmune y nefrología se expanden junto con la prevalencia de ENT. Las pruebas farmacogenómicas permanecen nacientes pero ganan conciencia mientras las narrativas de medicina personalizada se extienden entre oncólogos y reumatólogos.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: Las Pruebas de Cuidado en Casa Emergen

Los Hospitales y Clínicas absorbieron 38.82% de los gastos de 2024, anclados por centros terciarios en Ciudad de México, Guadalajara y Monterrey que ejecutan menús de pruebas integrales. Los Laboratorios de Diagnóstico Independientes sirven como centros de referencia y despliegan redes de mensajería a pueblos secundarios. Se proyecta que el Cuidado en Casa/Autopruebas ascienda más rápido a una TCAC de 8.32%, reflejando aceptación del consumidor de kits en casa y analizadores vinculados a smartphones dentro del mercado de diagnósticos in vitro de México. El despliegue de Examedi con Laboratorios Chopo ejemplifica cómo la programación digital y flebotomía a domicilio amplían el alcance. Las clínicas de salud minoristas incrustadas en farmacias suministran pruebas de baja agudeza, mientras que las herramientas de triaje basadas en IA como Mediktor asisten referencias inversas entre departamentos de emergencias y centros de atención urgente. COFEPRIS continúa adaptando orientación para autopruebas, asegurando calidad mientras promueve acceso amplio.

Análisis Geográfico

Los clústeres urbanos dominan volúmenes de ventas en el mercado de diagnósticos in vitro de México. El Área Metropolitana de la Ciudad de México alberga laboratorios privados principales, centros federales de referencia y la sede de COFEPRIS, otorgando a proveedores acceso regulatorio directo y alto rendimiento de muestras. Sin embargo, los estudios de movilidad COVID-19 mostraron que los vecindarios marginados enfrentaron tiempos de viaje más largos, señalando brechas incluso dentro de la capital. Guadalajara y Monterrey siguen como centros regionales con hospitales de enseñanza establecidos y cobertura creciente de seguros privados. Los estados fronterizos del norte se benefician del turismo médico transfronterizo; los pacientes que buscan costos de procedimiento más bajos en México impulsan la demanda de imágenes avanzadas y diagnósticos compañeros previos a cirugía.

El corredor manufacturero de Baja California aprovecha la proximidad al clúster de ciencias de la vida de California, apoyando abastecimiento de componentes y logística de exportación para la industria de diagnósticos in vitro de México[3]Oscar Hernandez, "Nuevas Inversiones Extranjeras en México 2025," Digitalysum, digitalysum.com. Los estados de la meseta central como Querétaro y Guanajuato atraen empresas logísticas que acortan el tiempo de entrega para reactivos que requieren cadenas de frío. El mapeo de recursos de atención del cáncer, sin embargo, muestra que solo 5% de las instalaciones nacionales ofrecen servicios oncológicos integrales, con escaseces notables en diagnósticos de cáncer de pulmón y mama a través de regiones periféricas.

Las localidades rurales, hogar del 52% de residentes, aún enfrentan escaseces en densidad de médicos que van desde 2.3 a 10.5 por 1,000 habitantes. Los programas de alcance gubernamental como PRONAII despliegan laboratorios móviles para cribado de leucemia en Oaxaca, Puebla y Tlaxcala. Los dispositivos de química sanguínea en punto de atención y centrífugas alimentadas por energía solar se pilotean para circunvenir inestabilidad de red. Los estados del sur-Chiapas, Guerrero y Oaxaca-representan alta necesidad no satisfecha pero poder adquisitivo limitado; las iniciativas de financiamiento priorizan adquisición agrupada para lograr paridad de precios con hospitales urbanos. Las comunidades indígenas reciben materiales educativos culturalmente adaptados que acompañan kits de autopruebas para mejorar cumplimiento y tasas de seguimiento.

Panorama Competitivo

La concentración del mercado es moderada, con multinacionales usando rutas de equivalencia para asegurar autorizaciones COFEPRIS más rápidas y sostener un liderazgo tecnológico en el mercado de diagnósticos in vitro de México. Abbott aprovecha credenciales de enfermedades crónicas y un portafolio de sensores diferenciado para cimentar participación entre los 12.4 millones de pacientes diabéticos. Roche y Thermo Fisher enfatizan asociaciones de secuenciación oncológica con centros principales de cáncer, mientras que Siemens Healthineers escala analizadores de hematología bajo modelos de arrendamiento que coinciden con ciclos presupuestarios de instituciones públicas.

Las empresas nacionales se concentran en reactivos de precio competitivo y ensayos de nicho adaptados a epidemiología local. BiotecMol suministra kits PCR optimizados para patógenos endémicos y ofrece tamaños de lote flexibles que se adaptan a laboratorios de escala media. Los disruptores centrados en IA como Keirón México se diferencian a través de plataformas en la nube que tejen juntos imágenes, datos de laboratorio y programación en paneles unificados, acelerando la toma de decisiones del clínico. Las cadenas de laboratorios, notablemente Laboratorios Chopo, expanden huella vía alianzas de recolección domiciliaria e impulsan volúmenes a través de marketing directo al consumidor.

El próximo ciclo de adquisiciones consolidadas de MXN 130 mil millones (USD 6.86 mil millones) establece una barra competitiva en precio, confiabilidad de entrega y vigilancia post-mercado. Los vendedores capaces de agrupar analizadores, reactivos y actualizaciones de LIS en propuestas llave en mano mantienen una ventaja. Al mismo tiempo, el marco de dispositivos de IA en evolución de COFEPRIS remodelará cronologías de aprobación y requisitos de documentación, favoreciendo empresas con conjuntos de datos de validación clínica robustos.

Líderes de la Industria de Diagnósticos In-Vitro de México

-

Bio-Rad Laboratories, Inc.

-

Sysmex Corporation

-

Thermo Fisher Scientific Inc.

-

bioMerieux SA

-

Abbott Laboratories

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2024: Abbott lanzó la primera autoprueba de VIH de México. En línea con su dedicación a mejorar el acceso a herramientas de diagnóstico esenciales y fortalecer la lucha contra el VIH en México, Abbott desplegó dos soluciones de autopruebas: la Autoprueba de VIH Panbio, que estará accesible al público en farmacias prominentes a través del país.

- Mayo 2024: COFEPRIS liberó el borrador NOM-137-SSA1-2024 con nuevas reglas de etiquetado para diagnósticos in vitro, mandando instrucciones explícitas de eliminación de autopruebas y divulgación de país de origen.

Alcance del Informe del Mercado de Diagnósticos In-Vitro de México

Según el alcance de este informe, los diagnósticos in vitro involucran dispositivos médicos y consumibles que se utilizan para realizar pruebas in vitro en varias muestras biológicas. Se usan para el diagnóstico de varias condiciones médicas, como enfermedades crónicas.

El mercado mexicano de diagnósticos in vitro está segmentado por técnica, producto, usabilidad, aplicación y usuarios finales. Por técnica, el mercado está segmentado en química clínica, diagnósticos moleculares, inmunodiagnósticos, hematología y otras técnicas. Por producto, el mercado está segmentado en instrumentos, reactivos y otros productos. Por usabilidad, el mercado está segmentado en dispositivos IVD desechables y dispositivos IVD reutilizables. Por aplicación, el mercado está segmentado en enfermedades infecciosas, cáncer/oncología, cardiología, enfermedades autoinmunes, diabetes, nefrología y otras aplicaciones. Por usuarios finales, el mercado está segmentado en laboratorios de diagnóstico, hospitales y clínicas, y otros usuarios finales. El informe ofrece el valor (en USD) para los segmentos anteriores.

| Química Clínica |

| Inmunodiagnósticos |

| Diagnósticos Moleculares |

| Hematología |

| Microbiología |

| Coagulación y Hemostasia |

| Urinálisis |

| Pruebas Rápidas en Punto de Atención |

| Otras Técnicas |

| Instrumentos/Analizadores |

| Reactivos y Kits |

| Software y Servicios |

| Dispositivos IVD Desechables |

| Sistemas Reutilizables |

| Enfermedades Infecciosas |

| Oncología |

| Cardiología |

| Trastornos Autoinmunes |

| Diabetes |

| Nefrología |

| Genético / Prenatal / Neonatal |

| Pruebas de Drogas y Farmacogenómica |

| Otras Aplicaciones |

| Laboratorios de Diagnóstico Independientes |

| Hospitales y Clínicas |

| Cuidado en Casa / Autopruebas |

| Otros Usuarios Finales |

| Por Técnica | Química Clínica |

| Inmunodiagnósticos | |

| Diagnósticos Moleculares | |

| Hematología | |

| Microbiología | |

| Coagulación y Hemostasia | |

| Urinálisis | |

| Pruebas Rápidas en Punto de Atención | |

| Otras Técnicas | |

| Por Producto y Servicio | Instrumentos/Analizadores |

| Reactivos y Kits | |

| Software y Servicios | |

| Por Usabilidad | Dispositivos IVD Desechables |

| Sistemas Reutilizables | |

| Por Aplicación | Enfermedades Infecciosas |

| Oncología | |

| Cardiología | |

| Trastornos Autoinmunes | |

| Diabetes | |

| Nefrología | |

| Genético / Prenatal / Neonatal | |

| Pruebas de Drogas y Farmacogenómica | |

| Otras Aplicaciones | |

| Por Usuario Final | Laboratorios de Diagnóstico Independientes |

| Hospitales y Clínicas | |

| Cuidado en Casa / Autopruebas | |

| Otros Usuarios Finales |

Preguntas Clave Respondidas en el Informe

¿Qué tan grande es el mercado de diagnósticos in vitro de México en 2025?

El tamaño del mercado de diagnósticos in vitro de México es USD 2.22 mil millones en 2025, y está en camino de alcanzar USD 3.14 mil millones en 2030.

¿Qué segmento de técnica se está expandiendo más rápido?

Los Diagnósticos Moleculares exhiben el crecimiento más alto, con una TCAC esperada de 8.25% hasta 2030 debido a la creciente demanda de medicina de precisión y pruebas de oncología.

¿Por qué las pruebas de cuidado en casa están ganando impulso?

Los hábitos del consumidor post-pandemia y nuevas plataformas digitales como Examedi permiten recolección conveniente de muestras en casa, impulsando el segmento de Cuidado en Casa/Autopruebas a una TCAC de 8.32%.

¿Cómo afecta la regulación de COFEPRIS las cronologías de lanzamiento de productos?

Los registros estándar requieren 10-18 meses, pero los dispositivos autorizados en Estados Unidos, Canadá o Japón pueden aprovechar rutas de equivalencia para reducir revisiones a aproximadamente 6-12 meses.

¿Qué regiones fuera de Ciudad de México ofrecen alto potencial de crecimiento?

Guadalajara, Monterrey y estados fronterizos del norte combinan mejor infraestructura y flujos de pacientes transfronterizos, mientras que los estados del sur permanecen desatendidos pero son objetivo de programas de alcance gubernamental.

Última actualización de la página el: